Taille et Parts du Marché du Kéfir

Analyse du Marché du Kéfir par Mordor Intelligence

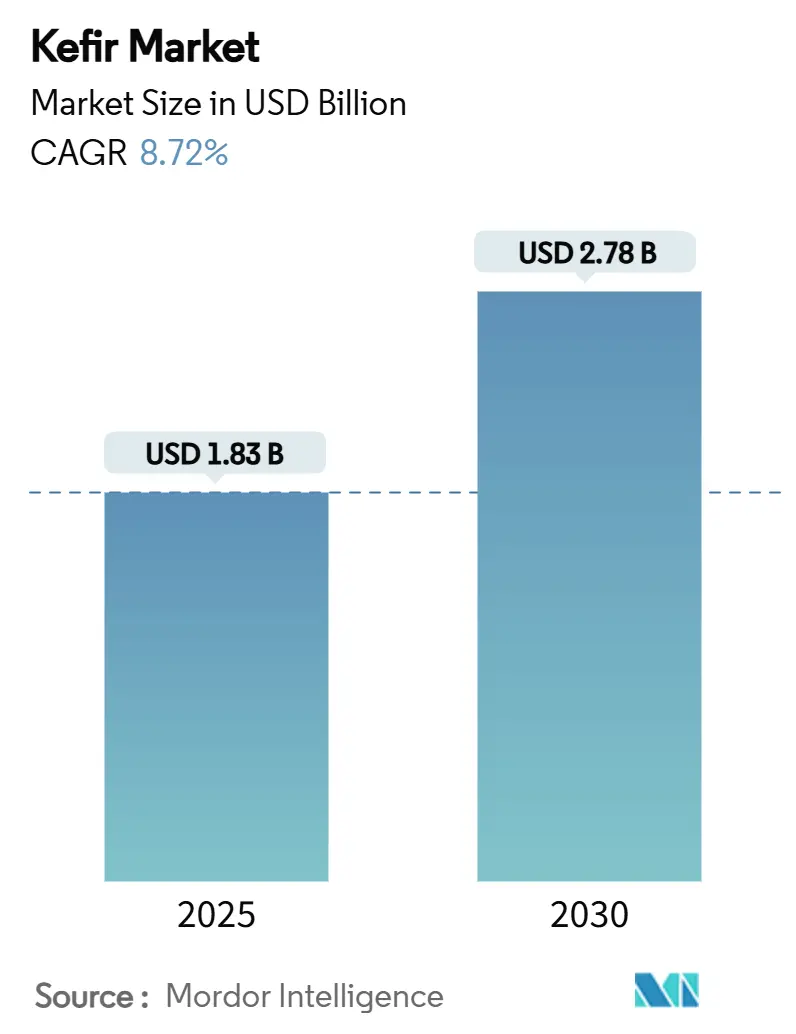

La taille du marché du kéfir a généré 1,83 milliard USD en 2025 et devrait atteindre 2,78 milliards USD d'ici 2030, reflétant un TCAC de 8,72 % et soulignant la transition constante de la catégorie des boissons probiotiques de niche vers les boissons fonctionnelles grand public. Les preuves cliniques croissantes soutenant les bienfaits supérieurs du kéfir pour la santé intestinale par rapport à de nombreux compléments probiotiques commerciaux continuent de faire évoluer la préférence des consommateurs vers les produits naturellement fermentés, tandis que la décision de 2024 de la Food and Drug Administration des États-Unis concernant les allégations de santé qualifiées pour le yaourt a créé un effet de halo sur l'ensemble de l'allée des produits laitiers fermentés, y compris le kéfir[1]Source: United States Food & Drug Administration, "Qualified Health Claim for Yogurt and Reduced Risk of Type 2 Diabetes," fda.gov. L'Europe conserve la plus forte demande régionale, soutenue par des habitudes de consommation bien ancrées et un climat réglementaire favorable, tandis que l'Asie-Pacifique connaît l'expansion la plus rapide grâce à l'urbanisation rapide et à la sensibilisation croissante au bien-être digestif. Les formulations conventionnelles dominent les ventes en volume, mais les variantes premium biologiques, aromatisées et végétales captivent les consommateurs recherchant des options clean-label, faibles en sucre et sans lactose, entraînant une croissance supérieure à la moyenne dans ces sous-segments. Au niveau de la distribution, les supermarchés restent essentiels, mais les cafés et les établissements de restauration axés sur le bien-être redéfinissent l'exposition à l'essai et la narration de marque grâce à des formats expérientiels.

Points Clés du Rapport

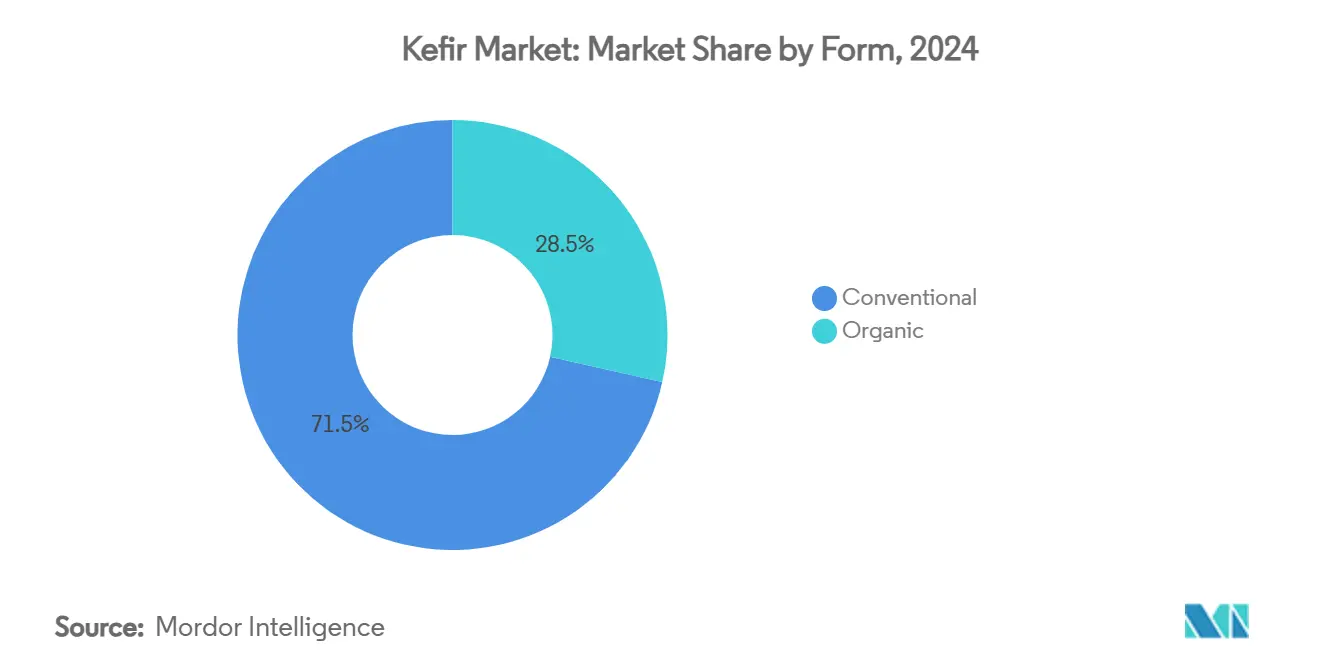

- Par forme, les produits conventionnels détenaient 71,51 % des parts de marché du kéfir en 2024, tandis que les variantes biologiques devraient grimper à un TCAC de 10,71 % jusqu'en 2030.

- Par arôme, les offres aromatisées dominaient avec 64,21 % de parts de revenus en 2024 ; le kéfir non-aromatisé devrait s'étendre à un TCAC de 9,80 %.

- Par type de produit, le kéfir de lait a capturé 80,60 % de la taille du marché du kéfir en 2024 ; le kéfir d'eau est positionné pour le TCAC le plus rapide de 10,34 %.

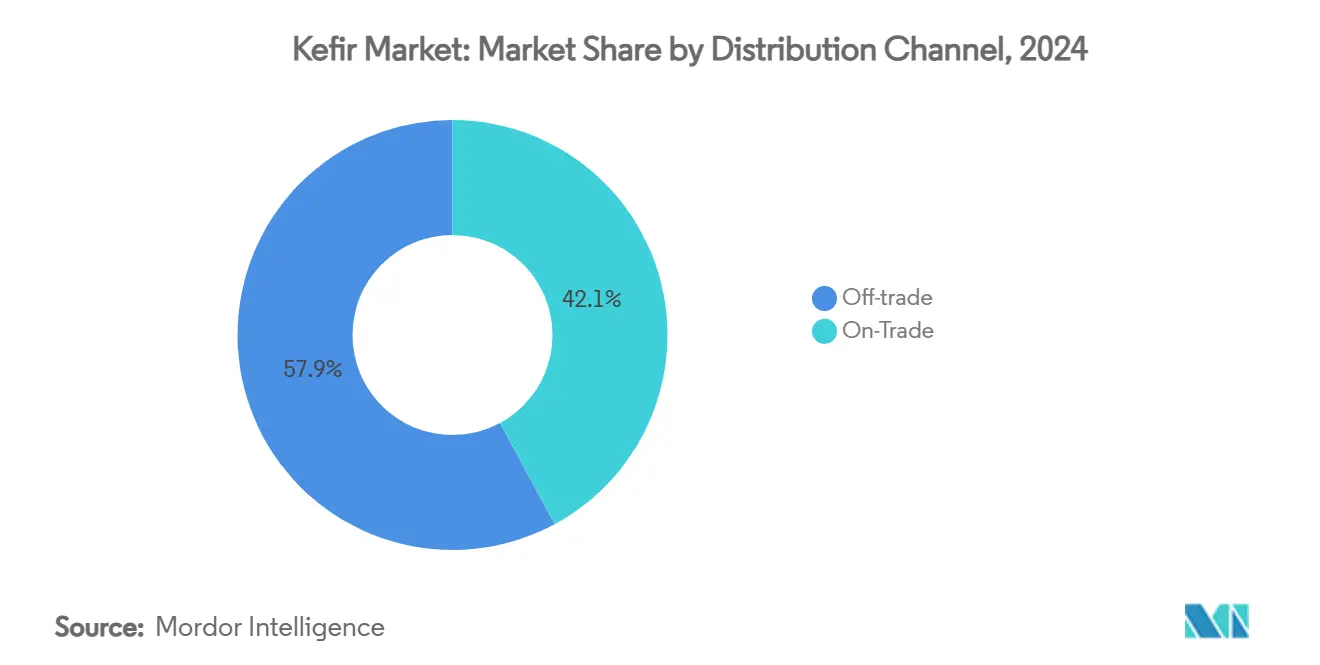

- Par canal de distribution, le hors-commerce représentait 57,88 % des ventes en 2024, tandis que le commerce progresse à un TCAC de 10,56 % jusqu'en 2030.

- Par emballage, les bouteilles dominaient avec une part de 62,40 % en 2024 ; les sachets devraient enregistrer un TCAC de 10,80 %.

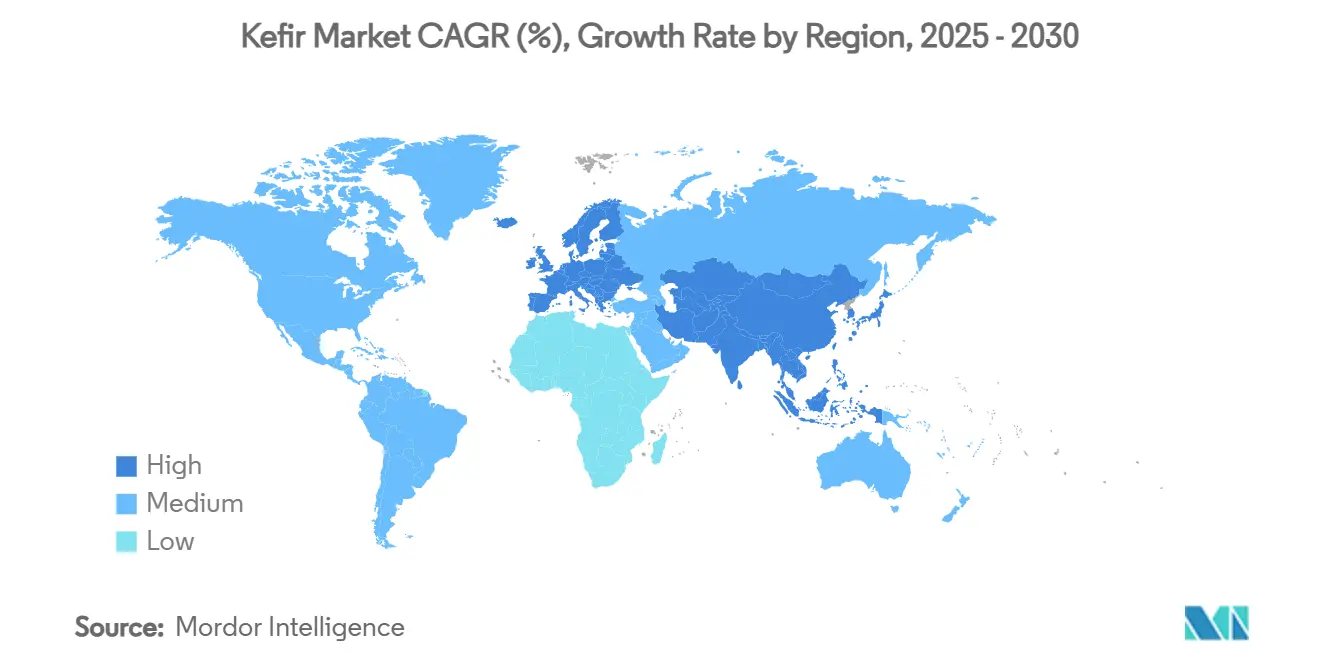

- Par géographie, l'Europe menait avec une part de 31,34 % en 2024, tandis que l'Asie-Pacifique devrait afficher un TCAC de 9,78 % durant 2025-2030.

Tendances et Perspectives du Marché Mondial du Kéfir

Analyse de l'Impact des Moteurs

| Moteur | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| L'attention croissante des consommateurs sur la santé intestinale stimule la demande de kéfir | +1.8% | Mondiale, plus forte en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Popularité croissante des aliments fonctionnels riches en probiotiques | +2.1% | Mondiale, notamment Asie-Pacifique | Long terme (≥4 ans) |

| Innovation dans les arômes de kéfir attire des démographies plus larges | +1.2% | Amérique du Nord et Europe, s'étendant à l'Asie-Pacifique | Court terme (≤2 ans) |

| Les endorsements de célébrités et d'influenceurs améliorent l'image du kéfir | +0.9% | Amérique du Nord et Europe | Court terme (≤2 ans) |

| Demande de boissons clean-label, peu transformées | +1.4% | Mondiale, segments premium | Moyen terme (2-4 ans) |

| Incorporation du kéfir dans les régimes de gestion du poids et de détox | +1.0% | Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

L'Attention Croissante des Consommateurs sur la Santé Intestinale Stimule la Demande de Kéfir

Le kéfir laitier contient une gamme diversifiée de micro-organismes bénéfiques et de composés bioactifs qui améliorent la composition du microbiote intestinal et la santé digestive plus efficacement que le yaourt probiotique et les régimes riches en inuline. L'efficacité prouvée du produit laitier fermenté dans la gestion du diabète de type 2 et des maladies cardiovasculaires a augmenté sa consommation parmi les consommateurs plus âgés. Les entreprises ont éduqué avec succès les consommateurs sur ces bienfaits pour la santé grâce à des campagnes marketing et à l'étiquetage des produits, ce qui a stimulé la demande du marché. La sensibilisation croissante aux bienfaits de la santé intestinale et du bien-être digestif chez les jeunes consommateurs a également élargi le marché des produits de kéfir premium, y compris les variantes biologiques et aromatisées.

Popularité Croissante des Aliments Fonctionnels Riches en Probiotiques

La sensibilisation croissante des consommateurs aux probiotiques et l'adoption accrue d'aliments fonctionnels élargissent les opportunités de marché, notamment dans les produits probiotiques d'origine végétale. Les lignes directrices mondiales proposées par l'Organisation des Nations Unies pour l'alimentation et l'agriculture (FAO) sur les probiotiques, couvrant plus de 200 pays, visent à standardiser les exigences de qualité et à améliorer le commerce international [2]Source: FAO Codex Alimentarius, "Proposed Guidelines on Probiotic Foods," fao.org. Les avancées dans les processus de fabrication, y compris l'amélioration de la sélection des souches et des techniques de fermentation, permettent aux producteurs de maintenir des comptes probiotiques supérieurs à 20 milliards UFC par portion, ce qui est plus élevé que les produits de yaourt traditionnels. Le positionnement du kéfir comme aliment fonctionnel permet une tarification premium tout en répondant aux bienfaits pour la santé, y compris la santé digestive et le soutien du système immunitaire.

Innovation dans les Arômes de Kéfir Attire des Démographies Plus Larges

Le marché du kéfir s'étend grâce à la diversification des arômes et aux innovations produits, motivé par la demande croissante des consommateurs pour les boissons fonctionnelles et les aliments riches en probiotiques. Les fabricants investissent dans la recherche et développement pour créer des formulations uniques qui combinent les méthodes de fermentation traditionnelles avec les préférences gustatives modernes. Cette expansion reflète les tendances plus larges de l'industrie vers des options de boissons plus saines et la nutrition personnalisée. En novembre 2024, Lifeway Foods a introduit 10 nouveaux arômes de kéfir biologiques, notamment Fruit du Dragon Rose, Fruit de la Passion Litchi, et Latte Matcha, ciblant les jeunes consommateurs tout en conservant les propriétés probiotiques du produit. Ces nouveaux arômes combinent le lait fermenté traditionnel avec des extraits de fruits exotiques et des ingrédients naturels pour créer des profils gustatifs uniques qui plaisent aux consommateurs soucieux de leur santé. La croissance du marché s'étend aux produits de kéfir d'eau fabriqués à partir d'ingrédients d'origine végétale tels que le pois chiche, l'amande et le riz, répondant aux besoins des consommateurs intolérants au lactose et véganes.

Les Endorsements de Célébrités et d'Influenceurs Renforcent l'Image du Kéfir

La promotion sur les réseaux sociaux des bienfaits du kéfir pour la santé par le biais d'endorsements d'influenceurs augmente l'adoption par les consommateurs, notamment parmi les millennials et la génération Z qui valorisent les produits de bien-être recommandés par des personnalités de confiance. L'histoire traditionnelle des bienfaits du kéfir pour la santé dans la région du Caucase fournit un contenu authentique qui se répand naturellement sur les plateformes numériques. Les influenceurs bien-être font efficacement la promotion des bienfaits du kéfir pour la santé intestinale et cutanée, incitant des entreprises comme Biotiful à développer des produits de soins de la peau à base de kéfir. Le contenu des influenceurs inclut désormais des recettes et l'intégration dans le style de vie, montrant les utilisations du kéfir dans les smoothies, les marinades et la pâtisserie. Les consommateurs valorisent les endorsements authentiques d'influenceurs qui utilisent régulièrement les produits de kéfir plutôt que les publications promotionnelles ponctuelles. La portée des réseaux sociaux permet aux petites marques de kéfir de gagner des parts de marché grâce à des partenariats d'influenceurs ciblés qui encouragent les essais de produits et les achats répétés.

Analyse de l'Impact des Contraintes

| Contrainte | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Concurrence du kombucha et des boissons à base de yaourt | -1.5% | Mondiale, notamment Amérique du Nord | Moyen terme (2-4 ans) |

| Coût plus élevé par rapport aux produits laitiers ordinaires | -1.2% | Marchés émergents, sensibles aux prix | Long terme (≥4 ans) |

| Perception de fort taux de sucre ajouté chez les consommateurs soucieux de leur santé | -0.8% | Marchés développés | Court terme (≤2 ans) |

| Durée de conservation limitée pour le kéfir d'eau dans les régions tropicales | -0.6% | Asie du Sud-Est et Afrique | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Concurrence du Kombucha et des Boissons à Base de Yaourt

Le paysage concurrentiel montre le kombucha gagnant des parts de marché comme boisson probiotique non laitière attrayante pour les jeunes consommateurs, tandis que les boissons à base de yaourt maintiennent leur position grâce aux préférences établies des consommateurs et aux efficacités de production. Dans le segment de la vente au détail en ligne, le kéfir fait face à une forte concurrence des marques de kombucha qui démontrent un marketing numérique plus fort et des modèles de vente basés sur l'abonnement. Comme les consommateurs trouvent difficile de différencier entre les allégations probiotiques sur les produits, les fabricants de kéfir doivent augmenter l'investissement dans l'éducation des consommateurs et la validation scientifique pour maintenir la tarification premium. La concurrence du marché inclut maintenant de nouvelles catégories de produits, telles que le lancement prévu par Wonder Veggies de produits frais probiotiques, ce qui peut mener à une segmentation supplémentaire du marché. Pour maintenir leur position sur le marché, les producteurs de kéfir doivent mettre en avant leurs avantages principaux, y compris les souches probiotiques diverses et les processus de fermentation traditionnels, tout en développant de nouveaux produits qui incorporent des arômes populaires d'autres catégories de boissons.

Coût Plus Élevé Comparé aux Produits Laitiers Ordinaires

Les coûts de production du kéfir sont élevés en raison de ses processus de fermentation spécialisés et de ses souches probiotiques, ce qui restreint son accessibilité aux consommateurs sensibles aux prix. Ces processus nécessitent des contrôles de température spécifiques, un timing de fermentation précis, et des cultures bactériennes soigneusement sélectionnées, rendant la production plus complexe et coûteuse. La hausse des coûts dans l'industrie laitière, où les prix du lait dépassent les coûts de production, aggrave ce problème. Pendant les ralentissements économiques, les consommateurs optent généralement pour des produits laitiers de base au lieu de boissons fonctionnelles comme le kéfir, particulièrement dans les marchés émergents où la sensibilisation aux produits augmente mais le revenu disponible reste limité. La nature de production à petite échelle du kéfir et ses exigences de distribution en chaîne du froid, y compris le stockage et les installations de transport contrôlés en température, résultent en prix de vente au détail plus élevés comparés aux produits laitiers conventionnels. De plus, la courte durée de conservation du kéfir nécessite des cycles de production fréquents et une distribution rapide, augmentant davantage les coûts opérationnels.

Analyse des Segments

Par Forme : L'Élan de la Gamme Biologique Dépasse l'Échelle Conventionnelle

Les produits de kéfir conventionnels détenaient 71,51 % des parts de marché en 2024, tandis que le segment du kéfir biologique devrait croître à un TCAC de 10,71 % jusqu'en 2030, stimulé par la préférence croissante des consommateurs pour les produits clean-label et premium. Alors que le kéfir conventionnel continue de bénéficier de chaînes d'approvisionnement bien établies et de promotions aux consommateurs grand public, il fait face à des défis de croissance alors que les acheteurs soucieux de leur santé choisissent de plus en plus des alternatives biologiques. Les fabricants ont investi dans l'amélioration de leurs méthodes de contrôle de fermentation pour maintenir un contenu probiotique cohérent sans utiliser de stabilisants synthétiques, une exigence clé pour la certification biologique. Plusieurs entreprises ont trouvé un terrain d'entente en incorporant du lait biologique dans des méthodes de traitement standard, les aidant à gérer les coûts tout en maintenant la crédibilité du marché.

Le paysage de marché évolutif exige des entreprises qu'elles développent de solides capacités de chaîne d'approvisionnement biologique et développent une expertise en certification pour rester compétitives. Les producteurs biologiques avant-gardistes se distinguent en mettant en œuvre des systèmes de traite automatisés et des solutions d'énergie renouvelable au niveau de la ferme, tout en ajoutant de la valeur grâce aux certifications d'alimentation non-OGM et nourris à l'herbe. En réponse, les fabricants conventionnels maintiennent leur position sur le marché en développant des gammes de produits enrichis avec de la vitamine D, du calcium et du collagène, particulièrement attrayants pour les segments de consommateurs sensibles aux prix.

Par Arôme : Les Portefeuilles Diversifiés Étendent la Portée Auprès des Consommateurs

Le marché du kéfir montre une préférence claire des consommateurs pour les options aromatisées, qui commandent actuellement 64,21 % des parts de marché en 2024. Cette domination reflète les efforts réussis des fabricants pour diversifier leurs offres de produits et rendre le kéfir plus attrayant pour les consommateurs grand public. Pendant ce temps, les variantes non-aromatisées connaissent une croissance notable, avec un TCAC projeté de 9,80 % jusqu'en 2030, alors que les consommateurs recherchent de plus en plus des options pures et peu transformées. Le lancement par Lifeway de 10 arômes biologiques, y compris des combinaisons innovantes comme Latte Taro Ube et Vanille Rose Pistache, démontre comment les entreprises répondent activement aux préférences diverses des consommateurs, tandis que le kéfir non-aromatisé continue d'attirer les consommateurs axés sur la santé qui valorisent sa polyvalence dans les smoothies et applications culinaires.

L'analyse du marché révèle des modèles régionaux distincts dans les préférences d'arômes, avec les variétés tropicales et d'inspiration asiatique performant particulièrement bien dans les marchés culturellement diversifiés, tandis que les options traditionnelles aux baies et à la vanille maintiennent leur attrait dans les marchés établis. Les entreprises répondent aux demandes des consommateurs soucieux de leur santé en développant des formulations à teneur réduite en sucre qui incorporent des alternatives d'édulcorants naturels, s'assurant que la qualité gustative reste élevée tout en maintenant les bienfaits probiotiques du produit.

Par Type de Produit : Le Kéfir d'Eau Perturbe la Dominance Laitière

Le marché du kéfir continue d'être dominé par les produits traditionnels à base de lait, qui représentent 80,60 % des parts de marché en 2024. Cette dominance provient de l'acceptation généralisée des consommateurs et des bienfaits probiotiques bien documentés du produit. Pendant ce temps, le kéfir d'eau émerge comme un acteur significatif du marché, avec des projections montrant un TCAC robuste de 10,34 % jusqu'en 2030, alors que les consommateurs recherchent de plus en plus des alternatives sans produits laitiers pour accommoder leurs préférences et restrictions alimentaires.

Les percées technologiques récentes dans la fermentation d'origine végétale ont permis aux fabricants de développer du kéfir d'eau utilisant des extraits de pois chiche, d'amande et de riz. Ces alternatives offrent maintenant des bienfaits probiotiques comparables aux versions traditionnelles à base de produits laitiers. Cependant, les fabricants doivent naviguer plusieurs obstacles de production, y compris les problèmes de stabilité du produit dans les climats tropicaux et l'exigence de connaissances spécialisées dans la gestion des cultures microbiennes complexes pendant le processus de fabrication.

Par Canal de Distribution : Le Commerce de Détail Reste Central Tandis que la Restauration Ajoute une Valeur Expérientielle

Les détaillants hors-commerce, y compris les supermarchés, hypermarchés et magasins de proximité, représentent 57,88 % des revenus de 2024 grâce à leur logistique de chaîne du froid établie et leur fort trafic client. Les bouteilles multi-portions sont le format d'emballage principal dans ces points de vente, avec des promotions régulières stimulant l'adoption domestique. Les établissements de commerce, particulièrement les cafés et bars à smoothies, croissent à un TCAC de 10,56 % alors que les consommateurs découvrent le kéfir à travers des boissons mélangées et des bols de petit-déjeuner. Ce format permet aux clients potentiels d'essayer le kéfir avant d'acheter des bouteilles complètes.

Les fabricants développent des formulations spécifiques pour les établissements de commerce en modifiant la viscosité et la douceur du produit pour améliorer les capacités de mélange. Dans le segment hors-commerce, les abonnements directs au consommateur en ligne maintiennent leurs parts de marché en offrant des options de réapprovisionnement pratiques, des offres groupées, et en collectant des données client pour le marketing ciblé. La distribution à travers plusieurs canaux aide à stabiliser le marché du kéfir contre les variations dans les formats de vente individuels.

Par Type d'Emballage : Les Bouteilles Conservent la Familiarité tandis que les Formats Flexibles Gagnent en Reconnaissance pour la Durabilité

Les bouteilles détenaient 62,40 % des parts en 2024, valorisées pour leur rigidité, leur présence en rayon et une sensation premium perçue. Les versions en verre, souvent réutilisables ou consignées, séduisent les consommateurs éco-conscients mais ajoutent du poids de fret. Les sachets, cependant, enregistreront un TCAC de 10,80 % jusqu'en 2030, propulsés par une utilisation moindre de matériaux et des designs pratiques et compressibles appropriés pour la consommation nomade. La taille du marché du kéfir pour les formats de sachets s'intensifie alors que les détaillants consacrent plus d'espace de sol ambiant aux stands d'emballages flexibles.

La technologie aseptique permet aux SKU de bouteilles et de sachets d'atteindre des marchés distants sans réfrigération stricte, bien qu'au risque d'éroder le positionnement "fraîchement fermenté". Des étiquettes intelligentes qui visualisent la viabilité probiotique sont en phase pilote, renforçant la confiance des consommateurs et réduisant le gaspillage. À moyen terme, les améliorations dans la recyclabilité des monomatériaux promettent de réconcilier les demandes environnementales et fonctionnelles, positionnant les sachets comme alternatives crédibles aux bouteilles traditionnelles

Analyse Géographique

Les consommateurs européens ont adopté les produits de kéfir, donnant à la région une part dominante de 31,34 % de la consommation mondiale en 2024. Cette position de marché forte découle de générations de familiarité avec les produits laitiers fermentés, soutenue par des réseaux de distribution bien établis à travers l'Allemagne, le Royaume-Uni et la France. Les grandes entreprises alimentaires comme Danone capitalisent sur cette acceptation culturelle en élargissant leurs offres de kéfir à travers de nouvelles gammes de produits Activia. Bien que la région bénéficie de cadres réglementaires compréhensifs qui soutiennent les allégations de santé probiotiques et les standards de qualité, les interprétations variables de la terminologie probiotique et des réglementations marketing parmi les États membres de l'Union européenne continuent de présenter des défis opérationnels [3]Source: Food Health Legal, "EU Probiotic Claims: Current Landscape," foodhealthlegal.com.

Le comportement des consommateurs en Asie-Pacifique évolue rapidement, stimulant un impressionnant TCAC de 9,78 % jusqu'en 2030 sur le marché du kéfir. La transformation de la région est particulièrement évidente au Japon, où les consommateurs choisissent de plus en plus les boissons à l'acide lactique plutôt que les jus de légumes traditionnels. Ce changement reflète les tendances régionales plus larges d'urbanisation, de hausse des revenus disponibles, et de conscience croissante de la santé, faisant de l'Asie-Pacifique le marché le plus dynamique pour les produits alimentaires fonctionnels.

L'Amérique du Nord maintient sa force de marché grâce à des entreprises comme Lifeway Foods, qui domine la catégorie kéfir des États-Unis. L'environnement réglementaire favorable à l'innovation de la région, comprenant les allégations de santé qualifiées de la FDA et les approbations GRAS pour les souches probiotiques, continue de soutenir le développement de produits. Pendant ce temps, le Moyen-Orient et l'Afrique et l'Amérique du Sud montrent des promesses comme marchés émergents, stimulés par l'expansion des populations de classe moyenne et la sensibilisation croissante à la santé. Cependant, le succès dans ces régions nécessite des stratégies soigneusement équilibrées qui abordent à la fois les limitations d'infrastructure et la sensibilité aux prix tout en maintenant la qualité du produit.

Paysage Concurrentiel

Le marché démontre une fragmentation modérée, avec un mélange équilibré d'entreprises laitières mondiales et de producteurs spécialisés d'aliments fermentés travaillant pour capturer l'attention des consommateurs. Les entreprises se distinguent en investissant dans la validation scientifique de leurs souches bactériennes, en développant des emballages écologiques, et en créant de nouveaux profils d'arômes. Les petits et moyens producteurs maintiennent leur position sur le marché grâce à des cycles de développement de produits rapides et de solides relations clients, tandis que les entreprises plus importantes exploitent leurs ressources pour des technologies avancées en fermentation, protection des ingrédients, et assurance qualité.

L'industrie évolue vers la consolidation alors que les grandes entreprises laitières cherchent à renforcer leur présence sur le marché du kéfir, notamment en Asie-Pacifique. Le marché offre un potentiel inexploité dans les alternatives sans produits laitiers et les applications de produits innovantes telles que les vinaigrettes infusées au kéfir et les barres de collation. Le succès dépend de plus en plus de la capacité d'une entreprise à traduire des bienfaits complexes pour la santé en messages clairs et relatable qui résonnent à travers différents marchés culturels.

L'influence croissante des détaillants et de leurs produits de marque privée continue de façonner la dynamique du marché. Ce changement affecte les décisions de placement de produits et crée des pressions de prix pour les marques établies, exigeant des entreprises qu'elles adaptent leurs stratégies pour maintenir leurs parts de marché et leur rentabilité.

Leaders de l'Industrie du Kéfir

-

Danone S.A.

-

Nestlé S.A.

-

Lifeway Foods Inc.

-

The Hain Celestial Group

-

Arla Foods AMBA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Juin 2025 : Lifeway Foods, basée à Morton Grove, Illinois, a considérablement élargi sa présence au détail en 2025 en sécurisant des milliers de nouveaux placements pour son Kéfir Lifeway et Fromage de Ferme dans les principaux détaillants des États-Unis. Alimenté par l'intérêt croissant des consommateurs pour la santé intestinale et les boissons laitières fonctionnelles, Lifeway a lancé plusieurs introductions de produits : de nouvelles variétés de fusion d'arômes biologiques et sans lactose de 8 oz et des variétés de shots de kéfir dans 61 magasins Amazon Fresh ; deux SKU de kéfir de 8 oz dans 268 emplacements BJ's Wholesale ; trois arômes de kéfir de 32 oz dans CVS ; et des SKU de kéfir de 32 oz dans 170 points de vente Winn-Dixie

- Avril 2025 : Arla Foods et le groupe allemand DMK ont annoncé leurs plans de fusion, formant la plus grande coopérative laitière d'Europe avec un réseau de plus de 12 000 fermiers. Cette consolidation vise à améliorer la résilience opérationnelle alors que la production laitière européenne fait face à des déclins projetés. La fusion élargira les portefeuilles de produits et assurera des prix de lait durables pour les fermiers.

- Septembre 2024 : Activia a élargi sa gamme de produits en lançant des produits de kéfir dans des formats à la cuillère et buvables, comprenant 16 souches de cultures vivantes. Les produits ont sécurisé l'espace en rayon dans les principaux détaillants britanniques incluant Waitrose, Tesco, et Morrisons, alors que Danone renforce son portefeuille de kéfir pour répondre à l'intérêt croissant des consommateurs pour les produits de santé digestive.

- Septembre 2024 : Bio&Me, la marque britannique de santé intestinale fondée par Dr. Megan Rossi, a élargi sa gamme de produits de kéfir avec deux nouvelles boissons de kéfir "Bon pour Votre Intestin" de 500 ml. Les boissons, disponibles en arômes Naturel et Vanille, ont été distribuées via Sainsbury's et Whole Foods, incluant un affichage promotionnel au magasin phare Whole Foods de Kensington.

Portée du Rapport Mondial sur le Marché du Kéfir

Le kéfir est une boisson fermentée similaire au yaourt liquide fabriquée à partir de grains de kéfir.

Le marché du kéfir est segmenté selon la forme, la catégorie, le type, le canal de distribution, et la géographie. Par forme, le marché est segmenté en biologique et conventionnel. Par catégorie, le marché est segmenté en kéfir aromatisé et non-aromatisé. Par type de produit, le marché est segmenté en kéfir à base de lait et d'eau. Par canal de distribution, le marché est segmenté en supermarchés, hypermarchés, magasins de proximité, magasins de vente au détail en ligne, et autres canaux de distribution. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, Moyen-Orient, et Afrique. Pour chaque segment, le dimensionnement et les prévisions du marché ont été effectués sur la base de la valeur (en millions USD).

| Biologique |

| Conventionnel |

| Kéfir Aromatisé |

| Kéfir Non-aromatisé |

| Kéfir de Lait |

| Kéfir d'Eau |

| Hors-Commerce | Supermarchés/Hypermarchés |

| Magasins de Proximité | |

| Magasins de Vente au Détail en Ligne | |

| Autres Canaux de Vente | |

| Commerce |

| Bouteilles |

| Sachets |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| France | |

| Royaume-Uni | |

| Espagne | |

| Pays-Bas | |

| Italie | |

| Suède | |

| Pologne | |

| Belgique | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Corée du Sud | |

| Indonésie | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Chili | |

| Colombie | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Émirats Arabes Unis |

| Afrique du Sud | |

| Nigeria | |

| Arabie Saoudite | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et Afrique |

| Par Forme | Biologique | |

| Conventionnel | ||

| Par Arôme | Kéfir Aromatisé | |

| Kéfir Non-aromatisé | ||

| Par Type de Produit | Kéfir de Lait | |

| Kéfir d'Eau | ||

| Par Canal de Distribution | Hors-Commerce | Supermarchés/Hypermarchés |

| Magasins de Proximité | ||

| Magasins de Vente au Détail en Ligne | ||

| Autres Canaux de Vente | ||

| Commerce | ||

| Par Type d'Emballage | Bouteilles | |

| Sachets | ||

| Par Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Espagne | ||

| Pays-Bas | ||

| Italie | ||

| Suède | ||

| Pologne | ||

| Belgique | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Corée du Sud | ||

| Indonésie | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Chili | ||

| Colombie | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Émirats Arabes Unis | |

| Afrique du Sud | ||

| Nigeria | ||

| Arabie Saoudite | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et Afrique | ||

Questions Clés Répondues dans le Rapport

Quelle est la taille actuelle du marché du kéfir ?

Le marché du kéfir a généré 1,83 milliard USD en 2025 et devrait atteindre 2,78 milliards USD d'ici 2030 à un TCAC de 8,72 %.

Quel segment domine le marché du kéfir par type de produit ?

Le kéfir de lait domine avec 80,6 % des revenus de 2024, reflétant la familiarité des consommateurs et la large disponibilité au détail.

À quelle vitesse le kéfir d'eau croît-il ?

Le kéfir d'eau devrait s'étendre à un TCAC robuste de 12,3 % entre 2025 et 2030, stimulé par la demande sans lactose et végane.

Quelle région montre la croissance la plus rapide du marché du kéfir ?

L'Asie-Pacifique devrait enregistrer un TCAC de 11,9 % jusqu'en 2030, alimenté par la hausse des revenus disponibles et la sensibilisation aux probiotiques.

Quelle tendance d'emballage émerge dans l'industrie du kéfir ?

Les sachets flexibles sont le format à croissance la plus rapide à un TCAC de 13,8 %, soutenus par les références de durabilité et la commodité nomade.

Dernière mise à jour de la page le: