Analyse du marché des sels industriels

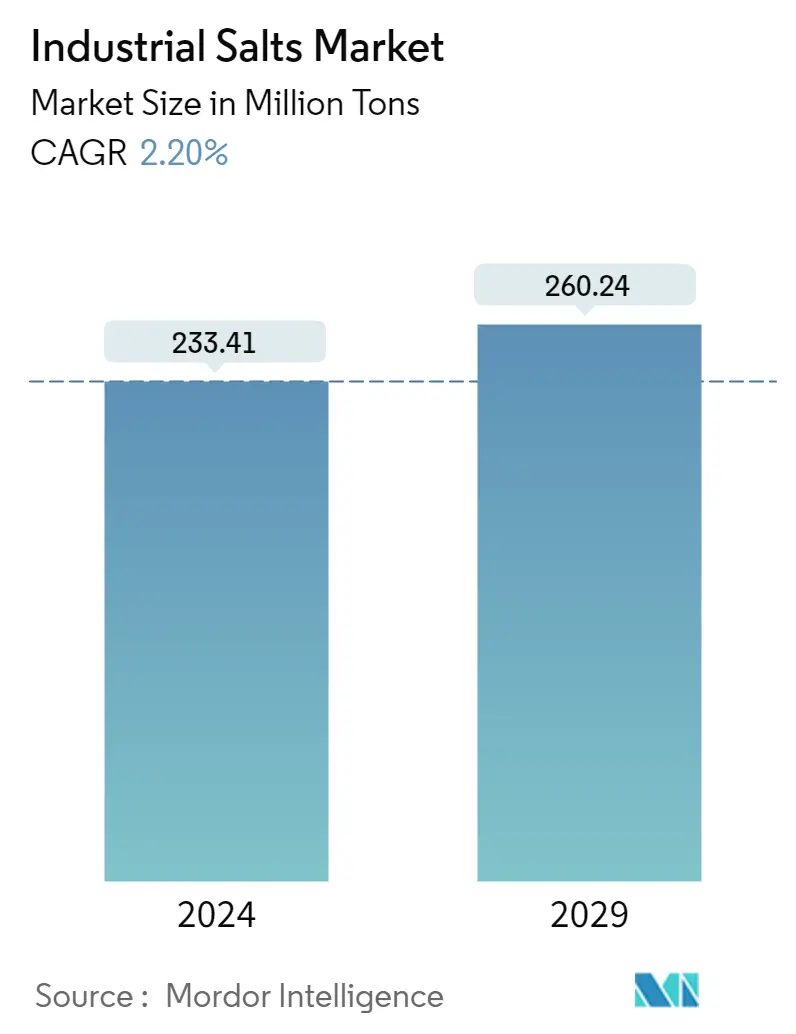

La taille du marché des sels industriels est estimée à 233,41 millions de tonnes en 2024 et devrait atteindre 260,24 millions de tonnes dici 2029, avec une croissance de 2,20 % au cours de la période de prévision (2024-2029).

Le marché a été impacté négativement par la COVID-19 en 2020. Les sels industriels sont utilisés pour produire des produits chimiques comme le chlore et la soude caustique. En raison du scénario pandémique, les unités de fabrication de produits chimiques ont été temporairement arrêtées pendant le confinement imposé par le gouvernement, entraînant ainsi une diminution de la demande en matières premières nécessaires au traitement chimique. De plus, les sels industriels sont également consommés dans la fabrication du papier. Selon la CONFEDERATION EUROPEENNE DES INDUSTRIES DU PAPIER (CEPA), la production de papier et de carton des pays membres de la Cepi a diminué de 5 % en 2020 par rapport à l'année précédente, principalement en raison de la demande mondiale impactée par la pandémie de COVID-19, qui à son tour a eu un impact négatif. impacte la demande pour le marché étudié. Cependant, l'utilisation de savons et de détergents utilisant des sels industriels comme matière première lors de la production a considérablement augmenté dans cette situation, compte tenu de l'hygiène personnelle et de la propreté de l'environnement, ce qui stimule à son tour la demande pour le marché des sels industriels.

- À court terme, la demande croissante de sels industriels destinés aux applications de traitement chimique et de traitement de leau devrait stimuler la croissance du marché.

- Dun autre côté, les réglementations strictes imposées par lagence de protection de lenvironnement (EPA) devraient entraver la croissance du marché.

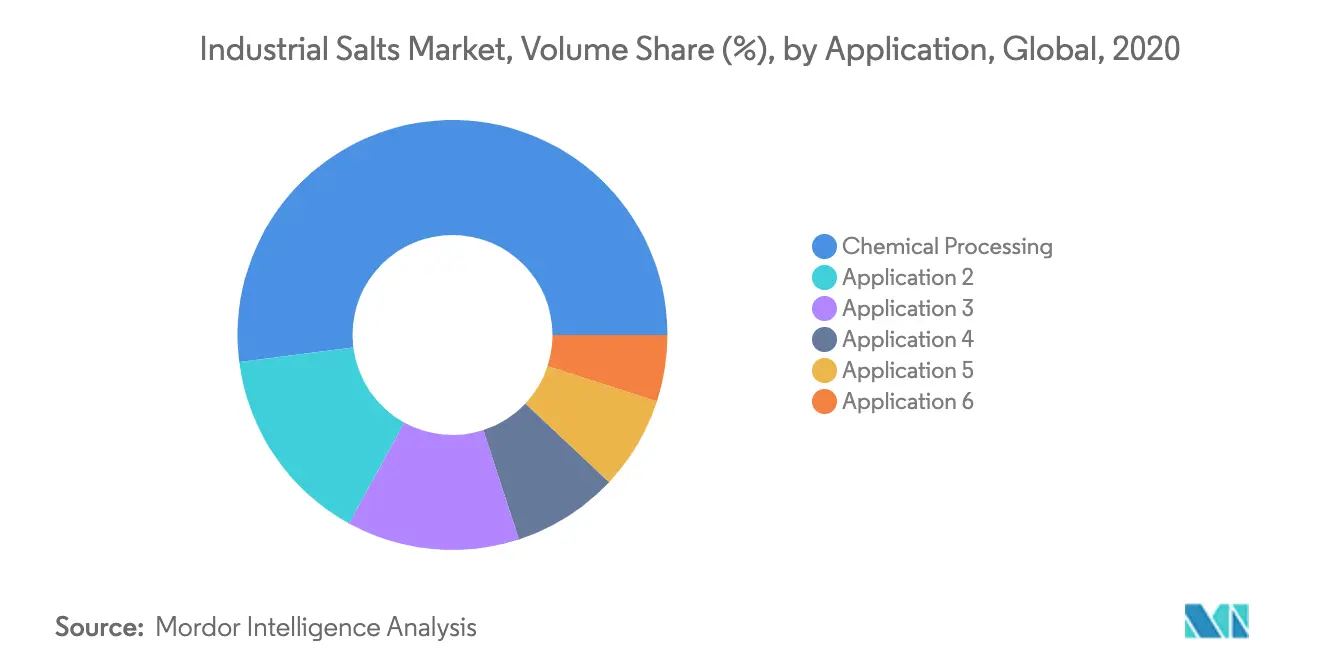

- Par application, le segment du traitement chimique devrait dominer le marché, en raison de son utilisation croissante dans la fabrication de carbonate de sodium, de soude caustique et de chlore.

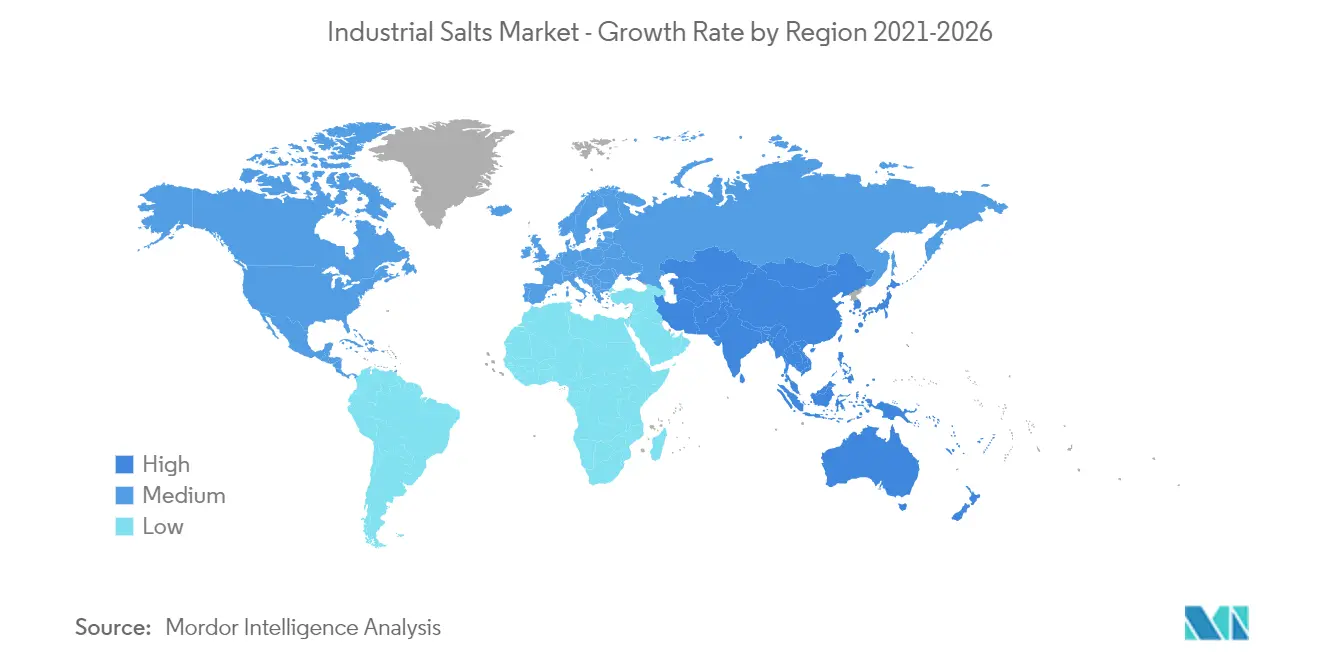

- La région Asie-Pacifique a dominé le marché mondial, avec la plus grande consommation provenant de pays comme la Chine et l'Inde.

Tendances du marché des sels industriels

Demande croissante des applications de traitement des produits chimiques

- Les sels industriels sont fabriqués à partir de sel gemme ou de saumure naturelle par extraction minière conventionnelle, évaporation solaire et évaporation sous vide.

- Les applications de traitement chimique représentent plus de 50 % de la demande totale de sels industriels. Les sels industriels sont largement utilisés pour fabriquer du chlore, du carbonate de sodium et de la soude caustique, en raison de leur disponibilité en grandes quantités et de leur rentabilité.

- En raison du manque de substituts rentables, les sels industriels sont activement utilisés dans le procédé chloralcali pour fabriquer des produits tels que le dichlorure d'éthylène, ce qui stimule la demande de sels industriels.

- Selon l'American Chemistry Council, la croissance annuelle de la production de l'industrie chimique aux États-Unis devrait augmenter d'environ 12,3 % en 2021 par rapport à l'année précédente. Les dépenses totales d'investissement en produits chimiques devraient atteindre 33,5 milliards USD d'ici 2021, avec un taux de croissance de 15,7 % par rapport à l'année précédente, ce qui devrait à son tour stimuler la demande du marché pour les sels industriels.

- Les sels industriels sont utilisés dans la production de plastiques, notamment le chlorure de polyvinyle, les savons, les détergents, les herbicides et les pesticides. Il est également utilisé dans la production de produits chimiques inorganiques comme le dioxyde de titane, renforçant ainsi la croissance du marché des sels industriels.

- Le segment de lentretien du linge consomme également des sels industriels pour fabriquer des détergents, des savons et dautres produits dentretien du linge. Le marché américain du soin du linge était évalué à environ 12,8 milliards de dollars en 2019 et a atteint environ 13,1 milliards de dollars en 2020, avec un taux de croissance d'environ 2 %, stimulant la demande pour le marché étudié.

- Par conséquent, les facteurs susmentionnés devraient avoir un impact significatif sur le marché dans les années à venir.

La région Asie-Pacifique dominera le marché

- La région Asie-Pacifique devrait dominer le marché des sels industriels au cours de la période de prévision, en raison de lindustrialisation croissante de la région. Dans des pays comme la Chine, lInde et le Japon, en raison de lutilisation de sels industriels dans lindustrie de transformation chimique, la demande de sels industriels a augmenté.

- L'industrie chimique japonaise était évaluée à environ 200 milliards de dollars en 2019, avec un taux de croissance d'environ 2,5 % par rapport à l'année précédente, ce qui stimule la demande du marché en sels industriels.

- Les sels industriels sont largement utilisés pour le déglaçage des routes dans les pays à fortes chutes de neige. Les propriétés dégivrantes des sels industriels contribuent également à retarder la reformation de la glace pendant un certain temps.

- Dans les usines de traitement de leau, les sels industriels sont utilisés pour le processus dadoucissement et de purification de leau. Dans des pays comme lInde et la Chine, de nombreux projets de traitement de leau sont en cours de construction, ce qui contribuera probablement à stimuler la croissance des sels industriels au cours de la période de prévision.

- Le segment du plastique utilise des sels industriels pour produire du polychlorure de vinyle (PVC), largement utilisé dans l'industrie de la construction pour différentes applications, notamment la tuyauterie, les panneaux en PVC et autres. La Chine était en tête du secteur de la construction avec un marché de 1092,9 milliards de dollars en 2019, enregistrant un taux de croissance de 14,71 % par rapport à l'année précédente.

- En outre, le total des nouvelles constructions au Japon représentait environ 127,55 millions de m² en 2019 et a atteint environ 113,74 millions de m² en 2020, avec un taux de baisse d'environ 10,5 %. Cela a entraîné une diminution de la consommation de matériaux de construction à base de PVC, stimulant ainsi la demande sur le marché des sels industriels.

- Certaines grandes entreprises opérant dans la région Asie-Pacifique comprennent Cargill Incorporated, K+S Aktiengesellschaft et Tata Chemicals Ltd.

- Par conséquent, les facteurs susmentionnés devraient avoir un impact significatif sur le marché dans les années à venir.

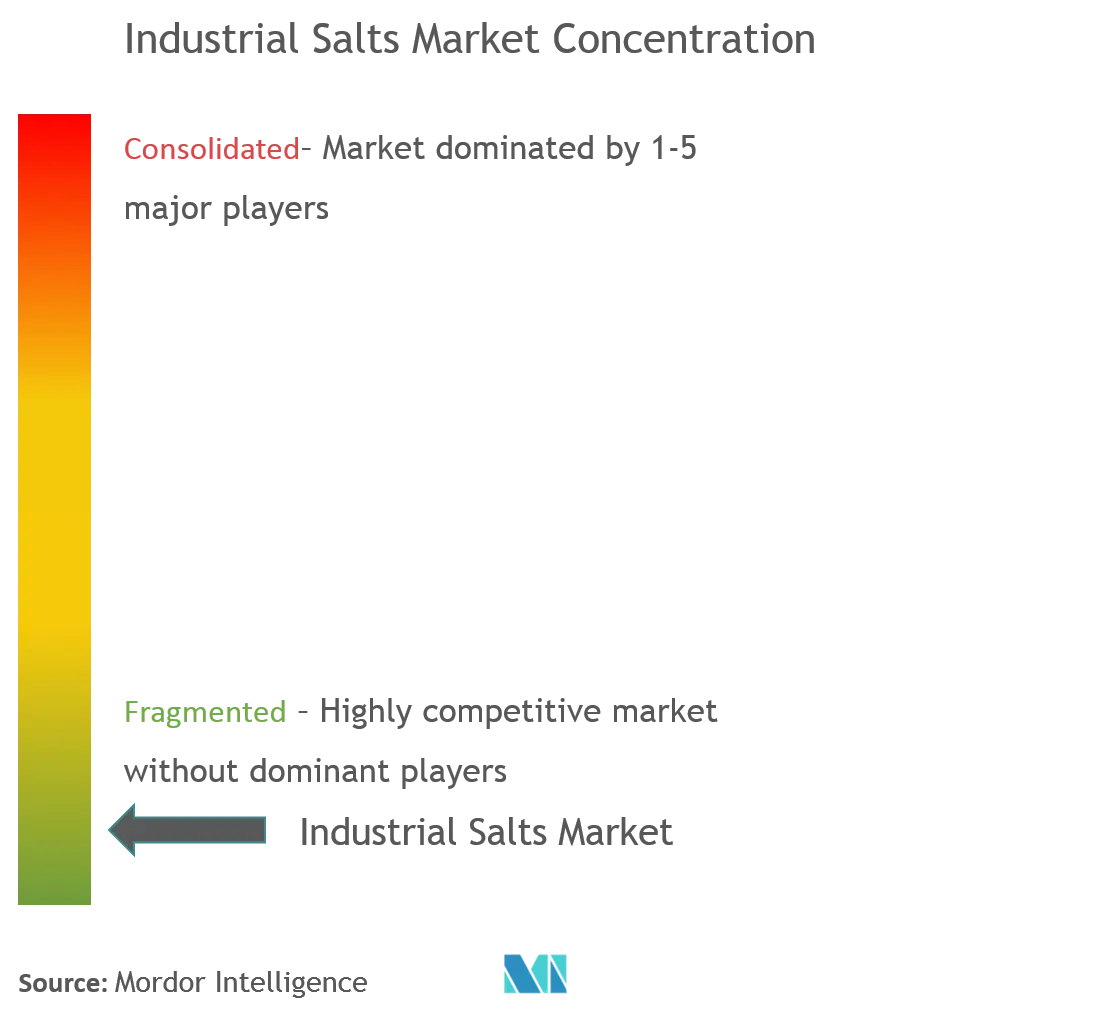

Aperçu du marché des sels industriels

Le marché des sels industriels est fragmenté, les cinq principaux acteurs représentant une part marginale du marché. Certains acteurs clés du marché incluent Cargill Incorporated, K+S Aktiengesellschaft, Tata Chemicals Ltd, INEOS et Nouryon.

Leaders du marché des sels industriels

Cargill, Incorporated

K+S Aktiengesellschaft

Tata Chemicals Ltd.

INEOS

Nouryon

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des sels industriels

- En janvier 2021, Tata Chemicals Ltd avait l'intention d'acquérir l'unité de sel industriel d'une capacité de production annuelle de 3 millions de tonnes d'Archean Group, ce qui renforcerait les activités de l'entreprise.

- En juin 2018, Ajax Equipment a fourni un nouveau système de manipulation du sel pour optimiser la production de comprimés de sel dans l'usine de Runcorn d'INEOS, comprenant deux convoyeurs à vis et un alimentateur à vis. INEOS Salt produit jusqu'à 500 kilotonnes de sel par an, notamment des sels alimentaires, des comprimés adoucisseurs d'eau, des aliments pour animaux, des sels industriels et chimiques et des sels de déglaçage.

Segmentation de lindustrie des sels industriels

Les sels industriels sont principalement consommés par l'industrie chimique pour produire de la soude caustique et d'autres produits chloralcalis et sont également utilisés dans la fabrication du polyester, du verre, du papier, des pneus, de l'eau de Javel pour laiton, ainsi que pour fixer la teinture dans le tissu. Les sels industriels sont disponibles dans différents niveaux de pureté, selon les applications. Le marché des sels industriels est segmenté par source, processus de fabrication, application et géographie. Par source, le marché est segmenté en sel gemme et saumure naturelle. Par processus de fabrication, le marché est segmenté en évaporation solaire, évaporation sous vide et exploitation minière conventionnelle. Par application, le marché est segmenté en traitement chimique, traitement de leau, dégivrage, agriculture, pétrole et gaz et autres applications. Le rapport couvre également la taille du marché et les prévisions du marché des sels industriels dans 15 pays répartis dans les principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés sur la base du volume (kilotonnes).

| Sel gemme |

| Saumure naturelle |

| Évaporation solaire |

| Évaporation sous vide |

| Exploitation minière conventionnelle |

| Traitement chimique |

| Traitement de l'eau |

| Dégivrage |

| Agriculture |

| Préparation des aliments |

| Pétrole et Gaz |

| Autres applications |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Source | Sel gemme | |

| Saumure naturelle | ||

| Processus de fabrication | Évaporation solaire | |

| Évaporation sous vide | ||

| Exploitation minière conventionnelle | ||

| Application | Traitement chimique | |

| Traitement de l'eau | ||

| Dégivrage | ||

| Agriculture | ||

| Préparation des aliments | ||

| Pétrole et Gaz | ||

| Autres applications | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur les sels industriels

Quelle est la taille du marché des sels industriels ?

La taille du marché des sels industriels devrait atteindre 233,41 millions de tonnes en 2024 et croître à un TCAC de 2,20 % pour atteindre 260,24 millions de tonnes dici 2029.

Quelle est la taille actuelle du marché des sels industriels ?

En 2024, la taille du marché des sels industriels devrait atteindre 233,41 millions de tonnes.

Qui sont les principaux acteurs du marché des sels industriels ?

Cargill, Incorporated, K+S Aktiengesellschaft, Tata Chemicals Ltd., INEOS, Nouryon sont les principales sociétés opérant sur le marché des sels industriels.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des sels industriels ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des sels industriels ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché des sels industriels.

Quelles années couvre ce marché des sels industriels et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des sels industriels était estimée à 228,39 millions de tonnes. Le rapport couvre la taille historique du marché des sels industriels pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des sels industriels pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du sel industriel

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du sel industriel 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du sel industriel comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.