Analyse du marché des infrastructures de paiement en Indonésie

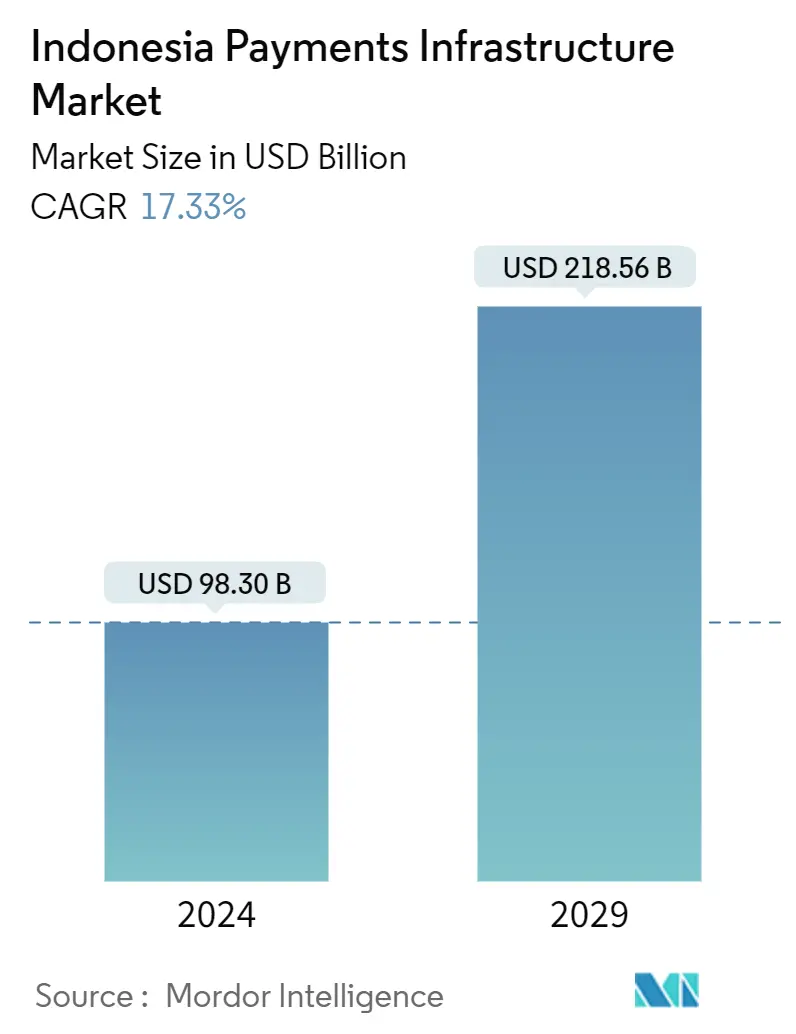

La taille du marché indonésien des infrastructures de paiement est estimée à 98,30 milliards USD en 2024 et devrait atteindre 218,56 milliards USD dici 2029, avec une croissance de 17,33 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a radicalement modifié la façon dont les consommateurs font leurs achats, affectant plusieurs secteurs verticaux du marché. Le secteur du commerce de détail a connu un changement radical en raison de la pandémie. Les consommateurs ont davantage recours à diverses méthodes de vente, telles que le retrait en bordure de rue, les consultations virtuelles, le paiement sans contact et le commerce social, c'est-à-dire les achats via les réseaux sociaux. Selon les experts du commerce de détail et les enquêtes auprès des consommateurs, ce nouveau comportement devrait perdurer au cours de la période de prévision. Par conséquent, la demande dimprovisation des infrastructures de paiement numérique devrait augmenter en raison du changement de comportement dachat provoqué par la pandémie.

- Le pays a été témoin de vagues de numérisation et de diffusion dans tous les secteurs au cours de la dernière décennie. La présence dappareils connectés devenant inévitable, le paysage économique et financier a considérablement changé. De plus, avec la numérisation actuelle dans tous les secteurs, les consommateurs exigent de plus en plus des services financiers rapides, abordables et sûrs. De telles tendances ont considérablement accru la nécessité dévolution des méthodes de paiement à travers le monde.

- En outre, en raison de la pandémie, lIndonésie a connu une forte adoption du numérique par les consommateurs et une croissance accélérée des paiements numériques et des plateformes de commerce électronique. Selon la Banque d'Indonésie (BI), la valeur des transactions de monnaie électronique a atteint 201000 milliards IDR (13,95 milliards USD) en 2020, soit une croissance de 38,62 % par rapport aux 145000 milliards IDR (10,07 milliards USD) en 2019. L'adoption du paiement numérique et sans numéraire Ces méthodes ont, à leur tour, stimulé ladoption croissante de terminaux de point de vente sur diverses passerelles de paiement.

- Avec linfrastructure de paiement numérique croissante dans le pays, les autorités économiques et financières sont confrontées à des défis politiques à lère numérique. La Banque dIndonésie, en particulier, trouve un équilibre approprié entre les efforts visant à optimiser les opportunités offertes par linnovation numérique et les efforts visant à atténuer les risques inhérents.

- Pour cela, la vision du système de paiement indonésien et le plan du système de paiement indonésien pour 2025 ont fourni une orientation sans ambiguïté en termes d'exploitation de la numérisation tout en mettant en œuvre le mandat de la Banque d'Indonésie en termes de monnaie en circulation, de politique monétaire et de stabilité du système financier. Le plan comprend cinq visions des systèmes de paiement indonésiens 2025, traduites en cinq initiatives majeures et manifestées en 23 résultats clés mis en œuvre par étapes de 2019 à 2025.

- Avec le Plan indonésien des systèmes de paiement 2025, le pays vise à rendre l'innovation numérique accessible de manière durable à 91,3 millions de personnes non bancarisées et à 62,9 millions de MPME en Indonésie à l'économie et à la finance formelles. Ainsi, tous les efforts sont orientés vers une Indonésie plus forte et mieux répartie à lavenir.

Tendances du marché des infrastructures de paiement en Indonésie

Capture de données électroniques (EDC)

- Les machines/terminaux de point de vente de saisie électronique de données (EDC) sont utilisés pour accepter les paiements dans tous les points de vente. Il sagit essentiellement dappareils utilisés pour les transactions sans numéraire.

- Les systèmes de terminaux de point de vente sont passés de terminaux/appareils orientés transactions à des systèmes pouvant s'intégrer au CRM de l'entreprise et à d'autres solutions financières. Cette évolution a ainsi permis aux utilisateurs finaux de disposer de la business intelligence pour mieux gérer leurs flux de revenus et leurs stocks. Grâce aux avantages fonctionnels qu'offrent les systèmes de point de vente avancés, les entreprises ont remplacé leur logiciel de facturation traditionnel par des systèmes de point de vente, garantissant ainsi la croissance du marché.

- De plus, les terminaux de point de vente mobiles (mPOS) sont rapidement devenus un outil essentiel permettant aux commerçants de toutes tailles d'accepter les paiements par carte. Ils sont de plus en plus utilisés pour les paiements, la gestion des stocks, l'impression de factures et l'offre de programmes de fidélité dans divers secteurs verticaux.

- De telles tendances devraient stimuler les collaborations stratégiques et les innovations de la part des fournisseurs de solutions du pays. Avec la récente acquisition de MOKA par Gojek, la connectivité entre le service de livraison en ligne et le terminal POS semble se profiler à l'horizon. Avant cela, Pawoon a fait le premier pas en matière d'intégration en connectant les transactions de GrabFood à son système.

- En outre, linnovation en matière de nouveaux appareils par les acteurs ciblant les PME devrait répondre à une croissance significative du marché. En décembre 2020, Gojek, un opérateur de super-applications d'Asie du Sud-Est, a annoncé son nouvel appareil de point de vente (POS), GoBiz Plus, à des fins tout-en-un pour les micro et petites et moyennes entreprises (PME). en Indonésie.

- L'appareil est le fruit d'une collaboration avec PT Bank Central Asia et sert d'extension à la super application marchande GoBiz. GoBiz Plus s'efforce d'aider les commerçants à accepter les méthodes de paiement sans numéraire pour les transactions hors ligne et à adopter de nouvelles stratégies numériques. La société a déclaré que ses services avaient aidé plus de 900 000 détaillants à accéder aux opérations numériques.

- De plus, les acteurs investissent dans la solution numérique, qui s'intègre aux solutions POS. En novembre 2020, le Smart POS Terminal Z90 a contribué à la fintech LinkAja pour promouvoir le paiement mobile. En outre, le géant de la livraison de nourriture et de covoiturage d'Asie du Sud-Est Grab a mené un cycle d'investissement de série B dans la société indonésienne de paiement numérique LinkAja. De telles mesures devraient accroître la croissance significative du marché dans le pays.

Paysage des paiements des consommateurs

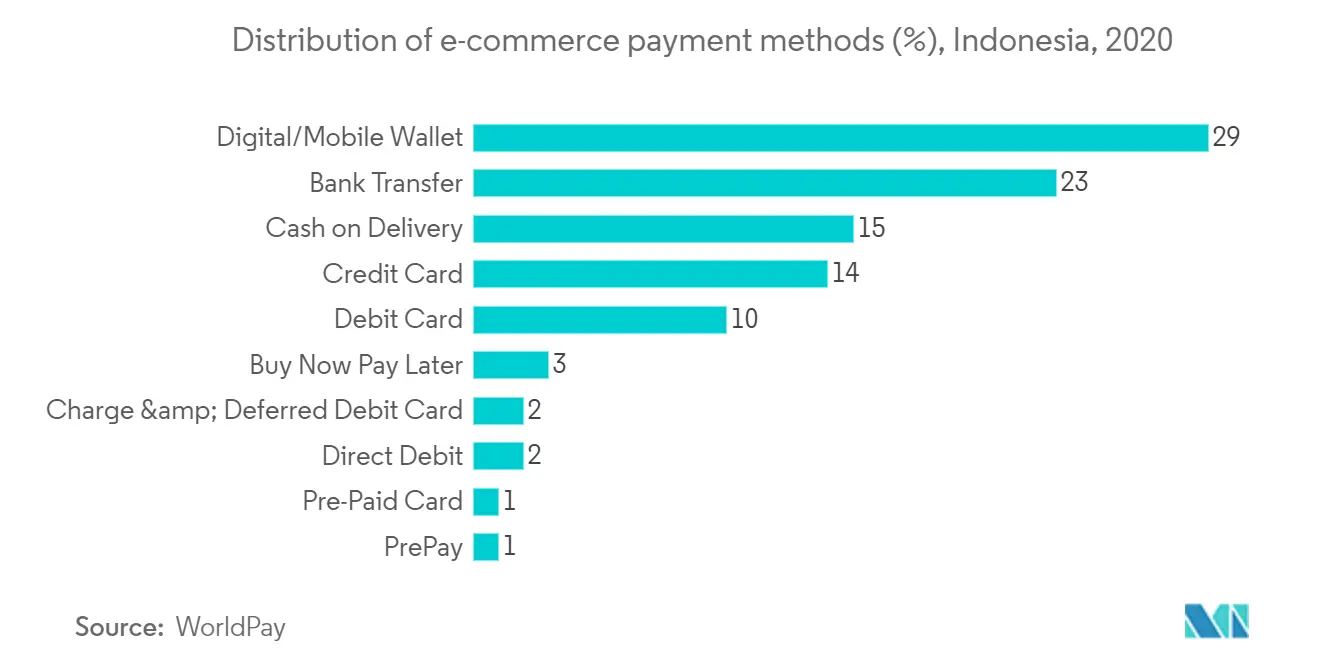

- Le nombre dutilisateurs des méthodes de paiement numériques dans le pays est en augmentation et les consommateurs utilisent de plus en plus régulièrement cette technologie. Le nombre croissant de transactions de commerce électronique et dutilisateurs du commerce électronique dans le pays devrait constituer un facteur majeur de modification du paysage des paiements des consommateurs.

- Selon une étude présentée par Statista, le nombre d'utilisateurs du commerce électronique en Indonésie devrait atteindre 221 millions en 2025, ce qui représente une augmentation significative depuis 2017, où les utilisateurs du commerce électronique s'élevaient à environ 70,1 millions d'utilisateurs.

- Paypal, Apple Pay, Visa Checkout et Google Pay font partie des principales entreprises qui représentent une part importante d'utilisateurs actifs. En dehors de cela, lacceptation des paiements numériques par les utilisateurs augmente à un rythme exponentiel et de plus en plus dutilisateurs sont prêts à utiliser ces modes de paiement.

- Selon une enquête menée par WorldPay, en février 2020, environ 84 % des utilisateurs de paiement électronique ont déclaré avoir utilisé des transactions de paiement électronique pour payer leurs achats en ligne. Sa commodité et son caractère pratique sont les principales raisons pour lesquelles les Indonésiens ont choisi les transactions de paiement électronique.

- En outre, OVO s'est classée au premier rang des plateformes de paiement numérique les plus utilisées en Indonésie en 2020, suivie par Gopay et DANA. La sécurité de la plateforme et ses services clients enrichissants étaient les principales raisons pour lesquelles les consommateurs préféraient ces plateformes de paiement.

- Alors que GoPay est associé à Gojek et utilisé exclusivement pour les transactions au sein de l'application, OVO s'est associé au plus grand rival de Gojek, Grab, et à l'une des plus grandes plateformes de commerce électronique d'Indonésie, Tokopedia, pour contribuer à consolider sa position de mobile le plus utilisé du pays. service/application de paiement. Des initiatives et collaborations similaires de la part des fournisseurs de plateformes de paiement devraient stimuler davantage ladoption de méthodes de paiement numériques par les consommateurs.

Aperçu du marché des infrastructures de paiement en Indonésie

Le marché indonésien des infrastructures de paiement est modérément concentré. La rivalité concurrentielle sur le marché étudié est modérée, car un bon nombre d'acteurs prédominent. Malgré la présence de plusieurs entreprises sur le marché étudié, les entreprises sont tenues de continuer à innover dans leurs produits pour obtenir un avantage concurrentiel durable sur leurs concurrents et différencier leurs produits.

- Mars 2021 – Le fournisseur d'infrastructures de paiements numériques d'Asie du Sud-Est, Xendit, a levé 64,6 millions de dollars de financement. Les entreprises, depuis les petits kiosques (warungs) jusqu'aux PME et aux grands acteurs, comme Transferwise et Grab, utilisent la technologie basée sur l'API de Xendit, basée en Indonésie, pour traiter les paiements, gérer les marchés, décaisser les salaires et détecter la fraude.

- Octobre 2021 – PT Jalin Payment Nusantara et PT Bank Pembangunan Daerah Jawa Timur Tbk ont signé un accord de coopération (PKS) pour élargir la portée des services de changement de banque pour le segment des banques régionales de développement. Bankjatim est la première banque BPD du troisième livre à rejoindre Jalin, avec un actif total de 95,48 billions IDR.

Leaders du marché des infrastructures de paiement en Indonésie

Xendit

Olsera.com

Edgeworks Solutions Pte Ltd

PT Cashlez Worldwide Indonesia

PT. indopay merchant services

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des infrastructures de paiement en Indonésie

- Mars 2021 – PAX Technology a présenté l'IM10, le dernier dispositif de paiement sans surveillance qui favorisera l'utilisation des codes QR et des paiements sans contact dans n'importe quel environnement sans contact. L'IM10 est le dernier né de la série IM, un appareil de paiement tout-en-un avec un faible encombrement.

- Mai 2021 – Gojek et Tokopedia ont annoncé leur fusion pour devenir le groupe GoTo, avec l'intention de procéder à une introduction en bourse et à une double cotation à New York et à Jakarta d'ici la fin de 2021.

Segmentation de lindustrie des infrastructures de paiement en Indonésie

La portée du rapport comprend:.

FAQ sur les études de marché sur les infrastructures de paiement en Indonésie

Quelle est la taille du marché indonésien des infrastructures de paiement ?

La taille du marché indonésien des infrastructures de paiement devrait atteindre 98,30 milliards USD en 2024 et croître à un TCAC de 17,33 % pour atteindre 218,56 milliards USD dici 2029.

Quelle est la taille actuelle du marché indonésien des infrastructures de paiement ?

En 2024, la taille du marché indonésien des infrastructures de paiement devrait atteindre 98,30 milliards USD.

Qui sont les principaux acteurs du marché indonésien des infrastructures de paiement ?

Xendit, Olsera.com, Edgeworks Solutions Pte Ltd, PT Cashlez Worldwide Indonesia, PT. indopay merchant services sont les principales sociétés opérant sur le marché indonésien des infrastructures de paiement.

Quelles années couvre ce marché indonésien des infrastructures de paiement et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché indonésien des infrastructures de paiement était estimée à 81,26 milliards USD. Le rapport couvre la taille historique du marché des infrastructures de paiement en Indonésie pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des infrastructures de paiement en Indonésie pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des infrastructures de paiement en Indonésie

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de linfrastructure de paiement en Indonésie 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de linfrastructure de paiement en Indonésie comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.