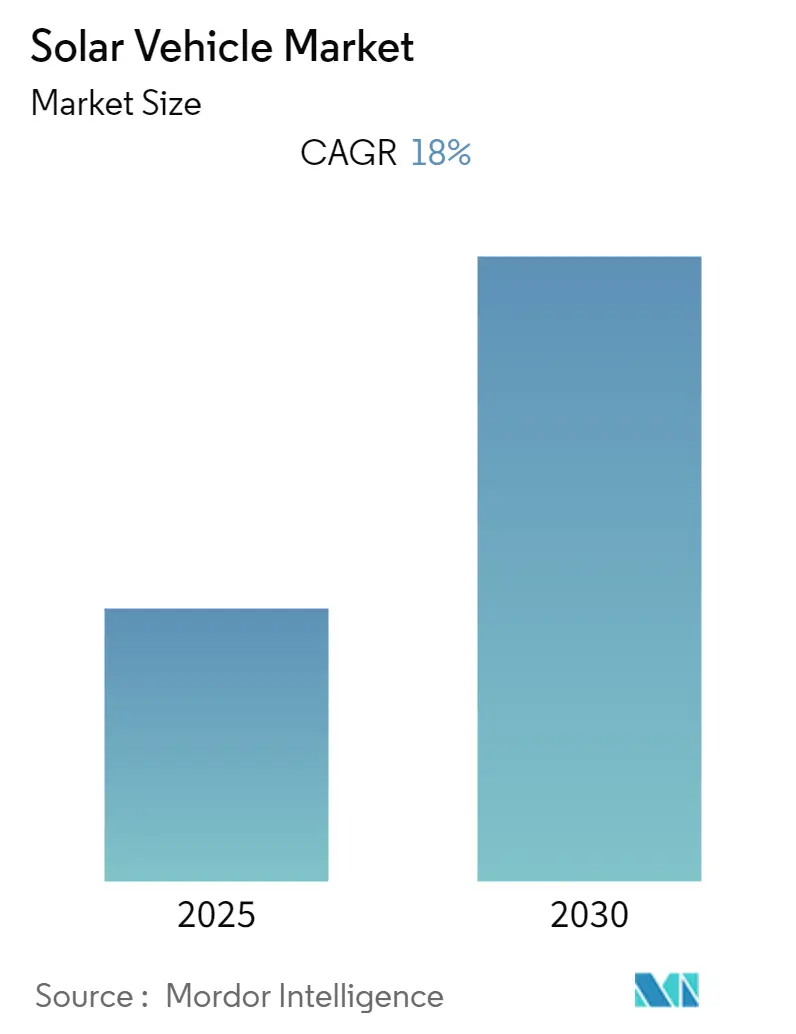

Taille et part du marché des véhicules solaires

Analyse du marché des véhicules solaires par Mordor Intelligence

Le marché des véhicules solaires a généré 0,62 milliard USD en 2025 et est sur la voie d'atteindre 2,41 milliards USD d'ici 2030, progressant à un TCAC de 31,20 % et soulignant la transition rapide des prototypes expérimentaux vers les flottes commerciales de première génération. La baisse des coûts photovoltaïques (PV), désormais inférieurs aux prix de l'électricité du réseau dans les principales régions de véhicules électriques, se combine avec les batteries à état solide émergentes pour rendre les systèmes solaires intégrés aux véhicules économiquement viables. Les premiers adopteurs bénéficient des mandats de flottes zéro émission tels que le paquet EU Fit-For-55 et la réglementation Advanced Clean Trucks de Californie, soutenant des pipelines de commandes fiables pour les OEM. L'intensité concurrentielle augmente alors que les constructeurs automobiles traditionnels accélèrent les programmes de toits solaires tandis que les spécialistes perfectionnent des châssis légers qui maximisent la surface pour les revêtements PV. La demande reflète également l'intérêt croissant pour les modèles bidirectionnels véhicule-réseau qui transforment les voitures et camions en actifs énergétiques mobiles pendant les pics de demande électrique.

Points clés du rapport

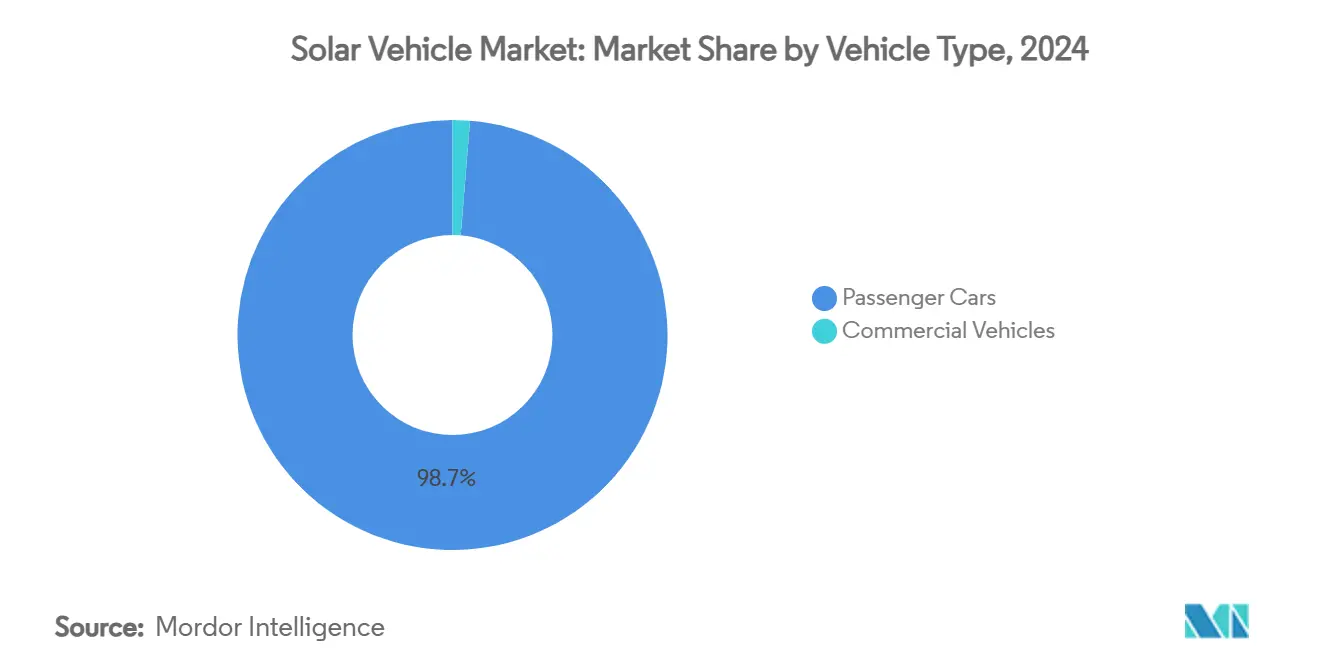

- Par type de véhicule, les voitures particulières ont dominé avec 98,78 % de la part du marché des véhicules solaires en 2024, tandis que les véhicules commerciaux devraient afficher le TCAC le plus rapide à 55,39 % jusqu'en 2030.

- Par type de transmission électrique, les véhicules électriques hybrides ont dominé avec 99,38 % de la part du marché des véhicules solaires en 2024 ; les véhicules électriques à batterie devraient s'étendre avec un TCAC de 60,83 % jusqu'en 2030.

- Par chimie de batterie, les packs lithium-ion ont représenté 87,23 % du marché des véhicules solaires en 2024, tandis que les batteries lithium-métal à état solide devraient croître avec un TCAC de 60,34 % jusqu'en 2030.

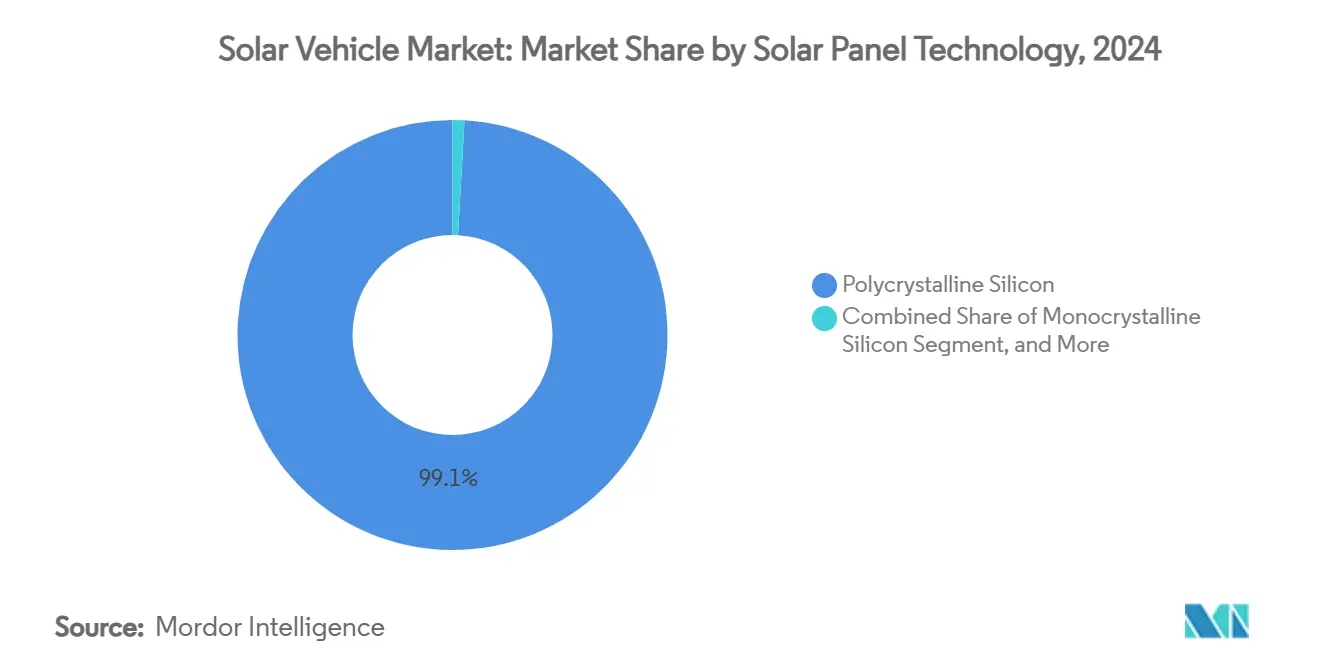

- Par technologie de panneaux solaires, le silicium polycristallin a capturé 99,11 % de la taille du marché des véhicules solaires en 2024, tandis que les solutions pérovskite en couche mince progressent avec un TCAC de 62,78 % jusqu'en 2030.

- Par architecture de charge, les hybrides solaire-plus-plug-in ont détenu 82,13 % de la part du marché des véhicules solaires en 2024, les systèmes solaires embarqués uniquement devant augmenter avec un TCAC de 58,92 % jusqu'en 2030.

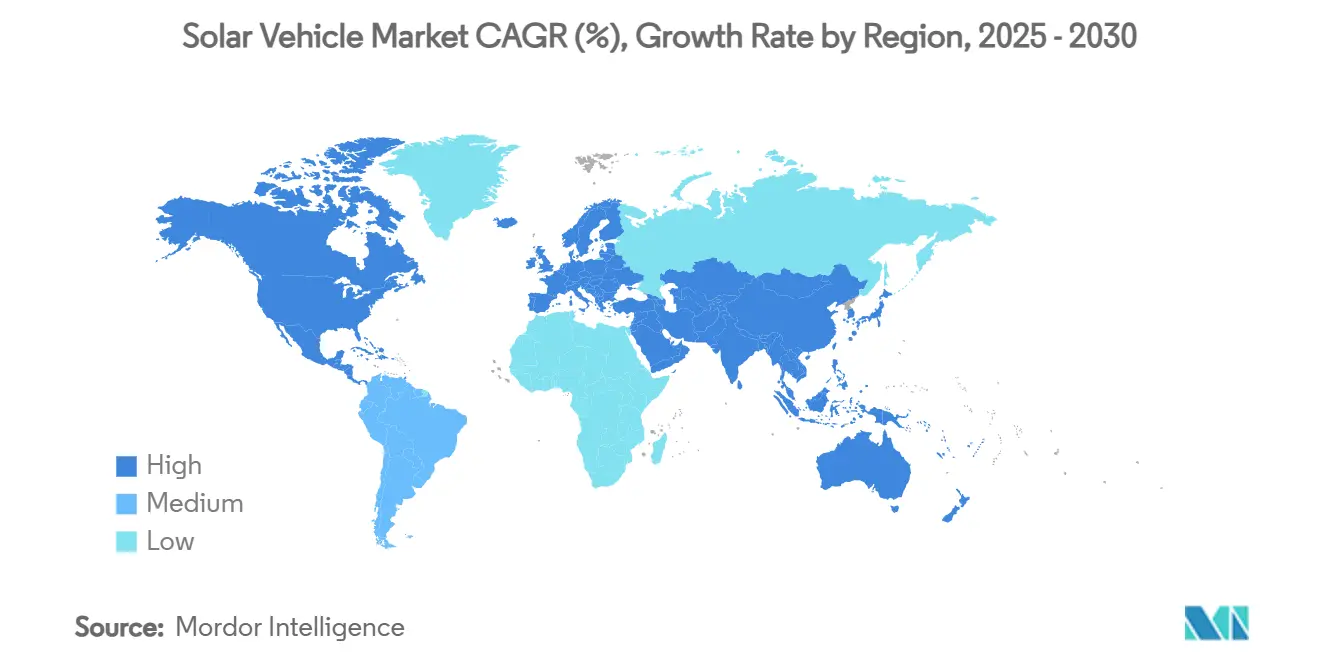

- Par géographie, l'Asie-Pacifique a commandé 56,79 % de la part du marché des véhicules solaires de 2024 et devrait enregistrer le TCAC régional le plus élevé de 38,25 % jusqu'en 2030.

Tendances et perspectives du marché mondial des véhicules solaires

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Baisse du LCOE solaire-PV en dessous de l'électricité du réseau dans les principaux marchés VE | +8.2% | Mondial, avec gains précoces en Chine, Californie, Allemagne | Moyen terme (2-4 ans) |

| Mandats gouvernementaux de flottes zéro émission (EU Fit-For-55, California ACT, etc.) | +7.5% | Amérique du Nord et UE, retombées vers l'Asie-Pacifique | Court terme (≤ 2 ans) |

| Modèles de revenus V2G bidirectionnels émergents pour les propriétaires de flottes | +6.3% | Mondial, avec gains précoces en Californie, Pays-Bas, Japon | Moyen terme (2-4 ans) |

| Gains d'efficacité batterie-roue grâce aux revêtements PV intégrés | +5.1% | Mondial | Moyen terme (2-4 ans) |

| Percées des batteries à état solide permettant des châssis solaires ultra-légers | +4.7% | Cœur Asie-Pacifique, retombées vers l'Amérique du Nord | Long terme (≥ 4 ans) |

| Avantages de marque OEM segment premium grâce aux badges "énergie-autonome" | +3.8% | Amérique du Nord et UE | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Baisse du LCOE solaire-PV en dessous de l'électricité du réseau dans les principaux marchés VE

Le coût nivelé de l'électricité photovoltaïque solaire a atteint la parité réseau dans les principales régions d'adoption de véhicules électriques, altérant fondamentalement le calcul économique des systèmes solaires intégrés aux véhicules. L'analyse 2024 de Fraunhofer ISE démontre que les configurations solaire-plus-stockage batterie livrent désormais l'électricité à des coûts 20-30 % inférieurs aux tarifs de réseau conventionnels en Californie, Allemagne et Chine orientale[1]"Research for the energy transition", Fraunhofer Institute for Solar Energy Systems ISE, ise.fraunhofer.de.. Cet avantage de coût crée une proposition de valeur convaincante pour les propriétaires de véhicules solaires qui peuvent atteindre l'indépendance énergétique tout en réduisant les dépenses opérationnelles. La tendance s'accélère alors que la capacité de fabrication solaire à l'échelle utilitaire atteint 1,8 térawatt mondialement d'ici 2025, entraînant de nouvelles réductions de coûts grâce aux économies d'échelle. Les opérateurs de flottes bénéficient de cette dynamique, les véhicules commerciaux avec de plus grandes surfaces de toit pouvant générer suffisamment d'électricité pour compenser des portions significatives de leur consommation énergétique. L'avantage économique devient plus prononcé dans les régions avec des tarifs électriques élevés et une irradiation solaire abondante, créant des points chauds géographiques pour l'adoption de véhicules solaires.

Les mandats gouvernementaux de flottes zéro émission stimulent l'adoption commerciale

Les cadres réglementaires des principaux marchés automobiles mandatent de plus en plus l'adoption de véhicules zéro émission dans les flottes commerciales, créant une demande prévisible pour les véhicules électriques améliorés par le solaire. Le paquet Fit-For-55 de l'UE exige que 30 % des nouveaux bus urbains soient zéro émission d'ici 2025, augmentant à 65 % d'ici 2030. La réglementation Advanced Clean Trucks de Californie mandate que 40 % des ventes de camions soient zéro émission d'ici 2030. Ces mandats favorisent particulièrement les véhicules solaires dans les applications commerciales où l'autonomie étendue et la réduction de dépendance à l'infrastructure de charge fournissent des avantages opérationnels. Les opérateurs de flottes reconnaissent que l'intégration solaire peut étendre l'autonomie du véhicule de 20-30 % dans des conditions optimales, réduisant la fréquence de charge et améliorant la flexibilité d'itinéraire. L'élan réglementaire crée un avantage de premier arrivé pour les fabricants développant des véhicules commerciaux solaires, les cycles d'approvisionnement de flottes s'étendant typiquement sur 5-7 ans et le positionnement précoce de conformité favorisant les entreprises pour les contrats à long terme. Les incitations gouvernementales amplifient davantage l'adoption en réduisant le coût total de possession grâce aux crédits d'impôt et aux calendriers d'amortissement accéléré pour les véhicules commerciaux zéro émission.

Gains d'efficacité batterie-roue grâce aux revêtements PV intégrés

Les systèmes photovoltaïques intégrés aux véhicules livrent des améliorations d'efficacité mesurables en alimentant directement les systèmes auxiliaires et en réduisant la décharge de batterie de la climatisation et de l'électronique. La technologie de peinture solaire de Mercedes-Benz, dévoilée en 2024, démontre comment les revêtements photovoltaïques en couche mince peuvent générer de l'électricité sur toute la surface du véhicule plutôt que d'être confinés aux panneaux de toit. Cette approche maximise la capture d'énergie tout en maintenant l'efficacité aérodynamique et l'attrait esthétique. Le concept EcoPeak roof de Webasto génère approximativement 350 kilowattheures annuellement, suffisant pour alimenter les véhicules sur 2 500 kilomètres sans charge réseau. Les gains d'efficacité deviennent particulièrement significatifs dans la conduite urbaine stop-and-go, où le freinage régénératif conventionnel fournit une récupération d'énergie limitée. L'intégration photovoltaïque avancée permet également aux véhicules de maintenir la charge de batterie pendant les périodes de stationnement prolongées, adressant les préoccupations d'anxiété d'autonomie qui persistent parmi les adopteurs de véhicules électriques. Ces améliorations d'efficacité se traduisent directement en coûts de charge réduits et autonomie de véhicule étendue, créant des propositions de valeur tangibles pour les consommateurs et opérateurs de flottes.

Avantages de marque OEM segment premium grâce au positionnement énergie-autonome

Les fabricants automobiles de luxe positionnent de plus en plus l'intégration solaire comme un différenciateur premium qui signale le leadership environnemental et la sophistication technologique aux consommateurs aisés. La collaboration de Toyota avec Sharp et NEDO sur les essais de batteries solaires haute efficacité démontre comment les fabricants établis exploitent la technologie solaire pour améliorer le positionnement de marque dans le segment des véhicules électriques premium. Le message "énergie-autonome" résonne particulièrement fortement avec les consommateurs soucieux de l'environnement qui voient les véhicules solaires comme l'expression ultime de la mobilité durable. Le positionnement premium permet aux fabricants de commander des marges plus élevées tout en absorbant les coûts additionnels associés à l'intégration photovoltaïque et aux processus de fabrication spécialisés. La technologie de film de refroidissement nano de Hyundai, qui réduit les températures intérieures de plus de 10°C sans assombrir les fenêtres, illustre comment les innovations liées au solaire créent des propositions de valeur premium. L'avantage de marque s'étend au-delà des consommateurs individuels aux acheteurs de flottes d'entreprise qui cherchent à démontrer la responsabilité environnementale par les décisions d'approvisionnement de véhicules. L'adoption précoce de la technologie solaire établit les fabricants comme leaders d'innovation et crée des fossés concurrentiels difficiles à surmonter pour les suiveurs.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

| Coût élevé en capital des panneaux de carrosserie intégrés PV | -4.2% | Mondial | Court terme (≤ 2 ans) |

| Manque de normes d'homologation unifiées pour les toits PV légaux sur route | -3.1% | Mondial, avec impact aigu en UE et Amérique du Nord | Moyen terme (2-4 ans) |

| Infrastructure de recyclage limitée pour les matériaux composites intégrés PV | -2.6% | Asie-Pacifique et régions réglementaires UE | Long terme (≥ 4 ans) |

| Sortie de puissance intermittente compliquant l'intégration de charge standardisée | -2.9% | Mondial, plus aigu dans les marchés émergents avec support réseau faible | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coût élevé en capital des panneaux de carrosserie intégrés PV

Les coûts de fabrication des systèmes photovoltaïques intégrés aux véhicules restent substantiellement plus élevés que ceux des composants automobiles conventionnels, créant des barrières de prix qui limitent l'adoption du marché de masse. Les cellules solaires spécialisées conçues pour les applications automobiles nécessitent des processus de fabrication personnalisés qui manquent des économies d'échelle atteintes dans les installations solaires stationnaires, résultant en des coûts 3-4 fois plus élevés par watt que les modules photovoltaïques standard[2]"Flexible solar panels look set to disrupt the industry", Israel21c, israel21c.org. . La complexité d'intégration s'étend au-delà des cellules solaires, incluant des faisceaux de câbles spécialisés, l'électronique de gestion de puissance, et les modifications structurelles qui accommodent les composants photovoltaïques tout en maintenant les normes de sécurité de collision. La nouvelle usine d'Opes Solar Mobility en Allemagne, qui a commencé la production en 2024, représente les efforts pour atteindre l'échelle de fabrication pour les modules photovoltaïques spécifiques aux véhicules. Cependant, les coûts de production restent élevés comparés aux composants automobiles conventionnels. La prime de coût devient particulièrement difficile pour les véhicules du marché de masse où la sensibilité au prix limite la capacité des fabricants à absorber les dépenses de composants supplémentaires. Cependant, la baisse des coûts des matériaux photovoltaïques et l'augmentation des volumes de fabrication suggèrent que les barrières de coût diminueront alors que le marché mûrit et atteint une plus grande échelle.

Manque de normes d'homologation unifiées pour les toits PV légaux sur route

Les cadres réglementaires fragmentés à travers les marchés automobiles mondiaux créent une complexité de conformité et augmentent les coûts de développement pour les fabricants poursuivant la commercialisation de véhicules solaires. Les systèmes photovoltaïques intégrés aux véhicules doivent satisfaire à la fois les réglementations de sécurité automobile et les normes électriques, nécessitant des processus de double certification qui varient significativement entre les juridictions. L'absence de normes harmonisées force les fabricants à développer des solutions spécifiques au marché plutôt que d'exploiter des plateformes globales, augmentant les coûts d'ingénierie et retardant les lancements de produits. Les réglementations UNECE fournissent un cadre pour les modifications de véhicules, mais les dispositions spécifiques pour l'intégration solaire restent sous-développées, créant une incertitude réglementaire qui décourage l'investissement[3]"Vehicle Regulations", United Nations Economic Commission for Europe, unece.org. . La complexité s'intensifie pour les véhicules commerciaux qui opèrent à travers plusieurs juridictions et doivent se conformer aux exigences techniques variées pour les installations photovoltaïques. Les associations industrielles plaident de plus en plus pour des normes unifiées qui rationalisent les processus de certification et réduisent les coûts de conformité, bien que l'harmonisation réglementaire nécessite typiquement des cycles de développement multi-années. La fragmentation réglementaire impacte particulièrement les fabricants plus petits et les startups qui manquent des ressources pour naviguer simultanément plusieurs processus de certification.

Analyse par segment

Par type de véhicule : les flottes commerciales stimulent l'adoption

Les voitures particulières ont commandé 98,78 % de la part du marché des véhicules solaires en 2024, tandis que les véhicules commerciaux démontrent la trajectoire de croissance la plus rapide à 55,39 % TCAC (2025-2030), reflétant l'économie supérieure de l'intégration solaire dans les applications de flottes. Les grandes surfaces de toit sur les camions, bus et véhicules de livraison permettent des installations photovoltaïques plus étendues qui génèrent des contributions énergétiques significatives. En même temps, les modèles d'itinéraires prévisibles permettent aux opérateurs de flottes d'optimiser les stratégies de charge solaire. Les voitures particulières bénéficient du positionnement premium et de la marque énergie-autonome, particulièrement dans les segments de luxe où les consommateurs valorisent la différenciation environnementale par rapport aux rendements économiques purs.

L'élan des véhicules commerciaux s'appuie sur la concentration des opérateurs de flottes sur l'optimisation du coût total de possession et la conformité réglementaire avec les mandats zéro émission. Le déploiement de Flixbus de panneaux solaires sur les autocars interurbains démontre comment les opérateurs commerciaux exploitent la technologie solaire pour réduire les coûts de carburant et étendre l'autonomie électrique sur les itinéraires longue distance. Les applications de flottes bénéficient également des capacités de maintenance centralisée et des conducteurs professionnels qui peuvent optimiser la charge solaire grâce à la planification d'itinéraires et aux stratégies de stationnement. La trajectoire de croissance du segment commercial suggère que l'adoption de flottes stimulera l'échelle de fabrication et les réductions de coûts qui bénéficieront éventuellement aux applications de voitures particulières.

Par type de transmission électrique : la dominance HEV bascule vers BEV

Les véhicules électriques hybrides ont capturé 99,38 % de la part du marché des véhicules solaires en 2024 alors que les fabricants intégraient initialement les systèmes solaires dans les plateformes hybrides existantes pour minimiser la complexité de développement et le risque réglementaire. Cependant, les véhicules électriques à batterie accélèrent à 60,83 % TCAC (2025-2030) alors que la technologie de batterie à état solide permet un stockage et une utilisation d'énergie solaire plus efficaces. La feuille de route de Toyota pour les batteries à état solide, attendue pour lancer dans quatre ans, promet de doubler l'autonomie électrique tout en réduisant les coûts de 20-40 %, créant des plateformes convaincantes pour l'intégration solaire. Les véhicules électriques hybrides rechargeables occupent une position intermédiaire, offrant la flexibilité pour les consommateurs transitionnant des groupes motopropulseurs conventionnels tout en incorporant des capacités de charge solaire.

Le basculement vers les véhicules électriques à batterie reflète l'amélioration de l'efficacité de stockage d'énergie et la baisse des coûts de batterie qui rendent les groupes motopropulseurs électriques purs plus viables pour les applications solaires. Le partenariat de Stellantis avec CEA sur la technologie de cellules de batterie de nouvelle génération démontre comment les fabricants poursuivent des solutions de chimie avancées qui optimisent l'utilisation de l'énergie solaire. La transition bénéficie également de l'expansion de l'infrastructure de charge qui réduit l'anxiété d'autonomie et permet aux véhicules solaires de compléter plutôt que remplacer la charge réseau. Alors que la densité énergétique de batterie s'améliore et que les coûts baissent, les plateformes électriques pures deviennent de plus en plus attrayantes pour l'intégration solaire en raison de leurs groupes motopropulseurs simplifiés et systèmes de gestion d'énergie optimisés.

Par chimie de batterie : percée à état solide en attente

La chimie lithium-ion maintient 87,23 % de la part du marché des véhicules solaires en 2024 grâce à l'infrastructure de fabrication établie et aux performances prouvées dans les applications automobiles, tandis que la technologie lithium-métal à état solide surgit à 60,34 % TCAC alors que les fabricants poursuivent des solutions de stockage d'énergie de nouvelle génération. Les batteries à état solide offrent une densité énergétique et des caractéristiques de sécurité supérieures, permettant des conceptions de véhicules plus légers et une utilisation d'énergie solaire plus efficace. Cependant, le déploiement commercial reste limité par la complexité de fabrication et les considérations de coût. La chimie plomb-acide persiste dans les applications de niche où la sensibilité au coût l'emporte sur les exigences de performance, particulièrement dans les véhicules commerciaux avec des systèmes d'alimentation auxiliaires.

La transition à état solide représente un changement fondamental dans l'architecture de batterie qui pourrait débloquer le potentiel des véhicules solaires grâce à une efficacité de stockage d'énergie améliorée et des pénalités de poids réduites. Les systèmes lithium-ion nécessitent une gestion thermique et des systèmes de sécurité qui ajoutent complexité et poids aux conceptions de véhicules solaires, tandis que les alternatives à état solide promettent des architectures simplifiées et des performances améliorées. Cependant, les défis de montée en puissance de fabrication et les considérations de coût de matériaux limitent le déploiement à état solide, créant des opportunités pour les fabricants qui naviguent avec succès la transition technologique. L'évolution de la chimie influence également la sélection de panneaux solaires, car les batteries à état solide peuvent accommoder des plages de tension plus larges et des modèles de charge plus variables qui optimisent la capture d'énergie photovoltaïque.

Par technologie de panneaux solaires : émergence pérovskite accélère

La technologie silicium polycristallin domine avec 99,11 % de la part du marché des véhicules solaires en 2024 en raison de la maturité de fabrication et des avantages de coût. Cependant, les solutions pérovskite en couche mince démontrent une croissance exceptionnelle à 62,78 % TCAC alors que les améliorations d'efficacité et les innovations de fabrication adressent les limitations historiques. Les cellules tandem pérovskite atteignent des efficacités de laboratoire dépassant 30 % et offrent des performances supérieures dans des conditions de faible luminosité qui bénéficient aux applications de véhicules, bien que les préoccupations de durabilité et les problèmes de rareté des matériaux contraignent le déploiement commercial. Le silicium monocristallin maintient une position premium dans les applications nécessitant une efficacité maximale, tandis que la technologie couche mince CIGS sert les applications spécialisées où la flexibilité et les considérations de poids l'emportent sur les exigences d'efficacité.

La transition technologique reflète les investissements de recherche en cours et les innovations de fabrication qui adressent les faiblesses historiques de pérovskite en stabilité et évolutivité. Les percées récentes dans les techniques d'encapsulation et les formulations de matériaux suggèrent que la technologie pérovskite pourrait atteindre la viabilité commerciale dans la période de prévision, perturbant potentiellement les chaînes d'approvisionnement établies basées sur le silicium. Cependant, la rareté des matériaux critiques pour l'indium et autres éléments rares crée des risques de chaîne d'approvisionnement qui pourraient limiter l'adoption de pérovskite malgré les caractéristiques de performance supérieures. L'évolution de la technologie influence également les stratégies de conception de véhicules, car différentes technologies photovoltaïques nécessitent des approches d'intégration variables et des accommodations structurelles.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par architecture de charge : les systèmes hybrides optimisent la flexibilité

Les configurations de charge hybrides solaire-plus-plug-in ont capturé 82,13 % de la part du marché des véhicules solaires en 2024 alors que les consommateurs et opérateurs de flottes priorisent la flexibilité de charge et l'assurance d'autonomie par rapport à la dépendance solaire pure. Les systèmes solaires embarqués uniquement accélèrent à un TCAC de 58,92 % alors que les améliorations technologiques et les réductions de coûts rendent l'opération indépendante du réseau plus viable pour des applications et régions géographiques spécifiques. L'approche hybride permet aux véhicules d'optimiser les sources d'énergie basées sur les conditions météorologiques, les modèles de conduite, et la tarification électrique. En même temps, les systèmes solaires purs attirent les utilisateurs cherchant une indépendance énergétique maximale et des bénéfices environnementaux.

Le véhicule électrique solaire d'intention de production d'Aptera, progressant vers la préparation du marché en 2025, démontre le potentiel des architectures solaires uniquement dans les applications spécialisées où l'efficacité aérodynamique et la conception légère permettent une autonomie solaire étendue. L'évolution de l'architecture de charge reflète l'amélioration de l'efficacité photovoltaïque et de la technologie de batterie, qui élargit graduellement l'enveloppe opérationnelle faisable pour les véhicules solaires uniquement. Cependant, la variabilité d'irradiation saisonnière et la dépendance météorologique favorisent les systèmes hybrides avec des capacités de charge de secours. Le choix d'architecture influence également la conception de véhicule et les structures de coûts, les systèmes solaires purs nécessitant de plus grandes installations photovoltaïques et des systèmes de gestion d'énergie plus sophistiqués pour assurer une opération fiable.

Analyse géographique

L'Asie-Pacifique a représenté la plus grande part régionale du marché des véhicules solaires, atteignant 56,79 % du marché des véhicules solaires en 2024 sur le dos de la production de modules PV mondiale de 90 % de la Chine et du banc de R&D profond du Japon en cellules haute efficacité. Les programmes gouvernementaux tels que "Made in China 2025" de la Chine et les subventions NEDO du Japon alimentent les avantages d'approvisionnement de composants locaux qui compriment les coûts de nomenclature. La poussée transfrontalière de BYD au Japon illustre l'intention de la Chine d'étendre les bénéfices d'échelle de fabrication dans les marchés d'exportation premium. Toyota et Sharp co-développent des cellules tandem qui maintiennent la parité concurrentielle domestique.

L'Amérique du Nord a tracé le deuxième chemin de croissance le plus rapide en raison des mandats zéro émission de Californie et des crédits d'impôt à la production de l'Inflation Reduction Act pour les cellules solaires fabriquées domestiquement. Les camionnettes et SUV dominent le mix de véhicules de la région, présentant un vaste espace de toit pour les matrices PV. Rivian pilote des programmes solaires communautaires qui alimentent l'électricité excédentaire dans les chargeurs à son usine de l'Illinois, illustrant la circularité potentielle usine-flotte.

L'Europe offre une mosaïque d'incitations nationales soutenues par les objectifs Fit-For-55 à l'échelle de l'UE. Bien que la certitude réglementaire existe au niveau du bloc, les pauses TVA divergentes et la densité d'infrastructure créent un profil de demande en patchwork. Le pivot de Lightyear vers la fourniture de kits PV intégrés après avoir sécurisé 10 millions EUR en 2024 démontre l'intensité capitalistique de la production de véhicules complète et l'ouverture de l'Europe aux rôles de chaîne d'approvisionnement modulaires. L'installation d'Opes Solar Mobility en Allemagne dé-risque partiellement l'exposition de l'UE aux fournisseurs de modules asiatiques et soutient les stratégies de localisation OEM pour réduire les dépendances d'importation géopolitiques.

Paysage concurrentiel

La concentration du marché reste faible. Les constructeurs automobiles traditionnels exploitent l'échelle de fabrication et les réseaux de concessionnaires, pourtant les nouveaux venus se spécialisent dans l'adhésion couche mince, les matériaux ultra-légers, ou les conceptions aérodynamiques que les firmes héritées ne peuvent répliquer rapidement. Toyota intègre les cellules triple-jonction de Sharp dans la berline bZ7 à venir, visant la disponibilité début 2026. Mercedes-Benz a dévoilé les essais de peinture solaire qui convertissent toute la coque de carrosserie en surface de génération, transformant la perception de marque et ouvrant les lignes de service après-vente.

Les start-ups poursuivent des stratégies d'actifs maigres. Aptera externalise les packs de batterie à CTNS, concentrant les ressources internes sur la fabrication de monocoque composite pour les économies de poids. Après les menaces d'insolvabilité, Sono Motors s'est orienté vers l'octroi de licence de ses panneaux de carrosserie solaires propriétaires aux camionnettes et bus au lieu de maintenir un programme de véhicule complet. Les partenariats entre spécialistes de cellules et OEM automobiles prolifèrent ; Stellantis s'associe avec CEA pour co-développer des packs à état solide prêts à s'intégrer harmonieusement avec PV monté sur toit, raccourcissant le temps de mise sur le marché pour les architectures de nouvelle génération.

Les fournisseurs chinois, soutenus par les incitations domestiques et l'échelle, entrent dans l'arène concurrentielle avec une tarification agressive. Les unités SAIC approvisionnent les cellules PV directement des lignes de modules verticalement intégrées, permettant la protection de marge pendant la volatilité des prix du lithium. Alors que les préférences s'inclinent vers les chaînes d'approvisionnement régionalisées, les OEM européens et nord-américains intensifient l'approvisionnement local, donnant aux fabricants de cellules domestiques naissants l'espace pour monter en puissance et diluant légèrement la part chinoise dans le marché des véhicules solaires.

Leaders de l'industrie des véhicules solaires

-

Ford Motor Company

-

Toyota Motor Corporation

-

Lightyear Technologies B.V.

-

Aptera Motors Corp.

-

SONO MOTORS GmbH

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Swap Robotics a reçu un investissement non divulgué de Silicon Ranch pour élargir les opérations robotiques solaires et le développement de produits. L'entreprise se concentrera sur les technologies de construction et maintenance solaires à l'échelle utilitaire qui pourraient influencer les processus de fabrication photovoltaïque intégrés aux véhicules.

- Janvier 2025 : Aptera a annoncé des progrès vers la préparation du marché avec son véhicule électrique solaire d'intention de production, démontrant des avancées dans les architectures de véhicules solaires uniquement et la conception aérodynamique spécialisée pour l'autonomie solaire étendue.

Portée du rapport mondial du marché des véhicules solaires

Le rapport du marché des véhicules solaires offre les dernières avancées technologiques, tendances et mises à jour de tous les segments mentionnés.

Le marché des véhicules solaires a été segmenté sur la base du type de véhicule, du type de véhicule électrique, du type de batterie, du type de panneau solaire et de la géographie.

Basé sur le type de véhicule, le marché est segmenté en voitures particulières et véhicules commerciaux.

Par type de véhicule électrique, le marché est divisé en véhicules électriques à batterie et véhicules électriques hybrides.

Par type de batterie, il est segmenté en lithium-ion, plomb-acide et autres types de batteries.

Par type de panneau solaire, le marché est segmenté en monocristallin et polycristallin.

Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique et reste du monde.

| Voitures particulières |

| Véhicules commerciaux |

| Véhicule électrique à batterie (BEV) |

| Véhicule électrique hybride (HEV) |

| Véhicule électrique hybride rechargeable (PHEV) |

| Lithium-ion (NMC/LFP) |

| Lithium-métal à état solide |

| Plomb-acide |

| Silicium monocristallin |

| Silicium polycristallin |

| Couche mince (CIGS/pérovskite) |

| Solaire embarqué uniquement |

| Charge hybride solaire + plug-in |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Espagne | |

| Italie | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Émirats arabes unis | |

| Égypte | |

| Turquie | |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Type de véhicule | Voitures particulières | |

| Véhicules commerciaux | ||

| Type de transmission électrique | Véhicule électrique à batterie (BEV) | |

| Véhicule électrique hybride (HEV) | ||

| Véhicule électrique hybride rechargeable (PHEV) | ||

| Chimie de batterie | Lithium-ion (NMC/LFP) | |

| Lithium-métal à état solide | ||

| Plomb-acide | ||

| Technologie de panneaux solaires | Silicium monocristallin | |

| Silicium polycristallin | ||

| Couche mince (CIGS/pérovskite) | ||

| Architecture de charge | Solaire embarqué uniquement | |

| Charge hybride solaire + plug-in | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Espagne | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Émirats arabes unis | ||

| Égypte | ||

| Turquie | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille projetée du marché des véhicules solaires d'ici 2030 ?

Le marché des véhicules solaires devrait atteindre 2,41 milliards USD d'ici 2030, croissant à un TCAC de 31,20 %.

Quelle région mène l'adoption actuelle des véhicules solaires ?

L'Asie-Pacifique détient 56,79 % des ventes 2024, stimulée par l'échelle de fabrication PV de la Chine et la force R&D solaire du Japon.

Pourquoi les flottes commerciales sont-elles critiques pour la croissance future ?

Les zones de toit plus grandes sur les camions et bus permettent une puissance solaire plus importante, et les opérateurs de flottes bénéficient d'un coût total de possession plus faible, poussant les segments commerciaux vers un TCAC de 55,39 % jusqu'en 2030.

Comment les batteries à état solide affectent-elles la conception de véhicules solaires ?

Elles doublent la densité énergétique, réduisent le poids du pack, et acceptent des taux de charge variables, permettant des châssis plus légers et une autonomie alimentée par le solaire étendue.

Dernière mise à jour de la page le: