Taille et parts du marché de l'alcool de qualité alimentaire

Analyse du marché de l'alcool de qualité alimentaire par Mordor Intelligence

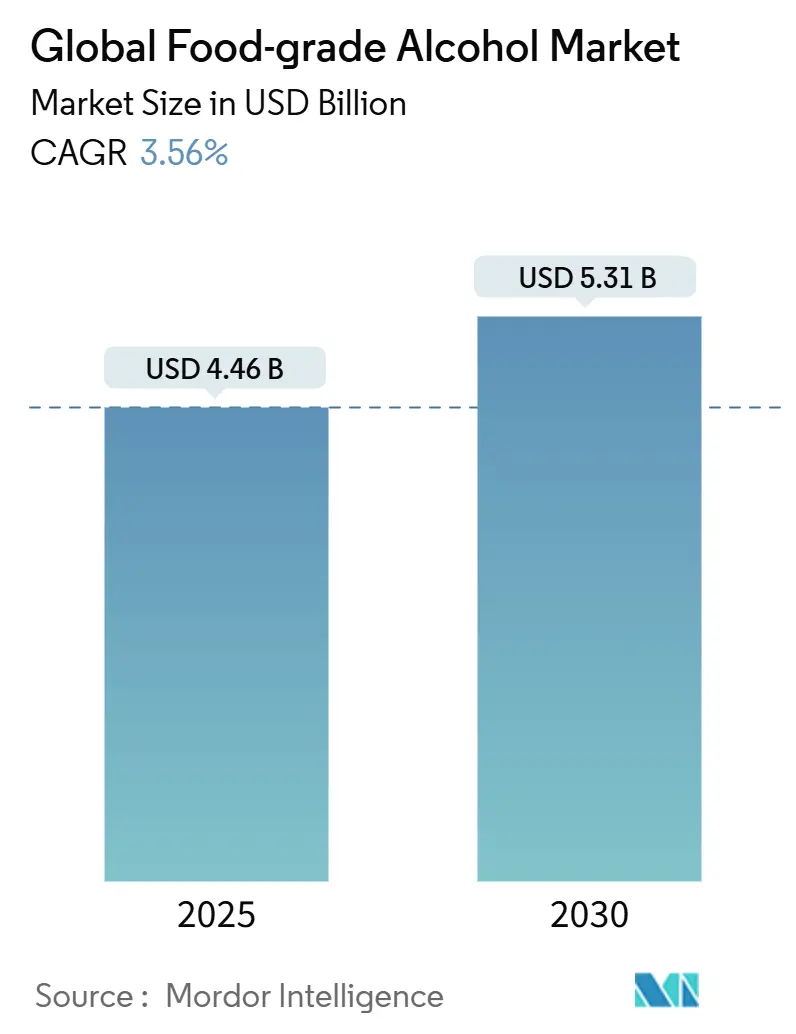

Le marché de l'alcool de qualité alimentaire est évalué à 4,46 milliards USD en 2025 et devrait atteindre 5,31 milliards USD d'ici 2030, avec une croissance à un TCAC de 3,56% pendant la période de prévision. Le marché démontre une stabilité grâce à ses diverses applications dans la transformation alimentaire, les boissons, les compléments alimentaires et les excipients pharmaceutiques. La classification de l'éthanol par la Food and Drug Administration (FDA) comme généralement reconnu comme sûr (GRAS) fournit aux fabricants des cadres de conformité réglementaire clairs. La croissance du marché est soutenue par l'adoption croissante d'ingrédients d'étiquetage propre, les fabricants alimentaires remplaçant les solvants synthétiques par des alternatives naturelles pour répondre à la demande des consommateurs en matière de transparence des ingrédients. La croissance des boissons prêtes à boire et des hard seltzers crée une demande supplémentaire, tandis que l'essor des produits à base de plantes et véganes nécessite de l'alcool de qualité alimentaire pour les processus d'extraction au lieu de solvants chimiques conventionnels.

Points clés du rapport

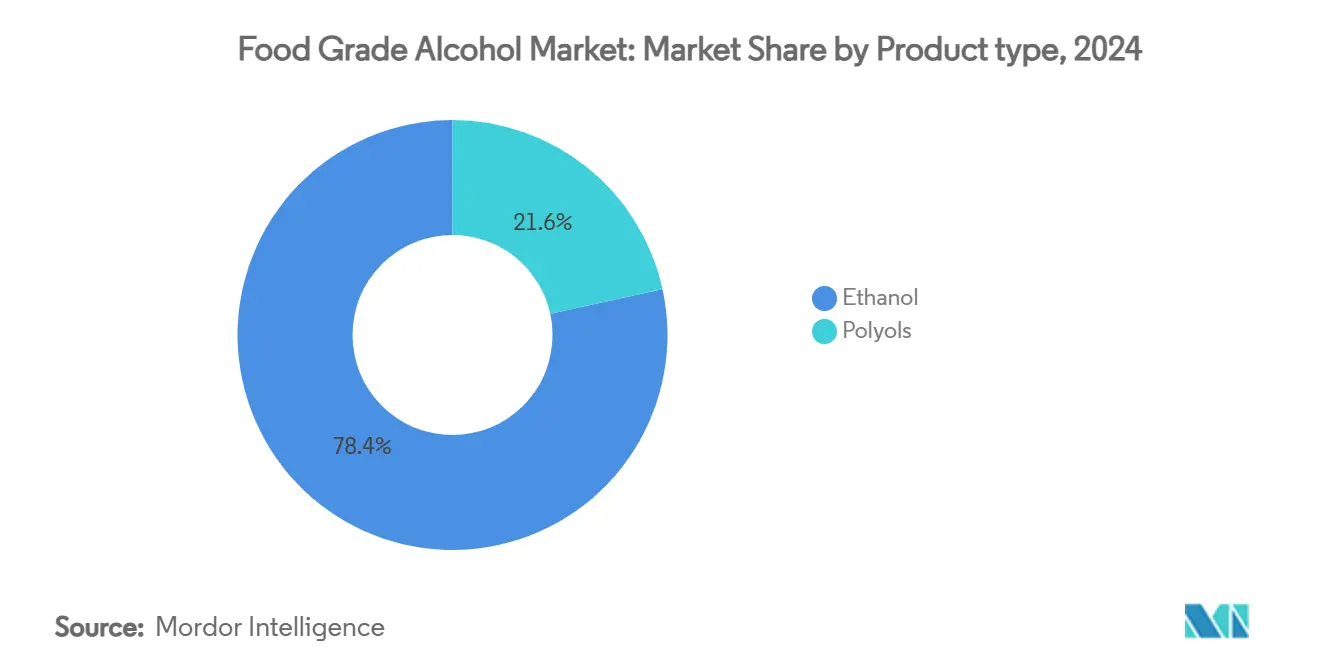

- Par type de produit, l'éthanol détenait 78,42% des parts du marché de l'alcool de qualité alimentaire en 2024 ; les polyols devraient augmenter à un TCAC de 5,33% jusqu'en 2030.

- Par source, la canne à sucre et la mélasse ont mené avec 32,95% des revenus en 2024, tandis que la production à base de maïs est positionnée pour un TCAC de 4,96% jusqu'en 2030.

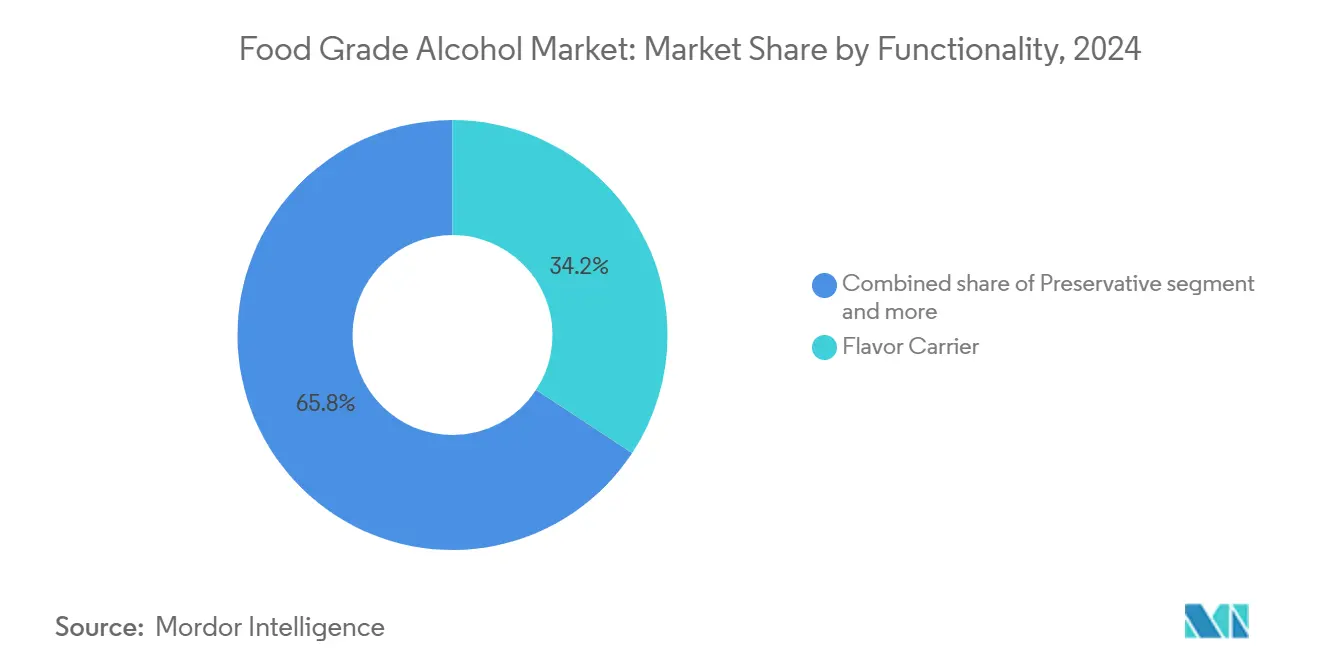

- Par fonctionnalité, les véhicules d'arômes détenaient 34,24% de la taille du marché de l'alcool de qualité alimentaire en 2024 ; les rôles de solvant et d'extraction montrent le TCAC le plus rapide de 5,16% jusqu'en 2030.

- Par application, la transformation alimentaire a généré 29,43% des revenus de 2024 ; les compléments alimentaires représentent le TCAC le plus rapide de 5,62% jusqu'en 2030.

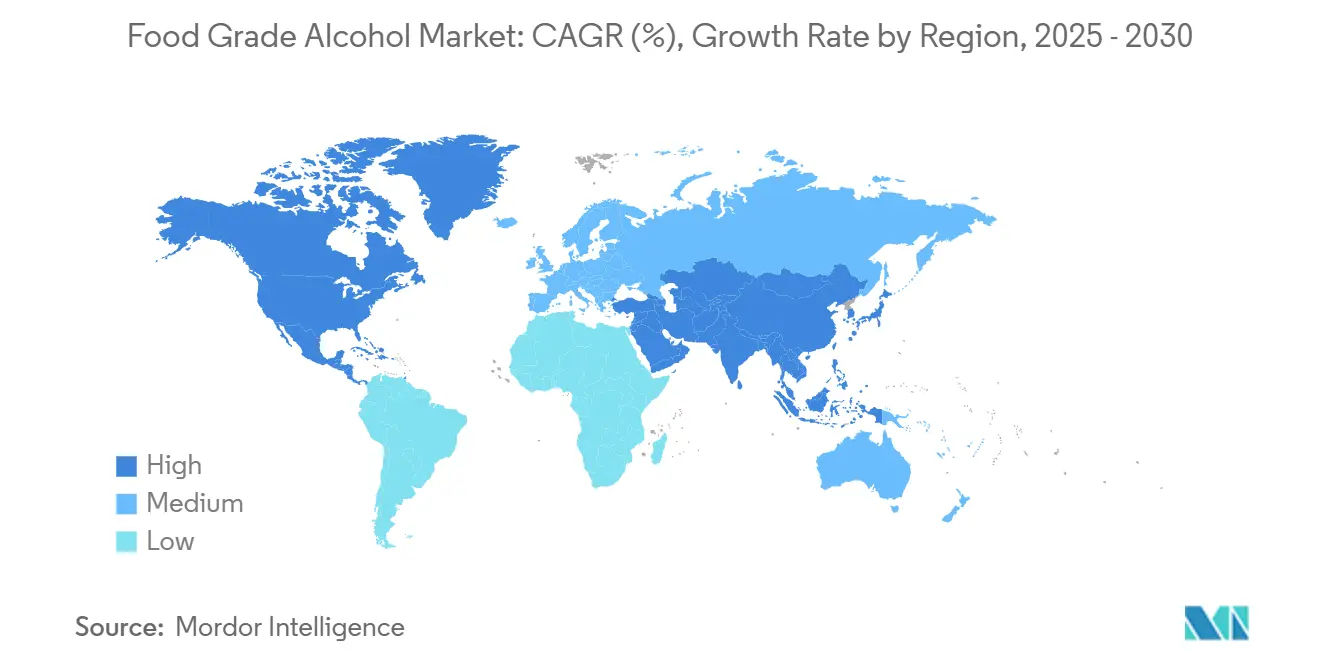

- Par géographie, l'Europe a capturé 33,43% des revenus de 2024 ; l'Asie-Pacifique avance à un TCAC de 5,21% jusqu'en 2030.

Tendances et aperçus du marché mondial de l'alcool de qualité alimentaire

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante de solvants d'étiquetage propre dans l'alimentation et les boissons | +0.8% | Mondiale, avec la plus forte adoption en Amérique du Nord et Union européenne | Moyen terme (2-4 ans) |

| Expansion des catégories prêtes à boire (RTD) et hard-seltzer | +0.6% | Amérique du Nord et Europe principalement, expansion vers l'Asie-Pacifique | Court terme (≤ 2 ans) |

| Préférence croissante des consommateurs pour les ingrédients non-OGM et naturels | +0.5% | Mondiale, menée par les marchés développés | Long terme (≥ 4 ans) |

| Croissance du marché des aliments et boissons fonctionnels | +0.4% | Cœur APAC, retombées vers l'Amérique du Nord et Union européenne | Moyen terme (2-4 ans) |

| Utilisation de l'alcool de qualité alimentaire dans les processus d'extraction de protéines d'insectes | +0.2% | Adoption précoce Union européenne et Amérique du Nord, Asie-Pacifique émergente | Long terme (≥ 4 ans) |

| Utilisation croissante de l'alcool de qualité alimentaire dans les formulations de produits à base de plantes et véganes | +0.3% | Mondiale, concentrée sur les marchés urbains | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante de solvants d'étiquetage propre dans l'alimentation et les boissons

Le passage vers les solvants d'étiquetage propre dans la transformation alimentaire est motivé par une demande accrue des consommateurs pour la transparence des ingrédients et des réglementations plus strictes sur l'usage chimique. La reclassification de l'hexane par l'Union européenne comme neurotoxique a conduit les fabricants à adopter des alternatives plus sûres, particulièrement l'éthanol de qualité alimentaire pour les processus d'extraction. Ce changement réglementaire influence les marchés mondiaux alors que les entreprises alimentaires multinationales alignent leurs formulations entre les régions pour maintenir la cohérence des produits. Les reformulations d'étiquetage propre commandent des prix plus élevés tout en réduisant l'exposition des fabricants aux réclamations de responsabilité liées à la santé. Le statut généralement reconnu comme sûr (GRAS) de l'alcool de qualité alimentaire élimine le besoin de tests de sécurité approfondis requis pour les nouveaux solvants. L'adoption des spécifications d'étiquetage propre par les détaillants de marques privées a créé des exigences de chaîne d'approvisionnement qui bénéficient aux fabricants d'alcool de qualité alimentaire établis.

Expansion des catégories prêtes à boire (RTD) et hard-seltzer

Les segments prêts à boire (RTD) et hard-seltzer ont transformé les habitudes de consommation d'alcool, générant une nouvelle demande pour l'alcool de qualité alimentaire de haute pureté. Ces produits attirent les consommateurs soucieux de leur santé en offrant des options moins caloriques, les hard seltzers contenant environ 100 calories par portion comparé à 150-200 calories dans la bière. La production de ces boissons nécessite de l'éthanol de haute pureté pour maintenir leurs profils de goût caractéristiques propres et neutres, ce qui a augmenté la tarification premium pour les fournisseurs d'alcool de qualité alimentaire. L'orientation stratégique d'Asahi vers l'expansion des activités de santé et bien-être, incluant les alternatives à l'alcool et les ingrédients fonctionnels, démontre le changement plus large de l'industrie vers ces tendances. Malgré les préoccupations de saturation du marché, la catégorie continue de croître grâce aux innovations dans les saveurs et additifs fonctionnels. Les exigences de production créent des barrières d'entrée significatives, bénéficiant aux fournisseurs d'alcool de qualité alimentaire établis avec une infrastructure de purification existante et consolidant les parts de marché parmi les fabricants actuels.

Préférence croissante des consommateurs pour les ingrédients non-OGM et naturels

La préférence des consommateurs pour les ingrédients non-OGM et naturels est passée d'une demande de niche à une attente mainstream, transformant les stratégies d'approvisionnement dans toute l'industrie alimentaire. Selon l'International Food Information Council (IFIC), en 2023, 28% des répondants aux États-Unis ont déclaré acheter régulièrement des aliments et boissons étiquetés comme non-OGM [1]Source: International Food Information Council (IFIC), "2023 Food and Health Survey", foodinsight.org. Ce changement affecte significativement la production d'alcool de qualité alimentaire, car la sélection des matières premières influence le positionnement et la tarification des produits. L'éthanol certifié biologique et non-OGM commande des prix plus élevés comparé aux alternatives conventionnelles, créant des opportunités pour les producteurs qui investissent dans la vérification de la chaîne d'approvisionnement et les processus de certification. La tendance s'étend au-delà des applications alimentaires vers les excipients pharmaceutiques et les ingrédients cosmétiques, où les revendications d'origine naturelle fournissent une différenciation sur les marchés premium. Les cadres réglementaires soutiennent cette transition en mettant l'accent sur l'approvisionnement en ingrédients naturels. L'impact économique est significatif, car la vérification non-OGM nécessite une documentation extensive de la chaîne d'approvisionnement et un audit tiers. Cela crée une complexité opérationnelle qui bénéficie aux plus grands producteurs avec des systèmes de gestion de qualité établis tout en limitant potentiellement les petits concurrents qui manquent de ressources de certification.

Croissance du marché des aliments et boissons fonctionnels

La croissance du marché des aliments et boissons fonctionnels stimule le marché de l'alcool de qualité alimentaire, car l'éthanol et autres alcools de qualité alimentaire sont essentiels dans la formulation, stabilisation et livraison d'ingrédients bioactifs. Ces produits fonctionnels nécessitent des solvants de haute pureté pour extraire, préserver et intégrer des composés actifs. L'éthanol de qualité alimentaire sert comme solvant principal en raison de sa sécurité pour la consommation humaine, son efficacité à dissoudre les composants hydrosolubles et liposolubles, et sa conformité aux exigences de certification d'étiquetage propre et biologique. La méthode d'extraction à base d'alcool maintient l'intégrité et la biodisponibilité des polyphénols, alcaloïdes et flavonoïdes des ingrédients à base de plantes utilisés dans les boosters d'immunité, boissons énergisantes, nootropiques et produits digestifs. Selon l'Association chinoise de nutrition et d'aliments santé, la production d'aliments fonctionnels de la Chine a atteint 852 000 tonnes métriques en 2023, augmentant de 787 000 tonnes métriques l'année précédente [2]Source: China Nutrition and Health Food Association, "Total production volume of health and functional food in China", cnhfa.org.cn. Cette augmentation de production s'align avec l'accent de la Chine sur la santé préventive et le développement nutraceutique, générant une demande plus élevée pour les extraits botaniques et les systèmes de livraison bioactifs naturels qui utilisent l'éthanol de qualité alimentaire.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Taxation élevée et droits d'accise sur l'alcool | -0.9% | Mondiale, particulièrement sévère en Australie et Union européenne | Court terme (≤ 2 ans) |

| Restrictions culturelles, éthiques et religieuses | -0.4% | Moyen-Orient, Asie du Sud, régions sélectionnées | Long terme (≥ 4 ans) |

| Cadres réglementaires stricts pour l'alcool de qualité alimentaire | -0.6% | Mondiale, avec intensité variable selon la juridiction | Moyen terme (2-4 ans) |

| Volatilité des prix des matières premières | -0.7% | Mondiale, concentrée dans les régions agricoles | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Taxation élevée et droits d'accise sur l'alcool

L'augmentation de la taxation de l'alcool sur les principaux marchés pose un défi significatif à la croissance du marché de l'alcool de qualité alimentaire. Les politiques gouvernementales priorisent la génération de revenus par des taxes plus élevées, impactant les opérations de l'industrie. En EF2023, la structure de taxe d'accise fédérale des États-Unis a généré 11,1 milliards USD annuellement, les spiritueux représentant 61% du total des taxes sur l'alcool. [3]Source: Library of Congress, "Alcohol Excise Taxes", www.congress.gov. Ces augmentations de taxes affectent toute la chaîne d'approvisionnement car les fabricants alimentaires subissent des coûts d'intrants plus élevés, qu'ils doivent soit absorber soit transférer aux consommateurs, réduisant potentiellement la demande pour les produits contenant de l'alcool. Les taux de taxes variables entre juridictions et les exigences de rapport évolutives ajoutent une complexité réglementaire pour les fabricants. Par exemple, l'ajustement récent des taux d'accise de la Nouvelle-Zélande de 49,855 cents à 53,170 cents par litre démontre la tendance continue d'augmentation de la taxation de l'alcool mondialement.

Cadres réglementaires stricts pour l'alcool de qualité alimentaire

La complexité réglementaire dans l'industrie de l'alcool de qualité alimentaire continue d'augmenter alors que les juridictions implémentent des cadres complets de sécurité alimentaire. La Loi de modernisation de la sécurité alimentaire exige que les distilleries implémentent des contrôles préventifs et des protocoles d'analyse des risques, ce qui crée des coûts opérationnels significatifs, affectant particulièrement les petits producteurs. Les réglementations de bonnes pratiques de fabrication actuelles sous 21 CFR Part 110 exigent une documentation extensive, une formation du personnel et des normes de maintenance des installations, nécessitant un investissement substantiel dans les systèmes de gestion de qualité. Les réglementations internationales ajoutent une complexité supplémentaire, car les producteurs doivent se conformer à plusieurs cadres pour accéder aux marchés mondiaux. Par exemple, les réglementations de l'Union européenne sur les boissons spiritueuses exigent l'utilisation d'alcool éthylique d'origine agricole et interdisent les alternatives synthétiques, restreignant la flexibilité de la chaîne d'approvisionnement. La nature évolutive des normes de sécurité alimentaire exige une surveillance et une adaptation continues, résultant en coûts de conformité continus qui favorisent généralement les plus grands producteurs avec des départements d'affaires réglementaires établis.

Analyse par segments

Par type de produit : la dominance de l'éthanol face à l'innovation des polyols

L'éthanol détient une part de marché dominante de 78,42% en 2024, soutenu par son cadre réglementaire établi et ses applications diverses dans la transformation alimentaire, les boissons et les excipients pharmaceutiques. Les polyols représentent le segment à croissance la plus rapide, avec un taux de croissance annuel composé (TCAC) de 5,33% jusqu'en 2030, stimulé par l'adoption accrue dans les produits sans sucre et adaptés aux diabétiques. Cette tendance de croissance indique un changement de marché, car les applications traditionnelles de l'éthanol se stabilisent tandis que les applications de polyols s'étendent pour répondre à la demande des consommateurs soucieux de leur santé et des fabricants d'aliments fonctionnels. Les polyols offrent des avantages distincts, incluant un contenu calorique plus faible et une stabilité améliorée dans des formulations spécifiques, les rendant adaptés aux produits diététiques spécialisés.

Le cadre réglementaire offre des avantages pour les polyols, particulièrement dans les applications où l'éthanol fait face à des limitations dues à ses propriétés psychoactives, spécialement dans les produits destinés aux enfants et consommateurs soucieux de leur santé. Les directives de la Food and Drug Administration sous 21 CFR Part 172 fournissent des paramètres spécifiques pour l'utilisation de polyols dans les applications alimentaires, réduisant les incertitudes de conformité pour les fabricants. La production de polyols implique moins d'exigences réglementaires comparé à la distillation d'éthanol, qui doit se conformer aux normes de sécurité alimentaire et aux règles de taxation de l'alcool. Dans le commerce international, les produits à base de polyols rencontrent moins de barrières d'importation et de complications fiscales que les produits contenant de l'éthanol.

Par sources : la diversification des matières premières s'accélère

La canne à sucre et la mélasse détiennent une part de marché de 32,95% en 2024, maintenant leur position comme matières premières principales en raison des chaînes d'approvisionnement établies et des avantages économiques dans les régions tropicales, particulièrement dans l'industrie de l'éthanol du Brésil. La production à base de maïs démontre le taux de croissance le plus élevé à 4,96% TCAC, stimulée par les forces agricoles nord-américaines et les efficacités améliorées de conversion maïs-éthanol. Le blé et le manioc servent comme matières premières alternatives, chacune tirant parti des avantages agricoles régionaux. Les matières premières alternatives, incluant les déchets agricoles et matériaux cellulosiques, occupent des segments de niche avec potentiel d'expansion alors que les exigences de durabilité augmentent.

Le Brésil a produit 35,3 milliards de litres d'éthanol en 2023, une augmentation de 15,3% par rapport à 2022, traitant 713 millions de tonnes de canne à sucre selon le Bureau de recherche énergétique. Ce volume de production fournit des avantages de coût pour l'éthanol à base de canne à sucre, spécialement dans les applications de qualité alimentaire où les processus établis répondent aux normes strictes de pureté. La production à base de maïs opère sous des conditions économiques distinctes, principalement influencées par les prix du maïs. La concentration de production de matières premières dans des régions spécifiques crée des vulnérabilités d'approvisionnement, car des conditions météorologiques adverses ou des changements réglementaires dans les principales zones productrices peuvent affecter l'approvisionnement et les prix de l'alcool de qualité alimentaire.

Par fonctionnalité : les applications d'extraction stimulent l'innovation

Le marché de l'alcool de qualité alimentaire démontre une segmentation significative à travers les applications fonctionnelles, avec les véhicules d'arômes maintenant la position dominante à 34,24% de part de marché en 2024. Cette prédominance découle du rôle fondamental de l'alcool de qualité alimentaire dans l'extraction et la livraison de composés gustatifs dans tout le secteur de fabrication d'aliments et boissons. Les applications de solvant et agent d'extraction présentent un potentiel de croissance substantiel, projetant un TCAC de 5,16% jusqu'en 2030, principalement attribué à l'adoption croissante dans la production nutraceutique et les processus de fabrication d'extraits botaniques.

Dans le paysage du marché mondial, les applications conservatrices continuent de générer une demande stable des fabricants alimentaires, tandis que les fonctions texturisantes et humectantes démontrent des modèles de croissance qui s'alignent avec l'expansion générale de l'industrie alimentaire. La diversification à travers les applications fonctionnelles positionne l'alcool de qualité alimentaire comme un ingrédient polyvalent dans le secteur mondial de transformation alimentaire, établissant plusieurs canaux de revenus et réduisant la susceptibilité du marché aux perturbations au sein de segments d'application individuels.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : les compléments alimentaires mènent la croissance

La transformation alimentaire maintient le plus grand segment d'application avec une part de marché de 29,43% en 2024, car l'alcool de qualité alimentaire sert comme composant clé dans les processus de fabrication à travers plusieurs catégories alimentaires. Les compléments alimentaires représentent l'application à croissance la plus rapide avec un TCAC de 5,62% jusqu'en 2030, soutenue par l'expansion des marchés nutraceutiques et l'accent accru des consommateurs sur les soins de santé préventifs. La croissance dans les compléments alimentaires découle du vieillissement des populations, des coûts de soins de santé plus élevés et d'une plus grande conscience des consommateurs de la supplémentation nutritionnelle. L'alcool de qualité alimentaire sert à la fois dans la formulation directe et dans l'extraction et purification d'ingrédients botaniques, où son profil de sécurité et sa conformité réglementaire le rendent préférable aux solvants alternatifs.

Les boissons constituent un segment d'application significatif et stable, tandis que les excipients pharmaceutiques démontrent une croissance cohérente en ligne avec l'expansion du secteur pharmaceutique. Le segment des excipients pharmaceutiques bénéficie d'exigences de qualité strictes, favorisant les fabricants d'alcool de qualité alimentaire établis avec de solides systèmes de gestion de qualité et conformité réglementaire. Les fabricants répondant aux normes de qualité alimentaire et pharmaceutique peuvent potentiellement sécuriser une tarification premium pour les produits d'alcool alimentaire de qualité pharmaceutique. Les applications supplémentaires dans les cosmétiques et produits de soins personnels contribuent à la diversité du marché, bien qu'elles restent plus petites par volume.

Analyse géographique

L'Europe détient 33,43% des parts du marché mondial en 2024, stimulée par le Règlement UE 2019/787 qui exige de l'éthanol d'origine agricole pour les boissons spiritueuses. Cette réglementation assure une demande cohérente pour l'alcool de qualité alimentaire tout en interdisant les alternatives synthétiques. La dominance du marché de la région est soutenue par ses industries de distillation établies, ses secteurs avancés de transformation alimentaire et la demande des consommateurs pour des ingrédients naturels. Les réglementations unifiées à travers les États membres de l'UE permettent aux producteurs d'atteindre des efficacités opérationnelles tout en maintenant des normes de qualité strictes. La demande européenne continue de croître à travers les applications dans les produits alimentaires à base de plantes et biologiques, alignée avec l'accent de la région sur la durabilité.

L'Asie-Pacifique montre le taux de croissance le plus élevé à 5,21% TCAC jusqu'en 2030. Cette croissance est attribuée à l'expansion des industries de transformation alimentaire, aux revenus disponibles plus élevés et à l'adoption accrue des habitudes de consommation occidentales. Le potentiel de marché de la région est renforcé par sa grande population, le développement urbain et les préférences alimentaires changeantes vers les aliments transformés et de commodité. L'environnement réglementaire de la Chine continue de se développer, avec l'Administration d'État pour la régulation du marché implémentant de nouvelles exigences d'étiquetage pour les produits alimentaires contenant de l'alcool. Les normes réglementaires du Japon et de l'Australie s'alignent avec les exigences mondiales, soutenant le commerce international et l'investissement dans la production d'alcool de qualité alimentaire.

L'Amérique du Nord maintient une position de marché forte grâce à son infrastructure de production d'éthanol développée et ses industries de transformation alimentaire, malgré une croissance modérée dans les marchés matures. La région tire parti de ses ressources abondantes en maïs et ses chaînes d'approvisionnement efficaces pour la production d'alcool de qualité alimentaire. En Amérique du Sud, la capacité de production d'éthanol significative du Brésil contribue à l'approvisionnement mondial tout en développant des applications locales de transformation alimentaire qui incorporent l'alcool de qualité alimentaire.

Paysage concurrentiel

Le marché de l'alcool de qualité alimentaire démontre une fragmentation modérée avec une concentration, reflétant une compétition équilibrée entre les corporations multinationales et les producteurs régionaux. Cette structure de marché permet à la fois des stratégies de leadership par les coûts grâce à l'échelle et des approches de différenciation de niche à travers divers segments de marché. Des entreprises comme Archer-Daniels-Midland Company, Cargill, Incorporated, Wilmar International Limited et Roquette Frères tirent parti de leur intégration verticale et leurs réseaux de distribution mondiaux pour atteindre des économies d'échelle.

Le marché favorise les entreprises avec de solides capacités de conformité réglementaire, car les exigences internationales de sécurité alimentaire créent des barrières d'entrée pour les petits producteurs sans systèmes de gestion de qualité dédiés. Les entreprises priorisent de plus en plus les références de durabilité et le positionnement d'étiquetage propre pour soutenir les engagements de durabilité des fabricants alimentaires et les initiatives de transparence à travers les marchés mondiaux. Les principaux producteurs se concentrent sur l'adoption technologique pour l'optimisation des processus et l'amélioration de la qualité, investissant dans des technologies de purification avancées et des capacités analytiques pour répondre aux normes de qualité pharmaceutique.

L'industrie de l'alcool de qualité alimentaire présente des opportunités dans les applications émergentes telles que le traitement de protéines d'insectes et les extractions botaniques, où l'entrée précoce sur le marché peut établir des positions de leadership. La structure de l'industrie soutient à la fois la consolidation basée sur les acquisitions et la croissance organique, particulièrement dans les régions en développement. Les exigences réglementaires et les investissements en capital créent des barrières d'entrée tout en récompensant l'efficacité opérationnelle et les solides relations clients internationales, façonnant le paysage concurrentiel à travers différents marchés géographiques.

Leaders de l'industrie de l'alcool de qualité alimentaire

-

Archer-Daniels-Midland Company

-

Cargill, Incorporated

-

Wilmar International Limited

-

Roquette Frères

-

Manildra Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Décembre 2024 : Godavari Biorefineries a annoncé un investissement dans la production d'éthanol à base de céréales/maïs. L'entreprise prévoit d'investir 130 crores INR pour établir une nouvelle distillerie à base de maïs/céréales de 200 KLPD aux côtés de ses opérations existantes. Cette expansion améliorera la flexibilité opérationnelle grâce à la capacité de double matière première.

- Janvier 2024 : Associated Alcohols and Breweries Limited (AABL) a commencé la production commerciale dans son usine d'éthanol à Barwaha, près d'Indore, Madhya Pradesh. L'installation d'éthanol à base de céréales a une capacité de 130 KLPD et a été établie avec un investissement d'environ 150 crores INR.

- Septembre 2023 : Greenfield Global Inc. et REMET Alcohols, Inc. ont formé un partenariat pour répondre à la demande croissante d'alcool de haute pureté et dénaturé en Californie et dans l'Ouest des États-Unis. Greenfield maintient l'approvisionnement direct des clients tandis que REMET gère sa propre base de clients grâce à l'approvisionnement en éthanol de Greenfield.

Portée du rapport du marché mondial de l'alcool de qualité alimentaire

Le marché de l'alcool de qualité alimentaire est segmenté par type, en éthanol et polyols. Par application, le marché est segmenté en alimentation, boissons et compléments alimentaires.

| Éthanol |

| Polyols |

| Canne à sucre et mélasse |

| Maïs |

| Blé |

| Manioc |

| Autres matières premières |

| Conservateur |

| Véhicule d'arôme |

| Solvant et agent d'extraction |

| Texturisant et humectant |

| Transformation alimentaire |

| Boissons |

| Compléments alimentaires |

| Excipients pharmaceutiques |

| Autres applications |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Pays-Bas | |

| Pologne | |

| Belgique | |

| Suède | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Indonésie | |

| Corée du Sud | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Chili | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie Saoudite | |

| Émirats arabes unis | |

| Nigeria | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et Afrique |

| Par type de produit | Éthanol | |

| Polyols | ||

| Par sources | Canne à sucre et mélasse | |

| Maïs | ||

| Blé | ||

| Manioc | ||

| Autres matières premières | ||

| Par fonctionnalité | Conservateur | |

| Véhicule d'arôme | ||

| Solvant et agent d'extraction | ||

| Texturisant et humectant | ||

| Par application | Transformation alimentaire | |

| Boissons | ||

| Compléments alimentaires | ||

| Excipients pharmaceutiques | ||

| Autres applications | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Espagne | ||

| Pays-Bas | ||

| Pologne | ||

| Belgique | ||

| Suède | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Indonésie | ||

| Corée du Sud | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Chili | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie Saoudite | ||

| Émirats arabes unis | ||

| Nigeria | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché de l'alcool de qualité alimentaire ?

En 2025, le marché de l'alcool de qualité alimentaire est évalué à 4,46 milliards USD et devrait atteindre 5,31 milliards USD d'ici 2030.

Quel type de produit domine le marché de l'alcool de qualité alimentaire ?

L'éthanol domine avec une part de 78,42% en 2024, tandis que les polyols croissent le plus rapidement à un TCAC de 5,33%.

Pourquoi l'Asie-Pacifique est-elle la région à croissance la plus rapide ?

L'expansion rapide des installations de transformation alimentaire, les revenus disponibles plus élevés et l'évolution des habitudes alimentaires poussent l'Asie-Pacifique à un TCAC de 5,21% jusqu'en 2030.

Comment les taxes d'accise affectent-elles le marché de l'alcool de qualité alimentaire ?

L'augmentation des taxes d'accise, telles que les hausses supérieures à l'inflation de l'Australie et la taxe fédérale américaine, augmentent les coûts d'intrants et peuvent réduire la demande dans les secteurs alimentaires et de boissons en aval.

Dernière mise à jour de la page le: