Taille et part du marché européen du diagnostic in vitro

Analyse du marché européen du diagnostic in vitro par Mordor Intelligence

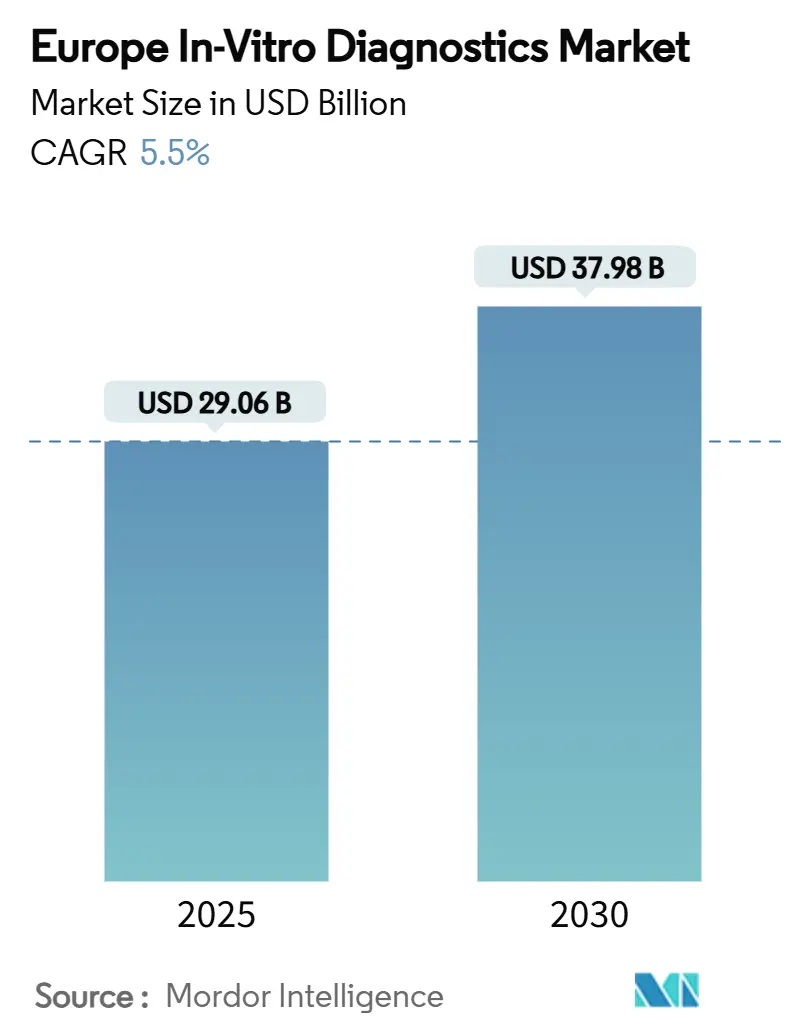

Le marché européen du diagnostic in vitro s'élève à 29,06 milliards USD en 2025 et devrait atteindre 37,98 milliards USD d'ici 2030, reflétant un TCAC de 5,5 % sur la période. Cette trajectoire souligne l'adoption rapide de plateformes de test avancées dans la région, la poussée vers la détection précoce des maladies chroniques et l'élan réglementaire fourni par le règlement européen RDIV. L'infrastructure de santé de pointe de l'Allemagne, l'agenda de transformation numérique du Royaume-Uni et le fort virage vers les modèles de soins au point de service offrent aux fournisseurs des voies d'expansion claires. Les techniques moléculaires passent des centres spécialisés aux parcours de soins traditionnels, tandis que l'immunodiagnostic reste un pilier pour l'analyse de routine et le dépistage. Les consommables continuent d'ancrer les revenus récurrents, et les types d'échantillons non invasifs élargissent l'accès des patients.

Points clés du rapport

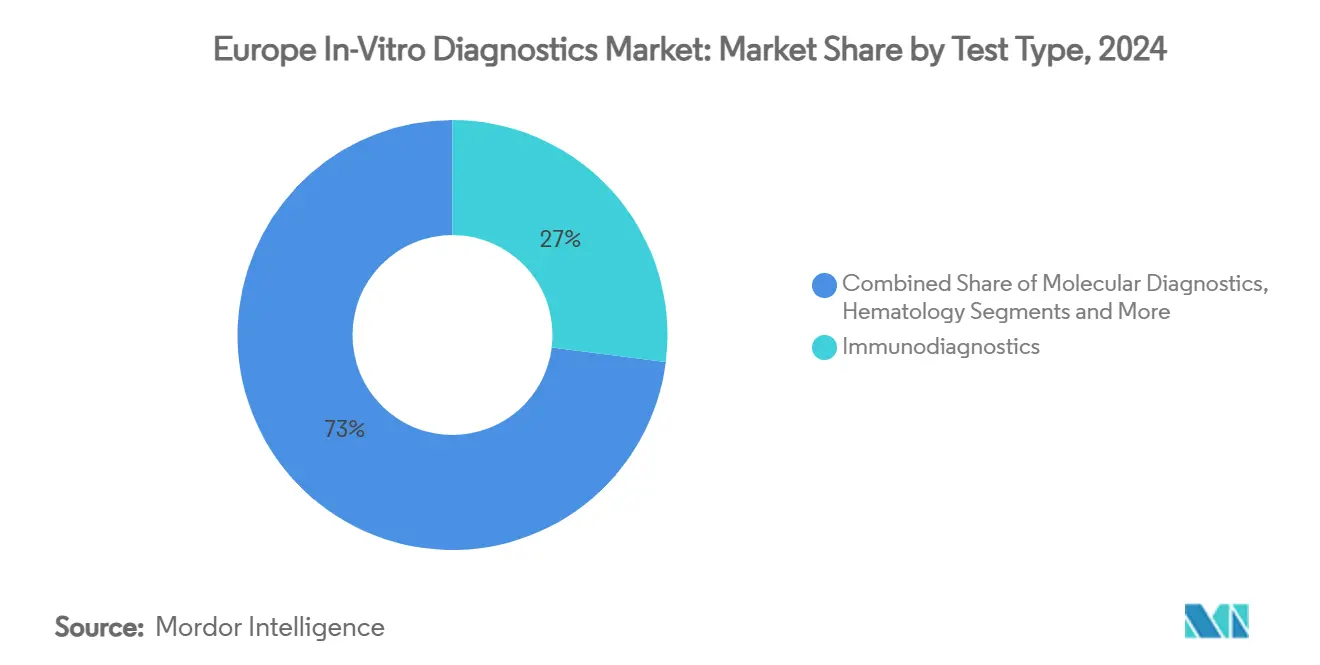

- Par type de test, l'immunodiagnostic un capturé 27 % de part de revenus en 2024 ; le diagnostic moléculaire devrait croître à un TCAC de 7,2 % jusqu'en 2030.

- Par produits et services, les réactifs et consommables représentaient 65 % de la taille du marché européen du diagnostic in vitro en 2024 et génèrent des marges durables pour les acteurs établis.

- Par utilisabilité, les dispositifs de diagnostic in vitro jetables ont capturé 58 % de part en 2024, et croîtront à un TCAC de 6,9 %.

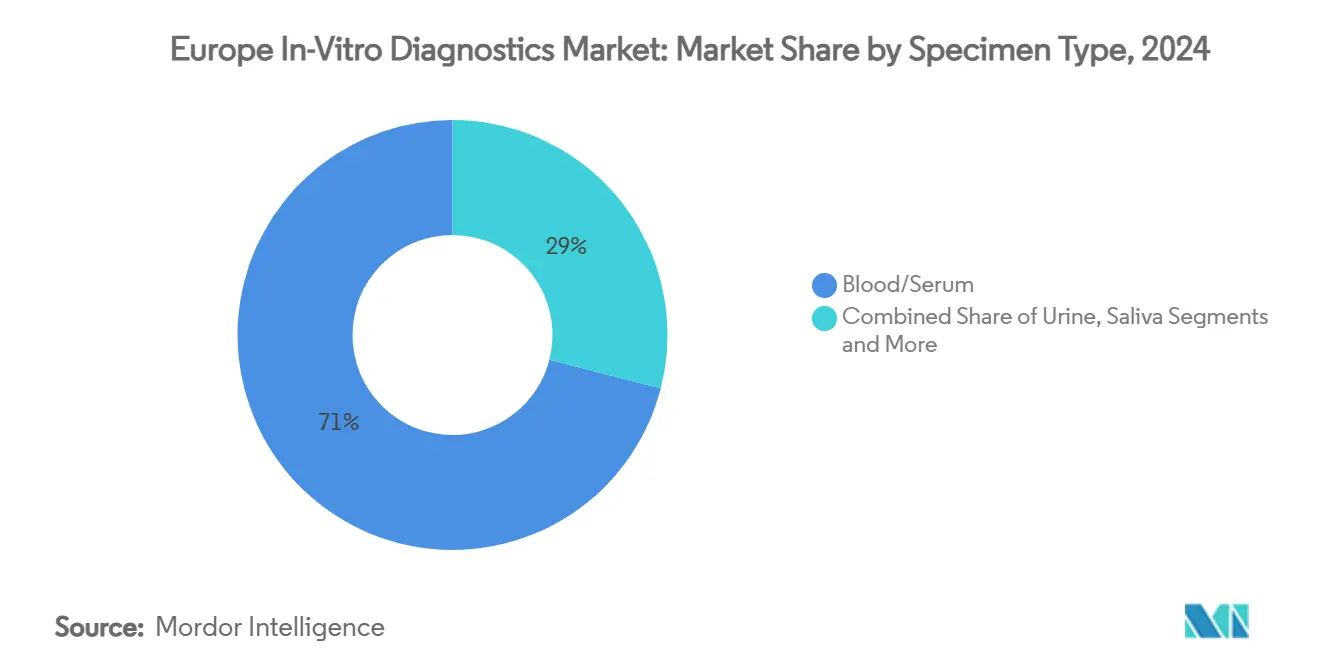

- Par échantillon, les tests salivaires progressent à un TCAC de 9,1 % et érodent la domination historique des échantillons de sang et de sérum.

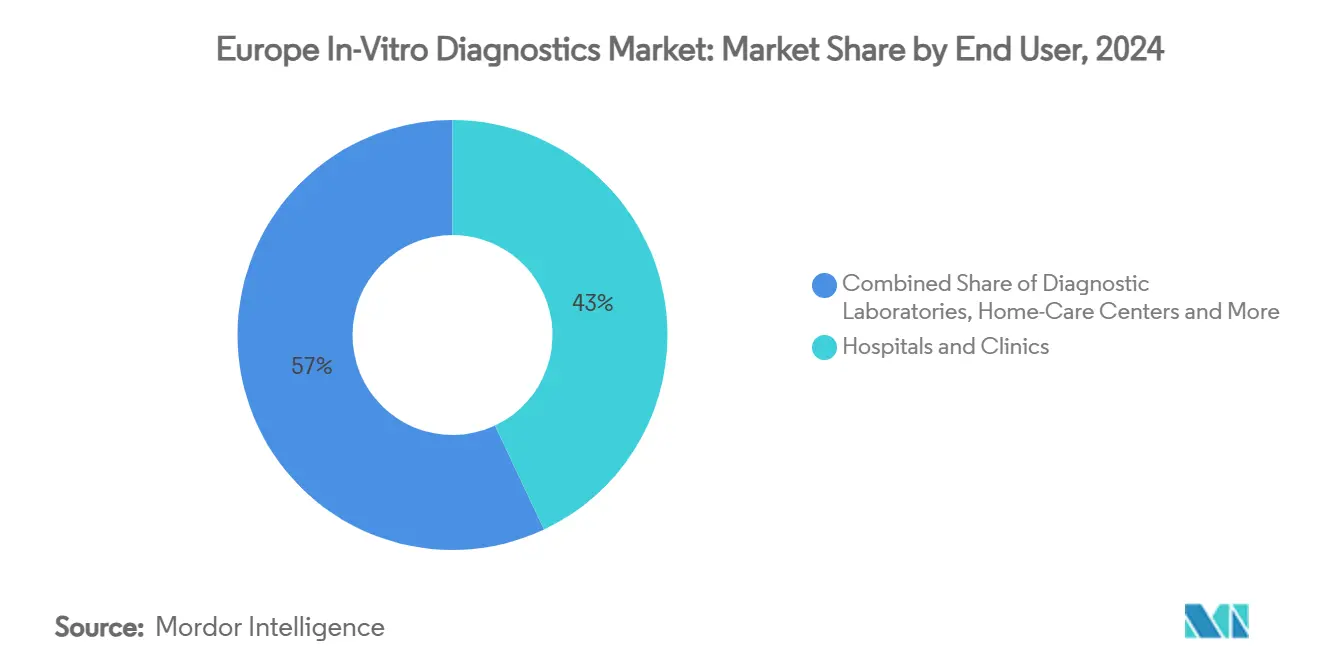

- Par utilisateur final, les solutions de test à domicile et d'autotest devraient croître à un TCAC de 7,5 % entre 2025-2030, défiant la part de 43 % détenue par les hôpitaux et cliniques en 2024.

- Par application, les maladies infectieuses ont capturé 33 % de part en 2024, tandis que l'oncologie croîtra à un TCAC de 6,8 %.

- Par pays, l'Allemagne détenait 31 % de la part du marché européen du diagnostic in vitro en 2024, tandis que le Royaume-Uni devrait afficher le TCAC le plus rapide de 6,5 % jusqu'en 2030.

Tendances et insights du marché européen du diagnostic in vitro

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Le fardeau des maladies chroniques et infectieuses élève la demande de diagnostic précoce | +1.2% | Allemagne, Royaume-Uni, France | Moyen terme (2-4 ans) |

| Adoption des tests au point de service dans les soins primaires | +1.0% | Europe occidentale et orientale émergente | Court terme (≤ 2 ans) |

| Passage à la médecine personnalisée stimule les tests moléculaires | +1.4% | Allemagne, Royaume-Uni, France, Europe du Sud | Long terme (≥ 4 ans) |

| Vieillissement de la population et dépistage préventif | +0.9% | Allemagne, Italie, Espagne | Moyen terme (2-4 ans) |

| Le règlement européen RDIV élève les normes de qualité | +0.6% | Pan-européen, plus fort en Allemagne et France | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Le fardeau des maladies chroniques et infectieuses élève la demande de diagnostic précoce

La multimorbidité croissante signifie que près de 70 % des décisions de traitement hospitalier dépendent déjà de preuves de laboratoire précises. Les parcours d'oncologie et cardiovasculaires intègrent désormais des Panneaux de biomarqueurs pour stratifier les risques et guider les thérapies. Environ 50 millions d'Européens gèrent plus d'une condition chronique, intensifiant les appels pour des tests multiplex qui traitent plusieurs analytes à partir d'un seul échantillon. Les budgets de surveillance post-pandémie restent plus élevés que les références pré-2020, garantissant que les laboratoires maintiennent une capacité élargie de maladies infectieuses. Les ministères de la santé considèrent un accès plus large aux tests comme prérequis aux objectifs de couverture universelle, poussant l'acquisition de plateformes à haut débit et de dispositifs près du patient au niveau des soins primaires.

Adoption des tests au point de service à travers les réseaux de soins primaires

Les dispositifs décentralisés réduisent les délais de diagnostic dans les contextes de médecine familiale. Une étude britannique de minimisation des coûts un montré 29 GBP d'économies par 100 patients dépistés lorsque des analyseurs au point de service étaient utilisés pendant les contrôles de santé NHS. Les pédiatres européens rapportent de grandes différences entre pays, mais la disponibilité des bandelettes urinaires en soins primaires dépasse maintenant 80 % dans les deux tiers des nations enquêtées[1]Shunmay Yeung, ' Variabilité dans l'adoption POCT, ' lshtm.ac.uk. Le firmware d'apprentissage automatique intégré dans les nouveaux dispositifs améliore la sensibilité pour les cibles à faible abondance et permet des cartes multi-marqueurs qui rivalisent avec la précision des laboratoires centraux. Ces avantages catalysent l'acceptation des payeurs, surtout pour le suivi des maladies chroniques.

Le passage à la médecine personnalisée stimule le diagnostic moléculaire et compagnon

Les Panneaux moléculaires sortent des centres d'oncologie spécialisés et affichent un TCAC de 7,2 % car les kits de séquençage de nouvelle génération dépistent maintenant les mutations somatiques rares en une seule analyse. Les diagnostics compagnons co-développés avec les médicaments ciblés sécurisent un remboursement plus précoce et différencient les protocoles thérapeutiques, résultant en une dépense de traitement globale plus faible. Les régulateurs européens mandatent l'évaluation parallèle de tels dosages avec leurs médicaments appariés, accélérant la génération de preuves tout en maintenant la sécurité[2]ICON plc, ' Intégration des études de performance des DIV, ' iconplc.com. La tendance s'élargit au test génétique prénatal et au profilage rapide de résistance antimicrobienne.

Le vieillissement de la population et les programmes de dépistage préventif augmentent les volumes de tests

Les personnes âgées de ≥65 ans représenteront 31,3 % des Européens d'ici 2100, magnifiant la surveillance des maladies chroniques. Le passage de l'Allemagne en 2025 aux dossiers patients électroniques par défaut crée des rappels automatisés qui augmentent la conformité au dépistage. La confirmation précoce en laboratoire du risque cardiométabolique réduit les interventions tardives coûteuses, alors les ministères continuent de subventionner les tests immunochimiques fécaux, les Panneaux lipidiques et le dépistage HbA1c. Les cartouches multiplex qui utilisent un prélèvement pour analyser plusieurs biomarqueurs liés à l'âge gagnent en traction hospitalière, améliorant le confort des patients.

Analyse de l'impact des contraintes

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Délais réglementaires longs et coûts de conformité | -0.8% | PME à travers l'Europe | Court terme (≤ 2 ans) |

| Incertitude de remboursement pour les tests moléculaires avancés | -0.7% | France, Italie, Espagne, Europe de l'Est | Moyen terme (2-4 ans) |

| Pénurie de main-d'œuvre de laboratoire | -0.5% | Royaume-Uni, Allemagne, Europe du Sud et de l'Est | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Délais réglementaires longs et coûts de conformité sous le règlement européen RDIV

L'Association de pathologie moléculaire rapporte que 73 % des laboratoires européens manquent encore de clarté complète sur les obligations RDIV, tandis que les files d'attente des organismes notifiés s'étendent jusqu'à deux ans pour certaines catégories[3]Association de pathologie moléculaire, ' Impacts de l'enquête RDIV européenne, ' amp.org. Les start-ups font face à des dépenses juridiques et d'études biostatistiques disproportionnées, retardant les dosages novateurs pour les pathogènes émergents et les maladies rares. Bien que la Commission ait accordé des échéances échelonnées, toute défaillance de certification peut perturber les chaînes d'approvisionnement hospitalières.

Incertitude de remboursement pour les tests moléculaires avancés

Les critères disparates des payeurs signifient que des Panneaux génomiques identiques peuvent être remboursés en Allemagne mais autofinancés en Espagne. Les cycles d'évaluation technologique longs prolongent le temps de mise sur le marché et augmentent les coûts de soumission pour chaque dossier national. Les fabricants répondent avec des arrangements de partage des risques et une tarification liée aux résultats, mais les dossiers de valeur incohérents restreignent la montée en puissance rapide et entravent l'accès équitable.

Analyse des segments

Par type de test : le diagnostic moléculaire refaçonne la pratique clinique

La taille du marché européen du diagnostic in vitro pour l'immunodiagnostic un été renforcée par une part de revenus de 27 % en 2024, reflétant son rôle dans les Panneaux hormonaux, de maladies infectieuses et auto-immunes. Les dosages chimioluminescents haute sensibilité maintiennent des volumes robustes, tandis que les investissements COVID-19 ont définitivement mis à niveau les flottes d'instruments. Le diagnostic moléculaire devrait générer le TCAC le plus élevé de 7,2 % jusqu'en 2030, propulsé par la baisse des coûts de séquençage et l'adoption de tests compagnons. L'oncologie représente maintenant la plupart des tests génomiques européens, mais les plateformes PCR à cycle rapide pour les pathogènes respiratoires, les infections sexuellement transmissibles et la gestion antimicrobienne élargissent la base adressable. Les logiciels d'appel de variants pilotés par IA améliorent la confiance analytique et compriment les temps de rapport.

La chimie clinique de routine reste fondamentale pour les dépistages électrolytiques et métaboliques, soutenue par l'automatisation continue des analyseurs. L'hématologie bénéficie de la morphologie numérique et des modules de coagulation intégrés qui transforment les formules sanguines complètes en sorties diagnostiques riches. Pendant ce temps, les flux de travail de microbiologie intègrent MALDI-TOF et des Panneaux syndromiques, accélérant l'identification des pathogènes et l'orientation thérapeutique. Alors que ces catégories de tests s'entremêlent via des intergiciels, les cliniciens obtiennent des vues complètes à partir de moins d'échantillons, répondant à la poussée pour des soins efficaces centrés sur le patient à travers le marché européen du diagnostic in vitro.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par produit et service : l'intégration logicielle stimule la création de valeur

Les réactifs et consommables ont livré 65 % des revenus 2024, soulignant l'économie rasoir-lame qui stabilise les flux de trésorerie et élève les barrières de changement. Les accords d'achat en gros dans les appels d'offres nationaux favorisent les acteurs établis, mais les clauses de gestion de la qualité pèsent maintenant les fonctions de traçabilité numérique. Les instruments tendent vers des architectures à canaux ouverts qui flexent entre les modalités chimie et immunodosage, aidant les laboratoires à maximiser le temps de fonctionnement des analyseurs. Les tableaux de bord d'intergiciels organisent les signaux de contrôle qualité et les analyses d'utilisation, poussant les achats vers des offres de plateforme holistiques plutôt que des ventes d'analyseurs isolées.

Le segment logiciels et services, bien que plus petit, devrait afficher l'expansion la plus rapide de 8,5 %. Les laboratoires paient de plus en plus des frais d'abonnement pour l'intégration SIL, l'interprétation de résultats assistée par IA et les modules de documentation réglementaire. Les fournisseurs monétisent l'analytique basée sur le cloud qui compare les performances des pairs et automatise les évaluations de qualité externe. Ce pivot élève la différenciation numérique à un moment où les gains de sensibilité analytique core approchent des plafonds techniques, soutenant l'avantage concurrentiel dans l'industrie européenne du diagnostic in vitro.

Par utilisabilité : les dispositifs jetables élargissent l'accès aux tests

Les dispositifs jetables détenaient 58 % de part de revenus en 2024 et devraient afficher un TCAC de 6,9 %. Les cartouches à usage unique protègent le contrôle d'infection dans les environnements polycliniques et soutiennent la commodité des tests à domicile. Les bandelettes à flux latéral couvrent maintenant les dosages de protéine C-réactive, troponine cardiaque et vitamine D, tandis que les puces microfluidiques montent des Panneaux multiplex avec des étapes utilisateur minimales. Les préoccupations environnementales poussent les fournisseurs à introduire des boîtiers biodégradables et des programmes de reprise qui réduisent les déchets plastiques.

Les dispositifs réutilisables dominent les flux de travail de laboratoires centraux à haut débit, où les volumes d'échantillons annuels justifient l'investissement en capital. Les mises à niveau se concentrent sur l'automatisation sans intervention, les modules d'auto-nettoyage et un volume mort de réactif plus faible pour réduire les dépenses de consommables. Les architectures hybrides apparient des lecteurs optiques réutilisables avec des fluidiques jetables, équilibrant durabilité et performance à travers les applications du marché européen du diagnostic in vitro.

Par type d'échantillon : les tests salivaires stimulent l'innovation non invasive

Le sang et le sérum ont livré 71 % du volume d'échantillons 2024 grâce aux plages de référence cliniques établies et aux systèmes pré-analytiques automatisés. Néanmoins, l'échantillonnage salivaire augmente le plus rapidement à 9,1 % TCAC, propulsé par les flux de travail RT-PCR validés en pandémie qui ont montré 98 % de concordance avec les écouvillons nasopharyngés. Ce milieu non invasif s'étend aux Panneaux de cortisol, maladies infectieuses et risque génomique. L'urine conserve son importance pour les applications métaboliques et de dépistage de drogues, tandis que les biopsies tissulaires sous-tendent la précision oncologique, maintenant souvent complétées par des biopsies liquides d'ADN tumoral circulant.

Les avancées en protéomique et spectrométrie de masse augmentent la sensibilité des biomarqueurs salivaires, élargissant les portfolios de maladies et s'alignant avec les stratégies de dépistage préventif. Les kits de collecte avec stabilisateurs d'ARN atténuent la variabilité pré-analytique, encourageant les payeurs à incorporer les tests salivaires dans les voies remboursées et diversifiant les offres du marché européen du diagnostic in vitro.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par site de test : la décentralisation refaçonne le paysage des tests

Les laboratoires centraux dominent encore le débit de tests, mais les hubs au point de service dans les cabinets de médecins généralistes et pharmacies communautaires effectuent maintenant des Panneaux de haute valeur autrefois restreints aux hôpitaux. Les plateformes de télésanté intégrées permettent aux cliniciens de déclencher des tests à distance et de recevoir un support de décision immédiat. La pénétration des tests à domicile s'est accélérée après que les consommateurs se soient habitués aux tests d'antigène auto-administrés. Les nouvelles applications apparient des cassettes à flux latéral avec des caméras de smartphone pour transmettre des images cryptées pour validation professionnelle, comblant l'écart d'assurance qualité.

Les laboratoires de référence restent critiques pour le séquençage de pathogènes exotiques et la génomique ultra-spécialisée, traitant les échantillons transférés depuis les petits hôpitaux. Les pays avec des organismes de surveillance POCT uniques, comme la Norvège, démontrent une accréditation et une logistique d'approvisionnement plus fluides, offrant un modèle pour l'harmonisation à travers le marché européen du diagnostic in vitro.

Par application : le diagnostic oncologique stimule la médecine de précision

Les dosages de maladies infectieuses ont généré 33 % des revenus 2024 et continuent de sous-tendre les cadres de préparation pandémique. Les Panneaux respiratoires et gastro-intestinaux dominent les volumes, tandis que les marqueurs de résistance antimicrobienne guident la gestion. L'oncologie, cependant, est le cas d'usage à croissance la plus rapide à 6,8 % TCAC, avec des plateformes de biopsie liquide et diagnostic compagnon permettant la détection précoce de mutations et l'alignement thérapeutique. Les indications tumor-agnostiques élargies alimentent la demande pour des Panneaux NGS multi-gènes.

La surveillance du diabète reste vitale dans la prévalence croissante, stimulant les métriques de glucose, HbA1c et cétone continue nouvelles. La cardiologie bénéficie de dosages de troponine ultra-sensibles qui confirment l'infarctus du myocarde en une heure. Les dépistages auto-immuns, rénaux et génétiques prénataux soutiennent des poches de croissance de tests à deux chiffres, exploitant des matrices multiplex qui consolident des insights de santé complets. La convergence du diagnostic avec l'analytique cloud affine la stratification des risques et alimente les outils de support de décision à travers les segments du marché européen du diagnostic in vitro.

Par utilisateur final : les tests à domicile perturbent les canaux traditionnels

Les hôpitaux et cliniques détenaient 43 % des revenus 2024 mais font face à la décentralisation alors que les tests à domicile/auto-tests affichent 7,5 % TCAC. Les consommateurs effectuent maintenant routinièrement des kits respiratoires, de fertilité et de carence vitaminique, envoyant par courrier des échantillons ou transmettant des images de smartphone pour des rapports rédigés en laboratoire. Les cadres de remboursement en Allemagne et au Royaume-Uni commencent à couvrir les tests de maladies chroniques télémonitorés, incitant les assureurs à signer des contrats basés sur les résultats avec les fabricants de dispositifs.

Les laboratoires de diagnostic centraux se modernisent par l'automatisation de piste et la validation de résultats activée par IA pour maintenir la pertinence. Les instituts académiques ouvrent la voie à la découverte et validation de biomarqueurs, canalisant les percées dans les menus commerciaux. Les acteurs d'écosystème qui intègrent les données à travers les sites de soins débloqueront la valeur complète pour le marché européen du diagnostic in vitro.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Allemagne un préservé 31 % de part régionale en 2024, propulsée par une adoption robuste de réactifs, de lourdes dépenses R&D et une préparation précoce au RDIV. L'adoption en 2025 de dossiers électroniques par défaut lie les laboratoires avec les systèmes nationaux de prescription électronique, rationalisant les boucles diagnostic-thérapie. Les démographies vieillissantes poussent les volumes de cholestérol, HbA1c et PSA tandis que les Panneaux d'oncologie s'étendent plus profondément dans les cliniques d'oncologie communautaire, cimentant le rôle d'ancrage de l'Allemagne dans le marché européen du diagnostic in vitro.

Le Royaume-Uni enregistre le TCAC le plus rapide de 6,5 % jusqu'en 2030 alors que les achats NHS pivotent vers les voies de point de service qui réduisent les visites de suivi et élargissent la portée du dépistage. Post-Brexit, la MHRA élabore des réglementations souveraines qui reflètent la rigueur RDIV mais promettent des approbations plus rapides, rendant le marché attractif pour les PME innovantes.

La France, l'Italie et l'Espagne contribuent à des revenus considérables mais chacune montre des obstacles de remboursement uniques pour les Panneaux moléculaires avancés. Le financement continu de la santé numérique vise à harmoniser les parcours de soins, ce qui devrait raccourcir le délai de paiement pour les dosages novateurs. Les États d'Europe de l'Est observent une croissance à deux chiffres sur des bases plus petites, mettant à niveau l'infrastructure de laboratoire avec les fonds structurels européens. Les systèmes nordiques affichent une gouvernance POCT mature, démontrant qu'une surveillance unifiée accélère la décentralisation sûre.

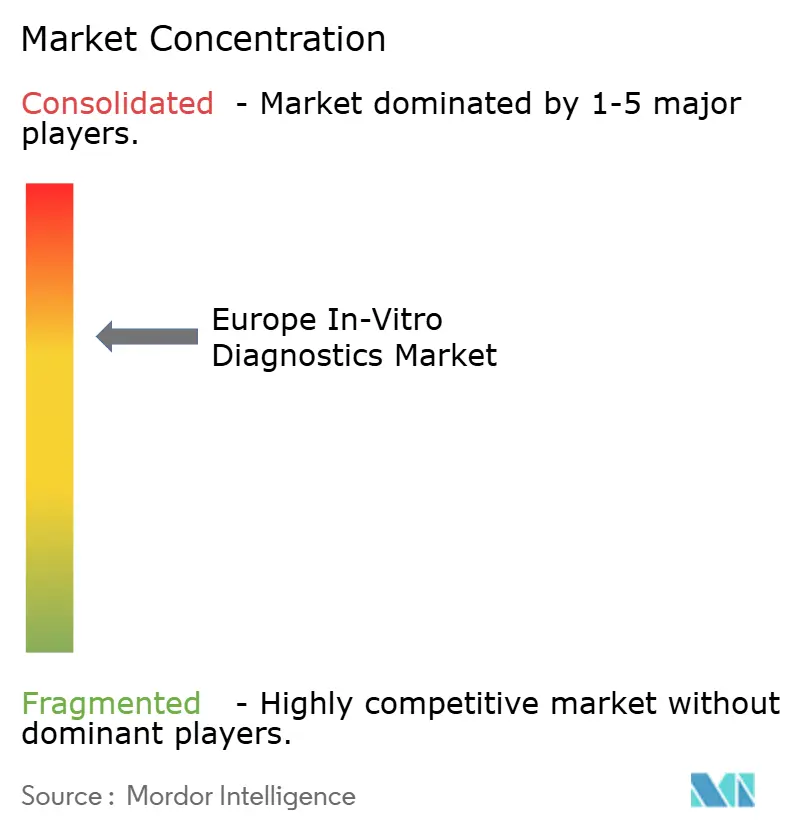

Paysage concurrentiel

Roche, Abbott, Siemens Healthineers et Danaher manient des écosystèmes analyseur-réactif enracinés qui verrouillent les laboratoires à haut volume et capturent la majeure partie des dépenses de chimie clinique et immunodosage. Leur force de bilan facilite la conformité RDIV, et chacun intègre l'analytique cloud et les tableaux de bord de triage IA dans les mises à jour d'instruments. Le rapport 2024 de Roche souligne la croissance à deux chiffres du diagnostic numérique sur sa plateforme cobas. Siemens Healthineers un ajouté des modules de risque cardiovasculaire algorithmiques à Atellica, élargissant l'utilité.

Les spécialistes de niveau moyen exploitent les niches d'espace blanc : le panel respiratoire Biofire Spotfire de bioMérieux gagne en traction pour les tests syndromiques décentralisés. Les entrants natifs IA comme Aiforia ont sécurisé la certification RDIV pour des algorithmes de pathologie numérique qui détectent les caractéristiques de cancer de la prostate et du sein. La concurrence reflète aussi la bande passante des organismes notifiés ; les plus petites entreprises s'alignent avec des partenaires stratégiques comme Veranex pour naviguer la certification.

L'activité d'acquisition persiste : l'intégration Danaher/Beckman un maintenu la compétitivité du marché selon l'évaluation de la Commission européenne. Les fonds de capital-investissement injectent du capital dans des acteurs régionaux comme Saesco, les positionnant pour une expansion transfrontalière. Les fournisseurs vantant des écosystèmes de soins connectés, l'analytique basée sur le cloud et des systèmes de qualité prêts à la conformité devraient sécuriser des gains de parts dans l'industrie européenne du diagnostic in vitro.

Leaders de l'industrie européenne du diagnostic in vitro

Illumina, Inc.

Sysmex Corp.

QIAGEN N.V.

bioMerieux SA

F. Hoffmann-La Roche AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Miura Partners un investi du capital de croissance dans le fournisseur de diagnostic espagnol Saesco, signalant un intérêt accru du capital-investissement pour les fabricants régionaux de kits de test.

- Février 2025 : Aiforia Technologies un obtenu la certification RDIV et dévoilé trois modèles IA CE-DIV qui rationalisent les lectures de pathologie du cancer du sein et de la prostate.

Portée du rapport sur le marché européen du diagnostic in vitro

Selon la portée de ce rapport, le diagnostic in vitro comprend les tests effectués dans les laboratoires ou par les consommateurs à domicile pour diagnostiquer, surveiller, dépister et évaluer diverses maladies, conditions ou infections. Les produits DIV sont des réactifs, instruments et systèmes destinés à l'usage pour diagnostiquer les maladies ou autres conditions. Les DIV forment une partie essentielle du système de santé actuel. Ils réduisent les séjours hospitaliers et le besoin de récupération. Le marché européen du diagnostic in vitro est segmenté par type de test (chimie clinique, diagnostic moléculaire, immunodiagnostic, hématologie et autres types de tests), produit (instruments, réactifs et autres produits), utilisabilité (dispositifs DIV jetables et dispositifs DIV réutilisables), application (maladie infectieuse, diabète, cancer/oncologie, cardiologie, maladie auto-immune, néphrologie et autres applications), utilisateur final (laboratoires de diagnostic, hôpitaux et cliniques, et autres utilisateurs finaux) et géographie (Allemagne, Royaume-Uni, France, Italie, Espagne et reste de l'Europe). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Chimie clinique |

| Diagnostic moléculaire |

| Immunodiagnostic |

| Hématologie |

| Microbiologie et flux latéral |

| Autres tests |

| Réactifs et consommables |

| Instruments/Analyseurs |

| Logiciels et services |

| Dispositifs DIV jetables |

| Dispositifs DIV réutilisables |

| Sang/Sérum |

| Urine |

| Salive |

| Tissu/Biopsie |

| Laboratoires centraux |

| Tests au point de service |

| Tests à domicile/auto-tests |

| Laboratoires de référence |

| Maladies infectieuses |

| Diabète |

| Cancer/Oncologie |

| Cardiologie |

| Troubles auto-immuns |

| Néphrologie et panels rénaux |

| Dépistage prénatal/génétique |

| Laboratoires de diagnostic |

| Hôpitaux et cliniques |

| Instituts académiques et de recherche |

| Centres de soins à domicile/POC |

| Allemagne |

| Royaume-Uni |

| France |

| Italie |

| Espagne |

| Reste de l'Europe |

| Par type de test | Chimie clinique |

| Diagnostic moléculaire | |

| Immunodiagnostic | |

| Hématologie | |

| Microbiologie et flux latéral | |

| Autres tests | |

| Par produit et service | Réactifs et consommables |

| Instruments/Analyseurs | |

| Logiciels et services | |

| Par utilisabilité | Dispositifs DIV jetables |

| Dispositifs DIV réutilisables | |

| Par type d'échantillon | Sang/Sérum |

| Urine | |

| Salive | |

| Tissu/Biopsie | |

| Par site de test | Laboratoires centraux |

| Tests au point de service | |

| Tests à domicile/auto-tests | |

| Laboratoires de référence | |

| Par application | Maladies infectieuses |

| Diabète | |

| Cancer/Oncologie | |

| Cardiologie | |

| Troubles auto-immuns | |

| Néphrologie et panels rénaux | |

| Dépistage prénatal/génétique | |

| Par utilisateur final | Laboratoires de diagnostic |

| Hôpitaux et cliniques | |

| Instituts académiques et de recherche | |

| Centres de soins à domicile/POC | |

| Par pays | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe |

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché européen du diagnostic in vitro et sa croissance attendue d'ici 2030 ?

Le marché est évalué à 29,06 milliards USD en 2025 et devrait atteindre 37,98 milliards USD d'ici 2030, s'étendant à un TCAC de 5,5 %.

Quels types de tests croissent le plus rapidement à travers les laboratoires européens ?

Le diagnostic moléculaire est le plus rapide, prévu pour croître à un TCAC de 7,2 % alors que l'adoption de la médecine de précision s'élargit.

Comment le règlement européen RDIV affecte-t-il les fabricants de diagnostic in vitro ?

Le règlement exige maintenant une révision par organisme notifié pour la plupart des dosages, augmentant les coûts de conformité mais aussi élevant la qualité globale et stimulant l'innovation.

Quel pays européen devrait enregistrer la plus forte croissance du marché diagnostique jusqu'en 2030 ?

Le Royaume-Uni devrait afficher le TCAC le plus fort de 6,5 % grâce à l'investissement en santé numérique et l'expansion du point de service.

Pourquoi les tests à base de salive gagnent-ils en traction en Europe ?

La validation de l'ère pandémique un prouvé la précision diagnostique de la salive, et son échantillonnage non invasif stimule un TCAC projeté de 9,1 % jusqu'en 2030.

Quel segment défie la dominance des hôpitaux dans les dépenses de diagnostic ?

Les solutions de tests à domicile et d'auto-tests, augmentant à 7,5 % TCAC, refaçonnent les habitudes de test des patients et décentralisent les volumes loin des laboratoires hospitaliers.

Dernière mise à jour de la page le: