Taille et part du marché mondial de la vodka artisanale

Analyse du marché mondial de la vodka artisanale par Mordor Intelligence

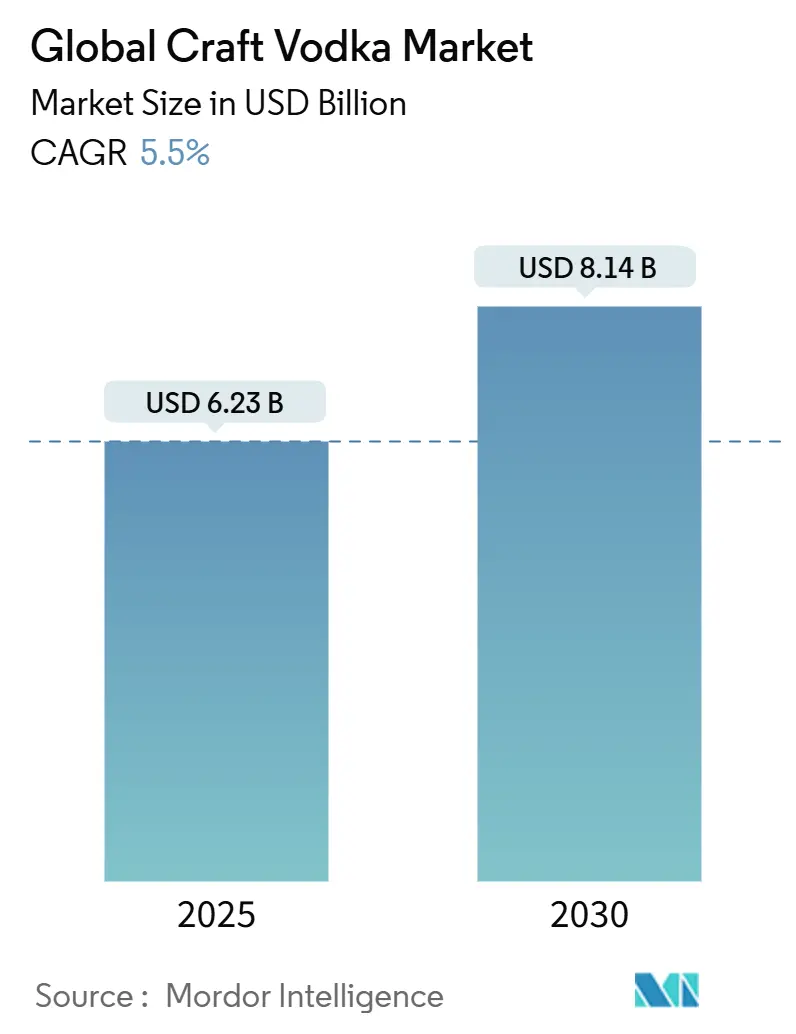

Le marché de la vodka artisanale est évalué à 6,23 milliards USD en 2025 et devrait s'étendre à 8,14 milliards USD d'ici 2030, progressant à un TCAC de 5,50 %. L'augmentation du revenu disponible, une tendance mondiale de premiumisation dans les boissons alcoolisées, et une législation directe-consommateur renforcée orientent les consommateurs vers des marques de petits lots qui mettent l'accent sur la provenance, la transparence et la complexité sensorielle. L'Amérique du Nord demeure la plus grande base régionale, bénéficiant d'une infrastructure de distribution mature. L'Europe est le territoire à la croissance la plus rapide alors que le marché de la vodka artisanale convertit la culture cocktail, le tourisme et les priorités de durabilité en gains de part de marché. L'innovation en matière de saveurs, les matières premières alternatives et l'engagement numérique aident les distillateurs jeunes et indépendants à capturer des occasions historiquement dominées par les marques de masse. L'élan du côté de l'offre est renforcé par l'allègement fiscal des petits producteurs au Royaume-Uni et l'expansion des privilèges de dégustation en Californie, renforçant la résilience des flux de trésorerie.

Principales conclusions du rapport

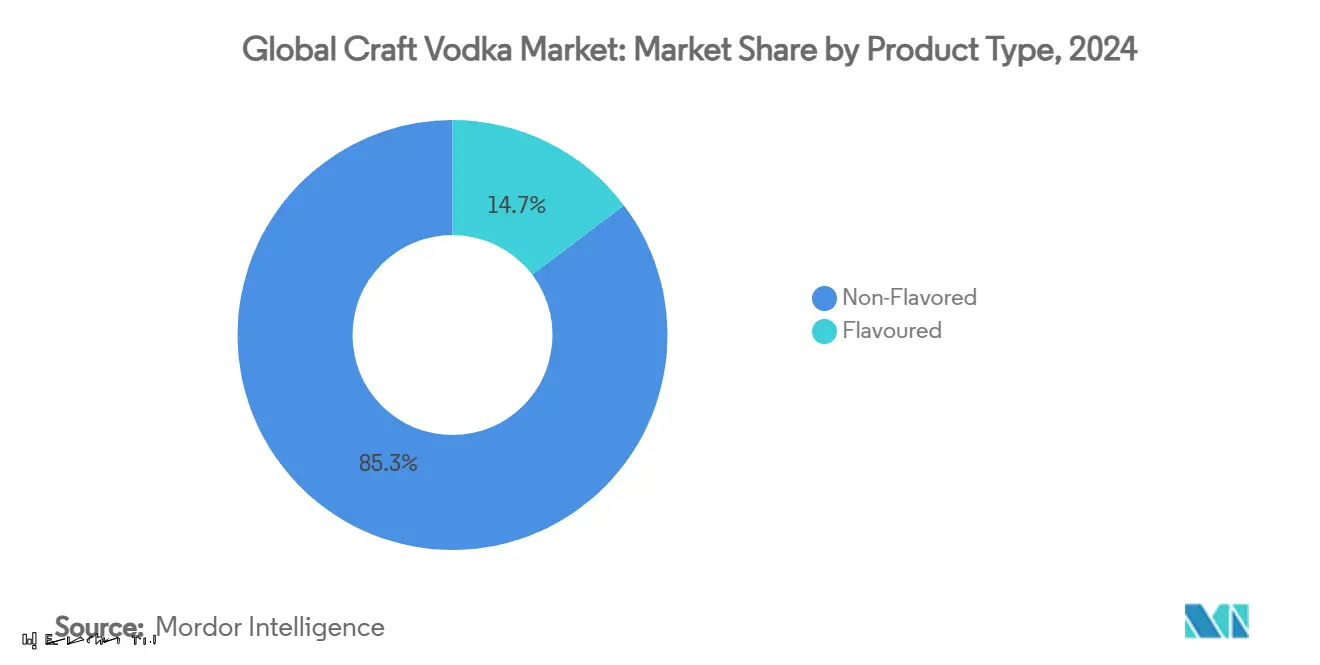

- Par type de produit, les spiritueux non aromatisés détenaient 85,32 % de la part du marché de la vodka artisanale en 2024, tandis que les variantes aromatisées devraient croître à un TCAC de 5,97 % jusqu'en 2030.

- Par matière première, la production à base de céréales représentait 69,45 % de la taille du marché de la vodka artisanale en 2024 ; les substrats alternatifs sont projetés pour grimper de 6,32 % annuellement jusqu'en 2030.

- Par utilisateur final, les hommes représentaient 69,57 % de la consommation en 2024, pourtant les femmes sont appelées à augmenter à un TCAC de 6,64 %, le rythme le plus rapide du segment.

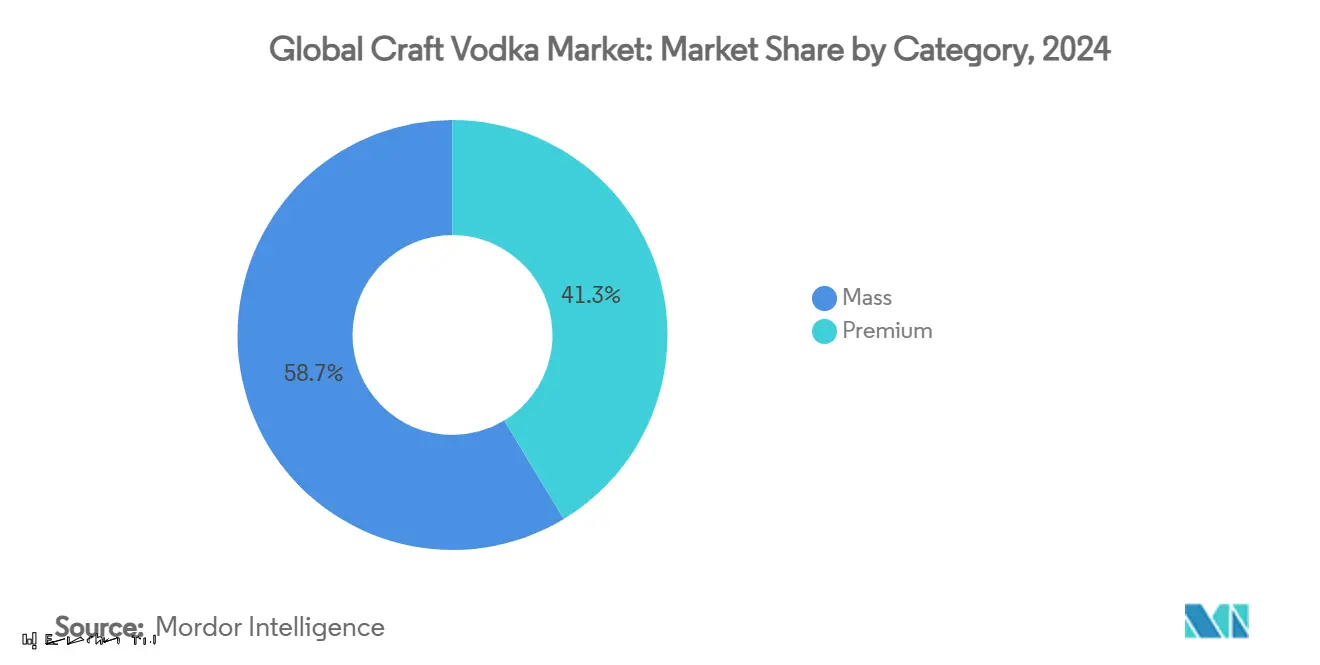

- Par catégorie, les marques grand public ont capturé 58,66 % des revenus en 2024, tandis que les offres premium sont prêtes à accélérer à un TCAC de 7,23 % jusqu'en 2030.

- Par canal de distribution, le commerce de détail commandait 86,44 % des revenus en 2024 ; le commerce de gros se rétablit à un TCAC de 5,77 % jusqu'en 2030 alors que les volumes de l'hôtellerie rebondissent.

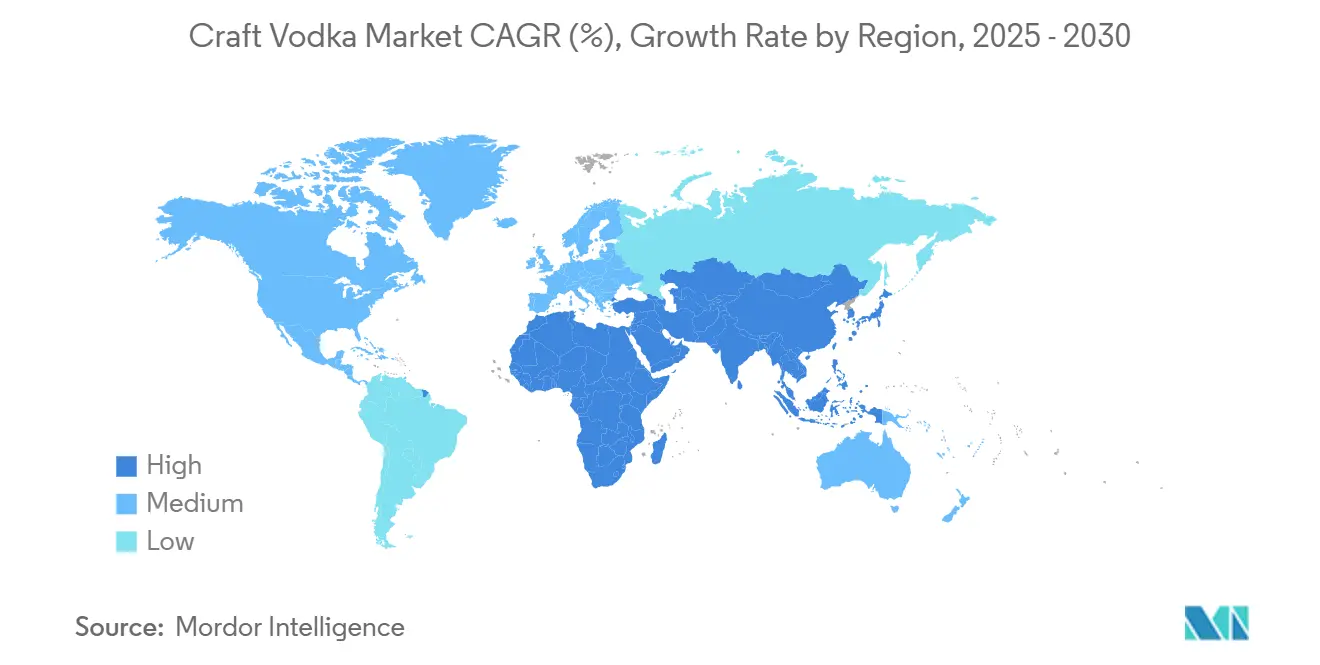

- Par géographie, l'Amérique du Nord menait avec 38,55 % de la part du marché de la vodka artisanale en 2024, tandis que l'Europe avancera à un TCAC de 7,64 % jusqu'en 2030.

Tendances et perspectives du marché mondial de la vodka artisanale

Analyse de l'impact des moteurs

| MOTEUR | (~) % IMPACT SUR LES PRÉVISIONS DU TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Nombre croissant de microbrasseries propulsant la demande de spiritueux artisanaux | +1.2% | Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Avancement technologique en termes de production | +0.8% | Mondial | Long terme (≥4 ans) |

| Innovation en matière de saveurs et d'ingrédients | +0.9% | Mondial, gains précoces en Amérique du Nord | Court terme (≤2 ans) |

| Secteur du tourisme et de l'hôtellerie en croissance | +0.7% | Europe et Asie-Pacifique | Moyen terme (2-4 ans) |

| Durabilité et approvisionnement éthique | +0.6% | Europe et Amérique du Nord | Long terme (≥4 ans) |

| Expansion stratégique des chaînes de pubs et bars | +0.5% | Mondial | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Nombre croissant de microbrasseries propulsant la demande de spiritueux artisanaux

Aux États-Unis, la présence étendue de microbrasseries façonne le paysage commercial pour les marques de vodka émergentes. L'intégration de chaînes d'approvisionnement qui se chevauchent, la narration communautaire et les expériences de dégustation engageantes, caractéristiques clés de l'écosystème des microbrasseries, rationalisent maintenant l'entrée sur le marché pour les nouveaux producteurs de vodka. Pour les distillateurs à petite échelle visant une croissance régionale, les réseaux de distributeurs partagés et les arrangements de rayons de vente au détail originalement adaptés à la bière artisanale ont considérablement réduit les barrières à l'entrée. Les États avec une forte concentration de brasseries, comme le Kentucky, soulignent les avantages stratégiques du regroupement. Ces régions donnent accès à des bassins de main-d'œuvre qualifiée, des contrats d'ingrédients auxiliaires établis et des circuits touristiques robustes, qui tous améliorent la visibilité et la commercialisabilité des spiritueux locaux. De plus, les consommateurs habitués à rechercher des produits en édition limitée trouvent une valeur similaire dans les vodkas de domaine unique, permettant aux producteurs de positionner leurs offres à des prix premium. De plus, les narratifs de marque mettant l'accent sur l'authenticité du grain au verre s'alignent parfaitement avec les stratégies marketing des circuits de microbrasseries, stimulant l'engagement des consommateurs, encourageant les essais de produits et favorisant les achats répétés.

Avancées technologiques en termes de production

Les producteurs de vodka artisanale exploitent des alambics avancés avec un contrôle supérieur de la température et de la pression pour améliorer le processus de distillation, livrant des spiritueux plus propres et plus doux. Les systèmes automatisés assurent une qualité constante entre les lots tout en maintenant l'intégrité de la production de petits lots. Les unités de distillation modernes et évolutives permettent aux producteurs d'augmenter la production sans compromettre leur attrait artisanal. En adoptant des technologies innovantes, ils réduisent la consommation d'énergie et les déchets, abaissent les coûts de production et renforcent l'image de marque éco-responsable. Les systèmes de distillation continue avec des alambics brevetés produisent des spiritueux neutres à plus haut degré tout en préservant les congénères essentiels pour la sensation en bouche, alignant l'artisanat artisanal avec les exigences de cohérence. Les contrôles de processus activés par capteurs rationalisent la conformité avec les réglementations de pureté des spiritueux neutres en ajustant les ratios de reflux en temps réel, assurant l'adhésion aux normes légales établies par HM Revenue and Customs. Ces efficacités opérationnelles aident à compenser les désavantages de la production à plus petite échelle et accélèrent les délais de seuil de rentabilité pour les distilleries émergentes.

Innovation en matière de saveurs et d'ingrédients

Les marques de vodka artisanale premium se différencient sur le marché en adoptant l'expérimentation innovante de saveurs. Cela inclut l'utilisation d'infusions botaniques, de fruits distillés à froid et de céréales influencées par le terroir, qui ajoutent des caractéristiques uniques à leurs offres. L'Alcohol and Tobacco Tax and Trade Bureau (TTB) un récemment introduit des réglementations permettant l'utilisation limitée de traitements au sucre ou à l'acide citrique. Ce changement réglementaire fournit aux marques une flexibilité créative accrue tout en s'assurant que la vodka conserve son profil neutre, une marque de fabrique de la catégorie. De plus, les avancées en technologies analytiques, comme la spectroscopie proche infrarouge développée par le Scotch Whisky Research Institute, permettent aux marques d'optimiser les processus de sélection d'ingrédients. Ces technologies aident aussi à réduire les coûts associés aux Panneaux sensoriels traditionnels, améliorant l'efficacité opérationnelle. De plus, les partenariats entre l'USDA et le TTB ont établi des voies claires pour la certification biologique. Cela permet aux marques d'intégrer les revendications de durabilité dans leur étiquetage, complétant leurs profils de saveur uniques et faisant appel au segment croissant des consommateurs soucieux de leur santé.

Secteur du tourisme et de l'hôtellerie en croissance

Avec la résurgence des voyages de loisirs, les distilleries de destination capitalisent stratégiquement sur l'augmentation du trafic piétonnier pour stimuler les ventes de bouteilles à marge élevée et favoriser la fidélité de marque à long terme. Selon les données du Ministry of Tourism de l'Inde, les Loisirs, Vacances et Récréation représentaient 46,2 % des Arrivées de Touristes Étrangers (ATE) en 2023, réaffirmant la position de l'Inde comme destination de vacances mondiale de premier plan[1]Source: Ministry of Tourism, "Inde Tourism Données Compendium 2024", www.tourism.gov.inEn Europe, la synergie entre le tourisme patrimonial et les offres exclusives, comme les programmes de fûts sur site et les éditions limitées de salles de dégustation, améliore l'attrait des distilleries comme destinations expérientielles. De même, dans la région Asie-Pacifique, les centres de villégiature innovent en introduisant des menus de vodka premium ' de la ferme au shaker ', ciblant efficacement la demande croissante d'expériences de cocktails haut de gamme. De plus, les pénuries de personnel en cours dans les bars ont incité les opérateurs à prioriser les spiritueux qui viennent avec des systèmes de soutien complets. En réponse, les distillateurs offrent proactivement des modules de formation de barmen et des bibliothèques de recettes numériques, qui non seulement répondent aux défis opérationnels mais renforcent aussi la fidélité de marque parmi les professionnels de l'hôtellerie.

Analyse de l'impact des contraintes

| CONTRAINTE | (~) % IMPACT SUR LES PRÉVISIONS DU TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Réglementations gouvernementales strictes | -0.9% | Mondial | Long terme (≥4 ans) |

| Inclination des consommateurs vers les boissons saines | -0.7% | Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Problèmes de santé liés à la consommation excessive | -0.6% | Mondial | Moyen terme (2-4 ans) |

| Demande croissante de produits à faible teneur en alcool | -0.5% | Mondial | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

Réglementations gouvernementales strictes

Les complexités réglementaires posent des barrières significatives pour les producteurs de vodka artisanale. Les exigences proposées d'étiquetage d'allergènes et nutritionnel de l'Alcohol and Tobacco Tax and Trade Bureau, avec une date limite de conformité fixée cinq ans après la publication de la règle finale, augmentent les défis administratifs pour les petits producteurs. De plus, les variations des réglementations au niveau des États ajoutent aux difficultés de conformité. Par exemple, le projet de loi du Sénat 2869 du Mississippi établit des définitions d'spiritueux artisanaux et des exigences de permis qui diffèrent des normes fédérales. De plus, les lois d'État favorisant les producteurs locaux créent des incertitudes légales sous la Commerce Clause, comme démontré dans des cas comme Granholm v. Heald, qui abordait la discrimination contre les fabricants hors État. Ces pressions réglementaires impactent disproportionnellement les petits producteurs avec des ressources de conformité limitées, restreignant potentiellement leur entrée sur le marché et leurs opportunités de croissance.

Inclination des consommateurs vers les boissons saines

Les directives canadiennes, qui catégorisent la consommation d'alcool en zones de risque allant de ' pas d'alcool ' (aucun risque) à ' 7+ verres par semaine ' (risque élevé), soulignent un changement significatif vers des modes de consommation soucieux de la santé[2]Source: Statistics Canada, "Alcohol consumption levels in Canada", www.statcan.gc.ca. Ce changement défie de plus en plus la domination des catégories d'alcool traditionnelles sur le marché. Le Rapport de Statut mondial sur l'Alcool et la Santé de l'Organisation Mondiale de la Santé souligne l'importance de mettre en œuvre des interventions politiques pour aborder les dommages liés à l'alcool. Ces interventions ont intensifié les pressions réglementaires, contraignant l'industrie à adopter des messages qui promeuvent une consommation réduite d'alcool. Par conséquent, la demande d'alternatives à plus faible teneur en alcool est en hausse, présentant à la fois des opportunités et des défis pour les acteurs du marché. Tandis que les catégories de spiritueux traditionnels font face à des obstacles pour s'adapter à ces préférences évolutives des consommateurs, les producteurs de vodka artisanale exploitent cette tendance en adoptant des stratégies de positionnement premium. En mettant l'accent sur une qualité supérieure et en s'alignant avec la préférence croissante pour la modération, ces producteurs répondent efficacement aux modèles de consommation changeants du marché.

Analyse des segments

Par type : L'innovation aromatisée stimule le positionnement premium

Les expressions non aromatisées ont conservé 85,32 % des revenus de 2024, ancrant le marché de la vodka artisanale comme le cheval de bataille pour les martinis classiques et les services high-ball. Les lignes aromatisées, cependant, augmenteront les revenus à un TCAC de 5,97 % jusqu'en 2030 alors que les distillateurs déploient des botaniques naturels et des macérations de fruits uniques qui évitent les additifs artificiels. Dans les ensembles de données de vente au détail, les SKU verveine-citron et concombre-menthe se réapprovisionnent plus rapidement que les extensions vanille ou cerise héritées, validant un pivot vers des profils nuancés. La demande de drops limités par saison stimule le trafic en salle de dégustation et soutient des prix de bouteilles plus élevés qui fortifient les marges de marque.

L'élan de croissance s'align avec les révisions de l'Alcohol and Tobacco Tax and Trade Bureau (TTB) qui permettent un édulcorant minimal tout en conservant le standard neutre de la vodka, donnant aux producteurs la latitude de superposer une douceur et acidité subtiles sans dériver vers la classification de liqueur. La stratégie répond aux signaux de bien-être, se concentrant sur les extraits de vrais fruits et les appels d'étiquetage propre au lieu des saveurs de sirop lourd.

Par matière première : La dominance des céréales fait face à l'innovation alternative

Les céréales restent l'épine dorsale à 69,45 % de la production en 2024, tirant parti des efficacités de coût et de la familiarité des consommateurs avec les distillats de blé et de maïs. L'approvisionnement régional en céréales sous-tend les messages de durabilité et favorise les partenariats fermier-distillateur qui sécurisent un approvisionnement traçable à des contrats à terme négociés. Pourtant, des bases alternatives comme le quinoa, le riz, et même le lait imprègnent les calendriers de lancement, alimentant un TCAC de 6,32 % pour le segment ' autres '.

L'adoption de ces substrats non conventionnels répond aux préoccupations croissantes des consommateurs concernant les allergènes et introduit des profils de saveur uniques qui répondent aux préférences des buveurs aventureux et expérimentaux. De plus, l'expertise technique fournie par le Scotch Whisky Research Institute sur l'optimisation d'amidons nouveaux accélère le développement de recettes innovantes. Ce changement vers une gamme plus large de matières premières diversifie non seulement le segment mais crée aussi des opportunités significatives pour la spécialisation régionale et l'établissement de partenariats agricoles robustes.

Par utilisateur final : Les femmes stimulent la croissance de la consommation

Les consommateurs masculins représentent 69,57 % de la consommation de vodka artisanale en 2024, reflétant les modèles de consommation de spiritueux traditionnels, tandis que les femmes représentent la démographie à croissance la plus rapide avec un TCAC de 6,64 % jusqu'en 2030. Cette dynamique de genre reflète les tendances plus larges de consommation d'alcool. La croissance du segment féminin corrèle avec l'expansion de la culture cocktail artisanal et la présence croissante des femmes dans les rôles de leadership de l'industrie hôtelière.

Les consommatrices priorisent la qualité sur la quantité, s'alignant avec le positionnement premium et les méthodes de production artisanale de la vodka artisanale. Les données canadiennes soulignent les différences de consommation basées sur le genre, avec 20 % des hommes consommant 7 verres ou plus par semaine comparé à 11 % des femmes, indiquant une préférence parmi les femmes pour des occasions de consommation modérées et de haute qualité[3]Source: Statistics Canada, "Alcohol consumption levels in Canada", www.statcan.gc.ca. Ce changement démographique présente une opportunité pour les producteurs artisanaux de développer des stratégies marketing qui mettent l'accent sur l'artisanat, la durabilité et la consommation responsable. Le mouvement vers le marketing et développement de produits inclusifs de genre reflète des changements sociétaux plus larges, bénéficiant aux catégories de spiritueux premium qui se concentrent sur la qualité et l'authenticité plutôt que sur l'image de marque masculine traditionnelle.

Par catégorie : Le segment premium accélère la croissance

La vodka grand public détient 58,66 % de part en 2024, reflétant les segments de consommateurs sensibles aux prix et les relations de distribution établies, tandis que les catégories premium stimulent la croissance à 7,23 % de TCAC jusqu'en 2030. L'expansion du segment premium s'aligne avec les tendances plus larges de l'industrie des spiritueux, avec les marques High End Premium et Super-Premium du whiskey américain. La vodka artisanale premium bénéficie de la tendance générale de premiumisation affectant toutes les catégories de spiritueux, où les consommateurs priorisent de plus en plus la qualité, la provenance et les méthodes de production sur les considérations de prix.

La dominance du marché de masse est attribuée à l'utilisation répandue de la vodka comme spiritueux de mélange dans les applications à haut volume, tandis que la croissance du segment premium est alimentée par la consommation neat et l'utilisation de cocktails artisanaux, où les différences de qualité sont plus évidentes. Le portefeuille premium plus de MGP Ingredients, qui surpasse la croissance de catégorie, souligne le succès des stratégies de positionnement premium, même alors que les ventes de spiritueux de marque font face à des défis dus aux niveaux d'inventaire élevés. La trajectoire du marché indique une polarisation croissante, avec des produits grand public axés sur la valeur d'un côté et des offres artisanales premium de l'autre, mettant une pression accrue sur les marques de niveau intermédiaire des deux extrémités du spectre.

Par canal de distribution : La dominance du commerce de détail contraste avec la récupération du commerce de gros

Les canaux de commerce de détail commandent 86,44 % de part de marché en 2024, reflétant les modèles d'achat des consommateurs et l'accessibilité de vente au détail, tandis que les établissements de commerce de gros montrent 5,77 % de croissance jusqu'en 2030 alors que les secteurs de l'hôtellerie se remettent des impacts de la pandémie. La dominance du commerce de détail découle de la commodité, des avantages de prix et de la présence de vente au détail élargie des spiritueux artisanaux dans les magasins de spiritueux spécialisés et les canaux d'épicerie premium. Les magasins de spiritueux spécialisés au sein du segment de commerce de détail fournissent des opportunités cruciales d'éducation de marque et de positionnement premium pour les producteurs de vodka artisanale cherchant à se différencier des alternatives grand public.

La résurgence du commerce de gros souligne la ténacité du secteur de l'hôtellerie. Les établissements britanniques, soutenus par des initiatives gouvernementales comme l'allègement énergétique et la réduction des taux commerciaux, s'efforcent de maintenir leurs opérations. En Californie, les distillateurs artisanaux bénéficient d'une extension des droits direct-consommateur, débloquant des voies de distribution qui contournent le système à trois niveaux conventionnel. Ce changement promet non seulement des marges bénéficiaires améliorées mais favorise aussi des liens directs avec les clients. Alors que les préférences des consommateurs penchent vers la flexibilité d'achat et l'engagement de marque multi-points de contact, l'évolution de l'industrie vers des stratégies omnicanales devient évidente.

Analyse géographique

L'Amérique du Nord ancre le marché de la vodka artisanale avec une part de revenus de 38,55 % en 2024. La position concurrentielle de la région est renforcée par des réseaux de distribution matures, des lancements de produits soutenus par des célébrités et un approvisionnement stable en maïs et blé. Des États comme la Californie et le Texas tirent parti des privilèges direct-consommateur, réduisant la dépendance aux grossistes nationaux et permettant des modèles commerciaux de salles de dégustation rentables.

L'Europe devrait atteindre un taux de croissance annuel de 7,64 % jusqu'en 2030, stimulée par la montée du tourisme expérientiel et l'influence croissante des consommateurs éco-conscients. Les voyageurs axés sur la durabilité s'engagent de plus en plus dans des tours de distillerie et achètent des bouteilles, contribuant à la croissance du marché. De plus, les messages cohérents de Spirits Europe sur la consommation responsable soutiennent les marques premium qui mettent l'accent sur la modération et l'artisanat plutôt que sur les ventes à haut volume.

L'Asie-Pacifique offre un potentiel de croissance significatif, alimenté par l'expansion des segments de consommateurs à revenus élevés. La culture cocktail évolutive de la région crée des opportunités pour les marques de vodka premium. En Thaïlande et au Vietnam, où le tourisme prospère, la vodka à base de riz fabriquée localement émerge comme un cadeau populaire, rivalisant avec les marques importées. Bien que les volumes de ventes actuels soient modestes, la croissance de la région dépasse les moyennes mondiales, soulignant son importance dans les années à venir. Des facteurs comme une poussée d'arrivées touristiques, l'urbanisation et une classe moyenne bourgeonnante façonnent les tendances au Moyen-Orient et en Afrique, et en Amérique du Sud. De plus, l'influence des médias sociaux dans ces zones amplifie l'empressement des consommateurs à explorer de nouvelles saveurs et variétés.

Paysage concurrentiel

Le marché de la vodka artisanale est modérément fragmenté, en raison de la présence de grands acteurs régionaux et domestiques dans différents pays. L'accent est mis sur la fusion, l'expansion, l'acquisition et le partenariat des entreprises, ainsi que sur le développement de nouveaux produits, comme approches stratégiques adoptées par les entreprises leaders pour renforcer leur présence de marque parmi les consommateurs. Les principaux acteurs opérant sur le marché incluent Diageo Plc, Pernod Ricard SA, William Grant and Sons Ltd, Suntory mondial Spirits Inc, et Heaven Hill Brands.

Les distillateurs priorisent l'authenticité sur l'échelle en se concentrant sur les céréales régionales et les initiatives d'énergie renouvelable. L'adoption de technologies comme les alambics de stripping automatisés et le traçage d'ingrédients activé par blockchain assure la cohérence des lots tout en maintenant une image de marque artisanale. MGP Ingredients, un fournisseur clé de spiritueux neutres à de nombreuses marques artisanales, élargit simultanément son portefeuille premium, soulignant son influence stratégique sur le marché.

Les producteurs de petits lots tirent parti du crowdfunding et des émissions d'obligations locales pour sécuriser le financement des entrepôts de fûts et des centres de visiteurs, diversifiant ainsi leurs flux de revenus. Les initiatives de durabilité, incluant les objectifs carbone neutres et les systèmes d'eau en circuit fermé, passent de différenciateurs concurrentiels à des normes de base de l'industrie.

Leaders de l'industrie mondiale de la vodka artisanale

-

Diageo Plc

-

Pernod Ricard SA

-

William Grant and Sons Ltd

-

Suntory mondial Spirits Inc

-

Heaven Hill Brands.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Blisswater Industries un introduit sa vodka de céréales premium, Salty Nerd, sur le marché des Émirats arabes unis et prévoit d'étendre sa présence à Goa et Karnataka. Le produit est méticuleusement fabriqué en petits lots, priorisant des ingrédients de haute qualité et des prix compétitifs.

- Mars 2025 : Spaceman Spirits Lab (Spaceman), un innovateur leader dans l'industrie des spiritueux artisanaux, un introduit AMARA Artisanal Pink Vodka. Produite utilisant des raisins de haute qualité et des grains de riz, AMARA est raffinée à travers un processus de distillation avancé à cinq fois.

- Janvier 2025 : Diageo un stratégiquement relocalisé la production de sa marque Chase gin et vodka en Écosse, intégrant les opérations dans sa distillerie Cameronbridge située à Fife. Ce mouvement s'aligne avec les efforts de Diageo d'optimiser ses capacités de production et rationaliser les opérations au sein de son infrastructure existante.

- Octobre 2024 : Pernod Ricard Inde un initié la construction de la plus grande distillerie de malt et installation de maturation d'Asie à Nagpur, Maharashtra, avec un investissement prévu jusqu'à 1 785 crores INR (214 millions USD) sur les 10 prochaines années. L'installation devrait produire jusqu'à 13 millions de litres d'esprit de malt annuellement, reflétant l'accent stratégique de l'entreprise sur le renforcement de sa présence sur le marché asiatique et l'engagement envers les pratiques de production durable.

Portée du rapport sur le marché mondial de la vodka artisanale

Le marché mondial de la vodka artisanale un été segmenté par type en vodka artisanale aromatisée et non aromatisée ; et par canal de distribution en canaux de commerce de gros et canaux de commerce de détail. Aussi, l'étude fournit une analyse du marché de la vodka artisanale dans les marchés émergents et établis à travers le globe, incluant l'Amérique du Nord, l'Europe, l'Asie-Pacifique, l'Amérique du Sud, et le Moyen-Orient et l'Afrique.

| Aromatisée |

| Non aromatisée |

| À base de céréales |

| À base de pomme de terre |

| Autres |

| Hommes |

| Femmes |

| Masse |

| Premium |

| Commerce de gros | |

| Commerce de détail | Magasins spécialisés/de spiritueux |

| Autres canaux de commerce de détail |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Pays-Bas | |

| Pologne | |

| Belgique | |

| Suède | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Indonésie | |

| Corée du Sud | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Chili | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Afrique du Sud | |

| Égypte | |

| Maroc | |

| Nigeria | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de produit | Aromatisée | |

| Non aromatisée | ||

| Par matière première | À base de céréales | |

| À base de pomme de terre | ||

| Autres | ||

| Par utilisateur final | Hommes | |

| Femmes | ||

| Par catégorie | Masse | |

| Premium | ||

| Par canal de distribution | Commerce de gros | |

| Commerce de détail | Magasins spécialisés/de spiritueux | |

| Autres canaux de commerce de détail | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Espagne | ||

| Pays-Bas | ||

| Pologne | ||

| Belgique | ||

| Suède | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Indonésie | ||

| Corée du Sud | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Chili | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Afrique du Sud | ||

| Égypte | ||

| Maroc | ||

| Nigeria | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de la vodka artisanale ?

Le marché de la vodka artisanale est évalué à 6,23 milliards USD en 2025 et devrait atteindre 8,14 milliards USD d'ici 2030.

Quelle région mène les ventes mondiales ?

L'Amérique du Nord détient la plus grande part à 38,55 % des revenus de 2024, soutenue par une distribution mature et des lois directes-consommateur solides.

Quel segment croît le plus rapidement ?

La vodka aromatisée devrait afficher un TCAC de 5,97 % jusqu'en 2030, dépassant les expressions non aromatisées alors que les consommateurs recherchent des infusions botaniques naturelles.

Comment les réglementations affectent-elles les producteurs artisanaux ?

Les règles américaines proposées sur l'étiquetage d'allergènes et nutritionnel augmentent les coûts de conformité, tandis que le Devoir basé sur la force du Royaume-Uni augmente la taxe sur les spiritueux au-dessus de 22 % d'alcool par volume.

Dernière mise à jour de la page le: