Analyse du marché du transport ferroviaire de marchandises Chine-Europe

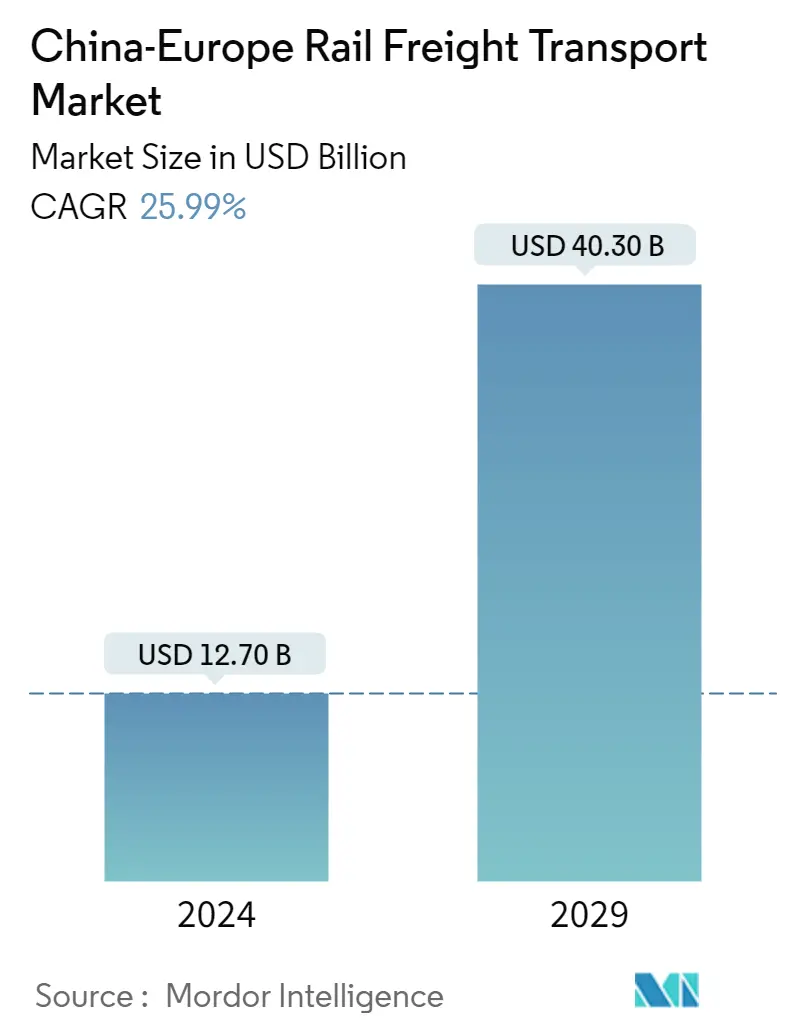

La taille du marché du transport ferroviaire de marchandises Chine-Europe est estimée à 12,70 milliards USD en 2024 et devrait atteindre 40,30 milliards USD dici 2029, avec une croissance de 25,99 % au cours de la période de prévision (2024-2029).

- Le développement d'un réseau ferroviaire entre la Chine et l'Europe fait partie de la stratégie à long terme du gouvernement chinois visant à parvenir à une connectivité mondiale grâce à son initiative One-Belt-One-Road (OBOR). La stratégie vise à restaurer et développer l'ancienne Route de la Soie entre la Chine et l'Europe, en encourageant les investissements dans les transports et la logistique eurasiens, y compris les réseaux ferroviaires, afin de stimuler le commerce, les investissements et l'intégration économique chinois.

- En raison de la hausse des coûts dinvestissement et des salaires dans les zones côtières, de nombreuses entreprises de fabrication et de production délocalisent leurs usines vers des villes intérieures de Chine, très éloignées des lignes côtières commerciales chinoises. Les entreprises comme HP ont du mal à exporter des produits vers l'Europe, car les produits doivent parcourir des milliers de kilomètres à l'est jusqu'aux ports maritimes et être réexpédiés vers l'ouest de l'Europe. Le développement du chemin de fer a permis aux entreprises de réduire les temps de transit et d'expédition des marchandises du site de production directement vers les pays d'Europe.

- Selon China Railway, les trains ont transporté 972 000 unités de fret équivalentes à vingt pieds cette année, soit une augmentation de 5 % par rapport à la même période de l'année dernière. Avec 82 itinéraires, les trains peuvent désormais desservir 200 villes dans 24 pays d'Europe, créant ainsi un système de transport qui s'étend sur l'ensemble du continent. 53 catégories différentes de marchandises, dont des céréales et du bois, des vêtements et accessoires, ainsi que des automobiles et des pièces détachées, sont toutes transportées par train. La Chine a travaillé dur pour augmenter la capacité ferroviaire en modernisant ses systèmes de transport nationaux et en coordonnant le développement des infrastructures avec les chemins de fer étrangers. Le volume quotidien moyen de fret pour les services de trains de marchandises sino-européens sur la route orientale a augmenté de 41,3 % entre 2020 et 2022.

- La coopération entre les régions chinoises, la Russie et dautres pays européens devrait conduire à lévolution et à la croissance des activités manufacturières à travers le réseau. Cette situation devrait créer de nouvelles opportunités pour les opérateurs ferroviaires et les prestataires de services de transport de fret ferroviaire, de s'occuper des chaînes d'approvisionnement des entreprises manufacturières impliquées dans la région. Les exportations européennes vers la Chine par chemin de fer sont principalement constituées de métaux et de produits métalliques ainsi que de produits chimiques, tandis que les minéraux sont constitués de machines et d'équipements, de minéraux et de matières premières chimiques.

Tendances du marché du transport ferroviaire de marchandises Chine-Europe

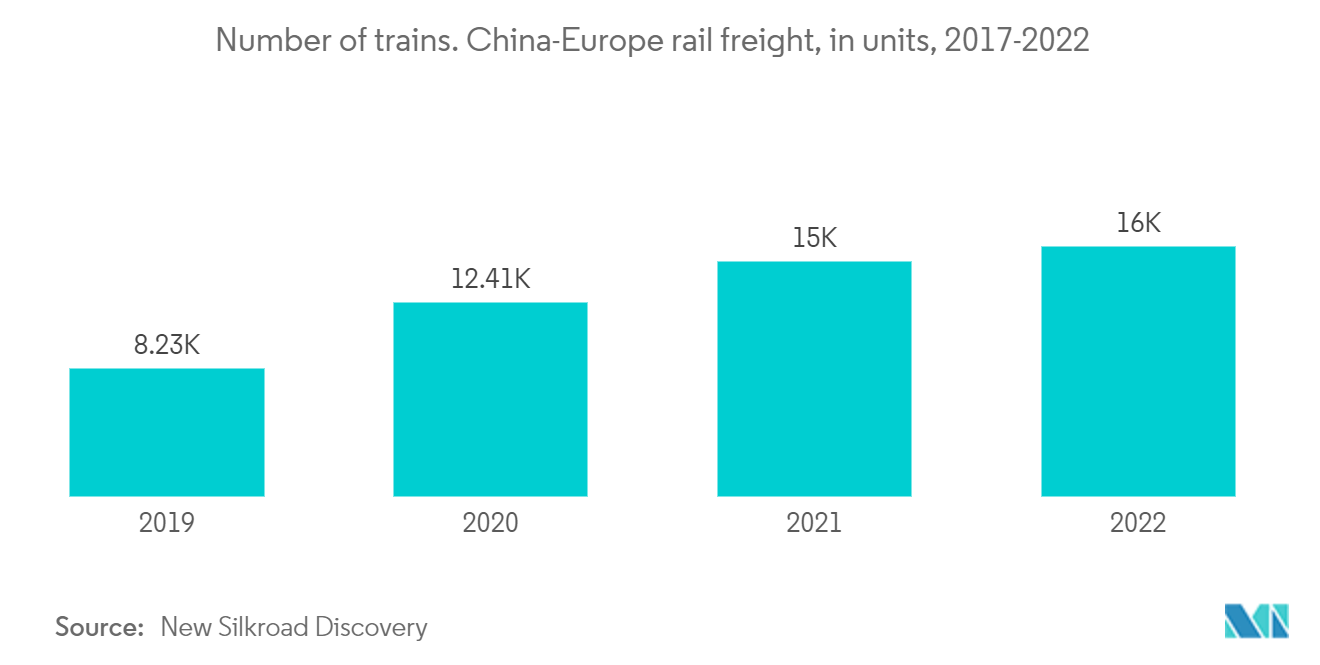

Laugmentation du volume de fret stimule le marché

À la suite d'un train de marchandises reliant Xi'an, dans la province du Shaanxi (nord-ouest de la Chine), à Hambourg, plus de 10000 trains de marchandises Chine-Europe ont emprunté le réseau ferroviaire jusqu'à présent en 2022, dépassant le même jalon atteint en 2021 dix jours plus tôt. Au cours des huit premiers mois de l'année, le fret total transporté a augmenté de 5 % sur un an pour atteindre 972000 EVP. La Chine a commencé à exploiter de nouvelles routes ferroviaires et maritimes en 2022, commençant à Xi'an et dans la ville de Chongqing, au sud-ouest, et menant à la mer Noire, à la mer Caspienne et à la Roumanie. Les ports situés le long de la route ferroviaire de fret entre la Chine et l'Europe ont tous été modernisés.

Les ports situés le long de la route ferroviaire de fret entre la Chine et l'Europe ont tous été modernisés. Les données ont montré que depuis le début de 2022, la capacité du canal ouest a augmenté de 20,7 %, celle du canal intermédiaire de 15,2 % et celle du canal est de 41,37 %. Selon China Railway, le train de marchandises Chine-Europe a réalisé 92 itinéraires opérationnels reliant 200 villes dans 24 pays européens, renforçant ainsi les relations économiques entre la Chine et l'Europe et l'initiative la Ceinture et la Route.

Le déséquilibre du trafic ferroviaire entre la Chine et lEurope se modifie subtilement. La proportion de trains allant de l'est vers l'ouest a augmenté en termes de nombre de trains, passant de 50,6 % en 2016 à 81,5 % en 2021. Cela indique que 5 trains partent pour l'Europe, tandis que 4 trains partent pour la Chine.

Il est néanmoins incontestable que les délais de livraison des trains de marchandises se détériorent. Le niveau de service n'est pas plus élevé qu'avant. En raison de l'épidémie, une quantité importante de marchandises a migré de l'océan vers le chemin de fer, rendant difficile pour de nombreux clients de longue date d'obtenir leur espace d'expédition. Les trains en direction ouest ont connu des retards en raison de l'arriéré et de la congestion dans les ports frontaliers chinois. Si rien ne change, ces problèmes pourraient persister pendant les périodes chargées de cette année.

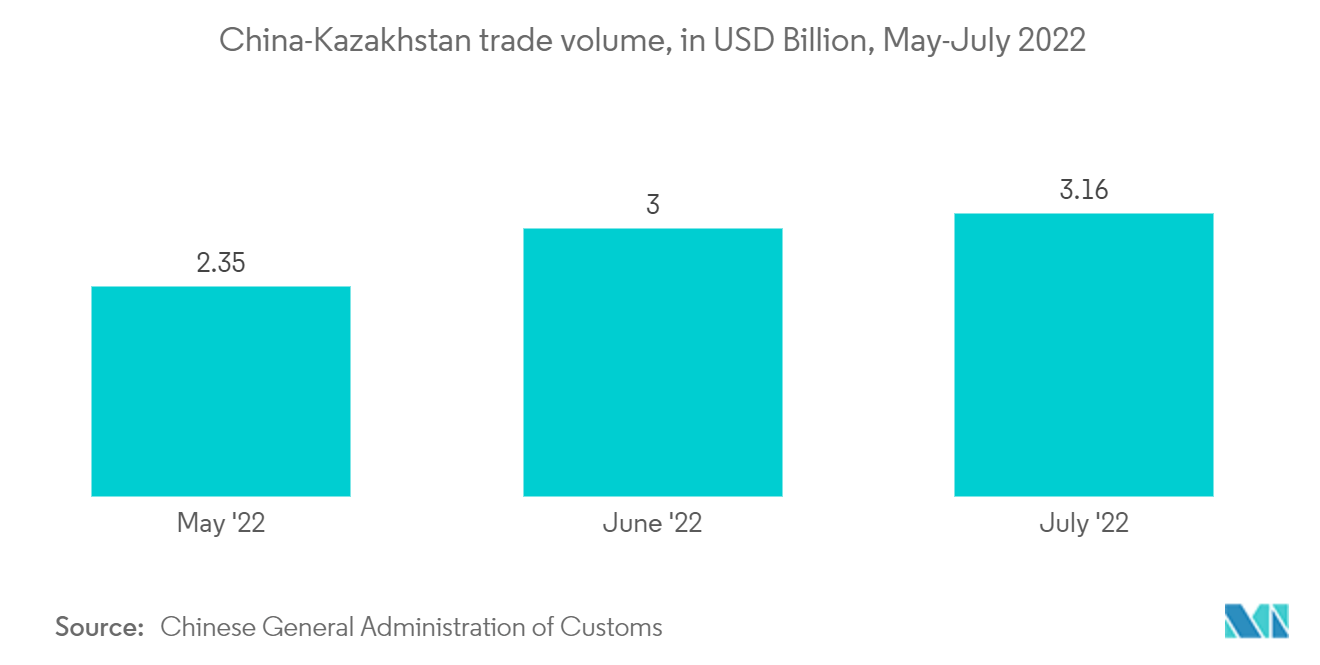

Le Kazakhstan, porte d'entrée du chemin de fer du sud Chine-Europe, soutient la croissance du marché.

Les exportations de la Chine vers le Kazakhstan ont augmenté de manière significative de 19,5% pour atteindre 13,98 milliards de dollars, tandis que ses importations en provenance du Kazakhstan ont augmenté de manière significative de 15,3% pour atteindre 11,27 milliards de dollars. En 2022, le commerce bilatéral entre le Kazakhstan et la Chine a augmenté de 23,6 % et a étonnamment atteint 31,2 milliards de dollars. Si la dynamique favorable actuelle se poursuit, les deux parties pourraient dépasser leur objectif déclaré de 35 milliards de dollars de commerce bilatéral bien avant l'année cible de 2030. L'augmentation des exportations du Kazakhstan vers la Chine de produits agricoles (croissance de 133,7 %), de pétrole (4,1 milliards de dollars), le gaz (1,2 milliard de dollars), les minerais et concentrés de cuivre (2,04 milliards de dollars), l'uranium et le combustible nucléaire (817 millions de dollars) et d'autres minerais (fer, zinc et métaux précieux pour un peu plus de 1 milliard de dollars) sont principalement responsable de cette dynamique commerciale positive.

Le Kazakhstan a reçu un total de 960 millions de dollars, 1,85 milliard de dollars et 996 millions de dollars d'investissements directs bruts de la Chine sur la période 2020-2022. Il est intéressant de noter quen 2022, le quatrième trimestre a vu la moitié de tous les investissements chinois. Fin 2022, plus de 12 000 trains avaient transité par les postes frontières d'Alashankou et de Khorgos en direction de la Chine et de l'Asie centrale, soit une moyenne de 33 par jour. À lavenir, le volume du transit ferroviaire devrait atteindre 24,5 millions de tonnes de marchandises, soit 1,1 million de conteneurs de 20 pieds, dici la fin 2023 ; dici 2025, ce chiffre devrait atteindre 30 millions de tonnes.

Les principaux projets d'infrastructures de transport, notamment la ligne ferroviaire qui traverse Almaty et se connecte au nouveau poste frontière de Bakhty, dans la région occidentale du Xinjiang, sont également en cours de réalisation par des entreprises chinoises. En outre, la quantité de marchandises transportées par cette route a presque triplé pour atteindre plus d'un million de tonnes grâce à l'achèvement de la route de transport internationale transcaspienne.

La gare de Dostyk, proche de la frontière chinoise, construit activement l'infrastructure du terminal, qui devrait augmenter la capacité de transbordement de 160 000 tonnes traitées en 2021 à 480 000 milliers de tonnes par an.

Le lancement en novembre 2022 de la construction d'une nouvelle usine de véhicules multimarques à cycle complet à Almaty, d'une superficie de 100 000 mètres carrés et d'une dépense totale de 222 millions de dollars, est un exemple de projet commercial industriel collaboratif substantiel. Le site industriel est particulier puisqu'il fabriquera des véhicules pour trois constructeurs automobiles chinois de renom Chery, Changan et Haval.

Aperçu du marché du transport ferroviaire de marchandises Chine-Europe

Le marché du transport ferroviaire de marchandises Chine-Europe est fragmenté et hautement compétitif avec la présence dacteurs internationaux majeurs. Laugmentation rapide du nombre de trains entre la Chine et lEurope entraîne une concurrence accrue au sein du secteur. Le service d'expédition sur le marché est dominé par de grands acteurs mondiaux tels que DHL et DB Schenker. Les autres acteurs clés sont China Railway Corporation, la société par actions United Transport and Logistics Company Eurasian Rail Alliance, Far East, Land Bridge Ltd., DSV et bien d'autres. En tant que mode de transport, le transport ferroviaire de marchandises est compétitif par rapport aux autres modes, en termes de rapidité et de coût. De plus, le développement des infrastructures le long des axes routiers réduit les coûts et les délais de transport.

Leaders du marché du transport ferroviaire de marchandises Chine-Europe

China Railway Corporation

Deutsche Post DHL Group

Joint-stock company United Transport and Logistics Company Eurasian Rail Alliance

Far East Land Bridge Ltd.

DSV

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du transport ferroviaire de marchandises Chine-Europe

Juin 2022 Shanghai Way-easy Supply Chain et Nurminen Logistics Plc annoncent une alliance commerciale pour améliorer les services de logistique et de fret ferroviaire en Chine et en Europe. Dans le cadre de la coopération commerciale. Concernant les liaisons ferroviaires vers lEurope, The Way-easy dispose dune clientèle importante. Dans un environnement où la collaboration se développe sur les avantages de la complémentarité, la nouvelle route transcaspienne du sud est cruciale et présente un potentiel d'avenir.

Avril 2022 Alstom et ENGIE forment un partenariat pour fournir de l'hydrogène propre à un système de pile à combustible pour le fret ferroviaire européen. Conformément aux exigences de l'accord, Alstom, leader dans le développement de matériel roulant alimenté à l'hydrogène, développe un système de pile à combustible à base d'hydrogène capable de faire fonctionner des locomotives électriques dans des zones non électrifiées.

Segmentation de lindustrie du transport ferroviaire de marchandises Chine-Europe

Le transport ferroviaire de marchandises consiste à utiliser les chemins de fer et les trains pour transporter des marchandises par voie terrestre. Il peut être utilisé pour transporter divers types de marchandises ou pour effectuer un trajet entre l'expéditeur et la destination prévue. Une analyse de fond complète du marché du transport de marchandises ferroviaire Chine-Europe, y compris lévaluation de léconomie et la contribution des secteurs à léconomie, laperçu du marché, lestimation de la taille du marché pour les segments clés, les tendances émergentes dans les segments de marché, la dynamique du marché et la situation géographique. les tendances et limpact du COVID-19 sont inclus dans le rapport.

Le marché du transport ferroviaire de marchandises Chine-Europe est segmenté par type de fret (conteneurisé, non conteneurisé, vrac liquide) et par type de service (transport, services alliés au transport). Le rapport présente la taille du marché et les prévisions en volume (milliers de tonnes métriques) et en valeur (milliards USD) pour tous les segments ci-dessus.

| Conteneurisé (intermodal) |

| Non conteneurisé |

| Liquide en vrac |

| Transport |

| Services alliés au transport |

| Par type de cargaison | Conteneurisé (intermodal) |

| Non conteneurisé | |

| Liquide en vrac | |

| type de service | Transport |

| Services alliés au transport |

FAQ sur les études de marché sur le transport ferroviaire de marchandises Chine-Europe

Quelle est la taille du marché du transport ferroviaire de marchandises Chine-Europe ?

La taille du marché du transport ferroviaire de marchandises Chine-Europe devrait atteindre 12,70 milliards USD en 2024 et croître à un TCAC de 25,99 % pour atteindre 40,30 milliards USD dici 2029.

Quelle est la taille actuelle du marché du transport ferroviaire de marchandises Chine-Europe ?

En 2024, la taille du marché du transport ferroviaire de marchandises Chine-Europe devrait atteindre 12,70 milliards de dollars.

Qui sont les principaux acteurs du marché du transport ferroviaire de marchandises Chine-Europe ?

China Railway Corporation, Deutsche Post DHL Group, Joint-stock company United Transport and Logistics Company Eurasian Rail Alliance, Far East Land Bridge Ltd., DSV sont les principales sociétés opérant sur le marché du transport ferroviaire de marchandises Chine-Europe.

Quelles années couvre ce marché du transport de marchandises ferroviaire Chine-Europe et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du transport ferroviaire de marchandises Chine-Europe était estimée à 10,08 milliards de dollars. Le rapport couvre la taille historique du marché du transport de marchandises ferroviaire Chine-Europe pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du transport de marchandises ferroviaire Chine-Europe pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du transport ferroviaire de marchandises Chine-Europe

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du transport de marchandises ferroviaire Chine-Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du transport ferroviaire de marchandises Chine-Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.