Taille et part du marché des bioplastiques

Analyse du marché des bioplastiques par Mordor Intelligence

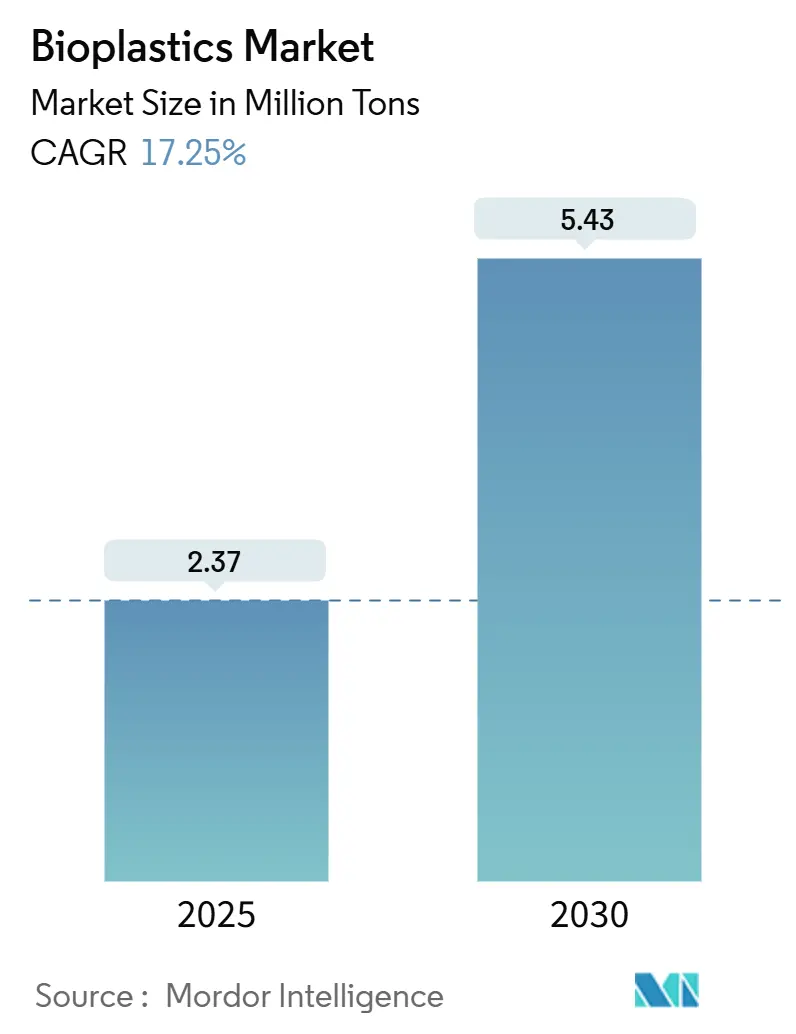

La taille du marché mondial des bioplastiques a atteint 2,37 millions de tonnes en 2025 et devrait s'étendre à 5,43 millions de tonnes d'ici 2030, reflétant un TCAC convaincant de 17,25 % sur 2025-2030. La pression politique croissante, des objectifs de durabilité d'entreprise plus forts, et l'amélioration de la flexibilité des matières premières propulsent collectivement cette trajectoire abrupte, et une conséquence est que les propriétaires de marques budgétisent maintenant le contenu biosourcé comme un poste budgétaire plutôt qu'une prime optionnelle. Une implication notable est que la visibilité de la demande allonge les horizons contractuels, ce qui soutient des ajouts de capacité à plus grande échelle. Ainsi, l'industrie des bioplastiques évolue de la croissance en phase précoce vers une phase plus intensive en capital et industrielle.

Points clés du rapport

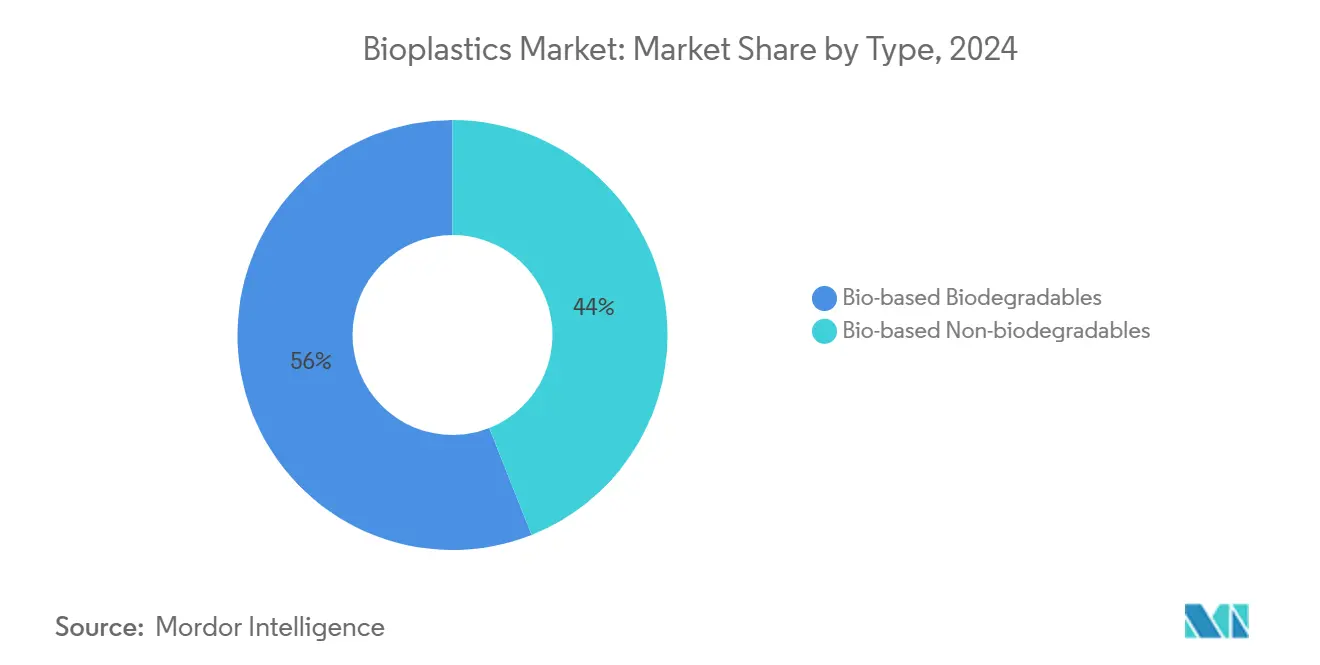

- Par type, les biodégradables biosourcés représentaient la plus grande part, détenant 56 % du chiffre d'affaires total en 2024, et s'étendent également à un TCAC de 23,36 % jusqu'en 2030.

- Par matière première, la canne à sucre représentait 41 % du chiffre d'affaires total, tandis que la cellulose et les déchets de bois sont les segments à croissance la plus rapide avec un TCAC de 24,30 %.

- Par technologie de traitement, l'extrusion détenait la plus grande part en 2024 avec 46 % du marché total, tandis que l'impression 3D s'étend à un TCAC de 22,80 %.

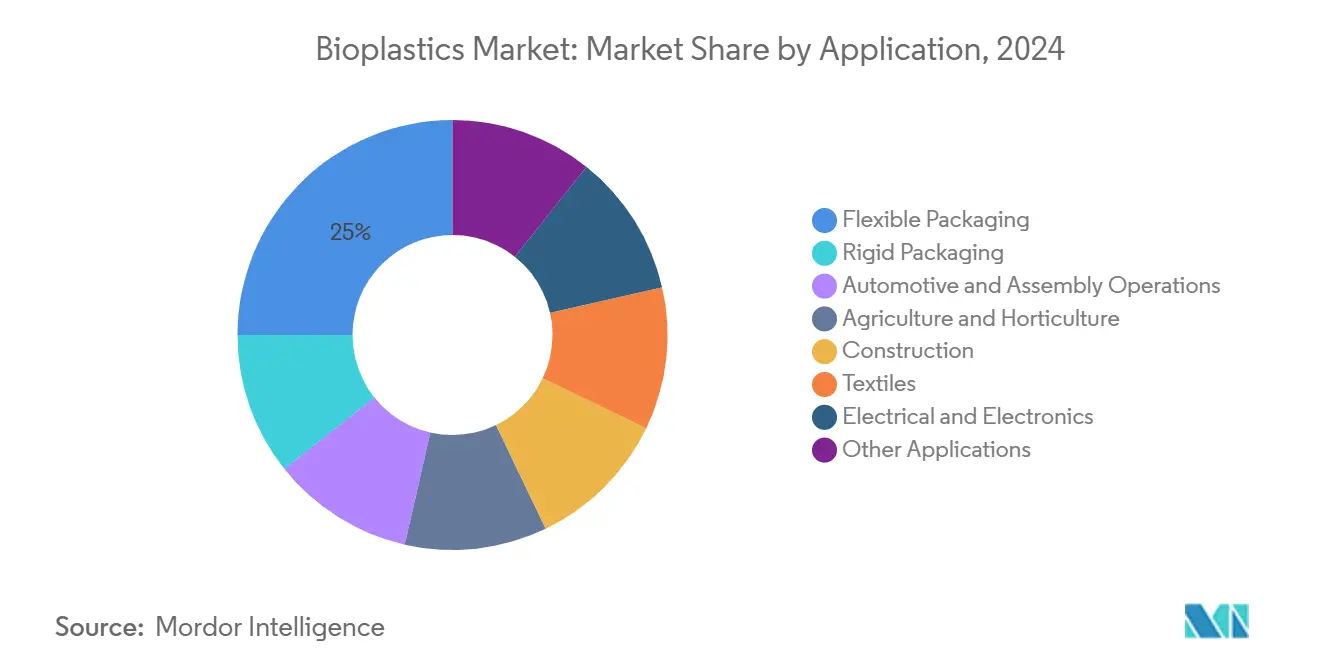

- Par application, l'emballage flexible avec une part de 25 % du marché en 2024, est également le segment à croissance la plus rapide avec un TCAC de 24,38 %.

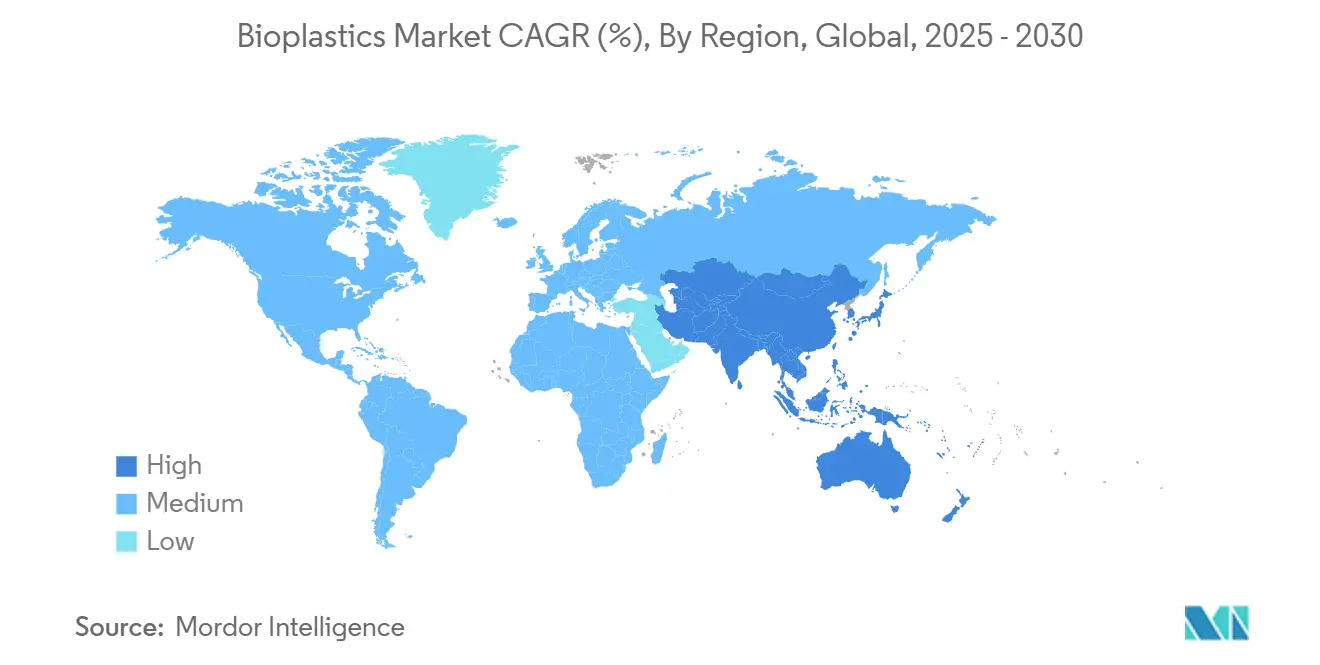

- Par géographie, l'Asie-Pacifique détenait la plus grande part en 2024 avec 48 % du marché total, et croît à un TCAC de 22,47 %.

Tendances et perspectives du marché mondial des bioplastiques

Analyse d'impact des moteurs

| Moteurs | (~) % d'impact sur le TCAC du marché | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Interdictions de plastiques à usage unique | +4.2% | Europe et Asie, avec retombées en Amérique du Nord | Court terme (≤2 ans) |

| Demande croissante dans l'emballage | +3.8% | Mondial, avec une concentration en Europe et Amérique du Nord | Moyen terme (≈3-4 ans) |

| Objectifs nets zéro des entreprises | +2.5% | Mondial, mené par les multinationales | Moyen terme (≈3-4 ans) |

| Facteurs environnementaux | +2.1% | Mondial, avec un impact plus fort dans les marchés soucieux de l'environnement | Long terme (≥5 ans) |

| Politiques d'approvisionnement gouvernemental | +1.9% | Europe et Inde, avec expansion potentielle vers d'autres régions | Moyen terme (≈3-4 ans) |

| Source: Mordor Intelligence | |||

Mandat d'interdictions de plastiques à usage unique catalysant l'adoption biosourcée

Le PPWR entre en vigueur en février 2025 et exige que tous les emballages mis sur le marché de l'UE soient recyclables d'ici 2028, permettant explicitement les plastiques biosourcés lorsque le recyclage mécanique n'est pas praticable. Les producteurs voient la règle comme une garantie de demande pour les capsules de café compostables, les films minces et les revêtements barrières où l'économie du recyclage est faible, et une réponse immédiate a été des programmes de certification accélérés pour le PLA de contact alimentaire. La contractualisation à terme pour les matériaux conformes indique que les législateurs accélèrent les calendriers commerciaux, et les équipes d'approvisionnement voient maintenant l'alignement réglementaire comme une stratégie d'évitement des coûts plutôt qu'un complément marketing.

Demande croissante de bioplastiques dans l'emballage

L'emballage flexible représente déjà un quart de la taille globale du marché des bioplastiques en 2024 et devrait croître à un TCAC de 24,38 % jusqu'en 2030, en faisant à la fois l'application la plus grande et à croissance la plus rapide. Les propriétaires de marques citent la parité de durée de conservation et l'amélioration de la capacité de scellement comme facteurs décisifs, et les transformateurs repensent les stratifiés pour enlever les couches d'aluminium en faveur de revêtements bio-barrières. Cette adoption rapide suggère que les barrières techniques autrefois considérées comme fondamentales sont maintenant traitées comme des défis d'ingénierie de routine.

Objectifs nets zéro des entreprises accélérant l'approvisionnement

La collaboration de Dow avec New Energy Blue pour l'approvisionnement en bio-éthylène à partir de tiges de maïs déplacera approximativement 1 million de tonnes d'émissions de gaz à effet de serre annuellement, démontrant comment les matières premières basées sur les déchets peuvent aider à atteindre les objectifs scientifiques. Des mouvements similaires par Braskem et SCG Chemicals en Thaïlande doublent presque la capacité de bio-PE, montrant que la sécurité d'approvisionnement soutient maintenant les investissements à grande échelle. Le modèle émergent est clair : les engagements de décarbonisation d'entreprise se transforment en accords d'achat contraignants qui repositionnent les bio-polymères d'optionnels à requis.

Facteurs environnementaux encourageant un changement de paradigme

Les évaluations de cycle de vie révèlent que les grades PLA Ingeo de NatureWorks réduisent les empreintes carbone jusqu'à 84 % par rapport à l'ABS conventionnel, un différentiel assez grand pour impacter les calculs de portée 3 des entreprises[1]NatureWorks, NatureWorks' Ingeo PLA Manufacturing Expansion Attracts Record Financing from Krungthai Bank PCL of Thailand,

www.natureworksllc.com. Les fabricants notent qu'une telle performance quantifiée renforce le dossier commercial interne pour la transition vers des matières premières circulaires. En conséquence, les métriques environnementales deviennent des livrables contractuels plutôt que du matériel marketing.

Analyse d'impact des contraintes

| Contraintes | (~) % d'impact sur le TCAC du marché | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Alternatives moins chères | -3.5% | Mondial, avec impact plus élevé dans les marchés sensibles au prix | Court à moyen terme (≤4 ans) |

| Écart de performance dans les applications haute température | -2.1% | Mondial, particulièrement dans les secteurs automobile et industriel | Moyen terme (≈3-4 ans) |

| Prix volatils de la canne à sucre | -0.9% | Brésil, Thaïlande, et autres régions productrices de canne à sucre | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Disponibilité d'alternatives moins chères

Les acheteurs sensibles aux prix dans les régions en développement optent encore pour les pétro-plastiques, pourtant les taxes de décharge croissantes et les taxes carbone émergentes érodent l'écart de prix nominal. Les distributeurs observent que lorsque les frais de responsabilité élargie du producteur sont inclus, la différence de coût total rendu se resserre davantage, surtout pour l'emballage léger. Par conséquent, les points de basculement économiques varient par juridiction, indiquant que la parité des coûts est autant une question politique qu'un défi technologique.

Écart de performance du bio-PET vs pétro-PET dans les applications haute température

Le bio-PET traîne actuellement derrière son homologue fossile en résistance à la température soutenue, limitant l'utilisation dans les pièces automobiles sous le capot. Cependant, la recherche et développement sur le branchement contrôlé des chaînes de polymères comble cet écart, et les premiers prototypes passent maintenant les tests de stress à 120 °C. Ce progrès implique que l'ingénierie spécifique au segment, plutôt que la substitution générale, débloquera de nouveaux pools de demande.

Analyse par segment

Par type : Les non-biodégradables biosourcés mènent tandis que les biodégradables surgissent

Les plastiques non-biodégradables biosourcés détiennent 56 % de part de marché des bioplastiques en 2024, largement dus aux grades bio-PET et bio-PE qui s'intègrent directement dans les lignes de fusion existantes. Leur domination découle de la familiarité de performance, permettant aux propriétaires de marques d'atteindre les objectifs climatiques sans ré-ingénierie d'équipement. Néanmoins, le marché montre un pivot clair vers les PLA et PHA biodégradables, qui enregistrent une prévision de TCAC de 23,36 % jusqu'en 2030. Alors que les organismes de certification clarifient les normes de compostabilité, les acheteurs segmentent de plus en plus les applications par résultat de fin de vie plutôt que par famille de résine seule.

La demande pour les grades biodégradables se déplace le plus rapidement dans les articles de service alimentaire, où les flux de déchets organiques mandatés favorisent les produits compostables. Un point pratique est que la sélection de matériaux prend maintenant en compte l'infrastructure de déchets locale autant que les propriétés mécaniques. Cette dynamique suggère que les divergences politiques régionales façonneront les mélanges de résines futurs, avec certaines villes priorisant le compostage et d'autres doublant sur le recyclage.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par matière première : Les innovations cellulosiques défient la domination de la canne à sucre

La canne à sucre et la betterave sucrière fournissent 41 % de la matière première totale en 2024, offrant des voies de conversion fiables vers le bioéthanol et ensuite vers le bio-éthylène ou PTA. Pourtant, les intrants cellulosiques et de déchets de bois grimpent à un TCAC de 24,30 %, et la ligne commerciale d'Origin Materials convertissant les résidus du secteur forestier en intermédiaires souligne que la biomasse non-alimentaire est viable à l'échelle.

Les parties prenantes notent que la flexibilité multi-matières premières couvre également contre les chocs d'approvisionnement ; si les rendements de sucre faiblissent, les moulins maintenant à la fois la bagasse et les voies de résidus agricoles peuvent rediriger rapidement. Une telle optionnalité devient un critère d'investissement dans la conception de nouvelles usines, pointant vers un écosystème d'approvisionnement plus résilient.

Par technologie de traitement : L'impression 3D perturbe les méthodes traditionnelles

L'extrusion conserve 46 % de la taille du marché des bioplastiques dans les technologies de traitement, compte tenu de son rôle omniprésent dans les lignes de films et feuilles. Le moulage par injection suit de près pour les biens rigides, pourtant l'impression 3D est l'histoire de croissance vedette à 22,80 % TCAC jusqu'en 2030. Une équipe de l'Université de Birmingham a récemment développé un photopolymère biosourcé recyclable qui peut être imprimé, dépolymérisé et réimprimé, signalant un mouvement vers la fabrication additive en boucle fermée[2]University of Birmingham, Bio-based resins could offer recyclable future for 3D printing,

www.birmingham.ac.uk.

Les fournisseurs de matériaux adaptent maintenant les grades de filaments PLA et PHA pour la stabilité thermique de longue durée, ce qui réduit la déformation et élargit les géométries de pièces utilisables. Cette synergie entre la chimie des résines et le matériel d'imprimante reflète un écosystème mature où le développement de processus et matériaux procède en tandem.

Par application : L'emballage flexible mène la transformation du marché

Les formats flexibles capturent 25 % de part de marché des bioplastiques en 2024 et sont prédits pour afficher un TCAC de 24,38 %, en faisant un double moteur d'échelle et de vitesse. Les films haute barrière utilisant la co-extrusion micro-couches atteignent la parité de durée de conservation avec les multicouches fossiles, ce qui a convaincu les marques alimentaires prudentes de piloter des déploiements à pleine échelle. La courbe d'apprentissage se concentre maintenant sur la résistance du sceau sous humidité variable, un obstacle que les mélanges récents de bio-PE commencent à surmonter.

La palette d'applications s'élargit. UPM, Selenis et Bormioli Pharma ont lancé une bouteille pharmaceutique en polymère à base de bois, illustrant que les secteurs réglementés entrent dans la mêlée. De telles niches de haute valeur peuvent porter un prix premium, qui à son tour subventionne les volumes pour les sachets flexibles de marché de masse.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Asie représentait 48 % de la taille du marché mondial des bioplastiques en 2024 et est sur la voie d'un TCAC de 22,47 %, consolidant effectivement sa position de leader chaque année. Le nouveau complexe bio-éthylène de Thaïlande, soutenu par Braskem et SCG Chemicals, double presque la production régionale de bio-PE et fournit aux transformateurs locaux une source domestique stable. Les incitations financières de plusieurs gouvernements asiatiques accélèrent les approbations d'usines, et les flux de résidus agricoles abondants réduisent le risque de matières premières. Ces avantages encouragent des clusters intégrés verticalement qui réduisent les coûts logistiques et resserrent les chaînes d'approvisionnement.

L'Europe se différencie par des réglementations strictes d'économie circulaire. Le mandat de recyclabilité du PPWR et les taxes nationales sur les plastiques créent un signal prix favorisant les biopolymères compostables et mécaniquement recyclables. Les entreprises répondent avec des innovations comme le PLA RENEW de Futerro, qui est entièrement recyclable par le processus LOOPLA, offrant une voie de fin de vie qui s'aligne avec les objectifs de l'UE.

L'Amérique du Nord traîne en volume absolu mais montre un élan dans les bio-polyesters avancés et les PHA. Les objectifs de durabilité d'entreprise, plutôt que la réglementation nationale, stimulent l'adoption, et la prévalence d'initiatives du secteur privé produit un portefeuille diversifié d'usines pilotes. Le

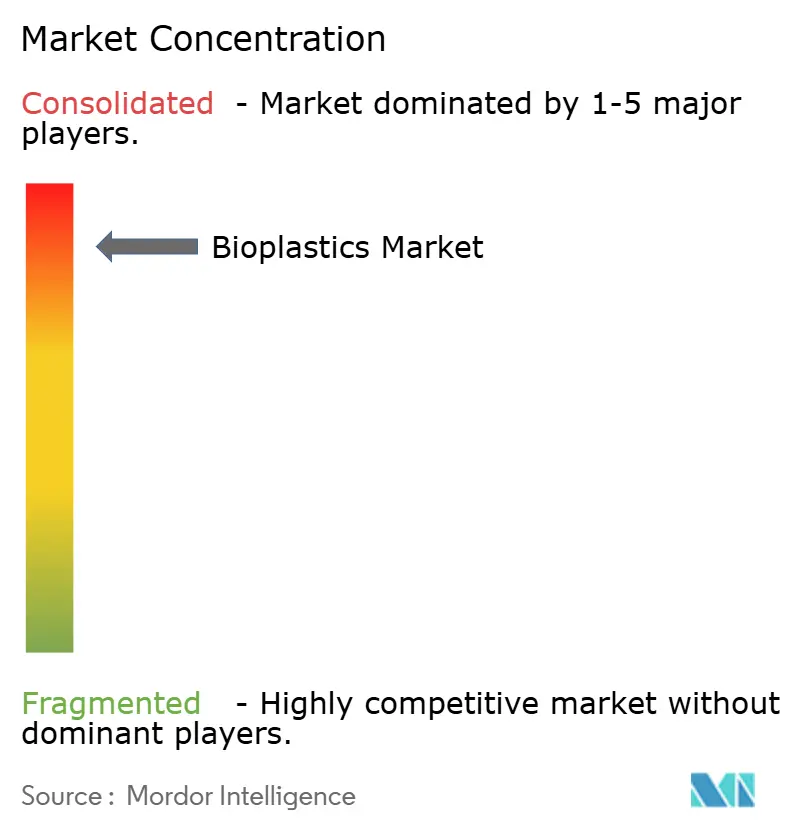

Paysage concurrentiel

L'industrie des bioplastiques présente une structure hautement consolidée, avec les majors pétrochimiques historiques et les entreprises de biopolymères pures formant deux clusters stratégiques. Les entreprises comme BASF et Arkema exploitent les réseaux d'approvisionnement existants pour produire des résines drop-in, tirant parti de l'échelle pour négocier les contrats de matières premières. Les leaders de pure-play comme NatureWorks et TotalEnergies (Total Corbion) se spécialisent dans le PLA et maintiennent des pipelines de recherche et développement focalisés, se différenciant par la profondeur technique plutôt que par l'étendue du portefeuille.

Leaders de l'industrie des bioplastiques

BASF

TotalEnergies (Total Corbion)

NatureWorks LLC

Eni S.p.A. (Novamont)

Braskem

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Braskem et SCG Chemicals ont établi Braskem Siam Company Limited pour produire du bio-éthylène à partir de bioéthanol en Thaïlande. La coentreprise doublera presque la capacité de polyéthylène biosourcé I'm green, positionnant l'Asie pour capturer la demande supplémentaire.

- Mai 2024 : NatureWorks LLC a sécurisé un financement de 350 millions USD de Krungthai Bank pour une nouvelle installation PLA Ingeo en Thaïlande. L'usine livrera 75 000 tonnes de capacité annuelle et est prévue pour la mise en service en 2025.

Portée du rapport mondial sur le marché des bioplastiques

Les bioplastiques sont produits à partir de sources renouvelables, telles que l'amidon de maïs, les graisses et huiles végétales, les copeaux de bois, la paille, les déchets alimentaires recyclés, la sciure, et d'autres sources. Le marché est segmenté par type, application et géographie. Par type, le marché est segmenté en biodégradables biosourcés et non-biodégradables biosourcés. Par application, le marché est segmenté en emballage flexible, emballage rigide, opérations automobiles et d'assemblage, agriculture et horticulture, construction, textiles, électrique et électronique, et autres applications. Le rapport couvre également la taille et les prévisions du marché pour le marché des bioplastiques dans 15 pays à travers les principales régions. Pour chaque segment, le dimensionnement et la prédiction du marché ont été faits sur la base du volume (kilotonne).

| Biodégradables biosourcés | À base d'amidon |

| Acide polylactique (PLA) | |

| Polyhydroxyalcanoates (PHA) | |

| Polyesters (PBS, PBAT, PCL) | |

| Autres biodégradables biosourcés | |

| Non-biodégradables biosourcés | Bio Polyéthylène Téréphtalate (PET) |

| Bio Polyéthylène | |

| Bio Polyamides | |

| Bio Polytriméthylène Téréphtalate | |

| Autres non-biodégradables biosourcés |

| Canne à sucre / Betterave sucrière |

| Maïs |

| Manioc et pomme de terre |

| Cellulosique et déchets de bois |

| Autres (algues et huile microbienne) |

| Extrusion |

| Moulage par injection |

| Moulage par soufflage |

| Impression 3D |

| Autres (thermoformage, etc.) |

| Emballage flexible |

| Emballage rigide |

| Opérations automobiles et d'assemblage |

| Agriculture et horticulture |

| Construction |

| Textiles |

| Électrique et électronique |

| Autres applications |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Indonésie | |

| Thaïlande | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Pays-Bas | |

| Espagne | |

| Reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Émirats Arabes Unis | |

| Turquie | |

| Afrique du Sud | |

| Égypte | |

| Kenya | |

| Reste du Moyen-Orient et Afrique |

| Par type | Biodégradables biosourcés | À base d'amidon |

| Acide polylactique (PLA) | ||

| Polyhydroxyalcanoates (PHA) | ||

| Polyesters (PBS, PBAT, PCL) | ||

| Autres biodégradables biosourcés | ||

| Non-biodégradables biosourcés | Bio Polyéthylène Téréphtalate (PET) | |

| Bio Polyéthylène | ||

| Bio Polyamides | ||

| Bio Polytriméthylène Téréphtalate | ||

| Autres non-biodégradables biosourcés | ||

| Par matière première | Canne à sucre / Betterave sucrière | |

| Maïs | ||

| Manioc et pomme de terre | ||

| Cellulosique et déchets de bois | ||

| Autres (algues et huile microbienne) | ||

| Par technologie de traitement | Extrusion | |

| Moulage par injection | ||

| Moulage par soufflage | ||

| Impression 3D | ||

| Autres (thermoformage, etc.) | ||

| Par application | Emballage flexible | |

| Emballage rigide | ||

| Opérations automobiles et d'assemblage | ||

| Agriculture et horticulture | ||

| Construction | ||

| Textiles | ||

| Électrique et électronique | ||

| Autres applications | ||

| Par géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Indonésie | ||

| Thaïlande | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Pays-Bas | ||

| Espagne | ||

| Reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Émirats Arabes Unis | ||

| Turquie | ||

| Afrique du Sud | ||

| Égypte | ||

| Kenya | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille projetée du marché des bioplastiques d'ici 2030 ?

La taille du marché des bioplastiques devrait atteindre 5,43 millions de tonnes d'ici 2030 sous les hypothèses de croissance actuelles.

Quelle région détient la plus grande part de marché des bioplastiques ?

L'Asie mène avec 48 % de part de marché en 2024, soutenue par une expansion rapide de capacité et des incitations politiques favorables.

Quelle catégorie de matière première croît le plus rapidement dans l'industrie des bioplastiques ?

Les matières premières cellulosiques et de déchets de bois montrent la croissance la plus rapide, stimulées par les avancées technologiques qui permettent la conversion de biomasse non-alimentaire.

Pourquoi l'emballage flexible est-il important pour la demande de bioplastiques ?

L'emballage flexible combine un taux de rotation élevé et une visibilité consommateur, en faisant à la fois le plus grand segment d'application et le cas d'usage à croissance la plus rapide.

Comment les objectifs nets zéro des entreprises influencent-ils le marché des bioplastiques ?

Les grandes marques verrouillent des contrats d'approvisionnement biosourcé pour atteindre les objectifs de décarbonisation, créant une demande prévisible qui soutient les nouveaux investissements d'usines.

Dernière mise à jour de la page le: