Taille et part du marché des véhicules autonomes

Analyse du marché des véhicules autonomes par Mordor Intelligence

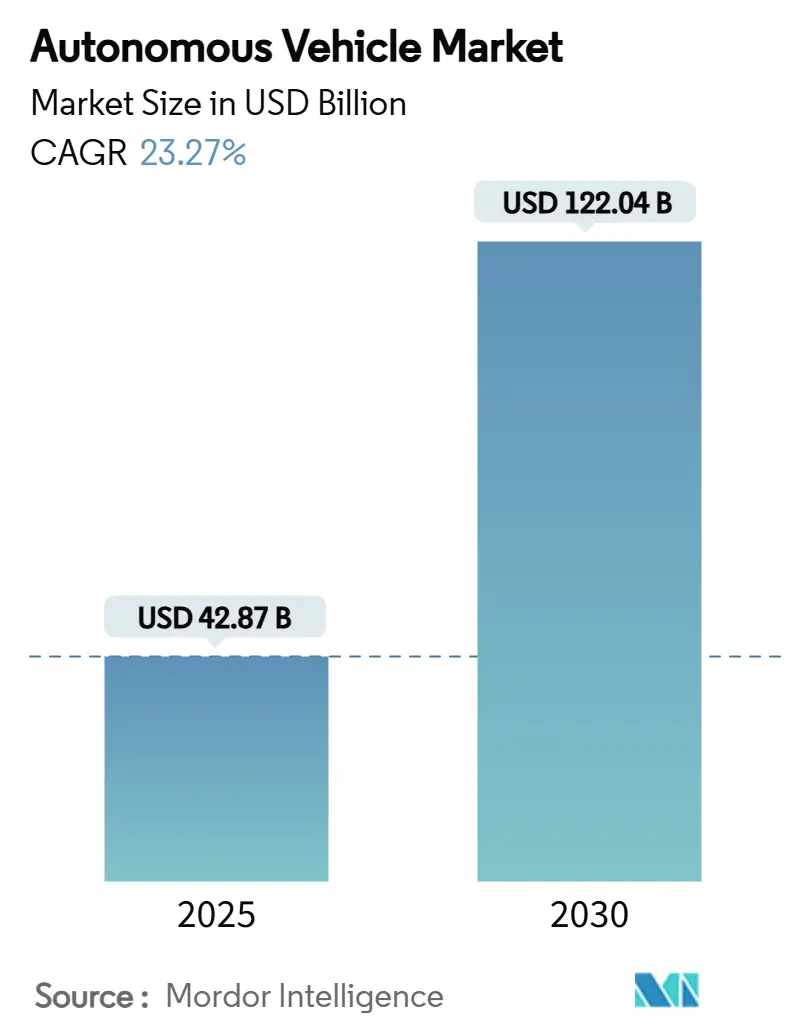

La taille du marché des véhicules autonomes est estimée à 42,87 milliards USD en 2025, et devrait atteindre 122,04 milliards USD d'ici 2030, à un TCAC de 23,27 % pendant la période de prévision (2025-2030).

Le marché des voitures sans conducteur évolue rapidement, porté par les avancées en IA, des capteurs plus intelligents et des outils de simulation puissants qui aident à créer des options de transport plus sûres et plus efficaces, notamment dans le covoiturage et la logistique. De plus en plus de personnes s'ouvrent aux voitures à conduite autonome, et les géants technologiques comme Waymo et Tesla testent déjà des services de robotaxis dans des villes comme Phoenix, Austin, et même au Royaume-Uni. Parallèlement, les acteurs chinois comme BYD et Pony.ai avancent rapidement, déployant des flottes autonomes économiques avec un fort soutien gouvernemental et un accès à d'énormes pools de données. De grandes opportunités émergent dans les robotaxis commerciaux, les camions autonomes et les plateformes logicielles de conduite autonome soutenant le développement des VA. Avec de nouvelles lois à l'horizon au Royaume-Uni et dans l'UE et des investissements croissants dans la connectivité de nouvelle génération comme V2X et 6G, la voie est pavée pour un avenir de mobilité beaucoup plus intelligent et plus évolutif.

Points clés à retenir

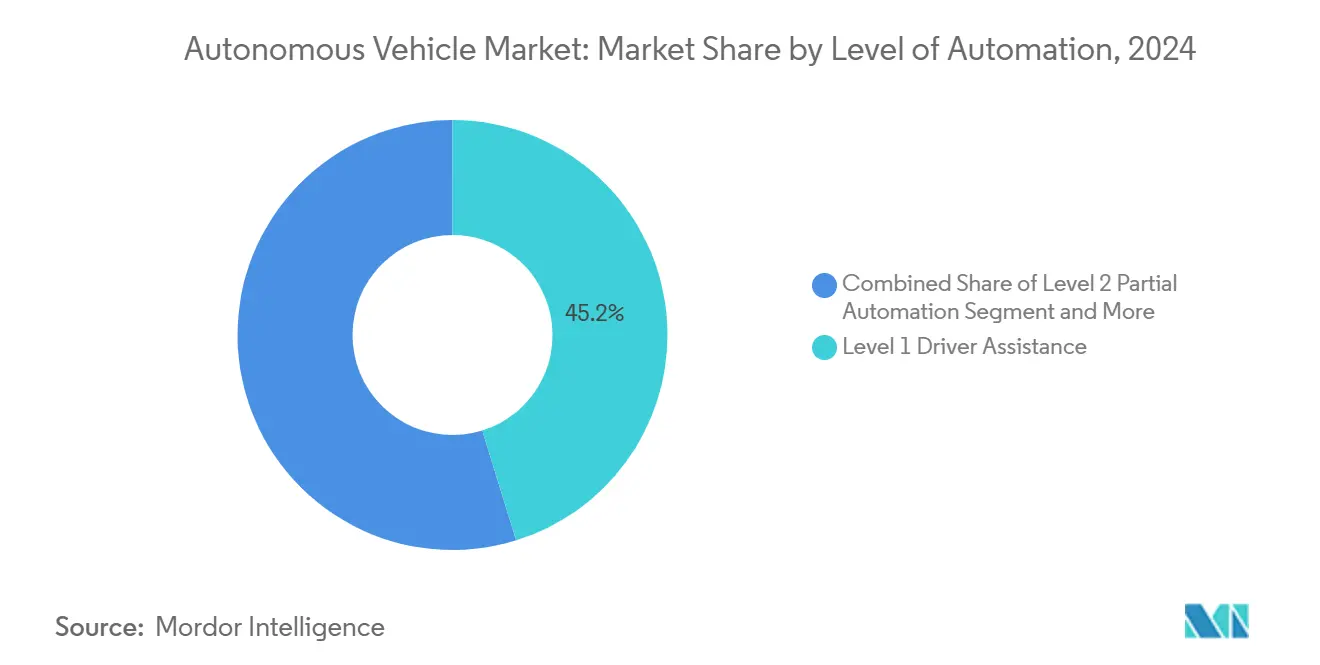

- Par niveau d'automatisation, l'assistance au conducteur de niveau 1 a dominé le marché avec une part de 45,21 % en 2024, tandis que l'automatisation complète de niveau 5 devrait croître à un TCAC de 27,23 % entre 2025 et 2030.

- Par type de véhicule, les voitures particulières ont détenu 78,92 % de la part du marché des voitures autonomes en 2024, tandis que les véhicules commerciaux devraient croître à un TCAC de 25,72 % d'ici 2030.

- Par type de propulsion, les véhicules à moteur à combustion interne (ICE) ont mené avec une part de 62,35 % en 2024, tandis que les véhicules électriques à batterie (BEV) devraient croître à un TCAC de 35,21 % jusqu'en 2030.

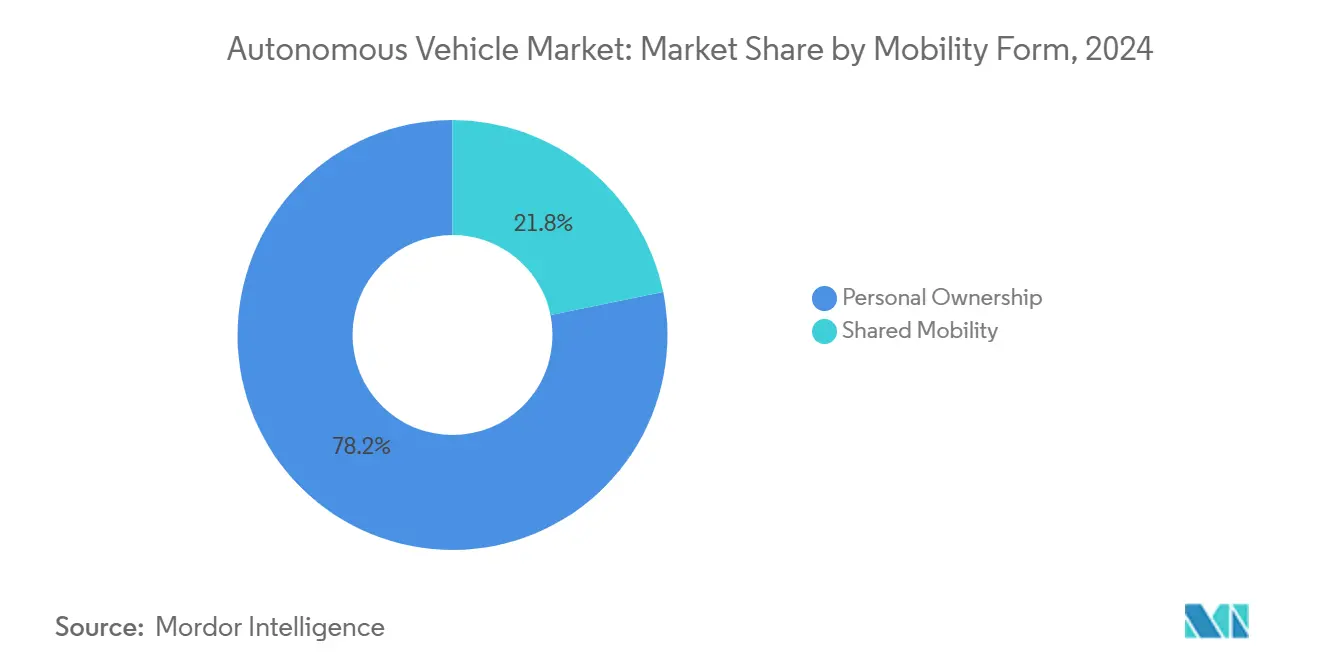

- Par forme de mobilité, la propriété personnelle représentait 78,21 % de la taille du marché des voitures autonomes en 2024, tandis que les services de mobilité partagée devraient croître à un TCAC de 30,32 % sur la période 2025-2030.

- Par composant, le matériel a contribué à 57,36 % de la taille du marché des voitures sans conducteur en 2024, tandis que les composants logiciels devraient connaître une croissance plus rapide avec un TCAC de 26,82 % jusqu'en 2030.

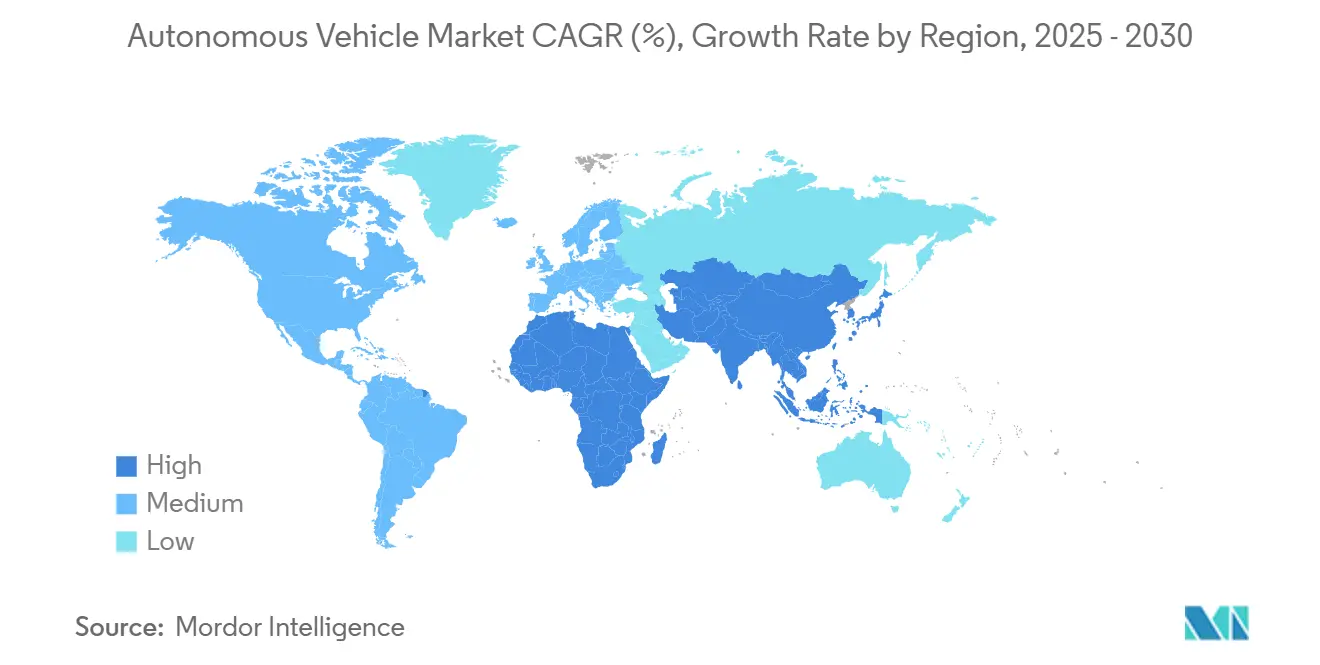

- Par géographie, l'Asie-Pacifique a mené le marché mondial des voitures autonomes avec une part de 46,52 % en 2024, tandis que la région du Moyen-Orient et de l'Afrique devrait être la plus forte croissance avec un TCAC de 28,11 % d'ici 2030.

Tendances et perspectives du marché mondial des véhicules autonomes

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Mandats de sécurité ADAS dans l'UE et en Chine | +5.2% | UE, Chine, mondial | Moyen terme (2-4 ans) |

| Expansion des pilotes robotaxis dans les mégapoles asiatiques | +4.8% | Asie, Amérique du Nord | Court terme (≤ 2 ans) |

| LiDAR moins cher et IA alimentent le L3 grand public | +4.5% | Mondial | Moyen terme (2-4 ans) |

| SoCs économes en énergie pour l'IA edge dans les véhicules | +3.2% | Mondial | Moyen terme (2-4 ans) |

| Corridors de fret 5G-V2X en Amérique du Nord | +2.8% | Amérique du Nord | Moyen terme (2-4 ans) |

| Objectifs de flotte stimulent la logistique autonome en Europe | +2.5% | Europe, Amérique du Nord | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Mandats gouvernementaux pour les réglementations de sécurité centrées sur l'ADAS dans l'UE et en Chine

Les règles strictes de sécurité ADAS dans les deux régions poussent l'industrie des voitures autonomes à accélérer les cycles de validation logicielle, ce qui stimule en retour les revenus des fournisseurs plus tôt. Le programme de banc d'essai transfrontalier de la Commission européenne et les permis robotaxis multi-villes de la Chine donnent effectivement aux fournisseurs des feuilles de route claires pour les portes d'approbation, encourageant des dépenses R&D plus élevées cette année. Une conséquence observable est que les développeurs leaders partitionnent leurs bases de code pour répondre aux exigences spécifiques aux régions, créant des ensembles de fonctionnalités qui se chevauchent mais ne sont pas identiques. Cette ségrégation augmente subtilement le volume logiciel total, ce qui influence plus tard les coûts de maintenance et les besoins en talents.

Expansion rapide des pilotes robotaxis dans les mégapoles asiatiques

Selon le rapport sur l'industrie des voitures autonomes de Mordor Intelligence, les trajets robotaxis dans des villes comme Wuhan et Shanghai fonctionnent maintenant à des tarifs inférieurs au covoiturage conventionnel, indiquant que la mobilité partagée autonome peut sous-coter les options conduites par l'homme même avant la suppression complète du conducteur dans chaque district. L'écart de coût est principalement obtenu grâce à la gestion de flotte de style dépôt et un temps d'arrêt plus faible en heures creuses, une approche difficile à reproduire pour les taxis traditionnels. Une inférence notable est que les navetteurs à faible revenu, souvent négligés dans les premiers récits VA, deviennent des clients cibles en raison de ces tarifs moins chers, élargissant potentiellement l'acceptation publique plus rapidement qu'anticipé.

La baisse des coûts LiDAR et de calcul IA débloque les lancements Niveau 3 grand public

Les prix unitaires moyens du LiDAR automobile ont chuté de plus de 60 % depuis 2020, tandis que les nouveaux systèmes-sur-puce de qualité automobile offrent des TOPS plus élevés par watt, permettant aux constructeurs automobiles d'emballer de manière rentable les fonctionnalités de niveau 3 dans les finitions premium et certaines finitions de milieu de gamme. Les constructeurs automobiles regroupent maintenant le LiDAR avec la fusion radar-caméra comme suite optionnelle "Niveau 3 plus", signalant un changement graduel des architectures mono-capteur. Parce que le delta incrémental de la nomenclature des matériaux diminue, les équipes financières des OEM sont plus disposées à approuver des finitions plus larges pour de nouvelles géographies, augmentant davantage la part de prévision du marché des voitures autonomes des véhicules de niveau 3.

SoCs automobiles économes en énergie permettant l'IA edge dans le véhicule

Les puces automobiles de nouvelle génération 5 nm et 3 nm traitent maintenant 200-800 TOPS dans des enveloppes thermiques inférieures à 30 W, permettant la perception en temps réel sans compromettre l'autonomie des VE. Les fournisseurs intégrant des accélérateurs de réseau neuronal dédiés fournissent une latence déterministe, ce qui aide à certifier les fonctions de sécurité, raccourcissant ainsi les délais de validation. L'implication silencieuse est qu'une consommation d'énergie plus faible libère la capacité de batterie pour les fonctionnalités de cabine, ce qui signifie que les consommateurs peuvent voir une autonomie plus longue ou un infodivertissement plus riche plutôt que des compromis.

Analyse d'impact des contraintes

| Contrainte | (~) Impact en points % sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Règles VA fragmentées entre les États américains | -3.6% | États-Unis | Court terme (≤ 2 ans) |

| Incidents robotaxis suscitent la méfiance publique en Chine | -3.2% | Mondial, plus élevé en Chine | Court terme (≤ 2 ans) |

| Pénuries de puces IA touchent le secteur automobile | -2.4% | Mondial | Court terme (≤ 2 ans) |

| Coûts des cartes HD défient les marchés émergents | -2.1% | Asie du Sud-Est, Afrique | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Les réglementations VA patchwork au niveau des États américains retardent l'échelle commerciale

Avec 29 États légiférant des règles autonomes uniques, les fournisseurs de services multi-États doivent maintenir des structures variées de rapports, de surveillance des conducteurs et d'assurance, gonflant les frais généraux et limitant ainsi la part du marché des voitures autonomes qu'ils peuvent capturer rapidement[1]Véhicules autonomes | Législation adoptée sur les véhicules à conduite autonome,

Conférence nationale des législatures d'État (NCSL), ncsl.org. Les preuves montrent que certains développeurs choisissent maintenant des corridors de lancement strictement dans des clusters permissifs, ce qui marginalise involontairement certaines voies de fret à forte demande. Un point à retenir émergent est que l'absence d'un cadre unifié canalise indirectement l'investissement vers la simulation plutôt que les tests sur route, étirant potentiellement les délais de développement.

Méfiance publique intensifiée par des incidents robotaxis très médiatisés en Chine

La visibilité médiatique élevée de mésaventures de sécurité isolées a alimenté des réponses de sondage qui soulignent l'inconfort de conduire près de véhicules autonomes, pourtant la volonté d'achat reste considérable. Cette division indique que le risque perçu peut être compensé par la sécurité personnelle perçue une fois à l'intérieur du véhicule. Les fabricants investissent donc dans des tableaux de bord transparents de rapports d'incidents pour construire la confiance, une étape qui peut devenir un prérequis de facto pour les permis de ville.

Analyse par segment

Par niveau d'automatisation : Le déploiement L4 s'accélère malgré la dominance L1

Les fonctionnalités d'assistance au conducteur de niveau 1 ont détenu 45,21 % de la part du marché des voitures autonomes en 2024, mais l'automatisation complète de niveau 5 devrait croître à un TCAC de 27,23 % jusqu'en 2030, ce qui signifie qu'une automatisation plus élevée comblera rapidement l'écart. La clarté législative pour les fonctions d'automatisation conditionnelle et élevée encourage les fournisseurs à certifier des sous-systèmes de direction et de freinage redondants, augmentant les revenus matériels immédiats. Un effet subtil est que les assureurs révisent les tables actuarielles pour transférer la responsabilité aux fabricants pour des modes spécifiques, suggérant de futures réductions de primes pour les utilisateurs finaux.

L'intérêt croissant pour le niveau 3 des acheteurs de luxe fait baisser l'amortissement de développement par unité, finançant indirectement la recherche sur les voitures autonomes de niveau 4. Des modèles comme la BMW Série 7 avec Personal Pilot Niveau 3 illustrent que les premiers adoptants paient des prix premium, une marge qui aide à compenser les coûts de cartographie en cours. De plus, les données de mode pilote récoltées des véhicules de niveau 3 alimentent les modèles d'apprentissage automatique utilisés dans les camions de niveau 4, raccourcissant les boucles de collecte de données entre les segments.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type de véhicule : Le segment commercial dépasse les voitures particulières

Les véhicules commerciaux ne représentaient que 21,08 % du volume du marché des voitures autonomes en 2024 mais devraient croître à un TCAC de 25,72 % jusqu'en 2030, dépassant les voitures particulières en expansion de taille de marché alors que l'adoption de l'autonomie s'accélère dans les segments logistique et fret. Les pénuries de main-d'œuvre et les limites mandatées d'heures de conduite rendent l'autonomie économiquement attrayante pour les opérateurs de flotte, en particulier dans les corridors de longue distance. Un sous-produit inattendu est que les dépôts investissent dans des outils de maintenance robotiques pour correspondre à l'autonomie des camions, modernisant ainsi l'ensemble des opérations de cour.

Les voitures particulières commandent toujours 78,92 % de la part du marché des voitures autonomes en 2024. Pourtant, de nombreux OEM considèrent maintenant l'autonomie comme une opportunité d'abonnement logiciel récurrent plutôt qu'une mise à niveau matérielle ponctuelle, déplaçant le modèle commercial vers des flux de revenus à long terme. Les mises à jour par voie hertzienne prolongent les cycles de vie des fonctionnalités, ce qui pourrait allonger la propriété moyenne car les acheteurs anticipent de nouvelles capacités à mi-cycle. Alors que plus de ménages s'abonnent à l'autonomie partielle, les fournisseurs de pièces détachées peuvent voir une demande décroissante pour le matériel de navigation traditionnel, suggérant un remodelage des marchés d'accessoires.

Par type de propulsion : Les BEV mènent la courbe d'innovation autonome

Les véhicules électriques à batterie (BEV) représentent 37,65 % de la taille de l'industrie des voitures autonomes en 2024 et devraient croître à un TCAC de 35,21 % jusqu'en 2030, dépassant la croissance des moteurs à combustion interne. Parce que les plateformes de véhicules définis par logiciel de conduite autonome s'assoient naturellement au-dessus des architectures électriques, les OEM exploitent des bus haute tension communs pour alimenter les suites de capteurs sans alternateurs supplémentaires. Une inférence ici est que les stratégies d'échange de batterie peuvent gagner en traction pour les taxis autonomes, car les temps d'arrêt se traduisent directement par une perte de revenus de course.

Les moteurs à combustion interne (ICE) détiennent encore une part de 62,35 % en 2024, mais les configurations hybrides axées sur l'efficacité sont de plus en plus choisies pour l'autonomie de retrofit dans les marchés émergents où l'infrastructure de recharge est en retard. Cette approche pragmatique permet aux propriétaires de flotte de bénéficier plus tôt de l'autonomie partielle, suggérant une phase de coexistence prolongée plutôt qu'une prise de contrôle VE abrupte.

Par forme de mobilité : Les plateformes partagées accélèrent la commercialisation VA

La mobilité partagée a capturé 21,79 % du volume du marché des voitures autonomes en 2024 et est prête pour un TCAC de 30,32 %, portée par l'économie des robotaxis qui permet une utilisation de siège plus élevée par rapport aux véhicules privés. Les opérateurs de plateforme optimisent de plus en plus le routage pour correspondre à la demande de pointe avec la disponibilité de flotte, réduisant les coûts véhicule-kilomètre. Fait intéressant, les données montrent que des tarifs de soirée plus bas encouragent les trajets non-navette, élargissant la mobilité urbaine totale plutôt que de cannibaliser le transport existant.

La propriété personnelle détient toujours une part dominante de 78,21 % du marché des voitures autonomes, mais les frais de congestion urbaine croissants peuvent pousser plus de citadins vers des services robotaxis flexibles basés sur abonnement. Les constructeurs automobiles se préparant à ce changement pilotent des modèles de propriété flexibles, tels que des abonnements fractionnaires permettant aux ménages d'alterner entre l'accès autonome privé et partagé, mélangeant commodité et coût total de mobilité plus faible.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par composant : La croissance logicielle dépasse le matériel malgré une part plus faible

Les composants matériels ont dominé le marché des voitures autonomes en 2024 avec une part de 57,36 %, mais le segment logiciel de conduite autonome devrait croître plus rapidement à un TCAC de 26,82 % jusqu'en 2030, car les OEM se concentrent de plus en plus sur les mises à jour de fonctionnalités par voie hertzienne (OTA) et les modules de logique de conduite. La montée des piles de perception et de prise de décision basées sur l'IA transforme la couche logicielle en un moteur de revenus majeur. De plus, les partenariats entre constructeurs automobiles et plateformes cloud accélèrent le déploiement de la gestion de flotte en temps réel et des mises à jour de sécurité, brouillant les lignes entre mobilité et services numériques.

Même si les prix des capteurs baissent, l'innovation dans les algorithmes de perception pousse les flux de licences logicielles récurrentes, modifiant la reconnaissance des revenus des ventes matérielles initiales vers des contrats multi-années. Ce changement encourage les fournisseurs automobiles à adopter des pratiques DevOps communes dans le secteur technologique, signalant une convergence culturelle plus poussée entre les deux industries.

Analyse géographique

L'Asie-Pacifique a mené le marché des voitures autonomes en 2024 avec une part de 46,52 %, portée largement par les déploiements robotaxis multi-villes expansifs de la Chine et l'infrastructure 5G répandue. Le soutien gouvernemental coordonné entre ministères permet des approbations rationalisées de tests, d'assurance et de cybersécurité, réduisant considérablement les délais de projet. Une tendance émergente est que les villes de deuxième rang contournent les mises à niveau traditionnelles de transport public en adoptant directement des navettes autonomes, signalant une diffusion du marché au-delà des centres urbains majeurs. Pendant ce temps, des pays comme le Japon et Singapour exploitent des modèles menés par consortium combinant expertise académique et industrielle autonome, permettant une mise à l'échelle R&D efficace malgré des budgets plus petits.

Le Moyen-Orient et l'Afrique sont les régions à croissance la plus rapide, projetées pour croître à un TCAC de 28,11 % de 2025 à 2030. Les stratégies nationales, particulièrement aux EAU, placent les véhicules autonomes au cœur des objectifs de ville intelligente, avec Dubaï visant 25 % de tous les trajets autonomes d'ici 2030. L'infrastructure construite à cet effet avec des voies VA donne à la région un avantage sur les systèmes retrofittés dans les aménagements urbains hérités. Un avantage surprenant est que les conditions météorologiques claires du désert de la région offrent des données de capteur haute fidélité, accélérant la validation du système de vision.

L'Amérique du Nord reste pivot à cause de ses marchés de capitaux profonds et clusters technologiques, malgré une part du marché des voitures autonomes plus petite que l'Asie. Les subventions fédérales pour les corridors 5G-V2X et un pipeline de startups dynamique maintiennent l'élan d'innovation, même si les règles d'État fragmentées ralentissent la mise à l'échelle nationale. La présence de grandes plateformes de covoiturage offre une distribution commerciale immédiate une fois que la clarté réglementaire émerge. Un changement sous-jacent est que les États axés sur le camionnage se regroupent autour de directives communes, suggérant un chemin ascendant vers des normes nationales de facto.

Paysage concurrentiel

Le paysage concurrentiel est mené par une poignée d'acteurs d'échelle-plus particulièrement Waymo, Tesla et Baidu-chacun exécutant des approches distinctives d'intégration verticale. Le service robotaxis multi-villes de Waymo a dépassé quatre millions de courses payées en 2024, validant des opérations prêtes pour le consommateur à l'échelle de flotte. La stratégie caméra-première sur véhicule de Tesla continue à se différencier en s'appuyant sur des données d'ombre à grande échelle plutôt que des matrices LiDAR coûteuses. Une inférence clé est que les deux philosophies de capteurs divergentes coexisteront probablement, répondant à différentes tolérances de coût et attentes de redondance.

Les partenariats stratégiques accélèrent la diffusion technologique, car les constructeurs automobiles traditionnels s'associent avec des fournisseurs de puces ou des spécialistes de cartographie pour combler rapidement les lacunes de capacités. Par exemple, les alliances entre fabricants de camions européens et entreprises de logiciels d'autonomie américaines révèlent que l'expertise géographique devient moins pertinente que les actifs complémentaires. Le résultat est un mélange transfrontalier de force de fabrication matérielle et de leadership algorithmique de Silicon Valley, ce qui peut susciter un examen antitrust si la concentration du marché s'intensifie.

Les opportunités d'espace blanc persistent dans des segments de niche tels que les tracteurs de cour autonomes, les navettes d'aéroport et les véhicules miniers, où les environnements à accès limité simplifient le déploiement. Les spécialistes plus petits taillent donc des positions défendables en se concentrant sur des logiciels spécifiques au domaine accordés à des routes répétables. Parce que ces niches produisent un flux de trésorerie positif plus tôt, elles peuvent incuber de futures plateformes d'autonomie polyvalentes capables de s'étendre vers l'extérieur.

Leaders de l'industrie des véhicules autonomes

Volkswagen AG

Waymo LLC

Tesla Inc.

Baidu Apollo

GM Cruise LLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Waymo a obtenu l'approbation de la Commission des services publics de Californie pour étendre son service de covoiturage autonome dans la grande région de la baie de San Francisco. La décision fait suite au dépôt du plan de sécurité de l'entreprise en mars et signale la confiance réglementaire dans les garanties opérationnelles existantes.

- Mai 2025 : Uber et WeRide ont annoncé des plans pour étendre les opérations autonomes conjointes à 15 villes dans les deux ans. L'expansion souligne l'alignement stratégique croissant entre le covoiturage et les fournisseurs de logiciels VA dédiés.

- Janvier 2025 : Zoox, propriété d'Amazon, a lancé un programme Early Rider à Las Vegas pour ouvrir la voie au service robotaxis commercial plus tard dans l'année. L'initiative déploiera des véhicules sans commandes manuelles dans plusieurs villes américaines.

Portée du rapport mondial sur le marché des véhicules autonomes

Les véhicules autonomes, également connus sous le nom de voitures à conduite autonome, transforment le transport moderne. Ces véhicules exploitent des technologies avancées telles que l'intelligence artificielle, les capteurs et l'apprentissage automatique pour fonctionner sans intervention humaine. Ils sont capables de naviguer sur les routes, de prendre des décisions et d'exécuter des tâches de conduite complexes de manière autonome. Leurs avantages clés incluent une sécurité renforcée, une efficacité améliorée et une durabilité accrue dans le transport. Avec le potentiel de révolutionner le secteur des transports, les voitures à conduite autonome visent à faciliter la congestion du trafic et à réduire l'occurrence d'accidents de la route. À l'avenir, les véhicules autonomes devraient redéfinir la mobilité, remodeler les environnements urbains et répondre aux diverses demandes de transport.

Le marché des voitures autonomes/sans conducteur couvre la segmentation basée sur le type et la géographie. Par type, le marché est segmenté en véhicules semi-autonomes et véhicules entièrement autonomes. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique et reste du monde. Pour chaque segment, le dimensionnement et les prévisions du marché ont été effectués basés sur la valeur (USD).

| Assistance au conducteur niveau 1 |

| Automatisation partielle niveau 2 |

| Automatisation conditionnelle niveau 3 |

| Automatisation élevée niveau 4 |

| Automatisation complète niveau 5 |

| Voitures particulières |

| Véhicules commerciaux |

| Moteur à combustion interne (ICE) |

| Véhicules électriques à batterie (BEV) |

| Véhicules électriques hybrides (HEV) |

| Propriété personnelle |

| Mobilité partagée (robo-taxi, navette) |

| Matériel | Capteurs (LiDAR, RADAR, caméras, ultrasons, IMU) |

| Plateformes de calcul (SoCs, GPUs) | |

| Actuateurs et systèmes de contrôle | |

| Logiciel | Suites de perception et planification |

| Moteurs de cartographie et localisation | |

| Surveillance du conducteur et IHM | |

| Services | Intégration et validation |

| Opération à distance et téléopération |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| France | |

| Royaume-Uni | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Corée du Sud | |

| Inde | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Égypte | |

| Émirats arabes unis | |

| Arabie saoudite | |

| Turquie | |

| Reste du Moyen-Orient et de l'Afrique |

| Par niveau d'automatisation | Assistance au conducteur niveau 1 | |

| Automatisation partielle niveau 2 | ||

| Automatisation conditionnelle niveau 3 | ||

| Automatisation élevée niveau 4 | ||

| Automatisation complète niveau 5 | ||

| Par type de véhicule | Voitures particulières | |

| Véhicules commerciaux | ||

| Par type de propulsion | Moteur à combustion interne (ICE) | |

| Véhicules électriques à batterie (BEV) | ||

| Véhicules électriques hybrides (HEV) | ||

| Par forme de mobilité | Propriété personnelle | |

| Mobilité partagée (robo-taxi, navette) | ||

| Par composant | Matériel | Capteurs (LiDAR, RADAR, caméras, ultrasons, IMU) |

| Plateformes de calcul (SoCs, GPUs) | ||

| Actuateurs et systèmes de contrôle | ||

| Logiciel | Suites de perception et planification | |

| Moteurs de cartographie et localisation | ||

| Surveillance du conducteur et IHM | ||

| Services | Intégration et validation | |

| Opération à distance et téléopération | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Égypte | ||

| Émirats arabes unis | ||

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des voitures autonomes ?

La taille du marché des voitures autonomes est évaluée à 32,89 milliards USD en 2024.

À quelle vitesse le marché des voitures autonomes devrait-il croître ?

Entre 2025 et 2030, le marché des voitures autonomes devrait croître à un TCAC de 23,27 %.

Quel niveau d'automatisation de véhicule croît le plus rapidement ?

Les niveaux 4 et 5 se développent au rythme le plus rapide, projetés à 27 % TCAC jusqu'en 2030, portés par la demande de flottes commerciales.

Pourquoi les véhicules commerciaux sont-ils importants pour l'adoption autonome ?

Les flottes commerciales font face à des pénuries aiguës de conducteurs et bénéficient financièrement de l'utilisation continue des véhicules, en faisant des adopteurs précoces de la technologie autonome.

Dernière mise à jour de la page le: