Taille et part de marché des unités de commande électroniques automobiles

Analyse du marché des unités de commande électroniques automobiles par Mordor Intelligence

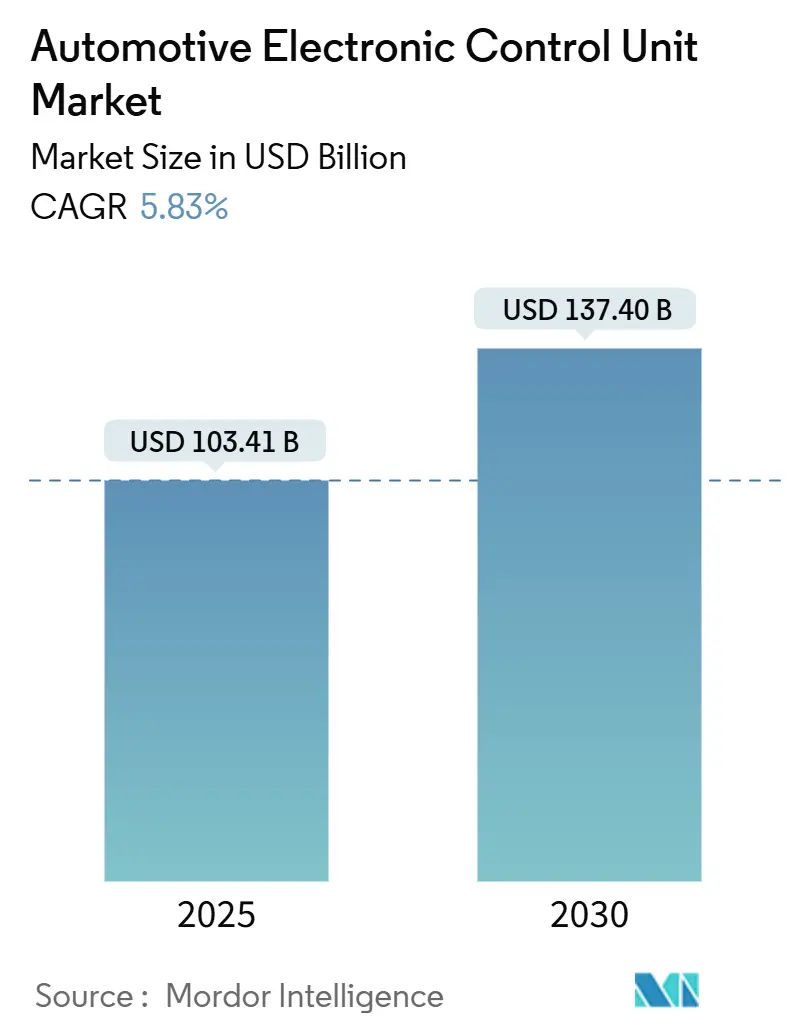

La taille du marché des unités de commande électroniques automobiles est estimée à 103,41 milliards USD en 2025, et devrait atteindre 137,40 milliards USD d'ici 2030, à un TCAC de 5,83 % durant la période de prévision (2025-2030). Les principaux moteurs de croissance sont les échéances réglementaires pour les systèmes avancés d'aide à la conduite, l'électrification rapide des flottes de véhicules particuliers et commerciaux, et la migration vers des architectures véhiculaires centralisées. Les véhicules électriques à batterie nécessitent plusieurs nouveaux domaines de contrôle-batterie, onduleur, chargeur embarqué et gestion thermique, multipliant la nomenclature des semi-conducteurs par véhicule.

Points clés du rapport

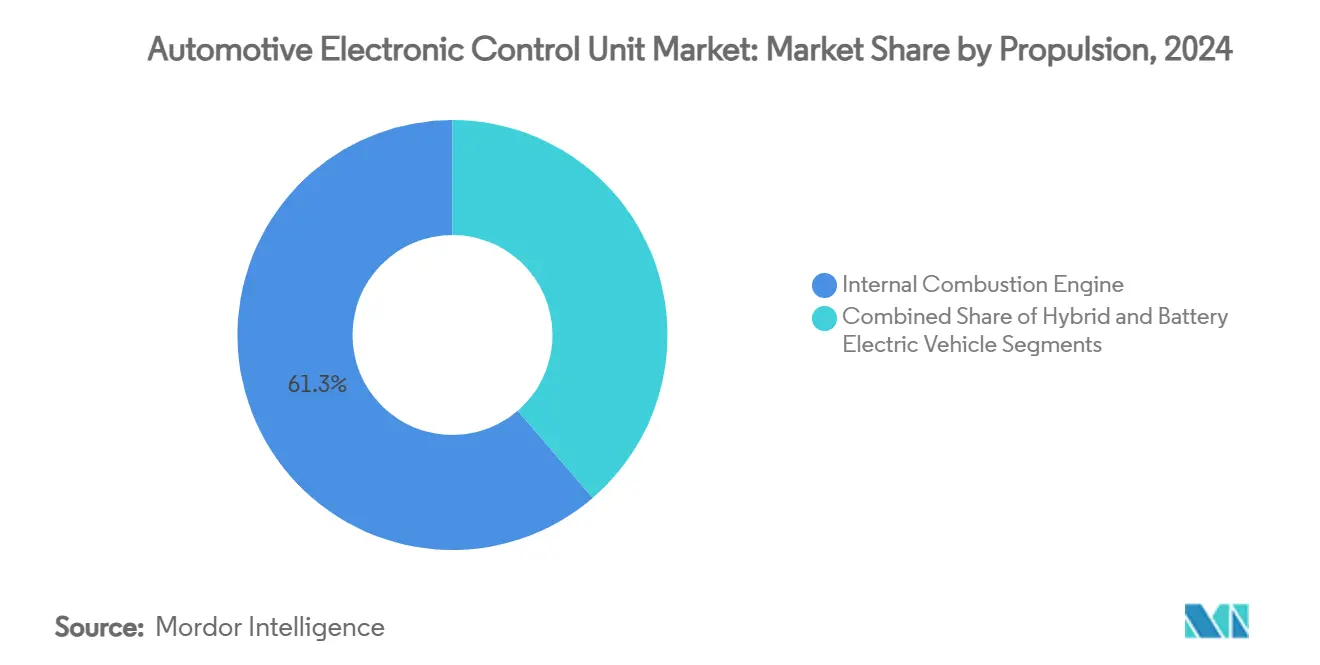

- Par propulsion, les véhicules à moteur à combustion interne détenaient 61,32 % de la part de marché des unités de commande électroniques automobiles en 2024, tandis que les véhicules électriques à batterie devraient croître à un TCAC de 6,63 % jusqu'en 2030.

- Par application, les systèmes de transmission représentaient 41,38 % de la taille du marché des unités de commande électroniques automobiles en 2024 ; les systèmes ADAS et de sécurité progressent à un TCAC de 4,31 % jusqu'en 2030.

- Par capacité ECU, les dispositifs 32 bits menaient avec 54,35 % de la part de marché des unités de commande électroniques automobiles en 2024, tandis que les dispositifs 64 bits s'étendent à un TCAC de 6,92 %.

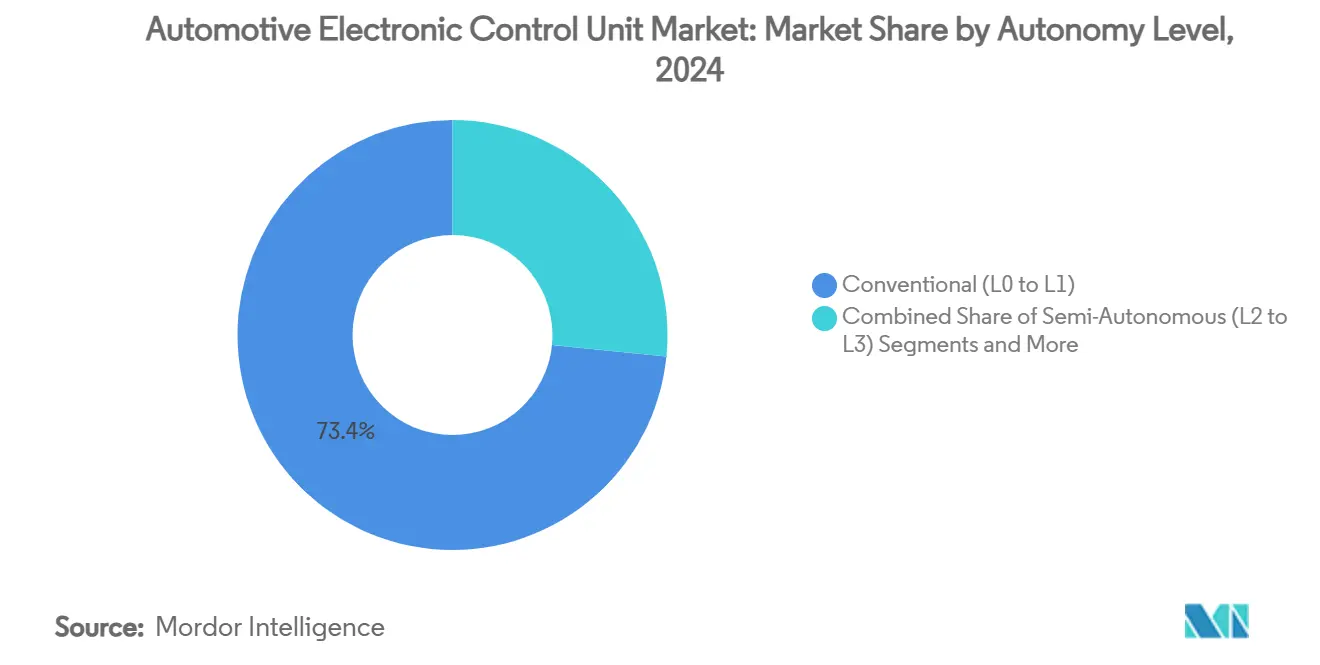

- Par niveau d'autonomie, les véhicules conventionnels L0-L1 représentaient 73,36 % de la taille du marché des unités de commande électroniques automobiles en 2024, tandis que les systèmes L4-L5 affichent le TCAC le plus rapide à 8,35 %.

- Par type de véhicule, les voitures particulières menaient avec 68,77 % de la part de marché des unités de commande électroniques automobiles en 2024 ; tandis que les véhicules commerciaux croissent à un TCAC de 5,81 %.

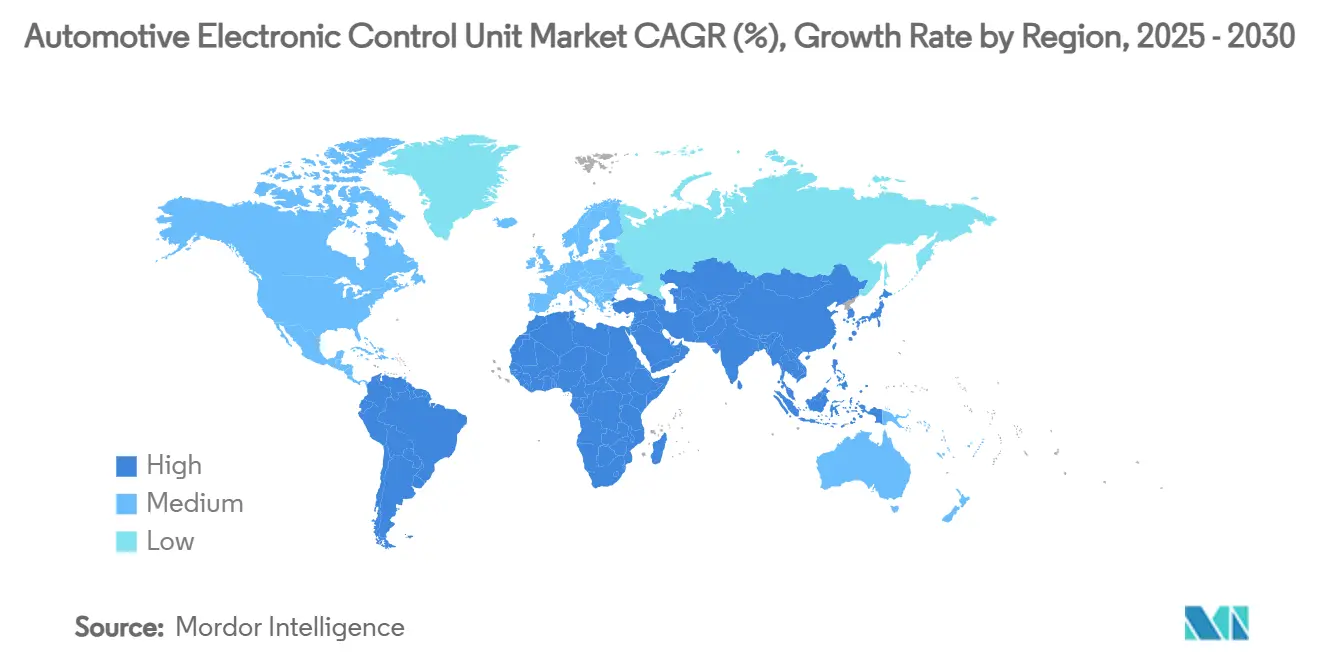

- Par géographie, l'Asie-Pacifique représentait 48,71 % de la part de marché des unités de commande électroniques automobiles en 2024 ; et s'étend également à un TCAC robuste de 7,83 % jusqu'en 2030.

Tendances et perspectives du marché mondial des unités de commande électroniques automobiles

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| La vague d'électrification augmente les ECU | +1.8% | Mondial, mené par la Chine et l'Europe | Moyen terme (2-4 ans) |

| Mandats ADAS aux États-Unis, UE, Chine | +1.2% | Amérique du Nord, Europe, Asie-Pacifique | Court terme (≤ 2 ans) |

| Architectures E/E centralisées/zonales | +0.9% | Mondial, adoption précoce dans les segments premium | Long terme (≥ 4 ans) |

| Déclin rapide des coûts des semi-conducteurs | +0.7% | Mondial, accéléré dans les marchés développés | Moyen terme (2-4 ans) |

| Capacité de mise à jour cyber-sécurisée et sans fil | +0.5% | Mondial, focus réglementaire dans l'UE et aux États-Unis | Court terme (≤ 2 ans) |

| Électrification poids lourds et hors route | +0.4% | Chine, Amérique du Nord, Europe | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

La vague d'électrification augmente le nombre d'ECU par véhicule

Les groupes motopropulseurs électriques à batterie introduisent des unités de commande dédiées pour la gestion de batterie, la logique d'onduleur, la négociation de charge et le freinage régénératif. Chaque fonction ajoute une charge de traitement que les plateformes de combustion traditionnelles n'ont jamais nécessitée, élevant les dépenses en semi-conducteurs par véhicule de 420 USD en 2019 à 1 350 USD attendus d'ici 2030.[1]"Prévisions de demande en semi-conducteurs pour les VE," NITI Aayog, niti.gov.in Les configurations hybrides amplifient la complexité d'intégration car les algorithmes doivent coordonner deux sources de propulsion de manière transparente. Cummins rapporte que ses modules de contrôle de transmission électronique optimisent les systèmes diesel, hydrogène, gaz naturel et entièrement électriques, un aperçu de la façon dont les stratégies de carburant diversifiées maintiendront les comptes ECU élevés. Par conséquent, le marché des unités de commande électroniques automobiles gagne un volume supplémentaire chaque fois qu'un OEM lance un nouveau programme électrique à batterie ou à pile à combustible.

Les mandats ADAS aux États-Unis, UE, Chine stimulent la demande

L'Union européenne a activé le Règlement général de sécurité révisé en juillet 2024, obligeant chaque nouvelle voiture à être livrée avec assistance intelligente à la vitesse, freinage d'urgence autonome et détection de marche arrière. La pénétration de niveau 2 de la Chine a atteint 42,4 % des ventes de voitures particulières neuves au 1er semestre 2024 sous ses règles de véhicules connectés intelligents, et la NHTSA fait progresser des dispositions ADAS similaires pour l'Amérique du Nord. Chaque mandat nécessite un contrôleur haute fiabilité capable de fusion de capteurs en temps réel et de diagnostics de sécurité fonctionnelle. L'augmentation de volume résultante alimente directement le marché des unités de commande électroniques automobiles.

Les architectures E/E centralisées/zonales nécessitent des ECU haute performance

Les OEM migrent de plus de 100 boîtiers distribués vers 20-30 contrôleurs zonaux qui gouvernent plusieurs sous-systèmes, réduisant le poids et le coût de câblage. Seulement 2 % des véhicules utilisaient des configurations zonales en 2024, mais l'adoption grimpera à 38 % d'ici 2034. La plateforme S32 CoreRide de NXP intègre un réseau Ethernet multi-gig, un îlot de sécurité fonctionnelle et un réseau de portes d'alimentation sur une seule carte pour répondre à ce changement. Alors que la consolidation de domaine progresse, chaque ECU restant doit gérer des charges de calcul beaucoup plus élevées, augmentant les prix de vente moyens et étendant le potentiel de revenus au sein du marché des unités de commande électroniques automobiles.

La capacité de mise à jour cyber-sécurisée et sans fil devient un critère d'approvisionnement

Les Règlements ONU 155 et 156 imposent une gestion obligatoire de la cybersécurité et une gouvernance de mise à jour logicielle pour chaque nouveau modèle lancé sur les marchés qui adoptent les règles UNECE. HARMAN gère déjà les logiciels sans fil pour 35 millions de véhicules et rapporte une réduction de taille de fichier jusqu'à 97 % via une technologie delta intelligente. Les OEM voient l'OTA comme un levier d'évitement de coûts de plusieurs milliards de dollars car cela élimine de nombreux ateliers de rappel de sécurité. Par conséquent, les attributions de contrats stipulent de plus en plus un démarrage sécurisé, un chiffrement des données au repos et des piles OTA, poussant les fournisseurs à intégrer ces fonctionnalités dans les ECU de nouvelle génération et soutenant la croissance dans le marché des unités de commande électroniques automobiles.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volatilité mondiale de l'approvisionnement en puces | -1.1% | Mondial, aiguë dans les nœuds spécifiques à l'automobile | Court terme (≤ 2 ans) |

| Réticence des OEM à céder le contrôle des données aux Tier-1 | -0.8% | Mondial, prononcé dans les segments premium | Moyen terme (2-4 ans) |

| Complexité d'intégration logiciel-matériel | -0.6% | Mondial, amplifié dans les architectures véhiculaires avancées | Moyen terme (2-4 ans) |

| Lois émergentes sur le droit à la réparation | -0.4% | Amérique du Nord, Europe, application sélective | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Volatilité mondiale de l'approvisionnement en puces

Les ECU automobiles s'appuient encore sur la technologie de processus mature de 90 nm et plus, une classe de nœuds où la capacité mondiale de wafers est chroniquement serrée. VDA estime que la demande en semi-conducteurs des constructeurs automobiles triplera d'ici 2030 tandis que leur part de la production globale de puces ne passera que de 8 % à 14 %. Les fournisseurs ne peuvent pas facilement faire pivoter les lignes de fonderie vers des nœuds technologiques anciens, donc les pénuries persistent même si l'approvisionnement de pointe s'améliore. Siemens promeut la vérification basée sur modèle qui permet aux équipes logicielles de valider le code ECU avant l'arrivée du silicium, isolant quelque peu les programmes de la rareté physique des puces. Pourtant, les déficits peuvent retarder des lancements de véhicules entiers, retranchant des pourcentages du TCAC du marché des unités de commande électroniques automobiles.

Réticence des OEM à céder le contrôle des données aux Tier-1

Les données véhiculaires sous-tendent la maintenance prédictive, l'assurance basée sur l'usage et les abonnements en voiture. Les OEM protègent donc l'accès, compliquant l'intégration pour les fournisseurs qui construisent des ECU autonomes. Aux États-Unis, la loi bipartite REPAIR Act de 2025 cherche à garantir aux réparateurs indépendants l'accès aux informations de diagnostic longtemps contrôlées par les fabricants. Le Règlement européen 715/2007 impose déjà une transparence similaire, mais la mise en œuvre reste souvent partielle. Jusqu'à ce que la gouvernance clarifie qui peut lire et écrire les données véhiculaires, le rythme auquel les plateformes unifiées remplacent les architectures héritées pourrait ralentir, restreignant le potentiel haussier pour le marché des unités de commande électroniques automobiles.

Analyse de segments

Par propulsion : L'électrification entraîne la complexité architecturale

Même si les plateformes à moteur à combustion interne ont conservé 61,32 % de la part de marché des unités de commande électroniques automobiles en 2024, les véhicules électriques à batterie ont ajouté le TCAC le plus rapide à 6,63 % entre 2025 et 2030. Les segments poids lourds suralimentent la tendance : les immatriculations mondiales de camions électriques ont bondi de près de 80 % en 2024, la Chine lançant plus de 430 modèles poids lourds électriques à batterie. Cummins met l'accent sur un firmware de contrôle flexible qui peut s'adapter du diesel à l'hydrogène aux batteries complètes, illustrant comment la diversité de propulsion augmente la complexité du code et la demande totale d'ECU.[2]"Modules de contrôle de transmission pour carburants alternatifs," Cummins Inc., cummins.com

En revanche, les plateformes de combustion continuent de passer de grosses commandes pour les unités de gestion moteur car les règles d'émissions se resserrent chaque année modèle. Euro 7, publié en 2024, impose la surveillance embarquée des filtres à particules et de la durabilité des batteries, ajoutant de nouveaux canaux de diagnostic aux ECU de transmission existants. Les OEM font donc face à une stratégie de plateforme double durant la décennie : maintenir des contrôles de combustion robustes tout en ajoutant une électronique supplémentaire pour les programmes hybrides et VE purs. Cette tension soutient des revenus supplémentaires réguliers pour le marché des unités de commande électroniques automobiles même si les architectures de transmission divergent.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : Les systèmes de sécurité mènent l'innovation tandis que les transmissions dominent le volume

Les contrôleurs de transmission ont généré 41,38 % de la part de marché des unités de commande électroniques automobiles en 2024 car chaque véhicule-combustion, hybride ou entièrement électrique-a encore besoin de gestion du couple, thermique et énergétique. Les contrôleurs ADAS et de sécurité, cependant, s'étendent à 4,31 % de TCAC, en faisant le vaisseau amiral d'innovation du marché des unités de commande électroniques automobiles. Le Règlement général de sécurité de l'Europe et les directives connectées intelligentes de la Chine exigent des fonctionnalités telles que le freinage d'urgence automatique, les caméras de surveillance du conducteur et l'assistance intelligente à la vitesse, chacune s'appuyant sur des microcontrôleurs dédiés haute bande passante. Alors que le lidar et le radar migrent vers les niveaux de prix inférieurs, les charges de fusion de capteurs croissent, intensifiant la demande pour des processeurs multicœurs 64 bits.

Les sous-systèmes de carrosserie, confort et éclairage illustrent comment les domaines hérités évoluent ; les contrôleurs zonaux remplacent maintenant plusieurs boîtiers discrets pour fenêtres, HVAC et moteurs de siège. L'infodivertissement et la télématique restent la plus petite tranche, mais les services OTA et les modèles d'abonnement contraignent les OEM à mettre à niveau les unités principales vers des systèmes-sur-puces de classe gigahertz. La poussée combinée de la réglementation de sécurité et des revenus de service numérique donne au marché des unités de commande électroniques automobiles une marge de manœuvre continue même après la saturation de la transmission.

Par capacité ECU : La migration 64 bits s'accélère malgré la dominance 32 bits

Bien que les architectures 32 bits représentaient une part dominante de 54,35 % du marché des unités de commande électroniques automobiles en 2024, les dispositifs 64 bits s'accélèrent à un TCAC de 6,92 %, reflétant le saut de calcul requis pour la fusion de capteurs et l'inférence IA. La part de marché des unités de commande électroniques automobiles pour les conceptions 64 bits croît chaque fois que les OEM déploient des contrôleurs zonaux ou de domaine car ces conceptions agrègent plusieurs charges de travail évaluées par sécurité fonctionnelle sous un processeur fourre-tout. La famille de microcontrôleurs S32K5 16 nm de NXP incorpore une MRAM embarquée pour des écritures 15× plus rapides que la flash NOR, permettant le correctif sans fil en temps réel sans temps d'arrêt. La nouvelle ligne AURIX RISC-V d'Infineon montre l'appétit de l'industrie pour les jeux d'instructions ouverts qui peuvent personnaliser les pipelines de calcul pour les mathématiques de traction VE ou de conduite automatisée.[3]"Lancement de microcontrôleur AURIX RISC-V," Infineon Technologies AG, infineon.com

Les unités héritées 16 bits persistent dans les actionneurs sensibles aux coûts tels que les moteurs d'essuie-glaces et les prétendeurs de ceinture de sécurité, mais la croissance du code pour les diagnostics et la cybersécurité force lentement ces nœuds vers le haut. Même les microcontrôleurs d'entrée de gamme intègrent maintenant CAN-FD, LIN et Ethernet, des fonctionnalités qui submergent la marge de manœuvre des cœurs 8 ou 16 bits. Par conséquent, l'élan de migration reste fermement en faveur des dispositifs de profondeur de bits plus élevée, renforçant la thèse d'expansion à long terme pour le marché des unités de commande électroniques automobiles.

Par niveau d'autonomie : Les systèmes L4-L5 entraînent une croissance premium

Les plateformes conventionnelles L0-L1 représentaient 73,36 % de la part de marché des unités de commande électroniques automobiles en 2024, mais les piles L4-L5 devraient s'envoler à un TCAC de 8,35 % jusqu'en 2030. Chaque étape vers le haut de l'échelle SAE amplifie exponentiellement la charge de travail computationnelle, notamment pour les algorithmes de perception et de planification de trajectoire. La Chine démontre déjà une échelle d'adopteur précoce : les systèmes de niveau 2 ont capturé 42,4 % des ventes de voitures particulières au 1er semestre 2024, préparant les acheteurs pour des niveaux d'autonomie plus élevés.

Le Règlement UNECE 171, effectif en septembre 2024, standardise les exigences de sécurité d'assistance autoroutière, forçant la redondance des contrôleurs et des stratégies de repli robustes. Les fournisseurs investissent donc dans des plateformes matérielles évolutives qui peuvent couvrir de l'assistance conducteur de niveau 2+ aux robotaxis de niveau 4 complets dans la même pile logicielle. Ces contrôleurs haute marge élèvent à la fois le prix de vente moyen et le contenu par véhicule, renforçant les revenus à travers le marché des unités de commande électroniques automobiles.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de véhicule : Les véhicules commerciaux entraînent l'innovation d'électrification

Les voitures particulières représentaient 68,77 % de la part de marché des unités de commande électroniques automobiles en 2024, pourtant les camions moyens et lourds sont le laboratoire pour les systèmes haute tension avancés. La Clean Freight Coalition estime que l'électrification complète de la flotte de camions américaine demande 620 milliards USD en matériel de charge et 370 milliards USD en renforcement du réseau, impliquant un pool d'électronique adressable massif.

Les niveaux de tension dans les camions lourds pourraient atteindre 48 V pour les charges auxiliaires et 800 V pour la traction d'ici 2030, chacun nécessitant des contrôleurs dédiés de surveillance et d'isolation de sécurité. Le contrat de 5 millions d'unités de freinage électronique de ZF signale comment les modules mécatroniques remplacent les pneumatiques, avec des ECU à double canal répondant aux exigences ISO 26262 ASIL-D. Alors que les flottes commerciales s'étendent à un TCAC de 5,81 % poursuivant les économies de coût total de possession et la conformité aux émissions, leur demande de contrôleurs haute puissance renforcés alimente une valeur supplémentaire dans le marché des unités de commande électroniques automobiles.

Analyse géographique

L'Asie-Pacifique a ancré 48,71 % de la part de marché des unités de commande électroniques automobiles en 2024, grâce à la feuille de route des véhicules connectés intelligents de la Chine et aux avantages de la chaîne d'approvisionnement en semi-conducteurs domestiques profonde, s'étendant à un TCAC de 7,83 %. La pénétration de niveau 2 au-dessus de 40 % souligne la rapidité avec laquelle la région adopte de nouveaux domaines de contrôle, et les OEM chinois ont lancé plus de 430 modèles de camions électriques à batterie en 2024 seulement. Le Japon et la Corée du Sud ont ajouté de l'élan avec une législation unifiée de conduite autonome, tandis que le programme d'incitation liée à la production de l'Inde positionne le pays comme futur hub de fabrication d'électronique. Collectivement, ces programmes garantissent un pipeline dense de contrats ECU, sécurisant l'avance de l'Asie-Pacifique au sein du marché des unités de commande électroniques automobiles.

L'Europe suit comme établisseur de règles le plus strict. Euro 7, publié en mai 2024, superpose les métriques de durabilité des batteries aux plafonds d'émissions de base, exigeant des contrôleurs de transmission plus complexes. Le Règlement général de sécurité impose simultanément l'assistance intelligente à la vitesse, les caméras de recul et les systèmes de surveillance du conducteur dans tous les véhicules légers. Pour localiser l'approvisionnement en puces, la Banque européenne d'investissement a accordé un prêt de 1 milliard EUR à NXP pour la R&D en radar automobile et processeurs 5 nm. Continental a répondu en ajoutant 700 nouvelles références de gestion moteur pour l'après-vente, illustrant comment les fournisseurs européens monétisent le remous réglementaire. Ces facteurs positionnent l'Europe pour des gains de parts réguliers dans le marché des unités de commande électroniques automobiles.

L'Amérique du Nord s'appuie sur les incitations financières pour combler les écarts technologiques. Bosch a sécurisé jusqu'à 225 millions USD de la loi américaine CHIPS pour construire des wafers de carbure de silicium pour les transmissions électriques, et le plan de gaz à effet de serre Phase 3 de l'EPA oblige les OEM à réduire drastiquement les émissions des camions lourds à partir de 2027. La loi REPAIR propose des données de diagnostic ouvertes pour favoriser l'entretien indépendant, influençant la façon dont le logiciel ECU est partitionné entre les OEM et les acteurs de l'après-vente. NXP et VIS dépenseront entre-temps 7,8 milliards USD pour une fab 300 mm à Singapour-la production commence en 2027-pour garantir la résilience d'approvisionnement régional pour la future demande du marché des unités de commande électroniques automobiles.

Paysage concurrentiel

Le secteur reste modérément concentré. Infineon est l'un des acteurs clés mondiaux dans le segment des microcontrôleurs automobiles en 2024, tirant parti de la propriété intellectuelle de sécurité interne et du leadership en gestion de puissance. NXP, Renesas, Bosch et Continental conservent des pipelines de victoires de conception de longue date, pourtant les spécialistes logiciels entrent via des contrats de contrôleur de domaine alors que les architectures zonales déplacent la valeur vers le calcul de haut niveau. Les fournisseurs de matériel se couvrent en formant des alliances d'écosystème : Bosch Engineering travaille avec EDAG sur l'ingénierie de systèmes véhicules entiers, et DENSO s'associe avec ROHM sur les semi-conducteurs à large bande interdite.

La différenciation technologique se centre maintenant sur les flux de travail de mise à jour sécurisée et les accélérateurs IA. Le CoreRide de NXP regroupe un commutateur Ethernet Gbit, un îlot de sécurité fonctionnelle et un réseau de portes d'alimentation sur une seule puce, tandis que le lancement RISC-V d'Infineon promet une ouverture de chaîne d'outils précédemment indisponible dans les MCU de sécurité. La compétence de conformité est un second différenciateur. Les fournisseurs doivent démontrer l'approbation de type cybersécurité UNECE pour rester sur les listes d'appel d'offres OEM, transformant les audits de certification en gardiens pour l'accès au marché.

Les opportunités d'espace blanc surgissent dans l'électrification poids lourds, où les volumes traditionnels de voitures particulières ne dictent pas les architectures. La victoire de freinage électronique de ZF et la plateforme de contrôle agnostique au carburant de Cummins montrent toutes deux les tier-1s évoluant au-delà des ECU moteur de commodité vers la mécatronique haute valeur. Les start-ups construisant des conceptions de référence zonales sécurisent également des nominations de série, élevant l'intensité concurrentielle et poussant les acteurs établis à accélérer les plans de migration définie par logiciel au sein du marché des unités de commande électroniques automobiles.

Leaders de l'industrie des unités de commande électroniques automobiles

-

Robert Bosch GmbH

-

Continental AG

-

ZF Friedrichshafen AG

-

DENSO Corporation

-

Aptiv PLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Infineon a introduit la première famille de microcontrôleurs automobiles RISC-V sous la marque AURIX, ciblant les plateformes zonales et autonomes.

- Mars 2025 : NXP a lancé la ligne de MCU S32K5 16 nm comportant une MRAM embarquée pour les mises à jour OTA rapides.

- Mars 2025 : Hyundai Mobis a étendu la production de semi-conducteurs pour les composants VE, créant une équipe de puces de 300 personnes et un laboratoire de Silicon Valley.

- Décembre 2024 : Bosch a reçu jusqu'à 225 millions USD du Département du Commerce américain pour produire des semi-conducteurs de puissance au carbure de silicium en Californie.

Portée du rapport mondial sur le marché des unités de commande électroniques automobiles

Une unité de commande électronique automobile est une famille de systèmes informatiques qui contrôlent et maintiennent l'intégralité des systèmes électroniques, électriques et mécaniques d'un véhicule. Les fonctions automobiles allant du mouvement des fenêtres à la quantité de mélange air-carburant requise pour chaque cylindre moteur ont un système ECU intégré avec elles, qui est enregistré, analysé et stocké dans le microcontrôleur.

La portée du rapport couvre la segmentation basée sur la propulsion, l'application, l'ECU, l'autonomie, le véhicule et la géographie. Par type de propulsion, le marché est segmenté en moteur à combustion interne, hybride et véhicules électriques à batterie.

Par type d'application, le marché est segmenté en systèmes ADAS et de sécurité, système de contrôle de carrosserie et confort, système d'infodivertissement et de communication, et système de transmission. Par type d'ECU, le marché est segmenté en ECU 16 bits, ECU 32 bits et ECU 64 bits.

Par type autonome, le marché est segmenté en véhicule conventionnel, véhicule semi-autonome et véhicules autonomes. Par type de véhicule, le marché est segmenté en voitures particulières et véhicules commerciaux. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique et reste du monde. Pour chaque segment, le dimensionnement et les prévisions du marché ont été effectués sur la base de la valeur (milliards USD).

| Moteur à combustion interne |

| Hybride |

| Véhicule électrique à batterie |

| Systèmes ADAS et de sécurité |

| Systèmes de contrôle de carrosserie et confort |

| Systèmes d'infodivertissement et de communication |

| Systèmes de transmission |

| ECU 16 bits |

| ECU 32 bits |

| ECU 64 bits |

| Conventionnel (L0-L1) |

| Semi-autonome (L2-L3) |

| Autonome (L4-L5) |

| Voiture particulière |

| Véhicule commercial |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Émirats arabes unis | |

| Turquie | |

| Afrique du Sud | |

| Égypte | |

| Reste du Moyen-Orient et de l'Afrique |

| Par propulsion | Moteur à combustion interne | |

| Hybride | ||

| Véhicule électrique à batterie | ||

| Par application | Systèmes ADAS et de sécurité | |

| Systèmes de contrôle de carrosserie et confort | ||

| Systèmes d'infodivertissement et de communication | ||

| Systèmes de transmission | ||

| Par capacité ECU | ECU 16 bits | |

| ECU 32 bits | ||

| ECU 64 bits | ||

| Par niveau d'autonomie | Conventionnel (L0-L1) | |

| Semi-autonome (L2-L3) | ||

| Autonome (L4-L5) | ||

| Par type de véhicule | Voiture particulière | |

| Véhicule commercial | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Émirats arabes unis | ||

| Turquie | ||

| Afrique du Sud | ||

| Égypte | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la valeur projetée du marché des unités de commande électroniques automobiles d'ici 2030 ?

Le marché devrait atteindre environ 137,4 milliards USD en 2030, s'étendant à un TCAC de 5,83 % depuis sa base 2025.

Quel type de propulsion de véhicule connaît la croissance la plus rapide pour la demande d'ECU ?

Les véhicules électriques à batterie entraînent le contenu ECU supplémentaire le plus élevé, avec un TCAC de 6,63 % jusqu'en 2030.

Pourquoi les ECU 64 bits gagnent-ils en popularité par rapport aux conceptions 32 bits ?

Les architectures zonales, la fusion de capteurs et les fonctions IA nécessitent plus de puissance de traitement et de bande passante mémoire, que les microcontrôleurs 64 bits offrent.

Comment les mandats réglementaires influencent-ils l'adoption d'ECU ?

Les règles telles que le Règlement général de sécurité de l'UE et les notifications de cybersécurité UNECE forcent les OEM à intégrer des contrôleurs de sécurité et de sûreté supplémentaires dans chaque nouveau modèle.

Quelles régions dominent actuellement le marché des unités de commande électroniques automobiles ?

L'Asie-Pacifique mène avec 48,71 % de part, propulsée par les politiques de véhicules connectés intelligents de la Chine et la capacité extensive de semi-conducteurs domestiques.

Comment les contraintes d'approvisionnement en puces affecteront-elles la croissance future des ECU ?

Bien que les pénuries puissent limiter la production à court terme, la demande structurelle de semi-conducteurs de l'électrification et de l'autonomie maintient le marché sur une trajectoire de croissance à long terme.

Dernière mise à jour de la page le: