Taille du marché des additifs alimentaires en Afrique

| Période d'étude | 2017 - 2029 | |

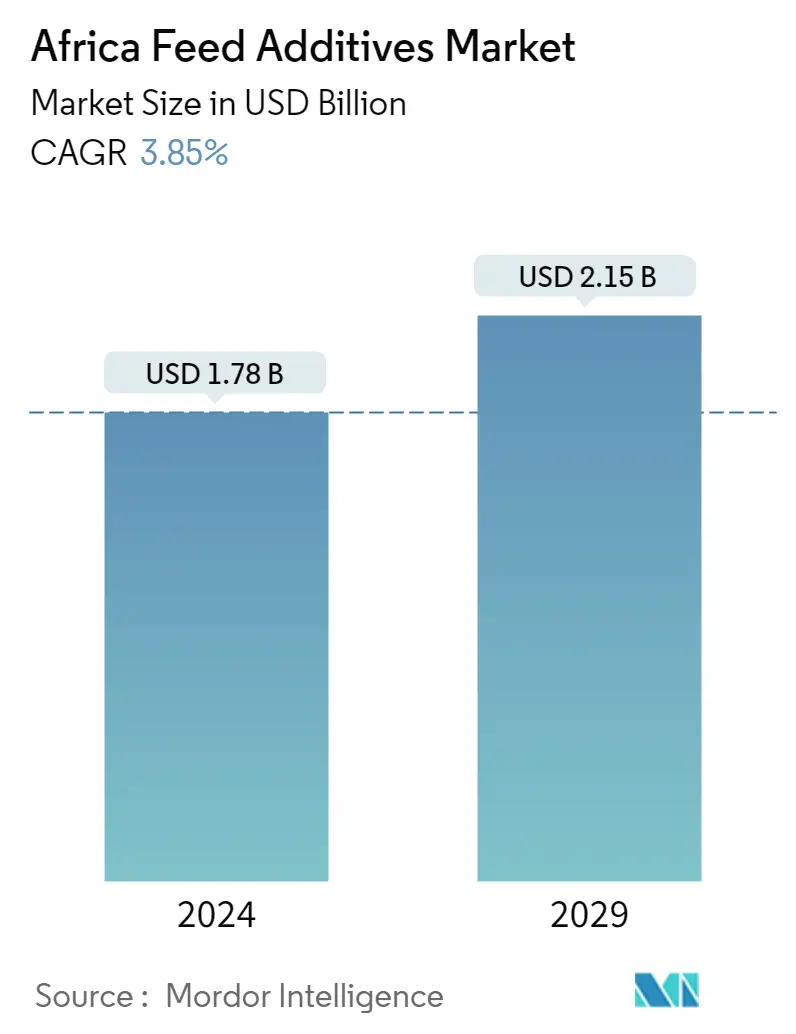

| Taille du Marché (2024) | 1.85 Milliards de dollars | |

| Taille du Marché (2029) | 2.15 Milliards de dollars | |

| Plus grande part par additif | Acides aminés | |

| CAGR (2024 - 2029) | 3.85 % | |

| Plus grande part par pays | Afrique du Sud | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des additifs alimentaires en Afrique

La taille du marché africain des additifs alimentaires est estimée à 1,78 milliard de dollars en 2024 et devrait atteindre 2,15 milliards de dollars dici 2029, avec une croissance de 3,85 % au cours de la période de prévision (2024-2029).

- En 2022, le marché africain des additifs alimentaires représentait 1,65 milliard de dollars, soit une augmentation de 5,0 % au cours de la période 2017-2022. Il y a eu une baisse soudaine en 2019, principalement due à leffondrement de la croissance du PIB de grands pays comme lAfrique du Sud, où le pouvoir dachat des consommateurs a considérablement diminué. Par conséquent, la production daliments pour animaux a considérablement diminué dans la région en 2019.

- Parmi les additifs alimentaires, les acides aminés sont largement utilisés dans lalimentation animale. En 2022, les acides aminés représentaient 408 millions de dollars du marché africain des additifs alimentaires. Les acides aminés étaient largement consommés par les volailles, représentant 57 % du marché total des acides aminés dans la région. Les acides aminés sont utilisés pour synthétiser les protéines, et la lysine et la méthionine sont les acides aminés les plus cruciaux utilisés pour la croissance et le maintien de la santé des animaux.

- En 2022, les liants alimentaires étaient le deuxième additif alimentaire le plus consommé dans la région, représentant 219,7 millions USD d'additifs alimentaires. Les liants alimentaires sont utilisés pour renforcer les granulés, améliorer leur intégrité, leur durabilité et leur stabilité, réduire le lessivage des nutriments et empêcher la fragmentation des granulés pendant la manipulation, le transport et le stockage.

- Les minéraux, les probiotiques, les prébiotiques, les acidifiants et les détoxifiants des mycotoxines sont les principaux additifs alimentaires largement utilisés dans la région, représentant respectivement 186, 121,5, 116,4, 116,3 et 101,8 millions de dollars de valeurs du marché africain des additifs alimentaires. Ces additifs alimentaires contribuent à améliorer les performances de croissance, permettent une absorption facile des nutriments et maintiennent la santé intestinale des animaux.

- Avec lexpansion de lindustrie de la viande et la demande croissante de viande et de produits dorigine animale de qualité, la demande dune alimentation saine a considérablement augmenté. Ainsi, la demande dadditifs alimentaires dans la région devrait augmenter, enregistrant un TCAC de 3,9 % entre 2023 et 2029.

- Le marché africain des additifs alimentaires a connu une croissance significative ces dernières années, avec une valeur marchande de 1,65 milliard de dollars en 2022, soit 5,0 % de la valeur du marché mondial des additifs alimentaires. Cette croissance devrait se poursuivre, avec une augmentation estimée à 25,7 % entre 2023 et 2029, alors que la demande de viande et de produits carnés continue d'augmenter dans la région. Cependant, en 2019, le marché a diminué de 23,5 % par rapport à 2018 en raison de l'incidence de la grippe aviaire et de la grippe porcine africaine dans la région, entraînant une réduction de la production d'aliments pour animaux.

- L'Afrique du Sud était le plus grand pays de la région en termes de valeur marchande, avec environ 0,75 milliard USD en 2022. La production d'aliments pour animaux et les taux de pénétration modérément plus élevés du pays ont contribué à sa part de marché plus élevée. L'Afrique du Sud était également le pays à la croissance la plus rapide de la région, avec un TCAC de 4,5% au cours de la période de prévision.

- Les volailles étaient le plus grand type d'animal dans la région, représentant 54,9 % de la valeur totale du marché des additifs alimentaires en 2022 en raison d'une augmentation de la demande de viande de volaille et des avantages des additifs pour favoriser la croissance animale. Les ruminants étaient le deuxième type danimal en importance, avec une part de marché de 32,8 % en 2022.

- Les poulets de chair, les poules pondeuses et les bovins laitiers étaient les plus gros animaux de la région, occupant respectivement 34%, 20% et 19% de la part de marché en 2022. L'utilisation d'additifs alimentaires augmente la teneur en viande de ces animaux, ce qui constitue un facteur déterminant dans l'utilisation d'additifs chez ces animaux.

- La demande croissante de viande et de produits carnés, ainsi quune augmentation des investissements dans la production animale, devraient stimuler le marché des additifs alimentaires dans la région, enregistrant un TCAC de 3,9 % au cours de la période de prévision.

Tendances du marché des additifs alimentaires en Afrique

- Le Kenya est le principal consommateur de lait et la demande croissante de viande bovine et de produits laitiers augmente la demande de production de ruminants.

- La demande accrue de viande de porc augmente la demande de production porcine et des pays comme l'Afrique du Sud, l'Égypte et le Nigeria ont la plus grande population porcine.

- Les poulets de chair détiennent la part la plus élevée, car la demande de viande augmente et les investissements croissants dans l'aviculture stimulent la production d'aliments pour volailles.

- Les initiatives financières du gouvernement visant à répondre à la demande croissante de viande et de produits laitiers et le rôle crucial des aliments sains dans la production de ces produits augmentent la production d'aliments pour ruminants.

- Des pays comme le Nigeria, l'Afrique du Sud et le Kenya ont investi dans l'élevage porcin et contribuent à accroître la demande de production d'aliments pour porcs dans la région.

Aperçu du marché des additifs alimentaires en Afrique

Le marché africain des additifs alimentaires est fragmenté, les cinq plus grandes entreprises occupant 16,14 %. Les principaux acteurs de ce marché sont Adisseo, Archer Daniel Midland Co., DSM Nutritional Products AG, Evonik Industries AG et SHV (Nutreco NV) (triés par ordre alphabétique).

Leaders du marché des additifs alimentaires en Afrique

Adisseo

Archer Daniel Midland Co.

DSM Nutritional Products AG

Evonik Industries AG

SHV (Nutreco NV)

Other important companies include BASF SE, Brenntag SE, Cargill Inc., IFF(Danisco Animal Nutrition), Kemin Industries.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des additifs alimentaires en Afrique

- Décembre 2022 Le groupe Adisseo avait accepté d'acquérir Nor-Feed et ses filiales pour développer et enregistrer des additifs botaniques destinés à l'alimentation animale.

- Novembre 2022 Kemin Industries présente Toxfin Care, une solution qui protège les aliments des mycotoxines. Il renforce le système immunitaire, protège les organes et prévient la perte de performance et de productivité.

- Octobre 2022 Le partenariat entre Evonik et BASF a accordé à Evonik certains droits de licence non exclusifs sur OpteinicsTM, une solution numérique pour améliorer la compréhension et réduire l'impact environnemental des industries des protéines animales et des aliments pour animaux.

Rapport sur le marché des additifs alimentaires en Afrique – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Effectif d'animaux

- 4.1.1 la volaille

- 4.1.2 Ruminants

- 4.1.3 Porc

- 4.2 Production d'aliments pour animaux

- 4.2.1 Aquaculture

- 4.2.2 la volaille

- 4.2.3 Ruminants

- 4.2.4 Porc

- 4.3 Cadre réglementaire

- 4.3.1 Egypte

- 4.3.2 Kenya

- 4.3.3 Afrique du Sud

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Additif

- 5.1.1 Acidifiants

- 5.1.1.1 Par sous-additif

- 5.1.1.1.1 L'acide fumarique

- 5.1.1.1.2 Acide lactique

- 5.1.1.1.3 L'acide propionique

- 5.1.1.1.4 Autres acidifiants

- 5.1.2 Acides aminés

- 5.1.2.1 Par sous-additif

- 5.1.2.1.1 Lysine

- 5.1.2.1.2 Méthionine

- 5.1.2.1.3 Thréonine

- 5.1.2.1.4 Tryptophane

- 5.1.2.1.5 Autres acides aminés

- 5.1.3 Antibiotiques

- 5.1.3.1 Par sous-additif

- 5.1.3.1.1 Bacitracine

- 5.1.3.1.2 Pénicillines

- 5.1.3.1.3 Tétracyclines

- 5.1.3.1.4 Tylosine

- 5.1.3.1.5 Autres antibiotiques

- 5.1.4 Antioxydants

- 5.1.4.1 Par sous-additif

- 5.1.4.1.1 Hydroxyanisole butylé (BHA)

- 5.1.4.1.2 Hydroxytoluène butylé (BHT)

- 5.1.4.1.3 Acide citrique

- 5.1.4.1.4 Éthoxyquine

- 5.1.4.1.5 Gallate de propyle

- 5.1.4.1.6 Tocophérols

- 5.1.4.1.7 Autres antioxydants

- 5.1.5 Classeurs

- 5.1.5.1 Par sous-additif

- 5.1.5.1.1 Liants naturels

- 5.1.5.1.2 Liants synthétiques

- 5.1.6 Enzymes

- 5.1.6.1 Par sous-additif

- 5.1.6.1.1 Glucides

- 5.1.6.1.2 Phytases

- 5.1.6.1.3 Autres enzymes

- 5.1.7 Arômes et édulcorants

- 5.1.7.1 Par sous-additif

- 5.1.7.1.1 Les saveurs

- 5.1.7.1.2 Édulcorants

- 5.1.8 Minéraux

- 5.1.8.1 Par sous-additif

- 5.1.8.1.1 Macrominéraux

- 5.1.8.1.2 Microminéraux

- 5.1.9 Détoxifiants de mycotoxines

- 5.1.9.1 Par sous-additif

- 5.1.9.1.1 Classeurs

- 5.1.9.1.2 Biotransformateurs

- 5.1.10 Phytogène

- 5.1.10.1 Par sous-additif

- 5.1.10.1.1 Huile essentielle

- 5.1.10.1.2 Herbes et épices

- 5.1.10.1.3 Autres phytogéniques

- 5.1.11 Pigments

- 5.1.11.1 Par sous-additif

- 5.1.11.1.1 Caroténoïdes

- 5.1.11.1.2 Curcumine et Spiruline

- 5.1.12 Prébiotiques

- 5.1.12.1 Par sous-additif

- 5.1.12.1.1 Oligosaccharides de fruits

- 5.1.12.1.2 Galacto-oligosaccharides

- 5.1.12.1.3 Inuline

- 5.1.12.1.4 Lactulose

- 5.1.12.1.5 Mannane Oligosaccharides

- 5.1.12.1.6 Xylo-oligosaccharides

- 5.1.12.1.7 Autres prébiotiques

- 5.1.13 Probiotiques

- 5.1.13.1 Par sous-additif

- 5.1.13.1.1 Bifidobactéries

- 5.1.13.1.2 Entérocoque

- 5.1.13.1.3 Lactobacilles

- 5.1.13.1.4 Pédiocoque

- 5.1.13.1.5 Streptocoque

- 5.1.13.1.6 Autres probiotiques

- 5.1.14 Vitamines

- 5.1.14.1 Par sous-additif

- 5.1.14.1.1 Vitamine A

- 5.1.14.1.2 Vitamine B

- 5.1.14.1.3 Vitamine C

- 5.1.14.1.4 Vitamine E

- 5.1.14.1.5 Autres vitamines

- 5.1.15 Levure

- 5.1.15.1 Par sous-additif

- 5.1.15.1.1 Levures vivantes

- 5.1.15.1.2 Levure de sélénium

- 5.1.15.1.3 Levure épuisée

- 5.1.15.1.4 Levure séchée Torula

- 5.1.15.1.5 Levure de lactosérum

- 5.1.15.1.6 Dérivés de levure

- 5.2 Animal

- 5.2.1 Aquaculture

- 5.2.1.1 Par sous-animal

- 5.2.1.1.1 Poisson

- 5.2.1.1.2 Crevette

- 5.2.1.1.3 Autres espèces aquacoles

- 5.2.2 la volaille

- 5.2.2.1 Par sous-animal

- 5.2.2.1.1 Gril

- 5.2.2.1.2 Couche

- 5.2.2.1.3 Autres volailles

- 5.2.3 Ruminants

- 5.2.3.1 Par sous-animal

- 5.2.3.1.1 Bovins de boucherie

- 5.2.3.1.2 Vaches laitières

- 5.2.3.1.3 Autres ruminants

- 5.2.4 Porc

- 5.2.5 Autres animaux

- 5.3 Pays

- 5.3.1 Egypte

- 5.3.2 Kenya

- 5.3.3 Afrique du Sud

- 5.3.4 Reste de l'Afrique

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Adisseo

- 6.4.2 Archer Daniel Midland Co.

- 6.4.3 BASF SE

- 6.4.4 Brenntag SE

- 6.4.5 Cargill Inc.

- 6.4.6 DSM Nutritional Products AG

- 6.4.7 Evonik Industries AG

- 6.4.8 IFF(Danisco Animal Nutrition)

- 6.4.9 Kemin Industries

- 6.4.10 SHV (Nutreco NV)

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG D'ADDITIFS ALIMENTAIRES

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Taille du marché mondial et DRO

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie des additifs alimentaires en Afrique

Les acidifiants, acides aminés, antibiotiques, antioxydants, liants, enzymes, arômes et édulcorants, minéraux, détoxifiants de mycotoxines, phytogéniques, pigments, prébiotiques, probiotiques, vitamines et levures sont couverts en tant que segments par additif. L'aquaculture, la volaille, les ruminants et les porcs sont couverts en tant que segments par animal. LÉgypte, le Kenya et lAfrique du Sud sont couverts en tant que segments par pays.

- En 2022, le marché africain des additifs alimentaires représentait 1,65 milliard de dollars, soit une augmentation de 5,0 % au cours de la période 2017-2022. Il y a eu une baisse soudaine en 2019, principalement due à leffondrement de la croissance du PIB de grands pays comme lAfrique du Sud, où le pouvoir dachat des consommateurs a considérablement diminué. Par conséquent, la production daliments pour animaux a considérablement diminué dans la région en 2019.

- Parmi les additifs alimentaires, les acides aminés sont largement utilisés dans lalimentation animale. En 2022, les acides aminés représentaient 408 millions de dollars du marché africain des additifs alimentaires. Les acides aminés étaient largement consommés par les volailles, représentant 57 % du marché total des acides aminés dans la région. Les acides aminés sont utilisés pour synthétiser les protéines, et la lysine et la méthionine sont les acides aminés les plus cruciaux utilisés pour la croissance et le maintien de la santé des animaux.

- En 2022, les liants alimentaires étaient le deuxième additif alimentaire le plus consommé dans la région, représentant 219,7 millions USD d'additifs alimentaires. Les liants alimentaires sont utilisés pour renforcer les granulés, améliorer leur intégrité, leur durabilité et leur stabilité, réduire le lessivage des nutriments et empêcher la fragmentation des granulés pendant la manipulation, le transport et le stockage.

- Les minéraux, les probiotiques, les prébiotiques, les acidifiants et les détoxifiants des mycotoxines sont les principaux additifs alimentaires largement utilisés dans la région, représentant respectivement 186, 121,5, 116,4, 116,3 et 101,8 millions de dollars de valeurs du marché africain des additifs alimentaires. Ces additifs alimentaires contribuent à améliorer les performances de croissance, permettent une absorption facile des nutriments et maintiennent la santé intestinale des animaux.

- Avec lexpansion de lindustrie de la viande et la demande croissante de viande et de produits dorigine animale de qualité, la demande dune alimentation saine a considérablement augmenté. Ainsi, la demande dadditifs alimentaires dans la région devrait augmenter, enregistrant un TCAC de 3,9 % entre 2023 et 2029.

| Acidifiants | Par sous-additif | L'acide fumarique |

| Acide lactique | ||

| L'acide propionique | ||

| Autres acidifiants | ||

| Acides aminés | Par sous-additif | Lysine |

| Méthionine | ||

| Thréonine | ||

| Tryptophane | ||

| Autres acides aminés | ||

| Antibiotiques | Par sous-additif | Bacitracine |

| Pénicillines | ||

| Tétracyclines | ||

| Tylosine | ||

| Autres antibiotiques | ||

| Antioxydants | Par sous-additif | Hydroxyanisole butylé (BHA) |

| Hydroxytoluène butylé (BHT) | ||

| Acide citrique | ||

| Éthoxyquine | ||

| Gallate de propyle | ||

| Tocophérols | ||

| Autres antioxydants | ||

| Classeurs | Par sous-additif | Liants naturels |

| Liants synthétiques | ||

| Enzymes | Par sous-additif | Glucides |

| Phytases | ||

| Autres enzymes | ||

| Arômes et édulcorants | Par sous-additif | Les saveurs |

| Édulcorants | ||

| Minéraux | Par sous-additif | Macrominéraux |

| Microminéraux | ||

| Détoxifiants de mycotoxines | Par sous-additif | Classeurs |

| Biotransformateurs | ||

| Phytogène | Par sous-additif | Huile essentielle |

| Herbes et épices | ||

| Autres phytogéniques | ||

| Pigments | Par sous-additif | Caroténoïdes |

| Curcumine et Spiruline | ||

| Prébiotiques | Par sous-additif | Oligosaccharides de fruits |

| Galacto-oligosaccharides | ||

| Inuline | ||

| Lactulose | ||

| Mannane Oligosaccharides | ||

| Xylo-oligosaccharides | ||

| Autres prébiotiques | ||

| Probiotiques | Par sous-additif | Bifidobactéries |

| Entérocoque | ||

| Lactobacilles | ||

| Pédiocoque | ||

| Streptocoque | ||

| Autres probiotiques | ||

| Vitamines | Par sous-additif | Vitamine A |

| Vitamine B | ||

| Vitamine C | ||

| Vitamine E | ||

| Autres vitamines | ||

| Levure | Par sous-additif | Levures vivantes |

| Levure de sélénium | ||

| Levure épuisée | ||

| Levure séchée Torula | ||

| Levure de lactosérum | ||

| Dérivés de levure |

| Aquaculture | Par sous-animal | Poisson |

| Crevette | ||

| Autres espèces aquacoles | ||

| la volaille | Par sous-animal | Gril |

| Couche | ||

| Autres volailles | ||

| Ruminants | Par sous-animal | Bovins de boucherie |

| Vaches laitières | ||

| Autres ruminants | ||

| Porc | ||

| Autres animaux |

| Egypte |

| Kenya |

| Afrique du Sud |

| Reste de l'Afrique |

| Additif | Acidifiants | Par sous-additif | L'acide fumarique |

| Acide lactique | |||

| L'acide propionique | |||

| Autres acidifiants | |||

| Acides aminés | Par sous-additif | Lysine | |

| Méthionine | |||

| Thréonine | |||

| Tryptophane | |||

| Autres acides aminés | |||

| Antibiotiques | Par sous-additif | Bacitracine | |

| Pénicillines | |||

| Tétracyclines | |||

| Tylosine | |||

| Autres antibiotiques | |||

| Antioxydants | Par sous-additif | Hydroxyanisole butylé (BHA) | |

| Hydroxytoluène butylé (BHT) | |||

| Acide citrique | |||

| Éthoxyquine | |||

| Gallate de propyle | |||

| Tocophérols | |||

| Autres antioxydants | |||

| Classeurs | Par sous-additif | Liants naturels | |

| Liants synthétiques | |||

| Enzymes | Par sous-additif | Glucides | |

| Phytases | |||

| Autres enzymes | |||

| Arômes et édulcorants | Par sous-additif | Les saveurs | |

| Édulcorants | |||

| Minéraux | Par sous-additif | Macrominéraux | |

| Microminéraux | |||

| Détoxifiants de mycotoxines | Par sous-additif | Classeurs | |

| Biotransformateurs | |||

| Phytogène | Par sous-additif | Huile essentielle | |

| Herbes et épices | |||

| Autres phytogéniques | |||

| Pigments | Par sous-additif | Caroténoïdes | |

| Curcumine et Spiruline | |||

| Prébiotiques | Par sous-additif | Oligosaccharides de fruits | |

| Galacto-oligosaccharides | |||

| Inuline | |||

| Lactulose | |||

| Mannane Oligosaccharides | |||

| Xylo-oligosaccharides | |||

| Autres prébiotiques | |||

| Probiotiques | Par sous-additif | Bifidobactéries | |

| Entérocoque | |||

| Lactobacilles | |||

| Pédiocoque | |||

| Streptocoque | |||

| Autres probiotiques | |||

| Vitamines | Par sous-additif | Vitamine A | |

| Vitamine B | |||

| Vitamine C | |||

| Vitamine E | |||

| Autres vitamines | |||

| Levure | Par sous-additif | Levures vivantes | |

| Levure de sélénium | |||

| Levure épuisée | |||

| Levure séchée Torula | |||

| Levure de lactosérum | |||

| Dérivés de levure | |||

| Animal | Aquaculture | Par sous-animal | Poisson |

| Crevette | |||

| Autres espèces aquacoles | |||

| la volaille | Par sous-animal | Gril | |

| Couche | |||

| Autres volailles | |||

| Ruminants | Par sous-animal | Bovins de boucherie | |

| Vaches laitières | |||

| Autres ruminants | |||

| Porc | |||

| Autres animaux | |||

| Pays | Egypte | ||

| Kenya | |||

| Afrique du Sud | |||

| Reste de l'Afrique | |||

Définition du marché

- LES FONCTIONS - Pour l'étude, les additifs alimentaires sont considérés comme des produits fabriqués commercialement qui sont utilisés pour améliorer des caractéristiques telles que le gain de poids, le taux de conversion alimentaire et la consommation alimentaire lorsqu'ils sont administrés dans des proportions appropriées.

- REVENDEURS - Les entreprises engagées dans la revente d'additifs alimentaires sans valeur ajoutée ont été exclues du champ d'application du marché, afin d'éviter une double comptabilisation.

- CONSOMMATEURS FINAUX - Les fabricants daliments composés sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les agriculteurs qui achètent des additifs alimentaires destinés à être utilisés directement comme suppléments ou prémélanges.

- CONSOMMATION INTERNE À L'ENTREPRISE - Les entreprises engagées dans la production daliments composés ainsi que dans la fabrication dadditifs alimentaires font partie de létude. Cependant, lors de lestimation de la taille du marché, la consommation interne dadditifs alimentaires par ces entreprises a été exclue.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.