Análisis del mercado de la construcción comercial de EE. UU.

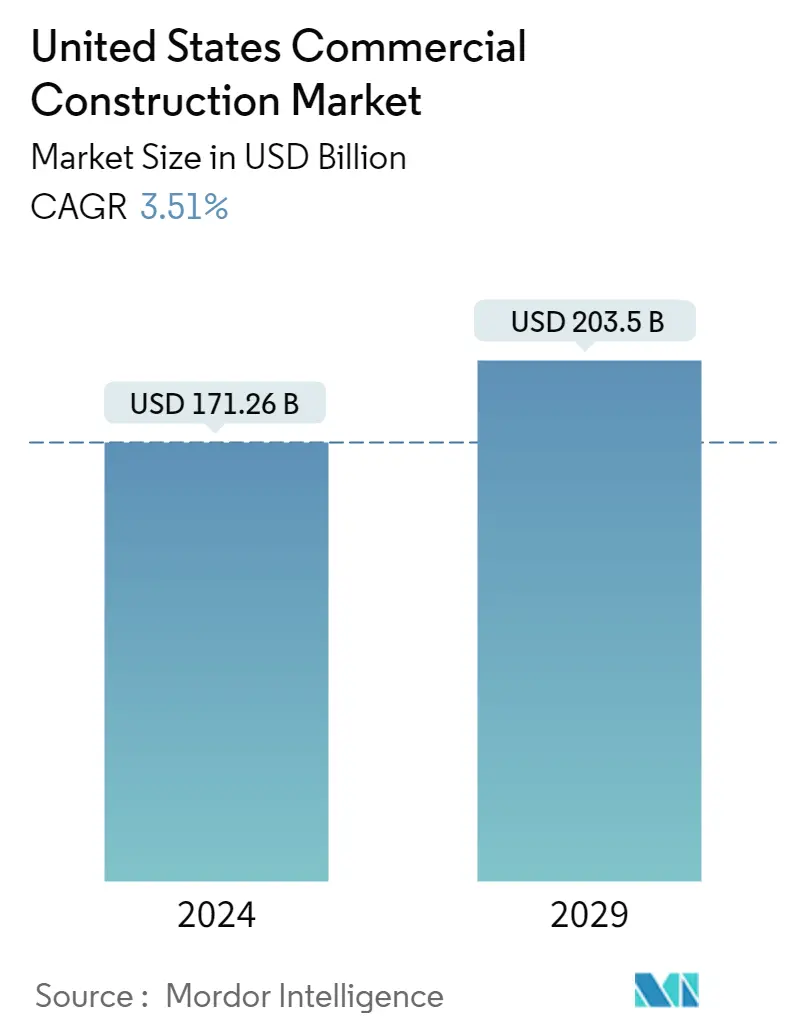

El tamaño del mercado de construcción comercial de los Estados Unidos se estima en 171,26 mil millones de dólares en 2024, y se espera que alcance los 203,5 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,51% durante el período previsto (2024-2029).

A pesar de la inflación y la escasez de mano de obra, la demanda de bienes raíces comerciales continúa impulsando el mercado. Además, el mercado está impulsado por las enormes inversiones que se vierten en la construcción de infraestructura en el país.

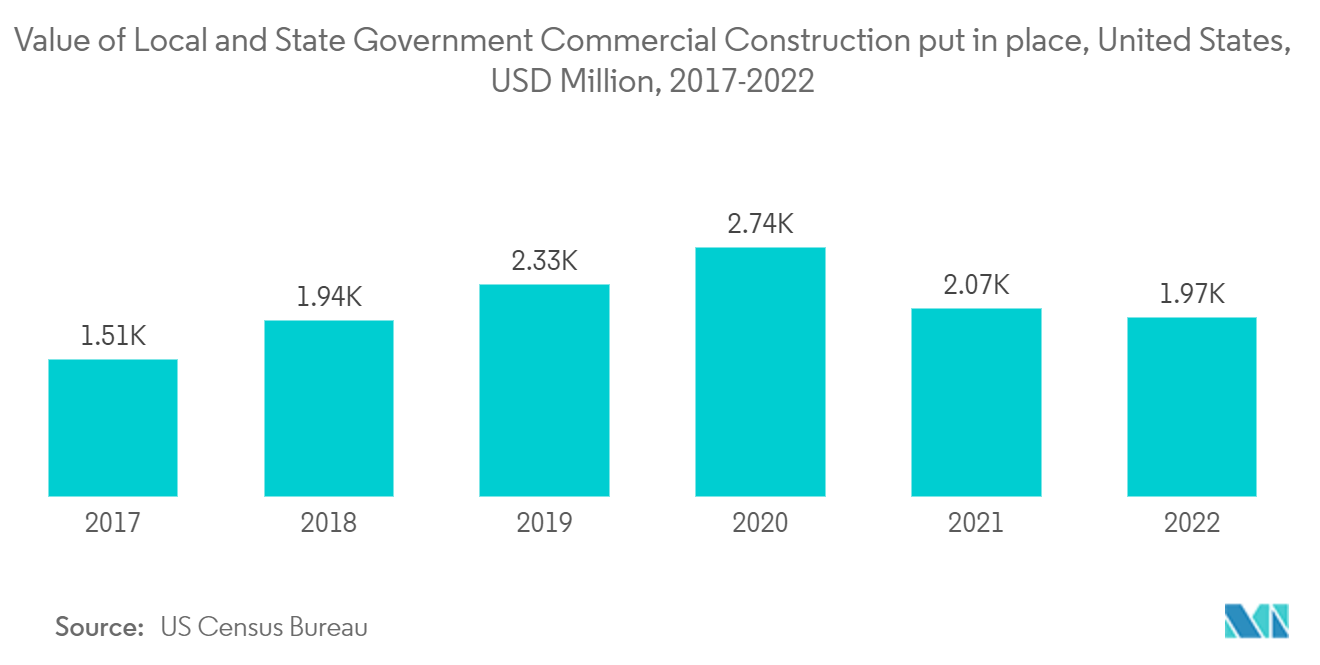

- En general, la industria de la construcción comercial tuvo un buen año en 2021. El gasto en construcción aumentó debido al alto gasto en construcción residencial; sin embargo, el segmento no residencial cayó por segundo año consecutivo. Las empresas constructoras también tuvieron que lidiar con la actual escasez de mano de obra y retrasos en la recepción de materiales de construcción debido a problemas de suministro y al aumento de los precios de los materiales. Hasta noviembre de 2021, el gasto en construcción ascendió a 1,46 billones de dólares, lo que sitúa el año en otro récord en términos de construcción.

- El gasto en infraestructura será una de las principales áreas de crecimiento de la construcción en 2022. Con la Ley de Empleo e Inversión en Infraestructura de 1,2 billones de dólares, el Congreso finalmente aprobó un proyecto de ley de infraestructura a largo plazo después de años de medidas provisionales y proyectos de ley de gasto a corto plazo. Durante los próximos cinco años, el gobierno federal invertirá 550 mil millones de dólares en la construcción de nueva infraestructura y en reparaciones de la infraestructura existente. El proyecto de ley propone invertir 110 mil millones de dólares en carreteras, puentes y proyectos de infraestructura, 40 mil millones de dólares en reparación y reemplazo de puentes, 39 mil millones de dólares en transporte público, 66 mil millones de dólares en ferrocarriles de pasajeros y carga, 65 mil millones de dólares en Internet de banda ancha, 65 mil millones de dólares en mil millones en reconstrucción de la red eléctrica y 55 mil millones de dólares en infraestructura hídrica.

- Durante la pandemia, el mercado de la construcción no residencial no experimentó un aumento igualmente dramático en los servicios de construcción. Sin duda, algunas industrias experimentaron un rápido crecimiento, como los almacenes y los centros de datos, pero estos fueron compensados por rezagados más generalizados, como los edificios de oficinas y los hoteles. La construcción, como tantas otras industrias, se vio perjudicada por cadenas de suministro frágiles y una fuerza laboral cada vez más reducida. Los precios de los materiales de construcción se dispararon; la madera, por ejemplo, llegó a aumentar hasta un 264% con respecto a los niveles previos a la pandemia en un momento dado. Además, los plazos de entrega de los productos continuaron disparándose, con tasas tres y cuatro veces superiores a las anteriores a la pandemia, lo que no es infrecuente. Para combatir el aumento de precios, la Reserva Federal ha aumentado agresivamente la tasa de los fondos federales, con cuatro aumentos en 2022 hasta la fecha.

- Según los recursos, la inflación y los plazos de entrega de determinados materiales de construcción finalmente están disminuyendo. Se espera que el gasto en construcción en seis sectores (manufactura, carreteras, transporte, viviendas multifamiliares, alojamiento y comunicaciones) aumente al menos un 5% en 2023, según la firma. Se espera que otros sectores, incluidos la atención sanitaria, la seguridad pública, la educación y el comercio, crezcan entre un 0% y un 4%. Los plazos de entrega para otros materiales, como interiores arquitectónicos, madera y plomería, también han disminuido. En el caso de las tuberías de plomería, la disponibilidad de materia prima ha mejorado, la producción ha aumentado y la demanda de construcción residencial ha disminuido.

Tendencias del mercado de la construcción comercial de EE. UU.

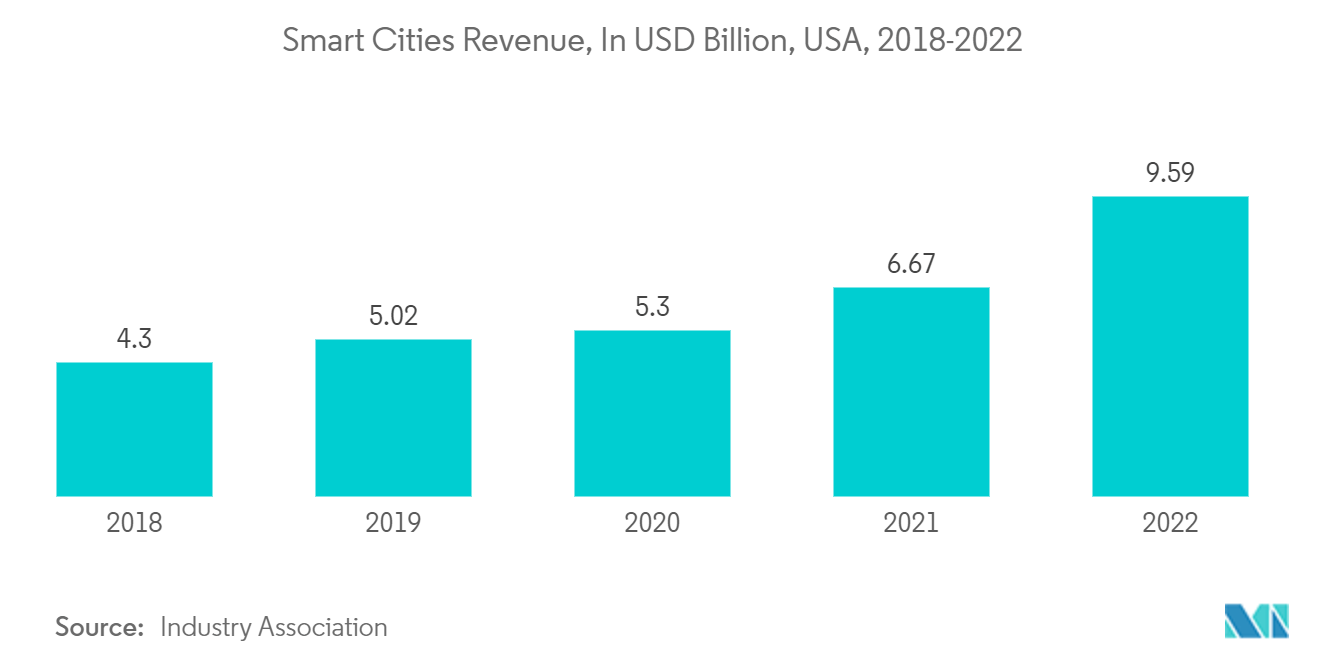

El surgimiento de las ciudades inteligentes es una tendencia clave del mercado

La ciudad de Nueva York está actualmente clasificada como la segunda ciudad más inteligente del mundo y es una de las Smart Cities más destacadas. La principal innovación de la ciudad se puede identificar por la forma de los enlaces de transporte y comunicación. En las Smart Cities, la gestión de las operaciones pasa por la integración de datos y comunicaciones, así como la utilización de las tecnologías más actualizadas. El desarrollo de las Ciudades Inteligentes conduce a la creación de áreas funcionales, como Transporte, Gestión del Tráfico, Eficiencia y Sostenibilidad Energética y Gobernanza. El creciente número de proyectos de ciudades inteligentes en los Estados Unidos requerirá la construcción de sofisticados sistemas de redes de carreteras, creando así oportunidades de crecimiento para los proveedores en el mercado.

Por ejemplo, en octubre de 2022, el Programa Acelerador para la Planificación Estratégica de Ciudades Inteligentes de Honeywell anunció que se asociará con Acceleration for America para ayudar a las ciudades a planificar su futuro y desarrollar la capacidad para financiar iniciativas transformadoras. Se proporcionará apoyo en especie a través del Programa Acelerador de Ciudades Inteligentes de Honeywell, que es una asociación entre Honeywell y Acceleration for America. El programa Acceleration for America está diseñado para acelerar el progreso en los esfuerzos de planificación estratégica de las ciudades. El Programa de Aceleración de Ciudades Inteligentes de Honeywell es una asociación entre Acceleration for America (AFA) y Honeywell (Honeywell), que es una subsidiaria de Honeywell Inc. (Honeywell). Cinco ciudades estadounidenses se han sumado a Acceleration for America Cleveland (Cleveland, OH); Louisville, Kentucky; Kansas City, Missouri; San Diego, California; Waterloo e Iowa.

Cada ciudad recibirá Planes Estratégicos de Ciudad Inteligente (SCP) a través del soporte técnico de Honeywell y Accelerator. Cada SCP alinea a las partes interesadas clave, establece prioridades e identifica iniciativas inclusivas de alto impacto que mejoran la calidad de vida (QoE) de los residentes en áreas como la resiliencia climática, la seguridad pública y la eficiencia operativa, y una mejor prestación de servicios. Cada ciudad también recibirá apoyo para solicitar subvenciones federales para ayudar a implementar proyectos identificados.

Espacios de oficinas y comercios que impulsan el mercado

En marzo de 2022, se estaban construyendo 144,7 millones de pies cuadrados de espacio para oficinas en Estados Unidos, lo que representa el 2,2% del stock total. En particular, la mitad de esa cartera se proporcionará en submercados urbanos fuera de áreas comerciales clave. Además, el 93% del espacio es Clase A o A+, lo que indica que las empresas continúan priorizando proyectos de alta calidad para retener su fuerza laboral.

En marzo de 2022, Austin, Texas, tenía 10 millones de pies cuadrados de espacio para oficinas en construcción. Esto representó el 11,5% del stock actual de la ciudad, mientras que los proyectos planificados representaron el 25,3%, el porcentaje más alto entre las grandes ciudades. Esto se produce después de que Austin superara a todos los demás mercados en 2021 en términos de crecimiento del empleo que utiliza oficinas (14%), así como de nuevos desarrollos (5,3 millones de pies cuadrados). Por el contrario, la construcción en Denver y Phoenix se desaceleró debido a la pandemia y a las entregas masivas previas a la pandemia; Entre 2015 y 2021, cada ciudad añadió más de 16 millones de pies cuadrados de oferta adicional. En marzo, ambas ciudades tenían poco más de 1 millón de pies cuadrados de espacio para oficinas en construcción, lo que representa poco más del 0,8% del stock total.

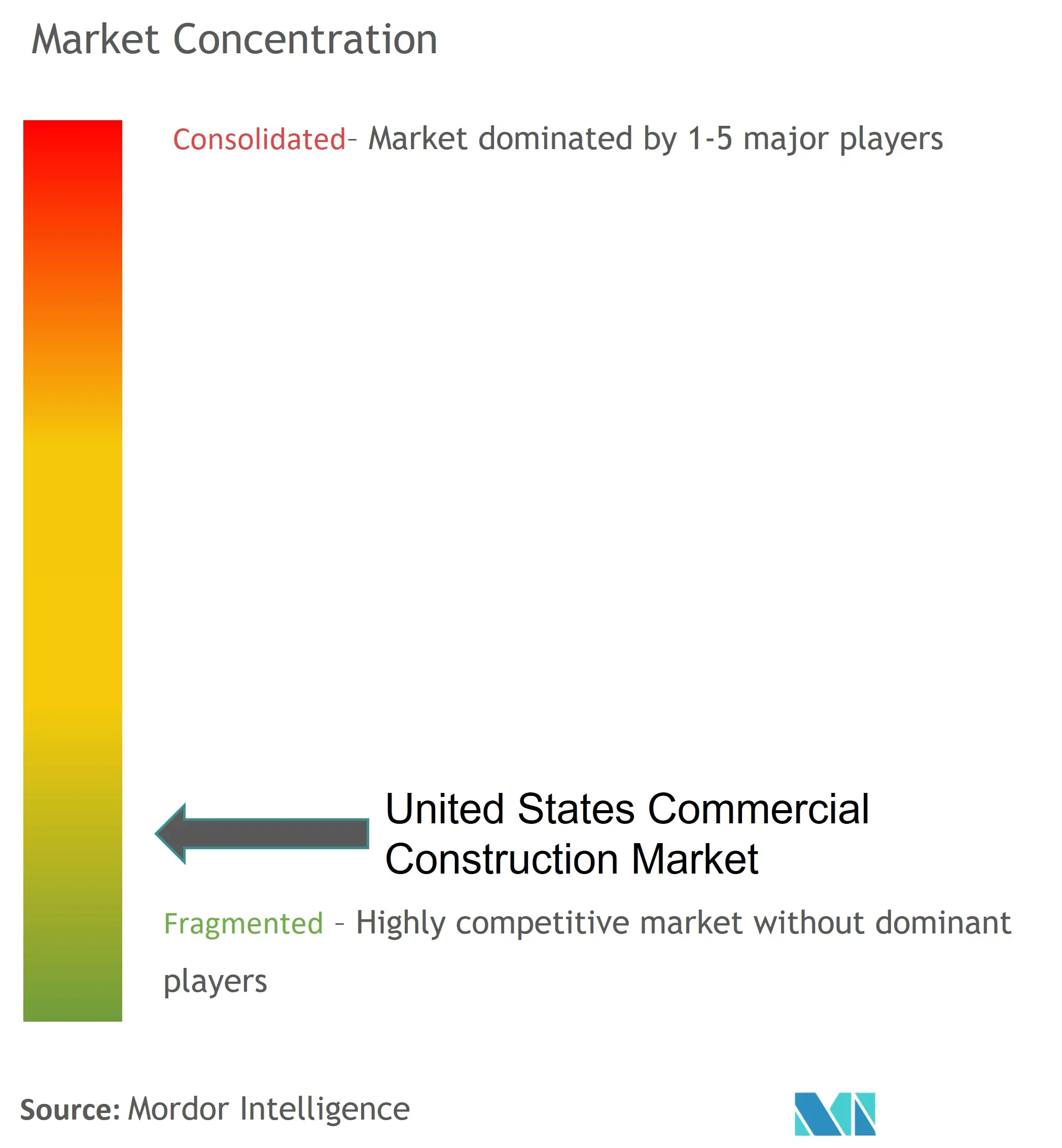

Descripción general de la industria de la construcción comercial de EE. UU.

El mercado de la construcción comercial de EE. UU. está fragmentado y es altamente competitivo, y los principales actores locales e internacionales crean un entorno altamente competitivo en este sector. Sin embargo, el mercado abre oportunidades para los pequeños y medianos actores debido al aumento de las inversiones gubernamentales en el sector. Los principales actores del mercado incluyen Gilbane Building Company, MA Mortenson Company, Balfour Beatty LLC, Hensel Phelps Construction Co., McCarthy Holdings Inc. y Tutor Perini Corporation. El mercado presenta oportunidades de crecimiento durante el período previsto, lo que se espera que impulse aún más la competencia en el mercado. Los grandes actores que compiten con otros por un aumento significativo en la participación de mercado dejan a la industria sin niveles observables de consolidación.

Líderes del mercado de construcción comercial de EE. UU.

Kiewit Corporation

Hochteif Construction

Gilbane Building Company

MA Mortenson Company

Balfour Beatty LLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de la construcción comercial de EE. UU.

- orteDiciembre de 2022: Global Infrastructure Solutions Inc. (GISI) y Hill International Inc. (NYSE HIL) anunciaron que su fusión estratégica se había completado tras la finalización de las revisiones regulatorias finales. Esta fusión amplía las oportunidades de crecimiento a nivel mundial para los mercados de consultoría de infraestructura remunerada.

- orteMayo de 2022: Hyundai Motor anunció en mayo de 2022 que comenzaría la construcción de sus nuevas instalaciones en Georgia a principios de 2022, con una capacidad anual de 300.000 unidades de vehículos eléctricos y que la producción comercial comenzaría en la primera mitad de 2025. Según una industria automotriz no identificada Según la fuente, Hyundai Motor está considerando comenzar la construcción más adelante en 2023, y la producción comercial comenzará en la segunda mitad de 2024. orte

Segmentación de la industria de la construcción comercial de EE. UU.

La construcción comercial es el negocio de construir y arrendar o vender espacios del sector privado. Oficinas, plantas de fabricación, centros médicos y centros comerciales minoristas son ejemplos de dichos espacios. El tamaño y la escala de los proyectos y empresas de construcción comercial varían mucho.

orteEl mercado de la construcción comercial de EE. UU. está segmentado por usuarios finales (construcción de edificios de oficinas, construcción minorista, construcción hotelera, construcción institucional y otros usuarios finales). El informe ofrece el tamaño del mercado en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Construcción de edificios de oficinas |

| Construcción minorista |

| Construcción hotelera |

| Construcción Institucional |

| Otros usuarios finales |

| Por usuario final | Construcción de edificios de oficinas |

| Construcción minorista | |

| Construcción hotelera | |

| Construcción Institucional | |

| Otros usuarios finales |

Preguntas frecuentes sobre investigaciones de mercado de la construcción comercial en EE. UU.

¿Qué tamaño tiene el mercado de la construcción comercial de los Estados Unidos?

Se espera que el tamaño del mercado de la construcción comercial de los Estados Unidos alcance los 171,26 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 3,51% hasta alcanzar los 203,50 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Construcción comercial de Estados Unidos?

En 2024, se espera que el tamaño del mercado de la construcción comercial de los Estados Unidos alcance los 171,26 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de la construcción comercial de Estados Unidos?

Kiewit Corporation, Hochteif Construction, Gilbane Building Company, MA Mortenson Company, Balfour Beatty LLC son las principales empresas que operan en el mercado de la construcción comercial de los Estados Unidos.

¿Qué años cubre este mercado de construcción comercial de Estados Unidos y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de la construcción comercial de los Estados Unidos se estimó en 165,45 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Construcción comercial de Estados Unidos durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Construcción comercial de Estados Unidos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de edificios comerciales de EE. UU.

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de edificios comerciales de EE. UU. en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de edificios comerciales de EE. UU. incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

_-_Copy.webp)