Análisis del mercado de fundición de semiconductores

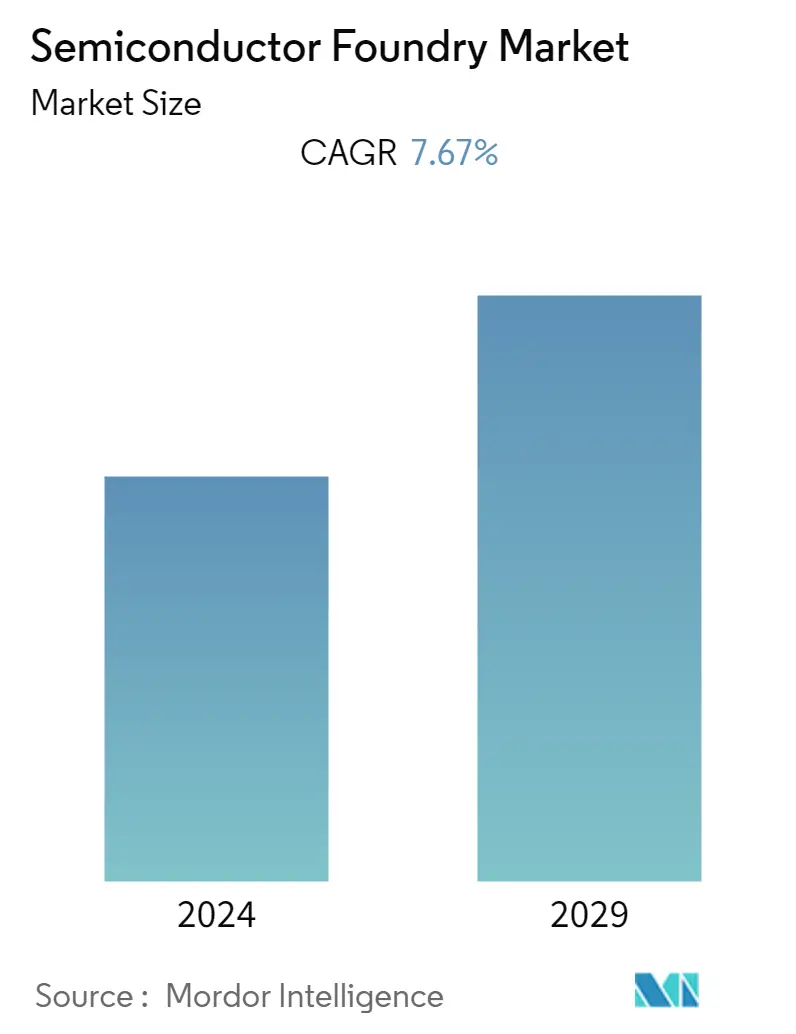

El mercado de fundición de semiconductores se valoró en 127.790 millones de dólares el año anterior y se espera que registre una tasa compuesta anual del 7,67%, alcanzando los 184.940 millones de dólares en los próximos cinco años. Las inflexiones tecnológicas como el Internet de las cosas (IoT), la computación en la nube y la inteligencia artificial (IA) están impulsando la demanda a largo plazo de la industria de los chips. Por ejemplo, la IA está creando nuevas oportunidades para la industria de los semiconductores, ya que muchas aplicaciones de IA dependen del hardware como elemento central para la innovación, especialmente para las funciones lógicas y de memoria. Se espera que la demanda de chips relacionada con el uso cada vez mayor de la IA contribuya significativamente al crecimiento general de la industria.

- Se prevé que las estrechas asociaciones entre gobiernos transfronterizos, especialmente en Corea del Sur y Estados Unidos, ayuden al crecimiento del mercado de la fundición. Además, los gobiernos están alentando a las empresas a revelar información sobre la producción de semiconductores sin revelar secretos comerciales para identificar cuellos de botella y evitar interrupciones en la cadena de suministro. El gobierno de Estados Unidos pidió a empresas como Samsung y Taiwan Semiconductor Manufacturing que llenaran voluntariamente un formulario detallando dicha información.

- Los análisis avanzados, cuando se aplican correctamente, pueden mejorar drásticamente las operaciones y los márgenes y, al mismo tiempo, estimular el crecimiento. A pesar de esto, muchas empresas, incluidas varias de semiconductores, han tardado en adoptar estas estrategias.

- Debido a la creciente disponibilidad de conectividad de alta velocidad, la creciente adopción de la nube y el creciente uso de procesamiento y análisis de datos, la adopción de Internet de las cosas (IoT) está creciendo de manera constante. Por ejemplo, según Ericsson, había 1.900 millones de conexiones móviles de IoT en el mundo en 2022, y se espera que aumenten a 5.500 millones en 2027, registrando una tasa compuesta anual del 19% durante el período.

- La desaceleración de la innovación puede llevar a que menos usuarios nuevos adopten la tecnología, reduciendo el dinero que tienen los fabricantes de chips para financiar nuevos desarrollos. Esto puede crear un ciclo que se refuerza a sí mismo y que hace que la economía de los chips universales sea cada vez menos atractiva, frenando el progreso técnico.

- A pesar de los efectos de la pandemia de COVID-19, el mercado mundial de semiconductores experimentó un sólido crecimiento en la segunda mitad de 2020, que continuó también en 2021. La industria estaba plagada de un alto déficit y una demanda creciente, lo que provocó una importante brecha en la cadena de suministro atribuida principalmente a la pandemia de COVID-19. La propagación inicial del virus provocó el cierre o la reducción de la utilización de la capacidad de fundición, por temor a la disminución de la demanda de chips en sectores importantes, como el automovilístico. La disminución de la producción provocó una escasez mundial de semiconductores a medida que la demanda aumentó a pesar de las estimaciones iniciales de las fundiciones de semiconductores.

Tendencias del mercado de fundición de semiconductores

La electrónica de consumo y las comunicaciones serán la industria de usuarios finales más grande

- La electrónica de consumo es uno de los segmentos de aplicaciones destacados para el mercado de fundición de semiconductores. La creciente adopción de dispositivos electrónicos de consumo, como computadoras portátiles, auriculares, dispositivos portátiles y teléfonos inteligentes, ha impulsado el crecimiento del segmento.

- Los semiconductores son componentes esenciales de la electrónica de consumo y permiten funciones clave, como avances en diferentes aplicaciones como comunicaciones, informática y otras. Además, el rápido desarrollo de la tecnología y el tamaño de la electrónica de consumo también ha generado la demanda de tecnología de semiconductores avanzada.

- Según la Consumer Technology Association (CTA), en los Estados Unidos, se proyecta que los ingresos de la industria de la tecnología de consumo crezcan un 2,8% desde el impresionante crecimiento del 9,6% de 2021 con respecto al año anterior. La fuerte demanda de teléfonos inteligentes, dispositivos sanitarios, tecnologías automotrices y servicios de streaming ayudaría al mercado a impulsar gran parte de los ingresos proyectados.

- En enero de 2023, Apple anunció su plan para desarrollar sus nuevos MacBook Air e iMac con el procesador Apple M3, basado en un proceso de 3 nanómetros. De acuerdo con estos planes, en diciembre de 2022, TSMC inició la producción en masa de su proceso de chip de 3 nanómetros para las próximas generaciones de Mac, iPhone y otros dispositivos Apple.

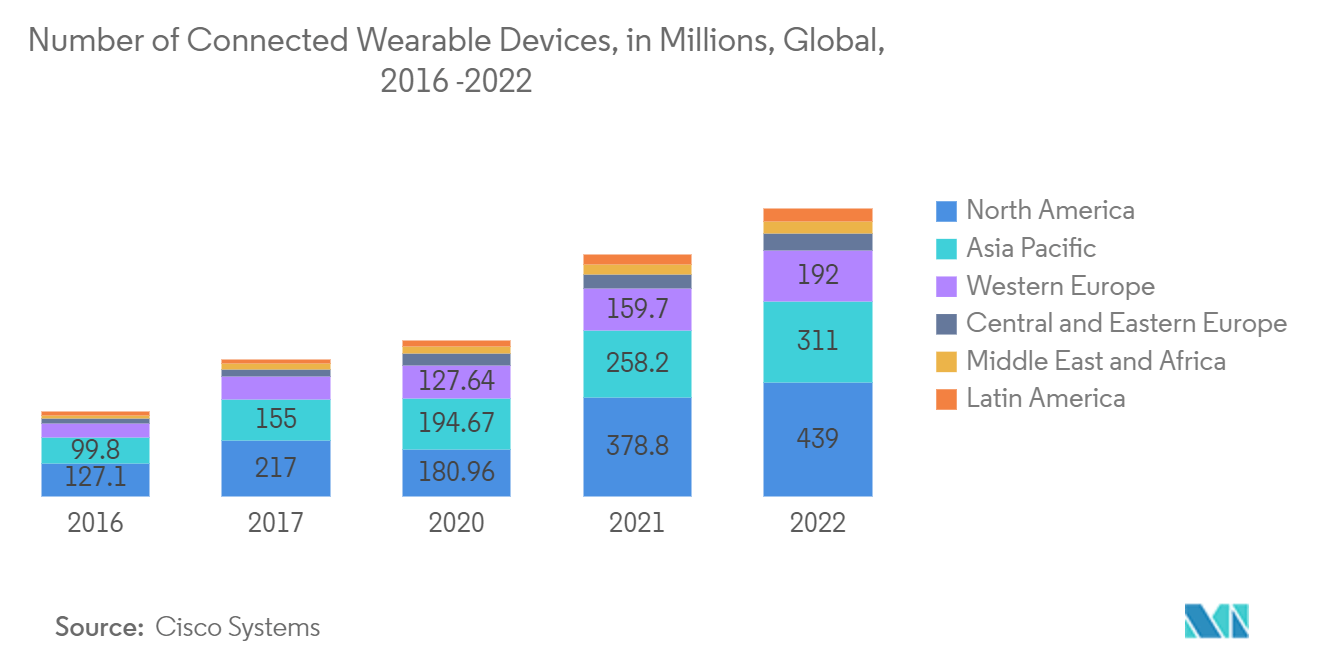

- Además, el crecimiento de los dispositivos portátiles también ha llevado a la adopción de nuevos chips miniaturizados, lo que impulsa el crecimiento de las fundiciones de semiconductores que fabrican dichos chips a granel. Según Cisco Systems, la cantidad de dispositivos portátiles conectados en América del Norte alcanzó los 439 millones en 2022 desde 378,8 millones en 2021. A nivel mundial, la cantidad de dispositivos portátiles conectados superó los mil millones.

América del Norte mantendrá una importante cuota de mercado

- El mercado de fabricación de semiconductores en América del Norte se está expandiendo significativamente debido al creciente uso de tecnología de semiconductores en dispositivos conectados y en el sector automotriz. Se prevé que el mercado de fundición de América del Norte estará dominado por los Estados Unidos debido a la intensa competencia del sector por parte de competidores locales e internacionales.

- Aunque la posición de Estados Unidos ha enfrentado numerosos desafíos a lo largo de los años, siempre ha sobrevivido gracias a su resiliencia y capacidad para avanzar más rápidamente. Desde la década de 1990, el sector estadounidense de semiconductores ha liderado el mundo en ventas de chips, con cerca del 50% de la cuota de mercado global anual, según SIA. Además, las empresas estadounidenses de semiconductores siguen liderando o siendo muy competitivas en investigación y desarrollo, diseño y tecnología de procesos de fabricación.

- Aproximadamente el 47% de los chips vendidos en todo el mundo se crean en Estados Unidos, según la Asociación de la Industria de Semiconductores (SIA). Esta discrepancia crea graves amenazas a la economía y la seguridad nacional de los Estados Unidos, razón por la cual tanto los empresarios como los políticos han comenzado recientemente a exigir la construcción de fábricas de semiconductores en el país. Debido a esto, con inversiones de capital para nuevas fábricas, Intel, Samsung y TSMC han expresado su voluntad de hacer crecer sus negocios en los Estados Unidos, lo que respaldará significativamente el futuro sector de fabricación de semiconductores del país.

- Por ejemplo, Intel declaró inicialmente su intención de invertir más de 20 mil millones de dólares en la creación de dos nuevas instalaciones de chips de vanguardia en Ohio en enero de 2022. Como parte del plan IDM 2.0 de Intel, la inversión ayudará a aumentar la producción para satisfacer la creciente demanda de tecnología avanzada. semiconductores, impulsando una nueva generación de productos de vanguardia del negocio.

- Además, TSMC declaró en noviembre de 2022 que comenzará a producir chips de 3 nanómetros en su fábrica de Arizona, donde ahora suministra a Apple, en 2024. La fábrica de TSMC en Arizona es un componente del plan de la administración Biden para promover la fabricación de chips en el país.

- Además, Canadá se encuentra en una posición única, con sistemas económicos, financieros y políticos, una fuerza laboral altamente capacitada y una importante reputación internacional como un país abierto a los negocios y preparado para tomar medidas esenciales para emerger como una región prominente. en el futuro panorama de la fundición de semiconductores. IBM Microelectronics en Quebec todavía empaqueta chips de computadora avanzados y ahora está adoptando nuevas tecnologías de componentes ópticos necesarios para 5G.

Descripción general de la industria de fundición de semiconductores

Debido a la naturaleza consolidada del mercado, las fundiciones de la industria están compitiendo intensamente para obtener acceso a acuerdos con proveedores sin fábrica para ampliar aún más su presencia y participación de mercado. Además, estos actores invierten cada vez más en aumentar sus capacidades de producción.

Los niveles de penetración de mercado para los cinco principales proveedores existentes, TSMC, Samsung Electronics, UMC, GlobalFoundries y SMIC, son significativamente altos, y estos proveedores compiten para ganar una mayor participación de mercado cada año. En los últimos tiempos, 5G e IoT se han convertido en algunos de los impulsores importantes para la producción de unidades, y se espera que esto sea un enfoque estratégico para las fundiciones en los próximos años. El nivel de innovación, el tiempo de comercialización y el rendimiento son los términos clave por los que los actores se diferencian en el mercado. Con una creciente consolidación, avance tecnológico y escenarios geopolíticos, el mercado estudiado está siendo testigo de fluctuaciones.

En diciembre de 2022, Taiwan Semiconductor Manufacturing Co (TSMC) anunció que triplicaría con creces su inversión prevista en Arizona, Estados Unidos, hasta los 40.000 millones de dólares, frente a los 12.000 millones de dólares anunciados anteriormente. Las plantas de Arizona producirían chips de 3 y 4 nm utilizados para los procesadores del iPhone.

En diciembre de 2022, Samsung Electronics Ltd. anunció planes para aumentar la capacidad de producción de chips en su planta de fabricación de semiconductores más grande en Corea del Sur en 2023.

En octubre de 2022, el senador estadounidense Patrick Leahy y GlobalFoundries anunciaron la concesión de 30 millones de dólares en fondos federales para avanzar en el desarrollo y la producción de nitruro de galio (GaN) de próxima generación en semiconductores de silicio en las instalaciones Fab de GF en Essex Junction, Vermont. La financiación federal de 30 millones de dólares permitirá a GF comprar herramientas y ampliar el desarrollo y la implementación de la fabricación de obleas de GaN de 200 mm para fabricar chips para aplicaciones de alta potencia, incluidos vehículos eléctricos, motores industriales y aplicaciones energéticas.

Líderes del mercado de fundición de semiconductores

Taiwan Semiconductor Manufacturing Company (TSMC) Limited

Globalfoundries Inc.

United Microelectronics Corporation (UMC)

Semiconductor Manufacturing International Corporation

Samsung Electronics Co. Ltd (Samsung Foundry)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de fundición de semiconductores

- Diciembre de 2022 EPC y Vanguard International Semiconductor Corporation (VIS) anunciaron un acuerdo de producción de varios años para semiconductores de potencia basados en nitruro de galio en diciembre de 2022. EPC aprovechará las capacidades de fabricación de obleas de 8 pulgadas (200 mm) de VIS, que es Se espera que aumente significativamente la capacidad de fabricación de los transistores y circuitos integrados GaN de alto rendimiento de EPC. La producción comenzará a principios de 2023.

- Noviembre de 2022 Hua Hong Semiconductor Ltd recibió la aprobación regulatoria para una oferta pública inicial de 2.500 millones de dólares en Shanghai. La oferta pública inicial (IPO) prevista se produce en un momento en que las empresas de chips de China se preparan para una competencia más intensa con Estados Unidos debido a las tensiones geopolíticas. Debido a esto, Hua Hong tiene la intención de utilizar el dinero para invertir en una nueva planta de fabricación (o fábrica) en la ciudad oriental de Wuxi, cuya construcción comenzará en 2023 y una capacidad de producción eventual de 83.000 obleas por mes.

Segmentación de la industria de fundición de semiconductores

Una fundición de semiconductores, también llamada fábrica y planta de fabricación, se refiere a una fábrica donde se fabrican dispositivos, como circuitos integrados (CI). Tanto las fundiciones puras (fundiciones que no ofrecen productos propios) como las IDM (jugadores que diseñan y producen sus propios productos) se consideran parte del estudio.

El estudio rastrea los ingresos acumulados por las fundiciones de semiconductores utilizadas en todas las aplicaciones. Además, se han considerado los ingresos acumulados por los proveedores de fundición de semiconductores junto con el impacto de COVID-19 en la proyección del mercado.

El mercado de fundición de semiconductores está segmentado por nodo tecnológico (10/7/5 nm, 16/14 nm, 20 nm, 28 nm, 45/40 nm, 65 nm y otros nodos tecnológicos), por aplicación (electrónica de consumo y comunicación, Automoción, industrial, HPC y otras aplicaciones) y por geografía (América del Norte, Europa, Oriente Medio y África y Asia Pacífico). Los tamaños de mercado y los pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| 10/7/5 millas náuticas |

| 16/14 millas náuticas |

| 20 millas náuticas |

| 28 millas náuticas |

| 45/40 nanómetro |

| 65 nanómetros |

| Otros nodos tecnológicos |

| Electrónica de Consumo y Comunicación |

| Automotor |

| Industrial |

| HPC |

| Otras aplicaciones |

| América del norte |

| Europa, Medio Oriente y África |

| Asia Pacífico |

| Por nodo tecnológico | 10/7/5 millas náuticas |

| 16/14 millas náuticas | |

| 20 millas náuticas | |

| 28 millas náuticas | |

| 45/40 nanómetro | |

| 65 nanómetros | |

| Otros nodos tecnológicos | |

| Por aplicación | Electrónica de Consumo y Comunicación |

| Automotor | |

| Industrial | |

| HPC | |

| Otras aplicaciones | |

| Por geografía | América del norte |

| Europa, Medio Oriente y África | |

| Asia Pacífico |

Preguntas frecuentes sobre investigación de mercado de fundición de semiconductores

¿Cuál es el tamaño actual del mercado Fundición de semiconductores?

Se proyecta que el mercado de fundición de semiconductores registre una tasa compuesta anual del 7,67% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Fundición de semiconductores?

Taiwan Semiconductor Manufacturing Company (TSMC) Limited, Globalfoundries Inc., United Microelectronics Corporation (UMC), Semiconductor Manufacturing International Corporation, Samsung Electronics Co. Ltd (Samsung Foundry) son las principales empresas que operan en el mercado de fundición de semiconductores.

¿Cuál es la región de más rápido crecimiento en el mercado Fundición de semiconductores?

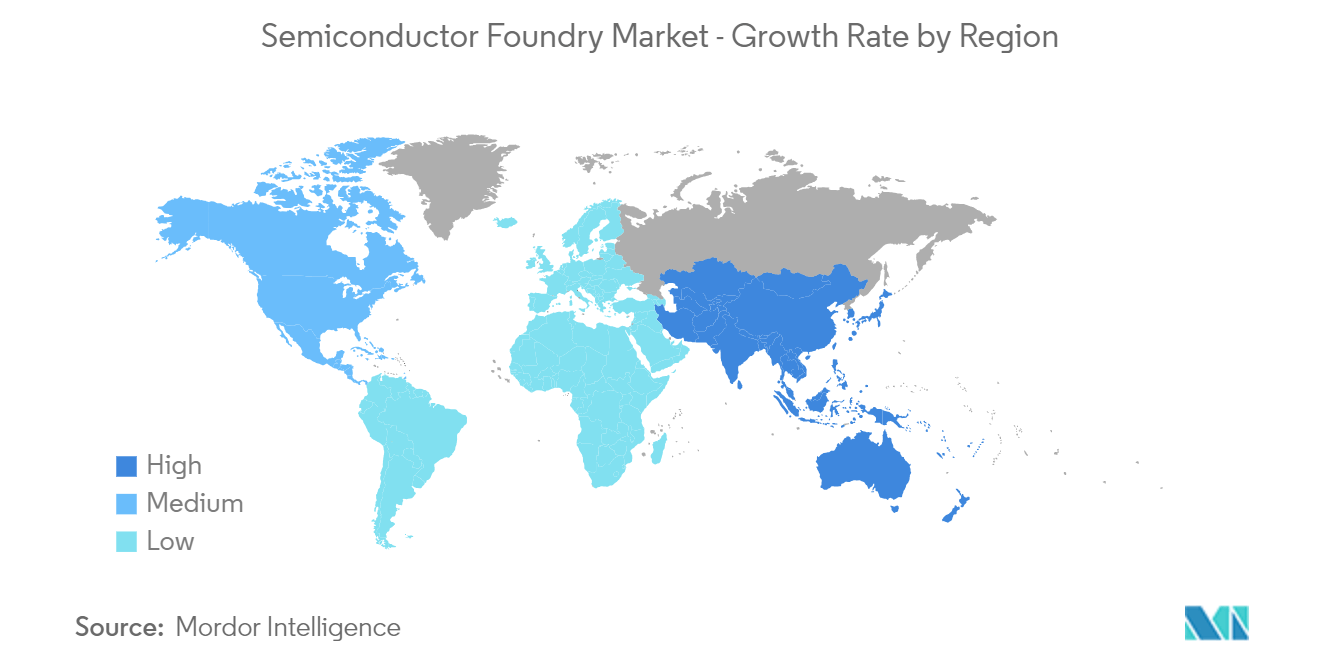

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de fundición de semiconductores?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de fundición de semiconductores.

¿Qué años cubre este mercado de Fundición de semiconductores?

El informe cubre el tamaño histórico del mercado de Fundición de semiconductores durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Fundición de semiconductores para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de fundición de semiconductores

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Fundición de semiconductores en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Fundición de semiconductores incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.