Tamaño y Participación del Mercado de Equipos para Semiconductores

Análisis del Mercado de Equipos para Semiconductores por Mordor Intelligence

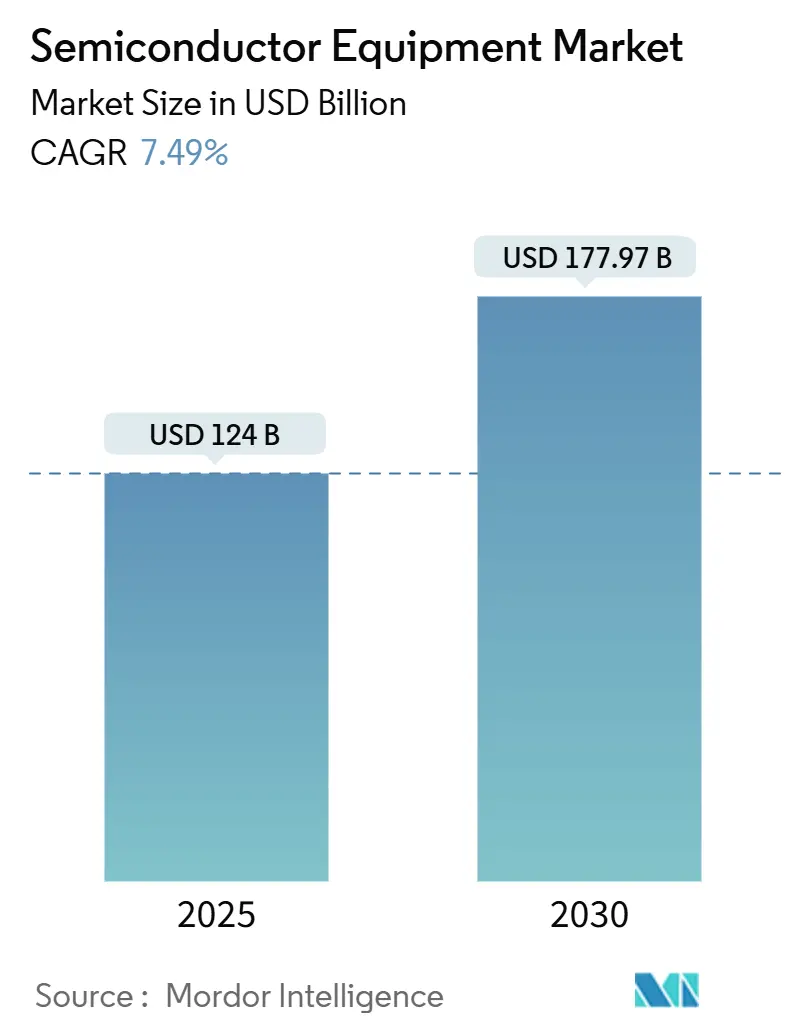

El tamaño del mercado de equipos para semiconductores fue valorado en USD 124,00 mil millones en 2025 y se pronostica que alcance USD 177,97 mil millones para 2030, a una TCCA del 7,49%. La construcción robusta de fábricas, atrasos récord de equipos y una ola de incentivos gubernamentales sustentan esta trayectoria. Las fundiciones están acelerando la capacidad en 2 nm e inferiores, mientras que los actores de Ensamblaje y Prueba de Semiconductores Subcontratados (OSAT) escalan líneas de paquetes avanzados para atender la demanda de inteligencia artificial (IA). Los esfuerzos geopolíticos para lograr soberanía tecnológica están moldeando los patrones de gasto de capital, forzando a los proveedores de herramientas a hacer malabarismos con controles de exportación en China con oportunidades alimentadas por subsidios en América del Norte, Europa y Oriente Medio. Los fabricantes de equipos que combinan amplitud de procesos, análisis de software y cobertura de servicios están asegurando compromisos de compra multianual de los mayores inversores del sector.

Conclusiones Clave del Informe

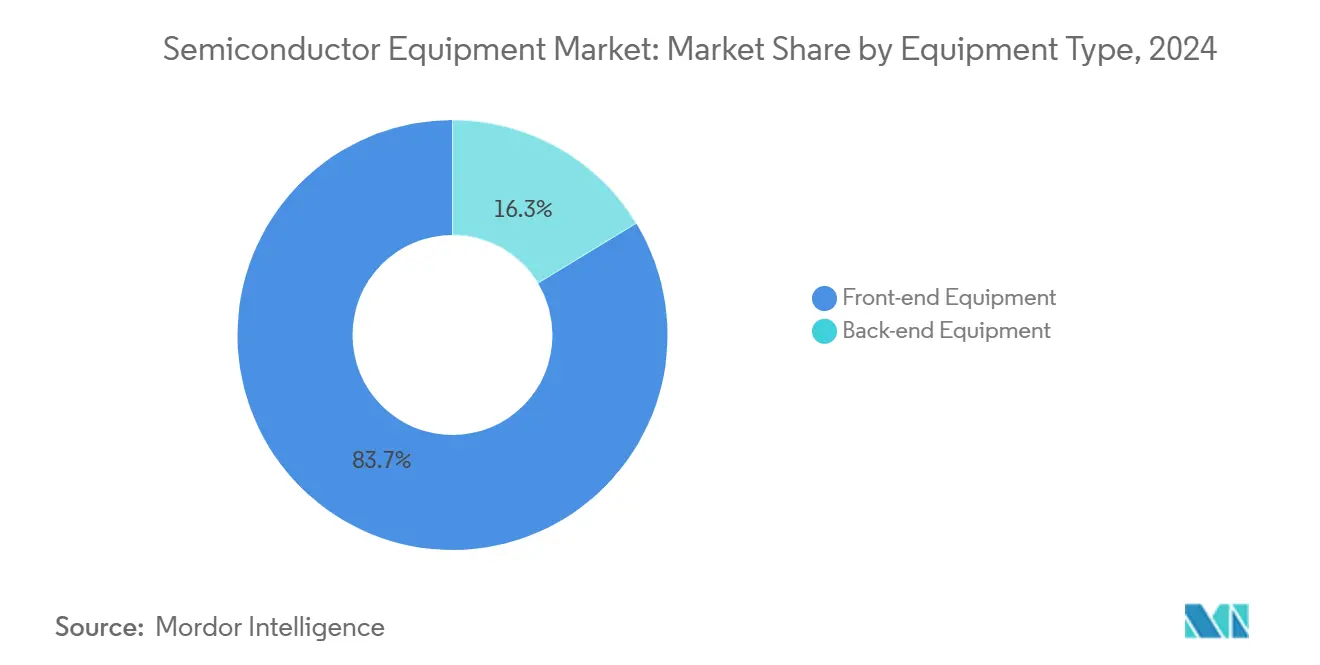

- Por tipo de equipo, las herramientas de procesamiento de obleas front-end dominaron el 83,7% de la participación del mercado de equipos para semiconductores en 2024; se proyecta que los sistemas EUV de Alta-NA se expandan a una TCCA del 21,1% hasta 2030.

- Por participante de la cadena de suministro, las fundiciones lideraron con una participación de ingresos del 52,2% en 2024, mientras que los proveedores OSAT avanzan a una TCCA del 12,2% hasta 2030.

- Por tamaño de oblea, las herramientas de 300 mm representaron el 62,2% del tamaño del mercado de equipos para semiconductores en 2024; las herramientas de obleas de potencia SiC/GaN ≤150 mm están creciendo a una TCCA del 11,1%.

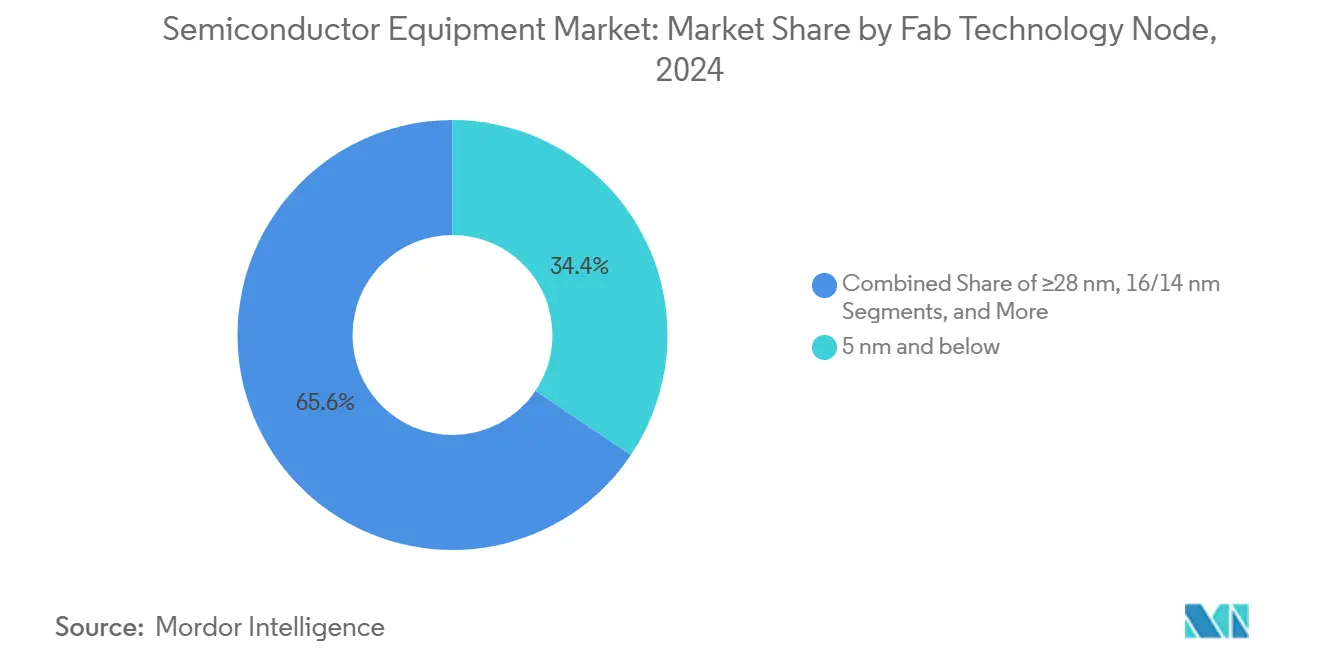

- Por nodo de tecnología, los procesos de 5 nm e inferiores mantuvieron una participación del 34,4% del tamaño del mercado de equipos para semiconductores en 2024, mientras que las herramientas de 2 nm e inferiores exhiben una perspectiva de TCCA del 21,5%.

- Por industria de usuario final, las aplicaciones de computación y centro de datos capturaron el 29,9% de la participación del mercado de equipos para semiconductores en 2024; automotriz y movilidad siguen siendo el mercado final de crecimiento más rápido con una TCCA del 13,8% hasta 2030.

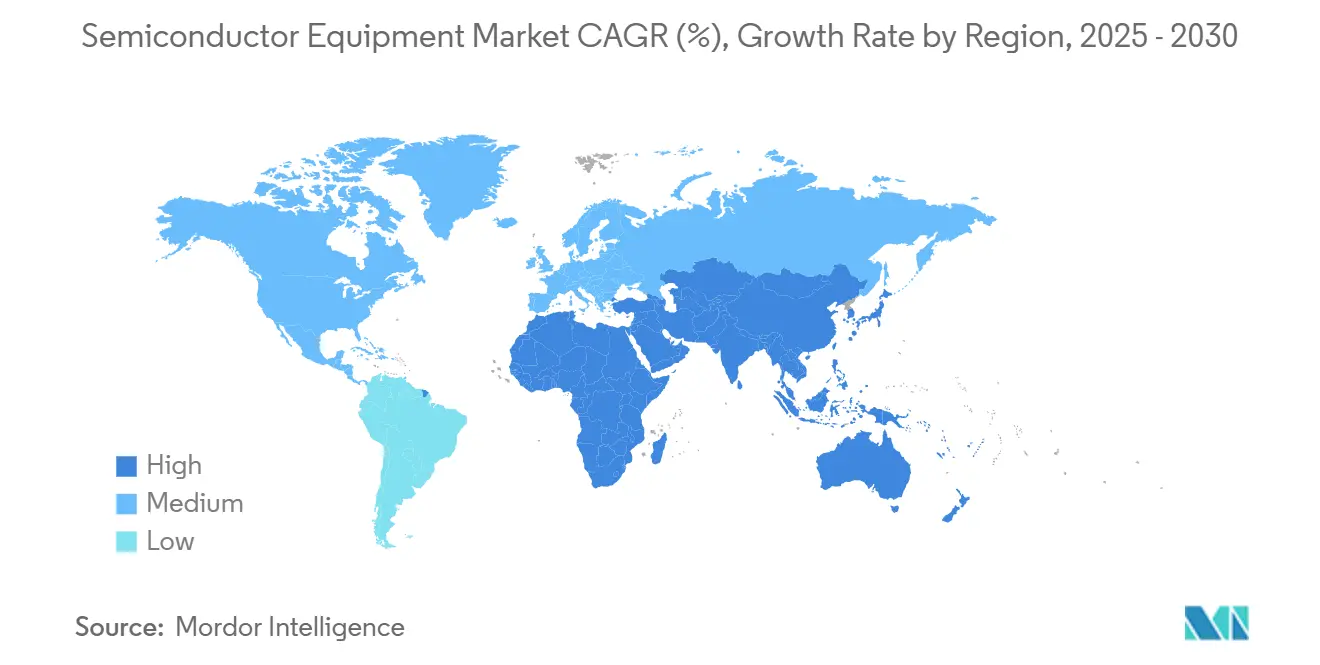

- Por geografía, Asia-Pacífico retuvo el 72% de participación del mercado de equipos para semiconductores en 2024, mientras que el mercado de Oriente Medio y África se expande a una TCCA del 9,9%.

Tendencias e Insights Globales del Mercado de Equipos para Semiconductores

Análisis de Impacto de Impulsores

| Impulsor | (~) % de Impacto en el Pronóstico de TCCA | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Demanda creciente de electrónicos de consumo avanzados y teléfonos inteligentes | +1.4% | Global, con concentración en Asia-Pacífico | Plazo medio (2-4 años) |

| Inversiones rápidas en nodos de dispositivos IA, IoT y de borde | +1.8% | América del Norte, Asia-Pacífico, Europa | Largo plazo (≥ 4 años) |

| Olas de subsidios gubernamentales (CHIPS, EU Chips Act, etc.), impulsando el CAPEX de herramientas | +1.6% | América del Norte, Europa, Asia-Pacífico | Plazo medio (2-4 años) |

| La transición a GAA y EUV de Alta-NA requiere nuevos conjuntos de herramientas | +1.2% | Asia-Pacífico, América del Norte | Largo plazo (≥ 4 años) |

| Mandatos de sostenibilidad impulsando herramientas de modernización de "fábricas verdes" | +0.7% | Europa, América del Norte, Asia-Pacífico | Plazo medio (2-4 años) |

| Pico de demanda de empaquetado de integración heterogénea 3D | +0.5% | Global | Plazo medio (2-4 años) |

| Fuente: Mordor Intelligence | |||

Demanda creciente de electrónicos de consumo avanzados y teléfonos inteligentes

Los teléfonos inteligentes, wearables y dispositivos de realidad mixta siguen agregando contenido lógico, de memoria y analógico que debe construirse en nodos cada vez más pequeños, empujando a las fundiciones a acelerar la capacidad en líneas de 28 nm-7 nm.[1]Taiwan Semiconductor Manufacturing Company, "2 nm Technology," tsmc.com El empaquetado avanzado que miniaturiza funciones de alto ancho de banda sin elevar presupuestos de energía impulsó una participación considerable de los ingresos de principios de 2025, desencadenando una ola de actualización en equipos de bump, prueba y litografía. Las líneas de integración heterogénea que apilan chiplets verticalmente se están expandiendo a tasas de doble dígito, elevando los envíos de pegadores flip-chip y herramientas de inspección a nivel de oblea. Los fabricantes de herramientas que ofrecen cámaras de deposición modulares con cambio rápido de recetas están ganando pedidos a medida que los ciclos de productos de consumo se ajustan. Las sólidas tasas de actualización de teléfonos móviles en India y el Sudeste Asiático mantienen las herramientas de nodos maduros funcionando cerca de su utilización completa, demostrando que las facturaciones resistentes son alcanzables incluso durante lanzamientos de dispositivos premium.

Inversiones rápidas en nodos de dispositivos IA, IoT y de borde

Los operadores de centros de datos buscan chips que ofrezcan mayor TOPS por vatio, impulsando la adquisición de escáneres de ultravioleta extremo (EUV) y módulos de deposición de capa atómica utilizados en 3 nm e inferiores. Las startups de aceleradores de IA en Estados Unidos y Europa están firmando acuerdos de reserva de capacidad que vinculan compras multianual de HBM al acceso garantizado a litografía de vanguardia, trasladando el riesgo de demanda de diseñadores de chips a fabricantes de equipos. Los dispositivos IA de borde para automatización de fábricas y despliegues de ciudades inteligentes aceleran la demanda de 16 nm-12 nm, estimulando nuevos pedidos para sistemas de grabado de 300 mm adaptados a memoria no volátil integrada. Los proveedores de herramientas despliegan algoritmos de monitoreo de procesos IA in situ, acortando los ciclos de desarrollo de recetas y mejorando el tiempo de actividad de las cámaras. El bucle autorreforzante entre el crecimiento de la carga de trabajo de IA y herramientas más inteligentes refuerza el mercado de equipos para semiconductores mucho más allá de 2030.

Las olas de subsidios gubernamentales están impulsando el CAPEX de herramientas

La Ley CHIPS y Ciencia de Estados Unidos, la Ley de Chips Europea y fondos asiáticos comparables están respaldando al menos 18 rompimientos de tierra de fábricas en 2025. Los créditos fiscales reducen los tiempos de recuperación para activos de litografía, deposición de vapor químico (CVD) y metrología, promoviendo que los IDM den luz verde a capacidad que la economía pura una vez hizo marginal. Los proveedores de equipos están adaptando contratos de servicio y depósitos de repuestos a requisitos de soporte regional integrados en acuerdos de subvención. Las cláusulas de seguridad nacional a menudo exigen abastecimiento local de subsistemas como bombas de vacío y etapas de posicionamiento, dando lugar a micro-cadenas de suministro cerca de nuevas fábricas en Texas, Sajonia y Kumamoto. Los subsidios también están dirigiendo el desarrollo de herramientas hacia huellas de carbono más bajas, ayudando a los proveedores a asegurar listas de preferencia de adquisición vinculadas a referencias de reducción de gases de efecto invernadero.

La transición a GAA y EUV de Alta-NA requiere nuevos conjuntos de herramientas

Los transistores de nanosábanas gate-all-around (GAA) introducen estructuras de canales verticales que demandan control sub-angstrom en epitaxia, deposición de espaciadores y limpieza húmeda selectiva. La litografía EUV de Alta-NA reduce las huellas de exposición en un 70%, pero requiere equipos de manejo de retículas, control de contaminación y procesamiento de resist recién certificados para presupuestos de superposición más ajustados. Los primeros envíos de herramientas a Albany NanoTech y líneas piloto de fundiciones líderes han desencadenado demanda de metrología de seguimiento, especialmente para sistemas de fuerza atómica 3-D y escaterometría óptica. Los proveedores de sistemas de deposición dieléctrica están rediseñando hardware para acomodar las restricciones de presupuesto térmico de apilas GAA. La interacción de materiales novedosos y óptica de apertura numérica extrema establece un ciclo de actualización de equipos multianual que favorece a los proveedores con profundo conocimiento de integración de subsistemas.

Análisis de Impacto de Restricciones

| Restricción | (~) % de Impacto en el Pronóstico de TCCA | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| CAPEX extremadamente alto y ciclos de recuperación largos | -1.1% | Global | Largo plazo (≥ 4 años) |

| Cuellos de botella de suministro de materiales especiales están retrasando los envíos de herramientas | -0.8% | Global, con impacto agudo en América del Norte y Europa | Corto plazo (≤ 2 años) |

| Restricciones de control de exportación en herramientas con destino a China | -0.4% | China, con implicaciones para cadenas de suministro globales | Plazo medio (2-4 años) |

| Escasez aguda de ingenieros de servicio de campo especializados | -0.6% | Global, particularmente América del Norte | Plazo medio (2-4 años) |

| Fuente: Mordor Intelligence | |||

CAPEX extremadamente alto y ciclos de recuperación largos

Una sola fábrica de lógica avanzada ahora cuesta muy por encima de USD 20 mil millones, haciendo que la base de clientes para herramientas de vanguardia sea cada vez más concentrada. Los períodos de depreciación largos extienden el escrutinio de adquisición, obligando a los fabricantes de herramientas a demostrar extensibilidad multi-nodo antes de que se liberen las órdenes de compra. Los proveedores responden con plataformas listas para actualización, geometrías de vacío modulares y software de control de procesos basado en suscripción que distribuye el costo durante la vida útil de una herramienta. Algunos IDM retrasan expansiones de capacidad, lo que difiere instalaciones y cambia el reconocimiento de ingresos a fases tardías del proyecto. Sin embargo, la necesidad implacable de rendimiento por vatio mantiene intactos los mapas de ruta, limitando el arrastre general en el mercado de equipos para semiconductores.

Cuellos de botella de suministro de materiales especiales están retrasando los envíos de herramientas

El galio, germanio y otros compuestos de alta pureza enfrentan restricciones de exportación que alargan los tiempos de entrega de construcción de herramientas más allá de 12 meses. La escasez de válvulas de vacío extremo y portachips electrostáticos agrega complejidad para los proveedores de plataformas de grabado y deposición. Algunos proveedores han lanzado estrategias de doble fuente, calificando alternativas no chinas para imanes de tierras raras utilizados en etapas de stepper. Otros construyen inventarios de amortiguación para cubrir ventanas de producción de seis meses, inmovilizando capital de trabajo y elevando costos unitarios. Aunque los gobiernos están financiando nuevas plantas de procesamiento de tierras raras, el suministro comercial se retrasará de la demanda al menos hasta 2027, pesando sobre la cadencia de entrega a corto plazo de la industria de equipos para semiconductores.

Análisis de Segmentos

Por Tipo de Equipo: EUV de Alta-NA Impulsa la Demanda de Herramientas Premium

Los instrumentos de procesamiento de obleas front-end capturaron el 83,7% de la participación del mercado de equipos para semiconductores en 2024, subrayando el papel central de la litografía, grabado y deposición en la mejora del rendimiento. Dentro de este segmento, los escáneres EUV de Alta-NA publican una TCCA del 21,1% hasta 2030 porque son indispensables para el patronaje de estructuras DRAM 3-D y lógica de 2 nm; los pedidos multi-sistema de fábricas en Taiwán y Nueva York ya totalizan varios miles de millones USD.[2]Center for Strategic and International Studies, "Albany NanoTech's Potential to Support the National Semiconductor Technology Center," csis.org

La complejidad backend alimenta innovaciones como pegadores de termocompresión con precisión de alineación sub-2 µm y empaquetado fan-out a nivel de oblea que aprovecha la precisión litográfica front-end. Los proveedores que combinan óptica de litografía, robótica de colocación y módulos de prueba de alta frecuencia en plataformas unificadas están capturando una participación creciente de presupuestos de paquetes avanzados, extendiendo inversiones de grado litográfico más abajo en la cadena de suministro.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Participante de la Cadena de Suministro: Las Fundiciones Lideran la Expansión de Capacidad

Las fundiciones representaron el 52,2% de los ingresos del mercado de equipos para semiconductores en 2024 ya que las empresas de chips fabless concentran pedidos en TSMC, Samsung Foundry y GlobalFoundries. Los megaproyectos en Arizona, Dresde y Kaohsiung cada uno presenta grupos de escáneres EUV, pilas de grabado multicámara y herramientas de deposición de capa atómica configuradas para intercambios rápidos de recetas, reflejando la necesidad del modelo de fundición de alojar diversos flujos de procesos de clientes. Los compromisos estrictos de tiempo de actividad impulsan contratos de servicio integrados que ahora igualan el 25-30% del valor de adquisición de herramientas, creando flujos de anualidades para proveedores de equipos.

Las casas OSAT emergen como la categoría de clientes de crecimiento más rápido a una TCCA del 12,2%, impulsadas por arquitecturas de paquetes 2.5-D y 3-D requeridas para aceleradores de IA y controladores de dominio automotriz. Las nuevas líneas capex incluyen perforación láser para vías a través de silicio, pegadores flip-chip de alta densidad y sistemas de dispensación de underfill moldeado. Los fabricantes de dispositivos integrados (IDM) retienen una participación considerable pero declinante ya que persiguen estrategias fab-lite que subcontratan lógica de vanguardia mientras invierten selectivamente en líneas de potencia, analógicas y de sensores.

Por Tamaño de Oblea: 300 mm Domina Mientras SiC/GaN Estimula Pedidos de Herramientas Nicho

El nodo de 300 mm retuvo el 62,2% de participación del mercado de equipos para semiconductores en 2024, apoyado por utilizaciones récord de fábricas y nuevos proyectos greenfield en Estados Unidos, Japón y Singapur. SEMI proyecta que la capacidad global de 300 mm exceda 10 millones de inicios de oblea por mes en 2025, sosteniendo demanda vigorosa para grabadores de producción por lotes, unidades CMP y sistemas de manejo de materiales automatizados. Las herramientas de control de procesos críticas para el rendimiento que monitorean la defectividad a través del área de superficie más grande ahora demandan precios premium.

Las herramientas de diámetro más pequeño están experimentando un renacimiento ya que los dispositivos de potencia de carburo de silicio (SiC) y nitruro de galio (GaN) se mueven hacia producción de 150 mm y, en líneas piloto selectas, 300 mm. El equipo SiC/GaN ≤150 mm está avanzando a una TCCA del 11,1%, liderado por reactores de epitaxia de alta temperatura y sistemas de implante ultra-limpios. La demostración de Infineon de obleas GaN de 300 mm señala un futuro cruce donde las fábricas de materiales especiales adoptan plataformas de automatización mainstream, abriendo un conjunto de oportunidades frescas para proveedores de herramientas sintonizados con requisitos de procesos de banda ancha amplia.

Por Nodo de Tecnología de Fábrica: 2 nm e Inferiores Enciende Nuevos Ciclos de Equipos

La lógica de 5 nm e inferiores capturó una participación del 34,4% del tamaño del mercado de equipos para semiconductores en 2024, y la rampa a 2 nm está impulsando una TCCA del 21,5% para el segmento de herramientas sub-2 nm. TSMC planea iniciar producción de alto volumen de 2 nm a fines de 2025, mezclando transistores de nanosábanas con entrega de energía por el lado posterior para reducir pérdidas de resistencia. El nodo demanda EUV de cuádruple patrón, grabado de capa atómica e implantación de iones criogénica-todas áreas donde solo un puñado de proveedores califican. Las fundiciones cubren riesgo ordenando generaciones de herramientas superpuestas, manteniendo líneas de 3 nm cálidas para productos de volumen mientras ejecutan pilotos de 2 nm, ampliando así el gasto total direccionable.

Los nodos maduros como 28 nm siguen siendo vitales para controladores de pantalla, microcontroladores y ICs analógicos, apoyando reservas constantes para steppers i-line y limpiezas de banco húmedo. Los mapas de ruta de litografía especial rastrean estándares de control de calidad automotriz, asegurando diversidad de demanda a través de todo el espectro de nodos y estabilizando el mercado de equipos para semiconductores contra desaceleraciones de nodos aislados.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Industria de Usuario Final: IA Acelera el Crecimiento del Segmento de Computación

Los clientes de computación y centro de datos consumieron el 29,9% de los ingresos del mercado de equipos para semiconductores en 2024, reflejando la necesidad insaciable de unidades de procesamiento gráfico (GPU) y aceleradores de IA. Los operadores de hiperescala pre-compran ranuras de capacidad en 2 nm y negocian asignación directa de obleas con fundiciones, efectivamente jalando envíos de equipos hacia adelante. La demanda de memoria de alto ancho de banda fuerza actualizaciones en líneas de ensamblaje de matrices de bolas de chip flip y herramientas de inspección de rayos X que garantizan confiabilidad de interposer.

Las aplicaciones automotrices y de movilidad lideran el crecimiento con una TCCA del 13,8% hasta 2030 ya que proliferan inversores de vehículos eléctricos, ICs de gestión de baterías y sistemas avanzados de asistencia al conductor (ADAS). Los dispositivos de potencia de banda ancha amplia dependen de reactores epitaxiales SiC de 150 mm-200 mm, mientras que los módulos de radar y LiDAR estimulan pedidos para herramientas de deposición y grabado de semiconductores compuestos. La infraestructura de comunicaciones continúa absorbiendo capacidad de dispositivos RF front-end y de ondas milimétricas, sosteniendo demanda de litografía y metrología en nodos de 28 nm-14 nm. Los electrónicos de consumo mantienen envíos de volumen en nodos sub-10 nm para SoCs móviles insignia, mientras que IoT industrial impulsa demanda incremental para microcontroladores ruggedizados construidos en plataformas de 40 nm.

Análisis Geográfico

Asia-Pacífico retuvo el 72,2% de participación del mercado de equipos para semiconductores en 2024, impulsado por ecosistemas densos en Taiwán, Corea del Sur y China continental; solo el clúster de fundiciones de Taiwán funcionó por encima del 90% de utilización, sosteniendo pedidos de EUV y metrología.[3]Pamir LLC, "Asia is set to power the global semiconductor market," pamirllc.com Corea del Sur intensificó el gasto en DRAM 1-beta y lógica gate-all-around, mientras que el impulso de China para la autosuficiencia elevó instalaciones domésticas de grabadores y deposición incluso bajo presión de control de exportación.

El renacimiento de América del Norte proviene de subvenciones de la Ley CHIPS; Albany NanoTech recibió la primera herramienta EUV de Alta-NA del mundo, creando una piedra angular para un ecosistema de litografía doméstico. Las inversiones simultáneas de TSMC e Intel en Arizona forman un corredor que se extiende desde ensamblaje de equipos en Oregón hasta suministro de materiales en Texas, reequilibrando la demanda regional.

Europa afiló su enfoque en tecnología especial-dispositivos de potencia automotriz, front-ends RF y sensores avanzados-usando la Ley de Chips Europea para apuntar a duplicar la capacidad regional para 2030; las líneas duales de 300 mm de Sajonia ya combinan procesamiento lógico, analógico y de potencia.

Oriente Medio y África registraron el crecimiento más rápido a una TCCA del 9,9%, alimentado por el plan de fábrica de USD 9 mil millones de Arabia Saudita y estudios de factibilidad de UAE, que requieren contratos de soporte de herramientas llave en mano que abarcan entrenamiento, reacondicionamiento y logística. América del Sur permanece nicho; Brasil está invirtiendo selectivamente en chips automotrices e industriales que dependen de herramientas de 200 mm de nodos maduros.

Panorama Competitivo

Los cinco mayores proveedores de equipos mantienen una participación significativa de los ingresos globales, una concentración moderada construida sobre óptica de litografía propietaria, ciencia del vacío y vastas patentes. La promesa de Tokyo Electron de invertir JPY 1,5 billones (USD 10 mil millones) en I+D durante cinco años señala una estrategia de integración de plataformas que vincula hardware, software y servicios en acuerdos a largo plazo. ASML preserva estatus de casi monopolio en EUV pero se amplía hacia análisis de Alta-NA y mitigación de defectos estocásticos ya que competidores chinos apuntan a litografía de nodos maduros.

Las oportunidades de espacio en blanco se agrupan alrededor de materiales de banda ancha amplia y empaquetado avanzado: el avance de GaN de 300 mm de Infineon expande la demanda para reactores epi, fuentes MOCVD y hornos de recocido de alta temperatura.[4]Infineon Technologies, "Infineon 2025 Predictions - Gallium Nitride (GaN)," infineon.com Los especialistas backend desarrollan líneas de unión de clips de cobre y hornos de control de deformación optimizados para paquetes de chiplet, mientras que los proveedores chinos aprovechan el apoyo de políticas y precios agresivos para ganar participación doméstica de grabado y limpieza húmeda.

El escrutinio de control de exportación aumenta el riesgo estratégico; los legisladores estadounidenses han pedido a los fabricantes de herramientas que detallen los ingresos de China, promoviendo que las empresas elaboren líneas de productos de cumplimiento dual que equilibren el acceso al mercado con límites regulatorios.

Líderes de la Industria de Equipos para Semiconductores

-

ASML Holding NV

-

Applied Materials Inc.

-

Lam Research Corp.

-

Tokyo Electron Ltd.

-

KLA Corp.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: TSMC confirmó producción en volumen de lógica 2 nm N2 a fines de 2025, introduciendo transistores de nanosábanas con entrega de energía por el lado posterior.

- Mayo 2025: Qualcomm y HUMAIN acordaron construir centros de datos de IA y un hub de diseño en Arabia Saudita, creando demanda fresca de equipos para lógica de vanguardia y empaquetado avanzado.

- Abril 2025: SEMI reportó crecimiento del 2,2% interanual en envíos mundiales de obleas de silicio, con rebanadas de 300 mm aumentando 6% interanual, subrayando utilización sostenida de equipos.

- Marzo 2025: Albany NanoTech se convirtió en el primer sitio del Centro Nacional de Tecnología de Semiconductores para litografía EUV, respaldado por USD 825 millones en fondos federales y USD 1 mil millones estatales.

Alcance del Informe Global del Mercado de Equipos para Semiconductores

Un semiconductor es un componente esencial de equipos electrónicos, habilitando avances en telecomunicaciones, computación, biotecnología, tecnología de armas, aviación, energía renovable y varias otras industrias. Los semiconductores, también conocidos como circuitos integrados (IC) o microchips, están hechos de materiales puros, como silicio y germanio, y materiales compuestos, como arseniuro de galio.

El alcance del estudio para el mercado de equipos para semiconductores está estructurado para rastrear el gasto en tipos de equipos, es decir, equipos front-end y back-end. El mercado está además segmentado en participantes de la cadena de suministro, es decir, IDM, OSAT y fundición. El mercado también está segmentado por geografía. Todos los datos presentados en este estudio son según información reciente. Todas las proyecciones de mercado están ajustadas para reflejar el impacto de COVID-19 en el mercado de equipos para semiconductores. Los tamaños de mercado y pronósticos se proporcionan en términos de valor (USD mil millones) para todos los segmentos mencionados.

| Equipos Front-end | Equipos de Litografía |

| Equipos de Grabado | |

| Equipos de Deposición | |

| Equipos de Metrología / Inspección | |

| Equipos de Limpieza | |

| Equipos de Procesamiento de Fotorresist | |

| Otros Tipos Front-end | |

| Equipos Back-end | Equipos de Prueba |

| Equipos de Ensamblaje y Empaquetado |

| IDM |

| Fundición |

| OSAT |

| 300 mm |

| 200 mm |

| ≤150 mm |

| ≥28 nm |

| 16/14 nm |

| 10/7 nm |

| 5 nm e inferiores |

| Computación y Centro de Datos |

| Comunicaciones (5G, RF) |

| Automotriz y Movilidad |

| Electrónicos de Consumo |

| Industrial y Otros |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | Oriente Medio | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto de Oriente Medio | ||

| África | Sudáfrica | |

| Nigeria | ||

| Egipto | ||

| Resto de África | ||

| Por Tipo de Equipo | Equipos Front-end | Equipos de Litografía | |

| Equipos de Grabado | |||

| Equipos de Deposición | |||

| Equipos de Metrología / Inspección | |||

| Equipos de Limpieza | |||

| Equipos de Procesamiento de Fotorresist | |||

| Otros Tipos Front-end | |||

| Equipos Back-end | Equipos de Prueba | ||

| Equipos de Ensamblaje y Empaquetado | |||

| Por Participante de la Cadena de Suministro | IDM | ||

| Fundición | |||

| OSAT | |||

| Por Tamaño de Oblea | 300 mm | ||

| 200 mm | |||

| ≤150 mm | |||

| Por Nodo de Tecnología de Fábrica | ≥28 nm | ||

| 16/14 nm | |||

| 10/7 nm | |||

| 5 nm e inferiores | |||

| Por Industria de Usuario Final | Computación y Centro de Datos | ||

| Comunicaciones (5G, RF) | |||

| Automotriz y Movilidad | |||

| Electrónicos de Consumo | |||

| Industrial y Otros | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| Corea del Sur | |||

| India | |||

| Resto de Asia-Pacífico | |||

| Oriente Medio y África | Oriente Medio | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Turquía | |||

| Resto de Oriente Medio | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Egipto | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Qué está impulsando el crecimiento actual del mercado de equipos para semiconductores?

Las cargas de trabajo de IA en aumento, los incentivos gubernamentales para semiconductores y las expansiones de fundiciones en 3 nm e inferiores son los principales catalizadores de crecimiento, elevando las facturaciones globales de equipos hacia USD 170 mil millones para 2030.

¿Por qué se consideran críticas las herramientas EUV de Alta-NA para chips de próxima generación?

Los escáneres EUV de Alta-NA habilitan el patronaje sub-2 nm con control de borde de línea más ajustado, haciéndolos esenciales para las ganancias de rendimiento prometidas por transistores de nanosábanas y entrega de energía por el lado posterior.

¿Cómo están afectando los subsidios gubernamentales los patrones de gasto en herramientas?

Programas como la Ley CHIPS y la Ley de Chips Europea acortan tiempos de recuperación, aceleran cronogramas de fábricas y localizan cadenas de suministro, llevando a oleadas regionales concentradas en pedidos de equipos.

¿Qué mercado final está creciendo más rápido para equipos de semiconductores?

El segmento automotriz y de movilidad muestra la TCCA más alta del 13,8% hasta 2030, impulsado por electrónica de potencia de vehículos eléctricos y semiconductores de sistemas avanzados de asistencia al conductor.

¿Qué desafíos podrían atenuar el crecimiento del mercado de equipos en los próximos cinco años?

Los costos de fábricas de miles de millones de dólares, escaseces de materiales especiales y controles de exportación más estrictos pueden retrasar instalaciones de herramientas y alargar períodos de ROI, templando la demanda que de otro modo sería fuerte.

Última actualización de la página el: