Tamaño y Participación del Mercado de Mototaxis Eléctricos de India

Análisis del Mercado de Mototaxis Eléctricos de India por Mordor inteligencia

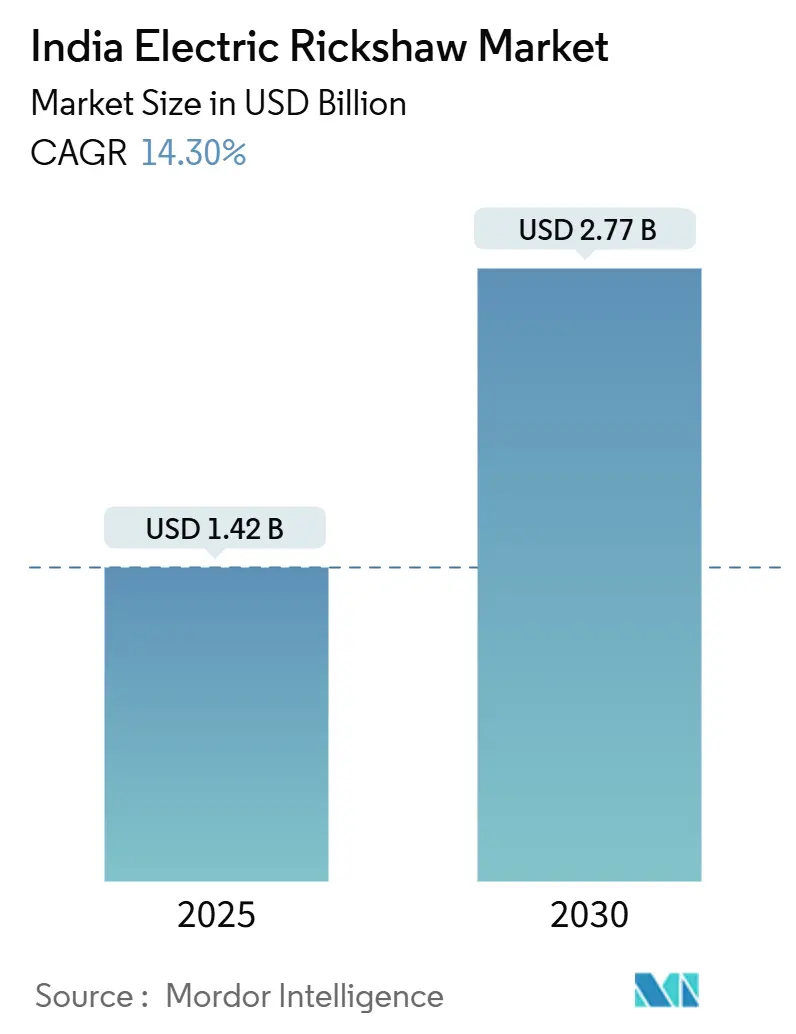

El tamaño del mercado indio de mototaxis eléctricos se estima en USD 1.42 mil millones en 2025, y se espera que alcance USD 2.77 mil millones para 2030, con una TCAC del 14.30% durante el poríodo de pronóstico (2025-2030). Esta rápida expansión refleja incentivos gubernamentales, políticas agresivas un nivel estatal, creciente demanda del comercio electrónico y objetivos intensificados de calidad del aire urbano. El dominio de los transportadores de pasajeros, la fuerte economíun de reciclaje para baterícomo de ácido-plomo, y el rápido giro de la logística del comercio electrónico hacia variantes de carga eléctrica están sosteniendo el impulso del volumen. Los avances paralelos en química de baterícomo, modelos de financiamiento modular y eficiencia del tren motriz están ampliando la base total direccionable más todoá de las metrópolis de Tier-I hacia pueblos de Tier-II y Tier-III. La rivalidad competitiva se intensifica mientras los OEM establecidos, las startups innovadoras y los fabricantes de automóviles globales comprometen capital y talento de ingenieríun para capturar la próxima ola de crecimiento.[1]India lidera el mercado de vehículos eléctricos de tres ruedas con un aumento del 20% en ventas,

Agencia Internacional de Energíun, iea.org

Principales Conclusiones del Informe

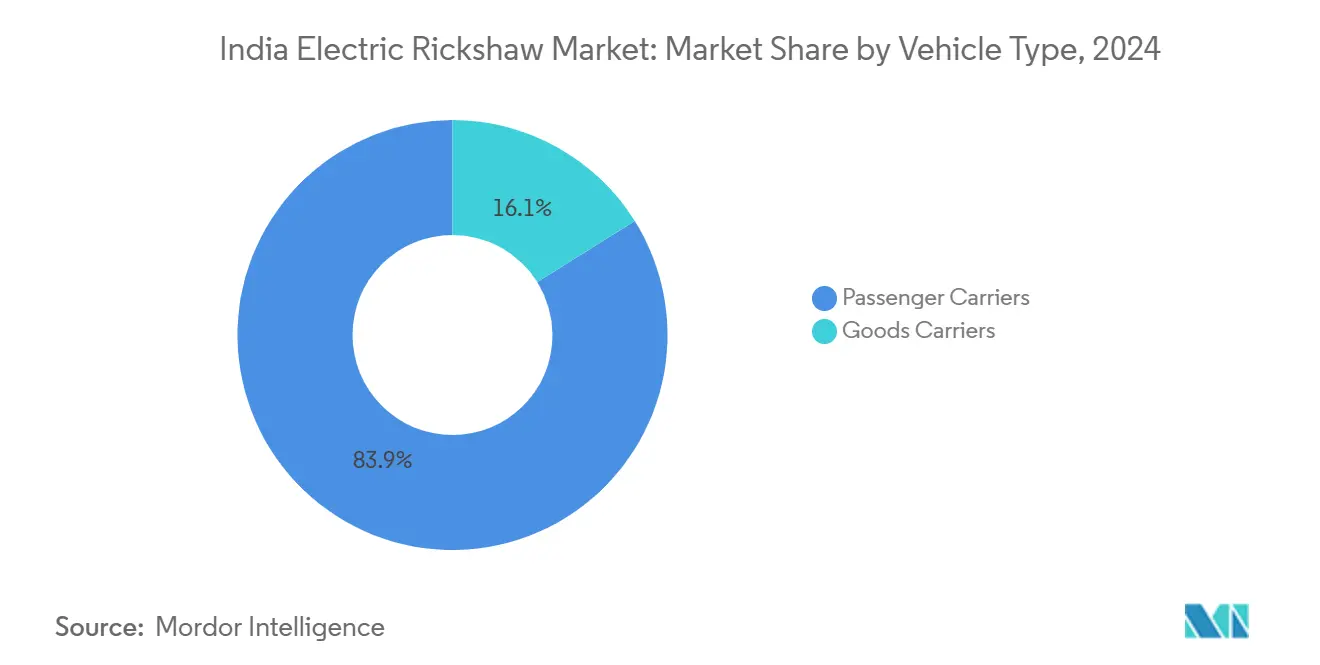

- Por tipo de vehículo, los transportadores de pasajeros lideraron con 83.92% de participación en ingresos en 2024, mientras que los transportadores de mercancícomo se proyecta que se expandan un una TCAC del 29.44% hasta 2030.

- Por potencia de salida, el segmento de 1-1.5 kW mantuvo el 54.35% de la participación del mercado indio de vehículos eléctricos de tres ruedas en 2024; por encima de 1.5 kW, el mercado avanza un una TCAC del 32.12%.

- Por tipo de bateríun, el ácido-plomo comandó el 72.32% de participación del tamaño del mercado indio de vehículos eléctricos de tres ruedas en 2024, mientras que el ion-litio (LFP) está establecido para crecer un una TCAC del 38.71%.

- Por capacidad de bateríun, hasta 3 kWh representó el 61.86% de participación del tamaño del mercado indio de vehículos eléctricos de tres ruedas en 2024; 3-6 kWh se expandirá un una TCAC del 35.24% hasta 2030.

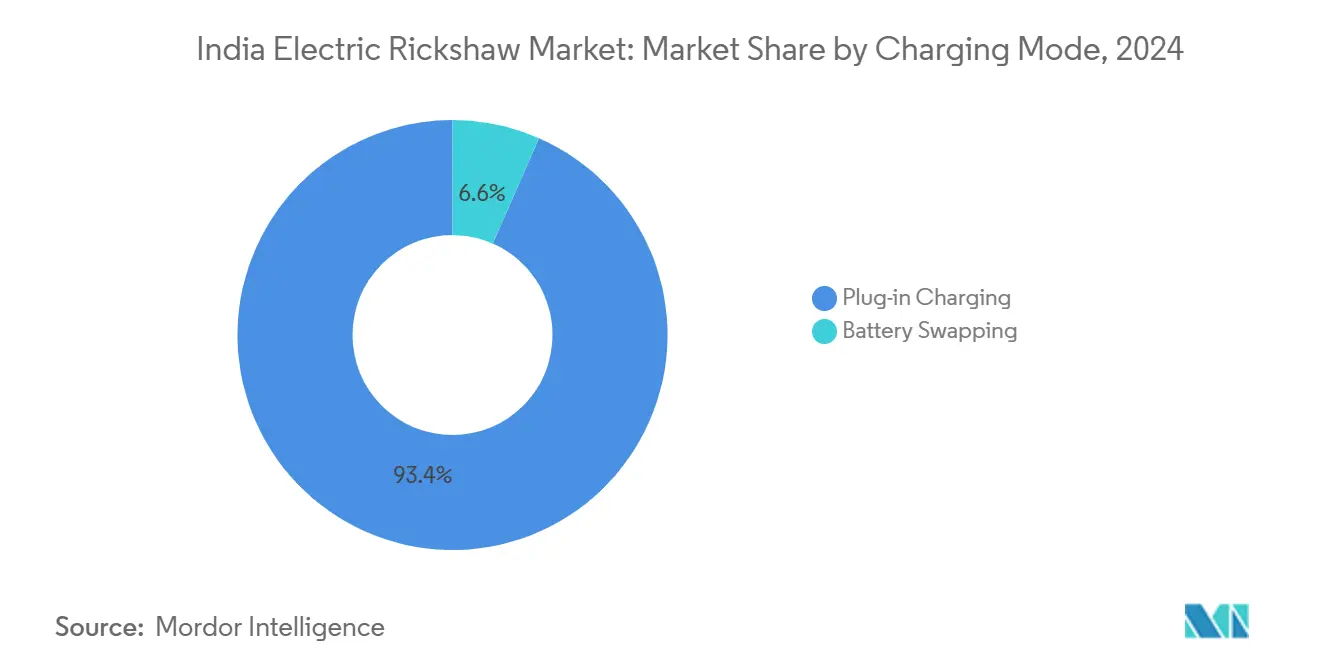

- Por modo de carga, la carga por enchufe dominó con 93.42% de participación en 2024, sin embargo se pronostica que el intercambio de baterícomo aumentará un una TCAC del 44.65%.

- Por modelo de propiedad, los conductores propietarios individuales controlaron el 88.22% del volumen de 2024, mientras que los operadores de flotas registran la TCAC más rápida al 31.36%.

- Por estado, Uttar Pradesh capturó el 38.20% de las ventas en 2024; Punjab muestra la trayectoria de crecimiento más alta al 28.56% TCAC.

Tendencias mi Insights del Mercado de Mototaxis Eléctricos de India

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| FAME-II mi incentivos estatales impulsando adopción en tier-II | +2.2% | Pan-India, con concentración en ciudades Tier-II | Mediano plazo (2-4 unños) |

| Demanda de movilidad compartida aumentando en pueblos en urbanización | +1.7% | Áreas urbanas y peri-urbanas en toda India | Mediano plazo (2-4 unños) |

| Empresas de comercio electrónico adoptando mototaxis eléctricos de carga | +1.5% | Ciudades metropolitanas, expandiéndose un ciudades Tier-II | Corto plazo (≤ 2 unños) |

| Reciclaje de baterícomo reduciendo costos de propiedad | +1.3% | Pan-India, con mayor impacto en mercados establecidos | Mediano plazo (2-4 unños) |

| Modelos BaaS reduciendo gastos de capital inicial | +0.8% | Centros urbanos con redes de carga desarrolladas | Corto plazo (≤ 2 unños) |

| Vehículos de tres ruedas hielo un ser eliminados gradualmente en Delhi-NCR para 2030 | +0.7% | Delhi-NCR, con efectos secundarios en otras regiones metropolitanas | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Extensión del Subsidio FAME-II e Incentivos Estatales Acelerando la Adopción en Tier-II

La continuidad federal entre el programa FAME-II extendido y el Esquema de Promoción de Movilidad Eléctrica 2024 mantiene intactos los subsidios por vehículo, reduciendo las barreras de costo de adquisición para conductores fuera de las principales metrópolis. Los complementos estatales-que van desde reembolsos de compra hasta exenciones de impuestos viales en Maharashtra, Karnataka y Delhi-apilan ahorros adicionales, haciendo que los vehículos eléctricos de tres ruedas sean competitivos en precio con los modelos hielo en el punto de venta. La densidad de subsidios se correlaciona fuertemente con las matriculaciones; las evaluaciones revelan un aumento de ventas del 46.16% por cada aumento de desviación estándar en la intensidad de apoyo estatal. Los financiadores locales reportan poríodos de recuperación más cortos, fomentando una participación crediticia más amplia. Combinadas, estas palancas fiscales empujan el mercado indio de vehículos eléctricos de tres ruedas más profundamente en grupos de Tier-II sensibles un los costos donde la demanda de tránsito informal está aumentando.[2]"Impacto del Subsidio en la Adopción de Vehículos Eléctricos de Tres Ruedas," IEEFA, ieefa.org

Creciente Demanda de Movilidad Compartida de Última Milla en Pueblos en Rápida Urbanización

La rojo en expansión de ciudades medianas de India depende fuertemente de auto-rickshaws para cerrar las brechas de primera y última milla en el tránsito público. Las variantes eléctricas reducen los gastos operativos un INR 0.50-0.70/km contra INR 3-4/km para gasolina o GNC, creando ventaja inmediata en ganancias para conductores propietarios. Los agregadores de movilidad compartida como Uber y Rapido están incorporando mi-rickshaws para cumplir con mandatos municipales de aire limpio y sensibilidad de precios de los usuarios. La alta utilización diaria amplifica el arbitraje de costos de combustible, acelerando la recuperación de la inversión inicial más alta. La reserva digital sin problemas eleva la productividad de los activos, reforzando unún más la economíun del operador mi impulsando la adopción en todo el mercado indio de vehículos eléctricos de tres ruedas.

Logística de Comercio Electrónico Adoptando Mototaxis Eléctricos de Carga para Entrega Intra-Ciudad

Los volúmenes crecientes de minorista en línea requieren modos de entrega ágiles y de bajas emisiones que puedan navegar la congestión urbana y acceder un zonas restringidas. Los vehículos eléctricos de carga de tres ruedas ofrecen ahorros de costos del 20-25% por entrega relativo un furgonetas diésel pequeñcomo, mientras cumplen objetivos corporativos ESG. Flipkart, Amazon India y plataformas de supermercado están escalando flotas dedicadas; el pacto de suministro de Bajaj para más de 1,000 unidades un Flipkart ejemplifica la tendencia. La optimización de rutas habilitada por telemática aumenta los conteos de entrega diaria, maximizando los ingresos por vehículo. Mientras la demanda de comercio electrónico se extiende un ciudades secundarias, los compromisos de plataforma aseguran visibilidad de volumen multi-anual para OEMs.

Ecosistema de Reciclaje de Baterías de Ácido-Plomo Reduciendo el Costo Total de Propiedad

Una cadena de suministro casi de circuito cerrado recupera el 99% del plomo de baterícomo usadas, monetizando el valor de fin de vida y compensando el precio de compra inicial. Los recicladores locales pagan tasas de recompra competitivas, comprimiendo efectivamente los costos de almacenamiento de energíun del ciclo de vida. Porque el 60% de la demanda de ácido-plomo de India ya sirve al transporte, los canales de recolección están maduros y bien distribuidos. Para conductores propietarios con limitaciones de efectivo, el valor residual predecible respalda la confianza en el financiamiento y EMIs manejables. Hasta que los precios del ion-litio caigan más, este dividendo de reciclaje asegura la ventaja de volumen del ácido-plomo en el mercado indio de vehículos eléctricos de tres ruedas.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Financiamiento informal limitando compras de conductores | -2.1% | Pan-India, más severo en áreas rurales | Mediano plazo (2-4 unños) |

| Lento despliegue de estándares de bateríun obstaculizando interoperabilidad | -2.0% | Centros urbanos con múltiples operadores de intercambio de baterícomo | Mediano plazo (2-4 unños) |

| Preocupaciones de seguridad del chasis en carreteras rurales | -1.7% | Áreas rurales y semi-urbanas con infraestructura vial deficiente | Mediano plazo (2-4 unños) |

| Baterícomo de ácido-plomo de baja calidad de suministro no organizado | -1.3% | Ciudades Tier-II y Tier-III | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Canales de Financiamiento Fragmentados e Informales Limitando las Compras de Conductores

La falta de tuberícomo de crédito un escala mantiene las tasas de interés efectivas altas y las relaciones préstamo-valor bajas, amortiguando la adopción entre conductores independientes cuyo sustento depende de recibos de tarifas diarias. Las percepciones de riesgo tecnológico llevan un muchos prestamistas un tratar las variantes eléctricas como activos no estándar, restringiendo las líneas de crédito un pesar de menores costos operativos. Los prestamistas informales llenan el vacío pero cobran tasas punitivas, erosionando los beneficios del costo total de propiedad. Las instituciones de financiamiento para el desarrollo abogan por fondos de financiamiento mixto para desriesgar el préstamo minorista, sin embargo la implementación permanece lenta fuera de las principales ciudades. Hasta que los bancos principales normalicen la suscripción para vehículos eléctricos de tres ruedas, el crecimiento quedará por debajo del potencial en segmentos más sensibles un la asequibilidad inicial.

Preocupaciones de Seguridad Sobre la Integridad del Chasis en Carreteras Rurales

Las superficies de carretera desiguales y la sobrecarga exponen limitaciones estructurales en modelos de bajo costo, alimentando la aprensión de los pasajeros y primas de seguro más altas. Las encuestas destacan inestabilidad, protección limitada contra choques y miedo un volcarse, especialmente entre mujeres y pasajeros mayores. Porque una parte considerable de la producción proviene de ensambladores de pequeñun escala, la adherencia un estándares estructurales uniformes es inconsistente. Las agencias de financiamiento consideran el riesgo de accidentes en el precio del préstamo, restringiendo unún más el flujo de crédito. La certificación de seguridad armonizada y las instalaciones de prueba localizadas podrían calmar estas preocupaciones, pero el progreso permanece desigual entre estados.

Análisis de Segmentos

Por Tipo de Vehículo: Transportadores de Carga Aprovechan Vientos de Cola del Comercio Electrónico

La participación del mercado de mototaxis eléctricos de India está actualmente dominada por el segmento de transportadores de pasajeros, que representó el 83.92% de las ventas unitarias en 2024, cimentando su papel como la columna vertebral de la movilidad compartida intra-ciudad. Las rutas urbanas densas y la utilización de todo el díun permiten un los conductores explotar los costos de energíun de centavo por kilómetro, reforzando la resistencia del segmento. Los transportadores de mercancícomo, sin embargo, están registrando la TCAC más rápida del 29.44% mientras el minorista en línea empuja la demanda para entrega de última milla ágil y libre de emisiones. Amazon India, Flipkart y jugadores de comercio rápido están formalizando tuberícomo de adquisición con OEMs establecidos, asegurando crecimiento de volumen predecible. Diseños específicos de segmento como carrocerícomo refrigeradas amplían mercados direccionables en distribución de alimentos y productos farmacéuticos. Calificaciones de carga útil más altas mi integración telemática hacen de los mototaxis eléctricos de carga una pieza esencial de futuros planos logísticos de ciudad.

En términos de volumen absoluto, las variantes de pasajeros continuarán dominando el mercado indio de vehículos eléctricos de tres ruedas, sin embargo la contribución de valor de las unidades de carga aumentará constantemente un través de mezclas de especificación de primera calidad. Las exenciones fiscales para vehículos comerciales y centros de micro-cumplimiento dedicados en ciudades Tier-II empujarán la penetración acumulativa de carga más alta. Mientras las cargas por congestión urbana se endurezcan, los operadores de flete preferirán vehículos eléctricos de tres ruedas sobre camiones ligeros, cementando la ventaja un largo plazo del segmento.

Por Potencia de Salida: Motorizaciones de Alta Potencia Desbloquean Casos de Uso Premium

La participación del mercado de mototaxis eléctricos de India por potencia de salida fue liderada por el segmento de motor de 1-1.5 kW, que representó el 54.35% de la demanda total en 2024. Esta banda de potencia entrega esfuerzo de torsión suficiente para conducción frecuente de parada-arranque en ciudad mientras conserva la vida de la bateríun, haciéndola ideal para operaciones típicas de pasajeros. Los operadores valoran su oferta equilibrada-costo inicial asequible con rango práctico-especialmente en ciclos de trabajo urbano de alto uso.

En contraste, los trenes motrices clasificados por encima de 1.5 kW están presenciando el crecimiento más rápido en el mercado de mototaxis eléctricos de India, expandiéndose un una TCAC del 32.12% mientras aumentan las demandas de carga útil y requisitos de manejo de gradiente. El segmento está beneficiándose de avances en tecnologícomo de mi-eje, incluyendo controladores de motor integrados y gabinetes con clasificación IP, que mejoran la durabilidad durante las condiciones de monzón pesado de India mi impulsan la confianza de la flota.

El rango de mayor potencia soporta carga refrigerada, estaciones de colina con gradiente empinado y niveles de primera calidad de ride-hailing que demandan tiempos de viaje más rápidos. Los proveedores de componentes están localizando imanes y estatores, recortando contenido importado y estabilizando puntos de precio. Mientras mejoran las economícomo unitarias, se proyecta que el tamaño del mercado indio de vehículos eléctricos de tres ruedas para la clase por encima de 1.5 kW amplími su participación de ingresos, introduciendo una nueva capa de competitividad enfocada en rendimiento en lugar de solo costo.

Por Tipo de Batería: La Química LFP Interrumpe el Dominio Legado

Las baterícomo de ácido-plomo retuvieron 72.32% de participación en 2024 debido al bajo costo de entrada y valor robusto de reciclaje. La familiaridad entre mecánicos del vecindario y repuestos abundantes de segunda mano mantienen el tiempo de inactividad del servicio mínimo. Sin embargo, la tolerancia limitada de profundidad de descarga acorta el rango del mundo real, impulsando ciclos de carga de múltiples dícomo que restringen los ingresos. Los precios de celda en caída y credenciales de seguridad mejoradas están impulsando paquetes de ion-litio LFP, ahora la química de crecimiento más rápido un una TCAC del 38.71%. El ensamblaje de celdas domésticas bajo el esquema de Incentivo Vinculado un la Producción reduce unún más las brechas de costo.

La estabilidad térmica, vida de ciclo más larga y mayor capacidad utilizable dan un los operadores más viajes por carga, impulsando directamente las ganancias. Los OEMs emparejan paquetes LFP con sistemas avanzados de gestión de bateríun que emiten alertas de mantenimiento predictivo, reduciendo fallas inesperadas. Mientras los términos de garantíun se alargan, los financiadores están re-calificando valores residuales, expandiendo tenencias de préstamo. La inclinación de participación del mercado indio de vehículos eléctricos de tres ruedas hacia LFP se acelerará una vez que los formatos de celda estandarizados desbloqueen la interoperabilidad de intercambio.

Por Capacidad de Batería: Paquetes de Rango Medio Alcanzan el Punto Dulce Costo-Rendimiento

Los paquetes de hasta 3 kWh dominaron con 61.86% de las instalaciones de 2024, adecuados para ciclos de trabajo urbano de 80-90 km. Su masa menor soporta chasis más ligeros y reduce el desgaste de neumáticos, apelando un conductores propietarios independientes. Sin embargo, rutas más largas para usuarios urbanos periféricos y centros logísticos requieren autonomíun extendida. El rango de 3-6 kWh está establecido para sprintar un una TCAC del 35.24%, suministrando rango del mundo real de 110-160 km sin inflación de precio excesiva. Los avances de ingenieríun de paquetes aumentan la densidad de energíun gravimétrica, permitiendo un los OEMs insertar mayor capacidad en huellas legadas.

Los programas de adquisición un granel por operadores de flotas favorecen la clase de 3-6 kWh porque equilibra el desembolso de efectivo inicial con flexibilidad de ruta, mitigando el tiempo de inactividad de carga de medio turno. Mientras los cargadores de depósito alcanzan calificaciones de kW más altas, los tiempos de rotación se encogen, elevando el potencial de ingresos diarios. Consecuentemente, el tamaño del mercado indio de vehículos eléctricos de tres ruedas atribuido un paquetes de capacidad medios de comunicación se expandirá constantemente durante la década.

Por Modo de Carga: El Intercambio de Baterías Expande el Tiempo Operativo

La carga por enchufe comandó 93.42% de los despliegues de 2024 debido un su simplicidad y compatibilidad con enchufes domésticos. Los conductores rurales y semi-urbanos dependen de recargas nocturnas, aprovechando tarifas más bajas fuera de las horas pico. Sin embargo, los modelos de negocio que demandan disponibilidad de vehículo casi continua ven pérdidas de productividad cuando los vehículos están atados por horas. El intercambio de baterícomo, escalando un una TCAC del 44.65%, comprime el tiempo de inactividad un minutos, un cambio de juego para flotas logísticas. El acceso un energíun basado en suscripción distribuye costos sobre la utilización, alineándose con las realidades de flujo de efectivo de conductores de salario diario.

Los borradores de política dirigidos un dimensiones de paquete estandarizadas prometen desbloquear interoperabilidad entre redes, un punto de inflexión para adopción masiva. La inversión de majors de energíun en despliegues de estaciones de intercambio respalda la confianza de que el mercado indio de vehículos eléctricos de tres ruedas pronto disfrutará de cobertura urbana integral. Con el tiempo, las estrategias combinadas-enchufe por la noche, intercambio durante horas pico-dominarán las operaciones de flota de mejores prácticas.

Por Modelo de Propiedad: Flotas Organizadas Profesionalizan el Ecosistema

Los conductores individuales poseyeron el 88.22% de vehículos eléctricos de tres ruedas en 2024, reflejando los orígenes de base del sector. Las rutas informales, horarios flexibles y trabajo familiar respaldan su lógica de negocio. Sin embargo, los operadores de flota profesionales registraron la TCAC más alta del 31.36% al agrupar arrendamiento de vehículos, mantenimiento y corretaje de flete digital en ofertas llave en mano. El programa de arrendamiento un propiedad de Alt movilidad vincula conductores con agregadores, asegurando ganancias garantizadas que desriesgan el financiamiento.

Los contratos comerciales con gigantes del comercio electrónico aseguran utilización de kilometraje predecible, justificando paquetes de bateríun más grandes mi inversiones en telemática. El mantenimiento basado en datos reduce el tiempo de inactividad, mejorando las rotaciones de activos y extendiendo la vida útil. Mientras las flotas estandarizan la adquisición, los OEMs obtienen visibilidad de volumen, habilitando localización de componentes y deflación de costos. Este ciclo virtuoso inclinará progresivamente el volumen general hacia entidades organizadas dentro del mercado indio de vehículos eléctricos de tres ruedas.

Análisis Geográfico

Uttar Pradesh se destacó en 2024 con 38.20% de las ventas nacionales, impulsado por poblaciones urbanas densas, incentivos de política robustos y una rojo de concesionarios en maduración. El estado registró 266,106 unidades, subrayando doómo un enfoque de agencia nodal dirigida puede escalar la adopción rápidamente. Bihar siguió con 89,683 unidades, beneficiándose de alta dependencia por doápita en auto-rickshaws para movilidad de corta distancia mi incentivos que compensan el choque inicial del precio de etiqueta. La directiva de Delhi de eliminar gradualmente los autorickshaws de combustible fósil para 2025, junto con planes para 13,200 cargadores, está remodelando la mezcla de transporte de la capital un un ritmo acelerado.

Punjab, con un pronóstico de TCAC del 28.56%, combina logística de patios de mercado agrícola y necesidades crecientes de viaje urbano para impulsar la demanda. Los subsidios dirigidos y normas de registro simplificadas acortan los ciclos de adopción. Maharashtra lidera las ventas nacionales de vehículos comerciales eléctricos; sus 2,279 registros de vehículos de tres ruedas en 2024 reflejan bonos de desguace un nivel estatal y exenciones de peaje. La economíun de centro tecnológico de Karnataka soporta pilotos de ride-sharing basados en aplicaciones, creando referencias de utilización estable que fomentan un los financiadores.

Las disparidades de infraestructura permanecen pronunciadas. Chandigarh tiene la relación más alta de cargador por longitud de carretera, mientras Delhi ocupa el primer lugar en conteo absoluto de cargadores, ofreciendo una unidad cada 12.5 km. Los estados con concesiones de tarifa eléctrica alineadas y directrices municipales claras de estacionamiento están registrando mayor utilización por cargador. Mientras más estados adoptan cronogramas de retiro hielo por fases, el mercado indio de vehículos eléctricos de tres ruedas presenciará una difusión geográfica de demanda más todoá de corredores de adoptadores tempranos, equilibrando la concentración norte-doéntrica con bolsillos de crecimiento sureños y occidentales.

Panorama Competitivo

Más de 575 fabricantes participan, sin embargo el liderazgo se está fusionando alrededor de marcas con escala y profundidad de servicio. Mahindra Last Mile movilidad está evolucionando como un jugador clave, aprovechando su huella de servicio de toda India y una asociación con Vidyut para desplegar financiamiento de suscripción de bateríun. Bajaj auto, escalando producción en su línea Chakan, confirmando que los sistemas de calidad OEM establecidos y redes de partes resuenan con compradores aversos al riesgo. YC eléctrico escalando un través de modelos agresivos en precio que apelan un segmentos rurales y Tier-III.

El retador doméstico Euler motores se especializa en aplicaciones de carga, asociándose con flotas de comercio electrónico para validar reclamos de costo-total-de-propiedad un través de tableros de datos. bateríun elegante se enfoca únicamente en intercambio, usando modelos de franquicia ligeros en activos para expandir la densidad de rojo. El anuncio de entrada de Hyundai en enero de 2025 trae ingenieríun de alta precisión, elevando el listón en características de seguridad y eficiencia energética en todo el tablero.[3]Jee-hyun Kim, "Hyundai Lanza Iniciativa de mi-jinrikisha en India," el Chosun Ilbo, chosun.com

El enfoque estratégico se está desplazando del hardware independiente un propuestas de valor del ciclo de vida. El plan de suscripción de bateríun de Piaggio reduce el costo ex-showroom un INR 259,000, ampliando el embudo de compradores. Mahindra experimenta con paquetes de energíun de pago-por-kilómetro agrupados con garantícomo extendidas. Los OEMs también están presionando un las utilidades estatales para categorización de tarifa de flota, asegurando visibilidad de costo eléctrico un largo plazo. Mientras los modelos de tecnologíun y financiamiento convergen, la diferenciación girará hacia la completitud del ecosistema-disponibilidad de repuestos, garantícomo de tiempo operativo y gestión de valor residual-en lugar de solo precio unitario.

Líderes de la Industria de Mototaxis Eléctricos de India

-

YC eléctrico vehículo

-

Saera eléctrico auto Pvt. Ltd.

-

Mahindra eléctrico movilidad Ltd.

-

Terra motores India Corp.

-

Piaggio vehículos Pvt. Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: El gobierno de Delhi lanzó la Política ev 2.0 mandando la eliminación gradual de vehículos de tres ruedas de combustible fósil para agosto de 2025 y destinó 13,200 cargadores públicos.

- Abril 2025: Piaggio vehículos reveló una suscripción de bateríun para su gama Apé Elektrik, cubriendo hasta 150,000 km bajo un término de 8 unños.

- Abril 2025: Vidyut recaudó USD 2.5 millones de Flourish Ventures para escalar su plataforma bateríun-como-un-servicio un través de segmentos de vehículos adicionales.

- Mayo 2024: Borzo lanzó una flota de vehículos eléctricos de tres ruedas en Mumbai, dirigida un 1,000 entregas diarias y un objetivo de electrificación de flota del 30%.

Alcance del Informe del Mercado de Mototaxis Eléctricos de India

mi-jinrikisha es un vehículo eléctrico de tres ruedas utilizado principalmente para transportar pasajeros y mercancícomo comercialmente. mi-jinrikisha también es conocido como tuk-tuk eléctrico y toto. Utiliza una bateríun y un tren motriz electrificado para propulsar el vehículo. El mercado indio de mototaxis eléctricos está segmentado por usuario final, tipo de bateríun, capacidad de bateríun y estado.

Por usuario final, el mercado está segmentado en transportadores de pasajeros y transportadores de mercancícomo. Por tipo de bateríun, el mercado está segmentado en ion-litio, ácido-plomo y otros tipos de bateríun. Por capacidad de bateríun, el mercado está segmentado en hasta 3 KWh y más de 3 KWh. Por estado, el mercado está segmentado en Maharashtra, Uttar Pradesh, Tamil Nadu, Rajasthan, Punjab, Karnataka, Delhi, Telangana y Resto de India. Para cada segmento, el tamaño del mercado y el pronóstico se han calculado basado en valor (USD).

| Transportadores de Pasajeros |

| Transportadores de Mercancías |

| Hasta 1 kW |

| 1 - 1.5 kW |

| Por Encima de 1.5 kW |

| Ácido-Plomo |

| Ion-litio (NMC/NCA) |

| Ion-litio (LFP) |

| Otras Químicas (Li-Polymer, Ni-MH) |

| Hasta 3 kWh |

| 3 - 6 kWh |

| Por Encima de 6 kWh |

| Carga por Enchufe |

| Intercambio de Baterías |

| Conductores Propietarios Individuales |

| Operadores de Flotas |

| Agregadores / Plataformas MaaS |

| Uttar Pradesh |

| Delhi |

| Maharashtra |

| Bihar |

| Rajasthan |

| Karnataka |

| Tamil Nadu |

| Punjab |

| Telangana |

| Resto de India |

| Por Tipo de Vehículo | Transportadores de Pasajeros |

| Transportadores de Mercancías | |

| Por Potencia de Salida | Hasta 1 kW |

| 1 - 1.5 kW | |

| Por Encima de 1.5 kW | |

| Por Tipo de Batería | Ácido-Plomo |

| Ion-litio (NMC/NCA) | |

| Ion-litio (LFP) | |

| Otras Químicas (Li-Polymer, Ni-MH) | |

| Por Capacidad de Batería | Hasta 3 kWh |

| 3 - 6 kWh | |

| Por Encima de 6 kWh | |

| Por Modo de Carga | Carga por Enchufe |

| Intercambio de Baterías | |

| Por Modelo de Propiedad | Conductores Propietarios Individuales |

| Operadores de Flotas | |

| Agregadores / Plataformas MaaS | |

| Por Estado | Uttar Pradesh |

| Delhi | |

| Maharashtra | |

| Bihar | |

| Rajasthan | |

| Karnataka | |

| Tamil Nadu | |

| Punjab | |

| Telangana | |

| Resto de India |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado indio de vehículos eléctricos de tres ruedas?

un partir de 2025, el tamaño del mercado de mototaxis eléctricos de India se estima en USD 1.42 mil millones, y se proyecta que alcance USD 2.77 mil millones para 2030, creciendo un una TCAC del 14.30%.

¿Qué segmento está creciendo más rápido en el mercado indio de vehículos eléctricos de tres ruedas?

El segmento de transportadores de carga es el de crecimiento más rápido por tipo de vehículo, expandiéndose un una TCAC del 29.44% hasta 2030.

¿doómo están influyendo los modelos bateríun-como-un-servicio en la adopción?

BaaS reduce los costos iniciales en 35-40%, alinea los pagos de energíun con el uso del vehículo, y atrae tanto un operadores de flotas como un conductores individuales.

¿Qué química de bateríun está ganando impulso?

Las baterícomo de fosfato de hierro y litio (LFP) son el tipo de bateríun de crecimiento más rápido en el mercado indio de mototaxis eléctricos, con una TCAC del 38.71%.

¿Qué cambios de política son más impactantes?

La extensión de incentivos federales bajo EMPS 2024 y el mandato de Delhi de retirar vehículos de tres ruedas hielo para 2025 son dos impulsores regulatorios fundamentales.

¿Qué estado lidera actualmente en ventas de vehículos eléctricos de tres ruedas?

Uttar Pradesh lidera con 38.20% de las ventas nacionales, respaldado por fuertes incentivos de política y alto uso urbano.

Última actualización de la página el: