Tamaño y Participación del Mercado de Vinos Fortificados

Análisis del Mercado de Vinos Fortificados por Mordor Intelligence

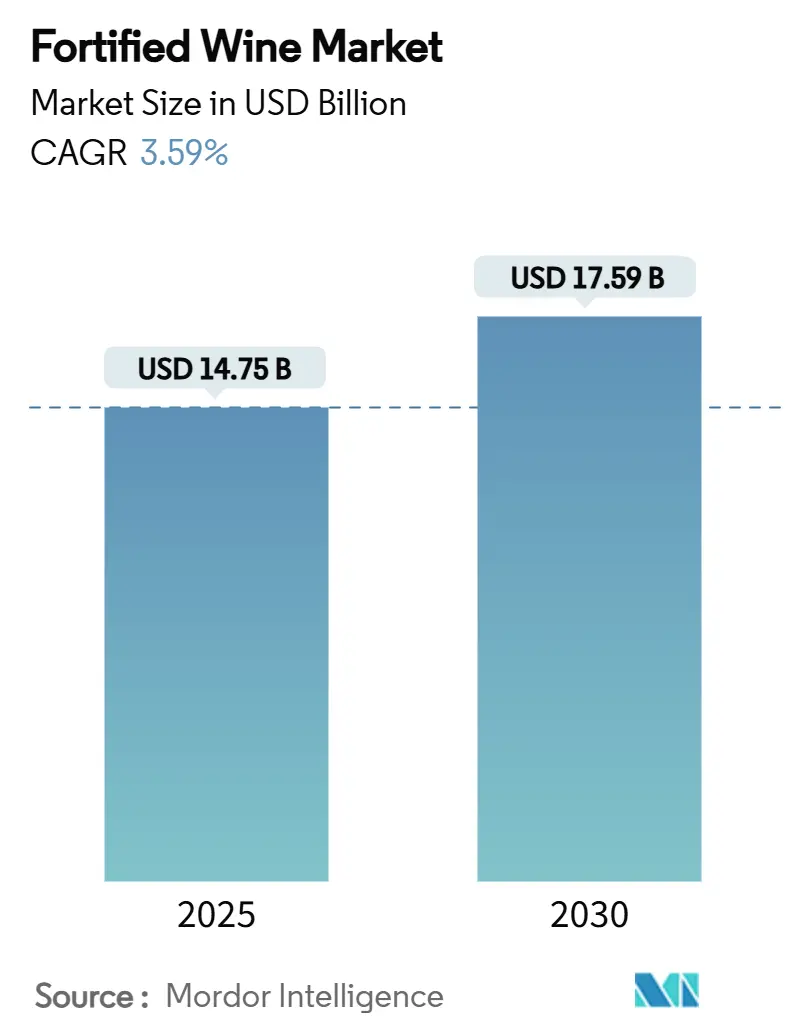

El tamaño del mercado de vinos fortificados está valorado en USD 14.75 mil millones en 2025 y se espera que crezca a USD 17.59 mil millones en 2030, con una tasa de crecimiento anual estable del 3.59% (TCAC) durante este período. La creciente demanda de vinos fortificados premium está impulsando el aumento de los precios promedio, incluso mientras cambian los hábitos de consumo tradicionales. Esta tendencia ayuda a los productores a gestionar volúmenes de ventas más lentos en mercados más antiguos y establecidos. Europa sigue siendo el mayor mercado de vinos fortificados, debido a sus fuertes vínculos culturales y la familiaridad de los consumidores con estos productos. Mientras tanto, la región de Asia-Pacífico está experimentando un crecimiento rápido debido a la urbanización, el aumento de ingresos y la creciente influencia de los estilos de vida occidentales. Las innovaciones como recetas creativas de cócteles, producción de vino respetuosa con el medio ambiente y marketing digital están ayudando a crear nuevas oportunidades de consumo y haciendo que las marcas sean más atractivas para los consumidores. El mercado está fragmentado, lo que significa que existe un potencial significativo para que las empresas se fusionen o adquieran otras. Los principales productores de países como Portugal, España e Italia están utilizando sus tradiciones de larga data, propiedad de viñedos y extensas redes de distribución global para mantener su ventaja competitiva y hacer crecer su presencia en el mercado.

Puntos Clave del Informe

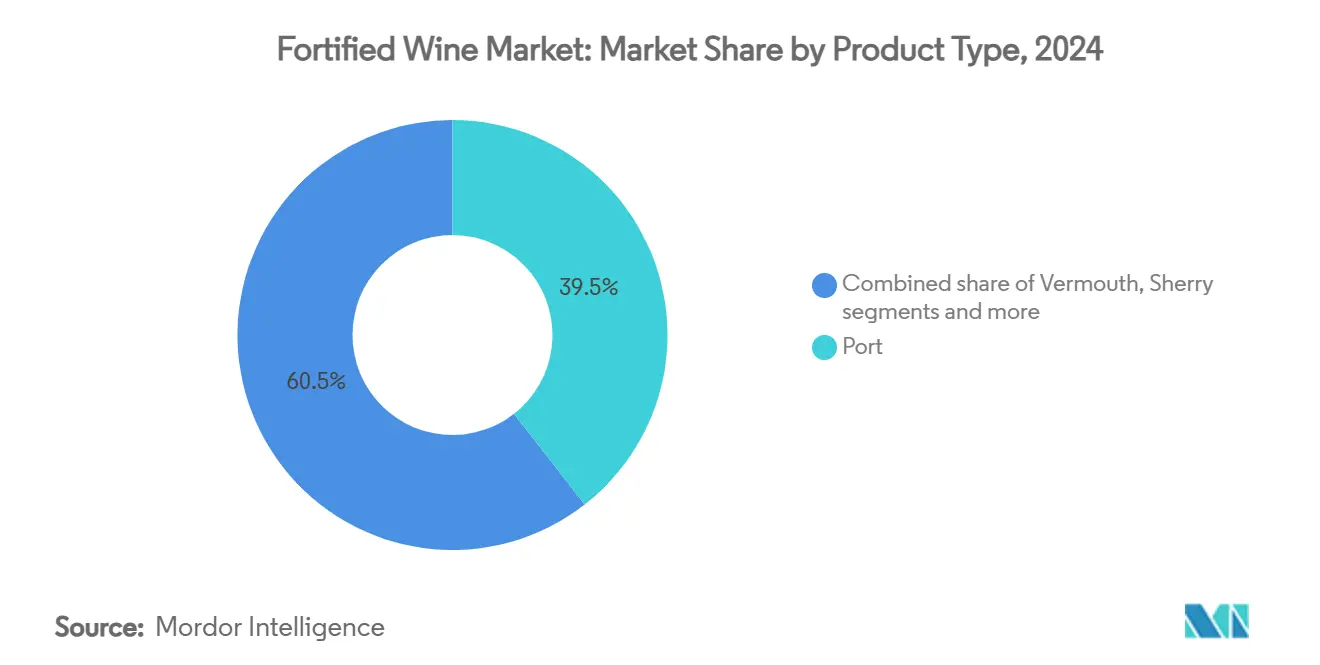

- Por tipo de producto, el oporto comandó el 39.45% de la participación del mercado de vinos fortificados en 2024; se proyecta que el Vermut avance a una TCAC del 4.29% hasta 2030.

- Por categoría, el segmento masivo mantuvo el 58.53% de los ingresos en 2024, mientras que el nivel premium está en camino a una TCAC del 4.52% hasta 2030.

- Por usuario final, las mujeres representaron el 57.45% del consumo en 2024, mientras que el segmento masculino es el de crecimiento más rápido con una TCAC del 4.86% hasta 2030.

- Por canal de distribución, el off-trade capturó el 56.25% de las ventas en 2024; el on-trade se está recuperando más rápido con una TCAC del 3.86% entre 2025 y 2030.

- Por geografía, Europa retuvo el 57.64% de la participación regional en 2024; Asia-Pacífico es la región de crecimiento más rápido con una TCAC del 5.21% para el período de pronóstico.

Tendencias y Perspectivas del Mercado Global de Vinos Fortificados

Tabla de Impacto de Impulsores

| IMPULSOR | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Avance tecnológico en términos de producción | +0.8% | Global, con adopción temprana en Europa y América del Norte | Mediano plazo (2-4 años) |

| Aumento en la demanda de vino premium | +1.2% | Europa, América del Norte, centros urbanos de Asia-Pacífico | Largo plazo (≥ 4 años) |

| Diferenciación de producto en términos de materia prima | +0.6% | Europa, regiones vinícolas de América del Sur | Mediano plazo (2-4 años) |

| Fuerte demanda durante temporadas festivas y reuniones sociales | +0.7% | Global, con impacto máximo en Europa y América del Norte | Corto plazo (≤ 2 años) |

| Creciente uso en mixología y cócteles | +0.9% | América del Norte, Europa, mercados urbanos de Asia-Pacífico | Mediano plazo (2-4 años) |

| Creciente interés en bebidas de bajo alcohol y digestivos | +0.5% | Europa, segmentos conscientes de la salud de América del Norte | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Aumento en la demanda de vino premium

El mercado global de vinos fortificados está experimentando un crecimiento significativo, impulsado por la creciente demanda de productos premium. Los consumidores, especialmente las generaciones más jóvenes, están mostrando una preferencia por vinos que enfatizan la calidad, la transparencia del origen y las prácticas sostenibles. Por ejemplo, Constellation Brands ha cambiado su enfoque a vinos premium con precios entre USD 30-80 vendiendo sus marcas de mercado masivo. Las nuevas regulaciones de la UE, a partir de 2024, que requieren divulgaciones de ingredientes y nutrición basadas en códigos QR están ayudando a generar confianza y mejorar la trazabilidad del producto [1]Fuente: Unión Europea, Etiquetado de alimentos en la UE - Los consumidores pueden perderse en el laberinto de etiquetas,

eca.europa.eu. Las innovaciones recientes en el mercado destacan esta tendencia, como la Colección Histórica Reserve Tawny de edición limitada de Taylor, lanzada en 2024, y el Apitiv White Port con certificación orgánica de Sandeman. Estos productos reflejan un creciente interés en vinos fortificados ricos en patrimonio y ecológicos. Según la Organización Internacional de la Viña y el Vino (OIV), el valor de exportación global de vino en 2024 se estima en EUR 35.9 mil millones, impulsado en gran medida por la demanda de vinos premium en regiones como Europa y América del Norte [2]Fuente: Organización de la Viña y el Vino, Estado del Sector Mundial de la Viña y el Vino en 2024,

oiv.int.

Fuerte demanda durante temporadas festivas y reuniones sociales

Las ventas de vinos fortificados ven un aumento significativo durante las temporadas festivas y reuniones sociales, ya que estas ocasiones fomentan un mayor consumo en mercados clave. En Europa y América del Norte, las festividades como Navidad y Año Nuevo consistentemente impulsan la demanda, mientras que en China, las celebraciones del Año Nuevo Lunar llevan a un aumento notable en las compras. De manera similar, las bodas y otras celebraciones en el Sur de Asia contribuyen a picos estacionales en la demanda. La recuperación del sector hospitalario después de la pandemia ha impulsado aún más esta tendencia, con los consumidores buscando cada vez más experiencias gastronómicas premium y únicas. Para satisfacer este creciente interés, muchas marcas han introducido promociones especiales y productos de edición limitada. Por ejemplo, en diciembre de 2024, González Byass lanzó un set de regalo navideño que presenta sus jerez Nectar Pedro Ximénez y Alfonso Oloroso, atendiendo a compradores festivos. Symington Family Estates lanzó una edición de coleccionista con temática zodiacal del Graham's Six Grapes Reserve Port para el Año Nuevo Lunar 2025, apelando a la tradición y significado cultural.

Creciente uso en mixología y cócteles

El uso de vinos fortificados en cócteles y mixología está creciendo rápidamente, especialmente entre consumidores más jóvenes que viven en ciudades y están ansiosos por explorar nuevas y creativas opciones de bebidas. Los cócteles clásicos como el Sherry Cobbler están haciendo un fuerte regreso, mientras que bebidas innovadoras como los Port Highballs se están convirtiendo en favoritos tanto en bares exclusivos como en lounges casuales. El vermut, en particular, se ha convertido en un ingrediente destacado debido a sus sabores botánicos complejos y versatilidad, convirtiéndolo en una opción popular para crear cócteles únicos en todo el mundo. Una encuesta de 2024 de Drinks International encontró que casi todos (99%) de los bares encuestados incluían al menos una marca de Vermut en sus ofertas de cócteles [3]Fuente: Drinks International, Informe de Marcas 2024: Vermut,

drinksint.com. Los bartenders están utilizando cada vez más vinos fortificados para crear bebidas sabrosas de bajo alcohol que atienden los gustos evolutivos de los consumidores modernos. Para apoyar esta tendencia, las organizaciones de la industria y grupos comerciales han intensificado ofreciendo talleres y programas de certificación.

Creciente interés en bebidas de bajo alcohol y digestivos

Los vinos fortificados se están volviendo cada vez más populares entre los consumidores conscientes de la salud y aquellos que buscan moderación en sus hábitos de consumo. Estos vinos, como los jerez secos, oportos semidulces y aperitivos basados en vermut, son atractivos debido a su menor contenido de alcohol y su idoneidad para el consumo consciente. Los productores están innovando utilizando técnicas avanzadas de vinificación, como cepas de levadura especializadas, para crear vinos fortificados de alcohol reducido sin sacrificar el sabor o aroma. Además, los cambios regulatorios están apoyando esta tendencia. En Estados Unidos, la regla propuesta de etiquetado "Alcohol Facts" por la FDA y TTB tiene como objetivo proporcionar información nutricional clara en el empaque, ayudando a los consumidores a tomar decisiones informadas, según el Registro Federal[4]Fuente: Registro Federal, Declaraciones de Datos sobre Alcohol en el Etiquetado de Vinos, Destilados y Bebidas de Malta,

federalregister.gov. Estos desarrollos no solo están atrayendo nuevas audiencias sino también redefiniendo el papel de los vinos fortificados, convirtiéndolos en una opción versátil tanto para aperitivos pre-comida como para digestivos post-comida.

Análisis del Impacto de Restricciones

| RESTRICCIÓN | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Regulaciones gubernamentales estrictas | -0.4% | Global, con mayor impacto en América del Norte y Europa | Largo plazo (≥ 4 años) |

| Creciente inclinación del consumidor hacia otras bebidas alcohólicas | -0.6% | América del Norte, Europa, Australia | Mediano plazo (2-4 años) |

| Corta vida útil después de abrir | -0.3% | Global, afectando particularmente los canales off-trade | Corto plazo (≤ 2 años) |

| Limitada conciencia y educación del consumidor | -0.5% | Asia-Pacífico, mercados emergentes | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Regulaciones gubernamentales estrictas

Las regulaciones gubernamentales estrictas están creando obstáculos significativos para el mercado de vinos fortificados, particularmente para productores pequeños y medianos. Las autoridades regulatorias en mercados importantes están aplicando medidas de cumplimiento más estrictas, como restricciones de tamaño de contenedor y nuevos requisitos de divulgación de alérgenos, según se describe en la Oficina de Impuestos y Comercio de Alcohol y Tabaco. En Estados Unidos, la Ley de Botellas actualizada de California ha agregado desafíos adicionales al introducir tarifas de Valor de Reciclaje de Contenedores (CRV) y requisitos específicos de etiquetado. Estos cambios están afectando más duramente a las bodegas boutique y productores artesanales de vinos fortificados. Las crecientes demandas de cumplimiento están aumentando los costos de producción y empaque mientras complican los procesos de distribución. Esto podría limitar el acceso al mercado y reducir la variedad de productos, especialmente para productores de nicho enfocados en exportaciones, dificultándoles competir en un entorno de mercado ya desafiante.

Creciente inclinación del consumidor hacia otras bebidas alcohólicas

Mientras las preferencias del consumidor se inclinan cada vez más hacia bebidas alternativas, el mercado de vinos fortificados enfrenta desafíos crecientes, particularmente con bebedores más jóvenes en edad legal. Muchos consumidores jóvenes ven los vinos fortificados como anticuados o reservados para eventos formales, limitando su atractivo cotidiano. En respuesta, los productores están modernizando activamente sus ofertas. Están rebrandeando, adoptando empaque elegante y moderno, e introduciendo formatos convenientes como botellas de porción individual y aperitivos enlatados. Por ejemplo, ciertas marcas están usando diseños audaces y empaque compacto para atraer millennials urbanos, mientras que otras están creando cócteles listos para beber de vino fortificado adaptados para entornos sociales casuales. Estos esfuerzos tienen como objetivo reposicionar los vinos fortificados como opciones versátiles y atractivas para una gama más amplia de ocasiones, cerrando la brecha entre la tradición y las demandas contemporáneas del consumidor.

Análisis de Segmentos

Por Tipo de Producto: El Oporto Lidera el Atractivo Patrimonial

El oporto sigue siendo el tipo de producto líder en 2024, representando el 39.45% del valor total del mercado. Esta dominación se atribuye en gran medida al sistema de denominación de origen protegida de Portugal, que asegura calidad consistente y fomenta la confianza del consumidor. Los fuertes lazos comerciales con el Reino Unido han apoyado históricamente una demanda constante. El oporto está ampliamente disponible tanto en canales minoristas (off-trade) como de hospitalidad (on-trade), haciéndolo accesible a una amplia audiencia. Para atraer a consumidores premium, los productores se están enfocando en ofertas como embotellados de quinta única y expresiones con declaración de edad, que enfatizan el patrimonio y la artesanía de sus productos.

Mientras tanto, el Vermut está emergiendo como el segmento de crecimiento más rápido, con una TCAC proyectada del 4.29% hasta 2030. Este crecimiento está impulsado por el papel integral del Vermut en la cultura moderna de cócteles, particularmente en ciudades importantes como Tokio, Nueva York y Londres, donde se ha convertido en un ingrediente clave en bares de alta gama. Los productores están innovando incorporando botánicos locales para crear productos impulsados por terroir, que están ganando popularidad en lugares premium on-trade. La industria del vino fortificado está experimentando con estilos híbridos que combinan elementos de aperitivos, digestivos e ingredientes de cócteles, expandiendo aún más su atractivo.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por Categoría: El Segmento Premium Impulsa el Crecimiento de Valor

En 2024, el segmento masivo se está convirtiendo en la categoría líder en el mercado de vinos fortificados, con una tasa de crecimiento del 58.53%. Este crecimiento está impulsado principalmente por la creciente demanda de consumidores conscientes de los costos que buscan opciones de vino asequibles, especialmente en países en desarrollo. Las empresas en el segmento de mercado masivo están aprovechando esta tendencia ofreciendo ofertas atractivas como multipacks, descuentos en tienda y asegurando que sus productos estén ampliamente disponibles en supermercados. Aunque estos vinos pueden no tener el mismo nivel de artesanía o narrativa que los vinos premium, son cruciales para expandir el mercado e introducir nuevos consumidores a los vinos fortificados.

Por otro lado, se espera que los vinos premium crezcan a una TCAC constante del 4.52% hasta 2030. Este crecimiento refleja la fuerte demanda de vinos de alta calidad en áreas urbanas ricas en Asia y América del Norte. Los consumidores en este segmento se están enfocando cada vez más en factores como calidad, origen y sostenibilidad. Prefieren vinos que estén fechados por cosecha, terminados en barrica o tengan características únicas. Para satisfacer estas preferencias, los productores están enfatizando características como certificaciones orgánicas, etiquetas específicas de viñedo y empaque ecológico. Las herramientas digitales como catas virtuales de vino y códigos QR para trazabilidad del producto están ayudando a las marcas a generar confianza y lealtad entre los consumidores.

Por Usuario Final: Las Mujeres Lideran el Consumo Actual

En 2024, las consumidoras femeninas representaron el 57.45% del consumo de vinos fortificados, principalmente debido a la popularidad de opciones más dulces como el Oporto y el Jerez durante eventos sociales y como maridajes de postre. Para atender esta preferencia, las marcas han introducido tamaños de botella más pequeños y destacado perfiles de sabor accesibles que maridan bien con varios alimentos. Por otro lado, el consumo masculino está creciendo a un ritmo más rápido, impulsado por un creciente interés en mixología y variantes premium de fuerza de barrica. Las campañas educativas dirigidas a simplificar la categoría y hacerla más atractiva han apoyado aún más este crecimiento, con el mercado de consumidores masculinos proyectado a expandirse a una TCAC del 4.86% hasta 2030.

Las tendencias generacionales revelan que los hombres más jóvenes están descubriendo los vinos fortificados a través de su integración en la cultura de cócteles, mientras que las mujeres de 30-50 años se están inclinando hacia opciones que enfatizan la procedencia y el contenido reducido de azúcar. Las estrategias de marketing han evolucionado para enfocarse en la inclusividad, alejándose de estereotipos de género obsoletos. En su lugar, las marcas ahora están destacando el patrimonio, versatilidad y sostenibilidad de sus productos.

Por Canal de Distribución: Dominio Off-Trade con Recuperación On-Trade

En 2024, los canales off-trade lideraron las ventas de vinos fortificados, contribuyendo con el 56.25% de la participación total del mercado. Esta dominación se debe en gran parte a la continuación de los hábitos de consumo en el hogar establecidos durante los confinamientos. Los minoristas, incluyendo comerciantes especialistas en vinos y cadenas nacionales, han aumentado su enfoque en productos de vinos fortificados dedicando más espacio en estantes y proporcionando materiales educativos para ayudar a los consumidores a tomar decisiones informadas. El comercio electrónico también ha desempeñado un papel significativo en este crecimiento, ofreciendo conveniencia y una selección más amplia de productos. Esto ha permitido a productores más pequeños alcanzar audiencias de nicho directamente, diversificando aún más el mercado.

Los canales on-trade, como bares y restaurantes, están experimentando una recuperación constante, con una tasa de crecimiento proyectada del 3.86% TCAC. El resurgimiento de la experiencia gastronómica y el regreso del turismo son impulsores clave de este crecimiento. Los sommeliers están introduciendo experiencias de cata curadas, como vuelos que presentan Oporto Tawny añejo, Amontillado y Vermut artesanal, que animan a los consumidores a explorar la categoría. Además, los bares enfocados en cócteles están incorporando vinos fortificados en bebidas de bajo volumen de alcohol (ABV), atendiendo la creciente tendencia del consumo consciente. Los productores están colaborando activamente con academias de mixología para proporcionar entrenamiento y recursos, asegurando que los vinos fortificados ganen prominencia en los menús y sean promovidos efectivamente por personal conocedor.

Análisis Geográfico

Europa representó el 57.64% del valor del mercado de vinos fortificados en 2024, impulsado por la fuerte presencia de sistemas DOP (Denominación de Origen Protegida) en países como Portugal, España e Italia. Estos sistemas aseguran la autenticidad del producto y ayudan a mantener puntos de precio premium. Los productores en la región se están enfocando cada vez más en la sostenibilidad convirtiendo viñedos a prácticas orgánicas y adoptando tecnologías eficientes en energía en sus bodegas para cumplir con regulaciones ambientales más estrictas de la UE. Mientras que el consumo doméstico de vino en países como Alemania y Francia ha visto ligeras disminuciones, la región continúa beneficiándose de ventas de alto margen a través de tiendas duty-free y establecimientos de alta cocina, apoyada por un flujo constante de turistas.

La región de Asia-Pacífico está experimentando el crecimiento más rápido en el mercado de vinos fortificados, con una TCAC proyectada del 5.21% hasta 2030. En China, el mercado muestra una tendencia dual: las importaciones ultra-premium están prosperando en ciudades de primer nivel, mientras que la sensibilidad al precio domina en provincias impulsadas por volumen. Los consumidores japoneses, conocidos por su apreciación de la autenticidad y tradición, continúan apoyando importaciones constantes de Jerez y Oporto. Los mercados emergentes como India, Corea del Sur y Tailandia están presenciando un crecimiento rápido, impulsado por el aumento de ingresos disponibles y la creciente popularidad de los hábitos gastronómicos occidentales.

En América del Norte, el mercado de vinos fortificados enfrenta desafíos con volúmenes en declive pero muestra resistencia en el segmento premium. Estados Unidos sigue siendo un mercado significativo destacando oportunidades de recuperación a través de estrategias premium dirigidas. Los cambios regulatorios recientes en Ontario, Canadá, permitiendo las ventas de vino en tiendas de comestibles, han expandido el acceso minorista y creado nuevas oportunidades para vinos fortificados importados. Mientras tanto, la creciente cultura de cócteles artesanales en ciudades como Nueva York, Chicago y Los Ángeles ha aumentado la conciencia del consumidor, con vinos fortificados como Oporto y Jerez siendo presentados en cócteles innovadores y vuelos de cata.

Panorama Competitivo

El mercado de vinos fortificados está altamente fragmentado. Los principales productores de Portugal, España e Italia dominan el mercado aprovechando su rica herencia, extensas tenencias de propiedades y redes de distribución global robustas. Empresas como Symington Family Estates están adoptando tecnologías modernas, como sistemas avanzados de lagar, y enfocándose en conversiones de viñedos orgánicos para satisfacer la creciente demanda de productos sostenibles. Mientras tanto, las empresas internacionales de licores están racionalizando sus carteras, con firmas como Pernod Ricard y Constellation Brands desinvirtiendo productos vinícolas de menor margen para concentrarse en ofertas premium.

La innovación es un impulsor clave de la competencia en el mercado de vinos fortificados, abarcando tanto el desarrollo de productos como los procesos de producción. Por ejemplo, nuevas tecnologías como la extracción de Campo Eléctrico Pulsado (PEF) se están utilizando para mejorar el desarrollo de color y taninos, reduciendo el tiempo de producción para vinos de estilo rubí. Los productores más pequeños se están diferenciando restaurando barricas tradicionales y ofreciendo lanzamientos limitados de barrica, que atraen a coleccionistas y conocedores. Los clubes de suscripción directa al consumidor están ganando tracción, proporcionando flujos de ingresos constantes y datos valiosos del consumidor. Las colaboraciones con mixólogos y chefs también están ayudando a las marcas a crear experiencias únicas, haciendo que sus productos se destaquen en un entorno minorista abarrotado.

Las fusiones y adquisiciones se están enfocando cada vez más en expandir el alcance geográfico y optimizar los canales de distribución. Las empresas están buscando activamente marcas establecidas con credenciales sólidas de Denominación de Origen Protegida (DOP) y acceso al mercado bien establecido en regiones como Asia. Las asociaciones con firmas tecnológicas están emergiendo como una nueva tendencia, con la trazabilidad blockchain y el empaque inteligente siendo utilizados para mejorar la autenticidad y involucrar a los consumidores de manera más efectiva. Estas estrategias están ayudando a las marcas a generar confianza y mantener una ventaja competitiva en el panorama de mercado en evolución.

Líderes de la Industria de Vinos Fortificados

Symington Family Estates Vinhos S.A.

Caffo Group

Kopke Group Fine Wines, SA

E. & J. Gallo Winery

Bacardi Limited

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Tri-Vin Imports lanzó la marca XXL, un vino fortificado de alto alcohol con sabor a fruta inspirado en Moscato, posicionado para atraer a consumidores de vino más jóvenes y menos tradicionales. Inicialmente producido en Moldova antes de cambiar a California y Francia debido a problemas arancelarios, XXL ofreció 16-21% ABV y vino en cinco sabores de fruta distintos.

- Agosto 2024: Waud Wines, una empresa con sede en el Reino Unido, adquirió Handford Wines para fortalecer su presencia minorista en Londres y expandir su cartera de vinos fortificados. Esta adquisición permite a Waud Wines acceder a la base de clientes establecida de Handford Wines y aprovechar su reputación en el mercado.

- Febrero 2024: Sokol Blosser Winery, con sede en Estados Unidos, introdujo su primera colección de vinos fortificados. El lanzamiento fue estratégicamente llevado a cabo a través de canales online directos al consumidor, permitiendo a la bodega alcanzar a sus clientes directamente y ofrecer una adición única a su cartera de productos.

Alcance del Informe Global del Mercado de Vinos Fortificados

El vino fortificado es un tipo de vino que contiene licores destilados y mayor contenido de alcohol que el vino regular.

El mercado de vinos fortificados está segmentado basado en tipo de producto, distribución y geografía. Basado en tipo de producto, el mercado está segmentado en vino oporto, vermut, jerez y otros tipos de producto. Por canal de distribución, el mercado está segmentado en on-trade y off-trade. Off-trade está sub-segmentado en supermercados e hipermercados, tiendas especializadas y otros canales. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América del Sur, y Oriente Medio y África. Para cada segmento, el informe ofrece tamaños de mercado y pronósticos en valor (USD).

| Oporto |

| Vermut |

| Jerez |

| Otros |

| Masivo |

| Premium |

| Hombres |

| Mujeres |

| On-Trade | |

| Off-Trade | Tiendas Especializadas/de Licores |

| Otros Canales Off Trade |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Francia | |

| Reino Unido | |

| España | |

| Países Bajos | |

| Italia | |

| Suecia | |

| Noruega | |

| Rusia | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Corea del Sur | |

| Vietnam | |

| Indonesia | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Chile | |

| Resto de América del Sur | |

| Oriente Medio y África | Emiratos Árabes Unidos |

| Sudáfrica | |

| Resto de Oriente Medio y África |

| Por Tipo de Producto | Oporto | |

| Vermut | ||

| Jerez | ||

| Otros | ||

| Por Categoría | Masivo | |

| Premium | ||

| Por Usuario Final | Hombres | |

| Mujeres | ||

| Por Canal de Distribución | On-Trade | |

| Off-Trade | Tiendas Especializadas/de Licores | |

| Otros Canales Off Trade | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Francia | ||

| Reino Unido | ||

| España | ||

| Países Bajos | ||

| Italia | ||

| Suecia | ||

| Noruega | ||

| Rusia | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Corea del Sur | ||

| Vietnam | ||

| Indonesia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Chile | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Emiratos Árabes Unidos | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de vinos fortificados?

El mercado de vinos fortificados está valorado en USD 14.75 mil millones en 2025 y se proyecta que alcance USD 17.59 mil millones en 2030.

¿Qué tipo de producto tiene la mayor participación del mercado de vinos fortificados?

El oporto lidera con 39.45% de participación en 2024, respaldado por su estatus de denominación de origen protegida y fuerte reconocimiento global.

¿Por qué Asia-Pacífico es la región de crecimiento más rápido?

La urbanización, el crecimiento de ingresos y la adopción del estilo de vida occidental están impulsando una TCAC del 5.21% en Asia-Pacífico hasta 2030, especialmente en China, Japón, India y Corea del Sur.

¿Cómo está influyendo la mixología en la demanda de vinos fortificados?

La cultura de cócteles está impulsando el uso de Vermut y Jerez en bares urbanos, introduciendo los vinos fortificados a consumidores más jóvenes y expandiendo las ocasiones de consumo.

Última actualización de la página el: