Análisis del mercado europeo de bebidas alcohólicas

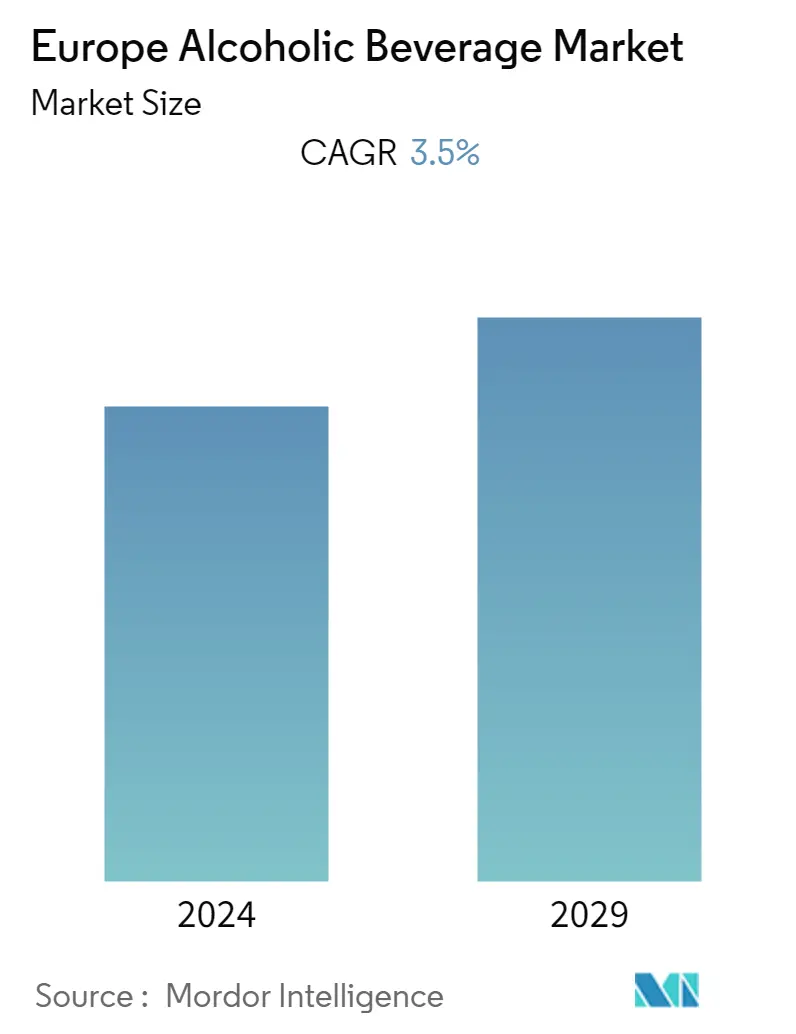

Se prevé que el mercado europeo de bebidas alcohólicas registre una tasa compuesta anual del 3,5% durante el período previsto.

- Los consumidores de toda la región han desarrollado paladares más sofisticados que antes. Están constantemente en busca de una bebida alcohólica única y de alta calidad. Esto ha aumentado la demanda de bebidas alcohólicas de primera calidad en el mercado. La innovación de productos y el crecimiento económico hacen que los consumidores opten por bebidas alcohólicas caras. Los lanzamientos de nuevos productos y las innovaciones en bebidas alcohólicas están impulsando el desarrollo de la industria.

- Las empresas están lanzando productos innovadores debido a los cambios en las preferencias de los consumidores. Este aumento de la concienciación sobre la salud ha dado lugar a la creación de bebidas alcohólicas funcionales de primera calidad. La inclusión de diferentes ingredientes naturales y exóticos en el alcohol tiende a mejorar sus propiedades funcionales, ganando así la atención de un grupo más amplio de clientes.

- Por ejemplo, en marzo de 2022, Whitley Neill, una marca de ginebra premium del Reino Unido, lanzó una nueva variante de ginebra, Oriental Spiced Gin. Esta ginebra se compone de diferentes botánicos y especias como cilantro, jengibre, chile, comino, azafrán, anís estrellado y granos del paraíso.

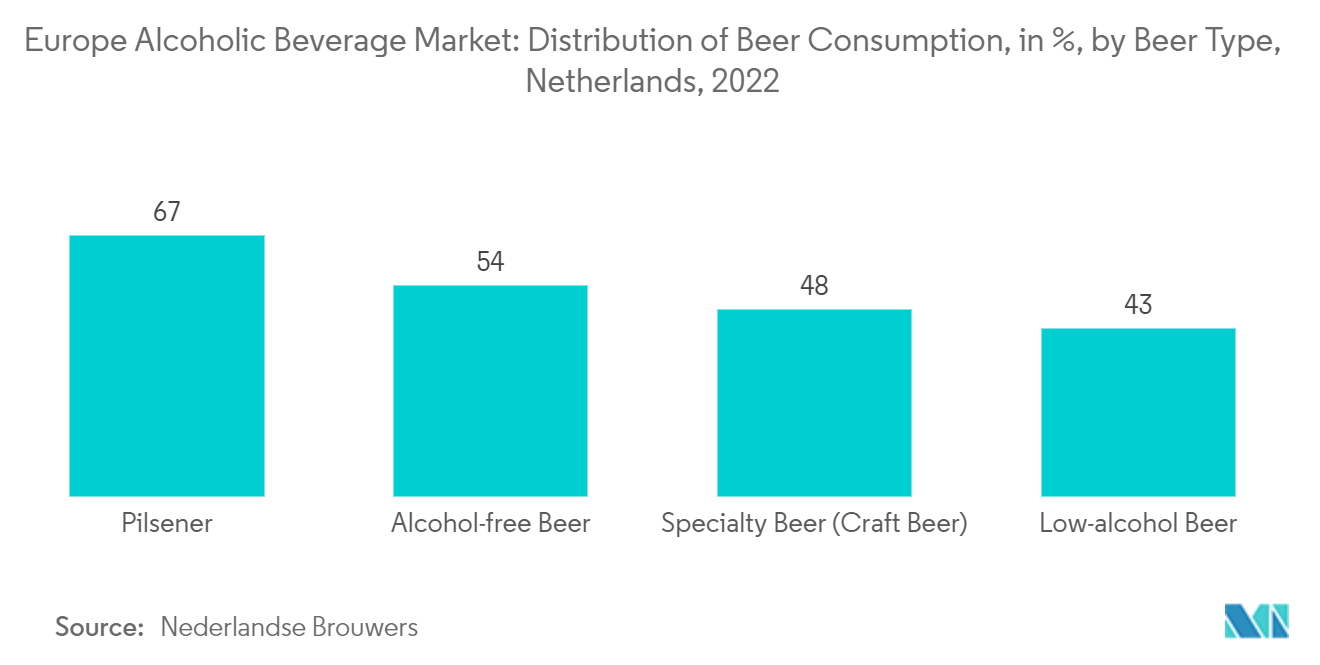

- Además, la cerveza especial ha ido ganando popularidad entre los consumidores del mercado europeo de bebidas alcohólicas, específicamente entre los consumidores más jóvenes. La demanda de sabores ligeros y afrutados en las bebidas alcohólicas está impulsando la demanda de cerveza artesanal, aumentando así la demanda de bebidas alcohólicas en el mercado.

- Sin embargo, la importancia de las adversidades de salud asociadas con el consumo excesivo de bebidas alcohólicas es destacada en toda Europa. El número de muertes relacionadas con el consumo de alcohol está aumentando, lo que frena el crecimiento del mercado estudiado.

- Según la Organización Mundial de la Salud (OMS), en 2022, el número de muertes causadas por el uso nocivo de alcohol ascendió a 3 millones en todo el mundo, lo que representa alrededor del 5,3% del total de muertes en todo el mundo. Por lo tanto, los numerosos efectos sobre la salud asociados con el alcohol podrían frenar el crecimiento del mercado.

Tendencias del mercado europeo de bebidas alcohólicas

Mayor demanda de cerveza artesanal

- El crecimiento del mercado se ve impulsado principalmente por el número cada vez mayor de millennials que muestran interés en las cervezas artesanales, que buscan un sabor nuevo y fresco, junto con el ambiente relajante de las microcervecerías y cervecerías. Se espera que factores como la creciente demanda de variantes de cerveza, el consumo per cápita y el número de asociaciones centradas en difundir información sobre diferentes cervezas impulsen el crecimiento del mercado.

- Según los Cerveceros de Europa, en 2020, Chequia tuvo el consumo de cerveza per cápita más alto de Europa, con 135 litros de cerveza consumidos, seguida de Austria con 100 litros por persona, Alemania con 95 litros, Polonia con 93 litros y Rumanía. a 87 litros.

- Además, la popularidad de la cerveza especial (cerveza artesanal) ha ido en aumento. Muchos actores han entrado en el mercado con ofertas de productos especialmente diseñados para diferentes grupos objetivo de clientes.

- Según las estadísticas de cerveza de la Unión Europea, en 2020 había 9.500 cervecerías en funcionamiento en la Unión Europea, un aumento de casi 1.000. En 2021, hay alrededor de 6.000 cervecerías más que el año anterior. Actores clave como Anheuser-Busch In Bev están reposicionando sus estrategias y incorporando las cervezas artesanales como una parte esencial de sus planes de crecimiento para complementar las ventas.

Alemania domina el mercado

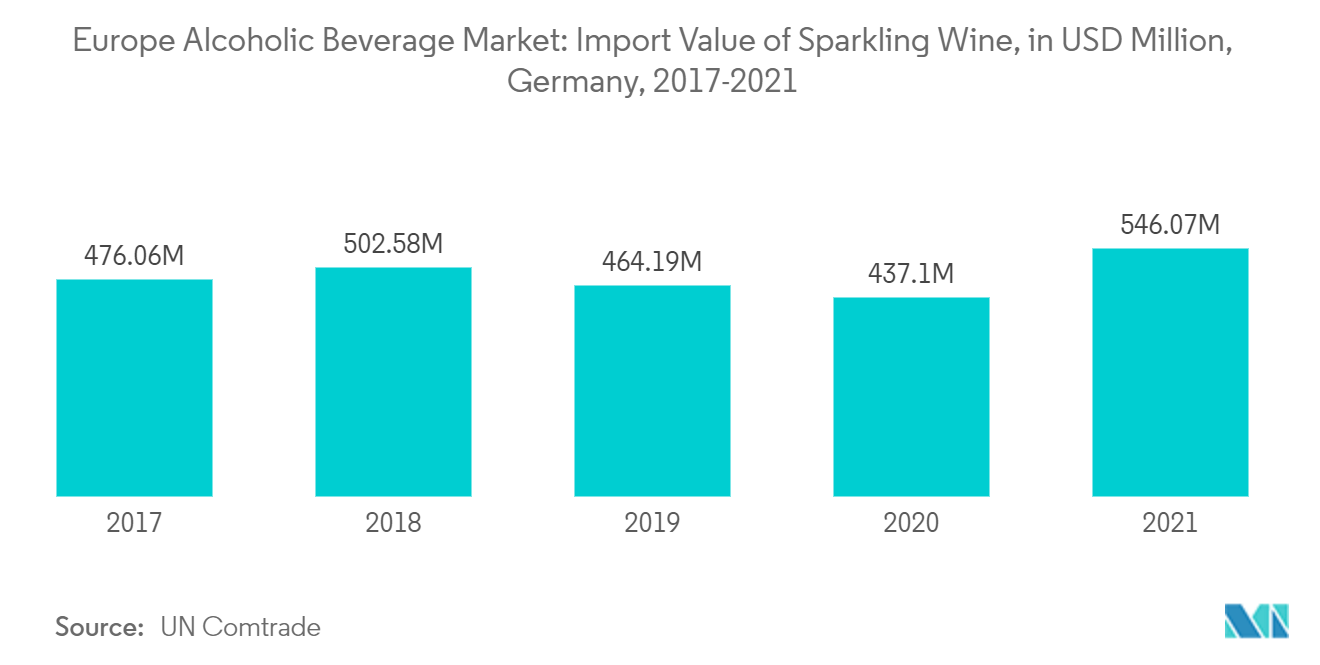

- El mercado de bebidas alcohólicas en Alemania está impulsado por el largo y caluroso verano y los diversos lanzamientos de nuevos productos en categorías de moda. Estos factores han provocado un aumento de la demanda de bebidas refrescantes, incluidas bebidas alcohólicas como vinos espumosos, martinis y otras bebidas similares.

- La megatendencia del estilo de vida saludable se ha manifestado de diferentes maneras, incluida la creciente demanda de vinos naturales y el uso cada vez mayor de ingredientes botánicos naturales como ingredientes de la ginebra. Según Comtrade de la ONU, Alemania importó vino espumoso por un valor aproximado de 546 millones de dólares en el año 2021.

- Además, la premiumización se ha aprovechado de las variedades de vino alemanas, debido a la mayor atención hacia el vino local respaldada por el aumento del turismo interno, incluso en regiones vitivinícolas como aquellas a lo largo de los ríos Mosela y Rin.

- Además, esto se tradujo en un aumento de la demanda de vino blanco tranquilo Pinot Gris, también conocido como Grauburgunder, en toda la región. Este es uno de los vinos locales premium de más rápido crecimiento. Además, se prefieren los supermercados y la venta minorista por Internet debido a la amplia gama de productos, que incluye una mayor variedad de bebidas alcohólicas artesanales y de primera calidad. La percepción de calidad que ofrecen los supermercados siguió persuadiendo a más consumidores a frecuentar este canal.

Descripción general de la industria europea de bebidas alcohólicas

La industria europea de bebidas alcohólicas está consolidada y unas pocas empresas poseen las máximas cuotas de mercado. Lanzamientos de productos, nuevas fusiones y adquisiciones, asociaciones y expansiones son las estrategias preferidas por las empresas para fortalecer sus posiciones en el mercado. A pesar de la presencia de una gran cantidad de actores en el mercado estudiado, las principales cuotas de mercado están en manos de actores clave, incluidos Diageo, Bacardí, Heineken Holding NV, Pernod Ricard y Anheuser-Busch InBev en el mercado europeo de bebidas alcohólicas. La premiumización de la industria sigue siendo uno de los principales factores que impulsan el mercado de bebidas alcohólicas, en particular las bebidas espirituosas y el vino. Uno de los principales actores, Diageo, busca cada vez más dominar las bebidas espirituosas premium bajo sus marcas, Ciroc, Ketel One y Smirnoff.

Líderes del mercado europeo de bebidas alcohólicas

Pernod Ricard

Diageo Plc

Bacardi Limited

Anheuser-Busch InBev

Heineken Holding NV

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de bebidas alcohólicas

- Marzo de 2022 Heineken lanzó Heineken Silver, una cerveza premium dirigida a los bebedores de las generaciones Y y Z en el Reino Unido y la Unión Europea. La nueva cerveza (4% ABV) está disponible en botellas de 4x330 ml, 12 botellas de 330 ml y latas delgadas de 6x330 ml. La gama ofrece un diseño de embalaje moderno y de primera calidad.

- Febrero de 2022 La división británica de Anheuser-Busch InBev lanzó la cerveza lager Stella Artois sin filtrar en el país. Standard Stella Artois tiene un 4,6% vol. disponible en paquetes de seis y 12 latas de 33 cl y latas individuales de 66 cl.

- Marzo de 2021 Heineken lanzó Pure Piraña hard seltzer en Europa luego de una prueba exitosa en México y Nueva Zelanda. El hard seltzer estará disponible inicialmente en Austria, Irlanda, Países Bajos, Portugal y España.

Segmentación de la industria de bebidas alcohólicas en Europa

Una bebida alcohólica es una bebida que contiene etanol, comúnmente conocida como alcohol. Las bebidas alcohólicas suelen dividirse en tres clases generales cervezas, vinos y licores.

El mercado europeo de bebidas alcohólicas está segmentado por tipo de producto, canal de distribución y país. Según el tipo de producto, el mercado se segmenta en cerveza, vino y bebidas espirituosas. Según el canal de distribución, el mercado se segmenta en hostelería y off-trade. El segmento de comercio minorista se divide además en supermercados/hipermercados, tiendas especializadas, tiendas minoristas en línea y otros canales de comercio minorista. País de sede, el mercado está segmentado en Reino Unido, Alemania, Francia, Italia, España, Rusia y el resto de Europa.

Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (en millones de dólares).

| Cerveza |

| Vino |

| Espíritu |

| En el comercio | |

| Fuera de comercio | Supermercados/Hipermercados |

| Tiendas especializadas | |

| Tiendas minoristas en línea | |

| Otros canales off-trade |

| Reino Unido |

| Alemania |

| España |

| Francia |

| Rusia |

| Italia |

| El resto de Europa |

| tipo de producto | Cerveza | |

| Vino | ||

| Espíritu | ||

| Canal de distribución | En el comercio | |

| Fuera de comercio | Supermercados/Hipermercados | |

| Tiendas especializadas | ||

| Tiendas minoristas en línea | ||

| Otros canales off-trade | ||

| País | Reino Unido | |

| Alemania | ||

| España | ||

| Francia | ||

| Rusia | ||

| Italia | ||

| El resto de Europa | ||

Preguntas frecuentes sobre investigación de mercado de bebidas alcohólicas en Europa

¿Cuál es el tamaño actual del mercado europeo de bebidas alcohólicas?

Se proyecta que el mercado europeo de bebidas alcohólicas registre una tasa compuesta anual del 3,5% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado europeo de bebidas alcohólicas?

Pernod Ricard, Diageo Plc, Bacardi Limited, Anheuser-Busch InBev, Heineken Holding NV son las principales empresas que operan en el mercado europeo de bebidas alcohólicas.

¿Qué años cubre este mercado europeo de bebidas alcohólicas?

El informe cubre el tamaño histórico del mercado del mercado europeo de bebidas alcohólicas durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de bebidas alcohólicas para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria europea de bebidas alcohólicas

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de bebidas alcohólicas en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de bebidas alcohólicas en Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.