Tamaño y Participación del Mercado de Productos para Intolerancias Alimentarias

Análisis del Mercado de Productos para Intolerancias Alimentarias por Mordor Intelligence

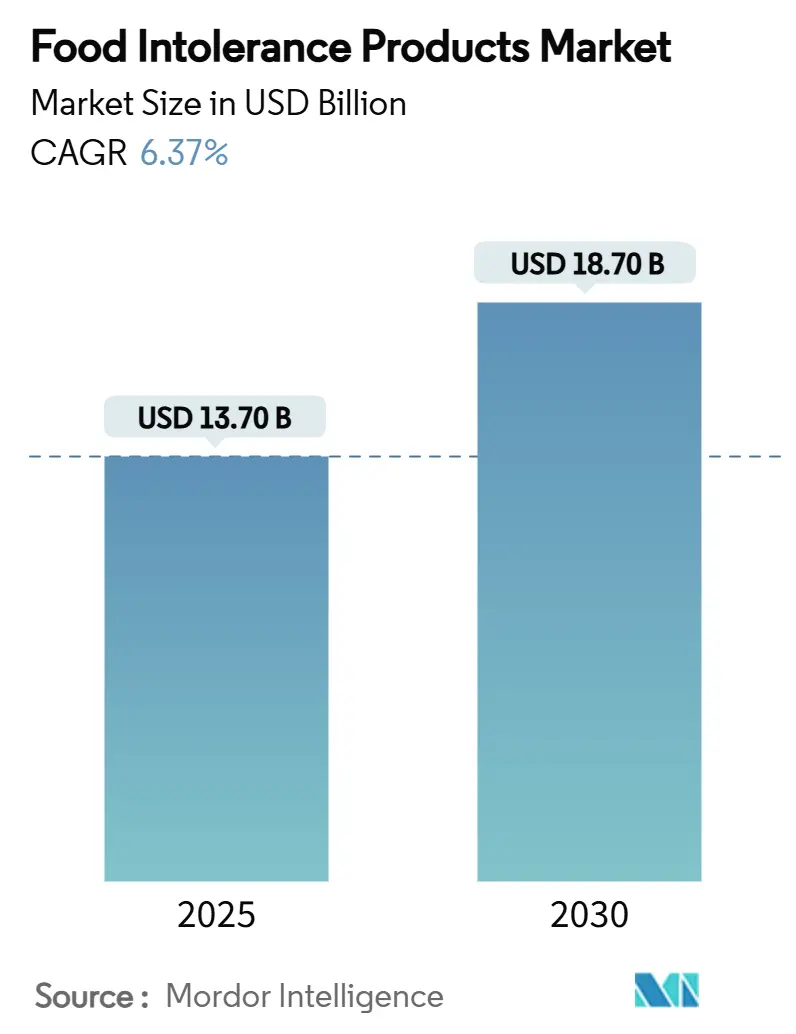

Se espera que el mercado de productos para intolerancias alimentarias alcance USD 13.7 mil millones en 2025 y crezca a USD 18.7 mil millones en 2030, reflejando una sólida TCAC del 6.37%. La trayectoria de crecimiento está impulsada por regulaciones estrictas de seguridad alimentaria, mayor conciencia del consumidor sobre problemas de salud relacionados con la dieta, y un aumento constante en alergias médicamente diagnosticadas. La actualización de 2024 de la norma estadounidense sin gluten para alimentos fermentados e hidrolizados ha reducido las incertidumbres de cumplimiento, facilitando nuevos lanzamientos de productos y generando confianza entre los consumidores sensibles. Mientras que América del Norte mantiene su liderazgo debido a la claridad regulatoria temprana y alta alfabetización de etiquetas, los hogares urbanos en la región de Asia-Pacífico están impulsando el crecimiento de volumen más rápido, apoyado por ingresos en aumento y comercio electrónico en expansión. Los fabricantes están priorizando inversiones en ingredientes de origen vegetal costo-eficientes y tecnologías de fermentación de precisión para mejorar la paridad de sabor con alimentos convencionales, un factor crítico para asegurar compras repetidas. Los minoristas están optimizando el espacio de estantería asignando cabeceras premium y ubicaciones de búsqueda impulsadas por algoritmos a marcas que cumplen con estándares de etiqueta limpia, libre de alérgenos y orgánicos. Estos ajustes estratégicos se espera que apoyen el crecimiento de volumen a largo plazo en el mercado de alimentos libres de alérgenos.

Puntos Clave del Informe

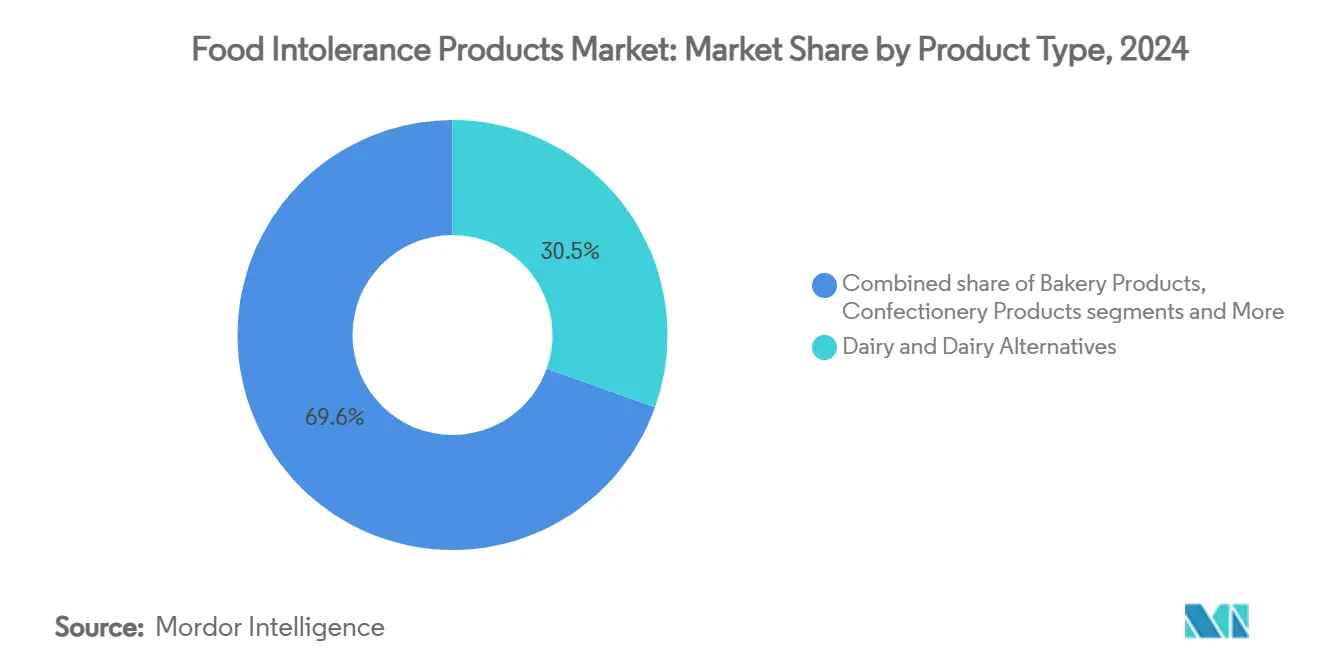

- Por tipo de producto, lácteos y alternativas lácteas capturaron el 30.45% de la participación del mercado de alimentos libres de alérgenos en 2024, mientras que los productos de confitería se proyectan expandir a una TCAC del 7.79% hasta 2030.

- Por tipo de etiquetado, sin gluten dominó con una participación del 57.63% del tamaño del mercado de alimentos libres de alérgenos en 2024; los alimentos sin lactosa avanzan a una TCAC del 8.15% entre 2025-2030.

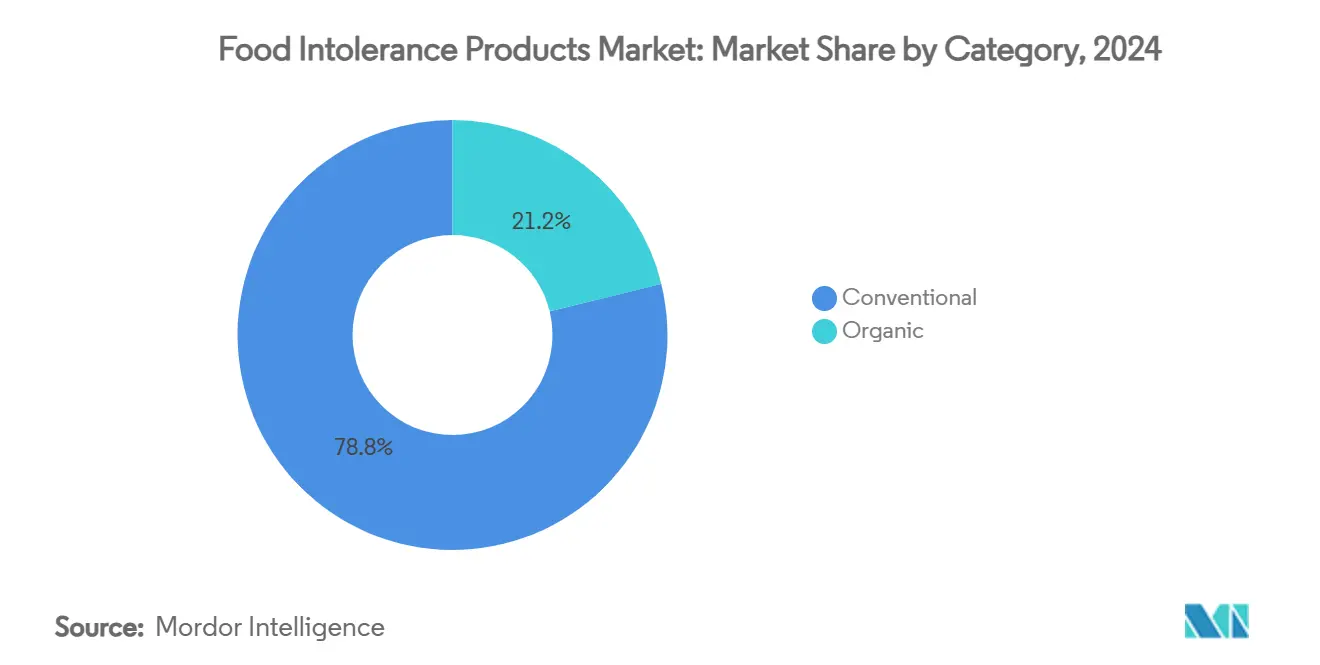

- Por categoría, las líneas convencionales representaron el 78.81% del mercado en 2024, y las líneas orgánicas están creciendo más rápido a una TCAC del 8.97% hacia 2030, superando notablemente a los productos convencionales.

- Por canal de distribución, supermercados e hipermercados mantuvieron el 63.58% de la participación del mercado de alimentos libres de alérgenos en 2024, mientras que el comercio electrónico crece más rápido a una TCAC del 9.12%.

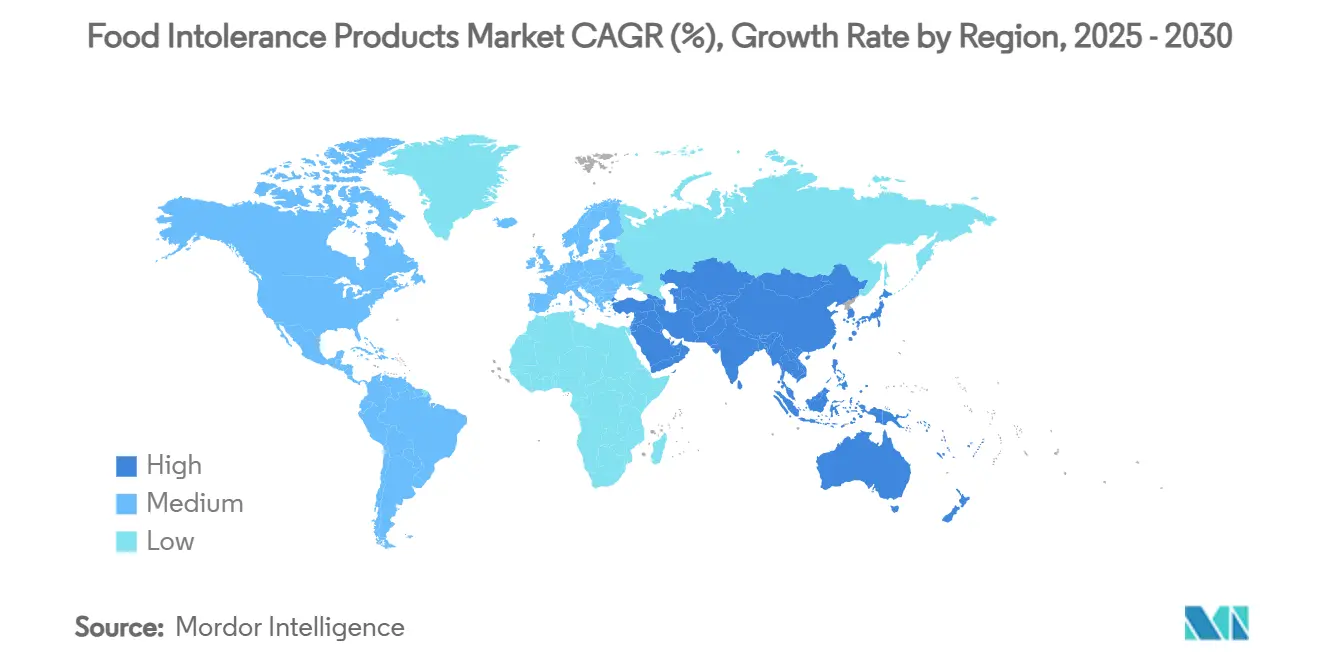

- Por geografía, América del Norte lideró con una participación de ingresos del 35.86% en 2024; Asia-Pacífico se pronostica entregar la TCAC regional más alta del 8.45% hasta 2030.

Tendencias e Insights del Mercado Global de Productos para Intolerancias Alimentarias

Análisis de Impacto de Impulsores

| IMPULSOR | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Premiumización de productos de panadería sin gluten | +1.2% | América del Norte y Europa; expandiéndose a ciudades de Asia-Pacífico | Plazo medio (2-4 años) |

| Prevalencia creciente de intolerancias y alergias alimentarias | +1.8% | Global; más alta en mercados desarrollados | Plazo largo (≥ 4 años) |

| Mayor conciencia del consumidor y demanda de transparencia en etiquetas | +0.9% | Global; liderado por América del Norte y Europa Occidental | Plazo corto (≤ 2 años) |

| Crecimiento en dietas basadas en plantas y libres de lácteos | +1.4% | Global; adopción temprana en América del Norte, Europa, Asia-Pacífico | Plazo medio (2-4 años) |

| Expansión de canales de comercio electrónico y minoristas especializados | +0.7% | Global; acelerado en mercados urbanos | Plazo corto (≤ 2 años) |

| Demanda de productos convenientes y listos para consumir | +0.6% | Global; más fuerte en mercados desarrollados | Plazo corto (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Premiumización de productos de panadería sin gluten

El mercado de panadería sin gluten está transitando del cumplimiento básico dietético a ofrecer experiencias sensoriales mejoradas y mejor valor nutricional. Por ejemplo, en 2024, General Mills introdujo Annie's Super! Mac, con 15 gramos de proteína y 6 gramos de fibra por porción a través de la integración de guisante amarillo. Esto destaca cómo los fabricantes están avanzando las ofertas sin gluten más allá de los sustitutos tradicionales de trigo. El posicionamiento premium permite a los fabricantes compensar costos de producción más altos mientras satisfacen la demanda del consumidor por productos que igualen la calidad de las opciones convencionales. Este enfoque es particularmente efectivo en mercados desarrollados, donde los consumidores están dispuestos a pagar una prima por beneficios de salud percibidos y sabor superior. El análisis del mercado indica que esta estrategia de premiumización se está expandiendo a segmentos de confitería y aperitivos, desbloqueando nuevas oportunidades de ingresos para fabricantes de alimentos establecidos. Sin embargo, la sostenibilidad de esta tendencia depende de avances continuos en tecnología de ingredientes y métodos de procesamiento para entregar experiencias similares a las convencionales sin comprometer atributos 'libres de alérgenos'.

Prevalencia creciente de intolerancias y alergias alimentarias

El mercado de alergias e intolerancias alimentarias está experimentando un crecimiento notable, impulsado por estilos de vida del consumidor en evolución y conciencia de salud. Factores como cambios dietéticos, prácticas de higiene, exposiciones ambientales, y cambios en microbiomas intestinales están siendo estudiados activamente como contribuyentes a esta tendencia. En 2024, la Agencia de Estándares Alimentarios reportó que el 12% de los consumidores en el Reino Unido (excluyendo Escocia) fueron afectados por intolerancias alimentarias[1]Fuente: Agencia de Estándares Alimentarios, "Food and You 2: Wave 8', www.food.gov.uk, destacando la escala del problema. En respuesta a esta preocupación creciente, la FDA implementó regulaciones actualizadas de 2024 para el etiquetado sin gluten de alimentos fermentados e hidrolizados. Estas actualizaciones buscan abordar brechas regulatorias previas que inadvertidamente expusieron a pacientes con enfermedad celíaca al gluten, mejorando así la seguridad y confianza del consumidor. La prevalencia de intolerancias alimentarias entre demografías más jóvenes y poblaciones urbanas subraya una base de demanda estable y creciente, que se espera evolucione en mayor poder adquisitivo con el tiempo. Además, el reconocimiento del sector sanitario de las alergias alimentarias como un desafío significativo de salud pública está impulsando avances regulatorios, particularmente en el área de estándares de etiquetado transparente. Este entorno regulatorio en evolución está creando oportunidades de crecimiento sustanciales para fabricantes en el segmento de alimentos 'libres de alérgenos', permitiéndoles atender la demanda creciente de productos libres de alérgenos y amigables con intolerancias.

Mayor conciencia del consumidor y demanda de transparencia en etiquetas

Impulsada por incidentes de seguridad alimentaria de alto perfil y creciente conciencia de salud, la demanda del consumidor por transparencia en etiquetas ha aumentado. Este cambio ha provocado medidas regulatorias, incluyendo la regla propuesta por la FDA de etiquetado nutricional frontal anunciada en enero de 2025. La regulación se enfoca en etiquetado interpretativo para permitir a los consumidores evaluar rápidamente niveles de grasa saturada, sodio y azúcares añadidos. Este desarrollo presenta una oportunidad estratégica para productos "libres de alérgenos" de enfatizar la ausencia de estos ingredientes. En 2023, la consulta de expertos de la OMS sobre evaluación de riesgo de alérgenos alimentarios destacó la necesidad de sistemas de etiquetado de alérgenos precautorios más robustos, citando inconsistencias y falta de enfoques basados en riesgo que contribuyen a la confusión del consumidor. Las regulaciones revisadas de etiquetado de alimentos de Singapur, efectivas en 2025, incorporan pautas específicas para reclamos sin gluten y prohíben declaraciones engañosas, reflejando un cambio global hacia requisitos de transparencia estandarizados. La alineación de expectativas del consumidor con marcos regulatorios crea una ventaja competitiva para fabricantes que adoptan prácticas de etiquetado transparente. Esta tendencia es particularmente ventajosa para empresas de alimentos "libres de alérgenos" más pequeñas, permitiéndoles diferenciarse a través de comunicación clara y creíble sobre sus atributos de producto y procesos de fabricación.

Crecimiento en dietas basadas en plantas y libres de lácteos

Las dietas basadas en plantas han transitado de tendencias de salud nicho a un impulsor significativo del comportamiento del consumidor mainstream, apoyado por respaldos institucionales y desarrollos de productos innovadores. En febrero de 2024, Beyond Meat introdujo su plataforma de cuarta generación Beyond IV, que reduce la grasa saturada en un 60% a través de la incorporación de aceite de aguacate y ha recibido certificaciones de la Asociación Americana del Corazón y la Asociación Americana de Diabetes. Esta iniciativa destaca cómo los fabricantes basados en plantas están abordando preocupaciones de larga data sobre adecuación nutricional. El movimiento se valida aún más por avances en tecnologías de fermentación de precisión, que producen proteínas lácteas idénticas a las animales para superar limitaciones de sabor y funcionalidad en alternativas tradicionales basadas en plantas. Las inversiones en publicidad para alternativas lácteas están aumentando, con la Organización de la Fundación Alimentaria reportando que en el Reino Unido, el 27% del gasto publicitario se asignó a alternativas lácteas, comparado con el 73% para productos lácteos convencionales[2]Fuente: Organización de la Fundación Alimentaria, "The Broken Plate 2025", www.foodfoundation.org.uk. La inversión de Nestlé en fermentación de precisión para su gama Cowabunga ejemplifica cómo las corporaciones alimentarias multinacionales se están preparando estratégicamente para posibles disrupciones en el mercado lácteo. El crecimiento de la tendencia se apoya además por mayor conciencia ambiental entre demografías más jóvenes e iniciativas de sostenibilidad corporativa que priorizan ingredientes basados en plantas. Adicionalmente, el movimiento se está expandiendo geográficamente, particularmente en la región Asia-Pacífico, donde dietas tradicionales basadas en plantas se están adaptando a formatos de conveniencia estilo occidental para satisfacer preferencias del consumidor en evolución.

Análisis de Impacto de Restricciones

| RESTRICCIÓN | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Costos más altos de fabricación y certificación limitan el crecimiento | -1.1% | Global; más severo en mercados emergentes | Plazo medio (2-4 años) |

| Desafíos en lograr paridad de sabor y textura con alimentos convencionales | -0.8% | Global; varía por categoría | Plazo largo (≥ 4 años) |

| Disponibilidad limitada en mercados emergentes | -0.6% | África | Plazo medio (2-4 años) |

| Escepticismo del consumidor y confusión sobre etiquetado | -0.4% | Global | Plazo medio (2-4 años) |

| Fuente: Mordor Intelligence | |||

Costos más altos de fabricación y certificación limitan el crecimiento

Los fabricantes de alimentos libres de alérgenos enfrentan desafíos de costos continuos. Lograr certificación sin gluten involucra documentación extensa, actualizaciones de instalaciones y gestión de cumplimiento continua. Según el análisis de impacto regulatorio de la FDA, el costo de cumplimiento anual para etiquetado sin gluten es aproximadamente USD 8.8 millones[3]Fuente: Administración de Alimentos y Medicamentos, "Food Labeling", www.fda.gov. Estos costos impactan desproporcionadamente a fabricantes más pequeños que carecen de economías de escala. La necesidad de abastecimiento de ingredientes especializados, líneas de producción dedicadas y protocolos de prueba estrictos crea desventajas de costos estructurales, obstaculizando la entrada al mercado en segmentos sensibles al precio. Este problema es particularmente significativo en mercados emergentes, donde los consumidores tienen tolerancia limitada para precios premium y los marcos regulatorios para alimentos libres de alérgenos aún están evolucionando. Sin embargo, los avances en tecnologías de fabricación y alternativas de ingredientes están reduciendo gradualmente estas disparidades de costos. Innovaciones como fermentación de precisión y tecnologías de proteína alternativa presentan oportunidades para lograr paridad de costos.

Desafíos en lograr paridad de sabor y textura con alimentos convencionales

A pesar de avances notables en ciencia de ingredientes y tecnologías de procesamiento, las brechas de experiencia sensorial entre alimentos libres de alérgenos y convencionales continúan limitando la penetración de mercado más amplia. Los estudios de preferencia del consumidor enfatizan consistentemente el sabor y la textura como impulsores críticos de decisiones de compra, sin embargo muchos productos libres de alérgenos fallan en cumplir las expectativas sensoriales establecidas por alternativas convencionales. Este problema es particularmente significativo en el segmento de panadería, donde replicar la funcionalidad estructural del gluten con agentes aglutinantes alternativos y proteínas permanece desafiante. Las innovaciones en tecnología enzimática, técnicas de fermentación y modificación de proteínas están abordando progresivamente estas brechas. Sin embargo, lograr equivalencia sensorial completa en todas las categorías de productos permanece como un objetivo a largo plazo, requiriendo inversión sostenida en investigación y desarrollo.

Análisis de Segmentos

Por Tipo de Producto: Las Alternativas Lácteas Impulsan la Innovación

Los lácteos y alternativas lácteas comandan una participación de mercado del 30.45% en 2024, reflejando la madurez del segmento y amplia aceptación del consumidor en múltiples categorías de restricciones dietéticas. El éxito de este segmento se atribuye a su capacidad de abordar simultáneamente las necesidades de consumidores intolerantes a la lactosa, individuos con alergias lácteas, y aquellos siguiendo dietas basadas en plantas, capturando así un mercado más amplio comparado con categorías de restricción única. Los productos de confitería representan el segmento de crecimiento más rápido, logrando una TCAC del 7.79% hasta 2030, impulsado por tendencias de premiumización y desarrollo de productos innovadores más allá de ofertas tradicionales libres de azúcar. Mientras tanto, el segmento de panadería demuestra crecimiento consistente, apoyado por avances en productos sin gluten. De manera similar, las categorías de carne y mariscos se benefician de innovaciones en proteínas basadas en plantas y tecnologías de proteína alternativa.

La creciente conciencia de síntomas de intolerancia a la lactosa y diagnósticos ha aumentado significativamente la demanda de productos libres de lactosa en múltiples categorías de alimentos. En respuesta, los fabricantes están expandiendo sus portafolios de productos para incluir opciones libres de lactosa en categorías clave como leche, yogur, queso y helado. Por ejemplo, en enero de 2023, Califia Farms introdujo productos de leche de almendra y avena orgánicos hechos con ingredientes simples como agua purificada, sal marina y almendras, excluyendo aceites o gomas añadidas, para atender a consumidores intolerantes a la lactosa que buscan alternativas de etiqueta limpia. Adicionalmente, salsas, condimentos y aderezos presentan una oportunidad creciente mientras los fabricantes desarrollan versiones 'libres de alérgenos' de categorías tradicionalmente desafiantes. Además, productos especializados dirigidos a requisitos dietéticos nicho contribuyen a la diversificación general del mercado.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por Tipo de Etiquetado: Los Productos Sin Lactosa Ganan Impulso

Los alimentos sin gluten mantienen el liderazgo del mercado con una participación del 57.63% en 2024, apoyados por conciencia establecida del consumidor y estandarización regulatoria. Sin embargo, los productos sin lactosa están experimentando crecimiento más rápido, con una TCAC del 8.15% pronosticada hasta 2030, reflejando un cambio en preferencias del consumidor más allá del manejo de la enfermedad celíaca. El segmento sin lactosa capitaliza su alcance demográfico más amplio, ya que la intolerancia a la lactosa impacta una población global más grande comparada con la sensibilidad al gluten, presentando una oportunidad de mercado significativa. Los requisitos actualizados de etiquetado sin gluten de la FDA para alimentos fermentados e hidrolizados en 2024 proporcionan a los fabricantes caminos de cumplimiento más claros, potencialmente estabilizando el crecimiento en el segmento sin gluten mientras reducen incertidumbres regulatorias.

Las categorías de etiquetado se están expandiendo para incluir reclamos emergentes libres de alérgenos como libre de azúcar, libre de conservantes y designaciones específicas de alérgenos, abordando demandas dietéticas del consumidor cada vez más sofisticadas. La integración de múltiples reclamos libres de alérgenos en un solo producto ofrece oportunidades de posicionamiento de mercado premium pero también introduce mayores complejidades de fabricación y costos de certificación más altos. Las regulaciones de etiquetado de alimentos de Singapur de 2025 destacan esta evolución regulatoria estableciendo estándares claros para reclamos sin gluten y prohibiendo declaraciones engañosas, apoyando así la estandarización del mercado y mejorando la confianza del consumidor.

Por Categoría: El Segmento Orgánico se Acelera

En 2024, los alimentos libres de alérgenos convencionales continúan dominando el mercado, manteniendo una participación significativa del 78.81%. Esta dominancia destaca su asequibilidad y disponibilidad generalizada, haciéndolos una opción preferida para una amplia base de consumidores. Estos productos atienden a consumidores conscientes de los costos mientras mantienen una fuerte presencia en varios canales de distribución. En contraste, los productos orgánicos libres de alérgenos están experimentando un crecimiento notable, con una TCAC proyectada del 8.97% hasta 2030. Este crecimiento refleja la expansión creciente del segmento de mercado premium, impulsado por preferencias del consumidor en evolución hacia productos que ofrecen beneficios duales, como salud y sostenibilidad ambiental. El rápido crecimiento del segmento orgánico se alinea con tendencias más amplias en el mercado orgánico, presentando a los fabricantes oportunidades para tallarse una posición única en un panorama cada vez más competitivo.

Los consumidores conscientes de la salud están particularmente inclinados hacia la combinación orgánico-libre de alérgenos, ya que perciben estos atributos como complementarios y que se refuerzan mutuamente. Esta tendencia está alimentada por la creciente conciencia de salud y bienestar, así como un cambio hacia patrones de consumo sostenible. Sin embargo, los fabricantes enfrentan desafíos operacionales significativos para cumplir los requisitos estrictos tanto para certificación orgánica como cumplimiento libre de alérgenos. Estos estándares duales demandan procesos y recursos robustos, creando altas barreras de entrada para nuevos jugadores. Las empresas establecidas con capacidades avanzadas de gestión de cadena de suministro están mejor posicionadas para navegar estas complejidades y capitalizar la demanda creciente. Conforme los alimentos libres de alérgenos continúan ganando aceptación mainstream, se espera que la importancia de la certificación dual aumente significativamente, convirtiéndose en un diferenciador clave para el posicionamiento premium en el mercado.

Por Canal de Distribución: El Comercio Digital Transforma el Acceso

En 2024, los supermercados e hipermercados mantienen su dominancia con una participación de mercado sustancial del 63.58%, aprovechando efectivamente su amplio espacio de estantería y alineándose con patrones de compra del consumidor establecidos. Estos formatos minoristas capitalizan su capacidad de ofrecer una amplia variedad de productos libres de alérgenos, asegurando conveniencia y accesibilidad para una amplia base de clientes. Simultáneamente, los canales de comercio electrónico están experimentando impulso significativo, con una TCAC robusta del 9.12% proyectada hasta 2030. Este crecimiento está alterando fundamentalmente cómo los consumidores descubren y compran productos libres de alérgenos. La integración de tecnologías digitales ha facilitado el cumplimiento de requisitos dietéticos especializados en diversas regiones geográficas, abordando el desafío de larga data de disponibilidad local limitada para artículos nicho libres de alérgenos. Las tiendas de alimentos saludables continúan jugando un papel crítico en el mercado no solo proporcionando productos sino también ofreciendo recursos educativos y consultas personalizadas. Estas tiendas son particularmente indispensables para consumidores que manejan restricciones dietéticas complejas, ya que entregan orientación experta y recomendaciones de productos adaptadas para satisfacer necesidades de salud específicas.

Las tiendas de conveniencia y comestibles actúan como puntos de distribución accesibles para productos libres de alérgenos mainstream, atendiendo a consumidores que buscan opciones de compra rápidas y fáciles. Adicionalmente, otros canales de distribución, como minoristas especializados, proveedores de servicios alimentarios, y modelos directo-al-consumidor, están estratégicamente posicionados para servir segmentos de mercado distintos. Para fabricantes de alimentos libres de alérgenos, adoptar una estrategia multi-canal integral es imperativo para maximizar la penetración de mercado y abordar las diversas preferencias de compra y requisitos de accesibilidad de los consumidores. Las plataformas en línea, en particular, proporcionan una ventaja competitiva ofreciendo descripciones detalladas de productos, transparencia de ingredientes y reseñas de clientes. Estas características empoderan a los consumidores a tomar decisiones de compra informadas mientras aseguran cumplimiento con sus restricciones dietéticas, mejorando así la confianza y lealtad en la marca.

Análisis Geográfico

En 2024, América del Norte aseguró la mayor participación de ingresos regional en 35.86%, impulsada por regulaciones estrictas de etiquetas de alérgenos, alta prevalencia de intolerancias médicamente diagnosticadas, y una red logística de cadena fría bien establecida. Los esfuerzos colaborativos entre instituciones de investigación y proveedores de ingredientes en la región están avanzando hidrocoloides que mejoran la textura y sistemas enzimáticos, que están ingresando rápidamente a mercados comerciales. El creciente énfasis en reportes ESG ha elevado la presencia en estantería de productos 'libres de alérgenos' con certificaciones orgánicas o de origen sostenible, fortaleciendo aún más el liderazgo del mercado de América del Norte.

Asia-Pacífico es la región de crecimiento más rápido, con una TCAC anticipada del 8.45% hasta 2030. Los Millennials urbanos en mercados clave como China, India y Tailandia están reemplazando cada vez más la leche láctea con alternativas basadas en plantas, una tendencia alimentada por marketing de influencers en redes sociales. La alineación planificada de Singapur de estándares sin gluten con Codex para 2025 se espera agilice el comercio electrónico transfronterizo para marcas que exportan desde Australia y Estados Unidos. A pesar de disparidades en poder adquisitivo en sub-regiones, la adopción de pagos móviles y el aumento de centros de micro-cumplimiento están permitiendo a marcas 'libres de alérgenos' superar desafíos de distribución tradicionales, impulsando el crecimiento significativo de la región en el mercado de alimentos libres de alérgenos.

Europa combina patrones de consumo orgánico establecidos con ciertas ineficiencias de distribución que limitan la disponibilidad completa del producto. Países como Alemania y Suecia se benefician de redes sólidas de tiendas de alimentos saludables. Las regulaciones estrictas de etiquetas de alérgenos de la UE, entre las más rigurosas globalmente, proporcionan a los consumidores alta confianza tanto en productos 'libres de alérgenos' domésticos como importados. En contraste, América Latina y Oriente Medio y África están en las etapas tempranas de adopción de mercado. Sin embargo, la clase media en expansión y la creciente exposición a tendencias dietéticas occidentales en estas regiones indican potencial de crecimiento, particularmente conforme los marcos regulatorios avanzan y la infraestructura de cadena fría mejora.

Panorama Competitivo

El mercado de productos para intolerancias alimentarias está fragmentado, con consolidación ganando impulso mientras los conglomerados establecidos adquieren cada vez más innovación en lugar de desarrollarla internamente. Las dinámicas del mercado están impulsadas por una combinación de eficiencias de escala y capacidades avanzadas de investigación y desarrollo. Las empresas aseguran una ventaja competitiva enfocándose en tres factores críticos: lograr equivalencia sensorial, asegurar abastecimiento transparente, y construir una presencia omnicanal robusta. Los principales jugadores operando en el mercado incluyen General Mills Inc., Danone S.A., Abbott Laboratories, Nestlé S.A., y Arla Foods amba, entre otros.

Los disruptores pequeños a medianos sostienen su relevancia dirigiéndose a nichos dietéticos específicos, como mezclas de horneado aptas para keto, libres de nueces, o operando instalaciones certificadas libres de alérgenos, que los competidores más grandes encuentran desafiante replicar sin inversiones significativas de readaptación. El aumento constante en presentaciones de patentes en la USPTO para emulsiones basadas en plantas, tecnologías de extrusión, y ensayos de detección de alérgenos subraya los esfuerzos continuos de la industria para abordar desafíos de sabor y costo a través de avances técnicos.

Las dinámicas competitivas favorecen a empresas que pueden manejar costos de certificación, operar o arrendar líneas de producción dedicadas, y aprovechar retroalimentación de datos directos de canales de comercio electrónico. Las colaboraciones estratégicas entre especialistas en ingredientes y fabricantes por contrato están acelerando el tiempo al mercado para start-ups, impulsando alta rotación de categoría, y asegurando una pipeline continua de innovación en el mercado de alimentos libres de alérgenos.

Líderes de la Industria de Productos para Intolerancias Alimentarias

-

General Mills Inc.

-

Danone S.A.

-

Abbott Laboratories

-

Nestlé S.A.

-

Arla Foods amba

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: Doughlicious ha introducido una nueva gama de galletas gourmet veganas y sin gluten. La línea de productos incluye sabores como Doble Chip de Chocolate, Caramelo Salado, Chip de Chocolate, y Banana Good Granola.

- Febrero 2025: Flowers Foods completó su adquisición de USD 795 millones de Simple Mills, un fabricante líder de aperitivos naturales especializado en galletas saladas, galletas y mezclas de horneado sin gluten.

- Octubre 2024: Feel Good Foods ha lanzado dumplings de sopa de pollo sin gluten, estratégicamente diseñados para atender la demanda del consumidor por opciones de comida convenientes, incluyendo almuerzo, cenas ligeras y aperitivos de tarde.

- Mayo 2024: Mondelez International ha lanzado su primera galleta certificada sin gluten bajo la marca Chips Ahoy!. La empresa pasó años perfeccionando la nueva galleta para lograr una textura y sabor decadente.

Alcance del Informe Global del Mercado de Productos para Intolerancias Alimentarias

Los productos para intolerancias alimentarias se refieren a productos libres de alérgenos con reclamos como 'vegano,' 'libre de lácteos,' y otros.

El mercado global de productos para intolerancias alimentarias está segmentado por tipo de producto, tipo de etiquetado, canal de distribución, y geografía. Basado en el tipo de producto, el mercado está segmentado en productos de panadería, productos de confitería, lácteos y alternativas lácteas, carne y mariscos, salsas, condimentos y aderezos, y otros. Basado en tipo de etiquetado, el mercado se divide en alimentos sin gluten, alimentos sin lactosa, y otros tipos de etiquetado. Sobre la base de canales de distribución, el mercado se divide en supermercados/hipermercados, tiendas de conveniencia/comestibles, tiendas de comercio electrónico, y otros canales de distribución. El estudio también involucra el análisis a nivel global de regiones como América del Norte, Europa, Asia-Pacífico, América del Sur, y Oriente Medio y África.

El dimensionamiento del mercado se ha hecho en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Lácteos y Alternativas Lácteas |

| Productos de Panadería |

| Productos de Confitería |

| Productos de Carne y Mariscos |

| Salsas, Condimentos y Aderezos |

| Otros Tipos de Productos |

| Alimentos Sin Gluten |

| Alimentos Sin Lactosa |

| Otros |

| Convencional |

| Orgánico |

| Supermercados/Hipermercados |

| Tiendas de Alimentos Saludables |

| Tiendas de Conveniencia y Comestibles |

| Tiendas de Comercio Electrónico |

| Otros |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Polonia | |

| Bélgica | |

| Suecia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Resto de América del Sur | |

| Oriente Medio y África | Sudáfrica |

| Arabia Saudí | |

| Emiratos Árabes Unidos | |

| Resto de Oriente Medio y África |

| Por Tipo de Producto | Lácteos y Alternativas Lácteas | |

| Productos de Panadería | ||

| Productos de Confitería | ||

| Productos de Carne y Mariscos | ||

| Salsas, Condimentos y Aderezos | ||

| Otros Tipos de Productos | ||

| Por Tipo de Etiquetado | Alimentos Sin Gluten | |

| Alimentos Sin Lactosa | ||

| Otros | ||

| Por Categoría | Convencional | |

| Orgánico | ||

| Por Canal de Distribución | Supermercados/Hipermercados | |

| Tiendas de Alimentos Saludables | ||

| Tiendas de Conveniencia y Comestibles | ||

| Tiendas de Comercio Electrónico | ||

| Otros | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| España | ||

| Países Bajos | ||

| Polonia | ||

| Bélgica | ||

| Suecia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Sudáfrica | |

| Arabia Saudí | ||

| Emiratos Árabes Unidos | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de alimentos libres de alérgenos?

El tamaño del mercado de alimentos libres de alérgenos se sitúa en USD 13.7 mil millones en 2025 y se proyecta alcanzar USD 18.7 mil millones en 2030, apoyado por una TCAC del 6.37%.

¿Qué región lidera el mercado global de alimentos libres de alérgenos?

América del Norte lidera con una participación de ingresos del 35.86% en 2024, impulsada por regulaciones de etiquetado claras y alta conciencia del consumidor.

¿Qué segmento de productos está creciendo más rápido?

Los productos de confitería, incluyendo chocolates y gomitas aptos para alérgicos, se pronostican crecer a una TCAC del 7.79% hasta 2030.

¿Cómo está influyendo el comercio electrónico en las ventas de alimentos libres de alérgenos?

Los canales de comestibles en línea se están expandiendo a una TCAC del 9.12%, ofreciendo filtros de surtido más amplios y distribución directa a consumidores con necesidades dietéticas especializadas.

Última actualización de la página el: