Tamaño y Participación del Mercado de Aeronaves Autónomas

Análisis del Mercado de Aeronaves Autónomas por Mordor Intelligence

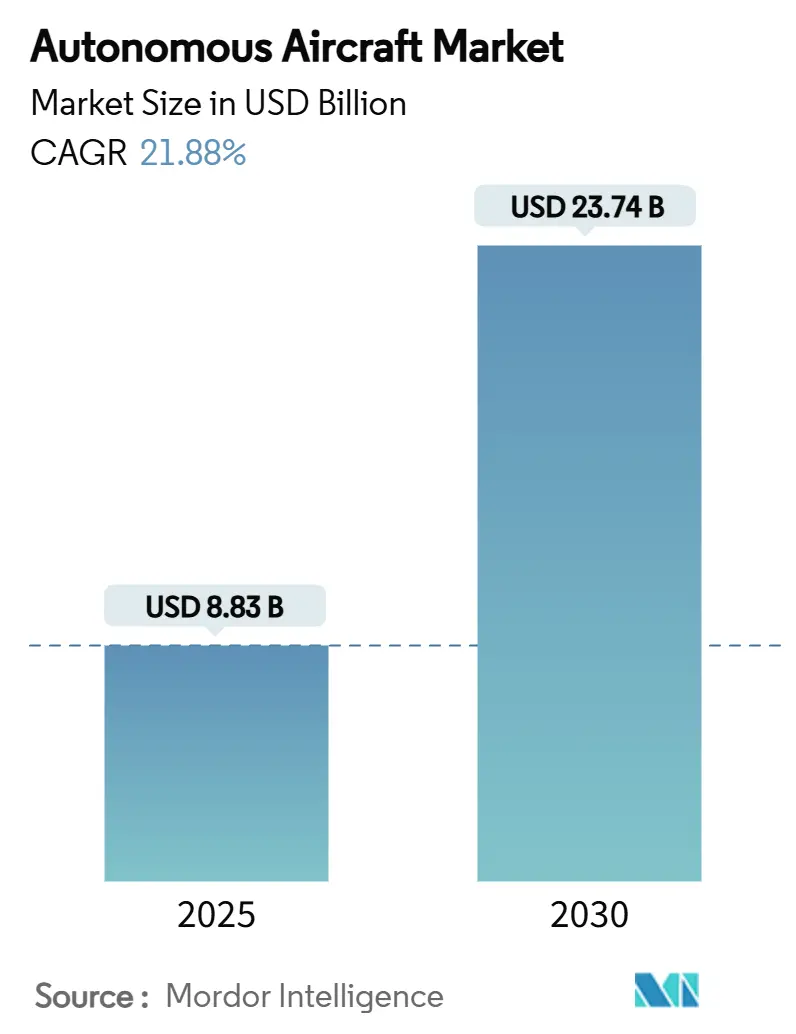

El tamaño del mercado de aeronaves autónomas se sitúa en USD 8.83 mil millones en 2025 y se proyecta que alcance USD 23.74 mil millones en 2030, equivalente a una vigorosa TCAC del 21.88%. Una ola de modernización de defensa, planes de movilidad urbana y automatización logística está remodelando la economía de la aviación y elevando la demanda de plataformas progresivamente autodirigidas. Las configuraciones de ala fija dominan actualmente, sin embargo, las aeronaves híbridas de ala fija VTOL lideran la curva de crecimiento, reflejando la preferencia de aerolíneas y militares por soluciones versátiles de medio alcance. Las rápidas inversiones de las agencias de defensa en aeronaves de combate colaborativo y drones ISR aceleran la preparación tecnológica. Al mismo tiempo, los programas de movilidad aérea urbana (UAM) fomentan corredores más allá de la línea de visión visual y la construcción de vertipuertos. La integración cada vez más profunda de IA ayuda a desbloquear operaciones completamente autónomas y amplía el sobre direccionable a través de casos de uso de carga, pasajeros y misiones especiales. Los motores de turbina convencionales siguen siendo la base de propulsión principal, pero los sistemas avanzados eléctricos y de celdas de combustible de hidrógeno atraen capital creciente mientras se endurecen los mandatos de sostenibilidad.

Conclusiones Clave del Informe

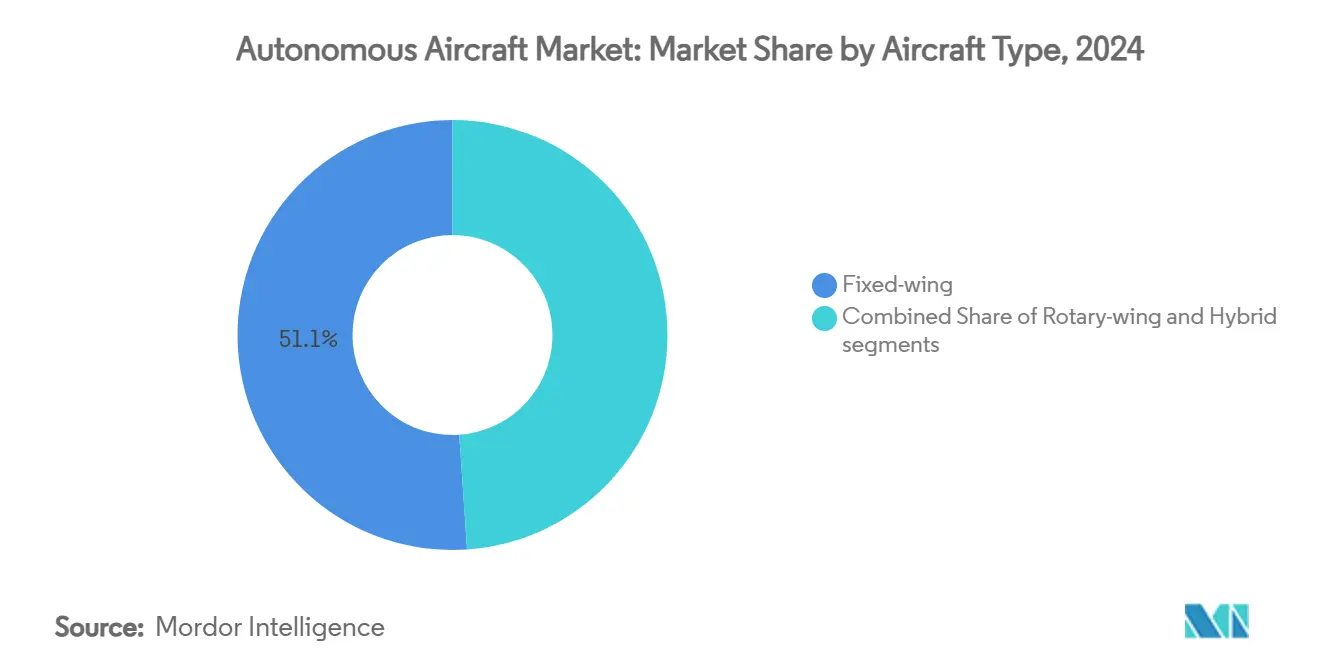

- Por tipo de aeronave, las plataformas de ala fija lideraron el 51.08% de la participación del mercado de aeronaves autónomas en 2024, mientras que los sistemas híbridos de ala fija VTOL tienen previsto expandirse a una TCAC del 26.89% hasta 2030.

- Por nivel de autonomía, los sistemas cada vez más autónomos mantuvieron el 68.45% del tamaño del mercado de aeronaves autónomas en 2024; las plataformas completamente autónomas están avanzando a una TCAC del 27.75% hasta 2030.

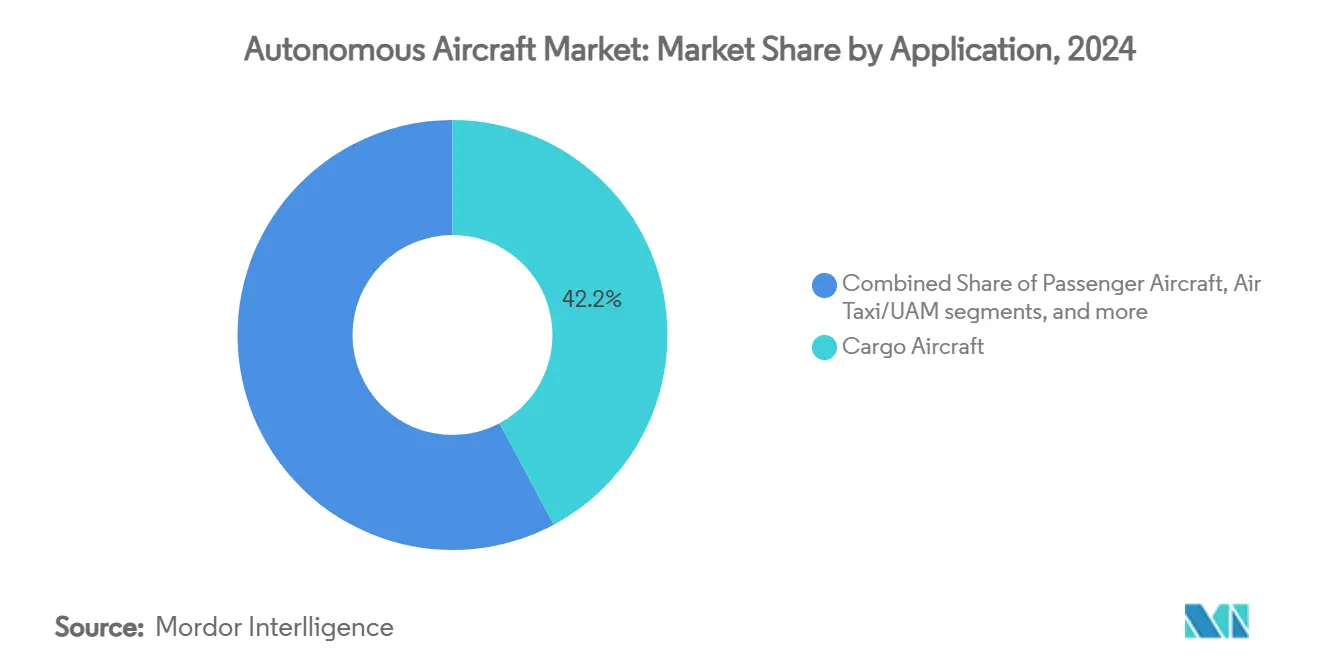

- Por aplicación, las aeronaves de carga representaron una participación del 42.19% del tamaño del mercado de aeronaves autónomas en 2024, sin embargo, los servicios de taxi aéreo y UAM registran la TCAC proyectada más alta del 29.11% durante 2025-2030.

- Por tipo de propulsión, las turbinas convencionales comandaron el 56.21% de la participación de ingresos en 2024, mientras que los sistemas de celdas de combustible de hidrógeno se proyecta que crezcan a una TCAC del 32.1% hasta 2030.

- Por componente, los sensores y conjuntos de navegación lideraron con una participación del 28.18% en 2024, mientras que el software y algoritmos de IA están creciendo a una TCAC del 26.21% hasta 2030.

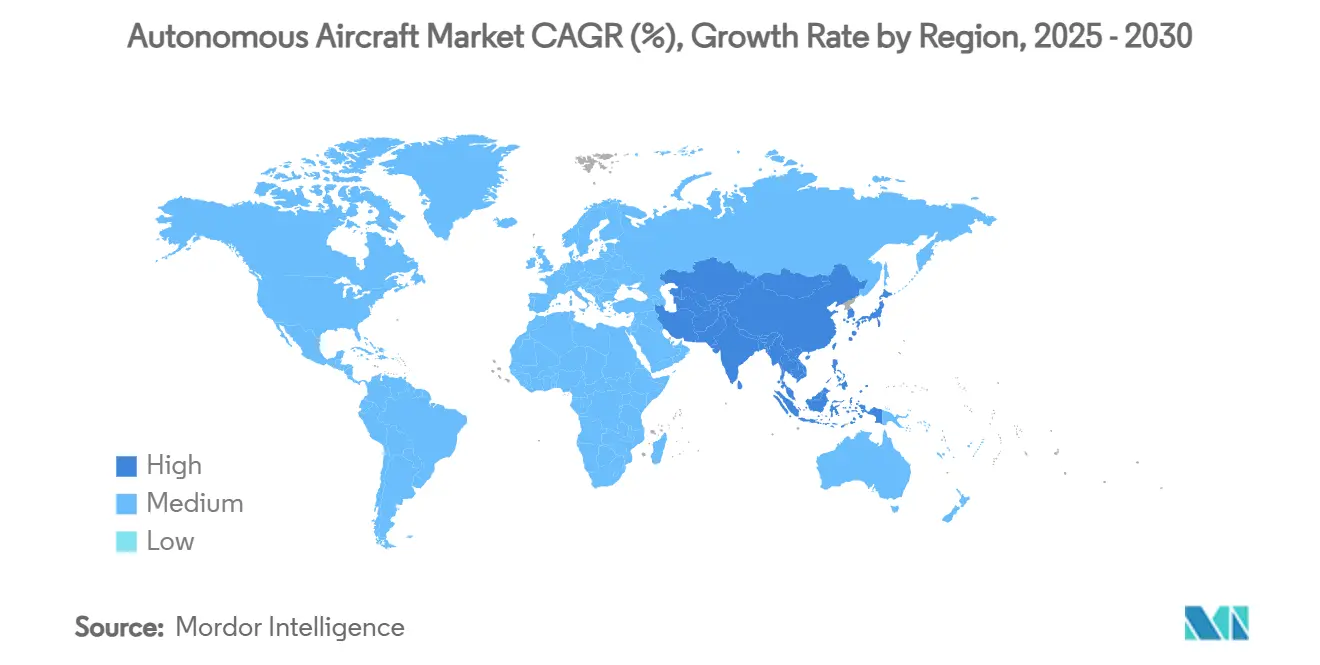

- Por geografía, América del Norte mantuvo una participación del 37.23% en 2024; Asia-Pacífico tiene previsto registrar una TCAC del 24.37%, convirtiéndolo en el grupo regional de más rápido crecimiento.

Tendencias e Información del Mercado Global de Aeronaves Autónomas

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Avances en sistemas de control de vuelo impulsados por IA | +4.2% | América del Norte, China | Plazo medio (2-4 años) |

| Rápido crecimiento en Movilidad Aérea Urbana (UAM) y adopción de eVTOL | +3.8% | América del Norte, Europa, acelerando en APAC | Plazo medio (2-4 años) |

| Incentivos de reducción de costos para logística mediante drones de carga autónomos | +3.1% | Global, operaciones tempranas en América del Norte y Europa | Corto plazo (≤ 2 años) |

| Mayores inversiones militares en ISR y autonomía de combate | +4.7% | América del Norte, Europa, corredores de defensa APAC | Largo plazo (≥ 4 años) |

| Despliegue de corredores aéreos BVLOS y Gestión de Tráfico No Tripulado (UTM) | +2.9% | América del Norte y Europa | Plazo medio (2-4 años) |

| Mayor disponibilidad de aviónica autónoma certificada para vuelo y conjuntos de sensores | +3.1% | Global, cadena de suministro concentrada en APAC | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Avances en Sistemas de Control de Vuelo Impulsados por IA

Los algoritmos de aprendizaje automático en tiempo real guían maniobras tácticas, evitación de obstáculos y optimización de rutas sin intervención del piloto. Las pruebas autónomas del Gripen E de Saab ilustran IA de grado de combate ejecutando decisiones de fracción de segundo, validando movimientos de automatización basada en reglas a cognición adaptativa. La Hoja de Ruta de Garantía de Seguridad de IA de la FAA, publicada en junio de 2024, delinea niveles de certificación para IA entrenada estáticamente y de aprendizaje continuo, despejando un camino de progresión para flotas civiles. Los programas de combate que demandan bucles de decisión de milisegundos, como la aeronave de combate colaborativo de la Fuerza Aérea de EE.UU., derraman arquitecturas probadas en sistemas comerciales, permitiendo que operadores de carga y flotas emergentes de taxis aéreos hereden pilas de IA endurecidas para funciones de navegación, detección y evitación, y monitoreo de salud.

Rápido Crecimiento en Movilidad Aérea Urbana y Adopción de eVTOL

Los planificadores metropolitanos ven cada vez más la movilidad tridimensional como una palanca para alivio de congestión y conectividad regional. Vertical Aerospace comprometió USD 1 mil millones en órdenes de aviónica Honeywell para certificar el VX4 para 2028, una señal de confianza en la cadena de suministro.[1]"Acuerdo de Sistemas VX4 Expandido a USD 1 Mil Millones," Vertical Aerospace, vertical-aerospace.com Las primeras rutas eVTOL de Japón apuntan a la Expo de Osaka 2028, con SkyDrive capturando más de 300 órdenes provisionales, alineando prioridades nacionales para movilidad aérea avanzada. Los efectos de red se amplifican mientras desarrolladores de vertipuertos como Urban-Air Port planean 200 sitios que agrupan servicios de energía, mantenimiento y tráfico aéreo. Las barreras regulatorias se suavizan: EASA lanzó su paquete VTOL, y la regla final de sustentación motorizada de la FAA clarifica el licenciamiento de pilotos, preparando el camino para aeronaves sin pista hacia servicio escalado. Las baterías mejoradas y la autonomía certificada sustentan casos de negocio para saltos urbanos de 20-100 millas donde los ahorros de tiempo justifican tarifas premium.

Incentivos de Reducción de Costos para Logística mediante Drones de Carga Autónomos

Eliminar pilotos desbloquea ciclos de vuelo continuos y reduce gastos generales laborales para redes de paquetes. Natilus registró USD 6.8 mil millones en órdenes para sus drones de carga de ala mixta, asegurando operadores ancla como Ameriflight.[2]Graham Warwick, "Natilus Registra USD 6.8 Mil Millones en Órdenes para Drones de Carga," Aviation Week, aviationweek.com Los corredores de demostración aprobados por la FAA permitieron a MightyFly completar rutas de carga autónomas más allá de la línea de visión, reforzando la viabilidad regulatoria para despliegue de milla media. La planificación de rutas impulsada por IA y el mantenimiento predictivo comprimen costos variables, mientras que la utilización 24/7 mejora el retorno de capital para operadores que sirven comunidades remotas, entregas médicas e instalaciones de petróleo y gas.

Mayores Inversiones Militares en ISR y Autonomía de Combate

Los sistemas no tripulados reducen el riesgo del piloto y extienden el alcance en espacio aéreo disputado. La designación YFQ-42A de General Atomics de la Fuerza Aérea de EE.UU. marca la primera nomenclatura de combatiente no tripulado, subrayando prioridades presupuestarias para programas de compañeros autónomos. Boeing aseguró una ranura de USD 20 mil millones en el portafolio de Dominio Aéreo de Próxima Generación, mezclando plataformas tripuladas con compañeros leales autónomos. Las iniciativas aliadas incluyen demostraciones de enjambre de Saab bajo AUKUS, mostrando alineación multinacional en autonomía en red. Los drones ISR como el MQ-4C Triton proporcionan persistencia de días, suministrando inteligencia estratégica sin fatiga de la tripulación.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Complejidad regulatoria en certificación e integración de espacio aéreo | -2.8% | Global, intensidad varía por regulador | Largo plazo (≥ 4 años) |

| Limitaciones en tecnología de baterías y altos costos de capital | -2.1% | Global, suministro de celdas inclinado hacia APAC | Plazo medio (2-4 años) |

| Mayor vulnerabilidad a amenazas cibernéticas y secuestro de sistemas | -1.7% | Nodos de infraestructura crítica global | Corto plazo (≤ 2 años) |

| Interrupciones de suministro de semiconductores que afectan unidades de procesamiento de IA | -1.9% | Agudo en América del Norte y Europa | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Complejidad Regulatoria en Certificación e Integración de Espacio Aéreo

Las reglas de aviación heredadas luchan por ajustarse a aeronaves sin tripulación a bordo. La FAA apunta a publicar regulaciones integrales BVLOS para 2026, extendiendo operaciones actuales basadas en exenciones a carriles comerciales rutinarios. La categoría certificada de EASA demanda certificados de tipo y aprobaciones de operador aéreo similares a flotas tripuladas, extendiendo programas autónomos a cronogramas de varios años. Las rutas transfronterizas magnifican la complejidad porque la armonización permanece parcial, empujando a fabricantes a perseguir aprobaciones paralelas. La integración de tráfico aéreo depende además de sistemas de gestión de tráfico no tripulado que deben interfaz sin problemas con ATC convencional. Las startups con recursos limitados a menudo luchan por financiar caminos de certificación largos, inclinando ventaja competitiva hacia principales aeroespaciales incumbentes.

Limitaciones en Tecnología de Baterías y Altos Costos de Capital

Los paquetes de iones de litio alrededor de 300 Wh/kg quedan cortos de la densidad energética de 800 Wh/kg deseable para misiones regionales. Como resultado, las naves eVTOL aún limitan el alcance comercial en la ventana de 20-100 millas, restringiendo versatilidad. Los gastos de desarrollo escalan rápidamente: integrar computadoras de vuelo AI, conjuntos de sensores multimodales y actuación redundante puede superar USD 100 millones antes del primer ingreso. La escasez de chips y controles de exportación han elevado costos de lista de materiales de aviónica, pesando sobre constructores en etapa temprana. Las barreras de capital alto favorecen empresas con flujos de efectivo existentes o respaldo gubernamental. Pueden desplazar entrantes novedosos que de otro modo podrían impulsar avances en baterías de estado sólido o celdas de combustible de alta temperatura.

Análisis de Segmentos

Por Tipo de Aeronave: Dominio de Ala Fija se Encuentra con Innovación VTOL

Los modelos de ala fija representaron el 51.08% del mercado de aeronaves autónomas 2024, subrayando sus ventajas de eficiencia aerodinámica y alcance para misiones ISR y de carga de largo recorrido. La actualización MQ-20 Avenger de General Atomics prueba que estructuras heredadas pueden ser retrofitadas con autonomía completa, manteniendo costos de ciclo de vida bajos mientras mejoran capacidad.[3]"Prueba Autónoma MQ-20 Avenger," Airforce Technology, airforcetechnology.com Los sistemas híbridos de ala fija VTOL, sin embargo, registran una TCAC del 26.89%, indicando apetito de planificadores de flota por operaciones independientes de pista que preservan rendimiento de crucero. El tamaño del mercado de aeronaves autónomas adjunto a plataformas VTOL híbridas se ampliará bruscamente mientras las redes urbanas demandan aeronaves que eleven verticalmente pero mantengan crucero de 200 nudos.

El crecimiento VTOL híbrido también surge de conceptos de reabastecimiento de defensa como el MQ-25 Stingray de Boeing, que prueba compatibilidad de portaviones sin penalidades de espacio de cubierta.[4]Nathan Gain, "Perspectiva de Producción MQ-25 Stingray," Army Recognition, armyrecognition.com Las naves de ala rotatoria mantienen roles de nicho para tareas intensivas de vuelo estacionario como medevac y extinción de incendios, pero arquitecturas de rotor basculante y ala basculante ahora ofrecen destreza vertical similar con alcance extendido. Los diseños combinados llenan el vacío entre pistas expansivas y núcleos urbanos densamente empacados, aliviando restricciones de infraestructura y expandiendo conjuntos de misiones.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles al comprar el informe

Por Nivel de Autonomía: Camino Incremental hacia Autonomía Completa

En 2024, las plataformas clasificadas como cada vez más autónomas constituyeron el 68.45% de las entregas activas, reflejando la preferencia de reguladores y operadores por actualizaciones de características graduales sobre saltos radicales. Los kits retrofitables como ARK de AeroVironment agregan autonomía avanzada a flotas existentes, permitiendo a operadores cosechar beneficios sin certificación de nuevo tipo. Los sistemas completamente autónomos-aún una porción menor-están creciendo al 27.75% TCAC mientras la confiabilidad de IA, fusión de sensores y conectividad en la nube convergen.

El tamaño del mercado de aeronaves autónomas para naves completamente autónomas se expandirá mientras la confianza regulatoria se construya a través de datos de operaciones supervisadas. Los programas militares que abrazan diseños opcionalmente tripulados proporcionan pruebas de estrés del mundo real para pilas de percepción, acelerando madurez tecnológica. En el lado civil, la adquisición de la división de autonomía de Xwing por Joby Aviation destaca capital gravitando hacia cabinas de vuelo AI llave en mano dirigidas a servicios de pasajeros. Durante el período de pronóstico, la gobernanza humana en el bucle gradualmente cederá a intervención solo por excepción, cortando costos operativos y extendiendo utilización 24/7.

Por Aplicación: Liderazgo de Carga Cede al Crecimiento de Taxi Aéreo

La carga mantuvo una participación de ingresos del 42.19% en 2024, aprovechando autonomía para reducir gastos generales de piloto y alcanzar puntos finales rurales que carecen de amenidades de tripulación. Operadores como Natilus y MightyFly están fletando cargueros autónomos que manejan logística de milla media a costos competitivos con camiones en carriles críticos de tiempo. Sin embargo, el segmento de taxi aéreo registra una TCAC del 29.11% mientras las ciudades compiten por crear planes maestros de vertipuertos. La participación del mercado de aeronaves autónomas para taxis aéreos aumentará bruscamente una vez que las reglas de sustentación motorizada desbloqueen servicios rutinarios.

Las misiones del sector público-supresión de incendios forestales, patrulla fronteriza, monitoreo ambiental-permanecen estables debido a presupuestos que favorecen plataformas persistentes y de bajo riesgo. Las rutas inter-ciudad de pasajeros permanecen nacientes, limitadas por alcance, pero demostraciones como el Black Hawk opcionalmente tripulado de Sikorsky prefiguran futuros despliegues civiles en escenarios de respuesta peligrosa. Los diversos casos de uso aseguran que la amortización tecnológica se extienda a través de canales militares, de carga y de movilidad urbana.

Por Tipo de Propulsión: Base Convencional Permite Crecimiento Alternativo

Las turbinas convencionales impulsaron el 56.21% de las entregas en 2024, apoyadas por redes de soporte arraigadas y densidad energética inigualable para misiones ISR de varios días. El tamaño del mercado de aeronaves autónomas atribuible a naves de turbina, por lo tanto, permanece robusto a través de pronósticos de plazo medio. No obstante, los proyectos de celdas de combustible de hidrógeno registran la TCAC más rápida del 32.1% mientras operadores persiguen mandatos de carbono cero y alcance eléctrico extendido. El banco de pruebas híbrido-eléctrico de GA-ASI ilustra experimentos industriales con trenes de potencia mezclados que combinan eficiencia de crucero de turbina con loiter eléctrico.

Las arquitecturas puramente eléctricas dominan prototipos UAM de salto corto: la densidad energética de batería se adapta a longitudes de etapa de sub-100 millas, y los perfiles acústicos cumplen con límites de ruido de ciudad. Los sistemas híbrido-eléctricos llenan vacíos, permitiendo que motores convencionales manejen subida y crucero mientras módulos de batería intercambiables impulsan fases de llegada silenciosa. El despliegue de infraestructura-camiones de reabastecimiento, tuberías de hidrógeno, cargadores de alto voltaje-determinará el ritmo de adopción; no obstante, las tuberías de desarrollo sugieren eventual apertura para múltiples químicas de propulsión.

Por Componente: Sensores Lideraron Mientras Software Acelera

Los sensores y arrays de navegación capturaron el 28.18% de los ingresos en 2024, reflejando el papel indispensable de LiDAR, radar y cámaras multiespectrales para percepción en espacio aéreo de baja altitud. El paquete de retrofit Autoland certificado de Garmin demuestra demanda de retrofit para autonomía crítica de seguridad en flotas GA. El software y algoritmos de IA registran la TCAC más rápida del 26.21% porque el valor de aeronave reside cada vez más en código que interpreta flujos de sensores y hace llamadas de control de fracción de segundo. El tamaño del mercado de aeronaves autónomas asociado con pilas de software se expande mientras el hardware de computación de borde se encoge y las actualizaciones en vuelo se vuelven rutinarias.

Las computadoras de control de vuelo integran estándares de arquitectura abierta que permiten parches over-the-air, reflejando ecosistemas de smartphones. Los enlaces de comunicación seguros permiten monitoreo terrestre, rerutas de misión en tiempo real y coordinación de enjambre, mientras capas cibernéticas resistentes mitigan riesgos de spoofing. Los subsistemas estructurales y de propulsión se adaptan para albergar electrónicos redundantes y enfriamiento para aceleradores de IA, haciendo fuselajes nativamente digitales en lugar de cáscaras puramente mecánicas.

Análisis de Geografía

América del Norte representó el 37.23% de los ingresos globales en 2024. El financiamiento del Pentágono para aeronaves de combate colaborativo y drones ISR de gran altitud sustenta la demanda doméstica, mientras que el liderazgo regulatorio de la FAA moldea caminos de certificación globales. Los principales-Boeing, Lockheed Martin, Northrop Grumman-se emparejan con startups de IA para desplegar combatientes sin piloto y drones de entrega, enriqueciendo una tubería de talento que abarca desde universidades hasta laboratorios de Silicon Valley. Canadá refuerza el suministro con aviónica y fabricación de composites, y México alberga líneas de ensamblaje rentables que alimentan programas transfronterizos. El tamaño del mercado de aeronaves autónomas continuará componiéndose mientras las asignaciones de defensa y pilotos de movilidad urbana maduren bajo marcos BVLOS clarificados.

Asia-Pacífico es la arena de más rápido crecimiento al 24.37% TCAC hasta 2030. El plan de economía de baja altitud de China, que apunta a 1.5 billones de yuanes de producción de aviación para 2025, canaliza subsidios hacia bases de producción eVTOL como la planta de EHang en Hefei. Japón apunta a lanzamientos comerciales de taxi aéreo coincidiendo con la Expo de Osaka 2028, destacando coordinación público-privada en zonificación de vertipuertos y pruebas de vuelo autónomo. La red de vertipuertos centrada en Incheon de Corea del Sur y los estudios de viabilidad de taxi aéreo eléctrico de Australia amplían experimentación regional. Los incentivos de I+D de defensa de India y la conectividad satelital creciente abren oportunidades para operaciones ISR y de carga autónomas en terreno remoto, mientras que el Sudeste Asiático observa drones para resuministro médico en medio de geografía archipelágica.

Europa mantiene un punto de apoyo estratégico, equilibrando una cultura de seguridad estricta con imperativos de sostenibilidad. Las regulaciones VTOL por fases de EASA definen benchmarks globales y anclan confianza para planificadores urbanos a través de Alemania, Francia y Reino Unido, cada uno hospedando prototipos eVTOL de Volocopter y Vertical Aerospace. Los fondos regionales apuntan a propulsión de hidrógeno y estructuras reciclables, dando a OEMs europeos una ventaja en licitaciones eco-céntricas. El plan de Italia para corredores de vertipuertos a nivel nacional y las pruebas de enjambre autónomo de Suecia hacen eco del empuje dual civil-militar del continente. Aunque el continente crece más lentamente que APAC, su influencia política y objetivos de carbono lo posicionan como un mercado de referencia clave.

Panorama Competitivo

El mercado permanece moderadamente fragmentado. Los nichos de contratación de defensa exhiben mayor concentración alrededor de principales incumbentes, aprovechando cadenas de suministro clasificadas e historias de programas de décadas. Los segmentos comerciales eVTOL y de carga atraen una mezcla de startups aeroespaciales e innovadores de electrónicos de consumo, llevando a una matriz de asociaciones vibrante. El acuerdo de suministro de aviónica de USD 1 mil millones de Honeywell con Vertical Aerospace tipifica alianzas de integración de pila que unen fabricantes de componentes establecidos a entrantes de fuselaje frescos. La adquisición del cuadro de autonomía de Xwing por Joby Aviation fusiona hardware eVTOL con software de percepción probado, acelerando cronogramas de certificación.

La competencia de espacio en blanco se despliega en kits de autonomía retrofit que extienden la vida de flotas heredadas, una arena en la cual AeroVironment se mueve a ocupar con cargas útiles modulares. El co-diseño sensor-algoritmo se convierte en diferenciador: empresas optimizando IA a configuraciones LiDAR específicas reducen latencia de cómputo y consumo de energía, apelando a transportistas de carga orientados a resistencia. Mientras tanto, las computadoras de vuelo de arquitectura abierta fomentan ecosistemas de aplicaciones de terceros, permitiendo que empresas meteorológicas o proveedores de telemática alquilen ranuras de algoritmos a mitad de vuelo. El ajedrez competitivo dependerá de quién controle tuberías de actualización y derechos de datos en lugar de únicamente patentes de fuselaje.

Líderes de la Industria de Aeronaves Autónomas

-

The Boeing Company

-

Lockheed Martin Corporation

-

Airbus SE

-

Joby Aviation, Inc.

-

Northrop Grumman Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: General Atomics reveló el primer prototipo operacional del jet de combate no tripulado YFQ-42A, avanzando la iniciativa de la Fuerza Aérea de EE.UU. para incorporar sistemas autónomos en sus operaciones aéreas.

- Febrero 2025: EHang se asoció con JAC Motors y Guoxian Holdings para construir una planta eVTOL dedicada en Hefei, integrando métodos de producción automotriz con estándares aeroespaciales.

- Febrero 2025: AeroVironment reveló el JUMP 20-X UAS Grupo-3 modular, con 13 horas de resistencia y autonomía IA para misiones marítimas y terrestres.

Alcance del Informe Global del Mercado de Aeronaves Autónomas

Las aeronaves autónomas pueden definirse como una aeronave no tripulada que no requiere intervención del piloto en la gestión del vuelo.

El mercado de aeronaves autónomas está segmentado por tipo de aeronave, usuario final, aplicación y geografía. Por usuario final, el mercado está segmentado en comercial y defensa. Por aplicación, el mercado está segmentado en aeronaves de carga y aeronaves de pasajeros. El mercado está segmentado por tipo de aeronave en ala fija y ala rotatoria. El informe también cubre los tamaños y pronósticos del mercado para el mercado de aeronaves autónomas en países principales a través de diferentes regiones. Para cada segmento, el dimensionamiento del mercado y pronósticos se han hecho basados en valor (USD).

| Ala fija |

| Ala rotatoria |

| Híbrida (Ala Fija VTOL) |

| Cada vez más Autónomas |

| Completamente Autónomas |

| Aeronaves de Carga |

| Aeronaves de Pasajeros |

| Misión Especial/ISR |

| Taxi Aéreo/UAM |

| Turbina Convencional |

| Eléctrica |

| Híbrido-Eléctrica |

| Celda de Combustible de Hidrógeno |

| Computadoras de Control de Vuelo |

| Sensores y Navegación |

| Comunicación y Enlaces de Datos |

| Software y Algoritmos de IA |

| Sistemas de Propulsión |

| Fuselaje y Estructura |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Francia | ||

| Alemania | ||

| Italia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Oriente Medio y África | Oriente Medio | Emiratos Árabes Unidos |

| Arabia Saudí | ||

| Resto de Oriente Medio | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Tipo de Aeronave | Ala fija | ||

| Ala rotatoria | |||

| Híbrida (Ala Fija VTOL) | |||

| Por Nivel de Autonomía | Cada vez más Autónomas | ||

| Completamente Autónomas | |||

| Por Aplicación | Aeronaves de Carga | ||

| Aeronaves de Pasajeros | |||

| Misión Especial/ISR | |||

| Taxi Aéreo/UAM | |||

| Por Tipo de Propulsión | Turbina Convencional | ||

| Eléctrica | |||

| Híbrido-Eléctrica | |||

| Celda de Combustible de Hidrógeno | |||

| Por Componente | Computadoras de Control de Vuelo | ||

| Sensores y Navegación | |||

| Comunicación y Enlaces de Datos | |||

| Software y Algoritmos de IA | |||

| Sistemas de Propulsión | |||

| Fuselaje y Estructura | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Francia | |||

| Alemania | |||

| Italia | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Oriente Medio y África | Oriente Medio | Emiratos Árabes Unidos | |

| Arabia Saudí | |||

| Resto de Oriente Medio | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de aeronaves autónomas?

El mercado de aeronaves autónomas se sitúa en USD 8.83 mil millones en 2025 y se proyecta que crezca a USD 23.74 mil millones para 2030, equivalente a una vigorosa TCAC del 21.88%.

¿Qué tipo de aeronave lidera en participación de mercado hoy?

Las plataformas de ala fija mantienen el 51.08% de la participación del mercado de aeronaves autónomas gracias a la eficiencia de largo alcance y bases de fabricación establecidas.

¿Qué segmento de aplicación se está expandiendo más rápido?

Los servicios de taxi aéreo y movilidad aérea urbana exhiben el crecimiento más alto, con una TCAC proyectada del 29.11% hasta 2030 mientras las ciudades planean vertipuertos y corredores BVLOS.

¿Cómo están los reguladores apoyando la adopción de vuelo autónomo?

La Hoja de Ruta de Garantía de Seguridad de IA de la FAA y la regla de sustentación motorizada, junto con los marcos VTOL de EASA, establecen niveles de certificación claros y estándares de licenciamiento de pilotos que permiten despliegue comercial más amplio.

¿Qué tecnologías de propulsión están emergiendo más allá de las turbinas convencionales?

Los sistemas de celdas de combustible de hidrógeno y arquitecturas híbrido-eléctricas son las alternativas de más rápido crecimiento, estimulados por políticas ambientales y avances en pilas de celdas de combustible.

¿Qué regiones ofrecerán las oportunidades de crecimiento más fuertes hasta 2030?

Asia-Pacífico lidera con un pronóstico de TCAC del 24.37%, impulsado por inversiones de economía de baja altitud de China y compromisos de rutas eVTOL de Japón, mientras que América del Norte permanece como la mayor base de ingresos.

Última actualización de la página el: