Análisis del mercado de electrónica de potencia automotriz

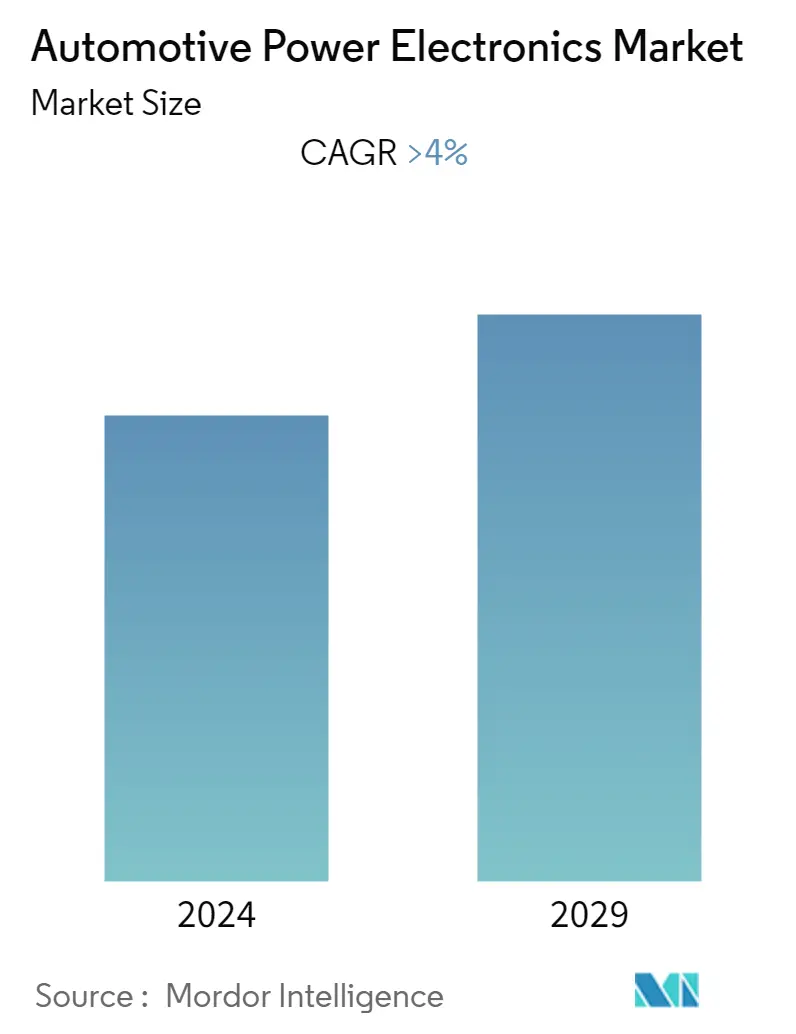

El mercado de electrónica de potencia automotriz se valoró en 3,12 mil millones de dólares en 2021 y se espera que alcance los 5,20 mil millones de dólares en 2027, registrando una tasa compuesta anual superior al 4% durante el período previsto (2022 - 2027).

La pandemia de COVID-19 ha afectado gravemente a la industria automotriz en todo el mundo. Las interrupciones en las actividades de la cadena de suministro, la interrupción de la fabricación a gran escala, las restricciones a los viajes y la disminución de las ventas de vehículos ligeros en 2020 son responsables de la disminución del crecimiento del mercado.

Además, la guerra comercial entre Estados Unidos y China y la interrupción de la exportación de materias primas desde China han impactado los ingresos del mercado. Sin embargo, a medida que las actividades económicas se reanuden en la segunda mitad de 2020, se espera que el mercado recupere impulso durante el período previsto.

El cumplimiento de las próximas normas de seguridad y emisiones de vehículos y la creciente demanda de conectividad de vehículos, información y entretenimiento y electrificación del tren motriz impulsarán el mercado de la electrónica de potencia para automóviles durante el período de pronóstico. Además, es probable que la creciente necesidad de vehículos eléctricos impulse el mercado.

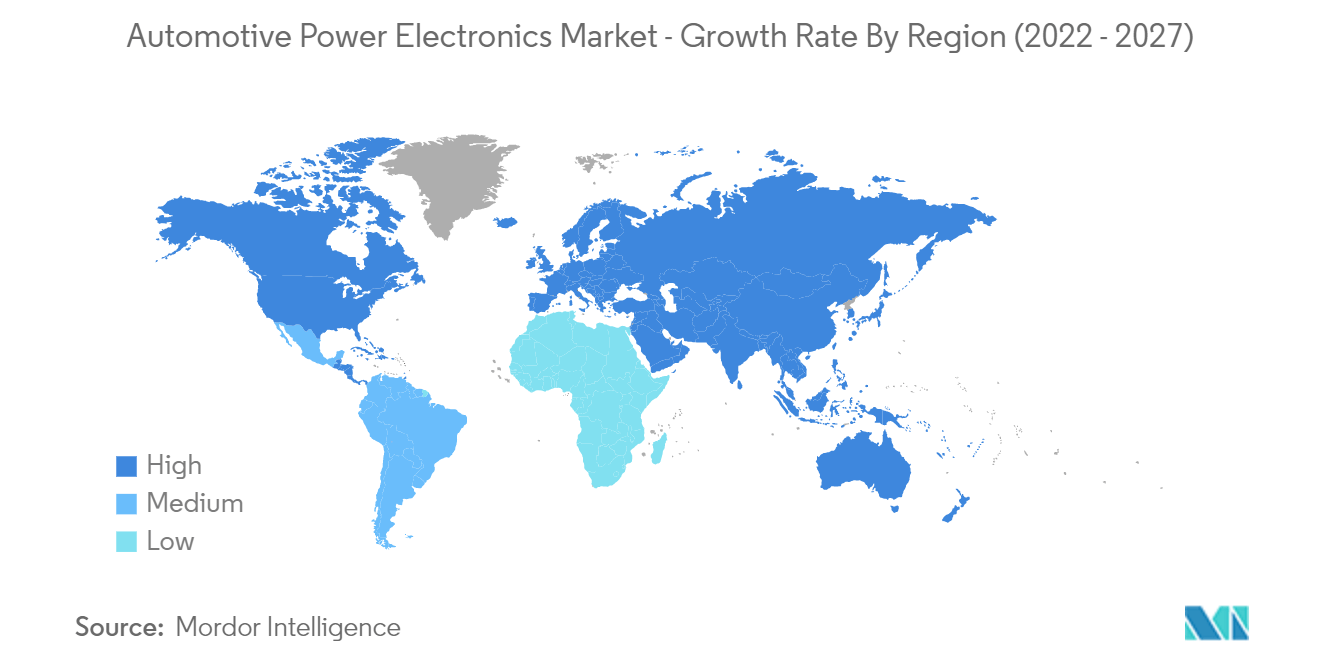

Se espera que la región de Asia y el Pacífico domine el mercado, seguida de Europa y América del Norte durante el período previsto. Se espera que Europa y América del Norte experimenten un crecimiento positivo durante el período previsto, debido a la creciente demanda de vehículos eléctricos.

Tendencias del mercado de electrónica de potencia para automóviles

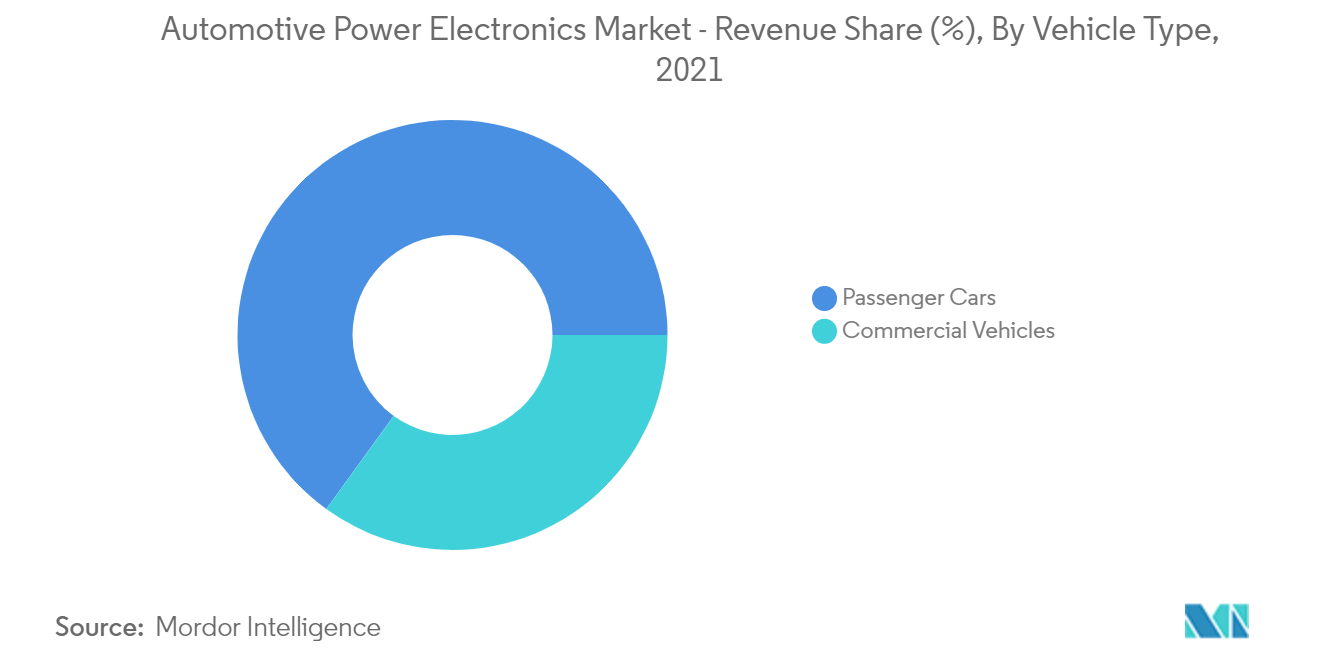

Se prevé que el segmento de vehículos de pasajeros tenga la mayor cuota de mercado

El segmento de vehículos de pasajeros contribuye significativamente al mercado de la electrónica de potencia para automóviles. La mayor demanda de sistemas de seguridad y tecnología de bajo consumo de combustible asociados con los trenes de potencia de los vehículos en los mercados emergentes están alimentando el predominio de los vehículos de pasajeros.

Durante los últimos 5 o 10 años, se están instalando en los vehículos de pasajeros diversas funciones de seguridad, comodidad, entretenimiento y gestión del vehículo. Esto se debe a factores como las preferencias cambiantes de los compradores de vehículos respaldadas por la legislación gubernamental para mejorar la seguridad de los vehículos. Los OEM también son bastante activos en el lanzamiento de nuevas variantes y modelos de vehículos que satisfarán las necesidades de los clientes. El aumento de la población en las economías en desarrollo también anima a los fabricantes de equipos originales a añadir características específicas en nuevos modelos de vehículos de pasajeros.

Esto se hace para resaltar los productos entre otros productos disponibles en el mercado. Los OEM, Nivel I y Nivel II también intentan implementar nuevas tecnologías o características en la categoría de vehículos producidos en masa, es decir, vehículos de pasajeros. Estos factores son responsables del dominio del segmento de vehículos de pasajeros en el mercado de la electrónica de potencia para automóviles.

Es probable que la región de Asia y el Pacífico domine el mercado

Se espera que el mercado de electrónica de potencia automotriz de Asia y el Pacífico tenga una participación significativa en el mercado durante el período de pronóstico. China, Corea del Sur y Japón representan la mayor parte del mercado de electrónica de potencia para automóviles en la región de Asia y el Pacífico. El crecimiento del mercado de la región de Asia y el Pacífico se puede atribuir a la alta producción de vehículos y al mayor uso de electrónica avanzada en Japón, Corea del Sur y China.

Los gobiernos de estos países han reconocido el potencial de crecimiento de la industria automotriz y, en consecuencia, han tomado diferentes iniciativas para alentar a los principales fabricantes de equipos originales a ingresar a sus mercados internos. Por ejemplo,.

- El Ministerio de Transporte por Carretera y Carreteras (India) planeó adoptar características de electrónica de potencia automotriz para 2022.

Descripción general de la industria de la electrónica de potencia automotriz

El mercado de la electrónica de potencia para automóviles está moderadamente consolidado y los principales actores dominan el mercado. Las empresas se están centrando en ampliar su cartera de productos y están invirtiendo en actividades de I+D para desarrollar productos avanzados. Por ejemplo,.

- En mayo de 2022, STMicroelectronics colabora con Microsoft para agilizar el desarrollo de dispositivos IoT altamente seguros.

- En marzo de 2020, Infineon Technologies lanzó nuevos paquetes para sus MOSFET de 80 V y 100 V con tecnología OptiMOS™ 5 para cumplir con los diferentes requisitos de diferentes aplicaciones de 48 V.

Líderes del mercado de electrónica de potencia para automóviles

NXP Semiconductors

Infineon Technologies AG

Texas Instruments Incorporated

Renesas Electronics Corporation

STMicroelectronics

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de electrónica de potencia para automóviles

- En septiembre de 2021, Infineon Technologies AG y Panasonic Corporation firmaron un acuerdo para el desarrollo y la producción conjuntos de la segunda generación (Gen2) de su probada tecnología de nitruro de galio (GaN), que ofrece mayores niveles de eficiencia y densidad de potencia.

- En junio de 2021, STMicroelectronics lanzó las soluciones STi2GaN para aplicaciones automotrices. La familia STi2GaN combina una etapa de potencia monolítica, controladores y protecciones en tecnología GaN y soluciones System-in-Package (SiP) para circuitos integrados de aplicaciones específicas con circuitos de control y procesamiento adicionales.

- En junio de 2021, NXP Semiconductors NV y TSMC anunciaron el lanzamiento de los procesadores de red para vehículos S32G2 de NXP y el procesador de radar S32R294 en producción en volumen con la avanzada tecnología de proceso FinFET de 16 nanómetros (nm) de TSMC. Esto marca la migración de la familia de procesadores S32 de NXP a nodos de proceso cada vez más avanzados a medida que los automóviles evolucionan hacia potentes plataformas informáticas.

Segmentación de la industria de electrónica de potencia automotriz

La electrónica de potencia automotriz es una tecnología moderna que convierte, acondiciona y controla eficientemente la energía eléctrica dentro de un automóvil.

El mercado de la electrónica de potencia para automóviles se ha segmentado por dispositivo, aplicación, unidad, vehículo y geografía.

Por tipo de dispositivo, el mercado se segmenta en Power IC, Módulo y Discreto. El mercado está segmentado por tipo de aplicación electrónica de carrocería, seguridad, electrónica de seguridad y tren motriz. Por tipo de unidad, el mercado se segmenta en vehículos con motor IC y vehículos eléctricos. El mercado está segmentado por tipo de vehículo turismos y vehículos comerciales. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico y el resto del mundo. Para cada segmento, el dimensionamiento y la previsión del mercado se han realizado en función del valor (miles de millones de dólares).

El informe también cubre el tamaño del mercado y el pronóstico para el mercado de electrónica de potencia automotriz en las regiones mencionadas. Para cada segmento, el dimensionamiento y la previsión del mercado se han realizado en función del valor (miles de millones de dólares).

| Circuito integrado de potencia |

| Modulo y Discreto |

| Electrónica del cuerpo |

| Electrónica de seguridad y protección |

| Tren motriz |

| Vehículo con motor IC |

| Vehículo eléctrico |

| Carros pasajeros |

| Vehículos comerciales |

| América del norte | Estados Unidos |

| Canada | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| El resto de Europa | |

| Asia-Pacífico | India |

| Porcelana | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Resto del mundo | Sudamerica |

| Medio Oriente y África |

| Tipo de dispositivo | Circuito integrado de potencia | |

| Modulo y Discreto | ||

| tipo de aplicacion | Electrónica del cuerpo | |

| Electrónica de seguridad y protección | ||

| Tren motriz | ||

| Tipo de unidad | Vehículo con motor IC | |

| Vehículo eléctrico | ||

| tipo de vehiculo | Carros pasajeros | |

| Vehículos comerciales | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| El resto de Europa | ||

| Asia-Pacífico | India | |

| Porcelana | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Resto del mundo | Sudamerica | |

| Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de electrónica de potencia automotriz

¿Cuál es el tamaño actual del mercado Electrónica de potencia automotriz?

Se proyecta que el mercado Electrónica de potencia automotriz registrará una CAGR superior al 4% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Electrónica de potencia automotriz?

NXP Semiconductors, Infineon Technologies AG, Texas Instruments Incorporated, Renesas Electronics Corporation, STMicroelectronics son las principales empresas que operan en el mercado de electrónica de potencia automotriz.

¿Cuál es la región de más rápido crecimiento en el mercado Electrónica de potencia automotriz?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Electrónica de potencia automotriz?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de electrónica de potencia automotriz.

¿Qué años cubre este mercado de Electrónica de potencia automotriz?

El informe cubre el tamaño histórico del mercado de Electrónica de potencia automotriz para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Electrónica de potencia automotriz para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de electrónica de potencia automotriz

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Electrónica de potencia automotriz en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Electrónica de potencia automotriz incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.