Marktgröße und Marktanteil für Lebensmittel und Getränke in Saudi-Arabien

Marktanalyse für Lebensmittel und Getränke in Saudi-Arabien von Mordor Intelligence

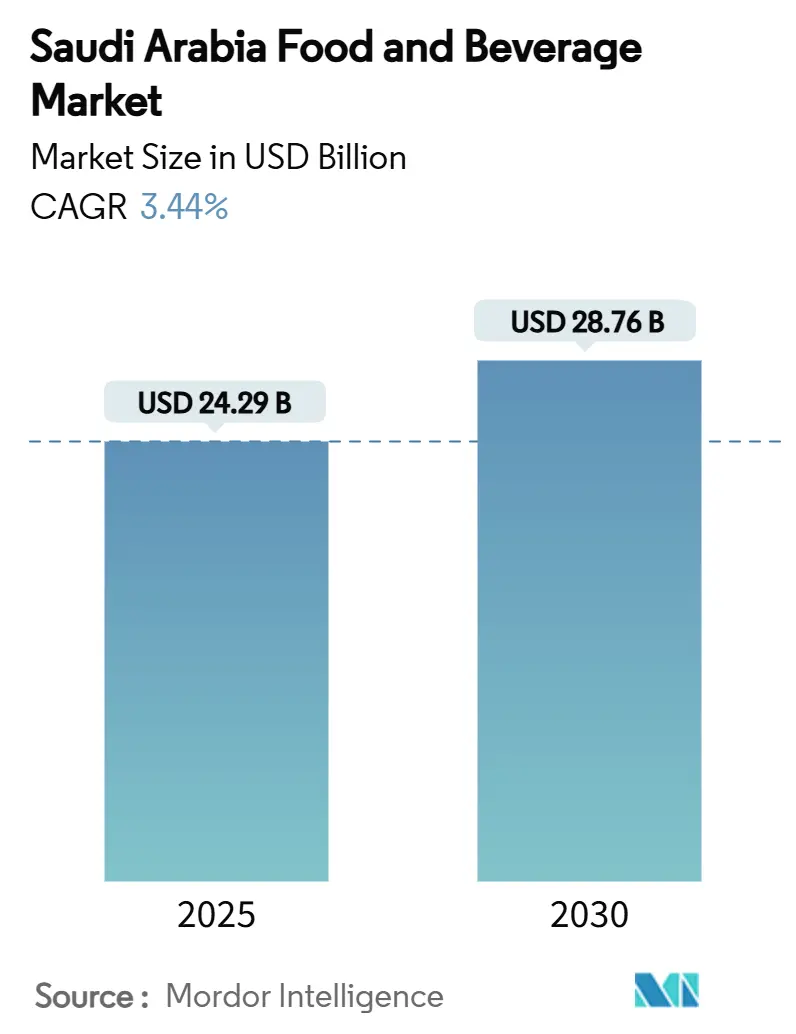

Die Marktgröße für Lebensmittel und Getränke in Saudi-Arabien beträgt 24,29 Milliarden USD im Jahr 2025 und wird, unterstützt von einer CAGR von 3,45%, voraussichtlich 28,78 Milliarden USD bis 2030 erreichen. Die Vision 2030-Politik lenkt Ölerlöse zur Stärkung der heimischen Agrar- und Lebensmittelkapazitäten. Diese Politik zielt darauf ab, die Abhängigkeit von Importen zu reduzieren und die Ernährungssicherheit durch Stärkung der lokalen Produktion zu verbessern. Eine bedeutende staatliche Investition von 70 Milliarden USD wird in Verarbeitungsanlagen geleitet, um diese Initiative zu unterstützen. Da die Bevölkerung bis 2030 voraussichtlich 40 Millionen erreichen wird, sind diese Schritte rechtzeitig und kritisch für die Deckung der wachsenden heimischen Nachfrage[1]Quelle: USDA FAS," Saudi Arabia: Food Processing Ingredients", www.fas.usda.gov. Projekte zur Erreichung der Selbstversorgung bei Nutztieren, gekoppelt mit Clean-Label-Reformulierungen, die sich entwickelnde Verbraucherpräferenzen für Transparenz und gesündere Optionen bedienen, treiben Volumensteigerungen voran. Zusätzlich steigert ein Anstieg des Pilgerverkehrs, insbesondere während der Hochsaisons, die saisonalen Ausgaben für verpackte Lebensmittel und trägt weiter zum Marktwachstum bei. Um ihre Margen vor Versorgungspreisreformen zu schützen, straffen Einzelhändler ihre Lieferketten durch vertikale Integration, die die operative Effizienz steigert, und entwickeln Eigenmarken, um kostengünstige Alternativen anzubieten. Während Steuerzuschläge auf zuckerhaltige Getränke Herausforderungen für bestimmte Produktkategorien darstellen, schaffen sie gleichzeitig Möglichkeiten für gesündere Snacks, Milchprodukte und dattelbasierte Getränke, die mit der wachsenden Verbrauchertendenz zu gesundheitsbewussten Entscheidungen übereinstimmen.

Wichtige Berichtserkenntnisse

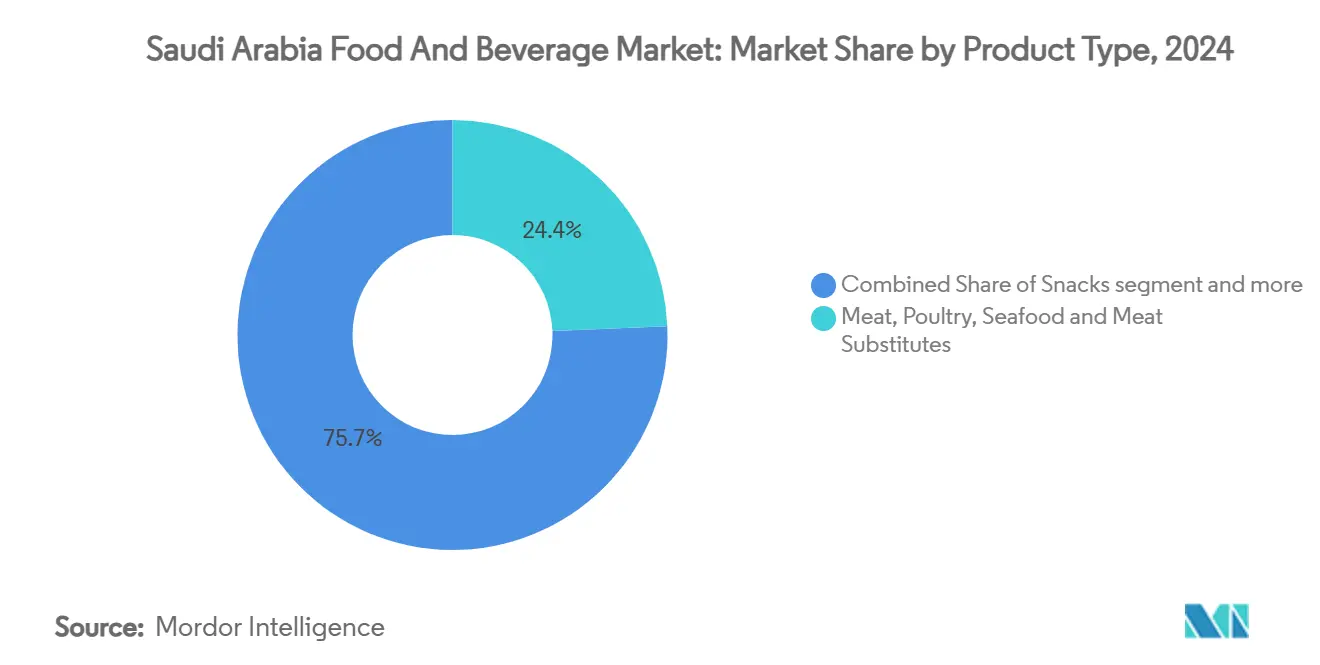

- Nach Produkttyp führte Fleisch, Geflügel, Meeresfrüchte und Fleischersatz mit 24,35% des Marktanteils für Lebensmittel und Getränke in Saudi-Arabien im Jahr 2024 und wird voraussichtlich mit einer CAGR von 3,1% bis 2030 wachsen.

- Nach Produkttyp wird für Snacks die schnellste CAGR von 7,35% während 2025-2030 prognostiziert, nachdem sie 2024 einen Umsatzanteil von 11,6% hielt, was die städtische Nachfrage nach Convenience-Formaten widerspiegelt.

- Nach Vertriebskanal beherrschten Supermärkte/Hypermärkte 41,35% Anteil der Marktgröße für Lebensmittel und Getränke in Saudi-Arabien im Jahr 2024; Online-Einzelhandelsgeschäfte werden voraussichtlich mit einer CAGR von 6,21% bis 2030 expandieren, unterstützt durch den landesweiten 5G-Ausbau und Last-Mile-Kühlkettenzentren.

Trends und Erkenntnisse des Lebensmittel- und Getränkemarkts Saudi-Arabien

Treiber-Auswirkungsanalyse

| Treiber | (~)% Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Nachfrage nach Clean-Label-Lebensmitteln und -Getränken | +0.8% | National, mit Konzentration in städtischen Zentren | Mittelfristig (2-4 Jahre) |

| Wachstum des Milchverbrauchs pro Kopf | +0.6% | National, am stärksten in den Zentral- und Ostprovinzen | Langfristig (≥ 4 Jahre) |

| Hadsch- und Umrah-Pilgerfahrt-Foodservice-Übertragung steigert Einzelhandelspackungen | +0.4% | Regionen Mekka und Medina, Übertragung auf nationalen Einzelhandel | Kurzfristig (≤ 2 Jahre) |

| Aufstieg des staatlich unterstützten "Made-in-Saudi" Lokalisierungsprogramms | +0.7% | National, mit Produktionszentren in Riad und der Ostprovinz | Langfristig (≥ 4 Jahre) |

| Expansion moderner Lebensmitteleinzelhandelsformate | +0.5% | National, beschleunigt in Sekundärstädten | Mittelfristig (2-4 Jahre) |

| Anstieg der Kühlketten-Logistikinfrastruktur außerhalb der Tier-1-Städte | +0.3% | Sekundärstädte und ländliche Vertriebsnetze | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach Clean-Label-Lebensmitteln und -Getränken

Saudische Verbraucher wenden sich zunehmend von künstlichen Zusatzstoffen ab, was die SFDA dazu veranlasst, mit dem Trans-Fett-Verbot Reformulierungen bei kohlensäurehaltigen Getränken, Backwaren und verzehrfertigen Mahlzeiten voranzutreiben. Lokale Innovatoren wie Thurath Al-Madina haben Milaf Cola eingeführt, eine mit Datteln gesüßte Limonade aus einheimischen Kulturen, was den Vorteil lokaler Beschaffung unterstreicht[2]Quelle: Saudi Food and Drug Authority," Eliminating Trans Fats In Saudi Arabia", www.sfda.gov.sa. Diese Veränderung spiegelt eine breitere Verbraucherpräferenz für Produkte wider, die mit kulturellem Erbe und gesundheitsbewussten Werten übereinstimmen. Mit Verbrauchssteuern von 50% für Erfrischungsgetränke und beachtlichen 100% für Energydrinks wenden sich Marken natürlichen Inhaltsstoffen zu, motiviert sowohl durch Gesundheitserwägungen als auch finanzielle Anreize. Diese Steuern schrecken nicht nur den Konsum zuckerhaltiger und künstlich aromatisierter Getränke ab, sondern schaffen auch Möglichkeiten für gesündere Alternativen, Marktanteile zu gewinnen. Einzelhändler nutzen diesen Trend und etablieren spezielle "Gesunde Regale"-Zonen, die bemerkenswert die Verkäufe für zuckerarme Joghurts und luftgebratene Snacks gesteigert haben. Diese Zonen bedienen die wachsende Nachfrage nach funktionellen und besseren Produkten und verstärken weiter die Veränderung im Verbraucherverhalten. In Zukunft werden mittelfristige Transparenzvorschriften, in Übereinstimmung mit Codex-Etiketten, diesen Trend festigen und Premiumpreise zu Herstellern lenken, die diese Standards einhalten. Diese Vorschriften werden voraussichtlich das Verbrauchervertrauen stärken und Hersteller ermutigen, Compliance zu priorisieren, was letztendlich eine gesundheitsorientierte Marktlandschaft fördert.

Wachstum des Milchverbrauchs pro Kopf

Saudi-Arabiens Milchsektor hat eine Selbstversorgung von über 121% überschritten und trägt 46% zum landwirtschaftlichen BIP der Nation bei. Almarai, der Flaggschiff-Player des Sektors, betreibt vollständig integrierte Farmen und gewährleistet Preisstabilität auch inmitten globaler Futterschwankungen. Diese Farmen integrieren fortschrittliche Technologien und nachhaltige Praktiken, die eine effiziente Produktion und Kostenmanagement ermöglichen. Währenddessen meldete NADEC ein Nettoeinkommen von 213,2 Millionen SAR im ersten Halbjahr 2024, unterstützt durch einen 7,3%igen Umsatzanstieg, angetrieben durch strategische Investitionen in Produktinnovation und Markterweiterung. Die heimische Loyalität ist tief verwurzelt, wobei 69% der Haushalte lokale Milch aufgrund ihrer wahrgenommenen Frische und Qualität bevorzugen. Zusätzlich fördern staatlich unterstützte Kredite Kapazitätserweiterungen, einschließlich der Einführung automatisierter Ställe in Al-Kharj, die operative Effizienz und Produktionsskalierbarkeit verbessern. Das anhaltende Wachstum des Segments wird durch eine junge Demografie gestützt, die sich zunehmend angereicherten Einzelportionsprodukten zuwendet, die ihrem mobilen Lebensstil entsprechen, was eine Verschiebung der Verbraucherpräferenzen hin zu Bequemlichkeit und gesundheitsbewussten Entscheidungen widerspiegelt.

Hadsch- und Umrah-Pilgerfahrt-Foodservice-Übertragung

Bis 2030 will die Regierung 30 Millionen Umrah-Besucher begrüßen, was die Nachfrage nach haltbaren Halal-Packungen, portionierten Milchdesserts und Flaschenwasser erheblich steigert. Dieses ehrgeizige Ziel wird voraussichtlich einen Welleneffekt durch die Lieferkette erzeugen und Wachstum in Produktion, Verpackung und Vertriebssektoren antreiben. Jeden Ramadan errichten Einzelhändler in Jeddah und Taif Pop-up-Satellitenlager, um dem Nachfrageanstieg zu begegnen und die rechtzeitige Verfügbarkeit wesentlicher Produkte für Pilger zu gewährleisten. Diese Lager spielen eine kritische Rolle bei der Bewältigung des saisonalen Ansturms und ermöglichen Einzelhändlern, Waren effizient zu lagern und zu verteilen. Nach dem Ansturm leiten sie überschüssige Bestände über Discount-Kanäle weiter, wodurch eine effiziente landesweite Verteilung aufrechterhalten und Verschwendung minimiert wird. Dieser jährliche Rhythmus kommt wendigen Herstellern zugute, die geschickt Bestände verwalten, flexible Produktionspläne umsetzen und Sicherheitsprotokolle priorisieren, um Bereitschaft für pandemiebedingte Herausforderungen oder unvorhergesehene Störungen zu gewährleisten. Zusätzlich sind Hersteller mit robusten Lieferkettenstrategien und adaptiver Logistik besser positioniert, um diese wachsende Marktchance zu nutzen.

Aufstieg des `Made-in-Saudi`-Lokalisierungsprogramms

Mehr als 4.800 SKUs zeigen stolz das Zertifizierungslabel, das nicht nur ihre Sichtbarkeit in den Regalen erhöht, sondern ihnen auch einen Vorteil bei öffentlichen Ausschreibungen durch die Erfüllung spezifischer Compliance- und Qualitätsstandards verschafft. Lebensmittelprozessoren profitieren von subventioniertem Industrieland, das die Betriebskosten reduziert, und einem 30%igen Cashback-Anreiz für Investitionsgüter, der effektiv die Kostenlücke zu Importen überbrückt und die lokale Produktion fördert. Mit Aquakulturzielen von 300.000 Tonnen und bedeutenden Biotech-Meilensteinen gibt es eine klare Wende hin zu Soja-Analoga und präzisionsfermentierte Proteine, die als nachhaltige und innovative Lebensmittellösungen an Zugkraft gewinnen[3]Quelle: Königreich Saudi-Arabien, "National Industrial Development and Logistics Program", www.vision2030.gov.sa. Währenddessen garantieren harmonisierte SASO-Vorschriften exportkonforme Standards im gesamten GCC und gewährleisten Konsistenz und Qualität für den regionalen Handel. Verbraucherumfragen zeigen eine wachsende heimische Präferenz, wobei 33% der Befragten lokale Snacks und Flaschenwasser bevorzugen, was den Erfolg der Politik bei der Förderung der Nachfrage nach heimisch produzierten Waren und der Stärkung des Verbrauchervertrauens in lokale Marken unterstreicht.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~)% Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hoher Salz-/Zuckerkonservierungsstoffgehalt in Fertiggerichten | -0.3% | National, mit regulatorischem Druck in städtischen Märkten | Mittelfristig (2-4 Jahre) |

| Preissensibilität inmitten Subventionsrationalisierung | -0.5% | National, am akutesten in einkommensschwächeren Segmenten | Kurzfristig (≤ 2 Jahre) |

| Strenge Haltbarkeitscompliance für Sommer-Straßenfracht | -0.2% | National, besonders die zwischenstädtische Verteilung betreffend | Langfristig (≥ 4 Jahre) |

| Verpackungsabfall-Vorschriften treiben Kosteninflation | -0.4% | National, mit Compliance-Kosten für alle Hersteller | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Preissensibilität inmitten Subventionsrationalisierung

Da Kraftstoff- und Stromtarife steigen, stehen Haushalte vor erhöhten Ausgaben, was zu einer Belastung der verfügbaren Einkommen und einer anschließenden Reduzierung der Ausgaben für Premium-Lebensmittel und -Getränke führt. Diese Veränderung der Ausgabenmuster hat Hersteller dazu veranlasst, eine duale Strategie zu verfolgen, um verschiedene Verbrauchersegmente zu bedienen. Sie führen Wertpackungen ein, die auf budgetbewusste Familien zugeschnitten sind und Erschwinglichkeit gewährleisten, während sie gleichzeitig Premium-SKUs ausrollen, die darauf ausgelegt sind, wohlhabende Verbraucher anzusprechen, die hochwertige Optionen suchen. Um Verkaufsdynamik zurückzugewinnen und Verbraucherengagement zu fördern, werden Werbeaktionen strategisch um Schlüsselanlässe wie Eid und den Nationalfeiertag zeitlich abgestimmt, die Perioden erhöhter Verbraucheraktivität sind. Diese Werbemaßnahmen umfassen oft Rabatte, gebündelte Angebote und gezielte Marketingkampagnen, um eine breite Palette von Verbrauchern anzuziehen. Jedoch zeigen Grundnahrungsmittel wie Pflanzenöl und Geflügel erhebliche Preissensibilität, was es für Hersteller wesentlich macht, akribische Margenmanagement-Strategien umzusetzen. Dies beinhaltet die enge Überwachung von Inputkosten, die Optimierung von Lieferketteneffizienzen und die Anpassung von Preisstrategien, um Rentabilität zu erhalten und gleichzeitig die Verbrauchernachfrage effektiv zu bedienen.

Verpackungsabfall-Vorschriften treiben Kosteninflation

Unter den Allgemeinen Umweltvorschriften erfordert das stufenweise Kunststoffverbot eine Verschiebung hin zu biologisch abbaubaren Folien, Wellpappeversendern und Aluminiumkapseln. Diese Compliance verursacht nicht nur Maschinenumbaukosten, sondern erfordert auch neue SFDA-Testzyklen, wodurch Margen in den Sektoren kohlensäurehaltige Getränke und Süßwaren unter Druck geraten. Unternehmen müssen in die Modernisierung ihrer Produktionsprozesse investieren, um diese Vorschriften zu erfüllen, was oft erhebliche Kapitalausgaben beinhaltet. Als Antwort wenden sich Unternehmen leichtem PET und digitaler Tinten-Datumscodierung zu, um die Materialintensität zu reduzieren. Diese Lösungen helfen, die Umweltbelastung zu minimieren, bringen aber Herausforderungen mit sich, da die Kapitalamortisationszeit für mittelgroße Prozessoren über drei Jahre hinausgeht, was es zu einer langfristigen Investition macht. Auf der positiven Seite bieten Öko-Labels Premium-Regalplatz, was Produktsichtbarkeit und Attraktivität für umweltbewusste Verbraucher steigert. Zusätzlich stimmen sie mit den ESG-Mandaten institutioneller Investoren überein, die zunehmend Unternehmensstrategien und Marktpositionierung beeinflussen.

Segmentanalyse

Nach Produkttyp: Proteindominanz trifft Snacking-Revolution

Ab 2024 beherrscht das Segment Fleisch, Geflügel, Meeresfrüchte und Fleischersatz mit dominanten 24,35% Anteil des saudi-arabischen Lebensmittel- und Getränkemarkts. Diese Vormachtstellung wird durch erhebliche Infrastrukturinvestitionen gestärkt, insbesondere das 2 Milliarden USD-Viehzuchtstadt-Projekt. Diese ehrgeizige Initiative zielt darauf ab, die Masthähnchen-Produktion um beeindruckende 250 Millionen Vögel jährlich zu steigern und dadurch die heimische Proteinversorgung zu stärken. Lokale Betreiber wie Tanmiah nutzen diese Dynamik und erweitern ihre Kapazität mit etwa 100 hochmodernen automatisierten Geflügelställen. Die Proteinkategorie, angetrieben durch eine tief verwurzelte Verbraucherpräferenz für rotes Fleisch und Fisch, ist für stetiges Wachstum positioniert und projiziert eine CAGR von 3,1% bis 2030. Während der Markt in traditionellen Proteinentscheidungen verankert bleibt, gibt es eine allmähliche Annahme pflanzlicher Alternativen. Artikel wie Soja-Kebabs und Jackfruit-Shawarma, hauptsächlich auf Quick-Service-Restaurant-Menüs zu finden, bedienen die expatriate vegane Demografie. Die robusten heimischen Produktionskapazitäten des Segments gewährleisten konsistente Verfügbarkeit und wettbewerbsfähige Preise. Darüber hinaus stärken strategische Erweiterungen und Modernisierungsbemühungen Saudi-Arabiens Führungsposition in der regionalen Proteinlandschaft.

Andererseits entwickelt sich das Snack-Segment als am schnellsten wachsende Kategorie in Saudi-Arabiens Lebensmittel- und Getränkemarkt und rühmt sich einer beeindruckenden CAGR von 7,35%. Dieser Anstieg wird weitgehend durch Impulskäufe und ein erhöhtes Gesundheitsbewusstsein angetrieben, insbesondere angesichts regulatorischer Natriumbeschränkungen. Beliebte Snack-Entscheidungen, einschließlich Chips, gebackene Nüsse und Dattelriegel, verdanken ihren steigenden Ruhm einer effektiven Markenpositionierung und einer starken "Made-in-Saudi"-Identität, die bei lokalen Verbrauchern Resonanz findet. Durch die Betonung von Authentizität und regionalen Wurzeln haben heimische Snack-Produzenten die Markenpräferenz auf 33% gesteigert und eine Nische in einer wettbewerbsintensiven Landschaft geschaffen. Ihre Ausrichtung auf Esports-Sponsoring und die Jugendkultur verstärkt ihre Reichweite weiter, besonders unter Gen Z, was sowohl zu Versuchen als auch zu Wiederholungskäufen führt. Darüber hinaus unterstreichen Initiativen wie die Reformulierung von Produkten mit Meersalz und die Annahme von Luftfrittiertechnologien das Engagement der Industrie für Clean-Label-Standards und regulatorische Einhaltung, die städtische Verbraucher bedient, die gesündere Snack-Optionen suchen. Diese robuste Wachstumstrajektorie unterstreicht eine bedeutende Verschiebung in Verbrauchergewohnheiten und Lebensstilentscheidungen und positioniert Snacks als dynamisches und schnell expandierendes Segment in Saudi-Arabiens Lebensmittelmarkt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Digitale Transformation beschleunigt modernen Einzelhandel

Im Jahr 2024 beanspruchten Supermärkte und Hypermärkte einen dominanten 41,35% Anteil des saudi-arabischen Lebensmittel- und Getränkemarkts und etablierten sich als primärer Berührungspunkt für Verbraucher. Diese großflächigen Einzelhändler verbessern nicht nur die Käuferbequemlichkeit, sondern steigern auch die Warenkorbgrößen. Durch die Integration von Funktionen wie Click-and-Collect-Schließfächern und Gang-QR-Codes rationalisieren sie das Einkaufserlebnis und fördern Cross-Selling. Der organisierte Einzelhandelsraum befindet sich auf einer stetigen Wachstumsbahn mit einer prognostizierten CAGR von 4,1%, gestützt durch die Hinzufügung von etwa 1 Million Quadratmetern neuer Bruttomietfläche (GLA) in Einkaufszentren. Ihre umfangreichen Produktsortimente und robuste physische Präsenz ziehen weiterhin eine vielfältige Verbraucherbasis an und verbinden nahtlos traditionelle Einzelhandelsstärken mit digitalen Innovationen. In einer strategischen Wende clustern Convenience-Stores jetzt Franchises in der Nähe von Industriezonen und operieren rund um die Uhr, um Nachtschichtarbeiter zu bedienen. Spezialgesundheitsläden, die glutenfreie und Bio-Produkte betonen, schaffen eine Nische in gehobenen Gebieten wie Riads Diplomatenviertel und Jeddahs Corniche. Währenddessen florieren traditionelle lokale Läden oder Bakalas durch Unmittelbarkeit, kämpfen aber mit Herausforderungen durch neue Zahlungsterminal-Mandate. Diese Anforderungen begrenzen ihre Bargeldtransaktionsflexibilität und drängen sie zu Partnerschaften mit Distributoren für wettbewerbsfähige Preise.

Online-Einzelhandelsgeschäfte entwickeln sich als am schnellsten wachsendes Segment in Saudi-Arabiens Lebensmittel- und Getränkemarkt mit einer robusten CAGR von 6,21%. Dieses Wachstum wird weitgehend der Expansion der 5G-Abdeckung und dem Aufstieg fortschrittlicher Fintech-Zahlungslösungen zugeschrieben. Bemerkenswert ist, dass dieser Kanal geschickt Ramadans Großkäufer in treue Abonnenten das ganze Jahr über verwandelt hat, besonders für Grundnahrungsmittel wie Milchprodukte und Reis. Während der E-Grocery-Marktanteil derzeit im einstelligen Bereich verweilt, verdoppelt er sich etwa alle zwei Jahre. Dieser Anstieg wird durch Verbesserungen der Kühlketteninfrastruktur angetrieben, die überlegene Produktqualität und zuverlässige Lieferung gewährleisten. Die Attraktivität digitaler Plattformen, gekoppelt mit schnelleren Internetgeschwindigkeiten und reibungslosen Zahlungsmethoden, gestaltet allmählich Verbraucherpräferenzen hin zum Online-Shopping um. Darüber hinaus ermöglicht die Integration von Omnichannel-Strategien Einzelhändlern, die Vorteile des virtuellen und physischen Einkaufs zu verschmelzen und sich an die sich entwickelnden Anforderungen nach Flexibilität und Effizienz anzupassen. Da die digitale Akzeptanz beschleunigt, ist der Online-Einzelhandel bereit, eine zentrale Rolle in der Zukunft von Saudi-Arabiens Lebensmittel- und Getränke-Vertriebslandschaft zu spielen.

Geografische Analyse

Riad, Heimat von 8 Millionen Einwohnern, und seine integrierten Logistikparks verankern ein Drittel von Saudi-Arabiens Lebensmittel- und Getränkemarkt in der Zentralprovinz. Mit robuster Kaufkraft und einer modernen Einzelhandelsdichte über dem nationalen Durchschnitt ist es keine Überraschung, dass 45% der Neueröffnungen von Einzelhandelsgiganten Lulu und Danube hier konzentriert sind. Währenddessen spielt die Ostprovinz, die König-Abdulaziz-Hafen und SABICs Agrar-Nährstoff-Komplexe nutzt, eine zentrale Rolle bei der Versorgung nationaler Prozessoren mit Tierfutter und Verpackungsharz. Die Westprovinz, die von Pilgerströmen profitiert, sieht Jeddahs jährlichen Hafendurchsatz von 67 Millionen Tonnen die Importsubstitutionsinitiativen durch reduzierte eingehende Frachtzeiten erheblich beschleunigen.

Als Teil der Vision 2030-Regionalprogramme zur Förderung der landwirtschaftlichen Diversifizierung haben Al-Jouf und Tabuk 2024 Schlagzeilen gemacht, indem sie ihre erste Tomatenlieferung nach Europa verschifften, was ihr Exportpotential unterstreicht. NEOM macht Fortschritte im Alternativprotein-Sektor und investiert in Präzisionsfermentationsanlagen mit einem Ziel von 20.000 MT bis 2030, was einen Maßstab für technologiegetriebene Produktion setzt. Zusätzlich nutzen Sekundärstädte wie Hail, Abha und Najran neue Kühlkettenkorridore, reduzieren erheblich Verderb und integrieren nahtlos lokale Farmen in die nationale Einzelhandelslandschaft.

Der grenzüberschreitende Handel erlebt einen Anstieg, da benachbarte GCC-Länder Importzölle auf saudische Milchprodukte und Geflügel aufgrund von Zollunion-Abkommen aufheben. Eisenbahninitiativen wie die Landbridge haben die Transitzeit von Jeddah nach Dammam auf nur 18 Stunden reduziert und die Bewegung verderblicher Waren über den Ost-West-Korridor gestärkt. Auf einer anderen Front macht die Nationale Wasserstrategie einen bedeutenden Schritt, indem sie 2,5 Milliarden m³ aufbereitetes Abwasser bis 2030 für Agrar- und Lebensmittelnutzung bestimmt. Diese Initiative entlastet nicht nur Aquifere, sondern gewährleist auch anhaltende Erträge in Dattelplantagen und Futterpflanzen.

Wettbewerbslandschaft

In Saudi-Arabiens Lebensmittel- und Getränkemarkt nutzen etablierte heimische Akteure Strategien der vertikalen Integration, um Konkurrenz sowohl von internationalen Neueinsteigern als auch aufkommenden lokalen Rivalen abzuwehren. Almarai, ein Schlüsselakteur, überwacht alles von Futterfarmen bis zur Verarbeitung und rühmt sich einer Flotte von 1.400 Lastwagen, die einen schnellen 24-Stunden-Milch-zu-Regal-Zyklus gewährleisten. Währenddessen mischt Savola Groups jüngste Entscheidung vom Februar 2024, ihren 34,52% Anteil an Almarai abzustoßen, die Eigenkapitalverteilung neu, ohne bestehende operative Synergien zu stören. NADEC, das Kredite des Agricultural Development Fund nutzt, automatisiert seine Käseproduktion, was zu einer bemerkenswerten Steigerung der Gewinnmargen um 310 Basispunkte führt. Der Wettlauf um Geflügeldominanz heizt sich auf, wobei Almarai, Tanmiah und JBS alle um einen Anteil an Al Watania konkurrieren, was die strategische Bedeutung der Proteinversorgung unterstreicht.

Investitionen in Technologie nehmen zu. In einem bedeutenden Schritt hat Liberation Labs sich mit NEOM zusammengetan, um eine Präzisionsfermentationsanlage zu errichten, mit dem Ziel, tierfreie Molke bis 2027 zu produzieren. Dieses Joint Venture positioniert Saudi-Arabien als Vorreiter im regionalen neuartigen Proteinmarkt. Auf einer anderen Front ist Saudi Dairy & Foodstuff Co. Pionier der Blockchain-Technologie für Joghurt-Rückverfolgbarkeit, erfüllt nicht nur die SFDA-Mandate, sondern stärkt auch seinen Exportruf.

Einzelhändler wenden sich zunehmend Eigenmarken zu, um Margen zu steigern. Danubes Eigenmarke mit 380 SKUs beherrscht bemerkenswerte 12% der Regalfläche, während Othaims Budget-Linie einen 15% Rabatt im Vergleich zu multinationalen Marken bietet. Der E-Grocery-Sektor brodelt vor Aktivität; BinDawoods Investition in IATC gewährleistet ein Versprechen der Lieferung am selben Tag in 27 Städten. Ausländische Akteure machen sich mit Spezialprodukten bemerkbar, wie Nestlés 1,9 Milliarden USD Kaffeemischfabrik-Erweiterung 2024, stehen aber vor einer Hürde: einer 40% lokalen Inhaltsanforderung für den Zugang zu öffentlichen Verträgen.

Branchenführer für Lebensmittel und Getränke in Saudi-Arabien

-

Almarai Co. Ltd.

-

Saudia Dairy & Foodstuff Company (SADAFCO)

-

National Agricultural Development Company (NADEC)

-

PepsiCo Inc.

-

Al Rabie Saudi Foods Co. Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juli 2025: Yole, eine in Saudi-Arabien tätige Marke, eröffnete ein neues Geschäft und markierte damit ihre erweiterte Präsenz im Markt. Diese Expansion steht im Einklang mit der Strategie der Marke, ihre Präsenz in der Region zu stärken und der wachsenden Verbrauchernachfrage nach ihren Produkten gerecht zu werden.

- März 2025: Feastables, eine Marke im Besitz des populären YouTubers MrBeast, lancierte ihre Snackriegel-Produkte in ganz Saudi-Arabien. Diese Produkte sind sowohl in Online- als auch Offline-Einzelhandelsgeschäften im ganzen Land verfügbar. Die Markteinführung spiegelt die Bemühungen der Marke wider, in den saudi-arabischen Markt einzudringen und die zunehmende Beliebtheit gesünderer Snack-Optionen unter Verbrauchern zu nutzen.

- Dezember 2024: Almarai investierte etwa 4,8 Milliarden USD in Meeresfrüchte- und Rotfleischproduktion in Saudi-Arabien. Dieser Schritt zielt darauf ab, die Abhängigkeit des Landes von Fleischimporten zu verringern und steht im Einklang mit Saudi-Arabiens Vision 2030-Initiative zur Steigerung der lokalen Lebensmittelproduktion und Erreichung größerer Selbstversorgung im Landwirtschaftssektor.

- Dezember 2024: Thurath Al-Madina, eine Marke unter dem saudi-arabischen Public Investment Fund, stellte seine neue Milaf Cola vor, hergestellt aus Datteln. Das Unternehmen bewirbt es als gesündere, zuckerfreie Alternative zu traditionellen kohlensäurehaltigen Getränken. Diese Produkteinführung ist Teil des Engagements der Marke zur Förderung innovativer, lokal beschaffter Getränke, die mit der wachsenden Verbraucherpräferenz für gesundheitsbewusste Optionen übereinstimmen.

Berichtsumfang für den saudi-arabischen Lebensmittel- und Getränkemarkt

Lebensmittel sind jedes nährstoffreiche Material, das konsumiert wird, um Leben und Wachstum zu erhalten, während Getränk jede trinkbare Flüssigkeit ist, insbesondere eine andere als Wasser, wie Tee, Kaffee oder jedes Milchprodukt wie Milch.

Der Marktumfang umfasst Produkttypen und Vertriebskanäle. Bezüglich Produkttypen ist der Markt in Milchprodukte & Milchalternativen-Produkte, Süßwaren, Getränke, Backwaren, Snacks, Fleisch, Geflügel, Meeresfrüchte & Fleischersatz, Frühstückszerealien und Fertiggerichte unterteilt. Das Milchprodukte- und Milchalternativen-Segment ist weiter in Milchprodukte und Milchalternativen kategorisiert. Süßwaren umfassen Schokoladenconfiserie, Zuckerconfiserie und Snackriegel (Zerealienriegel, Protein-/Energieriegel und Frucht- & Nussriegel), während Getränk aus alkoholischen Getränken und alkoholfreien Getränken besteht. Das Backwarensegment umfasst Kuchen und Gebäck, Kekse, Brot, Morgenware und andere Produkttypen (gefrorene Backprodukte).

Die Marktgrößenbestimmung wurde in Wertbegriffen in USD für alle oben genannten Segmente durchgeführt.

| Milchprodukte und Milchalternativen | Milchprodukte | Butter |

| Käse | ||

| Sahne | ||

| Milchdesserts | ||

| Milch | ||

| Sauermilchgetränke | ||

| Joghurt | ||

| Milchalternativen | ||

| Süßwaren | Schokoladenconfiserie | |

| Zuckerconfiserie | ||

| Snackriegel | Zerealienriegel | |

| Protein-/Energieriegel | ||

| Frucht- und Nussriegel | ||

| Getränke | Alkoholische Getränke (alkoholarm/alkoholfrei Malz) | |

| Alkoholfreie Getränke | ||

| Backwaren | Kuchen und Gebäck | |

| Kekse | ||

| Brot | ||

| Morgenware | ||

| Andere Backprodukte | ||

| Herzhafte Snacks | ||

| Fleisch, Geflügel, Meeresfrüchte und Fleischersatz | Fleisch | |

| Geflügel | ||

| Meeresfrüchte | ||

| Fleischersatz | ||

| Frühstückszerealien | ||

| Fertiggerichte | ||

| Supermärkte/Hypermärkte |

| Convenience-Stores |

| Fachgeschäfte |

| Online-Einzelhandelsgeschäfte |

| Andere Vertriebskanäle |

| Nach Produkttyp | Milchprodukte und Milchalternativen | Milchprodukte | Butter |

| Käse | |||

| Sahne | |||

| Milchdesserts | |||

| Milch | |||

| Sauermilchgetränke | |||

| Joghurt | |||

| Milchalternativen | |||

| Süßwaren | Schokoladenconfiserie | ||

| Zuckerconfiserie | |||

| Snackriegel | Zerealienriegel | ||

| Protein-/Energieriegel | |||

| Frucht- und Nussriegel | |||

| Getränke | Alkoholische Getränke (alkoholarm/alkoholfrei Malz) | ||

| Alkoholfreie Getränke | |||

| Backwaren | Kuchen und Gebäck | ||

| Kekse | |||

| Brot | |||

| Morgenware | |||

| Andere Backprodukte | |||

| Herzhafte Snacks | |||

| Fleisch, Geflügel, Meeresfrüchte und Fleischersatz | Fleisch | ||

| Geflügel | |||

| Meeresfrüchte | |||

| Fleischersatz | |||

| Frühstückszerealien | |||

| Fertiggerichte | |||

| Nach Vertriebskanal | Supermärkte/Hypermärkte | ||

| Convenience-Stores | |||

| Fachgeschäfte | |||

| Online-Einzelhandelsgeschäfte | |||

| Andere Vertriebskanäle | |||

Schlüsselfragen, die im Bericht beantwortet werden

Wie groß ist der saudi-arabische Lebensmittel- und Getränkemarkt im Jahr 2025?

Die Marktgröße für Lebensmittel und Getränke in Saudi-Arabien beträgt 24,29 Milliarden USD im Jahr 2025.

Wie lautet die prognostizierte CAGR für Lebensmittel- und Getränkeverkäufe in Saudi-Arabien?

Der Gesamtumsatz wird voraussichtlich mit einer CAGR von 3,45% zwischen 2025 und 2030 wachsen.

Welche Produktkategorie führt die aktuellen Verkäufe an?

Fleisch, Geflügel, Meeresfrüchte & Fleischersatz halten 24,35% Anteil, den größten unter allen Kategorien.

Welcher Vertriebskanal expandiert am schnellsten?

Online-Einzelhandelsgeschäfte werden voraussichtlich eine CAGR von 6,21% bis 2030 verzeichnen.

Seite zuletzt aktualisiert am: