Kanada Wohnimmobilien Marktgröße und Anteil

Kanada Wohnimmobilien Marktanalyse von Mordor Intelligenz

Die Kanada Wohnimmobilien Marktgröße betrug 38,55 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 48,99 Milliarden USD bis 2030 expandieren, mit einem Wachstum von 4,91% CAGR. Ein Anstieg der Einwanderung, kombiniert mit Finanzierungen, die zweckgebundene Mietentwicklungen begünstigen, treibt die Nachfrage schneller voran als das neue Angebot In mehreren Provinzen. Technologiegeführte Bauverfahren wie modulare und Massivholz-Mittelgeschosser verkürzen Bauzeiten, während institutionelle Investoren mehr Kapital In Mietformate lenken, um stetige Cashflows zu sichern. Alberta gewinnt Migranten, die aus Ontario und British Columbia verdrängt wurden, und regulatorische Änderungen-hauptsächlich mögliche Anpassungen des Hypotheken-Stresstests-könnten den Hypothekenzugang erweitern und Kaufaktivitäten wiederbeleben. Anhaltende Kosteninflation bei Materialien, Arbeitskräften und Versicherungen Dämpft kurzfristige Gewinne, doch Große Akteure kontern durch Skaleneffizienzen und digitale Immobilienverwaltungstools.

Wichtige Berichtsergebnisse

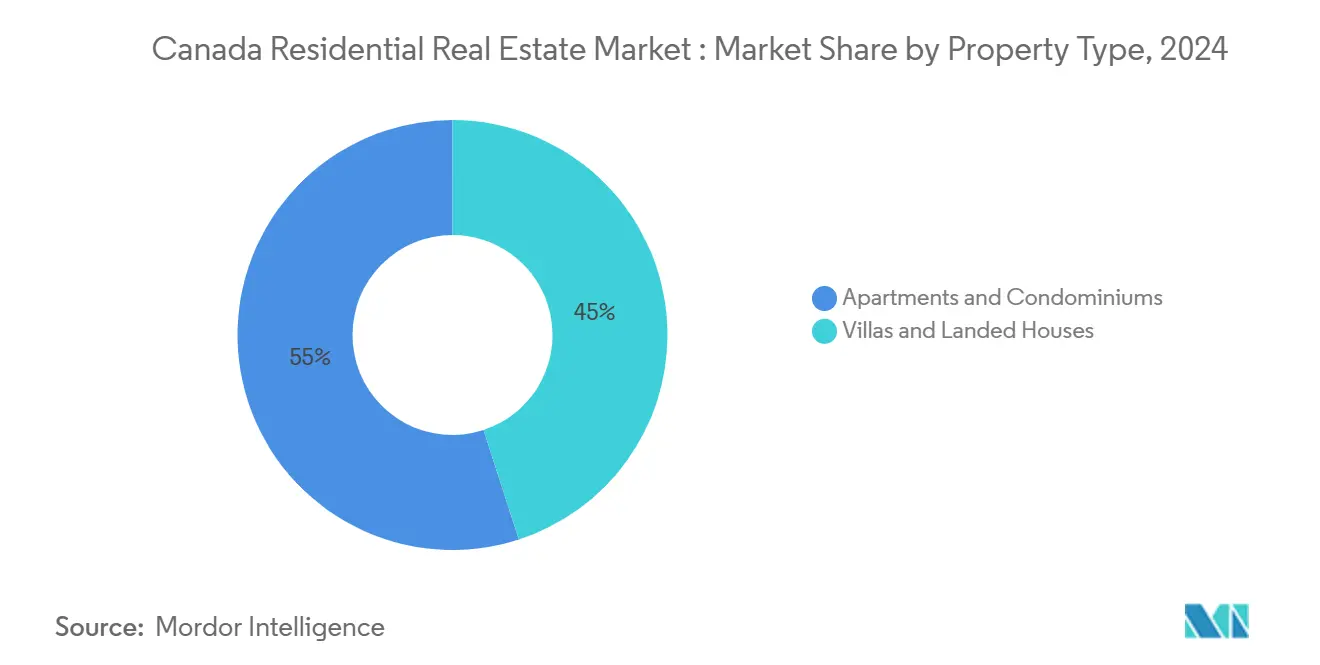

- Nach Immobilientyp führten Apartments und Eigentumswohnungen mit einem Umsatzanteil von 55% des Kanada Wohnimmobilien Marktes im Jahr 2024; Apartments und Eigentumswohnungen verzeichneten das schnellste Wachstum mit 5,06% CAGR bis 2030.

- Nach Preisklasse hielten Mittelklasse-Immobilien 52% des Kanada Wohnimmobilien Marktanteils im Jahr 2024, während das erschwingliche Segment mit 5,16% CAGR bis 2030 expandieren soll.

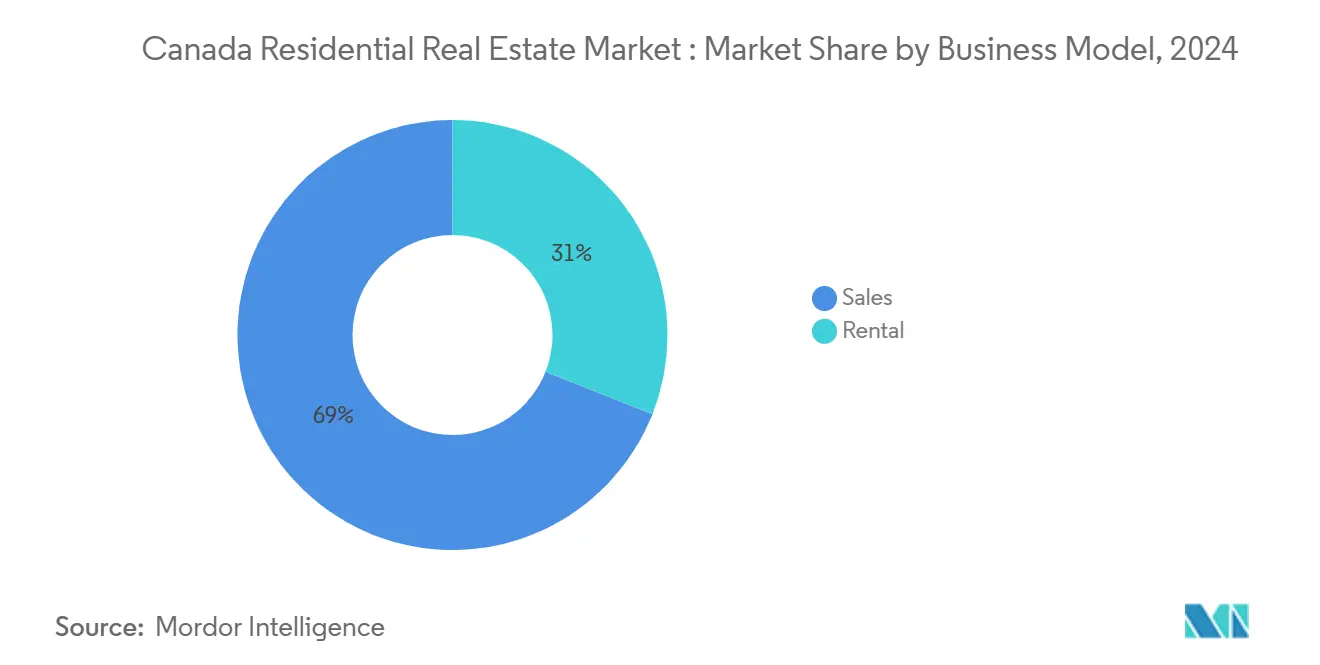

- Nach Geschäftsmodell eroberten Verkaufstransaktionen 69% der Kanada Wohnimmobilien Marktgröße im Jahr 2024; das Vermietungsmodell zeigt die höchste Dynamik mit einer 5,25% CAGR Prognose bis 2030.

- Nach Verkaufsmodus machte der Sekundärmarkt 72% des Kanada Wohnimmobilien Marktes im Jahr 2024 aus, während primäre Neubauverkäufe mit 5,11% CAGR steigen werden.

- Nach Provinz beherrschte Ontario 36% der Kanada Wohnimmobilien Marktgröße im Jahr 2024; Alberta ist die am schnellsten wachsende Provinz mit 5,25% CAGR bis 2030.

Kanada Wohnimmobilien Markttrends und Einblicke

Treiber Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Einwanderungsbedingte Haushaltsbildung übersteigt Angebot | +1.2% | Ontario & British Columbia; Überlauf nach Alberta | Mittelfrist (2-4 Jahre) |

| Bundes- und Provinzfinanzierung für zweckgebundene Mietobjekte | +0.8% | National; größte In Großen städtischen Zentren | Langfrist (≥4 Jahre) |

| Verkehrsorientierte Umzonierung erschließt städtische Landbanken | +0.7% | Ontario & British Columbia | Langfrist (≥4 Jahre) |

| Modulare & Massivholz-Mittelgeschosser verkürzen Bauzyklen | +0.6% | National; frühe Übernahme In Ontario & BC | Mittelfrist (2-4 Jahre) |

| Institutionelle Verschiebung zu Einfamilienhaus-Mietportfolios | +0.5% | National; Fokus auf Wachstumsmärkte | Langfrist (≥4 Jahre) |

| CMHC Grünfinanzierungs-Anreize für Netto-Null-MehrfamilienhäBenutzer | +0.4% | National; stärkste In umweltprogressive Provinzen | Mittelfrist (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Einwanderungsbedingte Haushaltsbildung übersteigt Angebot

Kanadas Bevölkerung überschritt 40 Millionen im Jahr 2024, und Neuankömmlinge treiben weiterhin die jährliche Haushaltsbildung über das aktuelle Bautempo hinaus, besonders In Ontario und British Columbia. Sich intensivierende Nachfrage schwappt nach Alberta über, da 18.400 junge Arbeiter 2024 dorthin umzogen, was den Druck auf traditionelle Eingangstore mindert-aber nicht beseitigt. Obwohl jüngste Begrenzungen temporärer Aufenthaltsberechtigter die Zuströme bescheiden reduzieren, untermauert das Bundesziels von 485.000 Daueraufenthaltsberechtigten In 2025 anhaltende Nachfrage. Diese demografische Dynamik verstärkt Preisauftrieb und lockt institutionelles Eigenkapital an, das eine Absicherung gegen Inflation sucht. Gleichzeitig weiten sich Erschwinglichkeitslücken, was Regierungssubventionen für Erstkäufer veranlasst.

Bundes- und Provinzfinanzierung für zweckgebundene Mietobjekte

Ottawas 15 Milliarden USD Apartment Konstruktion Loan Program und der 4,4 Milliarden USD Housing Accelerator Fund erhöhen gemeinsam den Kapitalzugang und beschleunigen kommunale Genehmigungen[1]Kanada Mortgage Und Housing Corporation, "Housing Accelerator Fund: Program Details," Kanada Mortgage Und Housing Corporation, cmhc-schl.gc.ca. Provinzielle Maßnahmen verstärken die Ergebnisse: Quebecs Anreizpaket steigerte Mietwohnungsbaubeginne um 30% In 2024. Diese angebotsseitigen Programme gehen über frühere nachfrageseitige Subventionen hinaus und veranlassen Entwickler, zu langfristigen Mieteinkommen statt einmaliger Verkäufe zu schwenken. Die strukturelle Verschiebung ist sichtbar: 35% der Fertigstellungen sind nun zweckgebundene Mietobjekte, das höchste Verhältnis seit 1992.

Modulare & Massivholz-Mittelgeschosser verkürzen Bauzyklen

Das Build Kanada HäBenutzer Programm stellt 25 Milliarden USD bereit, um fabrikgebaute Wohnungen zu beschleunigen, mit dem Ziel von 500.000 neuen Wohnungen pro Jahr. Aktualisierte Bauvorschriften erlauben 18-stöckige Massivholzstrukturen, und frühe Anwender In Ontario und British Columbia berichten von 50% schnelleren Bauzeiten und 20% Kosteneinsparungen gegenüber Betonalternativen. Über Geschwindigkeit hinaus adressiert Vorfertigung Arbeitsengpässe und senkt verkörperte Kohlenstoffe, was modulare Projekte für bevorzugte Grünfinanzierungs-Zinssätze von CMHC positioniert.

Institutionelle Verschiebung zu Einfamilienhaus-Mietportfolios

Blackstone real Estates Privatisierung von Tricon Wohn- unterstreicht wachsenden Appetit für Einfamilienhaus-Mieten triconresidential.com. Zweckgebaute Subdivisions, die für Vermietung entworfen wurden, skalieren, weil sie Einfamilienhaus-Nachfrage mit unerschwinglichen Eigentumskosten ausbalancieren. Pensionsfonds und Versicherer bevorzugen die vorhersagbaren Cashflows und begrenzten Wechselrisiken dieser Assets, oft kombiniert mit professionalisierten Verwaltungsplattformen für operative Effizienzen.

Hemmnisse Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Baukosteninflation durch Fachkräftemangel | -0.9% | National; akut In städtischen Kernen | Kurzfrist (≤2 Jahre) |

| OSFI Hypotheken-Stresstest Verschärfung | -0.6% | National; größte In hochpreisigen Märkten | Mittelfrist (2-4 Jahre) |

| Kommunale Erschließungsgebühren-Eskalationen (GTA) | -0.3% | Greater Toronto Bereich | Mittelfrist (2-4 Jahre) |

| Steigende Versicherungsprämien bei Hochhaus-Eigentumswohnungen (BC) | -0.1% | British Columbia städtische Märkte | Kurzfrist (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Baukosteninflation durch Fachkräftemangel

Baukosten liegen 51% über Vor-Pandemie-Niveaus, erodieren Pro-Formas und zwingen Zeitplanverlängerungen. Pensionierungen übertreffen Auszubildenden-Eingänge, und Einwanderungspolitiken betonen noch immer wissensbasierte Talente statt Handwerk. Als Reaktion führte Ottawa 55-jährige versicherte Baukredite ein, doch Entwickler In Ontario und British Columbia nennen Arbeitskräftemangel noch immer als größte Barriere für Baubeginne. Alberta profitiert von einer mobileren Belegschaft, die Lohnspitzen Dämpft, doch nationale Lieferketten für Stahl und Verglasung bleiben angespannt, was Materialkosten erhöht hält.

OSFI Hypotheken-Stresstest Verschärfung

Der Regulierer setzt weiterhin das Höhere aus Vertragszinssatz plus 2 Prozentpunkten oder 5,25% als Qualifikationszinssatz durch. Während Zinssätze Anfang 2025 zu sinken begannen, schließt die Qualifikationshürde noch immer viele Erstkäufer aus. Vorgeschlagene Kredit-zu-Einkommen-Limits könnten Kreditgeber-Portfolios weiter beschränken, besonders In Toronto und Vancouver, wo durchschnittliche Hypothekengrößen das Sechsfache des Haushaltseinkommens übersteigen. Obwohl OSFI signalisierte, den prüfen für unversicherte Hypotheken bis Ende 2025 aufheben zu können, könnte jede zwischenzeitliche Verschärfung Deal-Geschwindigkeit verlangsamen und Nachfrage zu Mieten lenken[2]Büro von Die Superintendent von finanzielle Institutions, "Wohn- Mortgage Underwriting Practices Und Verfahren," Büro von Die Superintendent von finanzielle Institutions, osfi-bsif.gc.ca.

Segmentanalyse

Nach Immobilientyp: Apartments und Eigentumswohnungen führen Dichtestrategie

Apartments beherrschen 55% des Kanada Wohnimmobilien Marktes In 2024 und werden voraussichtlich 5,06% CAGR bis 2030 verzeichnen. Entwickler gravitieren zu Mehrfamilienhäusern, weil CMHCs versicherte Schulden Eigenkapitalanforderungen senken, während kommunale Aufzonierung weg von Einfamilienhaus-Exklusivität höherdichte Formate unterstützt.

Starker institutioneller Appetit verankert diesen Trend. REITs verfolgen zweckgebundene Mietobjekte, die ESG-Mandate erfüllen und langfristige Verbindlichkeiten matchen. Modularbau und Massivholzsysteme verkürzen Lieferzyklen, kompensieren teilweise Landpreis-Inflation In Kernmärkten. Einfamilienhaus-Bauherren konzentrieren sich auf äußere Vorstädte, wo Landkosten überschaubar bleiben, doch das Wertversprechen beruht auf Pendeltoleranz und weniger Verkehrsoptionen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Preisklasse: Erschwinglicher Wohnraum beschleunigt

Mittelklasse-Einheiten repräsentierten 52% des Kanada Wohnimmobilien Marktanteils In 2024, doch erschwinglicher Wohnraum wird voraussichtlich das am schnellsten wachsende Segment mit 5,16% CAGR sein. Regierungspolitik knüpft nun Infrastrukturzuschüsse an kommunalen Fortschritt bei Erschwinglichkeit, drängt Städte, Genehmigungen für unter-Markt-Mieten zu beschleunigen[3]Federation von Canadian Municipalities, "Grün städtisch Fund: Affordable Housing Stream," Federation von Canadian Municipalities, fcm.ca.

Entwickler sichern Steuerbefreiungen und Dichteprämien durch Ausweisung von 20%-30% der Einheiten als erschwinglich, verbessern gemischte Projektrenditen. Institutionelle Investoren, aufmerksam für Sozial-Impact-Mandate, betrachten erschwinglichen Wohnraum als Absicherung gegen zyklische Abschwünge, weil Wartelisten dauerhafte Belegung bieten. Luxusprodukte locken noch immer ausländische Käufer In Nischenbereichen, doch höhere Übertragungssteuern und Leerstands-Abgaben begrenzen spekulative Dynamik.

Nach Geschäftsmodell: Miet-Dynamik baut auf

Verkäufe blieben die Mehrheit mit 69% des Kanada Wohnimmobilien Marktes In 2024, doch Mieten werden mit 5,25% CAGR übertreffen. CMHCs 95% Kredit-zu-Kosten Baufinanzierung halbiert Eigenkapitalbedarf für Mietentwicklungen, stupst Handelsbauheer an, fertige Assets zu behalten.

Pensionsfonds betonen stabilisierte Cashflows, und REITs wachsen via Vorwärts-Kaufverträge, die Entwickler-Ausstiege entrisken. Starkes Mietwachstum-national 7,4% In 2024-unterstützt Deckungsgrade trotz Kosteninflation. Eigentumsaspirationen moderieren sich, da Kreditnehmer kämpfen, Stresstest-Hürden zu schaffen, lenkt Nachfrage zu gut-ausgestatteten Mietgemeinschaften um.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Verkaufsmodus: Primärmarkt verengt Inventarlücke

Sekundärtransaktionen umfassten 72% des Kanada Wohnimmobilien Marktes In 2024, doch primäre Neubauverkäufe werden mit 5,11% CAGR steigen, da Erstkäufer-Programme neu fertiggestellte Wohnungen begünstigen[4]Government von Kanada, "Budget 2024: Chapter 4 - Making Housing mehr Affordable," Government von Kanada, Kanada.ca.

Bundesrichtlinie erlaubt nun 30-jährige versicherte Amortisationen für Neubau-Käufe, reduziert monatliche Zahlungen. Entwickler nutzen fortgeschrittene Marketingplattformen und virtuelle Touren, um Einheiten früher vorzuverkaufen, unterstützen Baufinanzierung. Energieeffizienz-Codes geben Neubauten einen Betriebskosten-Vorteil gegenüber älterem Bestand, bewegen kostenbewusste Käufer zum Primärmarkt trotz höherer Aufkleberpreise.

Geografische Analyse

Ontario machte 36% des Kanada Wohnimmobilien Marktes In 2024 aus. Erschließungsgebühren In der Greater Toronto Bereich, die durchschnittlich 165.000 USD pro Eigentumswohnung betragen, beschränken Machbarkeit und verlängern Zeitrahmen, verlagern manche Aktivität zu umliegenden Gemeinden. Einwanderung hält Netto-Haushaltsbildung hoch, doch Erschwinglichkeitsherausforderungen erhalten den Miet-Aufschwung und unterdrücken die Eigentumsrate.

British Columbia stabilisiert sich nach Einsatz verkehrsorientierter Zonierung und Ausländer-Käufer-Steuern. Vancouvers Entfernung von Mindestparkplatz-Regeln nahe Schnellverkehr erlaubt dichtere Bebauung, doch Hochhaus-Versicherungsprämien erhöhen weiterhin Betriebskosten. Massivholz-Genehmigungen für 18-stöckige Türme reduzieren Strukturkosten und Kohlenstoff-Fußabdrücke, positionieren die Provinz als Labor für nächste Generation grüner Entwicklung.

Alberta verzeichnet das schnellste Wachstum mit 5,25% CAGR bis 2030. Calgarys Benchmark-Preis von 591.100 USD bleibt zugänglich relativ zu Toronto und Vancouver, und Provinz-Haushaltsüberschüsse befeuern Infrastruktur-Expansionen, die Migranten locken. Edmonton profitiert von 4,8% Bevölkerungszunahme Anfang 2024, übersetzt In stärkere Absorption sowohl von Verkäufen als auch Mieten.

Quebec genießt erneute Dynamik, da Einfamilienhaus-Median-Preise nahe 450.000 USD Eigentum für lokale Käufer erreichbar halten. Ein gestraffte online-Genehmigungsportal, das 2024 startete, verkürzte durchschnittliche Genehmigungszeiten um 30 Tage, reduzierte Tragkosten. Zweckgebundene Mieten dominieren neue Starts In Montréal, da institutionelles Kapital stabile Renditen anstrebt, unterstützt durch langfristige Mietverträge.

Atlantic Kanada und kleinere Prärie-Märkte erleben stetige Zuflüsse von internationalen Absolventen und Fernarbeitern. Niedrigere Einstiegspreise balancieren Dünnere Arbeitsmärkte aus, während bescheidene Baupipelines vor Überangebot schützen. Jedoch könnte begrenzte Auftragnehmer-Kapazität Lieferung größerer Mehrfamilienhaus-Projekte verlangsamen, es sei denn, Provinz-Trainingsprogramme skalieren die Handwerks-Belegschaft hoch.

Wettbewerbslandschaft

Der Kanada Wohnimmobilien Markt zeigt moderate Fragmentierung. Die führenden Akteure-Brookfield Vermögenswert Management, CAPREIT, Tridel Gruppe, First Hauptstadt REIT und Minto Apartment REIT treiben den Markt mit ihren strategischen Operationen voran. Brookfield navigiert geschickt Marktzyklen durch Nutzung globaler Kapitalpools zur Entwicklung master-geplanter Gemeinden, die harmonisch Büro-, Einzelhandels- und Miettürme integrieren. CAPREIT andererseits betont Vermögenswert-Recycling durch Verkauf nicht-zentraler Vorstadtimmobilien und Reinvestition der Erlöse In neue erschwingliche Mietprojekte, unterstützt von CMHC.

Technologie ist ein zentraler Differenzierungsfaktor. Tridel setzt modulare aus-Site-Komponenten ein, um 15% von Bauzeitplänen In der Greater Toronto Bereich zu schneiden. First Hauptstadt nutzt digitale Zwillinge für vorausschauende Wartung, verlängert Vermögenswert-Lebensdauern und optimiert Kapitalausgaben-Timing. Minto pilotiert IoT-fähige Energieverwaltungssysteme, die Versorgungskosten bis zu 18% reduzieren, stimmen mit Mieter-ESG-Präferenzen überein.

Konsolidierung stärkt Käufer-Macht In Nischensektoren. Forum REIIFs 1,69 Milliarden USD Akquisition von Alignvest Student Housing schafft das größte Privat Studenten-Portfolio der Nation, positioniert die Gruppe für Schüttgut-Dienstleistung-Verträge und marktübergreifende Mietrechte. Blackstones Take-Privat von Tricon Wohn- signalisiert eine Wette auf Säkulares Wachstum von Einfamilienhaus-Mieten. Mittelgroße regionale Entwickler antworten durch Gelenk Ventures zur Risikoteilung und Zugang zu Günstigerer institutioneller Verschuldung.

Kanada Wohnimmobilien Branchenführer

-

Brookfield Vermögenswert Management

-

CAPREIT

-

Tridel Gruppe

-

Mattamy HäBenutzer

-

QuadReal Eigentum Gruppe

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: Minto Apartment REIT berichtete einen 5,3% Jahr-zu-Jahr Anstieg der durchschnittlichen Monatsmiete und NAV pro Einheit von 22,73 USD.

- April 2025: Die Bundesregierung startete das 25 Milliarden USD Build Kanada HäBenutzer Programm zur Finanzierung fabrikgebauter Wohnungen.

- März 2025: CAPREIT erhöhte ihre monatliche Ausschüttung, unterstrich Cashflow-Resilienz.

- Februar 2025: First Hauptstadt REIT verzeichnete 4,4% Same Eigentum NOI Wachstum und eine 3% Ausschüttungserhöhung.

Kanada Wohnimmobilien Marktbericht Umfang

Immobilien (Land und alle Gebäude darauf), die für Wohnzwecke genutzt werden, werden allgemein als Wohnimmobilien bezeichnet; Einfamilienwohnungen sind der häufigste Typ von Wohnimmobilien.

Eine vollständige Hintergrundanalyse des Kanada Wohnimmobilien Marktes, einschließlich der Bewertung der Wirtschaft und des Beitrags von Sektoren zur Wirtschaft, Marktüberblick, Marktgrößenschätzung für Schlüsselsegmente und aufkommende Trends In den Marktsegmenten, Marktdynamik und geografische Trends sowie COVID-19-Auswirkungen ist im Bericht enthalten. Der Kanada Wohnimmobilien Markt ist segmentiert nach Typ (Apartments und Eigentumswohnungen sowie Villen und EinfamilienhäBenutzer) und Stadt (Toronto, Montreal, Vancouver, Ottawa, Calgary, Hamilton und andere Städte). Der Bericht bietet Marktgröße und Prognosen für den Kanada Wohnimmobilien Markt In Werten (Milliarden USD) für alle oben genannten Segmente.

| Apartments & Eigentumswohnungen |

| Villen & Einfamilienhäuser |

| Erschwinglich |

| Mittleres Segment |

| Luxus |

| Primär |

| Sekundär |

| Verkäufe |

| Vermietung |

| Ontario |

| Quebec |

| British Columbia |

| Alberta |

| Restliches Kanada |

| Nach Immobilientyp | Apartments & Eigentumswohnungen |

| Villen & Einfamilienhäuser | |

| Nach Preisklasse | Erschwinglich |

| Mittleres Segment | |

| Luxus | |

| Nach Verkaufsmodus | Primär |

| Sekundär | |

| Nach Geschäftsmodell | Verkäufe |

| Vermietung | |

| Nach Region (Provinz) | Ontario |

| Quebec | |

| British Columbia | |

| Alberta | |

| Restliches Kanada |

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle kanadische Immobilienmarkt?

Der Markt wurde mit 38,55 Milliarden USD In 2025 bewertet und wird voraussichtlich 48,99 Milliarden USD bis 2030 erreichen.

Welches Segment wächst am schnellsten im kanadischen Immobilienmarkt?

Zweckgebundene Mieten führen mit 5,25% CAGR dank CMHC-Kreditprogrammen und institutionellen Kapitalzuflüssen.

Warum ist Alberta die am schnellsten wachsende Provinz?

Wohnungserschwinglichkeit, Jobdiversifikation und Netto-Zuwanderung treiben Albertas 5,25% CAGR Ausblick.

Welche regulatorische Änderung könnte Käufer 2025 am meisten betreffen?

OSFIs mögliche Entfernung des Hypotheken-Stresstests für unversicherte Kredite könnte Kreditkapazität später In 2025 erweitern.

Seite zuletzt aktualisiert am: