Network-as-a-Service Marktgröße und -anteil

Network-as-a-Service Marktanalyse von Mordor Intelligence

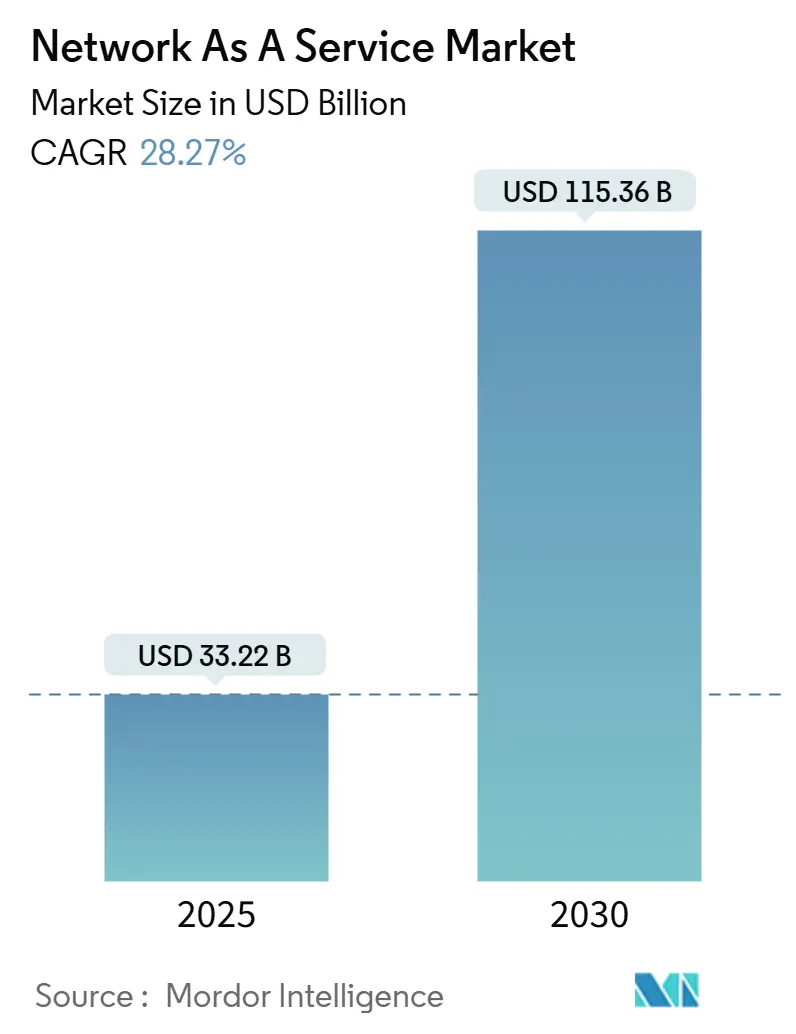

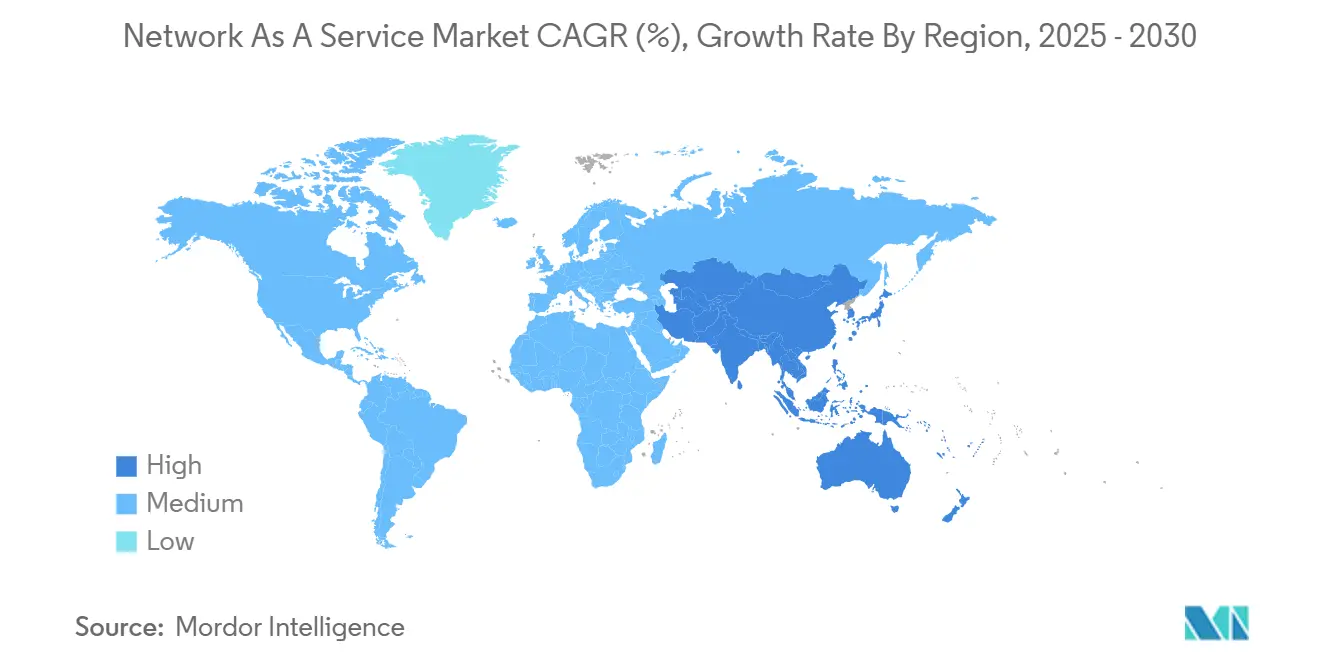

Die Network-as-a-Service Marktgröße wird auf 33,22 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 115,36 Milliarden USD erreichen, was einer CAGR von 28,3% über den Zeitraum entspricht. Diese Expansion spiegelt eine entscheidende Unternehmensverschiebung von kapitalintensivem Hardware-Besitz hin zu verbrauchsbasierten Servicemodellen wider, die operative Budgets mit Agilitätsbedürfnissen in Einklang bringen. Starke Dynamik kommt von Cloud-First-Transformations-Roadmaps, schnellen SD-WAN- und SASE-Rollouts sowie KI-gesteuerten Netzwerk-Assurance-Engines, die die mittlere Reparaturzeit auf unter fünf Minuten reduzieren[1]Cisco Newsroom, "Cisco and NVIDIA Accelerate the Next Generation of Ethernet AI Networks," cisco.com. Nordamerika behält die Führung durch robuste Unternehmensdigitalisierung und ein ausgereiftes Managed-Services-Ökosystem bei, während Asien-Pazifik das schnellste Wachstum verzeichnet, unterstützt durch groß angelegte Modernisierungsprogramme und strenge Datensouveränitätsvorgaben. Die Wettbewerbsintensität steigt, da sich Legacy-Ausrüstungsanbieter um Service-Portfolios neu positionieren und Telekommunikationsanbieter privates 5G-Slicing monetarisieren. Gleichzeitig dämpfen Datenresidenz-Vorschriften, Vendor-Lock-in-Ängste und IFRS 16/ASC 842-Bilanzierungskomplexität die kurzfristigen Adoptionsaussichten.

Wichtige Berichtserkenntnisse

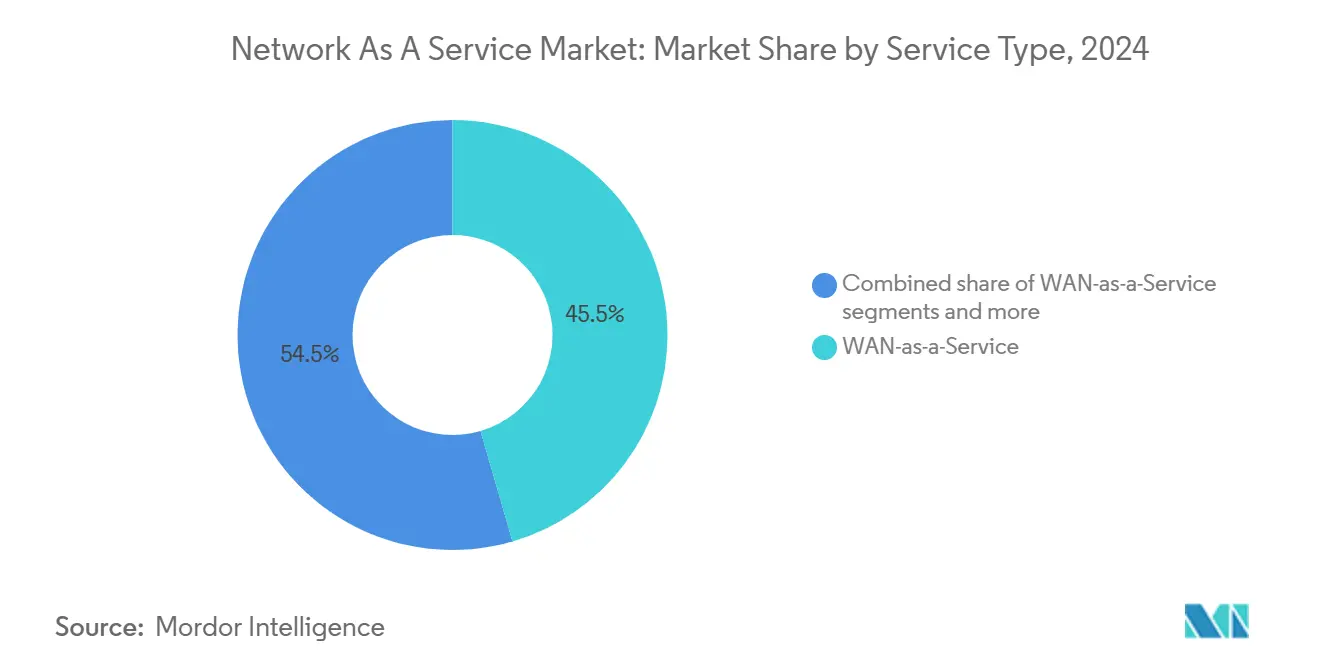

- Nach Servicetyp führte WAN-as-a-Service mit 45,5% Umsatzanteil in 2024, während Campus-Switch-as-a-Service voraussichtlich mit einer CAGR von 29,8% bis 2030 voranschreitet.

- Nach Anwendung eroberte virtual CPE 42,8% Umsatzanteil in 2024, während integriertes Network-Security-as-a-Service mit einer CAGR von 29,3% bis 2030 wachsen soll.

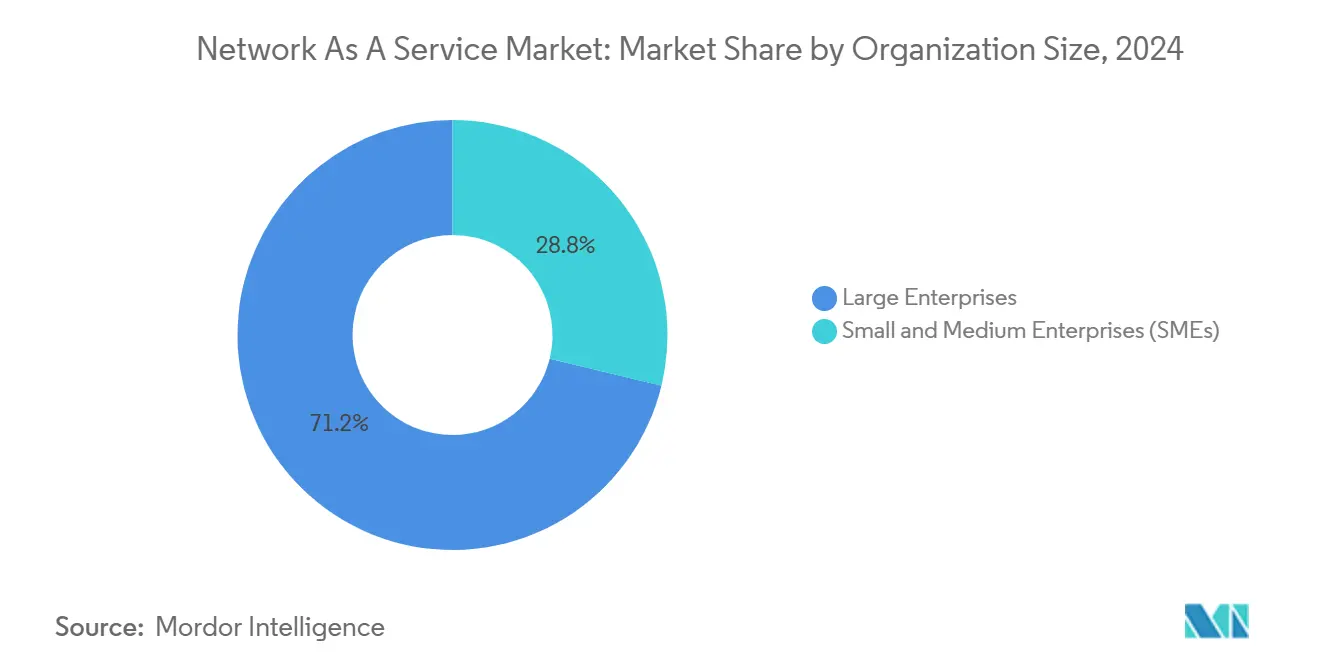

- Nach Unternehmensgröße entfielen auf Großunternehmen 71,2% des Umsatzanteils in 2024, während kleine und mittlere Unternehmen mit einer CAGR von 30,1% bis 2030 voranschreiten.

- Nach Branchenvertikale kommandierte IT und Telekommunikation 24,7% der Network-as-a-Service Marktgröße in 2024; Fertigung schreitet mit einer CAGR von 28,5% bis 2030 voran.

- Nach Geografie hielt Nordamerika 35,4% des Network-as-a-Service Marktanteils in 2024; Asien-Pazifik wird voraussichtlich mit einer CAGR von 28,9% bis 2030 expandieren.

Globale Network-as-a-Service Markttrends und Einblicke

Treiber-Impact-Analyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitplan |

|---|---|---|---|

| Cloud-First-Netzwerk-Transformations-Roadmaps | +6.2% | Global; stärkste in Nordamerika und EU | Mittelfristig (2-4 Jahre) |

| Verlagerung von CapEx zu OpEx-Budgetierung | +5.8% | Global; ausgeprägt in APAC und Nordamerika | Kurzfristig (≤2 Jahre) |

| SD-WAN- und SASE-Konvergenz | +4.9% | Nordamerika und EU-Kern, Übertragung nach APAC | Mittelfristig (2-4 Jahre) |

| Campus-LAN NaaS zur Bewältigung von Wi-Fi-7-Leistungsspitzen | +3.7% | Global; frühe Aufnahme in Nordamerika und EU | Kurzfristig (≤2 Jahre) |

| KI-gesteuerte Netzwerk-Assurance | +4.1% | Global; angeführt von Metro-Unternehmenszentren | Langfristig (≥4 Jahre) |

| Privates 5G-Netzwerk-Slicing als Service | +3.6% | APAC-Kern, Expansion nach Nordamerika und EU | Langfristig (≥4 Jahre) |

| Quelle: Mordor Intelligence | |||

Unternehmens-"Cloud-First"-Netzwerk-Transformations-Roadmaps

Modernisierungsprogramme definieren Infrastrukturverbrauch neu, da Organisationen Legacy-Hardware zugunsten cloud-nativer, softwaredefinierten Plattformen absetzen, die intent-basierte Automatisierung und integrierte Sicherheit liefern. Cisco bemerkt, dass 91% der Technologie-Führungskräfte Netzwerk-Budgets erhöht haben, um KI- und IoT-Workloads zu unterstützen, wobei einheitliche NaaS-Frameworks als bevorzugter Weg zu schneller Innovation aufkommen. Enge Kopplung von Konnektivität, Sicherheit und Observabilität unter einem einzigen Betriebsmodell ermöglicht schnellere Bereitstellung, geringere Ausfallzeiten und konsistente Richtliniendurchsetzung über Multi-Cloud-Umgebungen hinweg. Die resultierende Agilität stärkt den Network-as-a-Service Markt, indem Networking zu einem elastischen Utility anstatt einem abschreibenden Asset wird.

Verlagerung von CapEx zu OpEx-Abonnement-Budgetierungsdruck

IFRS 16 und ASC 842 zwingen Unternehmen, Leasingverträge in Bilanzen zu erfassen, was traditionelle Hardware-Beschaffungsökonomie kompliziert. Verbrauchsbasiertes Networking hilft Firmen, große Kapitalzuweisungen zu umgehen, Cashflow-Profile zu glätten und Refresh-Zyklen zu verkürzen, was die Aufnahme unter CFO-geführten Transformationsinitiativen antreibt. Vorhersagbare monatliche Ausgaben reduzieren auch finanzielle Risiken, wenn sich Technologielebenszyklen beschleunigen, was Abonnementmodelle besonders attraktiv für Mid-Market-Adopter macht.

SD-WAN- und SASE-Konvergenz beschleunigt verwaltete WAN-Erneuerung

Broadcoms VeloCloud-Plattform kombiniert SD-WAN mit integrierten Sicherheitsdiensten und veranschaulicht den Zug zu Single-Vendor-Stacks, die Networking und Sicherheit in ein einheitliches Fabric kollabieren[2]Broadcom Inc., "VeloCloud Delivers Comprehensive SASE Platform," broadcom.com. Unternehmen gewinnen Line-Rate-Verschlüsselung, dynamische Pfadauswahl und Zero-Trust-Durchsetzung, ohne mehrere Punktlösungen zusammenfügen zu müssen, was Refresh-Zyklen über globale Filialnetzwerke anheizt. Diese Konvergenz stärkt den Network-as-a-Service Markt, weil Serviceanbieter Konnektivität, Sicherheit und Analytik in ergebnisbasierte SLAs bündeln können.

Campus-LAN NaaS-Nachfrage zur Abwehr von Wi-Fi-7-Leistungsspitzen

Wi-Fi 7s 320-MHz-Kanäle und Multi-Link-Betrieb treiben Leistungs- und Kühllasten über Anlagenbeschränkungen hinaus. Verwaltete Campus-Services ermöglichen es Unternehmen, den neuen Standard ohne upfront Switch-Upgrades oder spezialisierte RF-Optimierungsfähigkeiten zu übernehmen. Service-Partner verteilen Infrastrukturkosten über größere Flotten und wenden AI-Ops an, um die Leistung aufrechtzuerhalten, wodurch Betriebskosten vorhersagbar bleiben und gleichzeitig Next-Generation-Durchsatz geliefert wird.

Beschränkungen-Impact-Analyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitplan |

|---|---|---|---|

| Datensouveränität und Residenz-Compliance-Barrieren | -3.8% | Global; akut in EU und APAC | Langfristig (≥4 Jahre) |

| Vendor-Lock-in um proprietäre Plattformen | -2.9% | Global; stärkste unter Großunternehmen | Mittelfristig (2-4 Jahre) |

| IFRS 16/ASC 842 Leasingbilanzierungskomplexität | -1.7% | Global; konzentriert in börsennotierten Unternehmen | Kurzfristig (≤2 Jahre) |

| Edge-Site-Stromkostenvolatilität beeinflusst TCO | -2.1% | Global; ausgeprägt in Hochenergiekostenregionen | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anhaltende Datensouveränität und Residenz-Compliance-Barrieren

Regionale Vorgaben wie das Europäische Datengesetz und Chinas Cybersicherheitsgesetz erfordern lokale Verarbeitung und verhängen grenzüberschreitende Übertragungsbeschränkungen. Diese Frameworks komplizieren globale Serviceeinheitlichkeit und zwingen Anbieter, fragmentierte Footprints zu deployen, die Skaleneffekte verwässern und Beschaffungszyklen verlängern, wodurch der Network-as-a-Service Markt in regulierten Sektoren verlangsamt wird.

Vendor-Lock-in-Ängste um proprietäre Lifecycle-Plattformen

Unternehmen befürchten, dass eng integrierte NaaS-Stacks zukünftige Migration oder Multicloud-Strategien hemmen könnten. Broadcoms Verschiebung von VMware-Kunden zu Abonnement-Bundles entfachte Debatten über langfristige Verhandlungshebelwirkung. Die Nachfrage nach offenen APIs und standardsbasierten Orchestrierung steigt, doch umfassende Turnkey-Angebote dominieren noch Kaufentscheidungen und schaffen Spannung zwischen Effizienz und Unabhängigkeit.

Segmentanalyse

Nach Servicetyp: WAN-Transformation führt, während Campus-Services beschleunigen

Die Network-as-a-Service Marktgröße für WAN-as-a-Service erreichte 15,10 Milliarden USD in 2024 und machte 45,5% des Umsatzes aus. Unternehmen priorisieren resiliente, anwendungsbewusste Konnektivität, die hybride Arbeit und Cloud-Adoption unterstützt. Campus-Switch-as-a-Service wird jedoch voraussichtlich mit 29,8% CAGR bis 2030 expandieren, angetrieben von Wi-Fi-7-Rollouts, die anspruchsvolles Leistungsmanagement und RF-Optimierung verlangen.

Anbieter bündeln Switching, Access Points und Assurance-Software in Abonnementverträge und glätten die Beschaffungsbarriere für mittelgroße Campus. Über den Prognosehorizont hinweg wird erwartet, dass LAN-as-a-Service und Datacenter-Interconnect-Angebote Anteile gewinnen, da Organisationen Campus-, WAN- und Cloud-Fabrics unter einheitlichen Verträgen konvergieren. Der Druck zur Single-Platform-Operation wird Service-Type-Diversifikation an der Spitze der Network-as-a-Service Marktexpansion halten.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Anwendung: Virtual CPE-Dominanz weicht sicherheitsintegrierten Services

Virtual CPE hielt 42,8% Anteil in 2024, da Unternehmen Hardware-Router durch Software-Images ersetzten, die auf White-Box-Geräten gehostet werden. Integriertes Network-Security-as-a-Service zeigt die stärkste Trajektorie mit einer CAGR von 29,3%, was wachsende Abhängigkeit von SASE-Frameworks widerspiegelt, die Konnektivität und Bedrohungsabwehr vermischen.

Bandwidth-on-Demand und verwaltetes VPN bleiben komplementär und ermöglichen dynamische Kapazitätsskalierung für saisonale Workloads und sichere Konnektivität zu Low-Bandwidth-Standorten. Bis 2030 wird erwartet, dass integrierte Sicherheit virtual CPE überholt, da Unternehmen sichere Konnektivität als Baseline betrachten. Der Trend untermauert stetige Anstiege der Network-as-a-Service Marktgröße und kanalisiert Ausgaben zu Multi-Funktions-Service-Tiers, die Compliance, DDoS-Schutz und Observabilität in ein einziges SLA einbacken.

Nach Unternehmensgröße: Unternehmenskonten dominieren, aber KMU-Aufnahme beschleunigt

Großunternehmen repräsentierten 71,2% des 2024er Umsatzes aufgrund komplexer globaler Footprints und rigoroser Compliance-Bedürfnisse, die ausgelagerte Operationen begünstigen. Das Segment zeigt dennoch stetiges, nicht explosives Wachstum, da viele Fortune-500-Organisationen bereits Proof-of-Concept-Deployments betreiben.

Im Gegensatz dazu wird KMU-Adoption voraussichtlich mit 30,1% CAGR steigen, unterstützt von Turnkey-Service-Katalogen, die Netzwerkkomplexität verbergen. Expereos cloud-native NaaS-Angebot bündelt beispielsweise Internet, SD-WAN und SASE in eine Pro-Standort-Gebühr und ermöglicht es Mid-Market-Kunden, Unternehmensklasse-Resilienz ohne interne Spezialisten zu erreichen. Diese Demokratisierung erweitert den Network-as-a-Service Markt durch Expansion der adressierbaren Basis weit über globale Multinationale hinaus.

Nach Branchenvertikale: Telekommunikationsführung mit Fertigungsschub

IT und Telekommunikation eroberten 24,7% Umsatz in 2024 durch Nutzung von NaaS zum Start neuer kundenorientierter Services und zur Rationalisierung interner Operationen. Fertigung ist der schnellste Beweger mit einer CAGR von 28,5%, da Industrie-4.0-Initiativen deterministisches Networking für Robotik, maschinelles Sehen und vorausschauende Wartung erfordern[3]Ericsson, "Industry 4.0 Drives 5G Private Networks," ericsson.com. Gesundheitswesen, Einzelhandel und BFSI-Sektoren demonstrieren auch starke Pipelines, angetrieben von Telemedizin, Omnichannel-Commerce und Digital-Banking-Imperativen. Vertikal optimierte Service-Bundles-wie Low-Latency-Fabrics für Fabrikautomatisierung oder HIPAA-konforme Konnektivität für Krankenhäuser-werden diverse Umsatzströme aufrechterhalten und Network-as-a-Service Marktanteil für Anbieter steigern, die Sektorexpertise kultivieren.

Geografieanalyse

Nordamerika hielt den Löwenanteil bei 35,4% in 2024, was ein ausgeklügeltes Cloud-Ökosystem, frühe SASE-Adoption und eine aktive M&A-Landschaft widerspiegelt, die Fähigkeiten innerhalb etablierter Anbieter konsolidiert. HPEs geplante 14-Milliarden-USD-Akquisition von Juniper Networks beabsichtigt, den Networking-Umsatzbeitrag zu verdoppeln, was ein Plattformspiel signalisiert, um Ciscos Dominanz herauszufordern. Bundes- und Staatsdatenschutzvorschriften spornen zusätzlich Managed-Service-Aufnahme durch Unternehmen an, die interne Compliance-Ressourcen fehlen.

Asien-Pazifik ist für eine CAGR von 28,9% bis 2030 gerüstet, da Regierungen digitale Infrastruktur-Buildouts finanzieren und Telkos privates 5G-Slicing für industrielle Campus kommerzialisieren. Chinas Datenlokalisierungsvorgaben ermutigen souveräne Cloud-NaaS-Modelle, während Indiens Production-Linked Incentive-Programm Fabrikdigitalisierung stimuliert und zusammen regionale Nachfrage stärkt.

Europa bleibt chancenreich trotz strenger Regulierungen; das kommende Digital Operational Resilience Act treibt Banken und Versicherer zu verwalteter Konnektivität, die audit-bereite Berichterstattung einbettet. Serviceanbieter schneidern Angebote zu, um DSGVO, Datengesetz-Portabilität und aufkommende Cyber-Resilienz-Benchmarks zu erfüllen und fördern stetige Aufnahme. Lateinamerika, der Nahe Osten und Afrika sind noch in den Kinderschuhen, gewinnen aber Traktion, da Cloud-Service-Verfügbarkeit steigt und Energiepreisvolatilität den Appetit auf vorhersagbare OpEx-Verbrauchsmodelle erhöht.

Wettbewerbslandschaft

Der Wettbewerb ist moderat, aber intensiviert sich, da Ausrüstungshersteller, Telkos und Hyperscaler auf plattformzentrischen Wertvorstellungen konvergieren. Cisco verteidigt seinen Anteil durch KI-gesteuerte Assurance und integriertes SASE und kooperierte kürzlich mit NVIDIA, um KI-bereite Datacenter-Fabrics zu vereinfachen. HPEs Juniper-Gebot würde seine bedienbare Networking-Basis fast verdreifachen, während Broadcom VMware nutzt, um Cloud-Netzwerk-Services mit Compute und Storage zu bündeln.

Telekommunikationsanbieter wie NTT und T-Mobile differenzieren sich über privates 5G-Slicing und Edge-Computing-Einfügungspunkte. Start-ups injizieren frische Ideen: Alkira sammelte 184 Millionen USD, um Multi-Cloud-NaaS-Overlays zu bauen, Highway 9 enthüllte Mobile-Cloud-Fabrics und Meter sicherte sich 35 Millionen USD, um "AWS-ähnliches" On-Prem-Networking anzubieten. Anbieter streben danach, AI-Ops, Zero-Trust und flexible Verbrauchsbedingungen zu integrieren, aber Bedenken bezüglich proprietärem Lock-in energetisieren Interesse an Open-API-Frameworks, die von MEF und TM Forum verfochten werden.

Network-as-a-Service Branchenführer

-

DXC Technology Company

-

Cisco Systems Inc.

-

AT&T Intellectual Property

-

Verizon

-

TD SYNNEX Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: Lumen kooperierte mit Google Cloud, um Cloud WAN mit 400-Gbps-Langstrecken-Glasfaser zu verschmelzen und Unternehmen direkte Konnektivität zu 50.000 Standorten zu geben.

- April 2025: Comcast Business finalisierte die Akquisition von Nitel und erweiterte verwaltete NaaS-Fähigkeiten in Finanz und Gesundheitswesen.

- März 2025: DigitalBridges Zayo-Einheit stimmte zu, Crown Castles Fiber Solutions-Arm für 4,25 Milliarden USD zu kaufen und 90.000 Route-Meilen hinzuzufügen, um KI- und Cloud-Verkehrswachstum zu erfüllen.

- Februar 2025: Cisco und NVIDIA enthüllten eine gemeinsame KI-bereite Datacenter-Architektur, die Silicon One mit Spectrum-X-Switching kombiniert.

Globaler Network-as-a-Service Marktbericht Umfang

Network-as-a-Service (NaaS) ist der Verkauf von Netzwerkdiensten durch Dritte an Kunden, die nicht ihre eigene Netzwerkinfrastruktur aufbauen möchten. NaaS-Lösungen verpacken Netzwerkressourcen, Services und Anwendungen als Produkte, die mehrere Kunden oder Nutzer kaufen können, üblicherweise für eine vertraglich festgelegte und definierte Periode.

Der Network-as-a-Service Markt ist segmentiert nach Typ (LAN-as-a-Service und WAN-as-a-Service), Anwendung (cloud-basierte Services [vCPE], Bandwidth-on-Demand [BoD], integriertes Network-Security-as-a-Service, Wide Area Network [WAN] und Virtual Private Network [VPN]), Branchenvertikale (Gesundheitswesen, BFSI, Einzelhandel und E-Commerce, IT und Telekommunikation, Fertigung, Transport und Logistik und öffentlicher Sektor) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika und Naher Osten und Afrika). Die Marktgrößen und Prognosen werden in Form von Werten (USD) für alle oben genannten Segmente bereitgestellt.

| LAN-as-a-Service |

| WAN-as-a-Service |

| Campus-Switch-as-a-Service |

| Data-Centre-Interconnect-as-a-Service |

| Virtual CPE (vCPE) |

| Bandwidth-on-Demand (BoD) |

| Integriertes Network-Security-as-a-Service |

| Virtual Private Network (VPN) |

| Großunternehmen |

| Kleine und mittlere Unternehmen (KMU) |

| IT und Telekommunikation |

| BFSI |

| Gesundheitswesen |

| Fertigung |

| Einzelhandel und E-Commerce |

| Andere Branchenvertikale |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Restliches Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Ägypten | ||

| Nigeria | ||

| Restliches Afrika | ||

| Nach Typ | LAN-as-a-Service | ||

| WAN-as-a-Service | |||

| Campus-Switch-as-a-Service | |||

| Data-Centre-Interconnect-as-a-Service | |||

| Nach Anwendung | Virtual CPE (vCPE) | ||

| Bandwidth-on-Demand (BoD) | |||

| Integriertes Network-Security-as-a-Service | |||

| Virtual Private Network (VPN) | |||

| Nach Organisationsgröße | Großunternehmen | ||

| Kleine und mittlere Unternehmen (KMU) | |||

| Nach Branchenvertikale | IT und Telekommunikation | ||

| BFSI | |||

| Gesundheitswesen | |||

| Fertigung | |||

| Einzelhandel und E-Commerce | |||

| Andere Branchenvertikale | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Australien | |||

| Restliches Asien-Pazifik | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Restliches Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Türkei | |||

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Ägypten | |||

| Nigeria | |||

| Restliches Afrika | |||

Im Bericht beantwortete Schlüsselfragen

Was treibt das schnelle Wachstum des Network-as-a-Service Marktes an?

Cloud-First-Transformation, die Verlagerung zu OpEx-Modellen und die Konvergenz von SD-WAN mit SASE sind primäre Katalysatoren und treiben den Markt zu einer CAGR von 28,3% von 2025 bis 2030.

Wie groß wird die Network-as-a-Service Marktgröße bis 2030 sein?

Die Network-as-a-Service Marktgröße wird voraussichtlich 115,36 Milliarden USD in 2030 erreichen, steigend von 33,22 Milliarden USD in 2025.

Welche Region expandiert am schnellsten bei Network-as-a-Service Adoption?

Asien-Pazifik wird voraussichtlich die höchste regionale CAGR von 28,9% bis 2030 verzeichnen, angeheizt durch Fertigungsdigitalisierung und strenge Datenlokalisierungsvorschriften.

Warum adoptieren kleine und mittlere Unternehmen NaaS schnell?

Turnkey-Abonnement-Bundles entfernen Kapitalbarrieren und liefern Unternehmensklasse-Sicherheit und -Leistung, was KMU-Aufnahme mit einer CAGR von 30,1% antreibt.

Welche Herausforderungen könnten das Network-as-a-Service Marktwachstum verlangsamen?

Datensouveränitätsvorgaben, Vendor-Lock-in-Ängste und Leasingbilanzierungskomplexitäten unter IFRS 16/ASC 842 können Deployments verzögern oder begrenzen.

Wie differenzieren Anbieter ihre Network-as-a-Service Angebote?

Führende Anbieter integrieren KI-gesteuerte Assurance, privates 5G-Slicing und offene APIs, während sie Portfolios durch Akquisitionen wie HPE-Juniper und Comcast-Nitel stärken.

Seite zuletzt aktualisiert am: