Marktanalyse für LNG-Infrastruktur

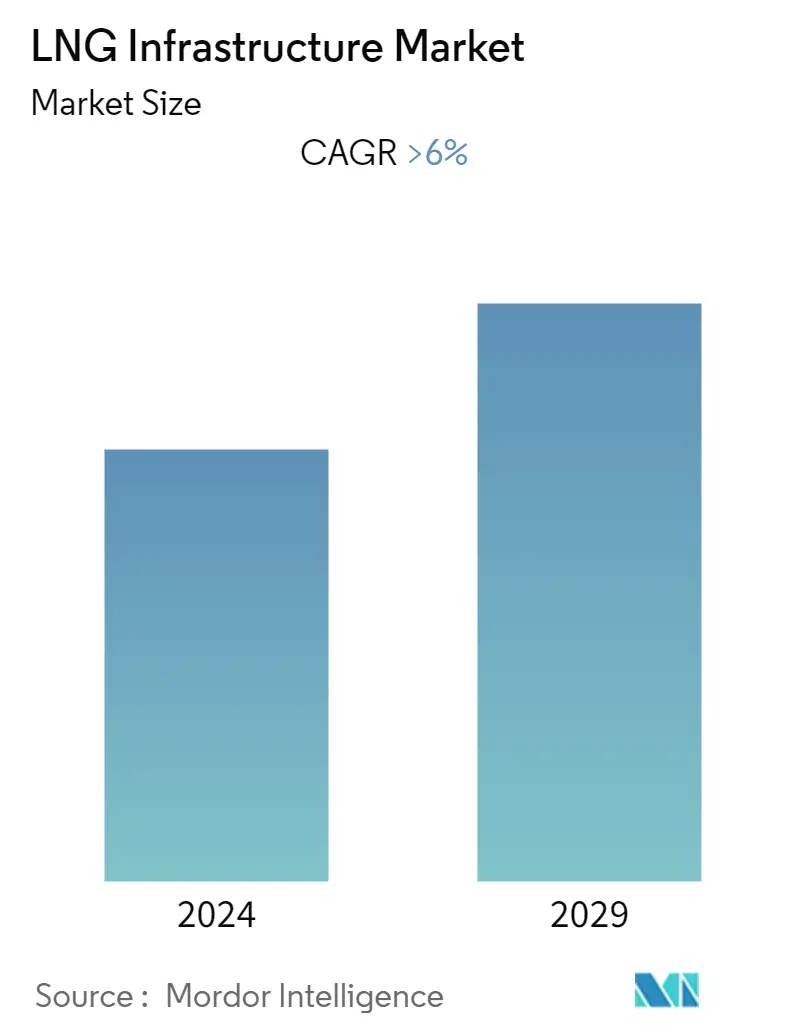

Der LNG-Infrastrukturmarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 6 % verzeichnen.

Im Jahr 2020 wirkte sich COVID-19 nachteilig auf den Markt aus. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

- Mittelfristig gehören zu den Markttreibern für die LNG-Infrastruktur die zunehmende Nutzung von Erdgas in verschiedenen Sektoren, beispielsweise im Energiebereich, um den CO2-Ausstoß zu senken, und die Investitionen, die Nationen auf der ganzen Welt in eine sauberere Umwelt tätigen.

- Andererseits könnten alternative Energiequellen wie die Kernenergieerzeugung und die Entwicklung erneuerbarer Technologien in verschiedenen Regionen das Marktwachstum im Prognosezeitraum hemmen.

- Dennoch wird nach Angaben der Energy Information Administration (EIA) erwartet, dass asiatische Nicht-OECD-Länder wie China, Indien, Bangladesch, Thailand und Vietnam bis 2050 120 Milliarden Kubikfuß pro Tag (bcf/d) Erdgas verbrauchen und damit übertreffen regionale Erdgasproduktion um 50 bcf/d. Das Versorgungsungleichgewicht in der Region dürfte zu einer zunehmenden Abhängigkeit von anderen Regionen führen, was den LNG-Infrastrukturunternehmen voraussichtlich die Möglichkeit bieten wird, in Märkte einzudringen.

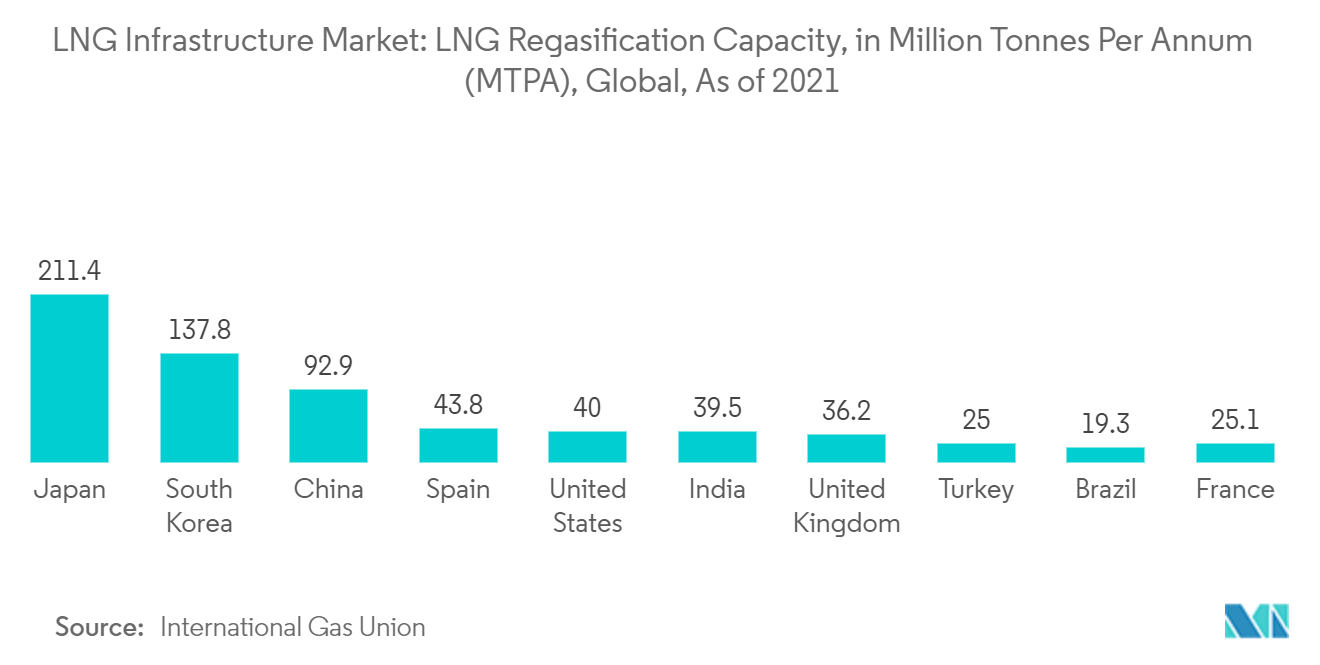

- Es wird erwartet, dass der asiatisch-pazifische Raum den LNG-Infrastrukturmarkt dominieren wird, da sowohl Verflüssigungs- als auch Regasifizierungsterminals vorhanden sind. Länder wie Australien, Indonesien und Malaysia verfügen über die Verflüssigungsterminals mit der höchsten Kapazität, während Japan, Südkorea, China und Indien über die Infrastruktur mit der höchsten Kapazität für die Regasifizierung von LNG verfügen.

Markttrends für LNG-Infrastruktur

Es wird erwartet, dass die Regasifizierung von LNG-Terminals den Markt dominieren wird

- Es wird erwartet, dass Regasifizierungs-LNG-Terminals den Markt dominieren werden, und mit der Hinzufügung künftiger LNG-Regasifizierungsterminals in China und Indien wird der asiatisch-pazifische Raum voraussichtlich der dominierende Markt auf dem LNG-Infrastrukturmarkt bleiben.

- Die Kosten für LNG-Terminals variieren je nach Technologie und Standort des Einsatzes bzw. der Installation. Im Allgemeinen betragen die Investitionsausgaben für das LNG-Terminal etwa 180 Millionen US-Dollar pro Million Tonnen LNG, während die Betriebskosten zwischen 90.000 und 100.000 US-Dollar pro Tag liegen.

- Im Jahr 2021 dominierten Japan, Südkorea, China und Spanien den Markt mit einer großen Kapazität an LNG-Regasifizierungsterminals. Japans Regasifizierungskapazität für LNG betrug im Jahr 2021 211,4 Millionen Tonnen pro Jahr, die höchste der Welt.

- Viele Länder konzentrieren sich mittlerweile auf schwimmende LNG-Terminals. Beispielsweise soll im Juli 2022 in Jaigarh, Maharashtra, das erste schwimmende Terminal für Flüssigerdgas (LNG) in Indien eröffnet werden. Die schwimmenden Speicher- und Regasifizierungseinheiten (FSRUs) in Jaigarh und das von Swan Energy betriebene Terminal in Jafrabad sollen die Regasifizierungskapazität um 11 Millionen Tonnen pro Jahr (mtpa) erhöhen.

- Darüber hinaus traf im Januar 2023 ein schwimmendes Terminal für den Import von Flüssigerdgas (LNG) in Brunsbüttel ein, das dritte Schiff dieser Art in den letzten Wochen, da Deutschland eine Diversifizierung weg von seinem bisherigen Hauptlieferanten Russland anstrebt. Die schwimmende Speicher- und Regasifizierungseinheit (FSRU) Hoegh Gannet ist im Brunsbütteler Elbehafen bei Hamburg angekommen. Es ermöglicht die Landung von LNG-Tankern, deren Vorräte regasifiziert und in das Stromnetz des Landes eingespeist werden.

- Da der LNG-Handel weltweit von Tag zu Tag wächst, wird erwartet, dass die Nachfrage nach LNG-Regasifizierungsinfrastruktur in Zukunft steigen wird. Laut BP Statistics Review 2022 beliefen sich die gesamten LNG-Importe weltweit auf 516,2 Milliarden Kubikmeter, mit einer jährlichen Wachstumsrate von 5,6 % im Vergleich zum Vorjahr.

- Aufgrund der jüngsten LNG-Regasifizierungsprojekte und der zunehmenden LNG-Importe wird daher erwartet, dass LNG-Regasifizierungsterminals den Markt dominieren werden.

Asien-Pazifik wird den Markt dominieren

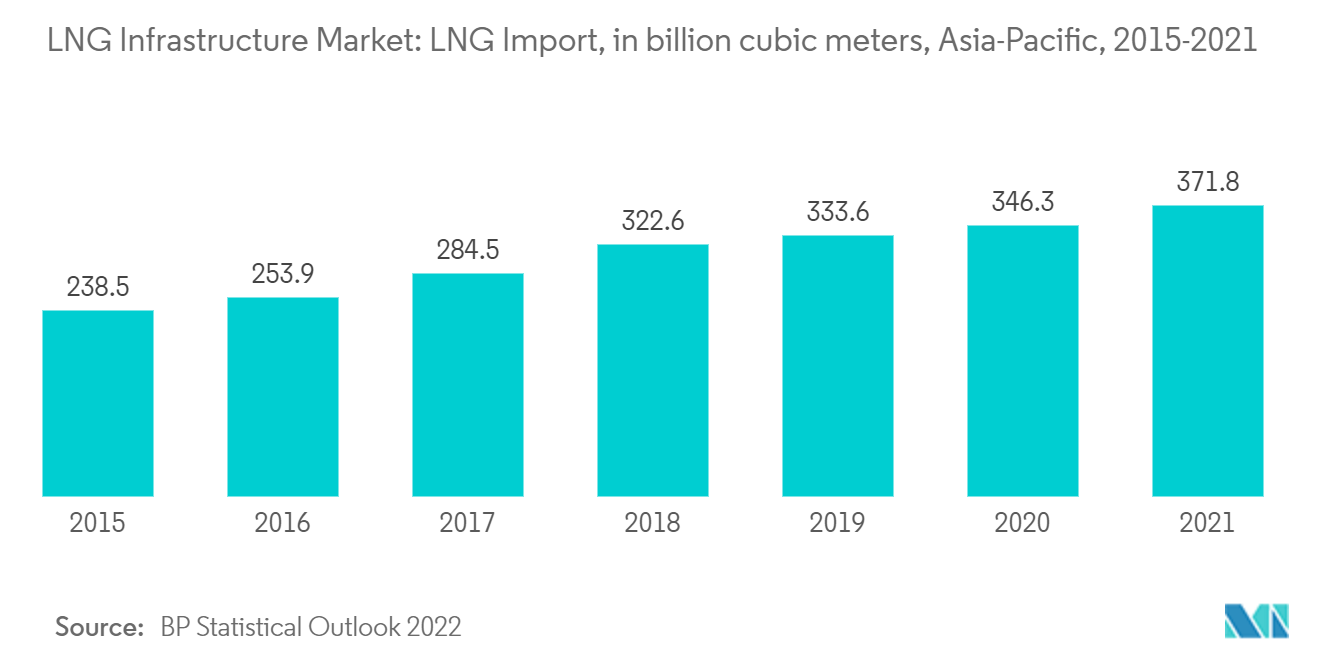

Es wurde erwartet, dass China im Jahr 2021 eines der größten Länder der Welt sein wird, was zu einem Anstieg der LNG-Nachfrage führen würde. Nach Angaben der International Gas Union hat China seine Politik zur Reduzierung von Emissionen und Umweltverschmutzung durch die Umwandlung von Kohle in Gas beschleunigt und seinen LNG-Bedarf um 15,0 % erhöht. Mehrere andere asiatische Länder und Gebiete haben die LNG-Importe im Jahr 2021 deutlich gesteigert, insbesondere Südkorea (+15,0 %) und Chinesisch-Taipeh (+9,5 %).

Mit der zunehmenden Nutzung von Erdgas anstelle von Kohle zur Stromerzeugung wird erwartet, dass namhafte Akteure und kleine Energieprojektunternehmen ohne Zugang zu abgelegenen Standorten oder Pipeline-Anlagen LNG importieren. Sie haben Interesse an Investitionen in LNG-Anlagen gezeigt. Es wird erwartet, dass die Zahl der LNG-Empfangsterminals in China mit dem wachsenden Anteil von LNG im Energiesektor zunehmen wird. Mehrere kleine Kraftwerke in der Nähe des Jangtse-Flusses importieren LNG direkt von kleinen Schiffen und nutzen es zur Stromerzeugung. Es wird erwartet, dass China bis 2030 etwa 25 MTPA LNG importieren wird.

Darüber hinaus planen viele städtische Gasverteilungsunternehmen in Indien die Entwicklung von CNG- oder Satellitenstationen. Darüber hinaus plant die indische Regierung, entlang ihrer 6.000 km langen goldenen viereckigen Autobahnen Tankstellen zu errichten, um ein effektives Ökosystem für LNG-betriebene Fahrzeuge aufzubauen. Dies wird wahrscheinlich die Nachfrage nach LNG-Regasifizierungsterminals erhöhen, um eine unterbrechungsfreie Gasversorgung für Transportanwendungen sicherzustellen.

Nach Angaben der Energy Information Administration (EIA) werden asiatische Nicht-OECD-Länder wie China, Indien, Bangladesch, Thailand und Vietnam bis 2050 voraussichtlich 120 Milliarden Kubikfuß pro Tag (bcf/d) Erdgas verbrauchen und damit den regionalen Erdgasverbrauch übertreffen Gasproduktion um 50 bcf/d.

Aufgrund des steigenden Verbrauchs sowie der Importe von LNG dürfte daher die Nutzung der LNG-Infrastruktur im Prognosezeitraum gefragt sein. Laut BP Statistics Review 2022 beliefen sich die gesamten LNG-Importe des asiatisch-pazifischen Raums auf 371,8 Milliarden Kubikmeter, was etwa 72 % des gesamten weltweiten Imports entspricht, mit einer jährlichen Wachstumsrate von 7,7 % im Vergleich zum Vorjahr.

Die Entwicklung von LNG im kleinen Maßstab steckt in Indien noch in den Kinderschuhen. Es gibt jedoch einige LNG-Stationen, für die der LNG-Transport mit LNG-LKWs erfolgt. Mit der Absicht, den Anteil von Erdgas in seinem Energiemix bis 2030 auf 15 % zu erhöhen, wird Indien voraussichtlich kleine LNG-Anlagen für die Erdgasversorgung abgelegener Orte ohne Pipeline-Infrastruktur bauen. Beispielsweise hatte GAIL Limited, ein staatliches Erdgasexplorations- und -produktionsunternehmen, im Juni 2022 das Ziel, kleine Verflüssigungsanlagen für Gebiete zu errichten, die nicht an LNG-Pipelines angeschlossen sind. Darüber hinaus wird GAIL voraussichtlich zwei kleine Verflüssigungsanlagen auf Pilotbasis errichten.

Angesichts der bevorstehenden LNG-Terminalprojekte und der steigenden LNG-Importkapazität wird daher erwartet, dass die Region im Prognosezeitraum den Markt dominieren wird.

Überblick über die LNG-Infrastrukturbranche

Der LNG-Infrastrukturmarkt ist fragmentiert. Zu den Hauptakteuren auf dem LNG-Infrastrukturmarkt (nicht in einer bestimmten Reihenfolge) gehören unter anderem TechnipFMC plc, Fluor Corporation, Saipem SpA, JGC Holdings Corporation und Bechtel Corporation.

Marktführer für LNG-Infrastruktur

JGC Holdings Corporation

Bechtel Corporation

Fluor Corporation

TechnipFMC plc

Saipem SpA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

.webp)

Neuigkeiten zum LNG-Infrastrukturmarkt

- März 2023 Die Bundesregierung will eine massive LNG-Infrastruktur aufbauen, um die europäische Versorgungssicherheit aufrechtzuerhalten. Die Bundesregierung sieht einen Bedarf an großen Überkapazitäten bei LNG-Importen, um die Versorgung der Region im Falle von Unfällen oder Sabotagen an ihrer Infrastruktur, beispielsweise Pipelines aus Norwegen, sicherzustellen.

- Januar 2023 BP schickt ein schwimmendes Verarbeitungszentrum für Flüssigerdgas von einer chinesischen Werft an die Küste Westafrikas. Ein schwimmendes Produktions-, Lager- und Entladeschiff wird etwa 25 Meilen vor der Küste vertäut und als Anlage zur Verarbeitung von Flüssigerdgas dienen.

- Juni 2022 Novatek unterzeichnet im Rahmen des St. Petersburg International Economic Forum kleine LNG-Kooperationsvereinbarungen mit den Regierungen der Region Moskau und Samara. Die Parteien wollten den Einsatz von LNG als Kraftstoff und Gasversorgung für netzunabhängige Kunden ausweiten, einschließlich des Baus kleiner LNG-Anlagen und der entsprechenden Vertriebsinfrastruktur.

Segmentierung der LNG-Infrastrukturbranche

Unter LNG-Infrastruktur versteht man die Anlagen und Systeme, die für die Produktion, den Transport, die Lagerung und die Verteilung von Flüssigerdgas (LNG) genutzt werden. Die LNG-Infrastruktur umfasst typischerweise Erdgasverarbeitungsanlagen, Verflüssigungsanlagen, Lagertanks, Schiffsterminals und Regasifizierungsanlagen.

Der LNG-Infrastrukturmarkt ist nach Typ und Geografie segmentiert (Nordamerika, Asien-Pazifik, Europa, Südamerika, Naher Osten und Afrika). Nach Typ ist der Markt in Regasifizierungsterminals und Verflüssigungsterminals unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den LNG-Infrastrukturmarkt in den wichtigsten Regionen. Für jedes Segment wurden Marktgrößen und Prognosen auf Basis der Investitionsausgaben (Milliarden US-Dollar) erstellt.

| Regasifizierungsterminal |

| Verflüssigungsterminal |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Frankreich | |

| Spanien | |

| Großbritannien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Regasifizierungsterminal | |

| Verflüssigungsterminal | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Frankreich | ||

| Spanien | ||

| Großbritannien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur LNG-Infrastruktur-Marktforschung

Wie groß ist der LNG-Infrastrukturmarkt derzeit?

Der LNG-Infrastrukturmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 6 % verzeichnen.

Wer sind die Hauptakteure im LNG-Infrastrukturmarkt?

JGC Holdings Corporation, Bechtel Corporation, Fluor Corporation, TechnipFMC plc, Saipem SpA sind die wichtigsten Unternehmen, die auf dem LNG-Infrastrukturmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im LNG-Infrastrukturmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am LNG-Infrastrukturmarkt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am LNG-Infrastrukturmarkt.

Welche Jahre deckt dieser LNG-Infrastrukturmarkt ab?

Der Bericht deckt die historische Marktgröße des LNG-Infrastrukturmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des LNG-Infrastrukturmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur LNG-Infrastruktur

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der LNG-Infrastruktur im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der LNG-Infrastruktur umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.