Marktanalyse für LNG-Infrastruktur in den USA

Es wird erwartet, dass der US-amerikanische LNG-Infrastrukturmarkt im Prognosezeitraum eine jährliche Wachstumsrate von mehr als 10 % verzeichnen wird.

- Mittelfristig wird erwartet, dass Faktoren wie der zunehmende Einsatz von Erdgas in verschiedenen Sektoren wie der Stromerzeugung, um geringere Kohlenstoffemissionen für eine sauberere Umwelt zu erzielen, den Markt im Prognosezeitraum antreiben werden. Darüber hinaus wurden die Vereinigten Staaten im Jahr 2017 aufgrund des Überflusses an Schiefergas zu einem Netto-LNG-Exporteur, was zu erhöhten Investitionen in Exportanlagen führte, was wiederum die Nachfrage nach LNG-Infrastruktur im Land steigerte.

- Andererseits führten die volatilen Erdgaspreise zu einem Rückgang der Exporte, und es wird erwartet, dass ein Überangebot an LNG das Marktwachstum behindern wird.

Markttrends für LNG-Infrastruktur in den Vereinigten Staaten

Segment Verflüssigungsanlagen soll den Markt dominieren

- Auf die Vereinigten Staaten entfielen mehr als die Hälfte aller im Jahr 2021 neu hinzugekommenen globalen Verflüssigungskapazitäten, sie sind nun der drittgrößte LNG-Verkäufer der Welt und werden voraussichtlich in der zweiten Hälfte des Prognosezeitraums zum größten globalen LNG-Exporteur werden und Australien und Katar überholen.

- Bis Ende 2021 erreichte die weltweite Verflüssigungskapazität 459,9 MTPA. In den ersten vier Monaten des Jahres 2022 wurden 12,5 MTPA zusätzliche Verflüssigungskapazität zur globalen Verflüssigungskapazität von 472,4 MTPA hinzugefügt. Dazu gehörten die Projekte Sabine Pass T6 (5,0 MTPA) und Calcasieu Pass LNG T1-T12 (7,5 MTPA) in den Vereinigten Staaten. Durch diese jüngsten Kapazitätserweiterungen wurden die Vereinigten Staaten ab April 2022 mit 86,1 MTPA zum Markt mit der zweitgrößten Verflüssigungskapazität. Damit liegen die Vereinigten Staaten hinter Australien (87,6 MTPA) und vor Katar (77,1 MTPA).

- Die Vereinigten Staaten sind einer der weltweit größten Erdgasproduzenten. Erdgas deckt etwa ein Drittel des Primärenergieverbrauchs des Landes ab und wird hauptsächlich zum Heizen und zur Stromerzeugung genutzt. Während der Großteil des Erdgases in gasförmiger Form über die Pipeline in den Vereinigten Staaten geliefert wird.

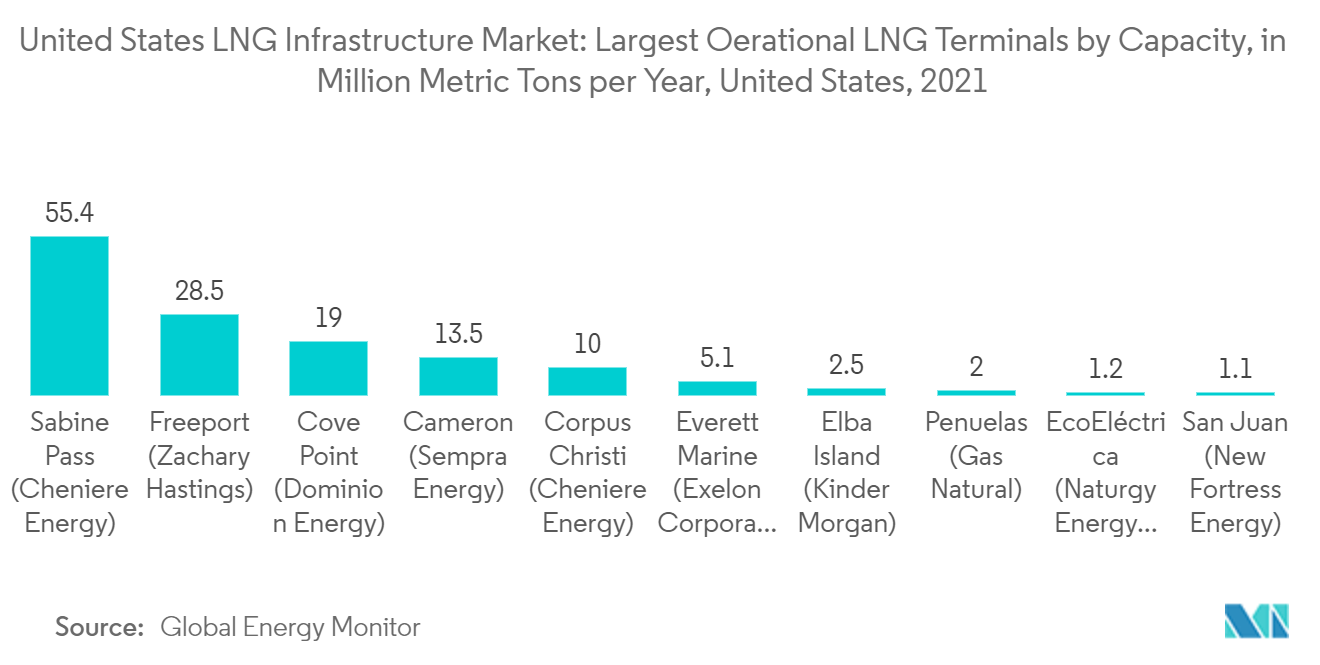

- Das Sabine Pass-Terminal war ab 2021 mit einer Kapazität von 55,4 Millionen Tonnen pro Jahr das größte in Betrieb befindliche Flüssigerdgas-Terminal in den Vereinigten Staaten. Es befindet sich in Louisiana und ist gemessen an der Kapazität das größte in Betrieb befindliche LNG-Terminal weltweit.

- Nach Sabine Pass belegte das Freeport LNG-Terminal den zweiten Platz in den Vereinigten Staaten und den siebten Platz weltweit. Dieses Terminal befindet sich in Texas und hat eine Kapazität von 28,5 Millionen Tonnen pro Jahr. Bis 2026 wird Freeport um 5,1 Millionen Tonnen wachsen und damit seine Kapazität um 5 Millionen Tonnen erhöhen.

- Im Juli 2022 erhielt die Fluor Corporation von New Fortress Energy Inc. den Zuschlag für einen Full-Notice-to-Proceed-Auftrag (FNTP) für das Engineering, die Beschaffung und das Fertigungsmanagement des NFE Fast LNG 2-Projekts. Dieses Projekt hat ein Volumen von 1,4 Millionen Tonnen pro Jahr jährliche LNG-Aufbereitungs- und Verflüssigungsanlage, die auf festen Offshore-Plattformen installiert wird. Es war geplant, das neue LNG-Terminal in US-Bundesgewässern, etwa 16 Meilen (26 Kilometer) vor der Südostküste von Grand Isle, Louisiana, zu errichten und dabei die bestehende Infrastruktur zu nutzen.

- Aufgrund der großen Exportanlagen und steigenden Verflüssigungskapazitätsplänen im Land wird daher erwartet, dass das Segment der Verflüssigungsanlagen im Prognosezeitraum der größte Markt sein wird.

Steigende LNG-Exporte, um den Markt anzukurbeln

- Obwohl der größte Teil des in den Vereinigten Staaten verbrauchten Erdgases im Land produziert wird, wird ein Teil des Erdgases importiert, um den Inlandsbedarf zu decken. Zusätzlich zum Export von Erdgas importieren und exportieren die Vereinigten Staaten Erdgas per Pipeline als Gas und per Schiff als Flüssigerdgas (LNG). Lkw transportieren auch LNG und komprimiertes Erdgas (CNG) in kleinen Mengen.

- Nach Angaben der International Gas Union blieben die Vereinigten Staaten im Jahr 2021 mit einem Export von 68 Millionen Tonnen der drittgrößte Exporteur von LNG.

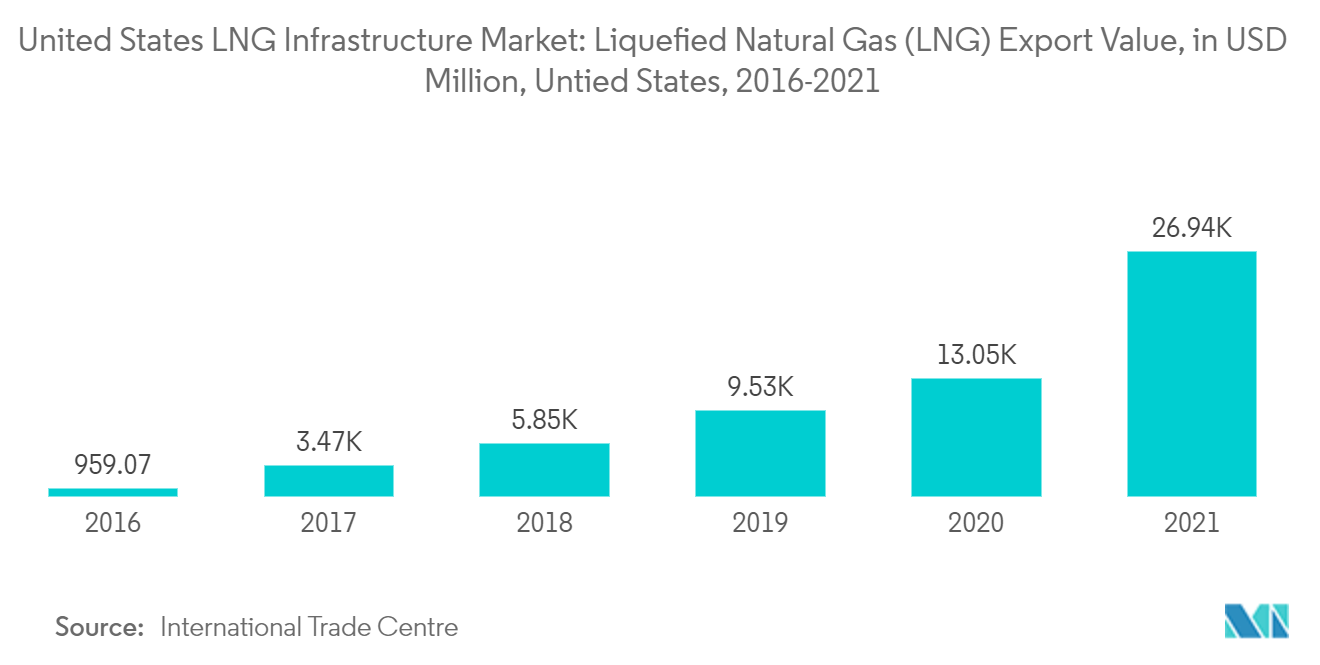

- Im Jahr 2021 exportierten die Vereinigten Staaten Flüssigerdgas (LNG) im Wert von 26,9 Milliarden US-Dollar, mehr als doppelt so viel wie im Jahr zuvor. Der Exportwert von Flüssigerdgas stieg im Betrachtungszeitraum kontinuierlich an. Als drittgrößter LNG-Exporteur der Welt liegen die USA hinter Australien und Katar.

- Im Zeitraum 2020 bis 2021 erreichte der weltweite LNG-Handel mit 372,3 Tonnen ein Allzeithoch, ein Wachstum von 4,5 %. Die Exporte stiegen von 2020 bis 2021 vor allem aufgrund der USA mit 22,3 Millionen Tonnen.

- Daher verzeichnete der LNG-Export des Landes, unterstützt durch reichliche Schiefergasvorräte und wachsende Verflüssigungskapazitäten, einen deutlichen Anstieg, der mit der ersten kommerziellen LNG-Ladung begann, die 2016 vom Sabine Pass in Louisiana in Cheniere verschifft wurde, und im Prognosezeitraum voraussichtlich noch zunehmen wird.

Überblick über die LNG-Infrastrukturbranche der Vereinigten Staaten

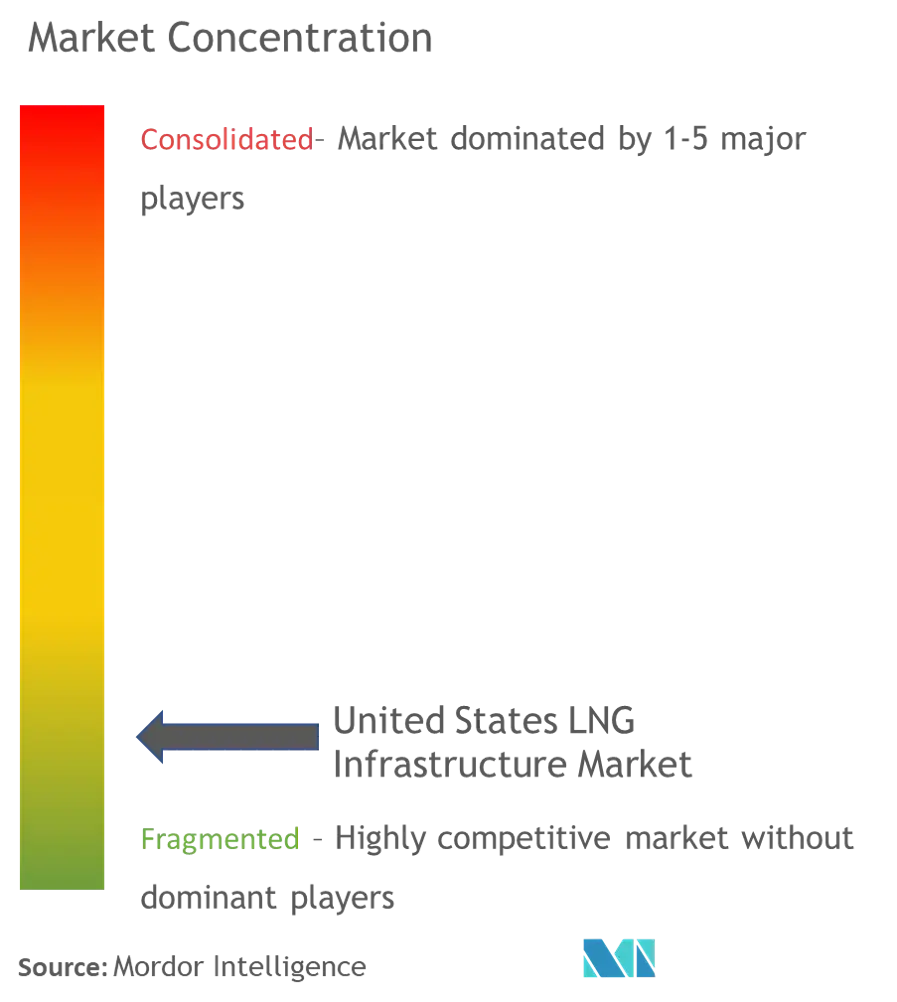

Der LNG-Infrastrukturmarkt der Vereinigten Staaten ist fragmentiert. Zu den Hauptakteuren zählen (in keiner bestimmten Reihenfolge) unter anderem Chiyoda Corporation, Bechtel Corporation, McDermott International Inc., Sempra Energy und Cheniere Energy Inc.

Marktführer für LNG-Infrastruktur in den Vereinigten Staaten

Chiyoda Corporation

Bechtel Corporation

McDermott International Inc

Sempra Energy

Cheniere Energy Inc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum LNG-Infrastrukturmarkt der Vereinigten Staaten

- Februar 2023 Ein mittelgroßes Greenfield-LNG-Exportprojekt, das von Gulfstream LNG Development gestartet wurde, wurde dem Energieministerium (DOE) zur Genehmigung vorgelegt, um bis zu 4 Millionen Tonnen LNG pro Jahr in Freihandelsabkommen (FTA) und Nicht-LNG-Abkommen zu exportieren. FTA-Länder.

- April 2022 JGC Holdings Corporation erhielt gemeinsam mit Zachry Industrial, Inc. (JZJV) den Zuschlag für einen Front-End-Engineering-Design- (FEED) und Engineering-, Beschaffungs- und Bau-Ausschreibungsvertrag (EPC) für das LNG-Erweiterungsprojekt Cameron in Cameron Parish, Louisiana. Cameron LNG betreibt drei Erdgasverflüssigungsstränge mit einer Jahresproduktion von etwa 12 Millionen Tonnen. Das Erweiterungsprojekt konzentrierte sich auf die Erweiterung der Produktionskapazität durch die Hinzufügung eines vierten Zuges (Jahresproduktion von etwa 6,75 Millionen Tonnen) zu den bestehenden Zügen mit Elektroantriebsmotoren (E-Antrieb).

Segmentierung der LNG-Infrastrukturindustrie in den Vereinigten Staaten

Unter LNG-Infrastruktur versteht man die physischen Einrichtungen und Systeme, die für die Produktion, den Transport, die Speicherung und die Verteilung von Flüssigerdgas (LNG) von der Quelle bis zum Endverbraucher erforderlich sind. LNG ist Erdgas, das auf eine Temperatur von -162 °C (-260 °F) abgekühlt wurde, um es in einen flüssigen Zustand zu überführen, was den Transport und die Lagerung einfacher und effizienter macht.

Die LNG-Infrastruktur der Vereinigten Staaten ist in Typen unterteilt. Nach Typ ist der Markt in Verflüssigungsanlagen und Regasifizierungsanlagen unterteilt. Für jedes Segment wurden Marktgrößen und Prognosen auf der Grundlage des Umsatzes (Milliarden US-Dollar) erstellt.

| Verflüssigungsanlagen |

| Regasifizierungsanlagen |

| Typ | Verflüssigungsanlagen |

| Regasifizierungsanlagen |

Häufig gestellte Fragen zur Marktforschung für LNG-Infrastruktur in den USA

Wie groß ist der US-amerikanische LNG-Infrastrukturmarkt derzeit?

Der US-amerikanische LNG-Infrastrukturmarkt wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 10 % verzeichnen.

Wer sind die Hauptakteure auf dem US-amerikanischen LNG-Infrastrukturmarkt?

Chiyoda Corporation, Bechtel Corporation, McDermott International Inc, Sempra Energy, Cheniere Energy Inc sind die größten Unternehmen, die auf dem US-amerikanischen LNG-Infrastrukturmarkt tätig sind.

Welche Jahre deckt dieser US-amerikanische LNG-Infrastrukturmarkt ab?

Der Bericht deckt die historische Marktgröße des US-amerikanischen LNG-Infrastrukturmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die US-amerikanische LNG-Infrastrukturmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur LNG-Infrastruktur der Vereinigten Staaten

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der US-amerikanischen LNG-Infrastruktur im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der LNG-Infrastruktur der Vereinigten Staaten umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.