Lecithin-Marktgröße und -anteil

Lecithin-Marktanalyse von Mordor Intelligence

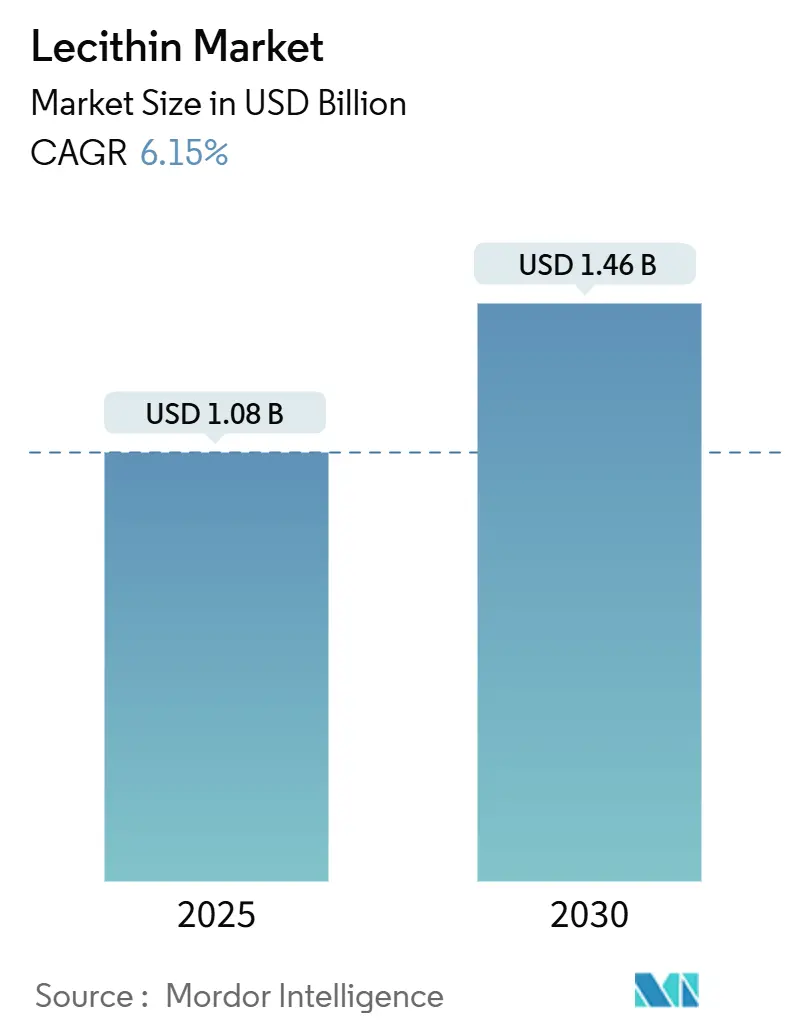

Die Lecithin-Marktgröße wird auf USD 1,08 Milliarden im Jahr 2025 bewertet und soll bis 2030 USD 1,46 Milliarden erreichen, mit einem Wachstum von 6,15% CAGR während 2025-2030. Die steigende Aufnahme natürlicher Emulgatoren in verarbeiteten Lebensmitteln, strenge Clean-Label-Vorschriften und die zunehmende Durchdringung pharmazeutischer Phospholipide halten die Nachfrage auf einem soliden Aufwärtspfad. Parallel dazu erweitern pharmazeutische Unternehmen Lecithins Reichweite in Arzneimittelabgabe- und kognitive Gesundheitsprodukte und heben die durchschnittlichen Verkaufspreise im hochreinen Segment. Sonnenblumen-Lecithin erlebt aufgrund seines GVO-freien Status und allergenfreien Eigenschaften in Clean-Label-Formulierungen ein bedeutendes Wachstum. Lebensmittel- und Getränkehersteller in Nordamerika und Europa wechseln von soja-basiertem zu sonnenblumen-abgeleitetem Lecithin, da Verbraucher zunehmend besorgt über genetisch veränderte Inhaltsstoffe werden. Das neutrale Geschmacksprofil und der hohe Phospholipidgehalt von Sonnenblumen-Lecithin machen es für pflanzliche Molkerei-, Backwaren- und Süßwarenprodukte geeignet. Die pharmazeutische Industrie erhöht auch ihre Verwendung von Sonnenblumen-Lecithin in liposomalen Arzneimittelabgabesystemen, wo hohe Reinheits- und Rückverfolgbarkeitsanforderungen das Wachstum im hochreinen Lecithin-Segment vorantreiben.

Wichtige Erkenntnisse des Berichts

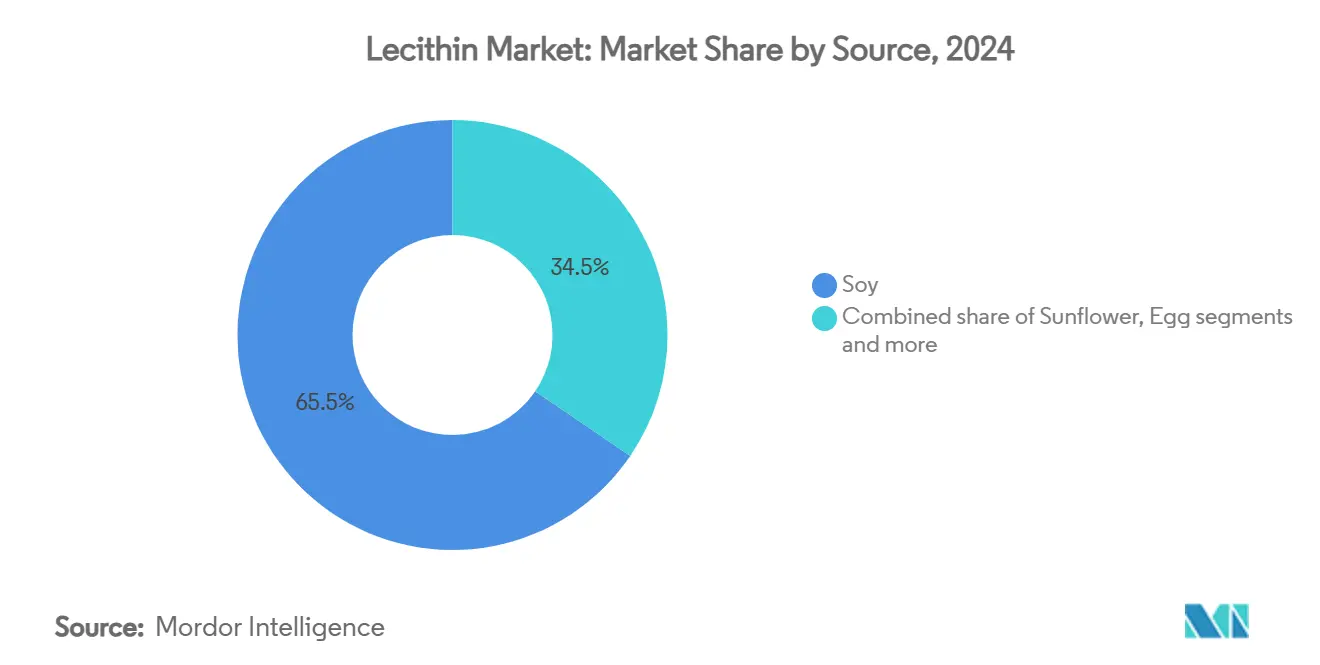

- Nach Quelle hielt Soja 65,49% des Lecithin-Marktanteils im Jahr 2024, während Sonnenblume für die schnellste CAGR von 7,89% bis 2030 positioniert ist.

- Nach Qualität befehligte Lebensmittelqualität einen Anteil von 57,15% im Jahr 2024, während Pharmaqualität das Wachstum mit einer CAGR von 9,37% während 2025-2030 anführt.

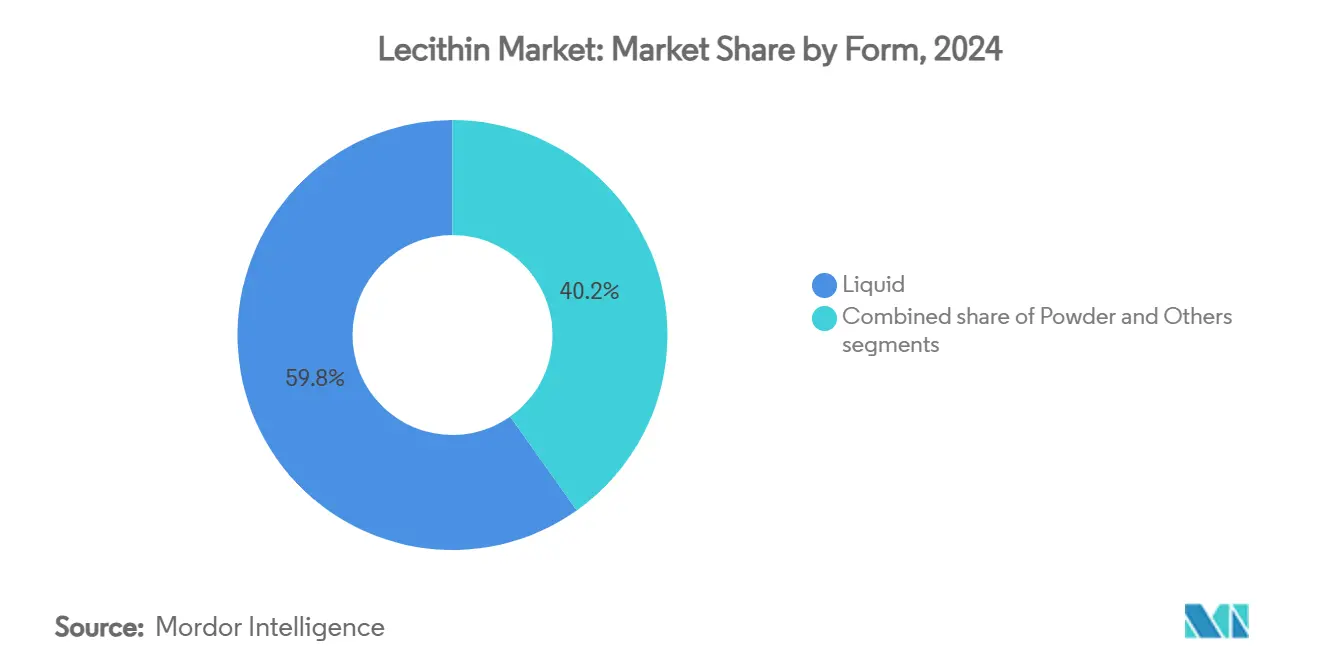

- Nach Form machte flüssig 59,81% des Lecithin-Marktanteils im Jahr 2024 aus; Pulver soll mit 7,24% CAGR bis 2030 beschleunigen.

- Nach Art dominierten konventionelle Produkte mit einem Anteil von 83,45% im Jahr 2024, dennoch sollen biologische Varianten mit einer CAGR von 8,97% expandieren.

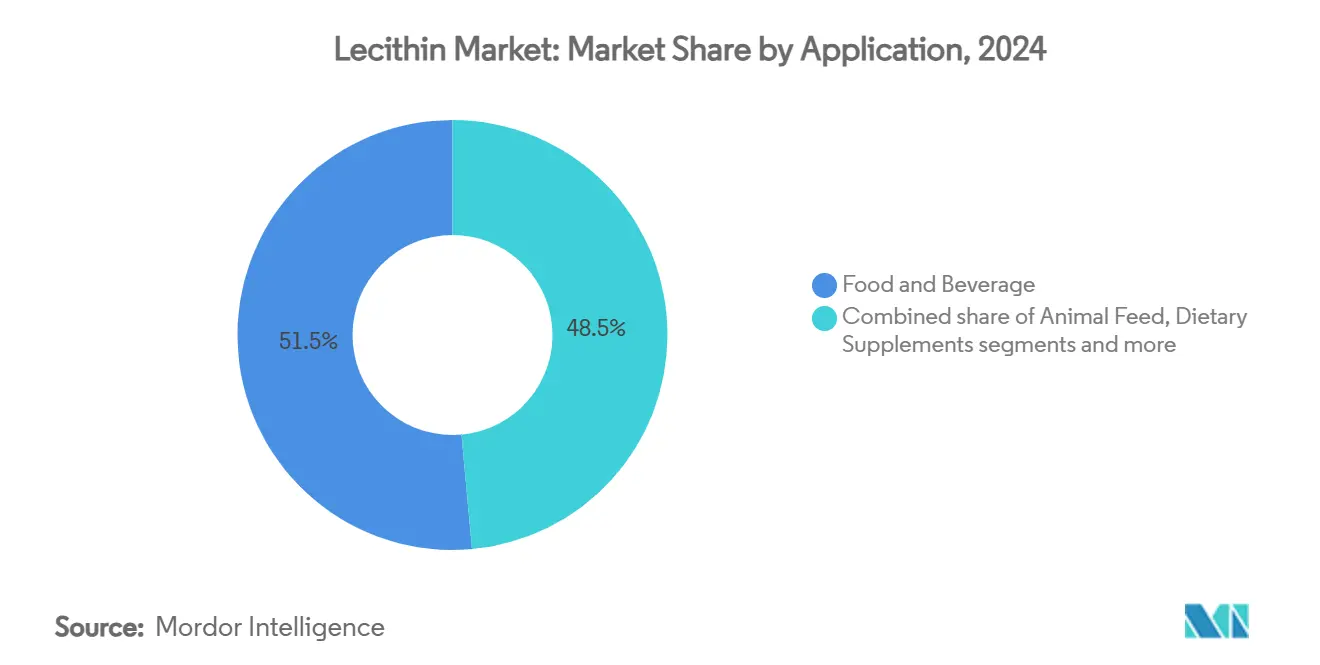

- Nach Anwendung erfasste Lebensmittel und Getränke einen Anteil von 51,45% im Jahr 2024, während Ernährung und Nahrungsergänzungsmittel die höchste CAGR von 9,01% bis 2030 verzeichnen sollen.

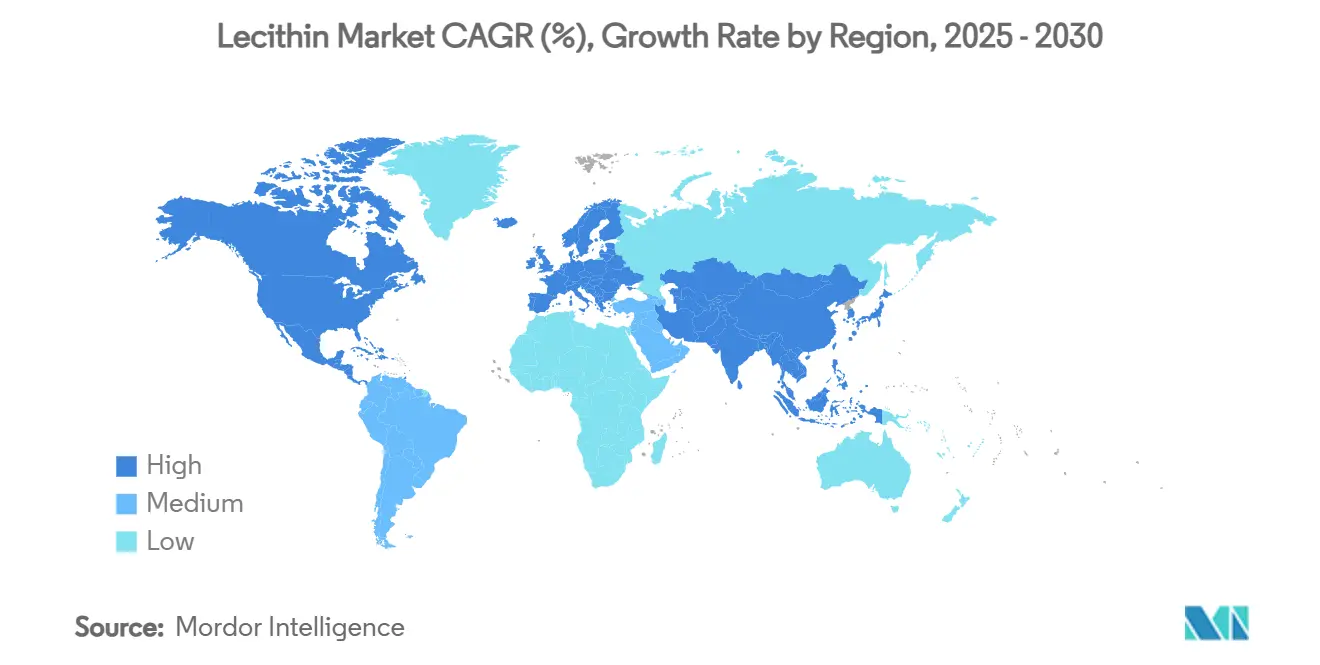

- Nach Geographie führte Nordamerika mit einem Anteil von 35,69% im Jahr 2024; Asien-Pazifik ist die am schnellsten wachsende Geographie und schreitet mit einer CAGR von 8,72% während 2025-2030 voran.

Globale Lecithin-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigender Bedarf an Emulgatoren und Stabilisatoren in verarbeiteten Lebensmitteln | +1.8% | Global, mit Konzentration in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Erhöhte Anwendung in Tierfutteranwendungen | +1.2% | Global, besonders stark in Asien-Pazifik und Südamerika | Langfristig (≥ 4 Jahre) |

| Expandierende Anwendungen in Pharma- und Nutraceutical-Industrien | +1.5% | Nordamerika und Europa führend, Asien-Pazifik aufkommend | Langfristig (≥ 4 Jahre) |

| Wachsende Nachfrage aus pflanzlichen und veganen Lebensmittelsektoren | +0.9% | Nordamerika und Europa Kern, Expansion nach Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Verbrauchernachfrage nach Clean-Label und natürlichen Lebensmittelzutaten | +0.7% | Global, mit Premium-Märkten führend in der Annahme | Kurzfristig (≤ 2 Jahre) |

| Erhöhte Anwendung in natürlichen Kosmetikformulierungen | +0.4% | Europa und Nordamerika, Expansion nach Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigender Bedarf an Emulgatoren und Stabilisatoren in verarbeiteten Lebensmitteln

Die verarbeitete Lebensmittelindustrie wendet sich natürlichen Emulgatoren zu, wodurch Lecithin zu einem wesentlichen Inhaltsstoff wird, um Produktstabilität aufrechtzuerhalten und gleichzeitig Clean-Label-Anforderungen zu erfüllen. Die zunehmende Verbraucherpräferenz für bequeme, lagerstabile und verzehrfertige Lebensmittelprodukte hat eine höhere Nachfrage nach emulgierenden und stabilisierenden Wirkstoffen geschaffen, die Konsistenz aufrechterhalten, Textur verbessern und Haltbarkeit verlängern. Lecithin, extrahiert aus natürlichen Quellen wie Sojabohnen, Sonnenblumenkernen und Eiern, erfüllt mehrere Funktionen als Emulgator, Dispergiermittel und Benetzungsmittel und bietet Herstellern Vielseitigkeit und Kosteneffizienz. Die Clean-Label-Bewegung hat Lebensmittelproduzenten ermutigt, natürliche Zusatzstoffe wie Lecithin gegenüber synthetischen Alternativen zu wählen und damit die Marktnachfrage zu steigern. Die Verbraucherausgaben für verarbeitete und verpackte Lebensmittel bleiben stark, wie durch US-Haushalte belegt, die durchschnittlich USD 574 für Backwaren im Jahr 2023 ausgaben, laut Bureau of Labor Statistics [1]Quelle: Bureau of Labor Statistics, Average annual expenditures and characteristics of all consumer units,

bls.gov.

Erhöhte Anwendung in Tierfutteranwendungen

Tierernährungsanwendungen stellen einen bedeutenden Wachstumsbereich für die Lecithin-Nachfrage dar, unterstützt durch regulatorische Genehmigungen und nachgewiesene Vorteile bei der Viehproduktivität. Die Bestimmungen der Food and Drug Administration (FDA) 21 CFR Part 573 bestätigen Lecithins Sicherheit für Tierfutteranwendungen und bieten einen klaren regulatorischen Rahmen für Futtermittelhersteller und gewährleisten konsistente Umsetzung in der gesamten Industrie [2]Quelle: CFR, Code of Federal regulations,

ecfr.gov. Der Phospholipidgehalt in Lecithin verbessert die Fettverdauung bei monogastrischen Tieren und führt zu besseren Wachstumsraten und Futtereffizienz in Viehzuchtbetrieben. Die Aquakulturindustrie ist zu einem Haupttreiber der Nachfrage nach funktionellen Futterinhaltsstoffen wie Lecithin geworden. Die Ernährungs- und Landwirtschaftsorganisation der Vereinten Nationen (FAO) berichtet, dass die globale Aquakulturproduktion 130,9 Millionen Tonnen in 2022/23 erreichte und zu einer gesamten Fischerei- und Aquakulturproduktion von 223,2 Millionen Tonnen beitrug, was einen Anstieg von 4% gegenüber 2020 darstellt [3]Quelle: Food and Agriculture Organization, FAO Report: Global fisheries and aquaculture production reaches a new record high,

fao.org. Dieses Wachstum hat den Druck auf Aquafutter- und Tierfutterindustrien erhöht, nachhaltige, pflanzliche Alternativen zu konventionellen Futterinhaltsstoffen zu integrieren.

Expandierende Anwendungen in Pharma- und Nutraceutical-Industrien

Die expandierenden Anwendungen von Lecithin in den Pharma- und Nutraceutical-Industrien entwickeln sich zu einem bedeutenden Wachstumskatalysator für den globalen Lecithin-Markt. Lecithins funktionale Vielseitigkeit, basierend auf seinem reichen Phospholipidprofil, macht es zu einem wesentlichen Inhaltsstoff in fortschrittlichen Arzneimittelabgabesystemen. In pharmazeutischen Formulierungen wird Lecithin weit verbreitet für seine emulgierenden, solubilisierenden und bioverfügbarkeitsverbessernden Eigenschaften verwendet. Spezialisierte Lecithin-Derivate, einschließlich Phosphatidylserin und Phosphatidylcholin, erzielen höhere Marktpreise als Standard-Lecithin und schaffen Möglichkeiten für spezialisierte Hersteller. Die Generally Recognized as Safe (GRAS)-Einstufung der Food and Drug Administration (FDA) für Lecithin in pharmazeutischen Anwendungen verstärkt seine Position in therapeutischen Produkten. Die Nutraceutical-Industrie integriert zunehmend Lecithin-Verbindungen in funktionelle Lebensmittel und Nahrungsergänzungsmittel, insbesondere solche, die auf kognitive Gesundheit, Leberfunktion und Stoffwechsel abzielen.

Wachsende Nachfrage aus pflanzlichen und veganen Lebensmittelsektoren

Pflanzliche Lebensmittelformulierungen erfordern ausgeklügelte Emulgierungssysteme, um den Textur- und Stabilitätseigenschaften tierischer Produkte zu entsprechen, wodurch Lecithin zu einem entscheidenden Inhaltsstoff in der Produktentwicklung wird. Bunges spezialisiertes Lecithin-Portfolio adressiert technische Anforderungen in pflanzlichen Lebensmitteln, einschließlich effektiver Freisetzungseigenschaften, Antihaft-Eigenschaften und Emulsionsstabilisierung in Milchalternativen und Fleischersatzprodukten. Sonnenblumen-Lecithin bietet bedeutende Vorteile in pflanzlichen Anwendungen aufgrund seines allergenfreien Status und ermöglicht es Herstellern, Produkte für Verbraucher mit spezifischen Ernährungsrestriktionen zu entwickeln. Die technische Herausforderung, milchähnliche Texturen in pflanzlichen Alternativen zu erreichen, treibt Entwicklungen in Lecithin-Modifikationstechniken voran und schafft Möglichkeiten für Lieferanten, die spezialisierte Funktionalitätslösungen anbieten. Da die Verbraucherakzeptanz pflanzlicher Produkte zunehmend davon abhängt, die sensorischen Qualitäten konventioneller Lebensmittel zu erreichen, bleiben Lecithins Emulgierungsfähigkeiten für den Markterfolg wesentlich.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~)% Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Schwankende Rohstoffpreise | -1.4% | Global, mit besonderer Auswirkung auf kostensensitive Anwendungen | Kurzfristig (≤ 2 Jahre) |

| Negative Verbraucherwahrnehmung von GVO-Inhaltsstoffen | -0.8% | Hauptsächlich Europa und Nordamerika, Expansion nach Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Konkurrenz durch alternative Emulgatoren und Tenside | -0.6% | Global, mit synthetischen Alternativen in preissensitiven Segmenten | Langfristig (≥ 4 Jahre) |

| Begrenzte Haltbarkeit von flüssigen Lecithin-Produkten | -0.3% | Global, Auswirkungen auf Vertrieb und Bestandsmanagement | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Schwankende Rohstoffpreise

Der Lecithin-Markt sieht sich erheblichen Beschränkungen aufgrund schwankender Rohstoffpreise gegenüber, insbesondere Sojabohnen, Sonnenblumenkerne und Eier. Diese Primärquellen sind anfällig für verschiedene Faktoren, einschließlich Wetterbedingungen, geopolitischer Probleme, Handelspolitiken und Lieferkettenunterbrechungen. Zum Beispiel können extreme Wetterereignisse oder Dürren in wichtigen Produktionsregionen wie den Vereinigten Staaten, Brasilien oder der Ukraine Ernteerträge reduzieren und die Verfügbarkeit und Kosten der Lecithin-Produktionsmaterialien beeinträchtigen. Die Volatilität im breiteren Speiseölmarkt beeinflusst auch Lecithin-Preise, da Lecithin aus der Ölsaatenverarbeitung gewonnen wird. Änderungen in der Nachfrage nach Sojabohnen- oder Sonnenblumenöl, sei es durch sich verändernde Verbrauchsmuster oder Biokraftstoffvorschriften, beeinflussen Lecithin-Angebot und -Preisgestaltung. Diese Instabilität schafft Herausforderungen für Hersteller bei der Aufrechterhaltung stabiler Kostenstrukturen und Gewinnspannen. Die erhöhten Produktionskosten beeinträchtigen auch Lecithins Wettbewerbsfähigkeit gegenüber synthetischen Emulgatoren, insbesondere in preissensitiven Märkten.

Negative Verbraucherwahrnehmung von GVO-Inhaltsstoffen

Verbraucherresistenz gegen genetisch veränderte Inhaltsstoffe treibt die Nachfrage nach GVO-freien Lecithin-Alternativen an und schafft Lieferengpässe und Premium-Preise für zertifizierte GVO-freie Produkte. Sternchemies GRAS-Anerkennung für Sonnenblumen-Lecithin adressiert diese Sorge durch Bereitstellung einer natürlich GVO-freien Alternative, die für Clean-Label-Anwendungen geeignet ist. Der europäische Markt betont besonders GVO-freie Beschaffung, mit regulatorischen Rahmen, die zunehmend natürliche Zusatzstoffe gegenüber synthetischen Alternativen bevorzugen [4]Quelle: CBI Ministry of Foreign Affairs, "Which trends offer opportunities or pose a threat on the European natural food additives market?, "cbi.eu. Sonnenblumen-Lecithin erzielt Premium-Preise aufgrund seines von Natur aus GVO-freien Status und allergenfreien Profils, aber Lieferbeschränkungen begrenzen das Marktwachstumspotenzial. Der Wechsel zu GVO-freien Alternativen erfordert erhebliche Lieferketten-Umstrukturierung, da traditionelle Soja-Lecithin-Produzenten zertifizierte GVO-freie Sojabohnen sichern oder in alternative Quellen diversifizieren müssen. Verbraucheraufklärungsbemühungen von Ingredientenlieferanten konzentrieren sich auf Lecithins natürlichen Ursprung und funktionale Vorteile, aber Wahrnehmungsherausforderungen bestehen weiterhin in preissensitiven Marktsegmenten, wo GVO-Sorgen mit Kostenüberlegungen konkurrieren.

Segmentanalyse

Nach Quelle: Soja-Dominanz sieht sich Sonnenblumen-Herausforderung gegenüber

Soja-Lecithin hält einen dominanten Marktanteil von 65,49% im Jahr 2024, unterstützt durch etablierte Lieferketten und Kostenvorteile aus der globalen Sojabohnenverarbeitungsinfrastruktur. Sonnenblumen-Lecithin repräsentiert das am schnellsten wachsende Quellensegment mit einer prognostizierten CAGR von 7,89% während 2025-2030, angetrieben durch seinen GVO-freien Status und allergenfreie Eigenschaften, die mit Verbrauchergesundheitspräferenzen und steigenden Marktanforderungen übereinstimmen. Ei-Lecithin behält seine Position in spezialisierten Anwendungen bei, die überlegene Funktionalität erfordern, insbesondere in pharmazeutischen und Premium-Lebensmittelprodukten, während es konsistente Leistung in hochwertigen Segmenten demonstriert.

Raps-Lecithin ist als praktikable Alternative während Lieferkettenunterbrechungen, die konventionelle Quellen betreffen, entstanden und bietet Herstellern zusätzliche Beschaffungsflexibilität. Alternative Quellen, einschließlich Canola-Lecithin, haben ihre Marktpräsenz durch regulatorische Genehmigungen erweitert, wie Cargills Food and Drug Administration (FDA) Generally Recognised as Safe (GRAS)-Bestimmung, die eine breitere Verwendung in biologischen und GVO-freien Formulierungen ermöglicht.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Qualität: Pharmazeutische Anwendungen treiben Premium-Wachstum an

Lecithin in Lebensmittelqualität hält 57,15% Marktanteil im Jahr 2024 und dient hauptsächlich der verarbeiteten Lebensmittelindustrie mit Emulgierungslösungen in Backwaren-, Süßwaren- und Molkereiproduktanwendungen. Der Inhaltsstoff zeigt erhebliche Vielseitigkeit in Lebensmittelverarbeitungsoperationen. Pharmazeutisches Lecithin projiziert eine CAGR von 9,37% während 2025-2030, angetrieben durch seine zunehmende Verwendung in Arzneimittelabgabesystemen und nutraceutischen Formulierungen. Das pharmazeutische Segment expandiert durch Lecithins bewährtes Sicherheitsprofil und Food and Drug Administration (FDA)-Genehmigung für verschiedene Anwendungen. Die regulatorische Akzeptanz stärkt das Marktwachstumspotenzial in pharmazeutischen Formulierungen.

Zusätzliche Qualitäten, einschließlich kosmetischer und industrieller Anwendungen, bieten Wachstumsmöglichkeiten, da Hersteller Lecithin in nicht-traditionellen Verwendungen implementieren. Unternehmen wie American Lecithin Company fördern das pharmazeutische Segment durch Entwicklung spezialisierter Derivate, einschließlich Phosphatidylserin aus Soja- und Sonnenblumen-Lecithinen. Diese Formulierungen entsprechen strengen pharmazeutischen Qualitätsstandards und Spezifikationen. Die hochwertigen Derivate ermöglichen es Lieferanten, von Premium-Preisen und verbesserten Gewinnspannen in pharmazeutischen Anwendungen zu profitieren.

Nach Form: Pulver gewinnt an Boden durch Handhabungsvorteile

Flüssiges Lecithin dominiert den Markt mit einem Anteil von 59,81% im Jahr 2024, aufgrund seiner effizienten Einarbeitung in großangelegte Lebensmittelverarbeitung und überlegenen Emulgierungseigenschaften in Anwendungen, die schnelle Dispersion erfordern. Lecithin-Pulver wird voraussichtlich mit einer CAGR von 7,24% während 2025-2030 wachsen, unterstützt durch seine praktischen Handhabungsmerkmale, längere Haltbarkeit und niedrigere Transportkosten, die der operativen Effizienz der Hersteller zugutekommen. Andere Formen, einschließlich granulierter und modifizierter Varianten, bedienen spezifische Anwendungen, die bestimmte Partikelgrößen oder verbesserte Funktionalität erfordern. End-Use-Anforderungen bestimmen hauptsächlich die Formauswahl, mit flüssigen Formaten, die für sofortige Verarbeitungsbedürfnisse gewählt werden, und Pulverformen, die für besseres Bestandsmanagement und Vertrieb ausgewählt werden.

Fortschritte in Sprühtrocknungs- und Verkapselungsverfahren verbessern Lecithin-Pulvers Funktionalität und ermöglichen es, mit flüssigen Formen in traditionell flüssig-dominierten Anwendungen zu konkurrieren. Das Wachstum des Pulversegments stimmt mit Clean-Label-Präferenzen überein, da Hersteller minimal verarbeitete Inhaltsstoffe mit besserer Stabilität priorisieren. Die Vertriebsvorteile werden inmitten globaler Lieferkettenherausforderungen entscheidend, wobei Lecithin-Pulvers reduzierte Versand- und Lagerkosten internationale Kunden anziehen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Art: Biologisches Segment erfasst Premium-Positionierung

Konventionelles Lecithin hält einen dominanten Marktanteil von 83,45% im Jahr 2024, unterstützt durch etablierte Lieferketten und Kostenvorteile, die eine weit verbreitete Verwendung in verschiedenen Anwendungen und Preissegmenten ermöglichen. Das biologische Lecithin-Segment projiziert eine CAGR von 8,97% während 2025-2030, unterstützt durch Verbraucherakzeptanz von Premium-Preisen für zertifizierte biologische Inhaltsstoffe und günstige Vorschriften für biologische Lebensmittelproduktion. Jedoch erlebt das biologische Segment Lieferbeschränkungen aufgrund eingeschränkter zertifizierter biologischer Ölsaatenproduktion, was Marktmöglichkeiten für Lieferanten mit zuverlässigen biologischen Beschaffungskapazitäten schafft.

Die höheren Preise in biologischen Anwendungen generieren ausreichende Margen, um biologische Zertifizierungs- und Lieferkettenmanagementkosten auszugleichen. Das biologische Segment gewinnt Unterstützung durch regulatorische Entwicklungen, einschließlich der überarbeiteten Richtlinien der Europäischen Behörde für Lebensmittelsicherheit (EFSA) für neuartige Lebensmittel, die natürliche Inhaltsstoffe und nachhaltige Produktionspraktiken priorisieren. Biologische Lebensmittelherstellers Verbraucheraufklärungsprogramme betonen Lecithins natürliche Eigenschaften und funktionale Vorteile und verbessern die Marktakzeptanz. Die Kombination aus biologischen und GVO-freien Präferenzen generiert erhebliche Nachfrage nach biologischem Sonnenblumen-Lecithin, obwohl Lieferbeschränkungen die Marktexpansion begrenzen.

Nach Anwendung: Nahrungsergänzungsmittel übertreffen traditionelle Lebensmittelverwendungen

Lebensmittel- und Getränkeanwendungen halten einen Marktanteil von 51,45% im Jahr 2024, hauptsächlich angetrieben durch Backwaren- und Süßwarensegmente. Lecithins Fähigkeit, Textur zu verbessern und Haltbarkeit zu verlängern, hat seine Bedeutung in verschiedenen Produktkategorien etabliert. Das Ernährungs- und Nahrungsergänzungsmittelsegment wird voraussichtlich mit einer CAGR von 9,01% während 2025-2030 wachsen, unterstützt durch erhöhtes Verbraucherbewusstsein für Lecithins Gesundheitsvorteile in kognitiven und kardiovaskulären Wellness-Produkten.

Tierfutteranwendungen expandieren weiterhin aufgrund regulatorischer Genehmigungen und nachgewiesener Verbesserungen in Futterverwertungsraten. Der pharmazeutische Sektor behält Premium-Preise durch spezialisierte Lecithin-Formulierungen bei. Die Kosmetik- und Körperpflegeindustrie präsentiert Wachstumspotenzial, da Hersteller Lecithins Emulgierungseigenschaften in natürlichen Schönheitsprodukten integrieren. Die breite Verteilung über mehrere Anwendungen reduziert Marktkonzentrationsrisiken und ermöglicht es Lieferanten, ihre Produktportfolios für verbesserte Profitabilität über End-Use-Segmente zu optimieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Nordamerika hält einen dominanten Anteil von 35,69% des Lecithin-Marktes im Jahr 2024, unterstützt durch strenge Food and Drug Administration (FDA)-Vorschriften, die natürliche Emulgatoren bevorzugen. Die Region behält ausgewogene Kapazität durch erhebliche Investitionen in Sojabohnen- und Canola-Zerlegungsanlagen und erhöhte Produkteinführungen pflanzlicher Lebensmittel bei. Hohe Verbraucherausgaben für Nahrungsergänzungsmittel treiben die Annahme von Premium-Phospholipiden in Gehirngesundheitsprodukten an. Asien-Pazifik zeigt die höchste Wachstumsrate mit einer CAGR von 8,72% während 2025-2030. Die Expansion der chinesischen Nahrungsergänzungsmittelindustrie und Indiens Bäckereiketten treibt die Nachfrage nach sowohl Standard- als auch Premium-Lecithin-Produkten an.

Asien-Pazifik entsteht als die am schnellsten wachsende Region mit einer CAGR von 8,72% während 2025-2030, angetrieben durch expandierende Nutraceutical-Märkte und steigende verfügbare Einkommen, die Premium-Inhaltsstoffannahme ermöglichen. Chinas Nahrungsergänzungsmittelmarkt, insbesondere für Lecithin-Anwendungen in kognitiver Gesundheit und kardiovaskulären Wellness-Produkten, trägt erheblich zur regionalen Nachfrageexpansion bei. Die verarbeitete Lebensmittelproduktionsbasis der Region generiert erhebliche Nachfrage nach kostenwirksamen Emulgierungslösungen, während zunehmendes Verbraucherbewusstsein für Gesundheitsvorteile Premium-Lecithin-Verwendung in verschiedenen Anwendungen unterstützt.

Europa behält einen ausgewogenen Ansatz zwischen Volumen- und Wertsegmenten bei. Vorschriften der Europäischen Behörde für Lebensmittelsicherheit (EFSA) und GVO-Sorgen treiben die Nachfrage nach Sonnenblumen- und Raps-Lecithin an. Osteuropäische Produzenten profitieren von der Nähe zu Sonnenblumenproduktionsregionen, vorbehaltlich der Lösung geopolitischer Probleme. Südamerika dient als wichtiges Lieferzentrum und nutzt Brasiliens erhebliche Sojabohnenproduktion. Der Nahe Osten und Afrika präsentieren Wachstumspotenzial aufgrund der Expansion der Lebensmittelverarbeitungsindustrien und steigendem Verbraucherbewusstsein für funktionale Inhaltsstoffe. Jedoch begrenzen Infrastruktur-Beschränkungen und unterentwickelte regulatorische Rahmen weiterhin das Marktwachstum im Vergleich zu etablierten Märkten.

Wettbewerbslandschaft

Wichtige Akteure, einschließlich Archer Daniels Midland, Cargill Inc., Lipoid GmbH, International Flavors & Fragrances (eine DuPont-Tochtergesellschaft) und Wilmar International, dominieren den mäßig konzentrierten Lecithin-Markt. Durch Nutzung vertikaler Integration navigieren diese Firmen durch Lieferkettenschwankungen und garantieren Produktrückverfolgbarkeit, wobei sie resultierende Kosteneinsparungen in Forschung und Entwicklung kanalisieren. Dieser strategische Ansatz ermöglicht es ihnen, einen Wettbewerbsvorteil in Produktinnovation und Marktpositionierung zu erhalten.

Technologische Konkurrenz konzentriert sich auf Fraktionierungsprozesse und erhöht Phosphatidylcholin-Gehalt auf über 90% - eine Schlüsselanforderung für intravenöse Lipidemulsionen. Firmen entwickeln nachhaltige Extraktionstechniken, insbesondere Membranfiltration, die Hexan-Verwendung um 25% reduziert. Diese Fortschritte stimmen mit der wachsenden Nachfrage nach umweltfreundlichen Produktionsmethoden im Markt überein.

In Europas allergen-sensitivem Süßwarensektor schaffen kleinere Entitäten wie Sternchemie eine Nische mit ihrem GVO-freien Sonnenblumen- und Raps-Lecithin. Um ihre Stellung im Nutraceutical-Bereich zu stärken, schmieden diese Firmen strategische Partnerschaften mit Auftragsverpacker und Kapselproduzenten. Solche Kooperationen ermöglichen es ihnen, ihre Produktangebote zu erweitern und eine breitere Verbraucherbasis zu bedienen.

Lecithin-Industrieführer

-

Lipoid GmbH

-

Wilmar International

-

Cargill Inc.

-

Archer Daniels Midland Company

-

International Flavors & Fragrances, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Austrade Inc. führte ein GVO-freies hydrolysiertes Sonnenblumen-Lecithin-Pulver ein, um sein Clean-Label-Inhaltsstoffportfolio zu erweitern und der steigenden Nachfrage von funktionellen Getränkeherstellern gerecht zu werden. Der Inhaltsstoff, produziert durch enzymatische Hydrolyse und Konzentration, erreicht ein hydrophil-lipophiles Gleichgewicht (HLB) von 9-10 und ermöglicht stabile Öl-in-Wasser-Emulsionen.

- Mai 2025: Louis Dreyfus Company (LDC) etablierte eine neue automatisierte Spezial-Futter-Lecithin-Produktionslinie in ihrer Ölsaaten-Zerlegungsanlage in Tianjin, China. Die Anlage arbeitet mit erneuerbarer Elektrizität und wurde mit dem Forschungs- und Entwicklungszentrum des Unternehmens in Shanghai entwickelt.

- Dezember 2024: Louis Dreyfus Company unterzeichnete eine verbindliche Vereinbarung zum Erwerb von BASFs Food and Health Performance Ingredients-Geschäft und fügte fortschrittliche Lecithin-Linien zu seinem Spezialportfolio hinzu.

- August 2024: Bunge erweiterte sein Lecithin-Portfolio in Nordamerika durch Einführung von entöltem Sojabohnen-Lecithin in pulverisierten und granulierten Formaten. Diese Ergänzung vervollständigt seine bestehenden Angebote von rohem, Standard- und Spezial-Lecithin aus Sojabohnen, Sonnenblumen und Raps.

Globaler Lecithin-Marktbericht Umfang

Lecithin ist eine fettähnliche Substanz, die für die Körperzellen notwendig ist. Lecithin kann in vielen Lebensmittelprodukten gefunden werden, einschließlich Sojabohnen und Eigelb. Es wird als Medizin genommen und auch bei der Herstellung von Medikamenten verwendet.

Der globale Lecithin-Markt ist nach Quelle, Anwendung und Geographie segmentiert. Basierend auf der Quelle ist der Markt in Ei, Soja, Sonnenblume und andere segmentiert. Basierend auf der Anwendung ist der Markt in Lebensmittel und Getränke, Futter, Ernährung und Nahrungsergänzungsmittel, Pharmazeutika und andere Anwendungen segmentiert. Die Studie deckt auch die globale Analyse der wichtigsten Regionen ab, wie Nordamerika, Europa, Asien-Pazifik, Südamerika, Naher Osten und Afrika.

Für jedes Segment wurden Marktgrößen und Prognosen basierend auf dem Wert (in USD Millionen) erstellt.

| Soja |

| Sonnenblume |

| Ei |

| Raps |

| Andere Quellen |

| Lebensmittelqualität |

| Pharmaqualität |

| Andere |

| Flüssig |

| Pulver |

| Andere |

| Biologisch |

| Konventionell |

| Lebensmittel und Getränke | Backwaren und Süßwaren |

| Molkereiprodukte | |

| Getränke | |

| Andere Lebensmittel und Getränke | |

| Tierfutter | |

| Nahrungsergänzungsmittel | |

| Pharmazeutika | |

| Kosmetik und Körperpflege | |

| Andere Anwendung |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Restliches Nordamerika | |

| Europa | Deutschland |

| Frankreich | |

| Vereinigtes Königreich | |

| Spanien | |

| Niederlande | |

| Italien | |

| Schweden | |

| Polen | |

| Belgien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Südkorea | |

| Indonesien | |

| Thailand | |

| Singapur | |

| Restlicher Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Chile | |

| Kolumbien | |

| Peru | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Südafrika | |

| Nigeria | |

| Saudi-Arabien | |

| Ägypten | |

| Marokko | |

| Türkei | |

| Restlicher Naher Osten und Afrika |

| Nach Quelle | Soja | |

| Sonnenblume | ||

| Ei | ||

| Raps | ||

| Andere Quellen | ||

| Nach Qualität | Lebensmittelqualität | |

| Pharmaqualität | ||

| Andere | ||

| Nach Form | Flüssig | |

| Pulver | ||

| Andere | ||

| Nach Art | Biologisch | |

| Konventionell | ||

| Nach Anwendung | Lebensmittel und Getränke | Backwaren und Süßwaren |

| Molkereiprodukte | ||

| Getränke | ||

| Andere Lebensmittel und Getränke | ||

| Tierfutter | ||

| Nahrungsergänzungsmittel | ||

| Pharmazeutika | ||

| Kosmetik und Körperpflege | ||

| Andere Anwendung | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Restliches Nordamerika | ||

| Europa | Deutschland | |

| Frankreich | ||

| Vereinigtes Königreich | ||

| Spanien | ||

| Niederlande | ||

| Italien | ||

| Schweden | ||

| Polen | ||

| Belgien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Südkorea | ||

| Indonesien | ||

| Thailand | ||

| Singapur | ||

| Restlicher Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Chile | ||

| Kolumbien | ||

| Peru | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Südafrika | ||

| Nigeria | ||

| Saudi-Arabien | ||

| Ägypten | ||

| Marokko | ||

| Türkei | ||

| Restlicher Naher Osten und Afrika | ||

Schlüsselfragen beantwortet im Bericht

Wie hoch ist der Wert des globalen Lecithin-Marktes im Jahr 2025 und wie groß wird er bis 2030 sein?

Die Lecithin-Marktgröße wird voraussichtlich USD 1,08 Milliarden im Jahr 2025 erreichen und mit einer CAGR von 6,15% auf USD 1,46 Milliarden bis 2030 wachsen.

Welche Quellkategorie kontrolliert den größten Anteil und welche wächst am schnellsten?

Soja-Lecithin führt mit 65,49% Anteil im Jahr 2024, während Sonnenblumen-Lecithin mit der schnellsten CAGR von 7,89% bis 2030 expandieren soll.

Welche Region wird voraussichtlich die höchste Wachstumsrate während 2025-2030 verzeichnen?

Asien-Pazifik wird voraussichtlich mit einer CAGR von 8,72% voranschreiten und alle anderen Regionen dank steigender Nutraceutical-Nachfrage und steigender verfügbarer Einkommen übertreffen

Was sind die primären Wachstumstreiber, die Führungskräfte überwachen sollten?

Regulatorischer Druck für Clean-Label-Formulierungen, expandierende pharmazeutische und nutraceutische Verwendungen und erhöhte Nachfrage von pflanzlichen Lebensmittelproduzenten sind die Schlüsselkräfte, die den Markt heben

Seite zuletzt aktualisiert am: