Indien CMO-Marktanalyse

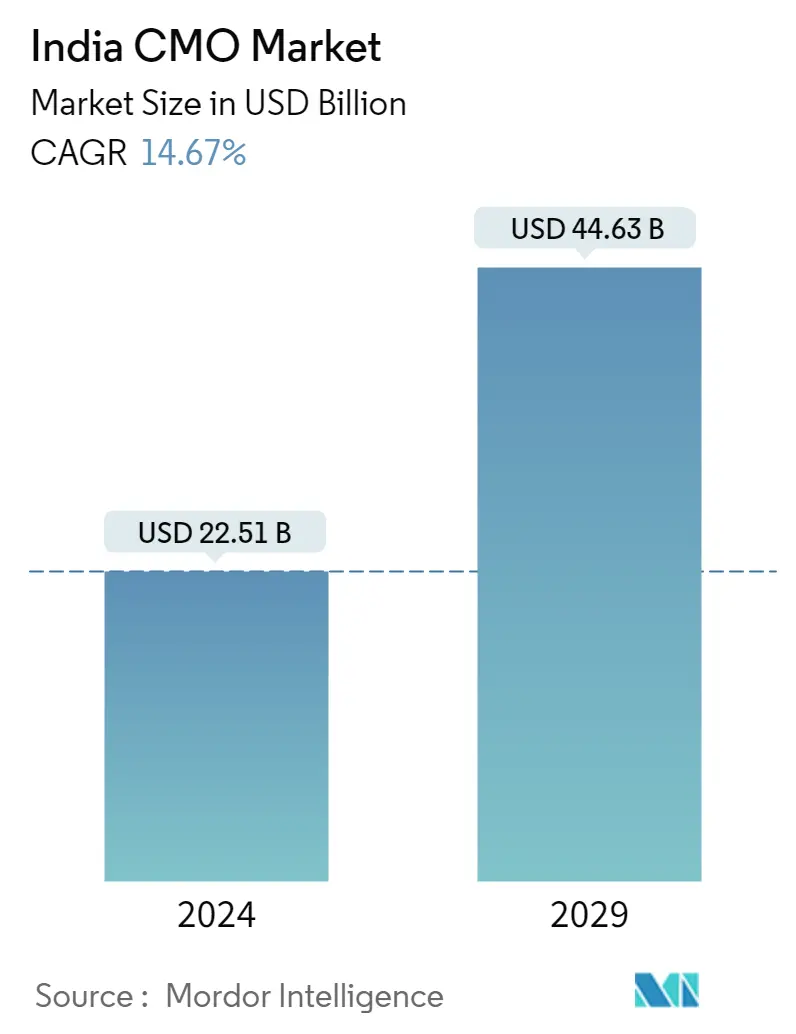

Die Größe des indischen CMO-Marktes wird im Jahr 2024 auf 22,51 Milliarden US-Dollar geschätzt und soll bis 2029 44,63 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 14,67 % im Prognosezeitraum (2024–2029) entspricht.

Die steigende Nachfrage nach injizierbaren Arzneimitteln, insbesondere in der Krebsforschung, wird dem indischen Markt für pharmazeutische Auftragsfertigung einen Aufwärtstrend verleihen. Injizierbare Arzneimittel bieten im Vergleich zu anderen Arzneimittelformulierungsarten höhere Erträge. Daher wird erwartet, dass ein höherer ROI und eine höhere therapeutische Effizienz das Wachstum des Segments injizierbarer Formulierungen im Land vorantreiben werden.

- In den letzten Jahrzehnten hat Indien einen bedeutenden Sprung in der pharmazeutischen Produktion gemacht, einschließlich der Auftragsfertigung. Laut Indian Drug Manufacturers' Association bietet die Pharma-CMO-Branche eine große Chance für kleine und mittlere Unternehmen.

- Sowohl die Pharma- als auch die Impfstoffindustrie sind für Indien von großer Bedeutung. Weltweit ist es der größte Anbieter von Generika. Rund 60 % der weltweiten Impfungen kommen aus Indien, was 20 % der weltweiten Lieferungen ausmacht. Indien ist sowohl volumen- als auch wertmäßig das drittgrößte Land der Welt. OTC-Arzneimittel, Generika, APIs, Impfstoffe, Biosimilars und kundenspezifische Forschungsfertigung sind wichtige Teilsektoren des indischen Pharmageschäfts (CRM).

- Die Ausweitung der Arzneimittelsynthese und späte klinische Studien haben sich im Land als geeignetes Protokoll etabliert. Darüber hinaus hat das DTAB (Drug Technical Advisory Board) zugestimmt, eine Ausnahmegenehmigung für Studien im Spätstadium (Phase III) bestimmter Medikamente im Land zu gewähren, die aus den regulierten Märkten der USA und Europas stammen. Dieser Anreizschritt führt zu enormen Kosteneinsparungen für Pharmaunternehmen und verstärkt dadurch ihren Fokus auf Indien.

- Die indische Regierung hat mehrere Programme zur Unterstützung des Pharmasektors aufgelegt. Die Initiative zur Stärkung der pharmazeutischen Industrie (SPI) mit einer Gesamtinvestition von 500 Crore INR (64,5 Millionen US-Dollar) konzentriert sich auf die Verbesserung der aktuellen Infrastruktureinrichtungen. Die Zuflüsse ausländischer Direktinvestitionen (FDI) in den indischen Arzneimittel- und Pharmasektor erreichten zwischen dem Geschäftsjahr 2021 und 22 1.414 Millionen US-Dollar.

- Pharmazeutika, wichtige Ausgangsmaterialien (KSMs), medizinische Geräte, Massenmedikamentenparks und andere Branchen verfügen über produktionsbezogene Anreizprogramme (PLI), um Hersteller zu unterstützen. Mit dem PLI-Programm will die indische Regierung die Produktion und Investitionen in der Pharmaindustrie des Landes steigern. In den sechs Jahren von 2022 bis 2027 wird das Programm voraussichtlich zu einem zusätzlichen Umsatz von 2.94.000 Crore INR (37,09 Milliarden US-Dollar) führen.

- Darüber hinaus ist das Land ein bedeutender Exporteur pharmazeutischer Lösungen. Beispielsweise sind die Vereinigten Staaten auf Indien angewiesen, um Dienstleistungen zu importieren und ihre Werke im Land zu errichten. Die deutlich um 40 % niedrigeren Betriebs- und Produktionskosten sind der Grund, warum multinationale Unternehmen Indien für ihre Outsourcing-Anforderungen in Betracht ziehen.

- Zu den Hauptfaktoren, die die Marktexpansion im prognostizierten Zeitraum am wahrscheinlichsten behindern werden, gehören die Existenz strenger staatlicher Beschränkungen und ein Rückgang der Zulassung zahlreicher kleiner Moleküle und Biologika in bestimmten Regionen des Landes. Darüber hinaus erhöht der Mangel an moderner Technologie in kleinen CDMOs die Wahrscheinlichkeit von Prozessfehlern, das Potenzial für schlechte Qualität und die mit steigenden Preisen verbundenen Schwierigkeiten, die allesamt die Marktexpansion bremsen dürften.

- Die COVID-19-Epidemie war im Allgemeinen gut für Auftragsfertigungsdienstleistungen. Im Bereich der Herstellung klinischer Studien, wo große und kleine Unternehmen eine umfangreiche Medikamentenpipeline und Partner nutzen, um ihre Pipelines voranzutreiben, gibt es zahlreiche Perspektiven für CMOs. Die Pandemie hat auch die internen Kapazitäten großer Pharmakonzerne erhöht, da einige ihrer aktuellen Waren ausgelagert haben. Der Krieg zwischen Russland und der Ukraine hatte auch Auswirkungen auf das gesamte Verpackungsökosystem.

Indien CMO-Markttrends

Das Segment der Generika in fester Fertigdosis hält einen erheblichen Marktanteil

- Das Segment der Festdosenformulierung dominiert in Indien hauptsächlich das Segment der Fertigdosen, was auf niedrigere Herstellungskosten, die Einhaltung von Patenten und die einfache Wartung zurückzuführen ist. Feste Darreichungsformen wie Tabletten, Pillen, Kapseln, Pulver usw. gehören zu den am häufigsten verwendeten Produkten im Land. Das Wachstum von Generika ist einer der Hauptfaktoren für das Wachstum des Segments. Indien ist der größte Exporteur von Generika und macht etwa 20 % des weltweiten Exportvolumens aus.

- Mit der Herstellung von 60.000 verschiedenen Generikamarken in 60 therapeutischen Kategorien ist Indien der weltweit größte Hersteller von Generika, auf den 20 % des weltweiten Angebots entfallen. Eine der größten Erfolgsgeschichten der Medizin ist die Verfügbarkeit billiger HIV-Medikamente aus Indien. Indien ist einer der weltweit führenden Hersteller kostengünstiger Impfstoffe. Indien wird zu Recht als Apotheke der Welt bezeichnet, da seine Medikamente aufgrund ihrer niedrigen Kosten und hervorragenden Qualität weltweit beliebt sind.

- Darüber hinaus eröffnen sich weltweit neue Möglichkeiten durch Generikahersteller, die modifizierte Versionen zugelassener niedermolekularer Arzneimittel herstellen, deren Patent abgelaufen ist. Diese sogenannten Super-Generika bieten einen therapeutischen Vorteil, der sie von herkömmlichen Generika unterscheidet. Beispielsweise haben die in Indien ansässigen Ranbaxy Laboratories eine einmal täglich einzunehmende Ciprofloxacin-Tablette entwickelt und diese an die in Deutschland ansässige Bayer AG lizenziert.

Arzneimittel- und Pharmaexporte in den Vereinigten Staaten sorgen für ein erhebliches Marktwachstum

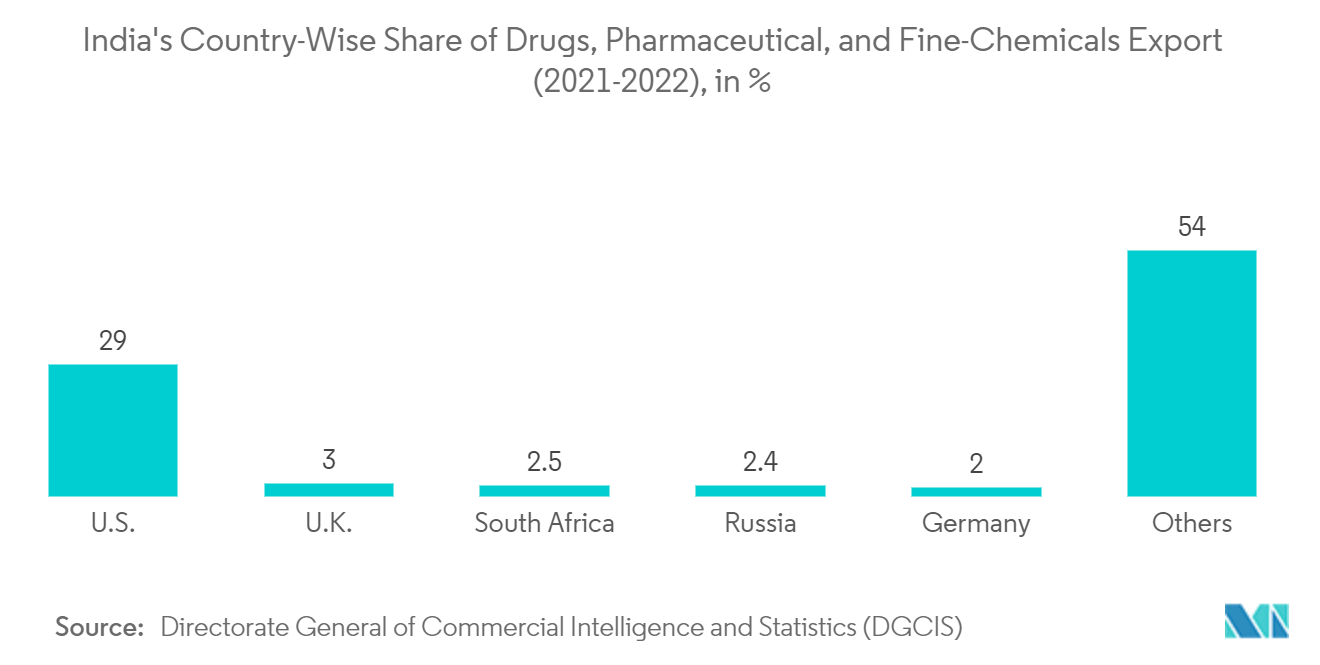

- Indische Medikamente werden in mehr als 200 Länder weltweit exportiert, wobei die USA der wichtigste Markt sind. Nach Angaben der RBI trägt der indische Pharmasektor etwa 2 Prozent zum indischen BIP und rund 8 Prozent zu den gesamten Warenexporten des Landes bei.

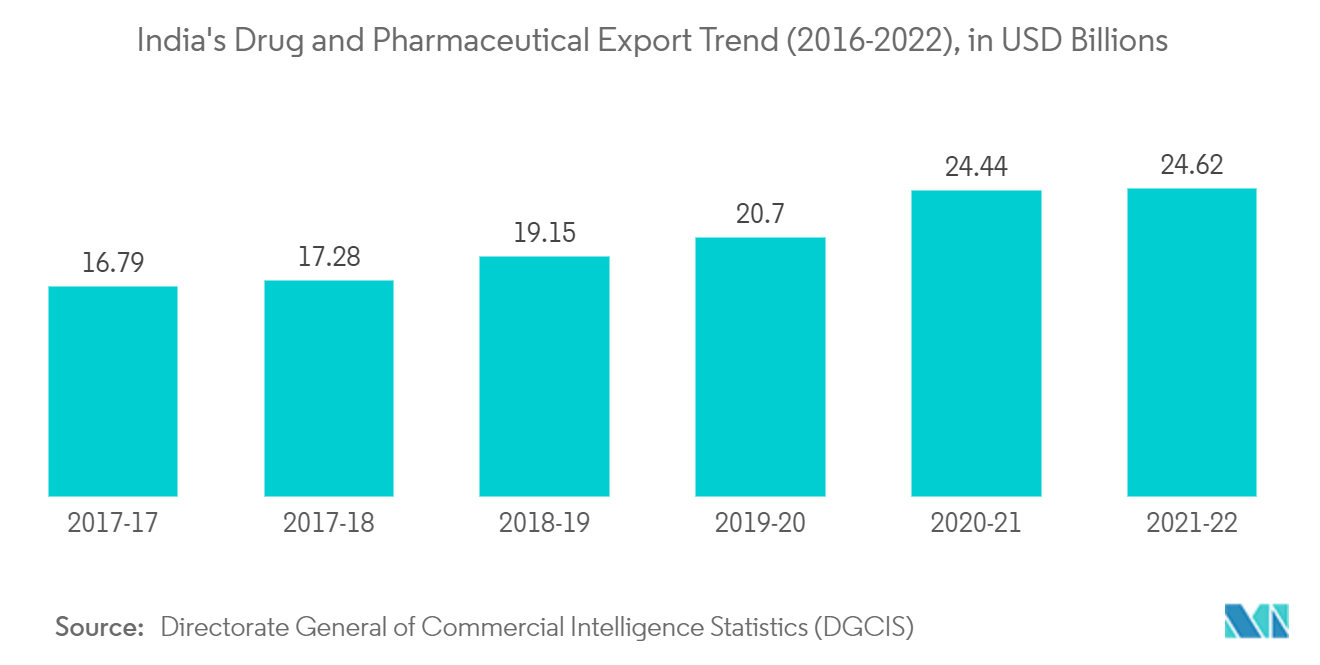

- Generika machen 20 % des weltweiten Exportvolumens aus und machen Indien zum weltweit größten Anbieter von Generika. In der Covid-Phase beliefen sich Indiens Arzneimittel- und Pharmaexporte zwischen April 2021 und Mai 2021 auf 3,76 Milliarden US-Dollar (Quelle IBEF).

- Die USA, Großbritannien und Russland gehören mit einem Anteil von 29 %, 3 % bzw. 2,4 % im Zeitraum 2021–22 zu den größten Importeuren aus Indien. Indiens Exporte von Pharmaprodukten in die USA beliefen sich im Geschäftsjahr 21–22 auf 7.101,6 Millionen US-Dollar.

- Bis August 2021 hatte die USFDA 741 Einrichtungen genehmigt. Darüber hinaus hatten indische Unternehmen bis Dezember 2020 4.346 ANDAs gewonnen. Aufgrund der Covid-Epidemie wurden in den letzten Jahren keine USFDA-Inspektionen durchgeführt; Dennoch treten sie in letzter Zeit auf und dürften die indischen Exporte in die USA weiter steigern.

- In Indien gibt es die meisten USFDA-konformen Unternehmen mit Niederlassungen außerhalb der USA. Über 55 % der indischen Exporte gehen in stark regulierte Märkte, und 8 von 20 globalen Generikaunternehmen haben dort ihren Sitz. Etwa 65–70 % der von der Weltgesundheitsorganisation (WHO) benötigten Impfstoffe werden aus Indien geliefert, dem Land, das die meisten Impfstoffe exportiert.

Überblick über die indische CMO-Branche

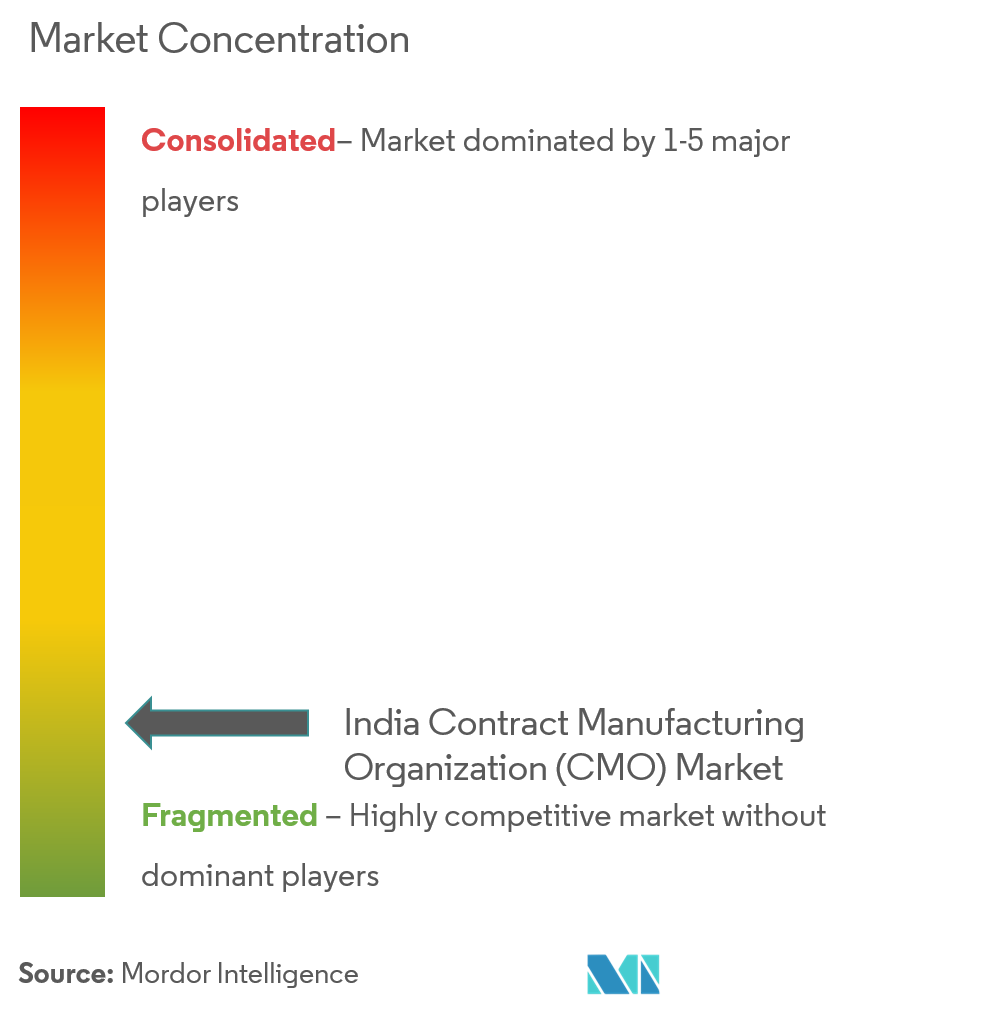

Der Markt der India Contract Manufacturing Organization (CMO) ist fragmentiert, wobei die Top-Anbieter einen erheblichen Anteil am Gesamtmarkt ausmachen. Neben diesen Hauptakteuren investieren mehrere Marktteilnehmer in Innovations- und Partnerschaftsaktivitäten, um einen größeren Marktanteil zu gewinnen. Daher ist die Intensität der Wettbewerbsrivalität hoch. Die Hauptakteure sind Dr. Reddys Laboratories, Cadila Healthcare Limited, Cipla Ltd. usw. Aktuelle Entwicklungen auf dem Markt sind –.

Im Juli 2022 berichtete Cipla Limited, dass Endura Mass, eine bekannte Marke für Nahrungsergänzungsmittel in der Kategorie Gewichtszunahme von Medinnbelle Herbalcare Private Limited, von Cipla Health Limited (CHL), einer hundertprozentigen Tochtergesellschaft und Consumer-Healthcare-Abteilung von Medinnbelle Herbalcare Private Limited, übernommen wurde Unternehmen.

Im Mai 2022 hat das südkoreanische Unternehmen HK inno. N Corporation und das indische Unternehmen Dr. Reddy's Laboratories haben eine exklusive Partnerschaft für die Lieferung und Vermarktung des patentierten neuartigen Moleküls Tegoprazan der HK inno.N Corporation zur Behandlung von Magen-Darm-Erkrankungen in Indien und sechs wichtigen Schwellenländern geschlossen.

Indiens CMO-Marktführer

Dr. Reddy’s Laboratories

Cadila Healthcare Limited

MSN Laboratories Pvt Ltd

Cipla Ltd.

Akums Drugs and Pharmaceuticals Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Indien CMO-Marktnachrichten

- Im Juni 2022 führte Glenmark Pharmaceuticals in Indien das hochmoderne Fixdosis-Kombinationsmedikament (FDC) Indacaterol + Mometason für Patienten mit unkontrolliertem Asthma ein. Das Unternehmen führte diesen FDC unter dem Namen Indamet ein. Glenmark ist das erste Unternehmen in Indien, das das bahnbrechende FDC von Indacaterol, einem langwirksamen Beta-Agonisten, und Mometasone Furoate, einem inhalativen Kortikosteroid, das von der Drug Controller General of India (DCGI) zugelassen wurde, kommerzialisiert.

- Im Mai 2022 Sun Pharma gab bekannt, dass eine seiner hundertprozentigen Tochtergesellschaften die Einführung eines erstklassigen oralen Arzneimittels, Bempedosäure, in Indien zur Senkung des Low-Density-Lipoprotein-Cholesterins (LDL) plant. Das Unternehmen wird das Medikament unter dem Markennamen Brillo auf den Markt bringen.

- Im März 2022 Das in Mumbai ansässige Pharmaunternehmen Themis Medicare Ltd. gab bekannt, dass die Drug Controller General of India ihr antivirales Medikament VIRALEX (DCGI) zugelassen hat. Bei leichten bis mittelschweren Covid-19-Erkrankten hilft das Medikament bei der frühzeitigen Behandlung klinischer Symptome, so die Ergebnisse doppelblinder, randomisierter kontrollierter Studien (RCT).

Segmentierung der indischen CMO-Branche

Die Marktstudie verfolgt die wichtigsten Marktparameter, die zugrunde liegenden Wachstumsbeeinflusser und die wichtigsten in der Branche tätigen Anbieter, was die Markteinschätzungen und Wachstumsraten im Prognosezeitraum stützt. Die Studie analysiert außerdem die Gesamtauswirkungen von COVID-19 auf das Ökosystem.

Der Markt der indischen Contract Manufacturing Organization (CMO) ist nach Servicetyp (API und Zwischenprodukte, Fertigdosis) segmentiert. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (in Mio. USD) angegeben.

| API und Zwischenprodukte | |

| Fertige Dosis | Feststoffe |

| Flüssigkeiten | |

| Halbfeste und injizierbare Stoffe |

| Nach Servicetyp | API und Zwischenprodukte | |

| Fertige Dosis | Feststoffe | |

| Flüssigkeiten | ||

| Halbfeste und injizierbare Stoffe | ||

Häufig gestellte Fragen zur CMO-Marktforschung in Indien

Wie groß ist der indische CMO-Markt?

Es wird erwartet, dass die Größe des indischen CMO-Marktes im Jahr 2024 22,51 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 14,67 % bis 2029 auf 44,63 Milliarden US-Dollar wachsen wird.

Wie groß ist der indische CMO-Markt derzeit?

Im Jahr 2024 wird die Größe des indischen CMO-Marktes voraussichtlich 22,51 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem indischen CMO-Markt?

Dr. Reddy’s Laboratories, Cadila Healthcare Limited, MSN Laboratories Pvt Ltd, Cipla Ltd., Akums Drugs and Pharmaceuticals Limited sind die größten Unternehmen, die auf dem indischen CMO-Markt tätig sind.

Welche Jahre deckt dieser indische CMO-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des indischen CMO-Marktes auf 19,63 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des indischen CMO-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des indischen CMO-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht einer Auftragsfertigungsorganisation in Indien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Auftragsfertigungsorganisation in Indien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Auftragsfertigungsorganisation in Indien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.