Ultraschallgeräte Marktgröße und Marktanteil

Ultraschallgeräte Marktanalyse von Mordor Intelligence

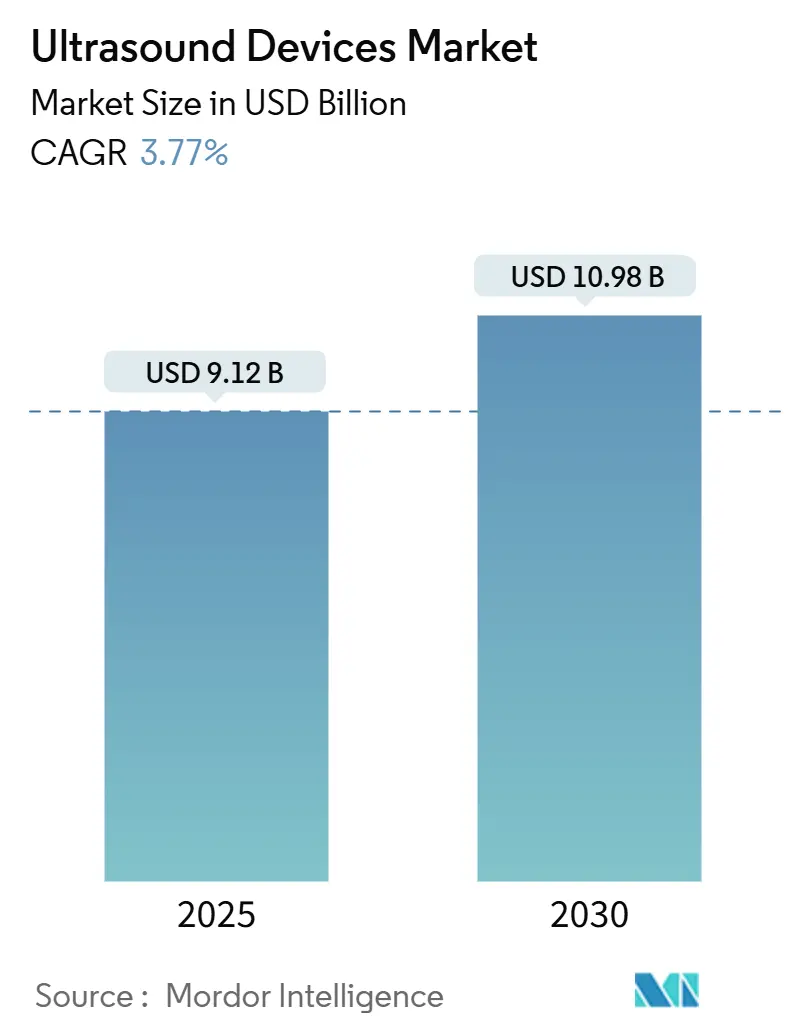

Die Ultraschallgeräte Marktgröße wird für 2025 auf 9,12 Milliarden USD geschätzt und soll bis 2030 10,98 Milliarden USD erreichen, bei einer CAGR von 3,77% während des Prognosezeitraums (2025-2030).

Konstante Nachfrage nach Echtzeit-, strahlungsfreier Bildgebung, rasche Einführung künstlicher Intelligenz (KI) in Bildakquisition und -interpretation sowie die zunehmende Nutzung von Handsonden in der Primärversorgung untermauern dieses Wachstum. Klinische Evidenz zeigt, dass KI-Führung die diagnostische Qualität von Scans, die von Nicht-Experten durchgeführt werden, auf 98,3% anheben kann und damit die Leistung von Spezialisten erreicht. Etablierte Märkte treiben weiterhin die Ersatznachfrage für Premium-3D- & 4D-Systeme voran, während Schwellenmärkte erstmalige Käufe durch öffentliche Gesundheitsprogramme vorantreiben. Eine Wendung hin zu minimal-invasiven Verfahren, kombiniert mit multimodalen Fusionsplattformen, die Echtzeit-Ultraschall auf CT oder MRT überlagern, erweitert die prozedurale Rolle der Technologie. Gleichzeitig dämpfen anhaltende Erstattungslücken für Point-of-Care-Geräte in den Vereinigten Staaten und sich verschärfende globale Qualitätssystem-Vorschriften die Dynamik.

Wichtige Bericht-Erkenntnisse

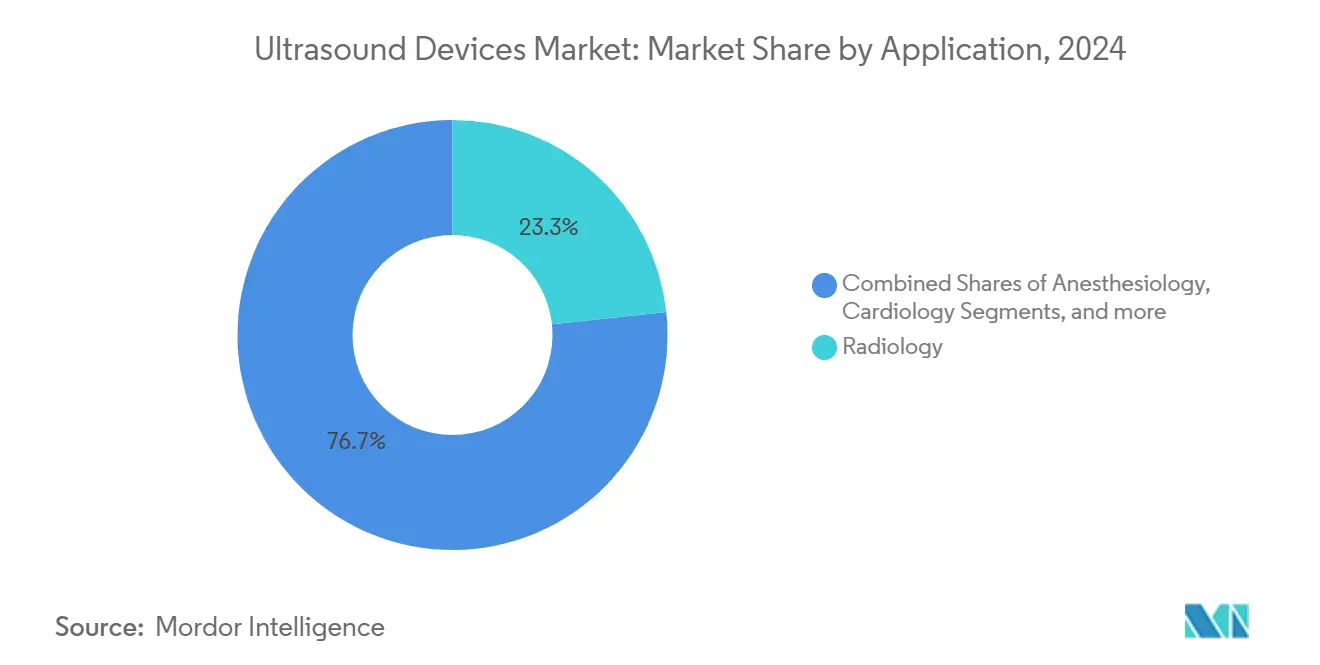

- Nach Anwendung entfielen 2024 23,3% der Ultraschallgeräte Marktgröße auf die Radiologie, während die Anästhesiologie bis 2030 mit einer CAGR von 4,9% beschleunigen wird.

- Nach Technologie hielt die 3D- & 4D-Bildgebung 2024 45,6% des Ultraschallgeräte Marktanteils, während hochintensiver fokussierter Ultraschall (HIFU) die schnellste CAGR von 5,1% bis 2030 verzeichnen wird.

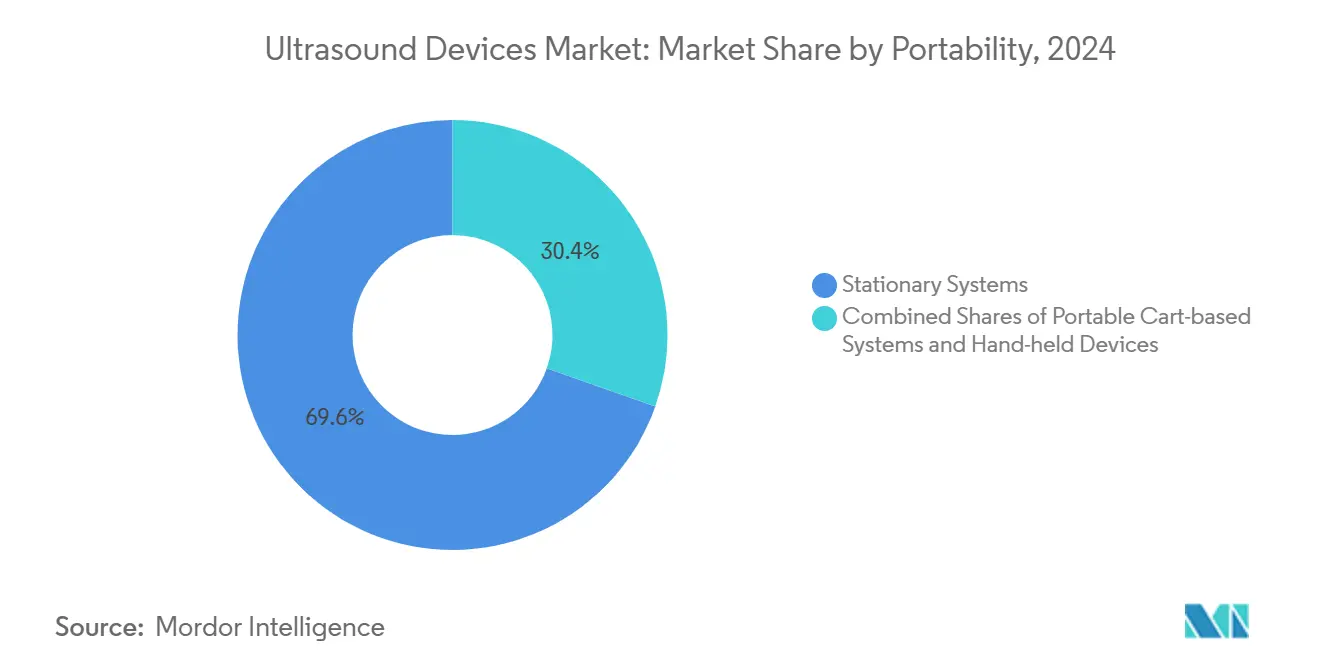

- Nach Portabilität dominierten stationäre Konsolen 2024 mit 69,6% Umsatzanteil; Handgeräte werden bis 2030 eine CAGR von 8,2% verzeichnen.

- Nach Endbenutzer beherrschten Krankenhäuser 2024 55,1% der Ultraschallgeräte Marktgröße; häusliche Pflegeeinrichtungen werden voraussichtlich mit einer CAGR von 10,5% expandieren.

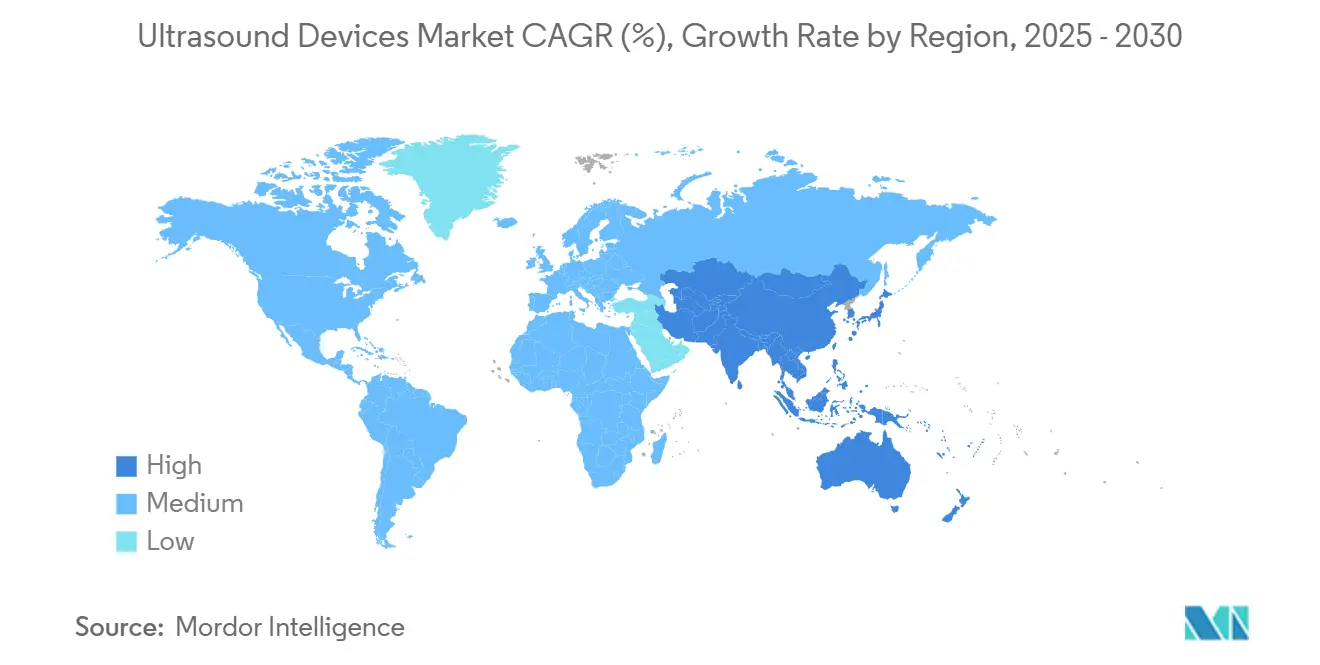

- Nach Region führte Nordamerika 2024 mit 38,1% Umsatz; Asien-Pazifik ist die am schnellsten wachsende Region mit einer CAGR von 4,8% für 2025-2030.

Globale Ultraschallgeräte Markttrends und Einblicke

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Zunehmende Inzidenz chronischer Krankheiten | +1.3% | Global | Langfristig (≥ 4 Jahre) |

| Wachsende minimal-invasive Diagnostik und Bildgebungseinrichtungen | +0.9% | Asien-Pazifik, Nordamerika | Mittelfristig (2-4 Jahre) |

| Aufkommen häuslicher Schwangerschaftsüberwachung | +0.6% | Nordamerika, Europa | Kurzfristig (≤ 2 Jahre) |

| Ausbau von Tele-Ultraschall-Netzwerken | +0.5% | Schwellenmärkte | Mittelfristig (2-4 Jahre) |

| Zunehmende Adoption von Point-of-Care-Ultraschall | +0.8% | Global | Kurzfristig (≤ 2 Jahre) |

| KI-verstärkte Bildrekonstruktionsnachfrage | +0.7% | Nordamerika, Europa | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Zunehmende Inzidenz chronischer Krankheiten

Kardiovaskuläre, onkologische und respiratorische Störungen machen den Großteil der Ultraschall-Überweisungen aus und machen das Management chronischer Krankheiten zu einem strukturellen Nachfragekatalysator. Ein KI-Modell zur Eierstocktumor-Erkennung erreichte einen F1-Score von 83,5% und übertraf damit erfahrene Radiologen. Ähnlich identifizieren Deep-Learning-Tools den Nervus medianus in Karpaltunnel-Scans mit hoher Genauigkeit. Die American Cancer Society prognostiziert 2,04 Millionen neue Krebsfälle in den Vereinigten Staaten im Jahr 2025, gegenüber 2,00 Millionen im Jahr 2024, was die langfristige Bildgebungsnachfrage verstärkt. Da KI Arbeitsabläufe beschleunigt und Genauigkeit erhöht, kompensiert sie Engpässe bei ausgebildeten Sonografen, erweitert die Nutzerbasis und unterstützt den Ultraschallgeräte Markt.

Wachsende minimal-invasive Diagnostik und Bildgebungseinrichtungen

Eine globale Wendung hin zu nadelgeführten Biopsien, regionaler Anästhesie und muskuloskelettalen Injektionen vertieft die prozedurale Relevanz des Ultraschalls. Fusionsplattformen, die Live-Ultraschall mit CT-, MRT- oder PET-Scans verbinden, verbessern die Läsionszielsetzung in komplexen Fällen. Einrichtungswachstum verstärkt die installierte Basis: Indien zählte im Februar 2024 5.200 NABL-akkreditierte Labore, wovon 44% Radiologie-Einheiten waren.[1]National Accreditation Board for Testing and Calibration Laboratories, "Accredited Labs List," nabl-india.org Australien listete bis Dezember 2023 4.462 akkreditierte Bildgebungspraxen auf, wobei 81% in drei bevölkerungsreichen Bundesstaaten konzentriert waren.[2]Australian Commission on Safety and Quality in Healthcare, "Accredited Imaging Practices 2024," safetyandquality.gov.au Neue Zentren wie die Manhattan-Niederlassung von ColumbiaDoctors/NY-Presbyterian eröffneten im Januar 2025, um hochdichte urbane Einzugsgebiete zu bedienen. Diese geografische Ausbreitung von Einrichtungen nährt stetige Nachfrage nach Premium- und mittleren Ultraschallkonsolen und stärkt den Ultraschallgeräte Markt.

Aufkommen häuslicher Schwangerschaftsüberwachung

Handsonden wie Vscan Air übertragen Premium-Bildqualität in einen kabellosen Formfaktor und ermöglichen pränatale Scans außerhalb von Krankenhäusern. KI-eingebettete geburtshilfliche Plattformen, exemplarisch durch GE HealthCares Voluson-Serie, messen automatisch fetale Biometrie und verkürzen Untersuchungszeiten bei gleichzeitiger Erhöhung des Vertrauens. In unterversorgten Gebieten löst Früherkennung von Risiken durch häusliche Scans rechtzeitige Überweisungen aus und verbessert Ergebnisse, eine Dynamik, die den Ultraschallgeräte Markt über institutionelle Grenzen hinaus erweitert.

Ausbau von Tele-Ultraschall-Netzwerken

Cloud-verbundene Software streamt jetzt Live-Bildgebungsfeeds an Spezialisten, die unerfahrene Bediener in Echtzeit anleiten und geografische Barrieren reduzieren. Systeme wie Philips Lumify mit Reacts, Clarius Live und Butterfly iQs Fernbetreuung gewannen während des COVID-19-Gesundheitsnotstands an Bedeutung. Forschungsprototypen für robotergestützten Ultraschall versprechen weitere Reichweite, sobald Konnektivitäts- und Erstattungshürden überwunden sind. Diese Tele-Konsultationsplattformen vergrößern die klinische Reichweite ohne proportionale Kapitalausgaben und verstärken das Wachstum im Ultraschallgeräte Markt.

Hemmnisse-Wirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Begrenzte Erstattung für Handscanner | -0.7% | Vereinigte Staaten | Kurzfristig (≤ 2 Jahre) |

| Strenge Zulassungsvorschriften | -0.5% | Global | Mittelfristig (2-4 Jahre) |

| Batterie-Lebensdauer-Ermüdung tragbarer Geräte | -0.3% | Schwellenmärkte | Mittelfristig (2-4 Jahre) |

| Akustische Dämpfung bei adipösen Patientenbildgebung | -0.2% | Global | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Begrenzte Erstattung für Handscanner

Point-of-Care-Ultraschall (POCUS) fehlen spezielle Abrechnungscodes für viele Primärversorgungsindikationen. Gebühren-pro-Service-Modelle entmutigen breite Implementierung und beschränken den Ultraschallgeräte Markt in ambulanten und häuslichen Einstellungen. Jüngste CMS-Vorschläge deuten auf Fortschritte hin, doch Politikfragmentierung bei privaten Kostenträgern besteht fort und verzögert die Kapitalrendite für Anbieter.

Strenge Zulassungsvorschriften

Die überarbeitete Qualitätssystem-Verordnung der US-FDA, die im Februar 2026 in Kraft tritt, harmonisiert mit ISO 13485, erhöht aber kurzfristige Compliance-Kosten. Gleichzeitig rationalisieren neue Wege wie vorbestimmte Änderungskontrollpläne Nachmarkt-Anpassungen. Geräte-Umklassifizierung, z.B. Ultraschall-Zyklo-Destruktive-Systeme, die zu Klasse II wechseln, reduziert Einreichungslasten. Außerhalb der Vereinigten Staaten schreibt Indiens PCPNDT-Gesetz strenge Zentrumsregistrierung und Aufzeichnungsführung vor, was pränatale Scan-Volumina beschränkt. Kollektiv verlängern diese Maßnahmen die Markteinführungszeit und erhöhen das Betriebsrisiko.

Segmentanalyse

Nach Anwendung: Radiologie erhält Umfang, während Anästhesiologie beschleunigt

Radiologie-Anwendungen generierten 2024 23,3% des Ultraschallgeräte Marktumsatzes, angetrieben durch Multi-Organ-Bildgebungsbedarfe. KI-Module, die Eierstockmalignome kennzeichnen, übertreffen jetzt menschliche Expertise und drängen Krankenhäuser dazu, Radiologie-Arbeitsstationen zu modernisieren. Elastographie-Verfeinerungen haben auch die Leberfibrose-Stadien-Einstufung geschärft und nicht-invasive Screening-Bibliotheken erweitert.

Verfahrensgeführte Anästhesiologie ist vorübergehend kleiner, expandiert aber mit einer CAGR von 4,9%. Nervenblock-Adoption profitiert von Farb-Overlay-Hilfen wie ScanNav Anatomy PNB, die Landmarkenerkennung für Auszubildende vereinfacht. Krankenhäuser, die bestrebt sind, Anästhetika-Medikamentenvolumen und postoperative Schmerzen zu reduzieren, kaufen spezialisierte lineare Sonden und skalieren den Ultraschallgeräte Markt in perioperativen Suiten.

Wachsende Krankenhausbudgets für Point-of-Care-Scanner, zusammen mit nationaler Leitlinien, die opioid-sparende Analgesie fördern, werden wahrscheinlich zweistellige Geräte-Erneuerungsraten in Anästhesie-Abteilungen aufrechterhalten. Da KI voreingestellte Bildgebungsprotokolle kuratiert, gewinnen Kliniker Vertrauen, ultraschallgeführte Blocks über Orthopädie hinaus in Notfall- und Intensivpflegeumgebungen auszudehnen. Dieser abteilungsübergreifende Spillover hebt Nutzungsraten an, reduziert Kosten pro Scan und verstärkt den wirtschaftlichen Fall für Investitionen in fortschrittliche Plattformen innerhalb des breiteren Ultraschallgeräte Marktes.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Technologie: 3D & 4D-Bildgebung hält Führung, HIFU baut Schwung auf

3D- und 4D-Systeme trugen 2024 45,6% des Ultraschallgeräte Marktanteils bei. Sie werden für Geburtshilfe-, Pädiatrie- und Kardiologie-Fälle bevorzugt, die volumetrische Visualisierung benötigen. Sie werden durch maschinelle Lernalgorithmen unterstützt, die fetale Gesichtszüge in Echtzeit auto-rendern. Diese Automatisierung befreit Kliniker, sich auf Beratung statt auf Knobologie zu konzentrieren.

HIFU adressiert Nischen-, aber schnell skalierbare therapeutische Bereiche von Uterusmyomen bis Pankreastumoren und wird voraussichtlich mit 5,1% CAGR wachsen. Akademische Studien zeigen bedeutsame Symptomlinderung bei minimaler Erholungszeit, was Kostenträger in China und Europa dazu veranlasst, Erstattungsrahmen zu bewerten. Da chirurgische Abteilungen HIFU in Tumorboards integrieren, diversifizieren sie Umsatzströme, während sie innerhalb von Radiologie-Budgets bleiben, und verstärken die Ultraschallgeräte Markt-Trajektorie.

Integrierte KI-Dashboards, die Ablationszonen instantan quantifizieren, reduzieren intraoperative Unsicherheit. Diese Präzision ergänzt die Onkologie-Wendung zu ambulanten Tagespflegemodellen, wo schneller Umsatz und reduziertes Infektionsrisiko Prämien sind. Folglich werden Technologieanbieter, die hochfrequente Bildgebung mit Therapiestrahlen verschmelzen, wahrscheinlich übergroße Anteile an zusätzlichen Kapitalausgaben innerhalb des Ultraschallgeräte Marktes erfassen.

Nach Portabilität: Stationäre Konsolen regieren, während Handsonden steigen

Krankenhaus-Abteilungen bevorzugen weiterhin wagenbasierte Konsolen wegen ihrer überlegenen Harmonics, dynamischen Reichweitentiefe und Integration mit PACS; diese Einheiten machten 2024 69,6% des Umsatzes aus. Doch Beschaffungskomitees fügen kompakte Wagen hinzu, die Tablets andocken und stationäre Leistung mit Mobilität verbinden. Eine Vergleichsstudie über sechs führende Handgeräte krönte Vscan Air für Benutzerfreundlichkeit und Lumify für oberflächliche Bildgebung. Solche Erkenntnisse bewegen Kliniker dazu, tragbare Sonden für Leitungsplatzierungen und Bettseiten-Lungenbewertungen zu adoptieren und den Ultraschallgeräte Markt zu erweitern.

Handgeräte werden voraussichtlich jährlich um 8,2% wachsen, angespornt durch Preise unter 3.000 USD und Abonnementmodelle, die Software-Updates bündeln. Tragbare Patches, die kontinuierliche Organbewegung für 48 Stunden erfassen, zeigen bereits Machbarkeit in kardiopulmonaler Überwachung.[3]NIH, "Stretchable Ultrasound Patches Provide Continuous Imaging," nih.govSobald Kommerzialisierung reift, könnten diese Patches chronische Pflegeprotokolle neu definieren und die nächste Disruption im Ultraschallgeräte Markt darstellen.

Hersteller müssen Robustheit, Batterielebensdauer und Wärmeableitung ausbalancieren, besonders in tropischen Klimaten. Cloud-Synchronisation, die mit HIPAA und GDPR konform ist, bleibt ein Design-Imperativ, da Tele-Ultraschall-Arbeitsabläufe proliferieren. Firmen, die Cybersicherheitszertifizierungen sichern, werden eine Vertrauensprämie genießen, die möglicherweise Beschaffungsentscheidungen zugunsten ihrer Angebote beeinflusst.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Endbenutzer: Krankenhäuser führen, häusliche Pflege expandiert schnell

Krankenhäuser entfielen 2024 auf 55,1% der globalen Ausgaben und profitierten von Multi-Abteilungs-Nutzung. Die neuesten Installationen verfügen über KI-gestützte Preset-Optimierung, wie durch Samsungs Medison Z20-System für Geburtshilfe veranschaulicht. Krankenhäuser schätzen auch Unternehmenslizenzierung, die Ultraschall-Modalitäten mit elektronischen Krankenakten für nahtlose Abrechnung abstimmt.

Häusliche Pflegeeinstellungen werden voraussichtlich die schnellste CAGR von 10,5% verzeichnen. Butterfly iQ3 kombiniert eine Ganzkörper-Sonde mit automatisierten Messungen und hilft selbstverwalteten chronisch kranken Patienten. Tele-Ultraschall-Verbindungen verbinden Krankenschwestern in Gemeinschaftsgesundheitszentren mit Subspezialisten und mildern ländliche Versorgungslücken. Da Erstattung von verfahrensbasierten zu ergebnisbasierten Modellen entwickelt, erkennen Kostenträger Kosteneinsparungen durch Früherkennung an und legitimieren weiter häusliche Ultraschallwege im Ultraschallgeräte Markt.

Digitale Plattform-Interoperabilität bleibt kritisch. Anbieter, die Software-Development-Kits für Drittanbieter-Integration mit Telegesundheits-Dashboards anbieten, werden wahrscheinlich überproportionale Aufmerksamkeit unter häuslichen Gesundheitsagenturen erfassen. Bildung ist auch wichtig: Schnellstart-Tutorials, die in Apps eingebettet sind, verkürzen Lernkurven und beschleunigen Praktiker-Vertrauen und Nutzungsfrequenz.

Geografieanalyse

Nordamerika behielt 2024 einen Umsatzanteil von 38,1% aufgrund starker Kostenträgerabdeckung, hoher chronischer Krankheitslast und stetiger Technologie-Erneuerungszyklen. Markteinführungen wie Vave Healths kabelloses Ganzkörpergerät und GE HealthCares Automated Breast Ultrasound Premium veranschaulichen den heimischen Appetit auf KI-eingebettete Innovation. Regulatorische Klarheit und CPT-Codes für Brustdichte-Screening untermauern das schnelle Onboarding dieser Lösungen. Krankenhäuser rüsten zunehmend Notfallabteilungen mit Handsonden aus, kürzen Triage-Zeiten und verbessern Bettenfluss und heben damit den Ultraschallgeräte Markt an.

Asien-Pazifik rangiert als die am schnellsten wachsende Region mit einer CAGR von 4,8%. China dominiert regionales Volumen durch Beschaffungsprogramme, die inländisch hergestellte Konsolen wie Mindrays Consona-Serie bevorzugen. Indiens "Make in India"-Ethos spiegelt sich durch Wipro GEs Versana Premier R3 wider, ein KI-bereites System, das in Bengaluru montiert wird. Adoption von Point-of-Care-Ultraschall in überfüllten Primärversorgungszentren beschleunigt erstmalige Käufe, obwohl das PCPNDT-Gesetz geburtshilfliche Volumina einschränkt. Dennoch erstatten öffentliche Versicherer zunehmend Leber- und Herzscans und unterstützen den regionalen Aufstieg des Ultraschallgeräte Marktes.

Europa bleibt ein technologieorientierter Markt. Behörden wie die Europäische Arzneimittelagentur erfordern robuste klinische Daten und veranlassen Anbieter, Evidenz für dosisfreie Bildgebung und Interoperabilität mit elektronischen Gesundheitsakten zu zeigen. Fokussierte Ultraschall-Meilensteine, Insightecs MRgFUS für essentiellen Tremor, der NUB-Status-1-Erstattung in Deutschland gewinnt, heben Innovationsrolle in Neurologie und Onkologie hervor insightec.com. WONCA Europa führt strukturierte Ultraschall-Ausbildung für Allgemeinpraktiker ein und erweitert die Gemeinschaftspflege-Fußabdruck. Kollektiv halten diese Dynamiken Europa als wichtigen Beitragenden zum Ultraschallgeräte Markt.

Wettbewerbslandschaft

Der Ultraschallgeräte Markt beherbergt eine mäßig konzentrierte Kohorte. Die Hauptakteure wie GE HealthCare, Philips und Siemens Healthineers bilden die oberste Stufe und machen zusammen einen bedeutenden Anteil des globalen Umsatzes aus. GE HealthCare voranschreitende Segmentierung mit seinem SonoSAMTrack KI-Modell, das bessere Genauigkeit liefert, und Philips verstärkt Ökosystem-Klebrigkeit durch Reacts Tele-Konsult-Software. Gleichzeitig nutzt Siemens Syngo Dynamics über Modalitäten hinweg, um Unternehmensdeals zu sichern.

Mittlere Herausforderer Fujifilm, Canon Medical und Mindray differenzieren sich durch kostengünstige Konsolen für Wertsegmente und gezielte Akquisitionen. Samsung Medisons 2024-Kauf von Sonio fügte erklärbare KI für Geburtshilfe hinzu und positioniert die Marke, um Frauengesundheitsketten zu umwerben. Fujifilms Arietta 850-Markteinführung in Indien markierte einen Eintritt in die Gastroenterologie-Ultraschall-Nische.

Disruptoren wie Butterfly Network vergrößern die Handkategorie durch halbleiterbasierte Sonden, die mit Abonnement-Analytik verbunden sind. Butterfly verbuchte 35% Q4 2024-Umsatzwachstum auf der Grundlage von Gesundheitssystem-Deals und veterinären Konten. Clarius und Exo verfolgen ähnliche chipbasierte Strategien und versprechen Margen-Vorteile gegenüber piezoelektrischen Wandlern. Da KI zu Tischpfählen wird, verlagert sich Wettbewerbsvorteil zu Datenkuratierung, Workflow-Integration und Kostenträger-Fürsprache innerhalb des Ultraschallgeräte Marktes.

Geistige Eigentumsportfolios expandieren: GE HealthCare reichte 2024 über 200 KI-Ultraschall-Patente ein und fokussierte auf Auto-Erkennungsalgorithmen. Regionale Akteure in China patentieren aggressiv HIFU-Energiekontrollschaltungen, während europäische Small Caps Nischenanwendungen in Neuro-Onkologie verfolgen. Kostendruck spornt Partnerschaften mit Halbleiter-Foundries an, um Skaleneffekte in Handkategorien zu treiben. Fusionen für Datenwissenschafts-Talent, eher als Hardware, werden wahrscheinlich die nächste Konsolidierungswelle charakterisieren.

Ultraschallgeräte Branchenführer

-

GE Healthcare

-

Mindray Medical International Ltd

-

Koninklijke Philips NV

-

Siemens Healthineers

-

Canon Medical Systems Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- März 2025: GE HealthCare vertiefte seine Zusammenarbeit mit NVIDIA auf der GPU Technology Conference (GTC) 2025 und konzentrierte sich auf autonome Bildgebungstechnologien, einschließlich Röntgen- und Ultraschallsystemen.

- Januar 2025: GE HealthCares Voluson Expert Series-Ultraschallsysteme erhielten 510(k)-Freigabe von der FDA. Diese Systeme verfügen über hochauflösende Bildgebung, fortschrittliche Ultraschalltechnologie und KI-gestützte Automatisierung zur Verbesserung der Frauengesundheitsdiagnostik und Workflow-Effizienz.

- Juni 2024: Siemens Healthineers führt fortschrittliche Ultraschallsysteme ein: Im Juni 2024 lancierte Siemens Healthineers neue Ultraschallsysteme mit KI-gestützten Funktionen, die darauf abzielen, diagnostisches Vertrauen und Workflow-Effizienz in verschiedenen klinischen Umgebungen zu erhöhen.

- Mai 2024: Samsung Medison erwarb Sonio, ein KI-Ultraschallunternehmen, um sein KI-gesteuertes diagnostisches Bildgebungsportfolio zu erweitern und Patientenergebnisse zu verbessern.

- Januar 2024: Philips ging eine Partnerschaft mit der Edith Cowan University in Australien ein, um Personalengpässe in der Asien-Pazifik-Region anzugehen. Diese Initiative konzentriert sich darauf, die klinische Ultraschallausbildung zu stärken, um die Servicebereitstellung zu verbessern und die Patientenversorgungsabdeckung zu erweitern.

Globaler Ultraschallgeräte Marktbericht Umfang

Entsprechend dem Umfang des Berichts ist ein diagnostischer Ultraschall, auch als Sonografie bekannt, eine Bildgebungstechnik, die hochfrequente Schallwellen verwendet, um Bilder der verschiedenen Strukturen im Körper zu erzeugen. Sie werden zur Bewertung verschiedener Zustände in Niere, Leber und anderen abdominalen Bedingungen eingesetzt. Sie werden auch hauptsächlich bei chronischen Krankheiten verwendet, die Gesundheitszustände wie Herzkrankheit, Asthma, Krebs und Diabetes umfassen. Daher werden diese Geräte sowohl als diagnostische Bildgebungs- als auch therapeutische Modalitäten eingesetzt und haben ein breites Anwendungsspektrum im medizinischen Bereich. Die Branche der Ultraschallgeräte ist segmentiert nach Anwendung (Anästhesiologie, Kardiologie, Gynäkologie/Geburtshilfe, muskuloskelettale, Radiologie, Intensivpflege und andere Anwendungen), Technologie (2D-Ultraschallbildgebung, 3D- und 4D-Ultraschallbildgebung, Doppler-Bildgebung und hochintensiver fokussierter Ultraschall), Typ (stationärer Ultraschall und tragbarer Ultraschall) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika). Der Branchenbericht deckt auch die geschätzten Marktgrößen und Trends für 17 verschiedene Länder in den wichtigsten Regionen weltweit ab. Der Bericht bietet den Wert (in USD Million) für die oben genannten Segmente.

| Anästhesiologie |

| Kardiologie |

| Gynäkologie / Geburtshilfe |

| Muskuloskelettale |

| Radiologie |

| Intensivpflege |

| Urologie |

| Vaskulär |

| Andere Anwendungen |

| 2D-Ultraschallbildgebung |

| 3D & 4D-Ultraschallbildgebung |

| Doppler-Bildgebung |

| Kontrastmittel-verstärkter Ultraschall |

| Elastographie |

| Hochintensiver fokussierter Ultraschall |

| Stationäre Systeme |

| Tragbare wagenbasierte Systeme |

| Hand-/Taschengeräte |

| Krankenhäuser |

| Diagnostische Bildgebungszentren |

| Ambulante Operationszentren |

| Mutterschafts- & Fertilitätskliniken |

| Häusliche Pflegeeinstellungen |

| Veterinärkrankenhäuser |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Übriges Asien-Pazifik | |

| Naher Osten & Afrika | GCC |

| Südafrika | |

| Übriger Naher Osten & Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika |

| Nach Anwendung | Anästhesiologie | |

| Kardiologie | ||

| Gynäkologie / Geburtshilfe | ||

| Muskuloskelettale | ||

| Radiologie | ||

| Intensivpflege | ||

| Urologie | ||

| Vaskulär | ||

| Andere Anwendungen | ||

| Nach Technologie | 2D-Ultraschallbildgebung | |

| 3D & 4D-Ultraschallbildgebung | ||

| Doppler-Bildgebung | ||

| Kontrastmittel-verstärkter Ultraschall | ||

| Elastographie | ||

| Hochintensiver fokussierter Ultraschall | ||

| Nach Portabilität | Stationäre Systeme | |

| Tragbare wagenbasierte Systeme | ||

| Hand-/Taschengeräte | ||

| Nach Endbenutzer | Krankenhäuser | |

| Diagnostische Bildgebungszentren | ||

| Ambulante Operationszentren | ||

| Mutterschafts- & Fertilitätskliniken | ||

| Häusliche Pflegeeinstellungen | ||

| Veterinärkrankenhäuser | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Übriges Asien-Pazifik | ||

| Naher Osten & Afrika | GCC | |

| Südafrika | ||

| Übriger Naher Osten & Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß wird der prognostizierte Ultraschallgeräte Markt bis 2030 sein?

Der globale Ultraschallgeräte Markt wird voraussichtlich bis 2030 etwa 10,98 Milliarden USD erreichen.

Welches Ultraschalltechnologie-Segment wächst am schnellsten?

Hochintensiver fokussierter Ultraschall (HIFU) zeigt die höchste Wachstumsdynamik mit einer projizierten CAGR von 5,1 % zwischen 2025 und 2030.

Wie schnell gewinnen Handultraschallgeräte Marktanteile?

Hand- und Taschenultraschallgeräte werden voraussichtlich über 2025-2030 um etwa 8,2 % CAGR expandieren und andere Portabilitätssegmente übertreffen.

Warum gilt Asien-Pazifik als die attraktivste Wachstumsregion?

Erweiterte Gesundheitsversorgungszugang, Politikunterstützung für lokale Fertigung und steigende chronische Krankheitsinzidenz tragen zu Asien-Pazifiks geschätzter CAGR von 4,8 % bis 2030 bei.

Wie beeinflusst künstliche Intelligenz die Ultraschall-Adoption?

KI verbessert diagnostische Genauigkeit, reduziert Bediener-Variabilität und beschleunigt Arbeitsabläufe und erweitert damit die Ultraschallnutzung sowohl in Krankenhaus- als auch häuslichen Pflegeeinstellungen.

Seite zuletzt aktualisiert am: