Islamisch Finanzen Marktgröße und Anteil

Islamisch Finanzen Marktanalyse von Mordor Intelligenz

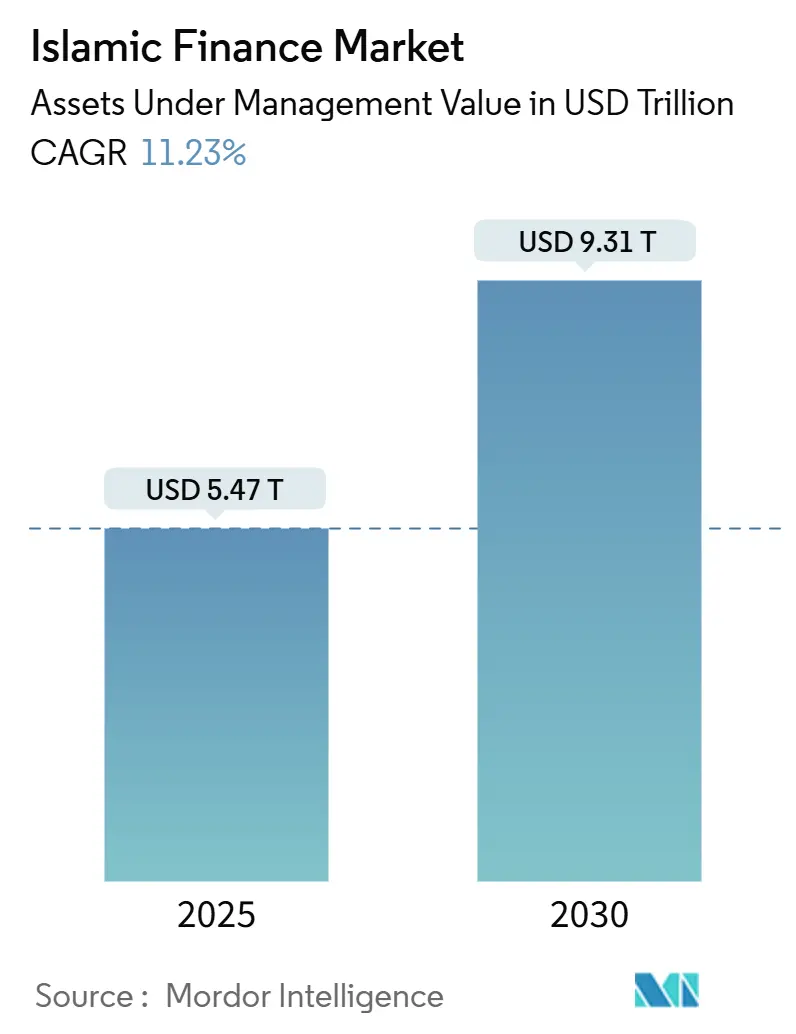

Der Islamisch Finanzen Markt erreichte USD 5,47 Billionen In 2025 und ist auf Kurs, bis 2030 auf USD 9,31 Billionen zu wachsen, was eine robuste CAGR von 11,23% bedeutet. Solides Bevölkerungswachstum In muslimisch geprägten Ländern, breiterer Investorenappetit für ethische Anlagen und stetige Regierungsmaßnahmen zur Harmonisierung von Vorschriften unterstützen diese Entwicklung. Das Wachstum profitiert von anschwellenden Sovereign Vermögen Fund-Allokationen In Scharia-konforme Produkte, der Einführung von Vision 2030-Infrastrukturprogrammen im Golf und dem digitalen Bankwesen-Sprung im asiatisch-pazifischen Raum, der Generation Z-Nutzer zu mobilen islamischen Plattformen zieht. Neue Blockchain-fähige Sukuk und tokenisierte Vermögenswert-Strukturen senken Emissionskosten, während steigende ESG- oder grüne Sukuk-Emissionen den Sektor mit Mainstream-Nachhaltigkeitsfinanzierungs-Mandaten verbindet. Klimarisiko-Exposition bei Vermögenswert-schweren Golf-Banken und Cybersicherheitslücken bei digitalen islamischen Banken bleiben die hauptsächlichen Gegenströmungen.

Wichtige Berichterkenntnisse

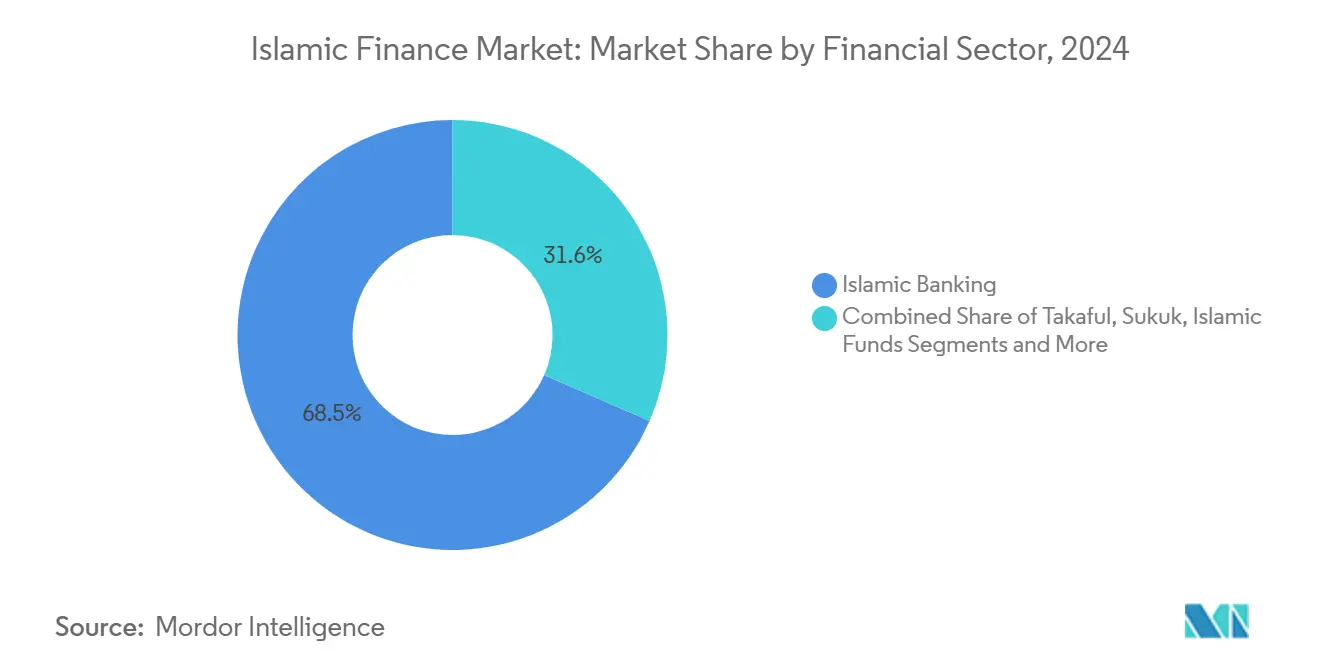

- Nach Finanzsektor führte Islamisch Bankwesen mit 68,45% des Islamisch Finanzen Marktanteils In 2024; Takaful wird voraussichtlich mit einer CAGR von 14,78% bis 2030 expandieren.

- Nach Kundentyp machten Unternehmen 57,32% der Islamisch Finanzen Marktgröße In 2024 aus, während für das Privatsegment ein Wachstum von 12,89% CAGR bis 2030 prognostiziert wird.

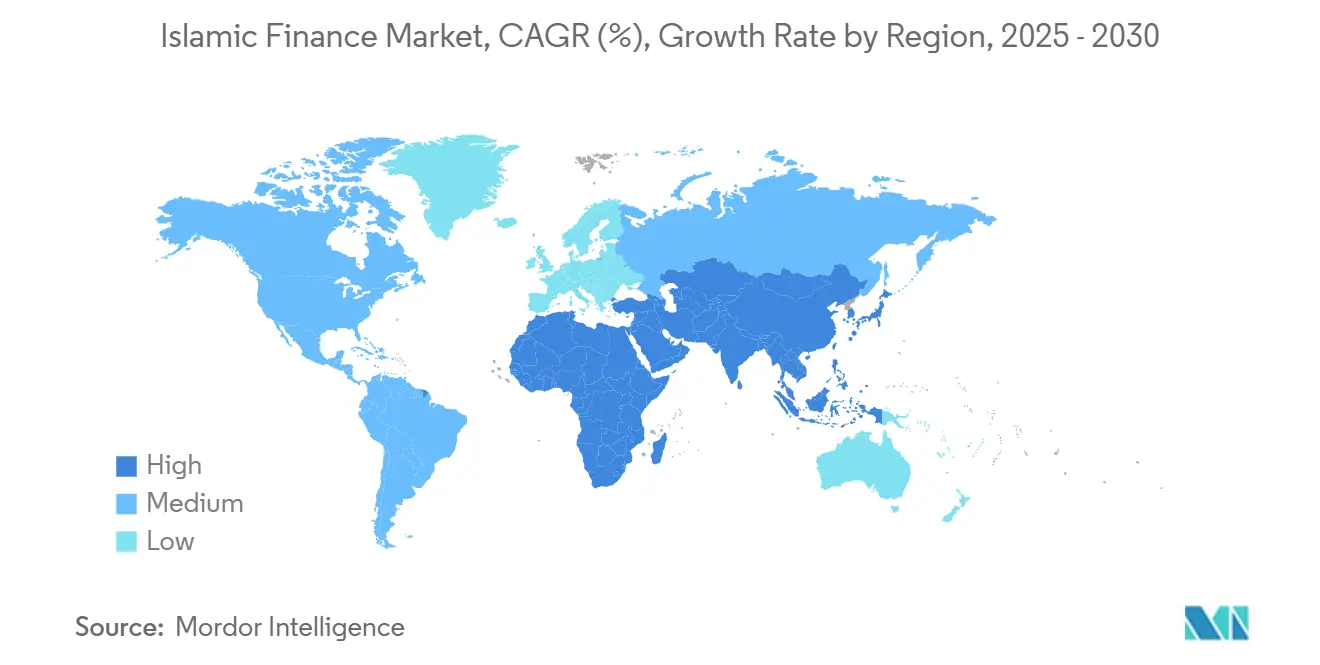

- Geografisch kommandierte der Nahe Osten & Afrika einen Anteil von 61,94% des Islamisch Finanzen Markts In 2024; für Asien-Pazifik wird eine CAGR von 13,28% zwischen 2025 und 2030 erwartet.

Globale Islamisch Finanzen Markttrends und Einblicke

Treiber-Impact-Analyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| Steigende muslimische Wohlstand & Nachfrage nach Scharia-konformen Produkten | +2.8% | gcc, Indonesien, Malaysia | Langfristig (≥ 4 Jahre) |

| Regierungspolitische Impulse & regulatorische Harmonisierung | +2.1% | Naher Osten & Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Anstieg bei ESG/grünen Sukuk-Emissionen | +1.9% | Malaysia & VAE führend | Mittelfristig (2-4 Jahre) |

| Grenzüberschreitende islamische Fintech-Plattformen öffnen Mikro-Investment-Pools | +1.4% | Asien-Pazifik-Übertragung auf MEA | Kurzfristig (≤ 2 Jahre) |

| Blockchain-fähige tokenisierte Sukuk senken Emissionskosten | +1.2% | gcc-Kern, Malaysia & Indonesien | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigender muslimischer Wohlstand & Nachfrage nach Scharia-konformen Produkten

Höheres verfügbares Einkommen lenkt muslimische Verbraucher zu ausgeklügelten Vermögensverwaltungs-, Sukuk- und Privat-Markt-Produkten, die über digitale Kanäle bereitgestellt werden. In Indonesien stieg der Nettogewinn der Bank Syariah Indonesien um 33% In 2024, was die wachsende Nachfrage der Mittelschicht widerspiegelt. Die VAE streben an, islamische Bankwesen-Assets bis 2031 auf AED 2,56 Billionen zu steigern und verstärken damit die Golf-Führung. Malaysias EPF Shariah-Ersparnisse erzielten 2024 Renditen zwischen 5,5% und 6,5% und bestätigten die wettbewerbsfähige Rendite der Anlageklasse. Die Vereinigtes Königreich-basierte Plattform Mnaara kanalisiert nun Privat-Markt-Exposition für Scharia-bewusste Investoren und unterstreicht die Globalisierung islamischer Vermögenslösungen. Die Nachfrage ist gleichermaßen In Nordamerika und Kontinentaleuropa sichtbar, wo ESG-Motive mit glaubensbasierten Mandaten übereinstimmen.

Regierungspolitische Impulse & regulatorische Harmonisierung

Nationale Strategien beschleunigen die Sektor-Penetration. Pakistans Federal Shariat Court ordnete eine vollständige Umstellung auf Islamisch Bankwesen bis Dezember 2027 an, das umfassendste Konversionsmandat im modernen Finanzwesen. Saudi-Arabien-Arabiens finanzielle Sektor Entwicklung Program zielt darauf ab, neue digitale Banken zu lizenzieren und das Sukuk-Angebot zu erweitern, um eine Schulden-zu-BIP-Obergrenze von 22,1% zu erhalten. Die Higher Shari'ah Authority der VAE arbeitet an einer Standardisierung, um Einhaltung-Kosten für grenzüberschreitende Geschäfte zu senken. In Malaysia haben Bank Negaras Regeln lange Innovation mit Vorsicht ausbalanciert und einheimische islamische Kreditgeber wettbewerbsfähig gehalten. Einheitliche Standards fördern Skaleneffekte und reibungslosere Kapitalflüsse über den Islamisch Finanzen Markt hinweg.

Anstieg bei ESG/grünen Sukuk-Emissionen

Globale Sukuk-Emissionen verzeichneten 2024 ein signifikantes Wachstum, wobei grüne Sukuk etwa 10% des Marktes eroberten und das schnellste Wachstum verzeichneten[1]Welt Bank, "Global Sukuk Markt 2024 Overview," Welt Bank, worldbank.org. Indonesiens souveräne grüne Sukuk und das AED 1 Billionen Nachhaltigkeitsfinanzierungs-Ziel der VAE signalisieren tiefes öffentliches Engagement. Unternehmensnachfrage ist bei Cenomi Zentren' USD 1,39 Milliarden Nachhaltigkeits-verknüpfter Murabaha-Fazilität mit sozialen und Kohlenstoff-Zielen evident. UBS-Forschung schätzt Gesamt ausstehende Sukuk auf USD 867 Milliarden In Q1 2024, was eine breitere Investorenbasis widerspiegelt. Kommende Basel III-Klima-Offenlegungen werden Transparenz schärfen und sollten Emissionsappetit steigern.

Grenzüberschreitende islamische Fintech-Plattformen öffnen Mikro-Investment-Pools

Islamische DeFi-Protokolle, obwohl noch unter USD 50 Millionen im Gesamt Value Locked, offenbaren enormen Spielraum innerhalb eines USD 3,5 Billionen ethischen Finanzuniversums. Wahed Invests digitales Modell illustriert skalierbaren Scharia-Roboter-Advice, da der MSCI Welt Islamisch Index 2024 positiv Dynamik verfolgte. Indonesiens Bank Aladin erreichte bis Mitte 2024 3,2 Millionen Nutzer auf Basis vollständig Scharia-konformen digitalen Bankings[2]Die Asian Banker, "Bank Aladin Reaches 3.2 Million Users," Die Asian Banker, theasianbanker.com. Investoren wie Fintactics und Arbah Hauptstadt lancierten einen USD 40 Millionen Saudi-Arabien-Fonds zur Unterstützung frühphasiger islamischer Fintechs. Diese Plattformen erweitern Privatkunden-Zugang im Islamisch Finanzen Markt durch Senkung der Eintrittsbarrieren.

Restriktionen-Impact-Analyse

| Restriktion | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| Fragmentierte Scharia-Standards zwischen Jurisdiktionen | -1.8% | Global grenzüberschreitend | Langfristig (≥ 4 Jahre) |

| Mangel an zertifizierten Scharia-Gelehrten & Risikofachleuten | -1.2% | Weltweit, Schwellenmärkte akut | Mittelfristig (2-4 Jahre) |

| Cybersicherheits-Schwachstellen In digitalen islamischen Banken/Fintechs | -0.9% | Asien-Pazifik & gcc-Hubs | Kurzfristig (≤ 2 Jahre) |

| Klimastress-Exposition von Vermögenswert-schweren islamischen Banken | -0.7% | gcc-fokussiert | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Fragmentierte Scharia-Standards zwischen Jurisdiktionen

Mangel an globaler Ausrichtung erhöht Einhaltung-Kosten und stumpft Produkt-Skalierbarkeit ab. Entwurf AAOIFI Standard 62, der Sukuk von Vermögenswert-basierend zu Vermögenswert-backed verschieben würde, hat verlängerte Fristen aufgrund von Branchendebatte erfahren[3]Weiß & Case LLP, "AAOIFI Draft Shariah Standard 62 Explained," Weiß & Case, whitecase.com. Divergente Adhärenz-Raten zu AAOIFI-Regeln schaffen ungleiche Spielfelder und Investorenverwirrung. Malaysias Modell der Einbettung von Scharia-Guidance In IFRS ist ein möglicher Pfad, aber es beruht auf tiefer Zusammenarbeit mit dem IASB. Multinationale islamische Banken müssen daher mehrere Entscheidungen jonglieren, was die globale Integration des Islamisch Finanzen Markts behindert.

Mangel an zertifizierten Scharia-Gelehrten & Risikofachleuten

Nachfrage nach dual-qualifizierten Talenten In Fiqh und modernem Finanzwesen übertrifft das Angebot und beschränkt Produktentwicklungszyklen. In Bangladesch trugen begrenzte Scharia-Governance-Expertise zu Liquiditätsengpässen 2024 bei und verlangsamten Sektorwachstum. KI-Einsatz im Islamisch Bankwesen führt frische Einhaltung-Fragen ein, die gelehrte Aufsicht erfordern und die Kompetenzlücke erweitern. Während Universitäten und Berufsverbände Programme skalieren, wird die Talentpipeline Marktexpansion für Jahre hinterherhinken.

Segment-Analyse

Nach Finanzsektor: Banking-Dominanz bei Takaful-Beschleunigung

Islamisch Bankwesen trug 68,45% zur Islamisch Finanzen Marktgröße In 2024 bei und unterstreicht seine Zentralität bei Einlagenmobilisierung und Kreditschöpfung. Stetige Unternehmensnachfrage und Skalenvorteile ermöglichen Banken, Nettogewinn-Expansion zu erhalten, da Kuwait Finanzen House KD 482,9 Millionen Gewinn In Q3 2024 meldete, ein Anstieg von 4,6%[4]Kuwait Finanzen House, "Q3 2024 finanzielle Results," Kuwait Finanzen House, kfh.com. Unterdessen wird projiziert, dass das Takaful-Segment mit 14,78% CAGR bis 2030 wächst, das schnellste Tempo im Islamisch Finanzen Markt. Konsolidierung, wie die Dar Al Takaful-National Takaful-Fusion, positioniert Akteure, Skaleneffekte und reichere digitale Bedienung zu erreichen. Erhöhtes Bewusstsein für Schutzbedarfe nach der Pandemie und Produkt-Bündelung mit islamischen Hypotheken treiben Aufnahme weiter voran. Kapitalmarkt-Segmente folgen: ausstehende Sukuk könnten 2024 USD 875 Milliarden übertreffen, während ESG-thematisierte Fonds bei institutionellen Mandaten Traktion gewinnen.

Versicherungs-Skala-Ups stärken Bilanz-Diversität, da Takaful Malaysias Umsatz auf RM 862,5 Millionen In Q2 FY 2024 kletterte. Produkt-Anpassung für KMU-Arbeiter und Gig-Economy-Verdiener erweitert den Kundentrichter. Auf der Kapitalmarktseite nutzen Emittenten wie Saudi-Arabien Electricity, Malaysias Sovereign und Dubai-Immobilienentwickler Sukuk, um langfristige Liquidität zu wettbewerbsfähigen Spreads anzuzapfen und das Finanzierungsökosystem der Islamisch Finanzen Branche zu verankern. Fonds mit Fokus auf erneuerbare Energie-Sukuk und Sozialwohnungsprojekte signalisieren Ausrichtung mit UN SDGs, eine Beobachtung, die globale institutionelle Investoren anzieht, die sowohl Rendite als auch Impact-Allokation suchen.

Notiz: Segmentanteile aller einzelnen Segmente sind nach Berichtkauf verfügbar

Nach Kundentyp: Unternehmenssegment-Führung mit Privatkunden-Momentum

Unternehmen machten 57,32% der Islamisch Finanzen Marktgröße In 2024 aus, da Unternehmen Scharia-konforme revolvierende Kredite, Handelsfinanzierung und Sukuk zur Expansionsfinanzierung anzapften. gcc-Banken meldeten zweistelliges Kreditwachstum, wobei Saudi-Arabien-Kreditgeber Kreditsalden 2024 um 14,4% erhöhten. Privatkunden sollen jedoch mit 12,89% CAGR bis 2030 voranschreiten und spiegeln Mobil-first Produkt-Roll-outs wider, die Kontoeröffnung und Mikro-Investment erleichtern. Generation Zs Präferenz für Geschwindigkeit und Sicherheit über traditionelle Religiosität verschiebt Marketing-Nachrichten hin zu Lifestyle-Wertversprechen. Digitales Onboarding und biometrische Authentifizierung reduzieren Bearbeitungszeit und steigern Adoption weiter.

Mobil Hajj-Spar-Wallets, Buy-now-pay-later-Angebote und Scharia-Roboter-Berater machen persönliche Finanzen einfacher zu navigieren und ermutigen Erstinvestoren. Bank Muamalat zielt darauf ab, Bancassurance-Volumina bis 2025 durch geschützte Investmentfonds-Verbindungen zu verdoppeln. Am Unternehmensende erhält Sukuk-gestützte Infrastrukturfinanzierung im Golf und Südostasien die Projektfinanzierung-Pipeline aufrecht und hält die Islamisch Finanzen Branche an realwirtschaftlichen Assets verankert. Zusammen zeigen diese Trends eine zunehmend ausgewogene Kundenmischung.

Geografie-Analyse

Der Nahe Osten & Afrika behielt 61,94% Anteil des Islamisch Finanzen Markts In 2024, angetrieben von VAE-Ambitionen, AED 2,56 Billionen In Islamisch Bankwesen Assets bis 2031 zu erreichen. Saudi-Arabien-Arabiens Spitze-Banken steigerten Nettogewinn um 13,5% In FY 2024, da Vision 2030-Programme Kreditnachfrage ankurbelten. Sovereign Vermögen Mittel recyceln Öleinnahmen In Sukuk und Privat-Markt-Vehikel und vertiefen Liquidität. Nigeria, Südafrika und Ägypten emittierten zusammen USD 3,045 Milliarden an Sukuk In 2024 und illustrieren neuen afrikanischen Appetit. Doch Klimatransitions-Risiko droht Groß für Vermögenswert-schwere Golf-Kreditgeber und veranlasst frühe Exploration von Grün-Finanzierungsrahmen.

Asien-Pazifik, die am schnellsten wachsende Region, soll eine CAGR von 13,28% von 2025 bis 2030 verzeichnen, da Indonesiens fusionierte Bank Syariah Indonesien zu einer globalen Spitze-Ten-Skala klettert und internationale Filialen öffnet. Malaysias CIMB Islamisch steigerte Gewinn vor Steuern um 26,4% Jahr-über-Jahr In Q3 2024 und demonstriert reifen Markt-Profitabilität. Pakistans geplante systemweite Scharia-Transition könnte frischen Schwung injizieren, wenn Ausführungshürden wie Staatsverschuldungs-Restrukturierung angegangen werden. Regionale Regulierer pflegen Fintech-Sandboxes und drängen den Islamisch Finanzen Markt zu Massenadoptions-Stadien.

Europa füllt eine Nische als Strukturierungshub für USD-denominierte Sukuk und nutzt englisches Recht und tiefe Kapitalmarkt-Expertise. Die London Stock Austausch bleibt Listing-Venue der Wahl, während Gatehouse Bank Scharia-Hausfinanzierung durch einen £550 Millionen Deal mit ColCap Vereinigtes Königreich ausweitete und ihr Portfolio über £1,2 Milliarden hob. INGs erste USD 750 Millionen Sukuk für Türkeis Vermögen Fund unterstreicht breitere europäische Beteiligung. Maßgeschneiderte Steuerentlastung In Großbritannien auf islamische Hauskauf-Pläne eliminiert frühere Reibungen und deutet auf eine stabile Pipeline von Privatkunden-Produkten hin.

Wettbewerbslandschaft

Wettbewerbsintensität steigt, da digital-first Einsteiger etablierte Marktanteile abtragen. Kuwait Finanzen House verbuchte USD 1,58 Milliarden Gewinn In Q3 2024, unterstützt durch diversifizierte Produktlinien und Expansion In die Türkei nach der Ahli Vereint Bank-Akquisition. Parallel markiert Ruyas 2025-Launch von Virtuell-Vermögenswert-Investment via Mobil das erste Kryptowährungs-verknüpfte Privatkundenprodukt des Islamisch Finanzen Markts. Saudi-Arabien Awwal Bank paarte sich mit HSBC, um KI-getriebene Treasury-Werkzeuge zu übernehmen und Partnerschaften als Route zu schnellem Fähigkeiten-Aufbau zu highlighten.

Banken gießen Kapital In Künstliche Intelligenz-Chatbots, biometrisches Onboarding und prädiktive Kredit-Analytik. Bank Syariah Indonesias KI-Chatbot reduzierte durchschnittliche Anfrage-Auflösungszeit auf unter zwei Minuten und steigerte Kundenzufriedenheit. Blockchain-Piloten im sekundären Sukuk-Handel planen, Settlement von zwei Tagen auf nahe Echtzeit zu schrumpfen und Kapital zu befreien. Doch Regulation bleibt fließend; AAOIFI Standard 62 könnte Vorteil zu Emittenten kippen, die flexibel genug sind, Vermögenswert-backed Sukuk zu strukturieren. Fusionen wie Dar Al Takaful und National Takaful offenbaren Streben nach Skala und digital-Investment-Spielraum.

Weiß-Raum-Opportunitäten umfassen Scharia-konforme Vermögensverwaltung für Masse-affluent Kunden, Grün-Wasserstoff-Projektfinanzierung und grenzüberschreitende e-Wallet-Überweisungen. Fintech-Startups, unterstützt von Saudi-Arabien-Venture-Fonds, setzen Mikro-Investment-Apps ein, die ESG-Screening mit Gewinnraten-Optimierung vermischen und Privatkunden-Teilnahme im Islamisch Finanzen Markt erweitern. Am oberen Ende allozieren Sovereign Mittel zunehmend zu Privat Eigenkapital und Infrastruktur innerhalb Scharia-Wrapper und stützen Deal fließen für spezialisierte Manager.

Islamisch Finanzen Branchenführer

-

Al Rajhi Bank

-

Dubai Islamisch Bank

-

Kuwait Finanzen House

-

Katar Islamisch Bank

-

Maybank Islamisch

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neueste Branchenentwicklungen

- April 2025: Ruya lancierte Virtuell-Vermögenswert-Investment-Dienstleistungen einschließlich Bitcoin über ihre Mobil App, die erste islamische Bank, die dies tat, In Partnerschaft mit Fuze.

- Februar 2025: Cenomi Zentren sicherte SR 5,25 Milliarden (USD 1,39 Milliarden) Nachhaltigkeits-verknüpfte Murabaha-Finanzierung.

- Dezember 2024: Bank Muamalat Indonesien lancierte Reksa Dana Syariah Terproteksi Insight Terproteksi Syariah IX und nutzte 78,5% Jahr-über-Jahr AUM-Wachstum.

- November 2024: Bank Muamalat Indonesien wurde die erste vollständig Scharia-konforme Depotbank, die von OJK lizenziert wurde.

Globaler Islamisch Finanzen Marktbericht Umfang

Islamisch Finanzen begann vor 50 Jahren In Ländern mit vielen Muslimen, die sicherstellen wollten, dass ihre Geldquellen Scharia und anderen islamischen Prinzipien folgten. Islamisch Bankwesen, Islamisch Versicherung (Takaful), Other Islamisch finanzielle Institutions (OIFLs), Islamisch Bonds (Sukuk) und Islamisch Mittel sind alle verschiedene Teile des globalen Islamisch Finanzen Markts. Nach geografischer Region kann der Islamisch Finanzen Markt In den Golf Zusammenarbeit Rat (Saudi-Arabien-Arabien, Kuwait, VAE, Katar, Bahrain und Oman), den Nahen Osten und Nordafrika (Iran, Ägypten und Rest von MENA), Südasien und Asien-Pazifik (Malaysia, Indonesien, Brunei, Pakistan und Rest von Südasien und Asien-Pazifik), Europa (Vereinigtes Königreich, Irland, Italien und Rest von Europa) und Rest der Welt segmentiert werden. Der Bericht gibt auch eine vollständige Hintergrundanalyse des globalen Islamisch Finanzen Markts, einschließlich Analyse und Prognose von Marktgröße, Marktsegmenten, Branchentrends und Wachstumstreibern. Der Bericht bietet Marktgröße und Prognosen für den Islamisch Finanzen Markt In Wert (USD) für alle oben genannten Segmente.

| Islamic Banking |

| Takaful (Islamic Insurance) |

| Sukuk (Islamic Bonds) |

| Islamic Funds |

| Other Islamic Financial Institutions (OIFIs) |

| Privatkunden |

| Unternehmen |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Katar | |

| Kuwait | |

| Bahrain | |

| Oman | |

| Ägypten | |

| Nigeria | |

| Rest des Nahen Ostens und Afrika | |

| Asien-Pazifik | Malaysia |

| Indonesien | |

| Pakistan | |

| Bangladesch | |

| Rest von Asien-Pazifik | |

| Europa | Vereinigtes Königreich |

| Rest von Europa | |

| Rest der Welt |

| Nach Finanzsektor | Islamic Banking | |

| Takaful (Islamic Insurance) | ||

| Sukuk (Islamic Bonds) | ||

| Islamic Funds | ||

| Other Islamic Financial Institutions (OIFIs) | ||

| Nach Kundentyp | Privatkunden | |

| Unternehmen | ||

| Nach Region | Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | ||

| Katar | ||

| Kuwait | ||

| Bahrain | ||

| Oman | ||

| Ägypten | ||

| Nigeria | ||

| Rest des Nahen Ostens und Afrika | ||

| Asien-Pazifik | Malaysia | |

| Indonesien | ||

| Pakistan | ||

| Bangladesch | ||

| Rest von Asien-Pazifik | ||

| Europa | Vereinigtes Königreich | |

| Rest von Europa | ||

| Rest der Welt | ||

Schlüsselfragen beantwortet im Bericht

Wie Groß ist die aktuelle Größe des Islamisch Finanzen Markts?

Der Islamisch Finanzen Markt erreichte USD 5,47 Billionen In 2025 und wird voraussichtlich auf USD 9,31 Billionen bis 2030 steigen.

Welche Region wächst am schnellsten In Islamisch Finanzen?

Asien-Pazifik führt mit einer prognostizierten CAGR von 13,28% für 2025-2030, angetrieben von Indonesiens digitalem Bankwesen und Malaysias Fintech-Ökosystem.

Welches Segment zeigt das höchste Wachstumspotenzial?

Takaful-Versicherung wird voraussichtlich mit 14,78% CAGR expandieren und Bankwesen- und Fondsverwaltungs-Segmente übertreffen.

Wie wichtig sind ESG-Überlegungen In Islamisch Finanzen?

Grüne Sukuk macht bereits 10% der globalen Sukuk-Emissionen aus und expandiert schnell, da Investoren Scharia-Einhaltung mit Nachhaltigkeitszielen ausrichten.

Was sind die Hauptherausforderungen der Branche?

Fragmentierte Scharia-Standards, Talentmangel bei zertifizierten Gelehrten, Cybersicherheits-Risiken In digitalen Plattformen und Klimastress-Exposition bei Golf-Banken sind die Schlüssel-Restriktionen.

Sind digitale Assets mit Islamisch Bankwesen kompatibel?

Banken wie Ruya haben Scharia-konforme Virtuell-Vermögenswert-Dienstleistungen eingeführt, was wachsende Akzeptanz anzeigt, wenn Transparenz und Vermögenswert-Backing-Bedingungen erfüllt sind.

Seite zuletzt aktualisiert am: