Marktanalyse für Handelsfinanzierung

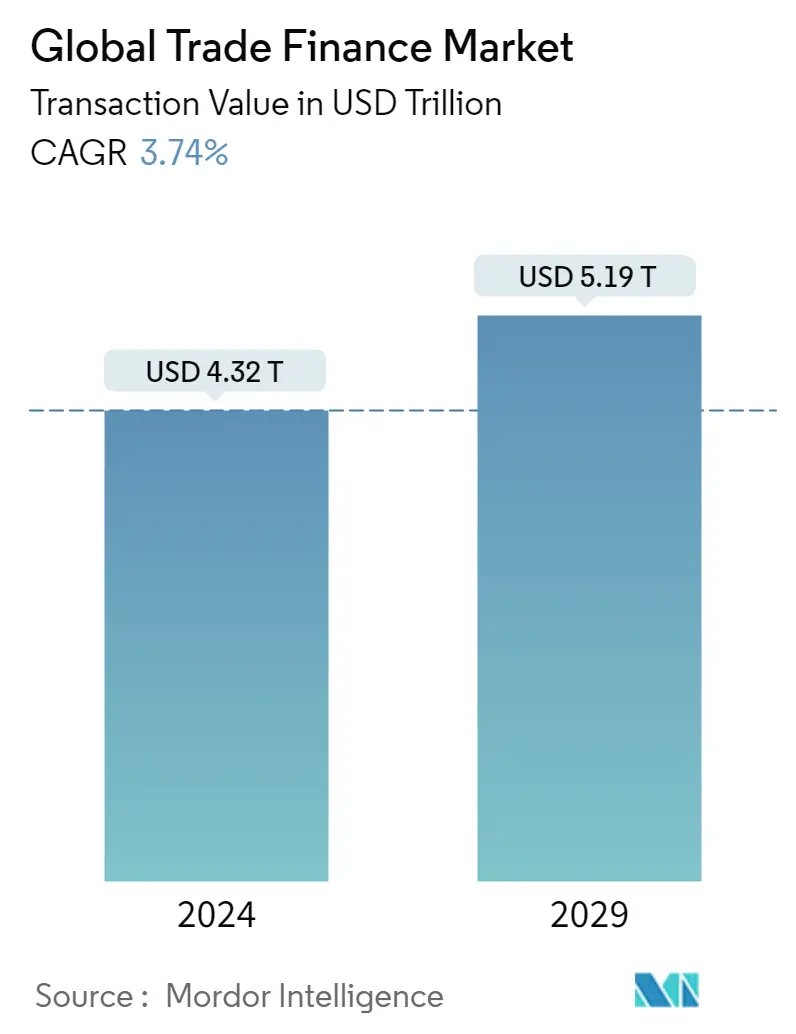

Es wird erwartet, dass die Größe des globalen Handelsfinanzierungsmarkts in Bezug auf den Transaktionswert von 4,32 Billionen US-Dollar im Jahr 2024 auf 5,19 Billionen US-Dollar im Jahr 2029 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 3,74 % im Prognosezeitraum (2024–2029) entspricht.

Handelsfinanzierung umfasst eine Vielzahl von Maßnahmen wie Kreditvergabe, Factoring, Forfaitierung, Gewährung von Akkreditiven sowie Exportkredite und -finanzierungen. Am Handelsfinanzierungsprozess sind mehrere Interessengruppen beteiligt, darunter Käufer und Verkäufer, der Handelsfinanzierer, Exportkreditorganisationen und Versicherer. Zwischen 80 % und 90 % des Welthandels werden durch Handelsfinanzierungen unterstützt, zu denen auch Handelskredite und Garantien gehören. Exporteure und Importeure weniger entwickelter Länder zahlen häufig extrem hohe Gebühren, was die Kosten ihres Handels erhöht, während Exporteure und Importeure wohlhabenderer Länder von den niedrigen Zinssätzen und Gebühren profitieren, die internationale Banken anbieten.

Darüber hinaus ist ein Großteil des Factoring in der Handelsfinanzierungsbranche kurzfristiger Natur. Allerdings deckt die Handelsfinanzierung nicht immer den gleichen Bereich ab. Der moderne Welthandel hat durch die Einführung neuer Technologien in der Handelsfinanzierung strukturelle Veränderungen erfahren. Dank der Einführung offener APIs fügen ehemals geschlossene Systeme nun neue Funktionen hinzu, um ihre Dienste zu erweitern.

Die COVID-19-Pandemie hat die Gesundheitssysteme belastet, den Handel gestört und eine beispiellose Wirtschaftskrise ausgelöst. Die schnellere Verteilung von Impfstoffen half der Weltwirtschaft, sich ab 2021 zu erholen, doch die Erholung verlief ungleichmäßig und war von Problemen in der Lieferkette und Inflationsdruck geprägt. Die Verfügbarkeit von Finanzmitteln während der COVID-19-Pandemie, wenn formelle Kreditinstitute zu zurückhaltend bei der Kreditvergabe wären, könnte einen so hohen Preis haben, dass sie Unternehmen, insbesondere KMU, von der Kreditaufnahme abhalten würde. Laut der ADB Trade Finance Survey 2021 haben 73 % der Banken die Kapitalverfügbarkeit oder handelsfördernde Beschränkungen nicht gekürzt, und 58 % der Banken haben die Finanzierung von KMU nicht gekürzt. Aufgrund der erhöhten makroökonomischen Unsicherheit durch die Pandemie und des verstärkten Gefühls der Banken für ein erhöhtes Ausfallrisiko kam es jedoch zu einem höheren Prozentsatz der Ablehnungen von KMU-Anträgen, nämlich 40 %.

Markttrends für Handelsfinanzierungen

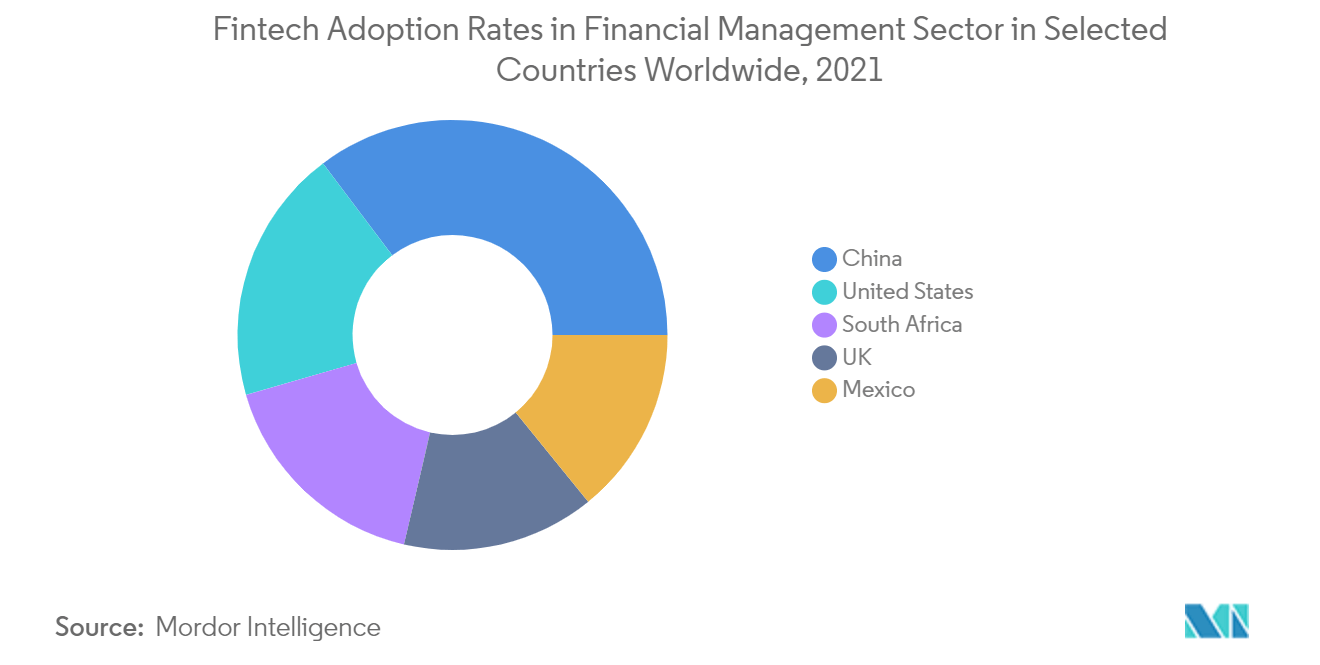

Die Digitalisierung treibt den Markt voran

Aufgrund der Auswirkungen des Coronavirus und geänderter Compliance-Anforderungen hat sich die Branche von der Wahrnehmung der Early Adopters als Treiber der digitalen Transformation zu einer Branche gewandelt, in der die Digitalisierung ein Muss ist. Die Banken und Geldgeber müssen mit dem steigenden Interesse der geschäftlichen Endkunden Schritt halten. Die Unzufriedenheit mit traditionellen Arbeitspraktiken nimmt bei Unternehmensschatzmeistern zu, und da ihre Belegschaft über zahlreiche Zeitzonen und Länder verteilt ist, wird die Digitalisierung immer wichtiger.

Da sich ihre Systeme dem Ende ihrer Lebensdauer nähern, suchen Banken nach kundenorientierten Lösungen, um mit ihren Kunden in Kontakt zu treten. Finanztechnologieunternehmen (Fintech) entdecken, dass die früher von Banken und Geldgebern angeführten Begründungen dafür, nicht auf eine stärker digitale oder Cloud-basierte Arbeitsweise umzusteigen, nun Rechtfertigungen dafür sind. Beispielsweise ist die Durchführung unserer Due-Diligence- und KYC-Anforderungen jetzt bequemer und papierloser, wenn sie digital erfolgt.

Immer mehr Menschen sind der Meinung, dass die Technologie der Supply-Chain-Finanzierungsprodukte eher die Norm als ihr Alleinstellungsmerkmal sein sollte, da sie durch Zusammenarbeit und Kundenerfahrung die unterschiedlichen Finanziers auf diesem Markt voneinander abheben sollte. Daher sollten Banken und Fintechs stärker zusammenarbeiten und sich gegenseitig unterstützen.

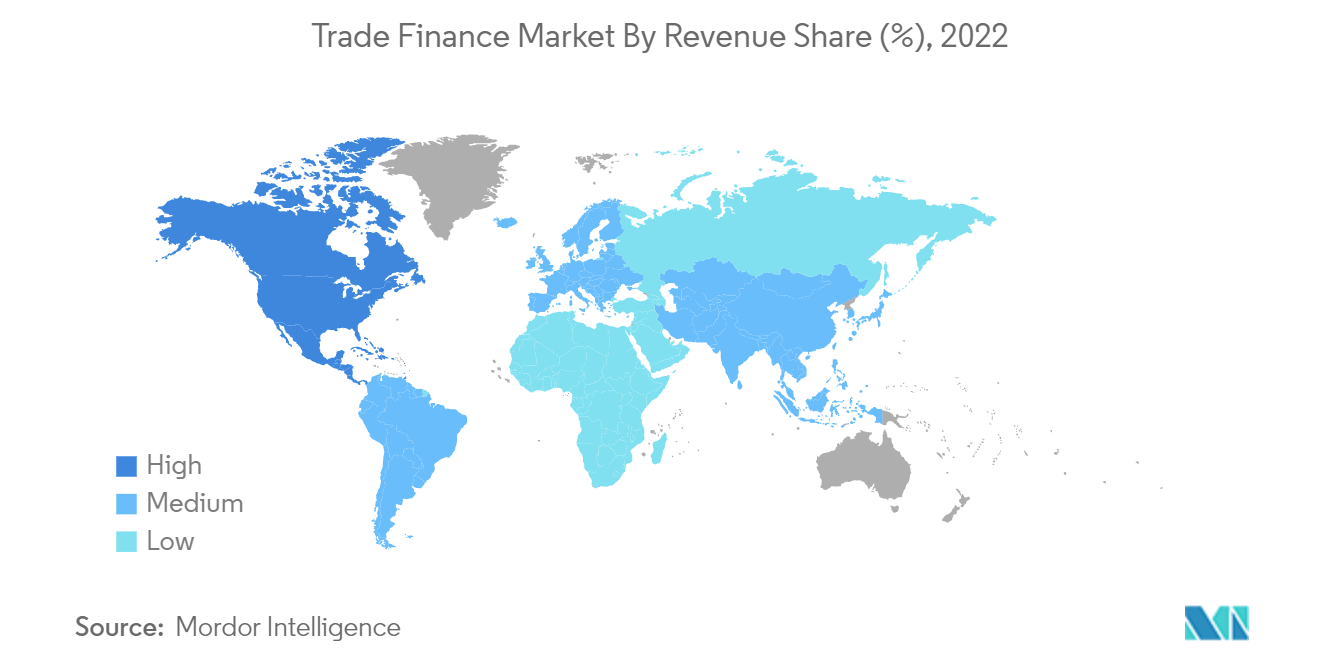

Die Vereinigten Staaten dominieren den Markt in der nordamerikanischen Region

Moderne Technologie wird für die Handelsfinanzierung in den Vereinigten Staaten immer wichtiger. Es wird erwartet, dass die Einführung der Blockchain-Technologie in der Handelsfinanzierung im erwarteten Zeitraum lukrative Geschäftsaussichten schaffen wird. Die Nachfrage nach Sicherheit bei Handelsaktivitäten treibt die Expansion der Handelsfinanzierungsbranche in den Vereinigten Staaten voran, zusammen mit einem Anstieg der Nutzung von Handelsfinanzierungen durch KMU, einem intensiveren Wettbewerb und neuen Handelsabkommen. Amerikanische multinationale Konzerne haben mit der Implementierung digitaler Technologien begonnen, die eine verbesserte Transparenz und Effizienz der Lieferkette versprechen, und entwickeln außerdem neue digitale Netzwerke, um Handel und Finanzierung zu erleichtern. Die gesamten internationalen Handelsimporte und -exporte des Landes nehmen an Wert zu, was zu einem Wachstum des Handelsfinanzierungsmarktes führt.

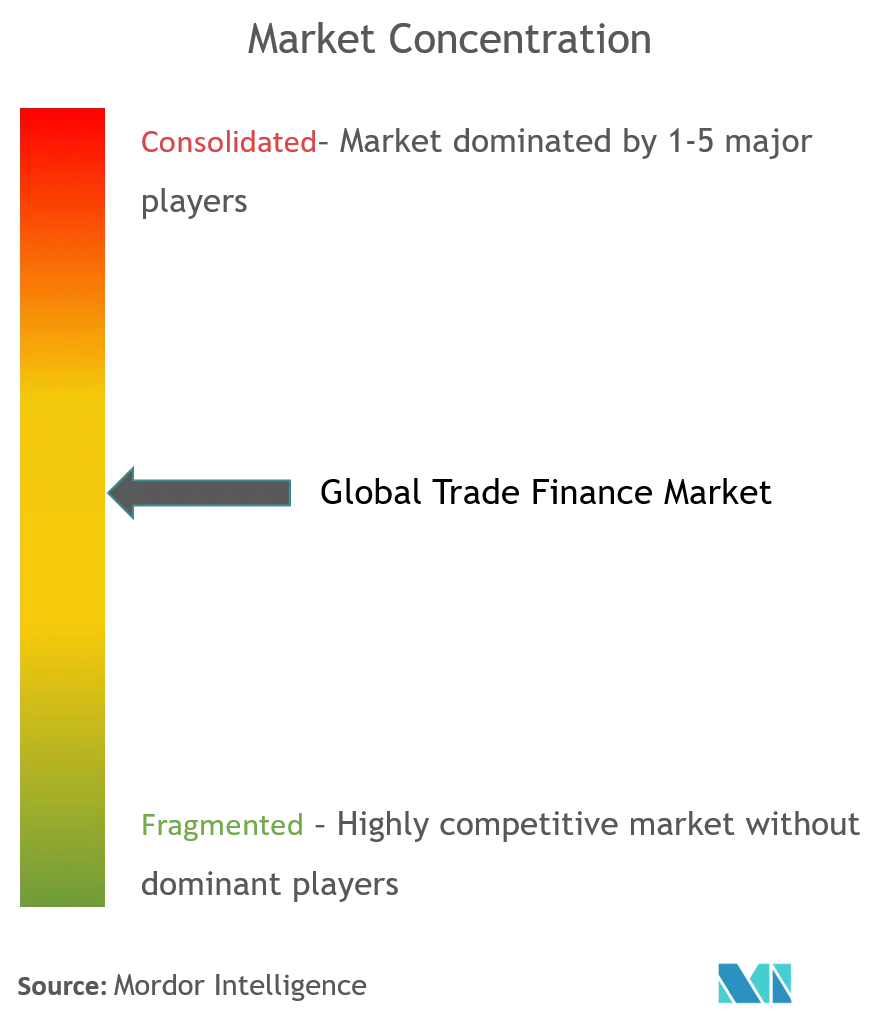

Überblick über die Handelsfinanzierungsbranche

Die Studie bietet einen allgemeinen Überblick über den Wettbewerb auf dem Handelsfinanzierungsmarkt und eine kurze Zusammenfassung der jüngsten Fusions- und Übernahmetransaktionen. Es umfasst Unternehmensprofile einiger Handelsfinanzierungs- und Handelstechnologieunternehmen der Branche sowie von Banken. Zu den Top-Unternehmen, die derzeit den Markt dominieren, gehören Santandar, Standard Chartered Bank und Scotia Bank.

Marktführer im Bereich Handelsfinanzierung

Santander Bank

ScotiaBank

Commerzbank

Nordea Group

Standard Chartered Bank

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Handelsfinanzierungsmarkt

- Dezember 2022 In Zusammenarbeit mit Majid Al Futtain Retail, dem Carrefour-Franchisenehmer der Region, stellte Standard Chartered die angeblich erste Initiative zur nachhaltigen Lieferkettenfinanzierung im Nahen Osten vor.

- Dez. 2022 Quantensichere digitale Handelsfinanzierungsinstrumente werden von Traxpay und Arqit veröffentlicht.

- Dezember 2022 Kyriba führt eine Lösung zur Forderungsfinanzierung ein, um Unternehmen bei der Freigabe knapper Mittel zu unterstützen.

Segmentierung der Handelsfinanzierungsbranche

Die Finanzinstrumente und Güter, die Unternehmen zur Unterstützung des internationalen Handels und Gewerbes einsetzen, werden als Handelsfinanzierung bezeichnet. Die Handelsfinanzierung erleichtert Importeuren und Exporteuren die Geschäftsabwicklung durch Handel. Der Handelsfinanzierungsmarkt ist fragmentiert und nach Dienstleistern (Banken, Handelsfinanzierungsunternehmen, Versicherungsunternehmen und andere Dienstleister) und Geografie (Nordamerika, Europa, Naher Osten, Südamerika und Asien-Pazifik) segmentiert. Der Bericht bietet Marktgröße und -werte in (Milliarden US-Dollar) während der Prognosejahre für die oben genannten Segmente.

| Nordamerika | UNS |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Russland | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | Indien |

| China | |

| Japan | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Rest des Nahen Ostens |

| Banken |

| Handelsfinanzierungsunternehmen |

| Versicherungsgesellschaften |

| Andere Dienstleister |

| Erdkunde | Nordamerika | UNS |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Russland | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | Indien | |

| China | ||

| Japan | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Rest des Nahen Ostens | ||

| Nach Dienstanbieter | Banken | |

| Handelsfinanzierungsunternehmen | ||

| Versicherungsgesellschaften | ||

| Andere Dienstleister | ||

Häufig gestellte Fragen zur Marktforschung im Bereich Handelsfinanzierung

Wie groß ist der globale Handelsfinanzierungsmarkt?

Es wird erwartet, dass die Größe des globalen Handelsfinanzierungsmarkts im Jahr 2024 4,32 Billionen US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 3,74 % bis 2029 auf 5,19 Billionen US-Dollar wachsen wird.

Wie groß ist der globale Handelsfinanzierungsmarkt derzeit?

Im Jahr 2024 wird die Größe des globalen Handelsfinanzierungsmarkts voraussichtlich 4,32 Billionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem globalen Handelsfinanzierungsmarkt?

Santander Bank, ScotiaBank, Commerzbank, Nordea Group, Standard Chartered Bank sind die wichtigsten Unternehmen, die auf dem globalen Handelsfinanzierungsmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im globalen Handelsfinanzierungsmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am globalen Handelsfinanzierungsmarkt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am globalen Handelsfinanzierungsmarkt.

Welche Jahre deckt dieser globale Handelsfinanzierungsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des globalen Handelsfinanzierungsmarkts auf 4,16 Billionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des globalen Handelsfinanzierungsmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die globale Marktgröße des Handelsfinanzierungsmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur Handelsfinanzierung

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Trade Finance im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Handelsfinanzierungsanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)