Accelerometer-Marktgröße und Marktanteil

Accelerometer-Marktanalyse von Mordor Intelligence

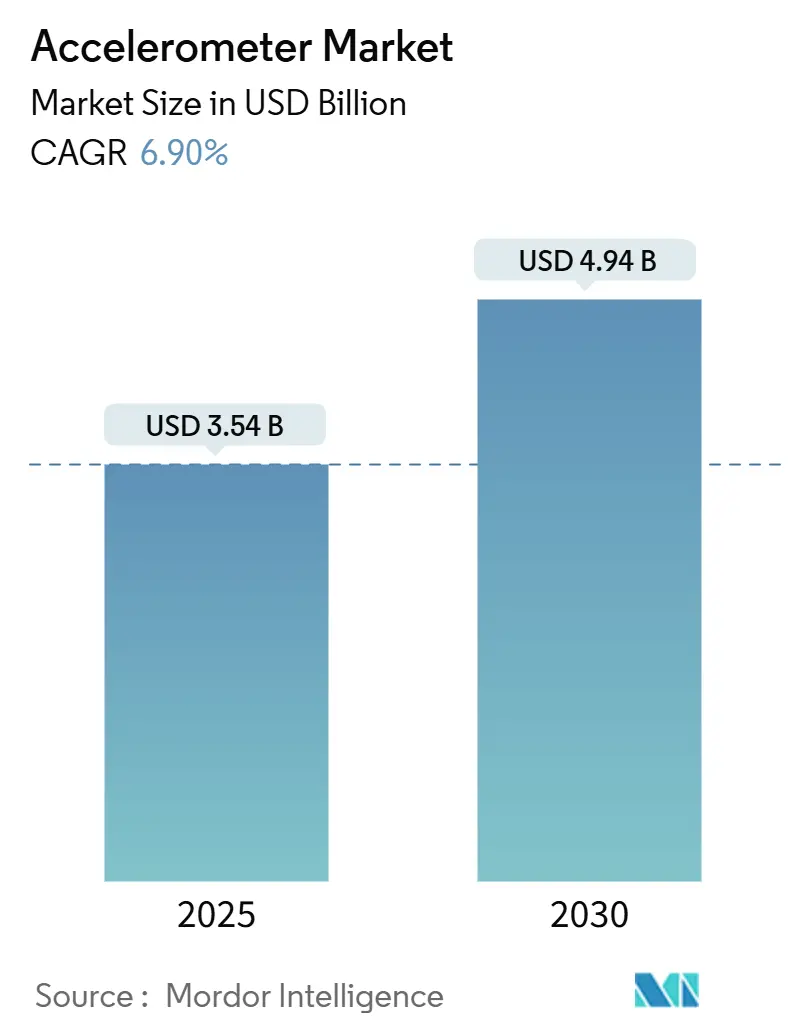

Der Accelerometer-Markt wird 2025 auf USD 3,54 Milliarden geschätzt und soll bis 2030 USD 4,94 Milliarden erreichen, was eine CAGR von 6,9% über den Zeitraum darstellt. Die Nachfrage steigt mit der zunehmend kritischen Rolle des Sensors in Verbrauchergeräten, Fahrzeugsicherheitssystemen und industrieller Überwachung. Die kontinuierliche MEMS-Miniaturisierung senkt die Systemkosten und ermöglicht die Integration in platzbeschränkte Produkte, und KI-verstärkte On-Chip-Verarbeitung ermöglicht es Accelerometern jetzt, Echtzeit-Erkenntnisse am Edge zu liefern. Tier-1-Automotive-Zulieferer integrieren High-g-Varianten in ADAS-Sensorfusions-Suites, während Präzisions-Piezoelektrik-Geräte differenzierten Wert in Luft- und Raumfahrt- sowie Verteidigungsnischen aufrechterhalten. Versorgungsseitige Risiken umfassen anhaltende 8-Zoll-MEMS-Wafer-Engpässe und Preisdruck in kommodifizierten Verbrauchersegmenten, aber Designgewinne bei Gesundheits-Wearables und Infrastruktur für erneuerbare Energien halten die Gesamtwachstumsaussichten intakt.

Wichtige Berichtsergebnisse

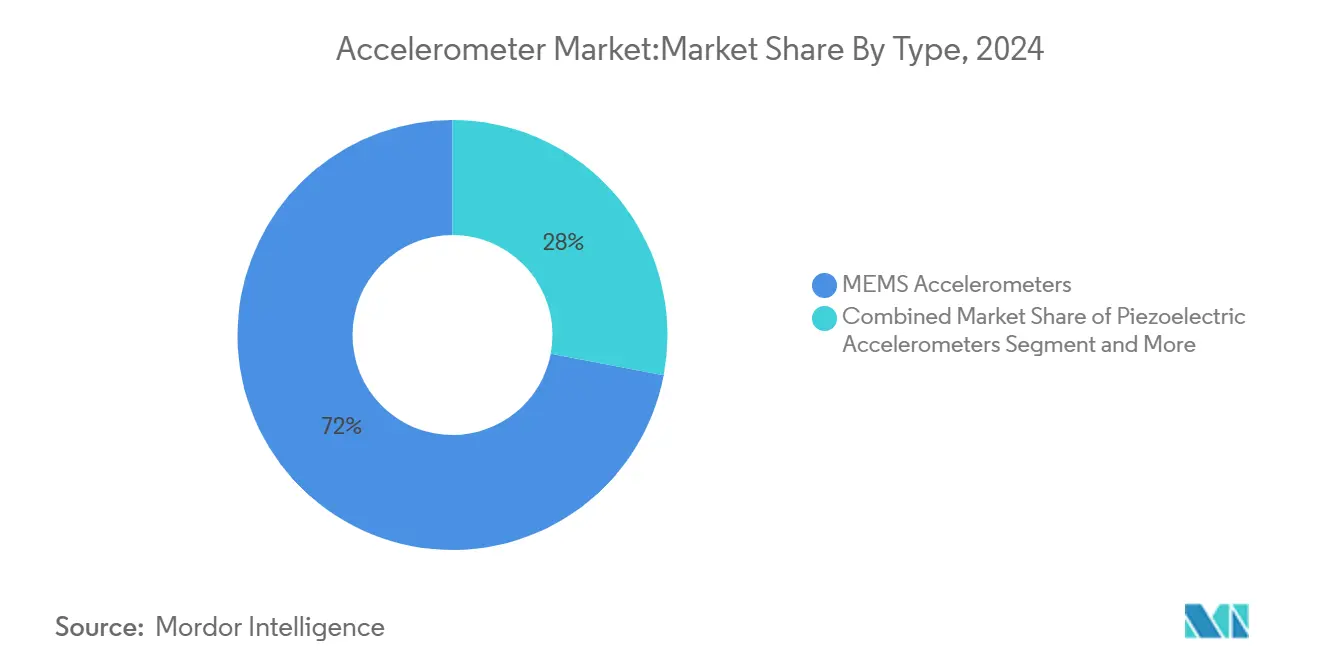

- Nach Produkttyp hielten MEMS-Geräte 72% des Accelerometer-Marktanteils in 2024, während piezoelektrische Designs die höchste CAGR von 7,8% bis 2030 verzeichnen sollen.

- Nach Dimension führten 3-Achsen-Einheiten mit 64,5% Umsatzanteil in 2024; 6-Achsen und höhere Combo-IMUs sollen mit 8,4% CAGR bis 2030 expandieren.

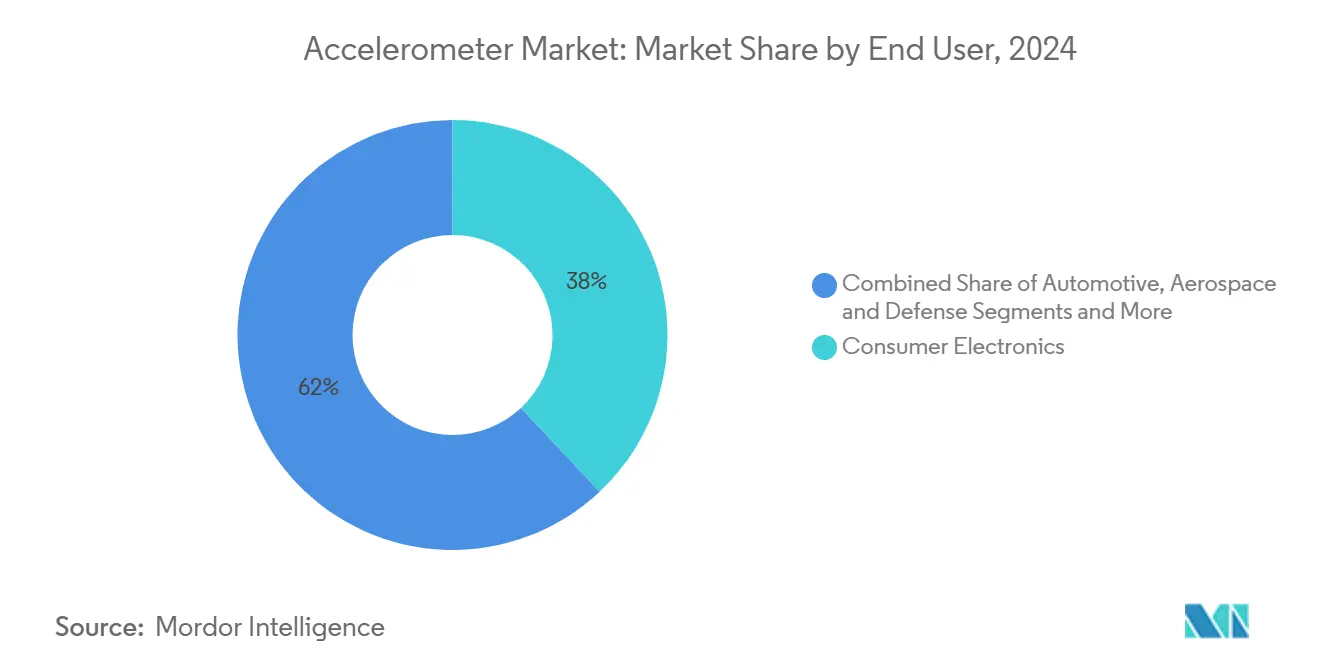

- Nach Endnutzer entfielen 38% der Accelerometer-Marktgröße in 2024 auf Verbraucherelektronik, während Gesundheitsanwendungen mit einer CAGR von 8,6% bis 2030 voranschreiten.

- Nach Leistungsklasse erfassten Verbraucher-Sensoren 46% des Umsatzes 2024, dennoch sollen Navigationsklasse-Komponenten am schnellsten mit 8,9% CAGR wachsen.

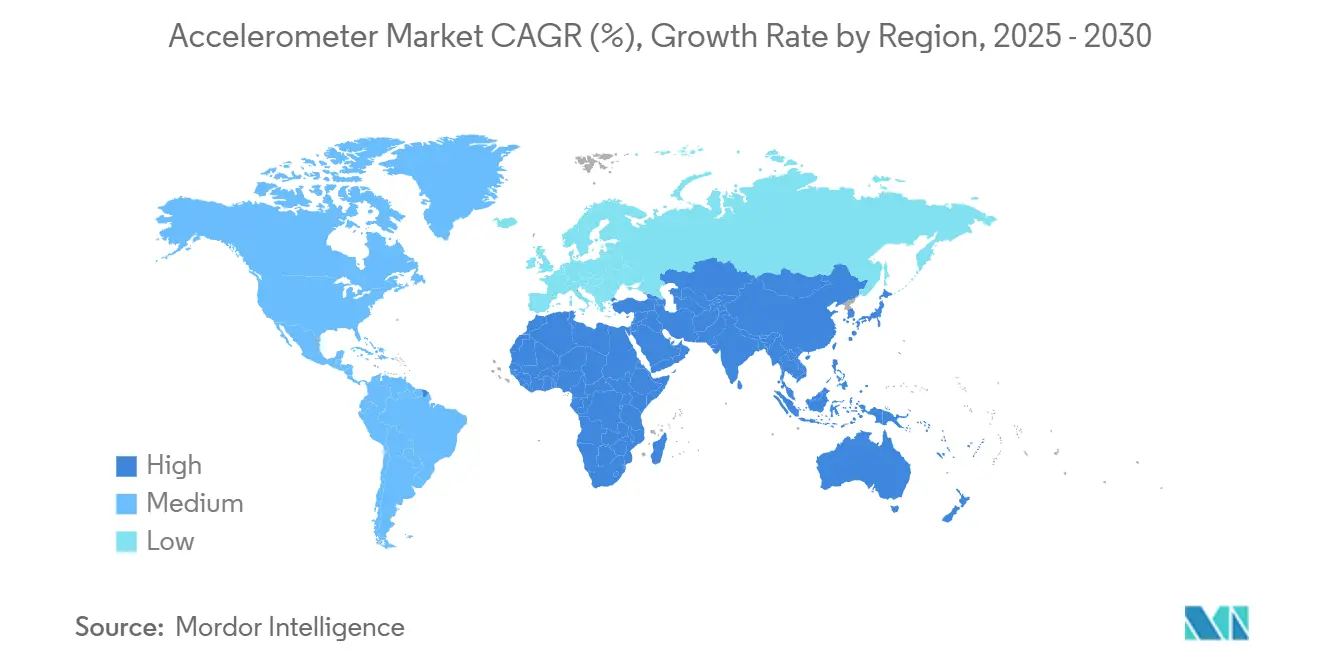

- Nach Region kommandierte Asien-Pazifik 46,8% des globalen Umsatzes in 2024; die Region Naher Osten & Afrika ist auf Kurs für die stärkste CAGR von 8,7% bis 2030.

Globale Accelerometer-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | ( ~ )% Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| MEMS-Miniaturisierung und Kostensenkung | 1.80% | Global mit APAC-Fertigungskonzentration | Mittelfrist (2-4 Jahre) |

| Boom bei Verbraucherelektronik und Wearables | 1.50% | Global, angeführt von Nordamerika und APAC | Kurzfrist (≤ 2 Jahre) |

| Automotive ADAS / Sicherheitsintegration | 1.20% | Nordamerika & Europa regulatorischer Druck, APAC-Produktion | Mittelfrist (2-4 Jahre) |

| Industrie-4.0-Zustandsüberwachungsaufnahme | 0.90% | Europa & Nordamerika, Ausweitung nach APAC | Langfrist (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

MEMS-Miniaturisierung und Kostensenkung

Dritte-Generation-MEMS-Prozesse fertigen jetzt Sub-Millimeter-Proof-Mass-Strukturen, die die Die-Größe und den Stromverbrauch reduzieren, ohne die Rauschdichte zu verschlechtern. Boschs Miniatur-Accelerometer-Serie 2024 veranschaulicht, wie Wafer-Level-Chip-Scale-Packaging die Materialkosten senkt und dabei einen dynamischen Bereich von ±2 g bis ±16 g aufrechterhält. [1]Andreas Schmid, "Accelerometers Overview," Bosch Sensortec, bosch-sensortec.com Größere 300-mm-MEMS-Fabs versprechen weitere Skalenökonomien, die es OEMs ermöglichen, straffere Bill-of-Materials-Budgets für zusätzliche Sensorfunktionen zu allokieren. STMicroelectronics' LIS2DUXS12 integriert einen Machine-Learning-Kern, der Ereignisklassifizierung auf Mikrowatt-Niveau ermöglicht, die Notwendigkeit einer Begleit-MCU beseitigt und den Board-Footprint verkleinert. [2]Mouser Electronics, "STMicroelectronics LIS2DUXS12 Smart Accelerometer," Mouser Electronics, mouser.com Während Foundries zu größeren Wafern migrieren, sinken durchschnittliche Verkaufspreise und erschließen latente Nachfrage in kostensensitiven IoT-Knoten, was die Wachstumsschleife für den Accelerometer-Markt verstärkt.

Boom bei Verbraucherelektronik und Wearables

Smartphones, Earbuds und Fitness-Tracker bleiben Volumenmotoren, aber 2025er Design-Roadmaps zeigen eine beschleunigende Wendung zu medizinischen Wearables, die Sub-30 μg/√Hz-Rauschböden und kontinuierlichen Betrieb für mehrtägige Batterielaufzeit erfordern. Analog Devices' ADXL380 zielt auf True-Wireless-Earbuds mit dualen Signalpfaden, sodass ein einzelner Sensor sowohl Active-Noise-Cancellation-Feedback als auch Kopfgestenerkennung unterstützt. In medizinischen Geräten entlastet KI-Inferenz, die im Sensor eingebettet ist, die Cloud-Verarbeitung und ermöglicht Sturzerkennung-Wearables, die nach IEC 60601-1 für Krankenhausgebrauch zertifiziert sind. Höherwertige klinische Anwendungen lindern Margendruck und erweitern den Accelerometer-Markt in regulierte Gesundheitskanäle, die Qualität über den niedrigsten Preis bevorzugen.

Automotive ADAS / Sicherheitsintegration

Crasherkennung ist jetzt Grundausstattung; 2025er Fahrzeugplattformen integrieren Multi-Achsen-Accelerometer-Cluster zur Überwachung von Fahrgestellvibrationen und Ableitung des Straßenprofils in Echtzeit. Kommende UNECE R157-Phasen fordern Level 3 automatisierte Spurhaltung in Europa und steigern die Nachfrage nach redundanten Trägheitsdatenströmen, die die Kamera-Radar-Fusionsgenauigkeit verbessern. Knowles' V2S200D nutzt Karosserie-Panel-Vibrationen zur Lokalisation von Notfall-Fahrzeugsirenen und bietet eine Solid-State-Alternative zu Membran-Mikrofonen für externe Schallerfassung. Tier-1-Zulieferer standardisieren digitale SPI-Schnittstellen mit selbstdiagnostischen Bitfehlerprüfungen und integrieren Cybersecurity- und Funktionssicherheitsanforderungen in Accelerometer-Spezifikationen der nächsten Generation. Diese Upgrades verstärken die Position des Accelerometer-Marktes in sicherheitskritischen Automotive-Architekturen.

Industrie-4.0-Zustandsüberwachungsaufnahme

Vibrationsbasierte vorausschauende Wartung reduziert ungeplante Ausfallkosten, die jährlich USD 50 Milliarden in der Schwerindustrie überschreiten. PCB Piezotronics' neue rauscharme triaxiale Modelle liefern 60 μg/√Hz-Leistung und ermöglichen frühe Fehlererkennung in Getrieben und Turbinen. Edge-KI-Routinen, die auf PSoC-6-Mikrocontrollern laufen, verarbeiten jetzt FFT-Spektren lokal, reduzieren über eingeschränkte LPWAN-Links gesendete Daten und enthalten Betriebskosten. Abwärme-Energy-Harvesting-Module verlängern Sensorlebensdauern über 10 Jahre hinaus und ermöglichen Einsatz in ATEX-klassifizierten Zonen, wo Batterieaustausch unpraktisch ist. Der resultierende ROI beschleunigt die Adoption und vergrößert den industriellen Anteil des Accelerometer-Marktes.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | ( ~ )% Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Preisdruck & Kommodifizierung | −1.1% | Global, am akutesten bei Verbrauchergeräten | Kurzfrist (≤ 2 Jahre) |

| Genauigkeitsgrenzen vs. piezoelektrisches High-g | −0.6% | Weltweite Luft-/Raumfahrt- & Verteidigungsnachfrage | Mittelfrist (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Preisdruck und Kommodifizierung

In Smartphones schrumpfte die Bill-of-Materials-Allokation für Trägheitssensorik zwischen 2022 und 2024 um fast 30% und drängte Zulieferer dazu, sich durch eingebettete ML-Kerne und niedrigere Power-Suspend-Modi zu differenzieren. Kionix's KX224-Serie verkauft sich unter USD 0,30 bei Millionen-Stück-Volumina und unterstreicht sich verschlechternde durchschnittliche Verkaufspreise für Legacy-Teile. Anbieter investieren in automatisierte Kalibrierung, um Marge zurückzugewinnen; jedoch erhöhen Factory-Trim-Routinen Capex und erodieren Nutzen. Das Ungleichgewicht beschränkt viele Wettbewerber auf Break-even-P&L-Positionen und dämpft kurzfristige Umsatzexpansion für den Accelerometer-Markt.

Genauigkeitsgrenzen vs. Piezoelektrisches High-G

MEMS-Kapazitätsstrukturen kämpfen darum, Linearität jenseits ±200 g aufrechtzuerhalten, während piezoelektrische Stapel Genauigkeit jenseits ±5.000 g bewahren - eine Notwendigkeit für Raketenführung und Raumfahrzeug-Vibrationstest. Verteidigungskonzerne beziehen daher weiterhin piezoelektrische oder Quarz-Flexure-Baugruppen trotz höherer Teilkosten. Forschung an der University of Colorado Boulder zeigte Atom-Interferometer-Prototypen, die sowohl MEMS- als auch piezoelektrische Lösungen übertreffen und auf einen potenziellen Technologiesprung im nächsten Jahrzehnt hinweisen. [3]Strain D., "Quantum Navigation Device Measures Acceleration in 3D," Phys.org, phys.org Diese Obergrenze begrenzt MEMS-Penetration in Ultra-High-Performance-Nischen und begrenzt Preissetzungsmacht im Premium-Band des Accelerometer-Marktes.

Segmentanalyse

Nach Typ: MEMS-Dominanz steht vor Präzisionsherausforderungen

MEMS-Geräte erfassten 72% Accelerometer-Marktanteil in 2024 aufgrund unübertroffener Kosten-Leistungs-Balance. Volumenherstellung auf 200-mm-Wafern kombiniert mit Wafer-Level-Packaging positioniert MEMS im Herzen von Smartphones, Wearables und Automotive-ECUs. Piezoelektrische Einheiten, obwohl eine kleinere Basis darstellend, avancieren mit 7,8% jährlich, da Verteidigungs- und Luft-/Raumfahrtoperatoren Sub-1 μg-Bias-Stabilität und Strahlungstoleranz fordern. Piezoresistive und kapazitive Varianten dienen Nischen-Industrieanwendungen, wo Schocküberlebensfähigkeit oder ultra-niedrige Leistung absolute Präzision übertrifft.

MEMS-Führung beruht auf Integrationsvorteilen. STMicroelectronics' Sensor-Hub-Architektur verschmilzt einen digitalen Machine-Learning-Kern und FIFO-Puffer direkt auf dem Die und reduziert die externe Komponentenanzahl. Dennoch, wenn g-Bereich, Temperaturextreme oder Bias-Stabilität MEMS-Grenzen überschreiten, kehren Designer zu piezoelektrischen Stapeln zurück.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Dimension: Multi-Achsen-Integration treibt Komplexität

Der Trend zu vollständiger Sechs-Freiheitsgrad-Messung platziert 3-Achsen-Accelerometer bei 64,5% Umsatzanteil in 2024. OEMs bevorzugen vereinheitlichte X-Y-Z-Ablesungen zur Unterstützung von Gestenerkennung und Vibrationsdiagnostik mit minimalem Sensorfusions-Overhead. Unterdessen zeigen Combo-IMUs mit 6-Achsen- oder 9-Achsen-Fähigkeit eine 8,4%-Wachstumsbahn, getrieben von Drohnen, AR/VR-Headsets und Robotik, wo synchronisierte Gyro-Accelerometer-Daten Algorithmus-Tuning vereinfachen. Einzel-Achsen-Geräte bestehen in Neigungsschaltern und Automotive-Airbag-Triggern, aber der Anteil erodiert stetig.

Collins Aerospace's SiIMU02 veranschaulicht das Premium-Ende der Multi-Achsen-Integration und erreicht nahe Fiber-Optic-Gyro-Genauigkeit in einer handtellergroßen MEMS-Baugruppe. Für Mid-Tier-Verbraucherprodukte konsolidieren Zulieferer Accelerometer, Gyroskop und manchmal Magnetometer auf einem einzigen ASIC mit programmierbaren digitalen Filtern. Diese Konvergenz komprimiert PCB-Fläche und Bill-of-Materials-Kosten und stellt sicher, dass der Accelerometer-Markt Momentum beibehält, während die Anwendungskomplexität steigt.

Nach Endnutzer: Gesundheitswesen entpuppt sich als Wachstumsmotor

Verbraucherelektronik behielt 38% des globalen Umsatzes in 2024; dennoch begrenzt Preiserosion segmentales Wachstum auf einen mittleren einstelligen Prozentsatz. Umgekehrt liefern Gesundheitseinsätze die höchste CAGR von 8,6%, da Krankenhäuser Bewegungsanalyse-Wearables für postoperative Mobilitätsverfolgung und Schlafphasenüberwachung adoptieren. Inertial Labs' taktisches IMU, ursprünglich für Verteidigung entwickelt, erscheint jetzt in robotischen Operationsarmen und unterstreicht branchenübergreifende Technologiemigration. Industrielle Endnutzer integrieren Accelerometer in Motoren und Pumpen zur Markierung früher Vibrationsanomalien, validieren ROI für vorausschauende Wartungsinstallationen und erhöhen Sensor-ASPs.

Regulatorische Betonung auf Fernpatientenüberwachung und Erstattung für Telemedizin fördert nachhaltigen Kauf von hochgenauen, medizinisch zertifizierten Geräten. Zulieferer, die sichere Firmware-Update-Unterstützung und IEC 62304-Compliance bündeln, stehen bereit, Premium-Margen zu erfassen, während klinische Anwendungsfälle skalieren.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Leistungsklasse: Navigationspräzision kommandiert Premium

Verbraucherklasse-Sensoren dominieren Stückvolumen bei 46% 2024-Anteil, aber Umsatzschwerpunkt verschiebt sich zu Navigationsklasse und darüber, wo ASPs eine Größenordnung höher sind. Der Accelerometer-Marktanteil für Navigationsklasse-Produkte soll bis 2030 auf 18% steigen, da autonome Fahr- und Präzisionslandwirtschaftsflotten <50 μg-Bias-Stabilitätsniveau spezifizieren. Inertial Labs liefert 1 Grad/Std-Gyro-Bias innerhalb eines MEMS-Pakets und verengt eine Lücke, die traditionell von Fiber-Optic-Gyros gehalten wurde. Weltraumklasse-Teile bleiben eine Spezialistentasche: Northrop Grummans LR-500 QMG IMU zielt auf kleine Satellitenkonstellation mit ±0,05 Grad/Std-Klassen-Drift, aber Mengen bleiben begrenzt.

Tier-2-Autohersteller migrieren allmählich von Verbraucher- zu Industrieklasse-Accelerometern, da Over-the-Air-Software-Updates engere Leistungsmargen über die Fahrzeuglebensdauer erfordern. Dieser Up-Spec-Trend inflationiert gemischte ASP, selbst wo Stückwachstum moderiert, und unterstützt die Wertexpansion des Accelerometer-Marktes.

Geografieanalyse

Asien-Pazifik kontrollierte 46,8% des globalen Umsatzes in 2024, verankert durch Chinas Verbraucherelektronik-Exportbasis und einen dichten 8-Zoll-MEMS-Foundry-Footprint. Das in Shenzhen ansässige MEMSIC verzeichnete dreistelliges Wachstum, nachdem es sich auf Kondensator-Typ-Accelerometer für inländische Smartphone-OEMs konzentriert hatte. Japan und Südkorea tragen hochzuverlässige Varianten für Automotive- und Industriesektoren bei, während Taiwans Pure-Play-Foundries Auftragsfertigung unterstützen. Der Accelerometer-Markt der Region wird mit einer stabilen CAGR von 6,4% expandieren, obwohl Wafer-Kapazitätsengpässe und steigende Arbeitskosten das Aufwärtspotential dämpfen.

Der Nahe Osten und Afrika repräsentiert die schnellste CAGR von 8,7% bis 2030, da Saudi-Arabiens Vision 2030-Stimulus lokale Halbleiterinitiativen finanziert und Assets für erneuerbare Energien skaliert, die Turbinenvibrations-Überwachung erfordern. Windparks in Ägypten und Marokko adoptieren triaxiale Accelerometer zur Erfüllung von ISO 10816-Benchmarks für vorausschauende Wartung. Regionale öffentlich-private Partnerschaften mit europäischen Sensorherstellern beschleunigen Technologietransfer, beschleunigen einheimische Produktion und heben die lokale Accelerometer-Markt-Trajektorie.

Nordamerika hält eine starke zweite Position, getrieben von Automotive-ADAS-Mandaten und einer fortgeschrittenen industriellen IoT-Installationsbasis. Die Adoption von Industrie-4.0-Wartungsstrategien in Öl und Gas, Chemikalien und Metallen treibt die Nachfrage nach robusten, für gefährliche Bereiche bewerteten Accelerometern. Europa liegt geringfügig zurück, genießt jedoch höhere durchschnittliche Verkaufspreise, da OEMs Qualität und Funktionssicherheit priorisieren. EU-Finanzierung für Horizon Europe-Robotikprojekte stimuliert weiter die Aufnahme von Präzisionsklasse-Sensoren und verstärkt regionale Teilnahme am Accelerometer-Markt.

Wettbewerbslandschaft

Der Wettbewerb ist moderat, wobei die Top-fünf-Zulieferer schätzungsweise 58% des 2024er Umsatzes kontrollieren. Analog Devices, Bosch und STMicroelectronics nutzen hauseigene MEMS-Fabs und tiefes System-Integrations-Know-how zur Sicherung mehrjähriger Liefervereinbarungen mit Smartphone- und Automotive-OEMs. Bosch verfolgt eine Plattformstrategie und teilt gemeinsame ASIC-Kerne zwischen Druck-, Gyro- und Accelerometer-Familien zur Verteilung der F&E-Ausgaben. STMicroelectronics differenziert sich durch eingebettete Machine-Learning-Kerne, die Kunden-Zeit-bis-KI-Einsatz verkürzen. Analog Devices betont ultra-niedrige Rauschdichte und strahlungsgehärtete Varianten für Luft-/Raumfahrt-Orbiter.

Spezialisten verfolgen vertikale Nischen. PCB Piezotronics erweitert piezoelektrische Linien auf Differential-Output-Modelle für Aero-Engine-Tests. Inertial Labs verpackt taktische MEMS-IMUs für Verteidigungs-Unmanned-Plattformen und erfasst Anteile, wo Größe-Gewicht-Leistung Fiber-Optic-Performance übertrifft. Disruptive Konkurrenten in Quantensensorik, oft Universitäts-Spin-outs, zielen auf Sub-Nano-g-Auflösung ab und bedrohen langfristige Incumbent-Positionen, obwohl kommerzielle Bereitschaft entfernt bleibt. Insgesamt konvergieren Produktroadmaps auf eingebettete Intelligenz, Cybersecurity-Härtung und Selbstkalibrierung - Fähigkeiten, die wahrscheinlich Führungsränge neu ordnen werden, während der Accelerometer-Markt reift.

Accelerometer-Industrie-Führer

-

Analog Devices Inc.

-

Robert Bosch GmbH

-

STMicroelectronics

-

TDK InvenSense

-

Honeywell International Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Die University of Colorado Boulder enthüllte einen Quantennavigations-Prototyp mit Atom-Interferometrie zur Erfassung dreiachsiger Beschleunigung mit drift-freier Präzision und positionierte die Technologie als zukünftige Alternative zu MEMS.

- Mai 2025: Inertial Labs veröffentlichte ein taktisches MEMS-IMU mit 1 Grad/Std-Gyro-Bias, das darauf abzielt, Fiber-Optic-Gyros in kostensensitiven Verteidigungsprogrammen zu ersetzen.

- April 2025: Northrop Grumman führte das LR-500 QMG IMU ein, das <1 Grad/Std-Leistung für Weltraum- und taktische Plattformen liefert und sein hochzuverlässiges Sensor-Portfolio verstärkt.

- April 2025: PCB Piezotronics startete rauscharme Differential-Output-triaxiale Accelerometer und erweiterte industrielle Vibrationsanalyse-Angebote.

Globaler Accelerometer-Marktbericht Umfang

Accelerometer werden zur Messung der Beschleunigung eines sich bewegenden Körpers verwendet. Die Verwendung von Accelerometern nimmt aufgrund ihrer Anwendungen in verschiedenen Konfigurationen zu. Die Accelerometer haben Anwendungen in verschiedenen Endnutzersegmenten wie Luft- und Raumfahrt und Verteidigung, Industrie, Verbraucherelektronik, Automotive und anderen Endnutzerindustrien wie Gesundheitswesen und Energie.

| MEMS-Accelerometer |

| Piezoelektrische Accelerometer |

| Piezoresistive Accelerometer |

| Kapazitive Accelerometer |

| Thermische und andere Typen |

| 1-Achse |

| 2-Achse |

| 3-Achse |

| 6-Achse und darüber (Combo IMUs) |

| Verbraucherelektronik |

| Automotive |

| Luft- und Raumfahrt und Verteidigung |

| Industrie und Fertigung |

| Gesundheitswesen und Medizinprodukte |

| Andere Endnutzer |

| Verbraucherklasse |

| Industrieklasse |

| Taktische Klasse |

| Navigationsklasse |

| Weltraumklasse |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest Südamerikas | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Rest Europas | ||

| APAC | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Taiwan | ||

| Südostasien | ||

| Rest APAC | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Rest Naher Osten | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Rest Afrikas | ||

| Nach Typ | MEMS-Accelerometer | ||

| Piezoelektrische Accelerometer | |||

| Piezoresistive Accelerometer | |||

| Kapazitive Accelerometer | |||

| Thermische und andere Typen | |||

| Nach Dimension | 1-Achse | ||

| 2-Achse | |||

| 3-Achse | |||

| 6-Achse und darüber (Combo IMUs) | |||

| Nach Endnutzer | Verbraucherelektronik | ||

| Automotive | |||

| Luft- und Raumfahrt und Verteidigung | |||

| Industrie und Fertigung | |||

| Gesundheitswesen und Medizinprodukte | |||

| Andere Endnutzer | |||

| Nach Leistungsklasse | Verbraucherklasse | ||

| Industrieklasse | |||

| Taktische Klasse | |||

| Navigationsklasse | |||

| Weltraumklasse | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest Südamerikas | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Russland | |||

| Rest Europas | |||

| APAC | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Taiwan | |||

| Südostasien | |||

| Rest APAC | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Türkei | |||

| Rest Naher Osten | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Rest Afrikas | |||

Schlüsselfragen im Bericht beantwortet

Wie groß ist die aktuelle Größe des Accelerometer-Marktes?

Der Accelerometer-Markt steht bei USD 3,54 Milliarden in 2025 und wird bis 2030 auf USD 4,94 Milliarden projiziert.

Welche Accelerometer-Technologie dominiert den globalen Umsatz?

MEMS-Accelerometer führen mit 72% 2024er Marktanteil dank kosteneffektiver Hochvolumen-Fertigung.

Welches Endnutzer-Segment wächst am schnellsten?

Gesundheitsanwendungen expandieren mit einer CAGR von 8,6%, da medizinische Wearables hochpräzise Bewegungsverfolgung adoptieren.

Warum sind piezoelektrische Accelerometer noch relevant?

Sie liefern überlegene Genauigkeit jenseits ±1.000 g und exceln in Luft-/Raumfahrt- und Verteidigungsumgebungen, wo MEMS-Geräte Leistungsgrenzen erreichen.

Welche geografische Region zeigt die stärksten Wachstumsaussichten?

Der Nahe Osten und Afrika wird mit einer CAGR von 8,7% bis 2030 prognostiziert, unterstützt von Halbleiterinitiativen und Projekten für erneuerbare Energien.

Wie differenzieren sich Zulieferer in einer preisdruckbehafteten Umgebung?

Führende Anbieter integrieren On-Sensor-Machine-Learning-Kerne, verbessern Energieeffizienz und integrieren Selbstdiagnostik zur Aufrechterhaltung von Margen und zum Gewinn von Design-Slots.

Seite zuletzt aktualisiert am: