Marktgröße und -anteil für globale funktionale Proteine

Marktanalyse für globale funktionale Proteine von Mordor Intelligence

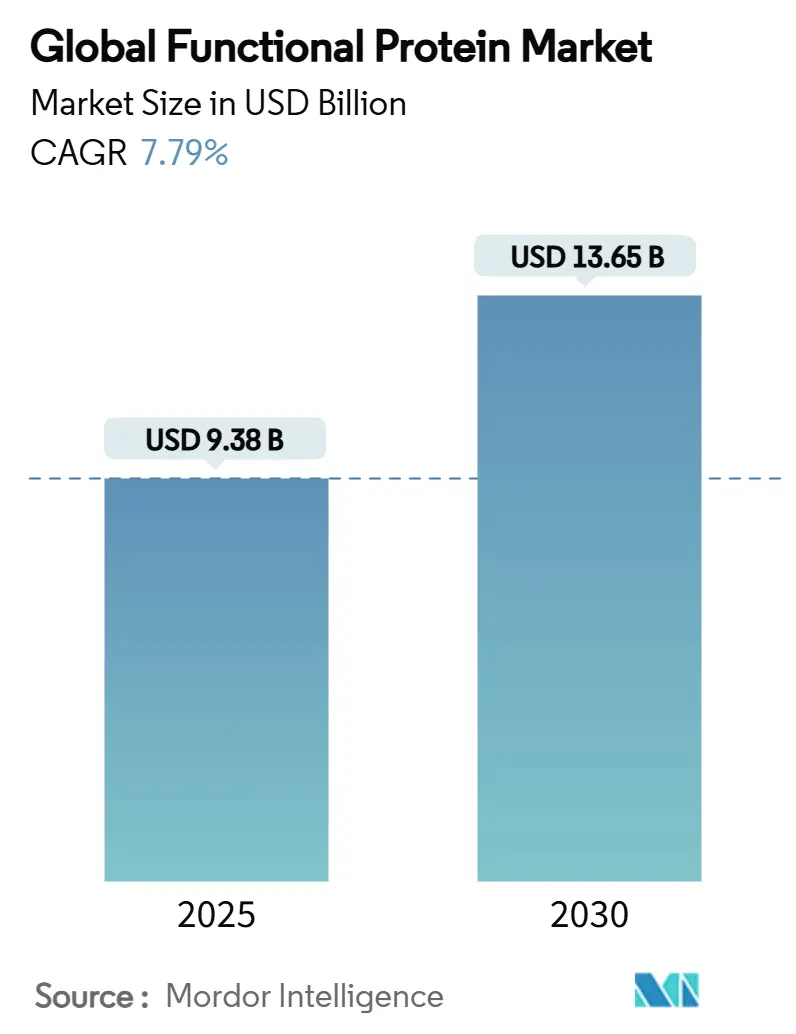

Der Markt für funktionale Proteinzutaten hat eine Marktgröße von USD 9,38 Milliarden im Jahr 2025 und wird voraussichtlich auf USD 13,65 Milliarden bis 2030 expandieren, was einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 7,79% entspricht. Das Wachstum des Marktes für funktionale Proteine spiegelt die Schnittstelle von gesundheitsbewusstem Verbraucherverhalten, regulatorischer Modernisierung und technologischen Fortschritten in der Proteinextraktion und -verarbeitung wider. Der Markt zeigt Stabilität durch seine vielfältigen Anwendungen in den Bereichen Lebensmittel und Getränke, Nahrungsergänzungsmittel, Tiernahrung und Kosmetik. Zu den wichtigsten Entwicklungen in der Proteinzutatenbranche gehört die regulatorische Genehmigung von Präzisionsfermentationstechnologien, exemplarisch dargestellt durch Perfect Days Zusammenarbeit mit Zydus Lifesciences zur Errichtung von Fermentationsanlagen in Indien. Die Abschaffung des selbst bestätigten GRAS-Verfahrens durch die FDA deutet auf verstärkte regulatorische Aufsicht hin, was Hersteller dazu verpflichtet, formelle Genehmigungsverfahren zu durchlaufen. Die steigende Nachfrage nach pflanzenbasierten und alternativen Proteinquellen hat Forschungs- und Entwicklungsinitiativen im Bereich funktionaler Proteine beschleunigt. Zusätzlich investieren Hersteller in nachhaltige Produktionsmethoden, um Umweltbedenken zu begegnen, während sie Produktqualität und Funktionalität aufrechterhalten.

Wichtige Erkenntnisse des Berichts

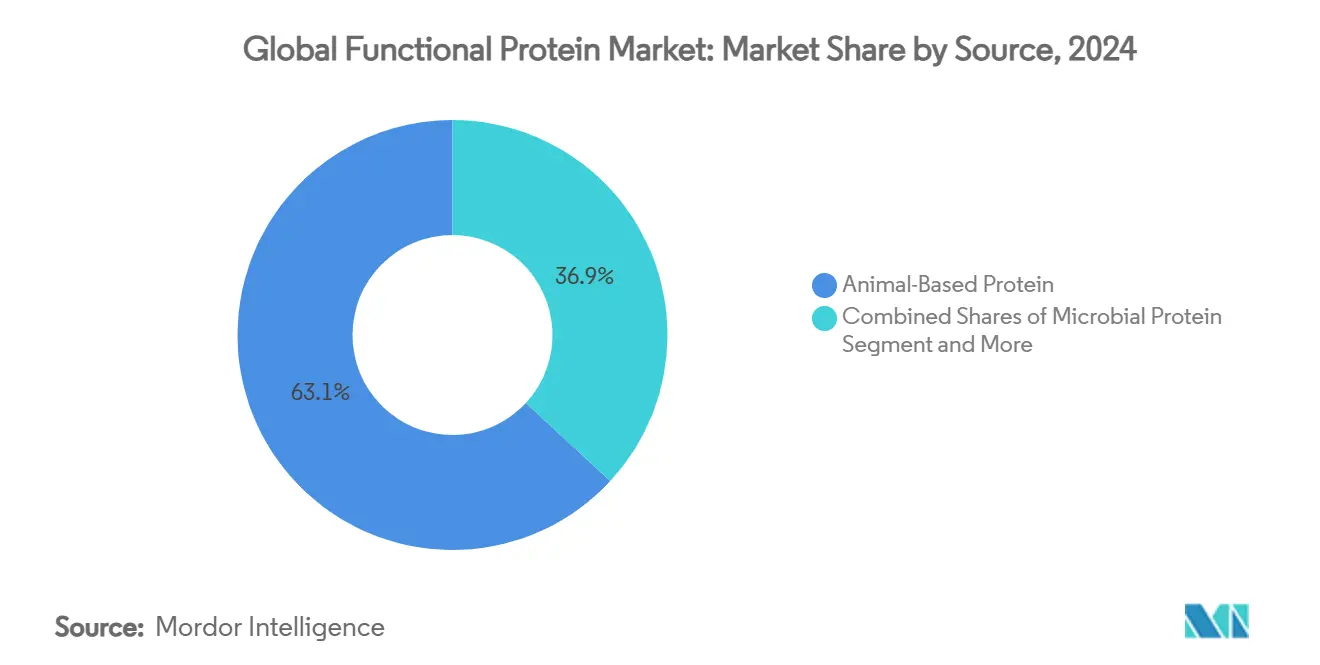

• Nach Quelle hielten tierbasierte Proteine 63,12% des Marktanteils für Proteinzutaten im Jahr 2024, während mikrobielle Proteine mit einer CAGR von 8,35% bis 2030 wachsen sollen.

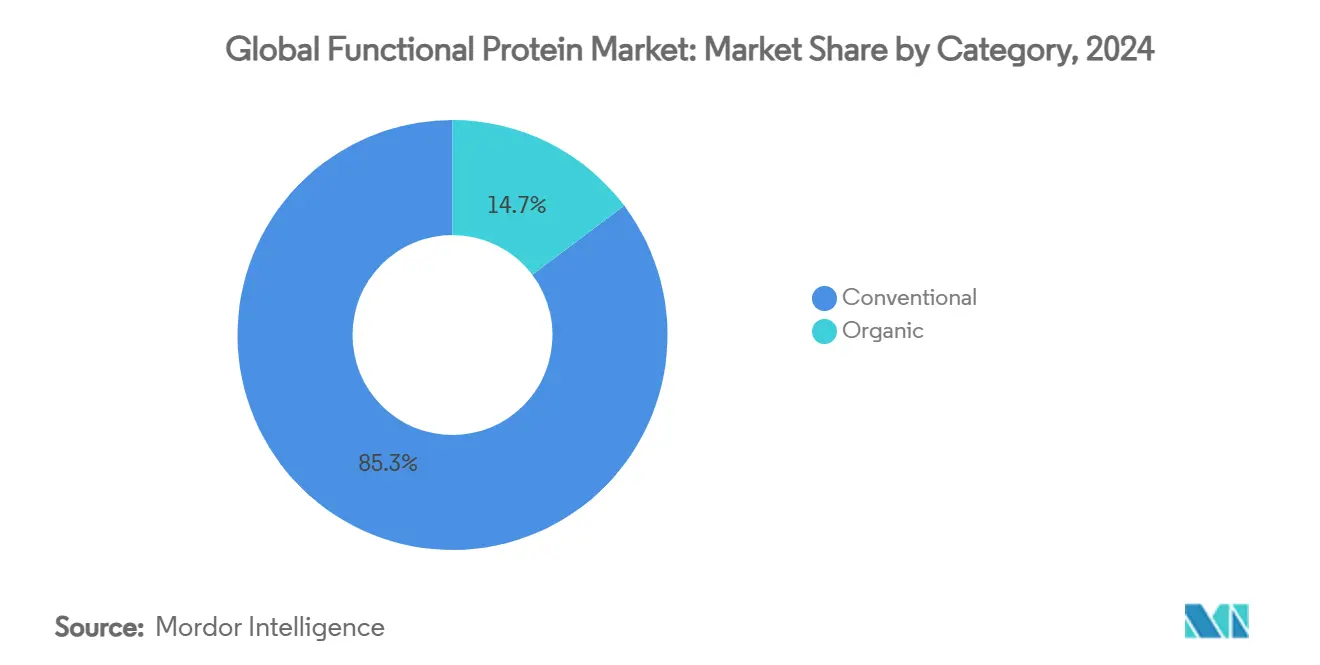

• Nach Kategorie machten konventionelle Proteine 85,28% der Marktgröße für Proteinzutaten im Jahr 2024 aus, während biologische mit einer CAGR von 10,10% bis 2030 expandieren sollen.

• Nach Anwendung verzeichneten Nahrungsergänzungsmittel ein Wachstumspotenzial von 9,17% CAGR, verglichen mit Lebensmitteln und Getränken, die 55,56% Umsatzanteil des Marktes für Proteinzutaten im Jahr 2024 behielten.

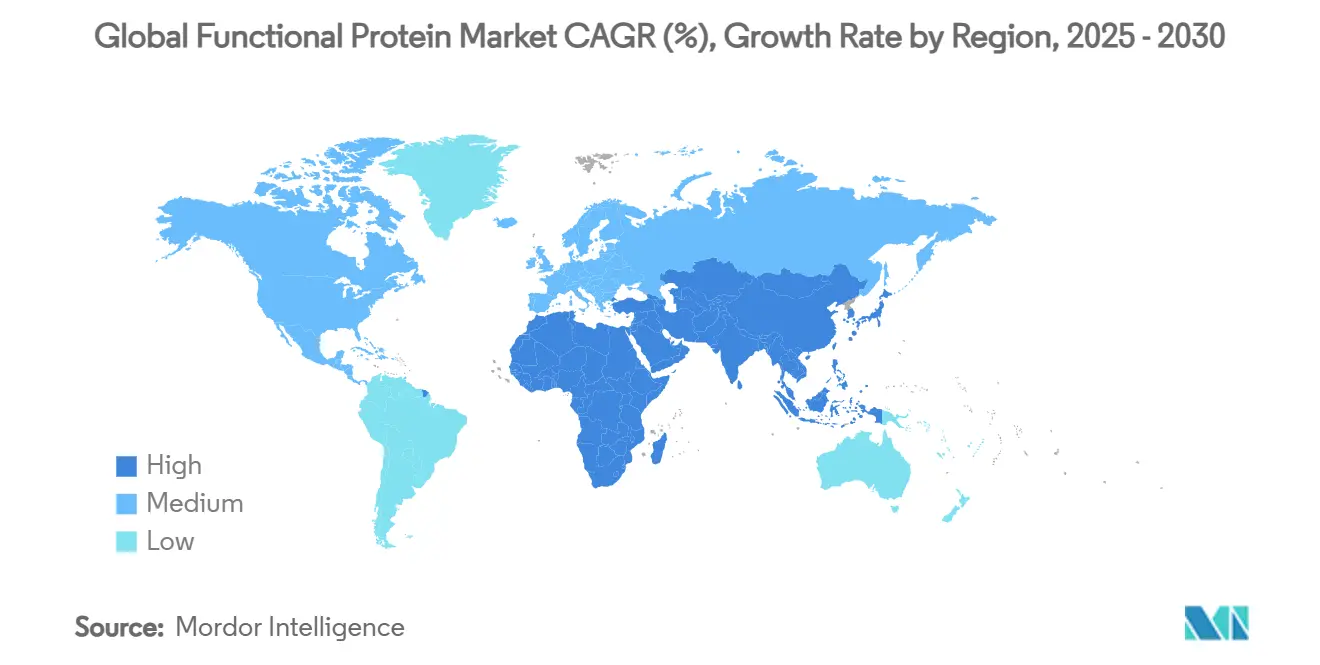

• Nach Geographie führte Asien-Pazifik mit einem Beitrag von 36,21% zum Gesamtumsatz im Jahr 2024; der Nahe Osten und Afrika soll die schnellste CAGR von 9,48% bis 2030 erreichen.

Markttrends und Einblicke für globale funktionale Proteine

Auswirkungsanalyse der Treiber

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkung Zeitrahmen |

|---|---|---|---|

| Steigende Nachfrage nach proteinhaltigen funktionalen Lebensmitteln und Getränken | +1.8% | Global, mit starker Dynamik in Nordamerika und EU | Mittelfristig (2-4 Jahre) |

| Schnelle Akzeptanz von pflanzenbasierten Proteinen | +1.5% | APAC Kernbereich, Übergriff auf Nordamerika und EU | Langfristig (≥ 4 Jahre) |

| Fortschritte in der Proteinextraktions- und Verarbeitungstechnologie | +1.2% | Global, angeführt von Innovationszentren in Nordamerika und EU | Langfristig (≥ 4 Jahre) |

| Wachsende Nachfrage nach Sport- und Leistungsernährung | +1.0% | Nordamerika und EU primär, Expansion nach APAC | Mittelfristig (2-4 Jahre) |

| Expandierende alternde Bevölkerung mit spezifischen Ernährungsbedürfnissen | +0.9% | Global, konzentriert auf entwickelte Märkte | Langfristig (≥ 4 Jahre) |

| Einbeziehung in Tiernahrung und Tierernährung | +0.6% | Global, mit starkem Wachstum in Nordamerika und EU | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach proteinhaltigen funktionalen Lebensmitteln und Getränken

Verbraucherpräferenzen verschieben sich hin zu proteinangereicherten Lebensmitteln in verschiedenen Kategorien, wobei 64% der Verbraucher aktiv zusätzliches Protein in ihre Ernährung einbauen, laut Danone. Diese Verschiebung erstreckt sich über traditionelle Proteinergänzungen hinaus in Mainstream-Lebensmittel, wie durch Kelloggs Einführung von High Protein Bites Cerealien mit 21% pflanzenbasiertem Protein im britischen Markt veranschaulicht. Das zunehmende Gesundheitsbewusstsein der Verbraucher und das wachsende Bewusstsein für die Rolle von Protein bei der Aufrechterhaltung des allgemeinen Wohlbefindens sind Schlüsselfaktoren für diesen Trend. Arla Foods' Entwicklung von ISO.Clear Molkenproteinisolat ermöglicht Proteinanreicherung in Getränken ohne Beeinträchtigung der Klarheit und zielt auf den USD 125 Milliarden Markt für angereicherte Getränke ab, der voraussichtlich mit einer CAGR von 5,1% wachsen wird. Das funktionale Getränkesegment erlebt Fortschritte durch Präzisionsfermentationsproteine, exemplarisch dargestellt durch EVERY Co.s Einführung tierfreier Proteinformulierungen für Kaffeeprodukte. Zusätzlich investieren Hersteller in Forschung und Entwicklung, um innovative proteinangereicherte Produkte zu schaffen, die Verbraucheranforderungen an Geschmack, Bequemlichkeit und Nährwert erfüllen.

Schnelle Akzeptanz von pflanzenbasierten Proteinen

Die Akzeptanz pflanzenbasierter Proteine steigt, da technologische Verbesserungen traditionelle Geschmacks- und Texturlimitationen adressieren, wobei Hersteller Qualitätsverbesserung über die Entwicklung neuer Proteinquellen priorisieren. Roquette Frères S.A.s NUTRALYS Fava S900M mit 90% Proteingehalt exemplifiziert den Industriewandel hin zu hochreinen Pflanzenproteinen. Die GRAS-Zertifizierung der FDA für Axiom Foods' Oryzatein Reisprotein ermöglicht dessen Verwendung in Mainstream-Lebensmittelanwendungen und bietet eine Alternative zu konventionellen Soja- und Molkenproteinen. Hybride Proteinformulierungen ziehen globale Verbraucher an, die ernährungsphysiologisches Gleichgewicht und ökologische Nachhaltigkeit suchen, während Hersteller gemischte Lösungen entwickeln, die vertraute Geschmacksprofile bewahren und gleichzeitig die Umweltauswirkungen reduzieren. Der Markt profitiert auch vom steigenden Verbraucherbewusstsein für die Rolle von Protein bei der Erhaltung von Gesundheit und Wohlbefinden, was die Nachfrage in verschiedenen Anwendungen antreibt. Zusätzlich verbessern laufende Forschung und Entwicklung in der Proteinextraktions- und Verarbeitungstechnologie weiterhin Produktfunktionalität und Kosteneffizienz.

Expandierende alternde Bevölkerung mit spezifischen Ernährungsbedürfnissen

Demografische Verschiebungen erfordern spezialisierte Proteinformulierungen zur Behandlung altersbedingten Muskelverlusts und Verdauungsproblemen, was Unternehmen dazu veranlasst, gezielte medizinische Ernährungslösungen zu entwickeln. Arla Food Ambs Lacprodan DI-3092 Molkenproteinhydrolysat bietet 10g Protein pro 100ml und übertrifft typische Marktangebote von 6-7g, während es die Compliance in der Ernährung älterer Menschen verbessert. Lactalis Ingredients konzentriert sich auf Getränkekonzepte für gesunde Alterungsdemografien, was auf verstärkten Branchenfokus auf dieses wachsende Segment hinweist. Regulatorische Entwicklungen unterstützen die Marktexpansion, wobei China neue Standards für Lebensmittel für spezielle medizinische Zwecke (FSMP) Säuglingsnahrung bis März 2027 implementiert und Richtlinien für spezialisierte medizinische Ernährungsprodukte etabliert. Für alternde Bevölkerungen entwickelt sich die Proteinqualitätsmessung von traditionellen Proteineffizienz-Verhältnissen zu verdaulichen unentbehrlichen Aminosäure-Scores (DIAAS). Der globale Markt für funktionale Proteine erlebt aufgrund des zunehmenden Verbraucherbewusstseins für präventive Gesundheitsversorgung und Wellness erhebliches Wachstum. Medizinische Fachkräfte empfehlen zunehmend spezialisierte Proteinformulierungen für die Genesung nach Operationen und das Management chronischer Krankheiten, was die Marktexpansion weiter vorantreibt.

Einbeziehung in Tiernahrung und Tierernährung

Tiernahrungsprotein-Innovation beschleunigt sich durch neuartige Inhaltsstoffe, die Nachhaltigkeits- und Allergenitätsbedenken adressieren, wobei MicroHarvests mikrobielle Protein-Hundesnacks die Verbraucherakzeptanz fermentationsbasierter Proteine demonstrierenPet Food Industry,MicroHarvest, VEGDOG launch pet treat with microbial protein", www.petfoodindustry.com">[1]. Calysta's FeedKind Pet-Protein erreicht den europäischen Markteintritt und bietet nicht-GMO, tierfreies Protein mit vollständigen Aminosäureprofilen für Tieranwendungen. Das Segment profitiert von der Skalierung der Präzisionsfermentation, wobei Calysseos jährliche Kapazität von 20.000 Tonnen kommerzielle Tiernahrungseinführungen wie Marsapets MicroBell Trockenfutter unterstützt. Aquakulturelle Anwendungen expandieren durch Partnerschaften wie Enifers Zusammenarbeit mit dem brasilianischen Ethanol-Giganten FS zur Produktion von Mykoprotein aus Maisethanol-Nebenprodukten. Regulatorische Genehmigungen erleichtern die Marktexpansion, wobei Calysta GRAS-Status für Lachsfutter-Anwendungen erreicht und ähnliche Genehmigungen für Tiernahrung anstrebt

Auswirkungsanalyse der Hemmnisse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkung Zeitrahmen |

|---|---|---|---|

| Geschmacks- und sensorische Herausforderungen in Lebensmittelformulierungen | -2.3% | Global, besonders akut in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Konkurrenz durch andere alternative Proteine | -2.0% | Nordamerika und Europa Kernbereich, Expansion nach Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Hohe F&E- und Produktionsaufbaukosten | -1.8% | Global, mit höherer Auswirkung in Schwellenmärkten | Kurzfristig (≤ 2 Jahre) |

| Begrenzte Verbraucherkenntnis und -akzeptanz | -1.5% | Asien-Pazifik und MEA Kernbereich, moderate Auswirkung in entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Allergenbedenken bei tierischen und Sojaproteinen

Allergenbedenken bei tierischen und Sojaproteinen schränken das Wachstum des Marktes für funktionale Proteine erheblich ein, indem sie die Verbraucherakzeptanz aufgrund weit verbreiteter allergischer Reaktionen auf Milchprodukte, Eier oder Soja begrenzen. Dies zwingt Hersteller zu kostspieligen Neuformulierungen mit alternativen Proteinen wie Erbsen oder Reis, was die Funktionalität beeinträchtigen und Produktionskosten erhöhen kann. Die erhöhte Nachfrage nach allergenfreien Produkten drängt Unternehmen auch dazu, Sicherheit zu priorisieren und strenge Kennzeichnungsvorschriften einzuhalten, was Innovation verlangsamt. Darüber hinaus erhöht die Notwendigkeit umfangreicher Allergentests und -zertifizierung die operativen Komplexitäten und Ausgaben. Verbraucherbesorgnis über Kreuzkontaminationsrisiken dämpft zusätzlich das Marktvertrauen und reduziert die Nachfrage nach Produkten mit diesen Proteinen. Schließlich behindert die begrenzte Verfügbarkeit skalierbarer, kosteneffektiver hypoallergener Proteinquellen die Marktfähigkeit, der wachsenden Nachfrage nach funktionalen Lebensmitteln gerecht zu werden.

Geschmacks-, Löslichkeits- und Texturherausforderungen

Die Akzeptanz pflanzenbasierter Proteine steht trotz technologischen Fortschritts vor anhaltenden sensorischen Limitationen, wobei Unternehmen wie HiFood mikronisierte Proteine entwickeln, um hohe Neutralität und minimale sensorische Auswirkungen zu erreichen. Die Universität Wageningen adressiert Texturoptimierung durch KI-Modellentwicklung für Fleisch- und Milchalternativen. Löslichkeitsprobleme betreffen Getränkeanwendungen, was Arla zur Entwicklung der ISO.Clear-Technologie zur Verhinderung von Trübung bei Saftanreicherung führte. Die Branche konzentriert sich nun auf hybride Lösungen, die Pflanzen- und tierische Proteine kombinieren, da globale Verbraucher Präferenz für gemischte Formulierungen gegenüber reinen Pflanzenalternativen zeigen. Forschungs- und Entwicklungsinvestitionen zielen weiterhin auf verbesserte Proteinfunktionalität und Geschmacksprofile ab, um diese Herausforderungen zu überwinden. Hersteller erkunden auch neuartige Verarbeitungstechniken und Inhaltsstoffkombinationen zur Verbesserung der Gesamtleistung pflanzenbasierter Proteine in verschiedenen Lebensmittelanwendungen.

Segmentanalyse

Nach Quelle: Mikrobielle Proteine treiben Innovation voran

Tierbasierte Proteine hielten 63,12% Marktanteil im Jahr 2024, verankert durch die überlegenen funktionalen Eigenschaften von Milchproteinen und etablierte Lieferketten. Dieses Wachstum wird durch Arla Foods Ambas FDA-Genehmigung für Molkenproteinhydrolysate in Säuglingsnahrung unterstützt Arla Food Ingredients, whey protein hydrolysates can be used in infant formula", www.arlafoodsingredients.com">[2]. Mikrobielle Proteine erweisen sich als das am schnellsten wachsende Quellensegment mit 8,35% CAGR bis 2030, angetrieben von Skalierungsdurchbrüchen und regulatorischen Genehmigungen. Pflanzenbasierte Proteine behalten stetiges Wachstum durch verbesserte Extraktionstechnologien und hybride Formulierungen bei, die Geschmackslimitationen adressieren.

MicroHarvests Erreichung einer jährlichen Produktionskapazität von 15.000 Tonnen bis 2026 demonstriert das Kommerzialisierungspotenzial mikrobieller Proteine, wobei das Unternehmen traditionelle Skalierungsherausforderungen durch Prozessstabilitätsoptimierung überwindet. Präzisionsfermentationsplattformen ermöglichen tieridentische Proteinproduktion ohne traditionelle landwirtschaftliche Einschränkungen, wie durch Perfect Days Partnerschaft mit Zydus Lifesciences zur Etablierung indischer Herstellungskapazitäten veranschaulicht. Tierbasierte Proteine profitieren von Verarbeitungsinnovationen wie Arlas ultrafiltrierte Milchtechnologien, die Proteingehalt konzentrieren und gleichzeitig Funktionalität erhalten. Pflanzenbasierte Quellen gewinnen Momentum durch neuartige Extraktionsmethoden und nachhaltige Beschaffung, wobei die EU-Genehmigung von Lemna-Proteinkonzentrat die regulatorische Akzeptanz aquatischer Pflanzenproteine repräsentiert

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Breite bei Lebensmitteln und Getränken versus Geschwindigkeit bei Nahrungsergänzungsmitteln

Lebensmittel und Getränke trugen 55,56% des Umsatzes im Jahr 2024 bei und verdeutlichen die Allgegenwart der Proteinanreicherung in Backwaren, Süßwaren, Milchalternativen und Getränkekonzentraten. Brot, Riegel und Milchanaloge basieren auf Proteinen für Emulgierung, Schaumstabilität und Mundgefühl, was stetigen Volumenverbrauch gewährleistet. Nahrungsergänzungsmittel, einschließlich verzehrfertiger Pulver, Tabletten und Gummis, sollen mit einer CAGR von 9,17% bis 2030 voranschreiten, angetrieben von E-Commerce-Zugänglichkeit und personalisierten Ernährungsplänen. Markeneigentümer diversifizieren Formate, von Einzelportionsbeuteln bis zu kollageninfundierten Shots, und erweitern die Penetration unter Lifestyle-Nutzern über Elitesportler hinaus.

Funktionale Eigenschaften wie Muskelregeneration, Sättigungsverbesserung und Gewichtsmanagement untermauern anhaltende Nachfrage in beiden Bereichen. Hersteller nutzen Dateneinblicke zur Feinabstimmung von Aminosäureverhältnissen und Optimierung von Portionsgrößen, wodurch die Wiederholungsneigung gestärkt wird. Während Verbraucher auf Snackifizierung und proaktives Wohlbefinden konvergieren, soll die für genussvolle aber zweckmäßige Formate - wie proteinreiche Kekse oder angereicherte Pflanzenmilch - zugeteilte Marktgröße für funktionale Proteine die Kategorienbreite vorantreiben. Nahrungsergänzungsmittel ziehen unterdessen Akzeptanz durch minimale Vorbereitungszeit und transparente Dosierungsinformationen an und verändern die Wahrnehmung von Nische zu Mainstream.

Nach Kategorie: Konventionelle Skalierung und biologische Dynamik

Konventionelle Verarbeitungskanäle - einschließlich standardmäßiger Lösungsmittelextraktion, Wärmebehandlungen und enzymatischer Klärungen - machten 85,28% des globalen Umsatzes im Jahr 2024 aus. Konsistente Rohstoffverfügbarkeit, standardisierte funktionale Parameter und günstige Preisgestaltung unterstützen die weit verbreitete Verwendung in Massenmarkt-Snacks, Cerealien und Tiernahrung. Biologisches Protein soll trotz kleinerer Basis eine CAGR von 10,10% bis 2030 verzeichnen, da strengere Pestizid-Rückstandsschwellenwerte und regenerative Landwirtschaftsnarrative bei Premium-Käufern Anklang finden. Zertifizierungsstellen verlangen Rückverfolgbarkeit vom Feld bis zur Gabel, was Investitionen in dedizierte Lieferketten antreibt. Einzelhändler positionieren biologische Lagereinheiten in gesundheitsorientierten Gängen und verlangen Preisaufschläge, die niedrigere Extraktionsausbeuten teilweise ausgleichen.

Innerhalb des konventionellen Kanals verengt kontinuierliche Prozessinnovation die Nachhaltigkeitslücke durch Energierückgewinnung, Membranfiltration und Nebenproduktaufwertung. Gleichzeitig experimentieren biologische Lieferanten mit proteinreichen Erbstückerkörnern, um sich abzuheben. Die Marktgröße für funktionale Proteine bei biologischen Angeboten soll vom wachsenden institutionellen Beschaffungswesen durch Krankenhäuser und Schulen profitieren, die chemikalienfreie Inhaltsstoffe priorisieren. Konventionelle Akteure kontern durch Non-GMO-Behauptungen und transparente Hofpartnerschaften, wodurch sichergestellt wird, dass beide Kategorien im Tandem fortschreiten anstatt sich gegenseitig zu kannibalisieren.

Geografische Analyse

Asien-Pazifik erfasste 36,21% Umsatz im Jahr 2024, was große Bevölkerungen, steigende Mittelschichtseinkommen und höhere Urbanisierung widerspiegelt. Pflanzenproteine aus Soja, Reis und Erbsen harmonieren mit traditionellen Küchen und erleichtern die heimische Produktentwicklung. Regierungsprogramme zur Förderung der Ernährungssicherheit und Wertschöpfung ermutigen Investitionen in moderne Fraktionierungslinien und unterstützen lokale Versorgungsautarkie. Milch-abgeleitete Inhaltsstoffe wie Molkepermeat gewinnen auch in Sportpulvern Boden, die über grenzüberschreitenden E-Commerce verkauft werden, was Importkomplementaritäten veranschaulicht. Der Marktanteil für funktionale Proteine in Nordamerika wird durch dedizierte Vertriebsinfrastruktur gestärkt, die schnelle Markteinführungen in Naturkostläden, Fitnessstudios und Mainstream-Einzelhändlern ermöglicht.

Europa zeigt starke Dynamik bei biologischen und nachhaltigen Angeboten, untermauert von strengen Kennzeichnungsvorschriften und institutionellen Verpflichtungen zur Treibhausgasreduktion. Einzelhändler priorisieren Produkte mit saubereren Inhaltsstofflisten und unterstützen Premiumisierung. Der Nahe Osten und Afrika repräsentiert zwar derzeit einen kleineren Anteil der globalen Verkäufe, soll jedoch die höchste regionale CAGR von 9,48% zwischen 2025 und 2030 verzeichnen. Demografische Jugendüberhänge, steigende Fitnessstudio-Mitgliedschaften und Expatriate-Einfluss begünstigen Sportpulver und verzehrfertige Shakes. Investitionen in Aquakulturfutter erhöhen auch die Nachfrage nach Proteinzutaten, wobei lokale Regierungen private Beteiligung ermutigen.

Lateinamerika nutzt reichliche Kulturverfügbarkeit zur Unterstützung von Soja- und Erbsenextraktionsanlagen, die sowohl inländische als auch Exportkunden versorgen. Wirtschaftliche Volatilität schränkt gelegentlich diskretionäre Käufe ein, aber die Nachfrage nach erschwinglicher Ernährung erhält Grundstabilität. Die etablierte landwirtschaftliche Infrastruktur der Region und günstige Klimabedingungen ermöglichen ganzjährige Produktionskapazitäten und schaffen einen Wettbewerbsvorteil im globalen Proteinmarkt. Strategische Investitionen in Verarbeitungstechnologie und Anlagenerweiterung verbessern weiterhin Produktionseffizienz und Ausgabekapazität. Lokale Regierungen implementieren unterstützende Politiken zur Stärkung des Proteinverarbeitungssektors mit dem Ziel, größeren Wert aus landwirtschaftlichen Ressourcen zu schöpfen. Insgesamt trägt jede Region unterschiedliche Wachstumsvektoren bei, die den diversifizierten Ausblick für den Proteinmarkt verstärken.

Notiz: Segmentanteile aller einzelnen Segmente werden beim Berichtskauf verfügbar sein

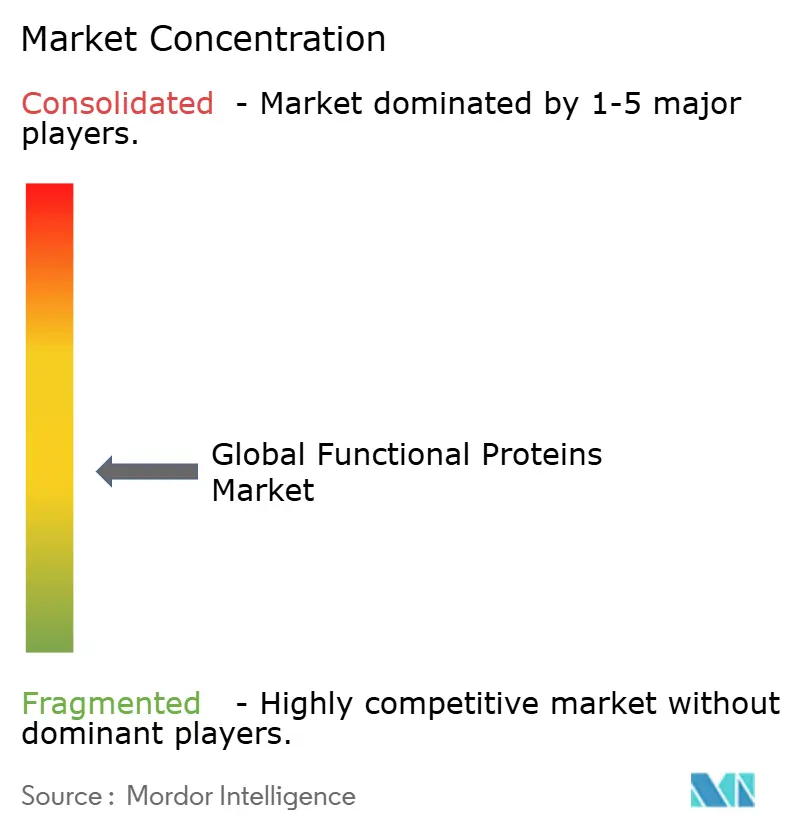

Wettbewerbslandschaft

Die Wettbewerbslandschaft umfasst eine Mischung aus multinationalen Inhaltsstofflieferanten, spezialisierten Extraktoren und aufkommenden Fermentations-Start-ups. Die Marktkonzentration für den Markt liegt bei 4. Kerry Group plc, Archer Daniels Midland und Cargill, Incorporated. setzen integrierte Wertschöpfungsketten ein, die Beschaffung, Verarbeitung und Anwendungsunterstützung abdecken. Ihre breiten Produktportfolios ermöglichen Cross-Selling-Möglichkeiten in Milchalternativen, Backwaren und Sportnahrung und sichern Kundenbindung. Strategische Konsolidierung beschleunigt sich durch Übernahmen wie Arla Foods Ambas Kauf von Volacs Molkenernährungsgeschäft und Tate & Lyls USD 1,8 Milliarden Übernahme von CP Kelco [3]Tata & Lyle, "Proposed acquisition of CP Kelco", www.tateandlyle.com.FrieslandCampina und Fonterra nutzen genossenschaftsbasierte Milchpools zur Sicherung der Rohstoffkonsistenz, während Glanbia Molkenderivate für Leistungsernährungsformulierungen kapitalisiert.

Textur- und Geschmacksoptimierung bleiben Differenzierungshebel, was Akteure wie Roquette Frères S.A. und DuPont dazu veranlasst, in proprietäre Texturierungssysteme zu investieren, die Pflanzenproteinschmackhaftigkeit verbessern. Strategische Zusammenarbeiten mit Geschmackshäusern verkürzen Entwicklungszyklen und ermöglichen schnelle Reaktion auf sich entwickelnde Verbraucherpräferenzen. Fusionen und Minderheitsbeteiligungen an Präzisionsfermentationsunternehmen helfen etablierten Unternehmen, Zugang zu disruptivem geistigen Eigentum zu erhalten, ohne volles F&E-Risiko zu tragen.

Nischenlieferanten - Omega Protein, AMCO Proteins und Hilmar Cheese - spezialisieren sich auf marine oder derivative Fraktionen und bedienen gezielte Anwendungen wie Tiernahrung oder medizinische Lebensmittel. Wettbewerbsfähige Preisgestaltung entsteht durch Skalierung, aber funktionale Abstammung und technischer Service spielen größere Rollen bei Vertragsauszeichnungen. Insgesamt deutet die Marktstruktur auf moderate Konsolidierung in Erbe-Segmenten und erhöhte Fragmentierung in aufkommenden Alternativen hin, wodurch Innovationspipelines im gesamten Proteinmarkt aktiv bleiben.

Branchenführer für globale funktionale Proteine

-

Kerry Group plc.

-

Sensient Technologies Corporation

-

DSM-Firmenich

-

Corbion

-

Cargill, Incorporated.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Barentz kündigte die Übernahme von Chinas Fengli Group an, um die Präsenz im chinesischen Nutraceuticals-Markt zu verstärken, wobei die Transaktion voraussichtlich Ende 2025 abgeschlossen wird. Dieser strategische Schritt zielt darauf ab, Fenglis lokale Marktexpertise und Lieferantennetzwerk zu nutzen, um Barentz' pharmazeutische und nutraceutical Angebote in der schnell wachsenden APAC-Region zu erweitern

- April 2025: Beneo enthüllte eine EUR 50 Millionen Hülsenfrucht-Verarbeitungsanlage, die sich der Erschließung des Ackerbohnenpotentials im Proteinzutatenmarkt widmet. Diese Investition repräsentiert die Unternehmensstrategie zur Verbesserung der Produktionskapazitäten für nachhaltige pflanzenbasierte Proteine und spiegelt die wachsende Nachfrage nach umweltfreundlichen Proteinquellen wider

- August 2024: Zydus Lifesciences Limited erwarb eine 50%-Beteiligung an Sterling Biotech und ging eine Partnerschaft mit Perfect Day Inc. ein, um in den fermentationsbasierten Proteinmarkt einzutreten. Dieses Joint Venture zielt darauf ab, eine Anlage für die Produktion fermentierter, tierfreier Proteine zu etablieren und Indien als globalen Lieferketten-Hub für Biotechprodukte zu positionieren

- Juli 2024: Agthia Group PJSC eröffnete seine neue Proteinherstellungsanlage in Industrial City 1, Dschidda, Saudi-Arabien. Diese Investition steht im Einklang mit Saudi Vision 2030s Zielen für den Lebensmittel- und Getränkemarkt des Königreichs. Die Anlage wird die Produktionskapazitäten des Unternehmens verbessern und seine Marktposition in Saudi-Arabien stärken. Die Expansion unterstützt Agthias Strategie zur Etablierung einer starken Präsenz im Lebensmittel- und Getränkesektor der MENA-Region bis 2025. Die neue Anlage demonstriert Agthias Engagement für die Erfüllung der wachsenden Nachfrage nach Proteinprodukten in der Region.

Berichtsumfang für den globalen Markt für funktionale Proteine

Funktionale Proteine sind eine komplexe Mischung biologisch aktiver Proteine, die helfen, normale Immunfunktion zu unterstützen und aufrechtzuerhalten. Der globale Markt für funktionale Proteine wurde nach Produkttyp segmentiert, welcher Proteinhydrolysate, Proteinkonzentrate, Proteinisolate und Casein und Caseinate umfasst. Basierend auf der Quelle ist der Markt in tierische und pflanzliche segmentiert. Basierend auf der Anwendung ist der Markt in Lebensmittel und Getränke, Nahrungsergänzungsmittel und andere segmentiert. Der Lebensmittel- und Getränkesektor ist weiter in Backwaren und Süßwaren, Säuglingsnahrung, Getränke und Milchprodukte unterteilt. Der Bericht analysiert weiter das globale Szenario des Marktes, welches detaillierte Analyse von Nordamerika, Europa, Asien-Pazifik, Südamerika, dem Nahen Osten und Afrika umfasst. Für jedes Segment wurden Marktgrößenmessung und Prognosen in Werten von USD Millionen durchgeführt.

| Tierbasierte Proteine | Milchprodukte | Milch |

| Molke | ||

| Casein und Caseinate | ||

| Eiprotein | ||

| Andere | ||

| Pflanzenbasierte Proteine | Soja | |

| Erbse | ||

| Hafer | ||

| Reis | ||

| Weizen | ||

| Andere | ||

| Mikrobielle Proteine |

| Konventionell |

| Biologisch |

| Lebensmittel und Getränke | Backwaren und Süßwaren |

| Säuglingsnahrung | |

| Getränke | |

| Milchprodukte und Milchalternativen | |

| Fleischanaloga | |

| Nahrungsergänzungsmittel | Sport-/Leistungsernährung |

| Senioren- und medizinische Ernährung | |

| Tierfutter und Tiernahrung | |

| Kosmetik und Körperpflege |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Übriges Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Italien | |

| Frankreich | |

| Spanien | |

| Niederlande | |

| Polen | |

| Belgien | |

| Schweden | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Indonesien | |

| Südkorea | |

| Thailand | |

| Singapur | |

| Übriges Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Chile | |

| Peru | |

| Übriges Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Nigeria | |

| Ägypten | |

| Marokko | |

| Türkei | |

| Übriger Naher Osten und Afrika |

| Nach Quelle | Tierbasierte Proteine | Milchprodukte | Milch |

| Molke | |||

| Casein und Caseinate | |||

| Eiprotein | |||

| Andere | |||

| Pflanzenbasierte Proteine | Soja | ||

| Erbse | |||

| Hafer | |||

| Reis | |||

| Weizen | |||

| Andere | |||

| Mikrobielle Proteine | |||

| Nach Kategorie | Konventionell | ||

| Biologisch | |||

| Nach Anwendung | Lebensmittel und Getränke | Backwaren und Süßwaren | |

| Säuglingsnahrung | |||

| Getränke | |||

| Milchprodukte und Milchalternativen | |||

| Fleischanaloga | |||

| Nahrungsergänzungsmittel | Sport-/Leistungsernährung | ||

| Senioren- und medizinische Ernährung | |||

| Tierfutter und Tiernahrung | |||

| Kosmetik und Körperpflege | |||

| Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Übriges Nordamerika | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Italien | |||

| Frankreich | |||

| Spanien | |||

| Niederlande | |||

| Polen | |||

| Belgien | |||

| Schweden | |||

| Übriges Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Australien | |||

| Indonesien | |||

| Südkorea | |||

| Thailand | |||

| Singapur | |||

| Übriges Asien-Pazifik | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Kolumbien | |||

| Chile | |||

| Peru | |||

| Übriges Südamerika | |||

| Naher Osten und Afrika | Südafrika | ||

| Saudi-Arabien | |||

| Vereinigte Arabische Emirate | |||

| Nigeria | |||

| Ägypten | |||

| Marokko | |||

| Türkei | |||

| Übriger Naher Osten und Afrika | |||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist die prognostizierte Größe des Proteinmarktes bis 2030?

Der Proteinmarkt soll bis 2030 USD 13,65 Milliarden erreichen und mit einer CAGR von 7,79% ab 2025 voranschreiten.

Welches Anwendungssegment soll am schnellsten wachsen?

Nahrungsergänzungsmittel sollen die höchste CAGR von 9,17% zwischen 2025 und 2030 verzeichnen und Lebensmittel- und Getränkeanwendungen übertreffen.

Warum führt Asien-Pazifik beim Proteinkonsum?

Hohe Bevölkerungsdichte, steigendes verfügbares Einkommen und unterstützende Regierungspolitiken hin zu wertschöpfender Verarbeitung haben Asien-Pazifik als den größten regionalen Beitragszahler mit 36,21% Umsatzanteil im Jahr 2024 positioniert.

Was treibt die Nachfrage nach pflanzenbasierten Proteinquellen an?

Umweltbedenken, Ernährungsumstellungen bei Flexitariern und Veganern sowie technologische Verbesserungen in Geschmack und Textur beschleunigen die Akzeptanz pflanzenbasierter Proteine.

Seite zuletzt aktualisiert am: