Lutein-Marktgröße und -anteil

Lutein-Marktanalyse von Mordor Intelligence

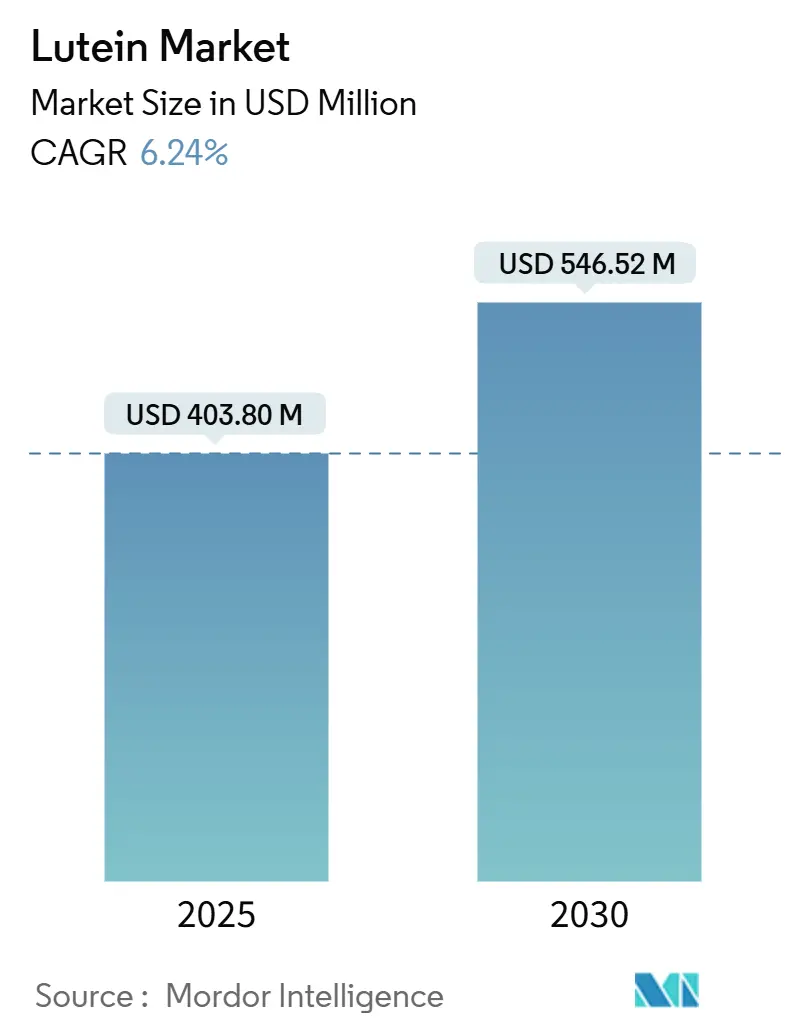

Der globale Lutein-Markt erreichte 403,80 Millionen USD im Jahr 2025 und wird voraussichtlich auf 546,52 Millionen USD bis 2030 expandieren, was einer CAGR von 6,24% während des Prognosezeitraums entspricht. Angetrieben von seinen anerkannten Vorteilen für die Augengesundheit, kognitive Funktion und präventive Wellness befindet sich der Lutein-Markt in einem stetigen Aufstieg. Da Verbraucher zunehmend zu natürlichen, funktionellen Inhaltsstoffen tendieren, expandiert Luteins Präsenz in Nahrungsergänzungsmitteln, angereicherten Lebensmitteln und Getränken. Die Präferenz für saubere Etiketten hat natürlich gewonnenes Lutein zur dominierenden Wahl gemacht, während es einen bemerkenswerten Anstieg der Nachfrage nach Nutraceutical-Qualitätsprodukten gibt. Während pulver- und kristalline Formen von Lutein weit verbreitet sind, erobern ölbasierte Formate eine Nische, besonders in emulgierten Anwendungen. Nahrungsergänzungsmittel führen bei der Verwendung, aber Kosmetik und Körperpflege entstehen als schnell wachsende Segmente. Nordamerika sticht als wichtiger Umsatzbeitragszahler hervor, doch die Region Asien-Pazifik erlebt das schnellste Wachstum, angespornt durch Innovation und erhöhtes Gesundheitsbewusstsein. Wichtige Akteure stärken das Marktvertrauen und diversifizieren Produkte durch strategische Kooperationen und zunehmende klinische Validierungen von Luteins Vorteilen. Darüber hinaus rationalisieren Fortschritte in Extraktionstechnologien und das Wachstum der Ringelblumenanbauung die Lieferkette und verbessern die Skalierbarkeit. In Entwicklungsregionen treibt regulatorische Unterstützung für natürliche Antioxidantien in funktionellen Lebensmitteln die Marktpenetration weiter voran.

Wichtige Erkenntnisse des Berichts

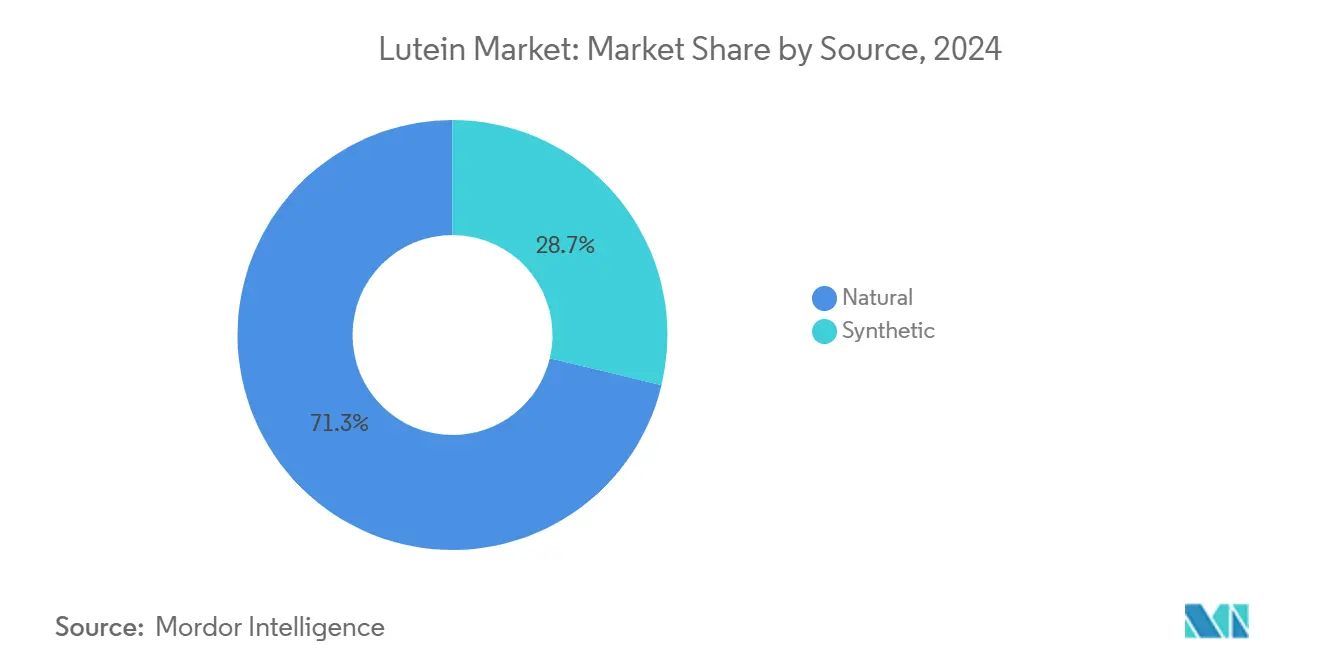

- Nach Quelle führte natürliches Lutein mit 71,25% des Lutein-Marktanteils 2024 und soll mit einer CAGR von 8,01% bis 2030 expandieren.

- Nach Qualität eroberte die Lebensmittelqualität 35,16% des Umsatzes im Jahr 2024, während die Nutraceutical-Qualität voraussichtlich mit einer CAGR von 7,85% während 2025-2030 wachsen wird.

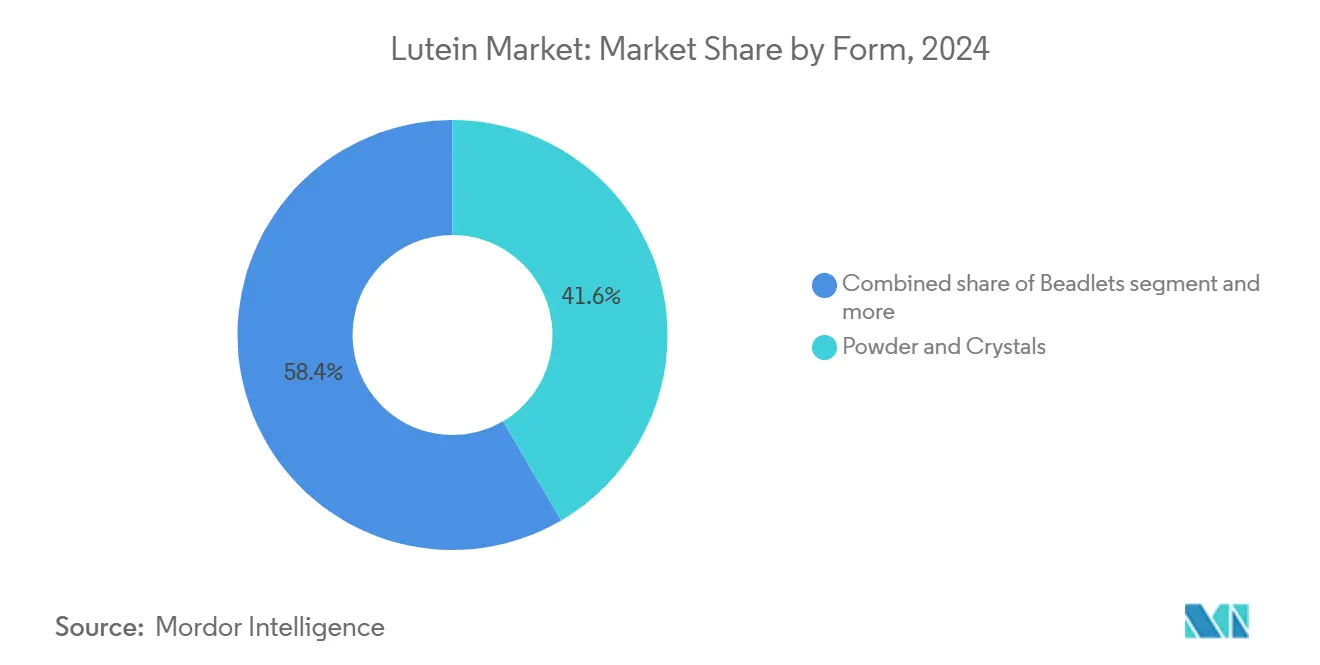

- Nach Form hielten Pulver und Kristalle 41,56% Anteil der Lutein-Marktgröße im Jahr 2024, während Ölsuspensionen/Emulsionen voraussichtlich mit einer CAGR von 7,15% bis 2030 steigen werden.

- Nach Anwendung machten Nahrungsergänzungsmittel 46,92% des Umsatzes 2024 aus; Kosmetik und Körperpflege schreiten mit einer CAGR von 8,26% über denselben Horizont voran.

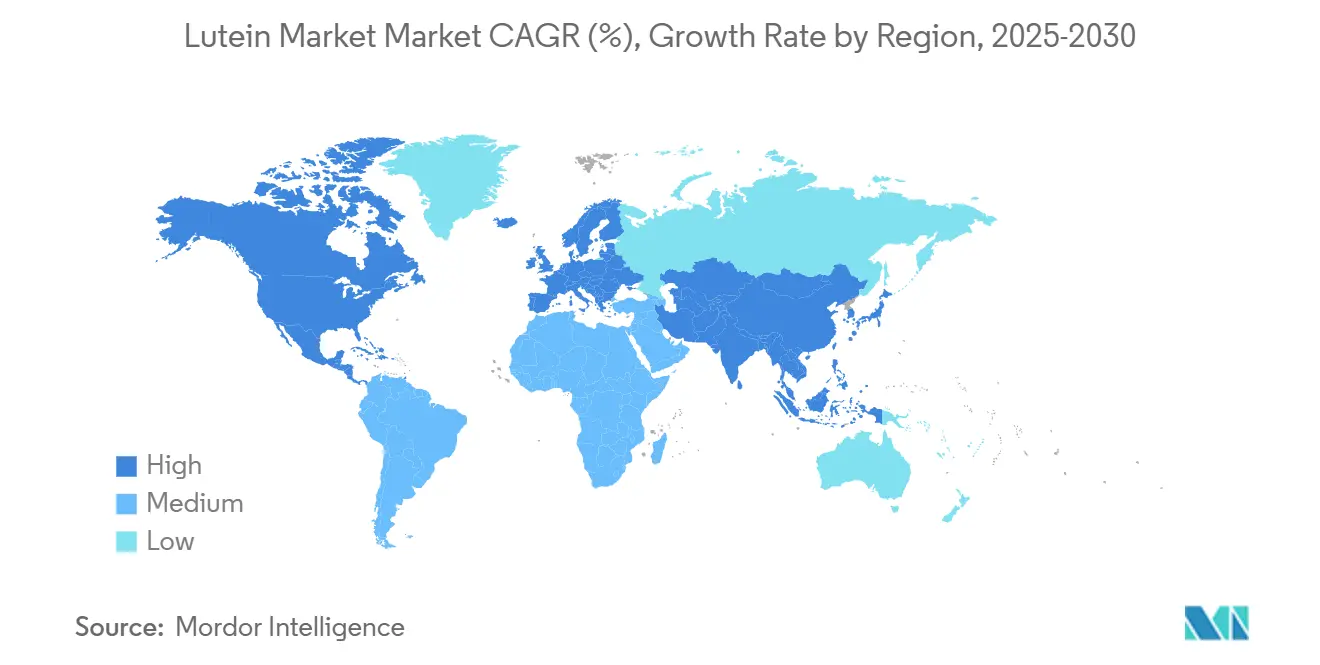

- Nach Geografie kommandierte Nordamerika 35,95% Umsatz im Jahr 2024; Asien-Pazifik ist die schnellste Region mit einer CAGR von 7,81% bis 2030.

Globale Lutein-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Nachfrage nach Augengesundheitsergänzungsmitteln und -produkten | +1.8% | Nordamerika, Europa | Mittelfristig (2-4 Jahre) |

| Zunehmender Fokus auf kognitive Gesundheitslösungen | +1.2% | Entwickelte Märkte | Langfristig (≥ 4 Jahre) |

| Wachsende Akzeptanz von funktionellen Lebensmitteln und Getränken mit gesundheitsfördernden Inhaltsstoffen | +1.5% | Asien-Pazifik mit Übertragung auf westliche Märkte | Mittelfristig (2-4 Jahre) |

| Breite Verfügbarkeit von Rohstoffen, insbesondere Ringelblumen | +0.9% | Indien, Mexiko, Peru | Kurzfristig (≤ 2 Jahre) |

| Expandierender Markt für Anti-Aging-Hautpflegeprodukte | +1.1% | Globale Premium-Segmente | Mittelfristig (2-4 Jahre) |

| Fortschritt in Mikroalgen-Fermentation zur Reduzierung der Umweltbelastung | +0.8% | Technologie-Hubs in Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach Augengesundheitsergänzungsmitteln und -produkten

Die erhöhte Nutzung digitaler Geräte hat zu einer höheren Nachfrage nach Augengesundheitsergänzungsmitteln geführt, insbesondere solchen, die Lutein als Hauptinhaltsstoff enthalten. Forschung zeigt, dass Lutein-Ergänzungsmittel die Makula-Pigmentdichte verbessern und die Augenbelastung bei häufigen Bildschirmnutzern reduzieren, mit Studien, die eine bessere Tränenproduktion und schnellere Photo-Stress-Erholung dokumentieren. Das wachsende Bewusstsein für Luteins Vorteile hat eine bedeutende Marktchance im Augengesundheitsergänzungsmittel-Sektor geschaffen. Laut der Consumer Healthcare Products Association (CHPA) erreichten die Verkäufe von freiverkäuflichen (OTC) Augenpflegeprodukten in den Vereinigten Staaten 146 Millionen Einheiten im Jahr 2024, was das anhaltende Verbraucherinteresse an Augengesundheitsselbstpflege anzeigt [1]Quelle: Consumer Healthcare Products Association, "OTC Sales Statistics", chpa.org . Diese erhebliche Marktleistung spiegelt den zunehmenden Verbraucherfokus auf präventive Augenpflegemaßnahmen und selbstgesteuerte Gesundheitsmanagementlösungen wider. Unternehmen suchen regulatorische Genehmigungen und entwickeln neue Produkte, um ihre Position im Augengesundheitsmarkt zu stärken. Die FDA gewährte OmniActives Lutemax Free Lutein GRAS-Status (Generally Recognized As Safe) für die Verwendung in Säuglingsnahrung im Jahr 2025 [2]Quelle: OmniActive Health Technologies, "FDA Acknowledges OmniActive's Lutemax Free Lutein for Use in Infant Formula",omniactives.com. Diese Genehmigung erweitert Luteins Anwendungen von Erwachsenenergänzungsmitteln auf Säuglingsernährung und bestätigt seine Sicherheit für die visuelle und kognitive Entwicklung bei Säuglingen. Der wachsende Körper wissenschaftlicher Belege, die Luteins Wirksamkeit bei der Augengesundheitserhaltung unterstützen, hat seine Position als entscheidender Inhaltsstoff im Augengesundheitsergänzungsmittel-Markt gestärkt.

Zunehmender Fokus auf kognitive Gesundheitslösungen

Lutein zeigt neuroprotektive Eigenschaften, die über seine bekannten Vorteile für die Augengesundheit hinausgehen. Forschung zeigt, dass Lutein die kognitive Leistung und Gehirngesundheit in verschiedenen Altersgruppen unterstützt. Seine Fähigkeit, die Blut-Hirn-Schranke zu überwinden und sich in neuralen Geweben zu konzentrieren, macht es bedeutsam für die Behandlung neurodegenerativer Zustände und die Prävention kognitiver Verschlechterung. Klinische Studien zeigen, dass Lutein- und Zeaxanthin-Ergänzung die dynamische visuelle und kognitive Leistung bei Kindern verbessert, einschließlich erhöhter Gehirn-abgeleiteter neurotropher Faktor (BDNF) Spiegel. Forschung zeigt Verbesserungen in Aufmerksamkeit, episodischem Gedächtnis und visuospatiale Verarbeitung, was Luteins Auswirkung auf Gehirnstruktur und -funktion anzeigt. Darüber hinaus Luteins Fähigkeit, Neuroinflammation und oxidativen Stress im Gehirngewebe zu reduzieren. Diese Belege unterstützen erhöhte Investitionen in kognitive Gesundheitsformulierungen, die die Bedürfnisse alternder und gesundheitsbewusster Bevölkerungen adressieren. Laut den Centers for Disease Control and Prevention (CDC) berichtet ab 2024 etwa jeder 10. Erwachsene im Alter von 45 Jahren und älter über sich verschlechternden Gedächtnisverlust oder kognitive Verschlechterung, während jeder 4. berichtet, Pflege für Personen mit kognitiver Beeinträchtigung zu leisten [3]Quelle: Centers for Disease Control and Prevention, "Cognitive Health and Caregiving", cdc.gov . Diese Statistiken unterstreichen die Notwendigkeit für evidenzbasierte Interventionen und positionieren Lutein als Schlüsselkomponente in kognitiven Gesundheitsanwendungen.

Wachsende Akzeptanz von funktionellen Lebensmitteln und Getränken mit gesundheitsfördernden Inhaltsstoffen

Angetrieben von einem Anstieg der Verbrauchernachfrage nach nährstoffangereicherten Produkten, umarmt der funktionelle Lebensmittel- und Getränkesektor zunehmend Lutein. Beispielsweise enthalten Getränke jetzt häufig Molkenprotein und Lutein, was die nahtlose Integration des Carotinoids in tägliche Verbrauchsgüter zeigt. Während natürliche Quellen von Lutein teurer sind als ihre synthetischen Gegenstücke, lenkt eine wachsende Präferenz für saubere Etiketten den Markt zu ersteren und unterstreicht die erhöhte Betonung der Verbraucher auf Transparenz und Rückverfolgbarkeit. Dank technologischer Fortschritte wie Mikroverkapselung und Stabilisierung wurden frühere Formulierungsherausforderungen überwunden. Dieser Fortschritt ermöglicht die stabile und bioverfügbare Einarbeitung von Lutein in Milchprodukte, Getränke und Backwaren. Die Führung in diesem Bereich übernehmen Hersteller wie Kemin Industries, OmniActive Health Technologies, Chenguang Biotech Group und Allied Biotech Corp., die alle entscheidend für die Versorgung mit Lutein für Lebensmittel- und Getränkeanwendungen sind. Da das globale Interesse an angereicherten Produkten, die Augengesundheit, kognitive Funktion und gesundes Altern fördern, steigt, erobert Lutein eine prominente Rolle in weltweiten funktionellen Produktinnovationen.

Breite Verfügbarkeit von Rohstoffen, insbesondere Ringelblumen

Der Anbau von Ringelblumen in Indien, Mexiko und Peru schafft Lieferketten-Resilienz, trotz regionaler Variationen in Anbaupraktiken und Ertragoptimierung. Der globale Lutein-Markt profitiert von der konsistenten Verfügbarkeit von Rohstoffen, insbesondere Ringelblumen, die als primäre natürliche Quelle von Lutein dienen. Der etablierte Ringelblumenanbau in Indien, China und lateinamerikanischen Regionen gewährleistet eine stabile und kosteneffektive Lieferkette für Lutein-Extraktion. Diese Regionen bieten geeignete klimatische Bedingungen und reduzierte Produktionskosten, was effizienten großflächigen Ringelblumenanbau ermöglicht. Die Fähigkeit, den Ringelblumenanbau zu skalieren, erhält eine konsistente Rohstoffversorgung für industrielle Extraktionsprozesse aufrecht und erfüllt die steigende globale Nachfrage in Ergänzungsmitteln, Lebensmitteln und pharmazeutischen Sektoren. Verbesserungen in Anbaupraktiken und Extraktionstechnologien haben den Lutein-Ertrag pro Hektar verbessert, die Produktionseffizienz gesteigert und die Rentabilität der Hersteller erhöht. Die Marktpräferenz für natürliche Lutein-Quellen gegenüber synthetischen Alternativen verstärkt die Bedeutung von ringelblumen-abgeleitetem Lutein. Die doppelten Vorteile von Ringelblumen als Lutein-Quelle und Einkommensgenerator für Landwirte ermutigen zu nachhaltigem Anbau und stärken die Lieferketten-Stabilität.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Erhebliche Schwankungen der Rohstoffpreise | -1.4% | Global, mit akuter Auswirkung in primären Anbauregionen | Kurzfristig (≤ 2 Jahre) |

| Starke Konkurrenz durch alternative Inhaltsstoffe | -1.1% | Global, mit intensivierter Konkurrenz in kostensensitiven Märkten | Mittelfristig (2-4 Jahre) |

| Verbraucherzögerung bezüglich synthetischer Lutein-Produkte | -0.8% | Entwickelte Märkte mit hohem Clean-Label-Bewusstsein | Mittelfristig (2-4 Jahre) |

| Komplizierte Extraktions- und Reinigungsverfahren | -0.6% | Global, mit höherer Auswirkung auf kleinere Hersteller | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Erhebliche Schwankungen der Rohstoffpreise

Der Lutein-Markt steht vor einer großen Beschränkung aufgrund erheblicher Schwankungen der Rohstoffpreise, hauptsächlich im Zusammenhang mit dem Ringelblumenanbau. Ringelblumen, die Hauptquelle natürlichen Luteins, unterliegen landwirtschaftlichen Produktionsschwankungen, die durch klimatische Bedingungen, Schädlingsbefälle und saisonale Angebots-Nachfrage-Ungleichgewichte verursacht werden, was sich direkt auf Rohstoffverfügbarkeit und Preisgestaltung auswirkt. Diese Preisschwankungen erhöhen die Gesamtkosten der Lutein-Extraktion und -Produktion, reduzieren Herstellermargen und erschweren Preisprognosen. Kleinmaßstäbliche Hersteller sind besonders anfällig für diese Kostensteigerungen, was zu Marktkonsolidierung oder verminderten Wettbewerbspositionen führen kann. Die Preisvolatilität wird weiter durch geopolitische Faktoren, Handelsbeschränkungen und Änderungen in Agrarpolitiken in wichtigen Produktionsländern wie Indien und China intensiviert. Die instabilen Rohstoffpreise schaffen auch Schwierigkeiten bei der Etablierung langfristiger Verträge und der Aufrechterhaltung von Preisstabilität für nachgelagerte Anwendungen in Lebensmitteln, Nutraceuticals und pharmazeutischen Sektoren. Diese Instabilität kann erhebliche Investitionen in neue Produktentwicklung entmutigen. Folglich stellen die schwankenden Inputkosten weiterhin eine bedeutende Herausforderung für die Aufrechterhaltung zuverlässiger Lieferketten und nachhaltiges Wachstum im globalen Lutein-Markt dar.

Starke Konkurrenz durch alternative Inhaltsstoffe

Der Lutein-Carotinoid-Markt steht unter wachsendem Wettbewerbsdruck von etablierten und aufkommenden Alternativen wie Beta-Carotin, Astaxanthin, Lycopin und Zeaxanthin, die überlappende Gesundheitsvorteile in Bereichen wie Augengesundheit, Antioxidansunterstützung und kognitiver Funktion bieten. Diese Alternativen kommen oft mit unterschiedlichen Kosten-Nutzen-Profilen, wodurch Hersteller Formulierungen basierend auf Zieldemografien, regionalen Präferenzen und Preissensitivität anpassen können. Multi-Carotinoid-Formulierungen, die Lutein mit anderen Carotinoiden kombinieren, stellen erhebliche Marktherausforderungen dar, da solche Kombinationen als wirkungsvoller als Einzelinhaltsstoff-Produkte wahrgenommen werden können. Dieser Trend lenkt weiterhin Nachfrage von reinen Lutein-Ergänzungsmitteln weg, besonders in Nutraceutical- und funktionellen Lebensmittelsektoren, wo Produktdifferenzierung entscheidend für Markterfolg bleibt. Synthetische Carotinoide konkurrieren weiterhin aggressiv in kostensensitiven Märkten, wie Massenmarkt-Ergänzungsmitteln und Tierfutter, wo Preis oft Herkunft überwiegt. Obwohl Verbraucherpräferenz für natürliche und pflanzenabgeleitete Inhaltsstoffe synthetisches Luteins Penetration in Premium-Segmenten beschränkt, können laufende Fortschritte in synthetischer Biologie und fermentationsbasierten Produktionsmethoden diese Lücke im Laufe der Zeit schließen und Synthetika sowohl preislich als auch in wahrgenommener Qualität wettbewerbsfähiger machen.

Segmentanalyse

Nach Quelle: Natürliche Dominanz treibt Premium-Positionierung

Natürliche Lutein-Quellen machten 71,25% des Marktanteils im Jahr 2024 aus, angetrieben durch Verbraucherpräferenz für Clean-Label-Produkte und regulatorische Unterstützung für ringelblumen-abgeleitete Inhaltsstoffe. Das natürliche Segment wächst mit 8,01% CAGR (2025-2030), unterstützt durch erhöhte Anwendungen in Säuglingsnahrung und funktionellen Lebensmitteln, wo natürliche Inhaltsstoffe Premium-Preise kommandieren. Synthetische Lutein-Alternativen stehen trotz ihrer Kostenvorteile vor Widerstand von Verbrauchern, besonders in entwickelten Märkten mit hohem Clean-Label-Bewusstsein.

Das natürliche Segment profitiert von etablierten Extraktionstechnologien und regulatorischen Genehmigungen, mit JECFAs akzeptablen täglichen Aufnahmemengen, die breite Lebensmittelanwendungen unterstützen. Mikroalgen-basierte Produktion ist als natürliche Alternative zu traditionellen Ringelblumen-Quellen entstanden, mit Forschung, die Lutein-Produktivitätsraten 3-6 mal höher als konventionelle Anbaumethoden zeigt. Während das synthetische Segment seine Position in kostensensitiven Anwendungen und industriellen Verwendungen beibehält, bevorzugen regulatorische Kontrolle und Verbraucherpräferenzen natürliche Alternativen. Biotechnologische Produktionsmethoden mit gentechnisch veränderten Mikroorganismen schaffen eine Mittelposition zwischen natürlichen und synthetischen Kategorien und bieten skalierbare Produktion mit natürlicher Positionierung.

Nach Qualität: Lebensmittelanwendungen führen Marktexpansion

Im Jahr 2024 kommandiert Lutein in Lebensmittelqualität einen Marktanteil von 35,16%, gestärkt durch umfangreiche regulatorische Endorsements und ein robustes Sicherheitsprofil in verschiedenen Lebensmittelkategorien. Dieser Anstieg des Marktanteils ist größtenteils der eskalierenden Nachfrage nach angereicherten Lebensmitteln und Getränken zuzuschreiben, da Verbraucher zunehmend präventive Gesundheitsvorteile, besonders für Sicht und kognitive Verbesserung, von ihren täglichen Verbrauchsgütern suchen. Das Nutraceutical-Qualitäts-Segment ist auf einem schnellen Aufstieg, mit Projektionen, die ein Wachstum von 7,85% CAGR von 2025 bis 2030 anzeigen. Diese Dynamik wird durch eine steigende Nachfrage nach Nahrungsergänzungsmitteln und starke klinische Validierung von Luteins Gesundheitsvorteilen angetrieben. Währenddessen erobert pharmazeutische Qualität Lutein eine Nische, dank seiner strengen Qualitätsbenchmarks und seiner vielversprechenden Rollen in Ophthalmologie und Neurologie.

Kosmetische Qualität Lutein ist auch auf dem Vormarsch, angetrieben durch fortschrittliche Liefermechanismen und eine wachsende Verbraucherneigung zu natürlichen Anti-Aging-Heilmitteln. Innovationen wie Mikroverkapselungstechnologien verbessern die Stabilität und Bioverfügbarkeit spezialisierter Formulierungen in diesen Qualitäten. Die Führung beim Crafting vielseitiger Lutein-Formulierungen, die regulatorischen Standards in Lebensmitteln, Ergänzungsmitteln, Pharmazeutika und Körperpflege entsprechen, übernehmen Industriegiganten wie DSM-Firmenich, Divi's Laboratories Ltd und Flora Extracts Pvt. Ltd.

Nach Form: Pulver-Dominanz steht vor Innovationsherausforderung

Im Jahr 2024 kommandieren Pulver- und Kristallformen den Markt mit einem Anteil von 41,56%. Ihre Dominanz stammt aus reifen, skalierbaren Herstellungstechnologien und kosteneffektiver Produktion, was breite Zugänglichkeit für Bulk-Formulierung in Lebensmitteln, Ergänzungsmitteln und Futtermittelindustrien gewährleistet. Langstehende regulatorische Akzeptanz und die Leichtigkeit des Mischens mit Trockenformulierungen stärken ihre Position weiter. Diese Formen integrieren sich nahtlos mit global populären Lieferformaten, einschließlich Tabletten, Kapseln und pulverförmigen Getränkemischungen.

Umgekehrt sind Ölsuspensionen/Emulsionen das am schnellsten wachsende Segment mit einer CAGR von 7,15%. Ihr Anstieg ist der erhöhten Bioverfügbarkeit zuzuschreiben, besonders in fettreichen Matrizen wie Milchprodukten, funktionellen Getränken und Softgels. Diese Formate überwinden effektiv Luteins traditionelle Herausforderungen schlechter Löslichkeit und Oxidationsempfindlichkeit. Die aufkommende Popularität von trinkfertigen funktionellen Getränken und Gesundheitsshots hat die Nachfrage nach ölbasierten Lutein-Formen angespornt, die für ihre überlegene Absorption und saubereres sensorisches Profil geschätzt werden. Beadlets werden zunehmend populär für ihre kontrollierten Freisetzungseigenschaften und Stabilität während Hochtemperaturverarbeitung, was sie zu einer bevorzugten Wahl für Multivitamin-Formulierungen und Gummi-Anwendungen macht. Währenddessen erobern fortschrittliche Systeme wie Liposome und Nanopartikel eine Nische in der "Andere"-Kategorie und liefern gezielte Lösungen und verbesserte Bio-Wirksamkeit, besonders in klinischer Ernährung und Cosmeceuticals.

Notiz: Segmentanteile aller individuellen Segmente bei Berichtskauf verfügbar

Nach Anwendung: Ergänzungsmittel treiben Wachstum in Gesundheitssektoren

Im Jahr 2024 kommandieren Nahrungsergänzungsmittel einen dominierenden Marktanteil von 46,92%, größtenteils robusten klinischen Belegen zuzuschreiben, die Luteins Wirksamkeit beim Abwehren altersbedingte Makuladegeneration (AMD), Stärkung visueller Leistung und Unterstützung kognitiver Funktion unterstreichen. Dieses Segment genießt weitverbreitete Verbraucherakzeptanz von Lieferformaten wie Kapseln, Tabletten und Softgels, die besonders für Lutein geeignet sind. Außerdem hat erhöhtes Gesundheitsbewusstsein, besonders unter Älteren und häufigen Bildschirmnutzern, die Nachfrage nach Augengesundheitsergänzungsmitteln angespornt und Luteins Status als entscheidenden Inhaltsstoff in Augenpflege zementiert. Regulatorische Endorsements und Gesundheitsaussagen in verschiedenen Regionen stärken die Segment-Suprematie weiter.

Andererseits erlebt der Kosmetik- und Körperpflegesektor das schnellste Wachstum mit einer CAGR von 8,26%. Dieser Anstieg wird durch eine aufkommende Nachfrage nach ingestiblen Schönheitsprodukten oder Nutricosmetics und Hautpflegelinien angetrieben, die natürliche Antioxidantien priorisieren. Angesichts Luteins etablierter Fähigkeit, Haut vor oxidativem Stress und blauem Lichtschaden zu schützen, ist es ein gefragter Inhaltsstoff sowohl in topischen als auch ingestiblen Schönheitslösungen geworden. Die Dynamik wird weiter durch fortschrittliche Liefermethoden wie Mikroverkapselung und Nanoemulsionen angetrieben, die Hautabsorption steigern, gekoppelt mit einer steigenden Verbraucherneigung zu natürlichen, pflanzenbasierten Aktiven in Anti-Aging- und UV-Schutzprodukten.

Geografieanalyse

Im Jahr 2024 kommandiert Nordamerika einen bedeutenden Anteil von 35,95% des Marktes, eine Position, die durch seinen etablierten regulatorischen Rahmen gestärkt wird. Dieser Rahmen beinhaltet nicht nur FDA-GRAS-Genehmigungen für Lutein in Lebensmitteln und Säuglingsnahrung, sondern rühmt sich auch umfangreicher klinischer Validierung von führenden Forschungsinstitutionen. Die fortgeschrittene Nahrungsergänzungsmittel-Industrie der Region gedeiht an einer Verbraucherbasis, die natürliche, wissenschaftlich validierte Inhaltsstoffe wie Lutein priorisiert. Einzelhandelsinfrastrukturen unterstützen Premium-Produktpositionierung, und Verbraucher sind zunehmend bereit, in Clean-Label und funktionelle Gesundheitsprodukte zu investieren. Darüber hinaus, mit Health Canada, das Lutein als natürliches Gesundheitsprodukt unter Schedule 1 anerkennt, gibt es einen Schub im regulatorischen Vertrauen, der den Weg für grenzüberschreitende Produktexpansionen ebnet.

Asien-Pazifik befindet sich in einem schnellen Aufstieg und prognostiziert eine CAGR von 7,81% von 2025 bis 2030. Steigende verfügbare Einkommen, eine alternde Bevölkerung und ein erhöhter urbaner Fokus auf Gesundheit befeuern dieses Wachstum. Da westliche Ernährungsgewohnheiten und Wellness-Trends eindringen, erleben Nationen wie China und Indien einen Anstieg im Konsum funktioneller Lebensmittel und Nahrungsergänzungsmittel. Die Region erntet auch die Vorteile günstiger regulatorischer Endorsements, wie der Europäischen Union Zustimmung zu Lutein-Estern (E 161b), was bei regionaler Adoption hilft und Sicherheitsstandards angleicht. Investitionen in heimische Produktion und Innovationen in angereicherten Lebensmittelformaten treiben lokale Herstellung voran und steigern Exporte.

Südamerika sowie Naher Osten und Afrika halten bedeutendes ungenutztes Potenzial, besonders in ringelblumenreichen Nationen wie Mexiko und Peru. Diese Bereiche stärken ihre Extraktions- und Verarbeitungsfähigkeiten und kapitalisieren die Verfügbarkeit kosteneffektiver Rohstoffe und einen Anstieg heimischer Nachfrage. Mit regulatorischer Harmonisierung und einem Zustrom ausländischer Investitionen in Lebensmittelverarbeitung sind diese Regionen für beschleunigte Marktentwicklung in den kommenden Jahren positioniert.

Wettbewerbslandschaft

Der Lutein-Markt erlebt mittlere Konsolidierung, mit Hauptakteuren, die ihren Griff verstärken. DSM-Firmenich führt eine Vitamintransformationsinitiative aus, die sich auf Margensteigerung und das Einweben von Präzisionsfermentationstechnologien in seine Produktion konzentriert. Dieser Ansatz verbessert nicht nur die Produktionseffizienz, sondern stimmt auch mit der wachsenden Nachfrage nach nachhaltigen und innovativen Herstellungspraktiken überein. Kemin Industries, das in US-gewachsene Ringelblumenproduktion und vertikale Landwirtschaft eintaucht, gewährleistet konsistenten Pigmentgehalt und zuverlässige ganzjährige Versorgung. Durch die Nutzung vertikaler Landwirtschaft minimiert das Unternehmen Umweltauswirkungen bei gleichzeitiger Aufrechterhaltung hochwertiger Rohstoffe. BASF tut sich mit Biotech-Firmen zusammen, um superkritische CO₂-Extraktion zu verfeinern und auf verbesserte Ausbeuten und Nachhaltigkeit zu zielen. Diese Zusammenarbeit unterstreicht BASFs Engagement für die Adoption fortschrittlicher Technologien, die Extraktionseffizienz verbessern und Kohlenstoff-Fußabdrücke reduzieren.

Währenddessen ist Divi's Laboratories Ltd. Pionier bei Mikroverkapselungs-Liefersystemen und steigert Luteins Bioverfügbarkeit und Stabilität. Diese Systeme verbessern nicht nur die funktionellen Eigenschaften von Lutein, sondern erweitern auch sein Anwendungspotenzial in verschiedenen Industrien. Solche Innovationen erleichtern effektive Segmentierung in verschiedenen Endanwendungen, von Kosmetik und funktionellen Lebensmitteln bis hin zu Tierfutter, was Unternehmen ermöglicht, Premium-Preisstrategien zu implementieren und Nischenmärkte zu bedienen.

Industrieweite Forschung und Entwicklung konzentriert sich auf Nachhaltigkeit, erhöhte Bio-Wirksamkeit und klinisch unterstützte Gesundheitsvorteile. Zahlreiche Hersteller tun sich mit akademischen und klinischen Forschungseinrichtungen zusammen und führen randomisierte kontrollierte Studien durch, um Luteins Vorteile sowohl für Augen- als auch kognitive Gesundheit hervorzuheben, mit einem Auge auf breitere Etikett-Claims. Diese Studien liefern robuste wissenschaftliche Belege und helfen Herstellern, ihre Produkte in einem Wettbewerbsmarkt zu differenzieren. Das Rennen um nanopartikelbasierte Liefersystem-Patente heizt sich auf, mit Top-Patentinhabern, die geistiges Eigentum-Licensing als Strategie zur Verstärkung ihrer Marktpräsenz ins Auge fassen.

Lutein-Industrieführer

-

Kemin Industries, Inc.

-

Allied Biotech Corporation

-

OmniActive Health Technologies

-

DSM-Firmenich N.V.

-

BASF SE

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: OmniActive Health Technologies (OmniActive), ein globaler Marktführer für spezielle botanische Inhaltsstoffe und wissenschaftlich fundierte Gesundheitslösungen, die U.S. Food and Drug Administration (FDA) anerkannte sein Lutemax Free Lutein für die Verwendung in Säuglingsnahrung. Diese GRAS-Freigabe ist ein bedeutender regulatorischer Meilenstein, der die Aufnahme von OmniActives Flaggschiff-Lutein-Inhaltsstoff in eine der sensibelsten und hochregulierten Lebensmittelkategorien ermöglicht: Frühlebensernährung.

- Mai 2025: Bio-gen Extracts führte Lute-gen® auf der Vitafoods Europe 2025 in der Fira Barcelona ein. Der Carotinoid-Komplex, der Lutein und Zeaxanthin enthält, unterstützt kognitive und okuläre Gesundheit durch die Augen-Gehirn-Achse. Das Produkt, das am Stand 3G234 ausgestellt wurde, erhielt Anerkennung als Finalist in der Kategorie Gesundes Altern bei den NutraIngredients Awards 2025.

- Mai 2024: Cepham führte Luteye ein, eine Augengesundheitsformulierung, die makuläre Carotinoide Lutein und Zeaxanthin mit Oleocanthal-angereichertem nativem Olivenöl extra kombiniert. Die Formulierung adressiert altersbedingten okulären Rückgang durch Targeting zellulärer Seneszenz durch Oleocanth

- Februar 2024: Divi's Laboratories begann Phase-I-Operationen in seiner Kakinada Unit-III Herstellungsanlage. Die neue Anlage verbessert Rückwärtsintegration durch Produktion von Ausgangsmaterialien für Divi's Kernherstellungseinheiten und unterstützt Nutraceutical-API-Produktion.

Globaler Lutein-Marktbericht-Umfang

Lutein ist eine Art organisches Pigment namens Carotinoid, das natürlich in grünen Pflanzen und dem Fett pflanzenfressender Tiere, Eigelb, dem Corpus Luteum und der Retina vorkommt.

Der Lutein-Markt ist in Anwendungen und Geografie segmentiert. Das Anwendungssegment umfasst Lebensmittel und Getränke, Nahrungsergänzungsmittel, Pharmazeutika, Tierfutter und andere Anwendungen. Nach Geografie ist der Markt in Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten und Afrika segmentiert. Für jedes Segment wurden Marktgrößenbestimmung und Prognosen auf der Basis des Wertes (in Millionen USD) durchgeführt.

| Natürlich |

| Synthetisch |

| Futtermittelqualität |

| Lebensmittelqualität |

| Pharmazeutische Qualität |

| Kosmetische Qualität |

| Nutraceutical-Qualität |

| Pulver und Kristalle |

| Beadlets |

| Ölsuspensionen/Emulsionen |

| Andere |

| Nahrungsergänzungsmittel |

| Lebensmittel und Getränke |

| Pharmazeutika |

| Tierfutter |

| Kosmetik und Körperpflege |

| Andere Anwendungen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Frankreich | |

| Vereinigtes Königreich | |

| Spanien | |

| Niederlande | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Rest von Asien-Pazifik | |

| Südamerika | Brasilien |

| Rest von Südamerika | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Südafrika | |

| Saudi-Arabien | |

| Rest von Naher Osten und Afrika |

| Nach Quelle | Natürlich | |

| Synthetisch | ||

| Nach Qualität | Futtermittelqualität | |

| Lebensmittelqualität | ||

| Pharmazeutische Qualität | ||

| Kosmetische Qualität | ||

| Nutraceutical-Qualität | ||

| Nach Form | Pulver und Kristalle | |

| Beadlets | ||

| Ölsuspensionen/Emulsionen | ||

| Andere | ||

| Nach Anwendung | Nahrungsergänzungsmittel | |

| Lebensmittel und Getränke | ||

| Pharmazeutika | ||

| Tierfutter | ||

| Kosmetik und Körperpflege | ||

| Andere Anwendungen | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Frankreich | ||

| Vereinigtes Königreich | ||

| Spanien | ||

| Niederlande | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Rest von Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Rest von Südamerika | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Südafrika | ||

| Saudi-Arabien | ||

| Rest von Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie ist der aktuelle Wert des Lutein-Marktes und wie schnell wächst er?

Der Lutein-Markt war 403,80 Millionen USD im Jahr 2025 wert und wird voraussichtlich 546,52 Millionen USD bis 2030 erreichen, was eine CAGR von 6,24% widerspiegelt.

Welche Quelle dominiert die Versorgung?

Natürliches Lutein aus Ringelblumen kommandiert einen Anteil von 71,25%, mit einer CAGR-Prognose von 8,01% aufgrund starker Clean-Label-Nachfrage.

Warum wird Lutein zunehmend zur Säuglingsnahrung hinzugefügt?

FDA-GRAS-Freigabe bestätigte Sicherheit im Jahr 2025 und ermöglichte Herstellern, Frühlebens-Seh- und kognitive Entwicklung zu adressieren.

Welche Anwendung expandiert am schnellsten?

Kosmetik und Körperpflege zeigen die höchste CAGR von 8,26%, nutzen Luteins antioxidative und blaulichtfiltrierende Eigenschaften.

Seite zuletzt aktualisiert am: