Marktgröße und Marktanteil für Lebensmittelunverträglichkeits-Produkte

Marktanalyse für Lebensmittelunverträglichkeits-Produkte von Mordor Intelligence

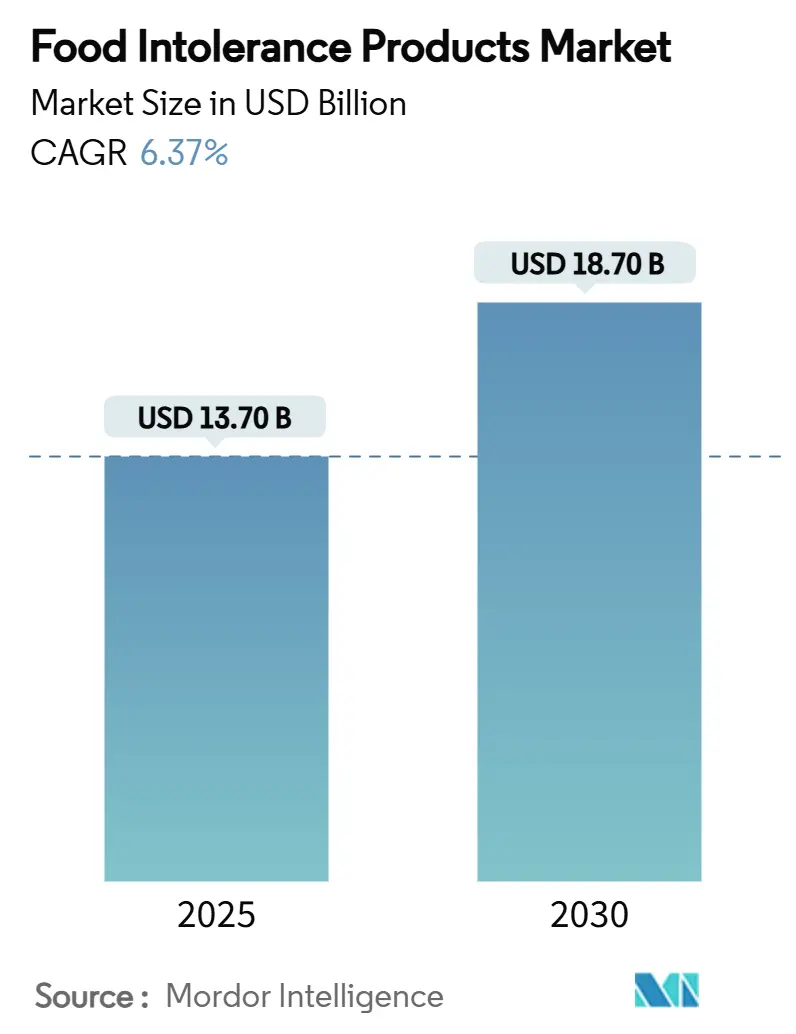

Der Markt für Lebensmittelunverträglichkeits-Produkte wird voraussichtlich 13,7 Milliarden USD im Jahr 2025 erreichen und auf 18,7 Milliarden USD bis 2030 wachsen, was eine solide CAGR von 6,37% widerspiegelt. Die Wachstumskurve wird durch strenge Lebensmittelsicherheitsvorschriften, erhöhtes Verbraucherbewusstsein für ernährungsbedingte Gesundheitsprobleme und einen stetigen Anstieg medizinisch diagnostizierter Allergien vorangetrieben. Die Aktualisierung der US-glutenfreien Verordnung für fermentierte und hydrolysierte Lebensmittel von 2024 hat Compliance-Unsicherheiten reduziert, wodurch neue Produkteinführungen erleichtert und Vertrauen bei sensiblen Verbrauchern aufgebaut wurde. Während Nordamerika aufgrund früher regulatorischer Klarheit und hoher Kennzeichnungskompetenz seine Führungsposition behauptet, treiben städtische Haushalte in der Region Asien-Pazifik das schnellste Volumenwachstum voran, unterstützt durch steigende Einkommen und expandierenden E-Commerce. Hersteller priorisieren Investitionen in kosteneffiziente pflanzliche Inhaltsstoffe und Präzisionsfermentationstechnologien, um die Geschmacksparität mit konventionellen Lebensmitteln zu verbessern - ein kritischer Faktor für die Sicherstellung von Wiederholungskäufen. Einzelhändler optimieren Regalflächen durch die Zuteilung von Premium-Endkappen und algorithmusgesteuerten Suchplatzierungen an Marken, die saubere Kennzeichnung, allergenfreie und biologische Standards erfüllen. Diese strategischen Anpassungen werden voraussichtlich das langfristige Volumenwachstum im Markt für freie-von-Lebensmittel unterstützen.

Wichtige Berichtsergebnisse

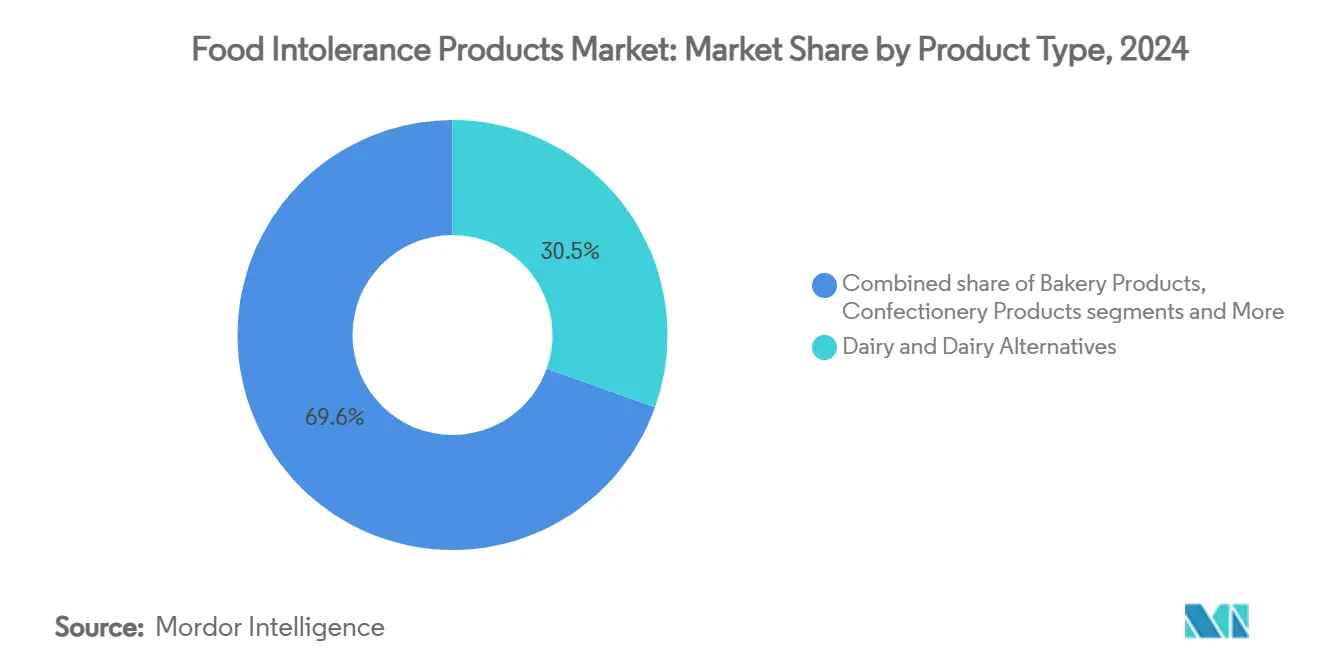

- Nach Produkttyp eroberten Milchprodukte und Milchalternativen 30,45% des Marktanteils für freie-von-Lebensmittel im Jahr 2024, während Süßwarenprodukte voraussichtlich mit einer CAGR von 7,79% bis 2030 expandieren werden.

- Nach Kennzeichnungstyp dominierten glutenfreie Produkte mit einem Anteil von 57,63% der Marktgröße für freie-von-Lebensmittel im Jahr 2024; laktosefreie Lebensmittel entwickeln sich mit einer CAGR von 8,15% zwischen 2025-2030.

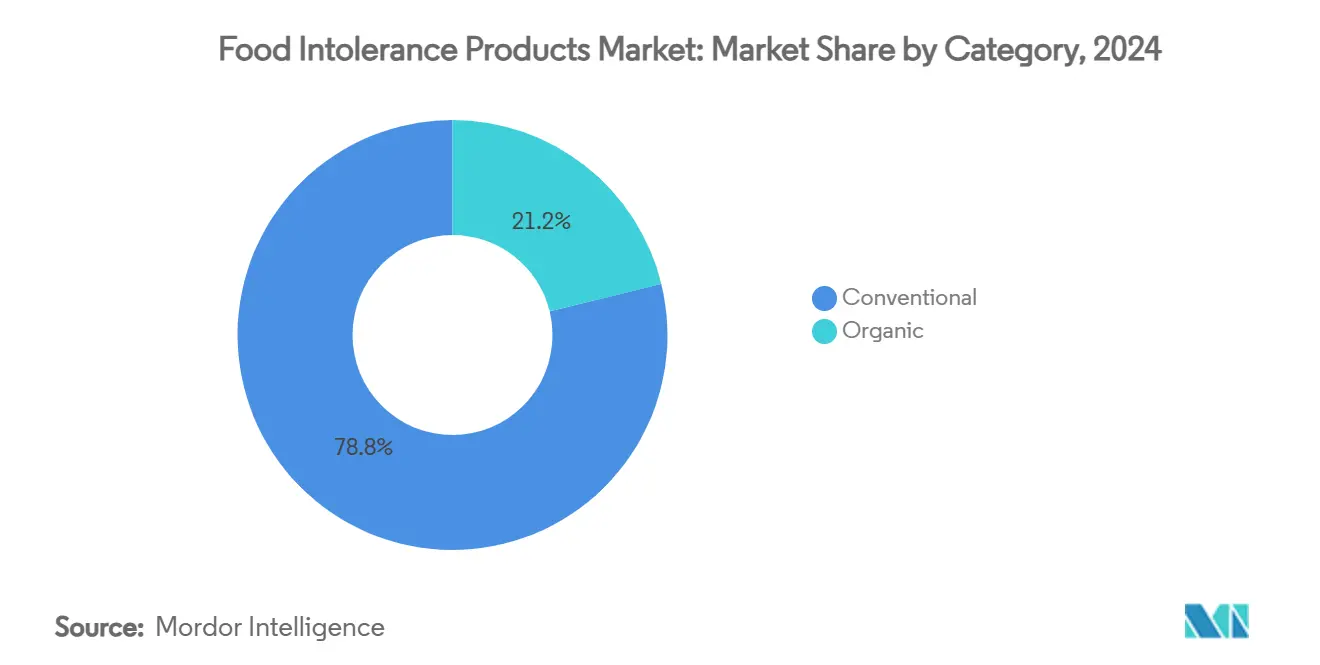

- Nach Kategorie machten konventionelle Linien 78,81% des Marktes im Jahr 2024 aus, und biologische Linien wachsen am schnellsten mit einer CAGR von 8,97% bis 2030, was konventionelle Produkte deutlich übertrifft.

- Nach Vertriebskanal hielten Supermärkte und Hypermärkte 63,58% des Marktanteils für freie-von-Lebensmittel im Jahr 2024, während der Online-Einzelhandel am schnellsten mit einer CAGR von 9,12% wächst.

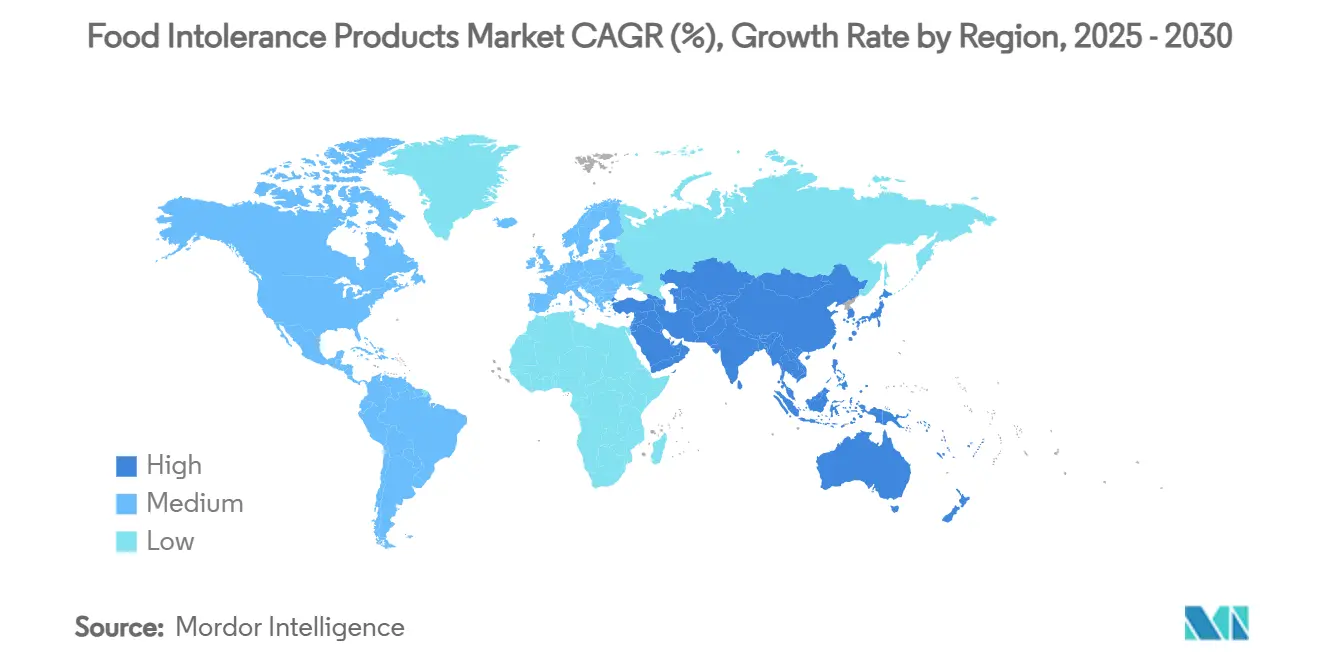

- Nach Geografie führte Nordamerika mit einem Umsatzanteil von 35,86% im Jahr 2024; Asien-Pazifik wird voraussichtlich die höchste regionale CAGR von 8,45% bis 2030 liefern.

Globale Markttrends und Erkenntnisse für Lebensmittelunverträglichkeits-Produkte

Treiber-Wirkungsanalyse

| TREIBER | (~) % AUSWIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAHMEN |

|---|---|---|---|

| Premiumisierung von glutenfreien Backwaren | +1.2% | Nordamerika und Europa; Ausbreitung in asiatisch-pazifische Städte | Mittelfristig (2-4 Jahre) |

| Steigende Prävalenz von Lebensmittelunverträglichkeiten und Allergien | +1.8% | Global; am höchsten in entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Erhöhtes Verbraucherbewusstsein und Nachfrage nach Kennzeichnungstransparenz | +0.9% | Global; angeführt von Nordamerika und Westeuropa | Kurzfristig (≤ 2 Jahre) |

| Wachstum bei pflanzlichen und milchfreien Diäten | +1.4% | Global; frühe Annahme in Nordamerika, Europa, Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Expansion von Online- und Spezialeinzelhandelskanälen | +0.7% | Global; beschleunigt in städtischen Märkten | Kurzfristig (≤ 2 Jahre) |

| Nachfrage nach bequemen und verzehrfertigen Produkten | +0.6% | Global; am stärksten in entwickelten Märkten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Premiumisierung von glutenfreien Backwaren

Der glutenfreie Backwarenmarkt vollzieht einen Übergang von grundlegender Ernährungskonformität hin zur Bereitstellung verbesserter sensorischer Erlebnisse und erhöhter Nährwerte. Beispielsweise führte General Mills 2024 Annie's Super! Mac ein, das 15 Gramm Protein und 6 Gramm Ballaststoffe pro Portion durch Gelberbsen-Integration bietet. Dies verdeutlicht, wie Hersteller glutenfreie Angebote über traditionelle Weizenersatzstoffe hinaus weiterentwickeln. Premium-Positionierung ermöglicht es Herstellern, höhere Produktionskosten auszugleichen und gleichzeitig die Verbrauchernachfrage nach Produkten zu erfüllen, die der Qualität konventioneller Optionen entsprechen. Dieser Ansatz ist besonders wirksam in entwickelten Märkten, wo Verbraucher bereit sind, einen Aufpreis für wahrgenommene Gesundheitsvorteile und überlegenen Geschmack zu zahlen. Marktanalysen zeigen, dass sich diese Premiumisierungsstrategie auf Süßwaren- und Snacksegmente ausweitet und neue Umsatzmöglichkeiten für etablierte Lebensmittelhersteller erschließt. Die Nachhaltigkeit dieses Trends hängt jedoch von kontinuierlichen Fortschritten in der Inhaltsstofftechnologie und den Verarbeitungsverfahren ab, um konventionelle Erlebnisse zu liefern, ohne 'freie-von'-Eigenschaften zu beeinträchtigen.

Steigende Prävalenz von Lebensmittelunverträglichkeiten und Allergien

Der Markt für Lebensmittelallergien und -unverträglichkeiten erlebt ein bemerkenswertes Wachstum, das durch sich entwickelnde Verbraucherlebensstile und Gesundheitsbewusstsein vorangetrieben wird. Faktoren wie Ernährungsumstellungen, Hygienepraktiken, Umweltexpositionen und Veränderungen in Darmmikrobiomen werden aktiv als Beitragsfaktoren zu diesem Trend erforscht. 2024 berichtete die Food Standards Agency, dass 12% der Verbraucher im Vereinigten Königreich (ohne Schottland) von Lebensmittelunverträglichkeiten betroffen waren[1]Quelle: Food Standards Agency, "Food and You 2: Wave 8', www.food.gov.uk, was das Ausmaß des Problems verdeutlicht. Als Reaktion auf diese wachsende Sorge implementierte die FDA aktualisierte Vorschriften von 2024 für die glutenfreie Kennzeichnung von fermentierten und hydrolysierten Lebensmitteln. Diese Aktualisierungen zielen darauf ab, frühere regulatorische Lücken zu schließen, die Zöliakiepatienten versehentlich Gluten aussetzten, wodurch Verbrauchersicherheit und -vertrauen verbessert werden. Die Prävalenz von Lebensmittelunverträglichkeiten bei jüngeren Demografien und städtischen Bevölkerungen unterstreicht eine stabile und wachsende Nachfragebasis, die sich voraussichtlich im Laufe der Zeit zu erhöhter Kaufkraft entwickeln wird. Darüber hinaus treibt die Anerkennung von Lebensmittelallergien als bedeutende öffentliche Gesundheitsherausforderung durch den Gesundheitssektor regulatorische Fortschritte voran, insbesondere im Bereich transparenter Kennzeichnungsstandards. Dieses sich entwickelnde regulatorische Umfeld schafft erhebliche Wachstumsmöglichkeiten für Hersteller im 'freie-von'-Lebensmittelsegment und ermöglicht es ihnen, der steigenden Nachfrage nach allergenfreien und unverträglichkeitsfreundlichen Produkten gerecht zu werden.

Erhöhtes Verbraucherbewusstsein und Nachfrage nach Kennzeichnungstransparenz

Angetrieben von aufsehenerregenden Lebensmittelsicherheitsvorfällen und wachsendem Gesundheitsbewusstsein ist die Verbrauchernachfrage nach Kennzeichnungstransparenz sprunghaft angestiegen. Diese Verschiebung hat regulatorische Maßnahmen ausgelöst, einschließlich der von der FDA im Januar 2025 vorgeschlagenen Front-of-Package-Nährwertkennzeichnungsregel. Die Verordnung konzentriert sich auf interpretative Kennzeichnung, um Verbrauchern zu ermöglichen, schnell Mengen an gesättigten Fettsäuren, Natrium und zugesetzten Zuckern zu bewerten. Diese Entwicklung bietet eine strategische Gelegenheit für 'freie-von'-Produkte, die Abwesenheit dieser Inhaltsstoffe zu betonen. 2023 hob die Expertenkonsultation der WHO zur Risikobewertung von Lebensmittelallergenen die Notwendigkeit robusterer vorbeugender Allergenkennzeichnungssysteme hervor und verwies auf Inkonsistenzen und einen Mangel an risikobasierten Ansätzen, die zur Verbraucherverwirrung beitragen. Singapurs überarbeitete Lebensmittelkennzeichnungsvorschriften, die 2025 in Kraft treten, enthalten spezifische Richtlinien für glutenfreie Angaben und verbieten irreführende Aussagen, was eine globale Verschiebung hin zu standardisierten Transparenzanforderungen widerspiegelt. Die Ausrichtung von Verbrauchererwartungen an regulatorische Rahmenwerke schafft einen Wettbewerbsvorteil für Hersteller, die transparente Kennzeichnungspraktiken übernehmen. Dieser Trend ist besonders vorteilhaft für kleinere 'freie-von'-Lebensmittelunternehmen und ermöglicht es ihnen, sich durch klare und glaubwürdige Kommunikation über ihre Produkteigenschaften und Herstellungsverfahren zu differenzieren.

Wachstum bei pflanzlichen und milchfreien Diäten

Pflanzliche Diäten haben sich von Nischen-Gesundheitstrends zu einem bedeutenden Treiber des Mainstream-Verbraucherverhaltens entwickelt, unterstützt durch institutionelle Befürwortungen und innovative Produktentwicklungen. Im Februar 2024 führte Beyond Meat seine vierte Generation Beyond IV-Plattform ein, die gesättigte Fettsäuren um 60% durch die Einarbeitung von Avocadoöl reduziert und Zertifizierungen von der American Heart Association und der American Diabetes Association erhalten hat. Diese Initiative zeigt, wie pflanzliche Hersteller langjährige Bedenken bezüglich der Nährstoffadäquatheit angehen. Die Bewegung wird weiter durch Fortschritte in Präzisionsfermentationstechnologien validiert, die tieridentische Milchproteine produzieren, um Geschmacks- und Funktionalitätsbegrenzungen in traditionellen pflanzlichen Alternativen zu überwinden. Investitionen in Werbung für Milchalternativen nehmen zu, wobei die Food Foundation Organization berichtete, dass im Vereinigten Königreich 27% der Werbeausgaben für Milchalternativen zugewiesen wurden, verglichen mit 73% für konventionelle Milchprodukte[2]Quelle: Food Foundation Organization, "The Broken Plate 2025", www.foodfoundation.org.uk. Nestlés Investition in Präzisionsfermentation für seine Cowabunga-Reihe zeigt beispielhaft, wie multinationale Lebensmittelkonzerne sich strategisch auf potenzielle Störungen im Milchmarkt vorbereiten. Das Wachstum des Trends wird weiter durch erhöhtes Umweltbewusstsein bei jüngeren Demografien und unternehmerische Nachhaltigkeitsinitiativen unterstützt, die pflanzliche Inhaltsstoffe priorisieren. Zusätzlich expandiert die Bewegung geografisch, insbesondere in der Region Asien-Pazifik, wo traditionelle pflanzliche Diäten in westliche Convenience-Formate angepasst werden, um sich entwickelnden Verbraucherpräferenzen gerecht zu werden.

Hemmnisse-Wirkungsanalyse

| HEMMNIS | (~) % AUSWIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAHMEN |

|---|---|---|---|

| Höhere Herstellungs- und Zertifizierungskosten begrenzen das Wachstum | -1.1% | Global; am schwerwiegendsten in Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Herausforderungen bei der Erreichung von Geschmacks- und Texturparität mit konventionellen Lebensmitteln | -0.8% | Global; variiert nach Kategorie | Langfristig (≥ 4 Jahre) |

| Begrenzte Verfügbarkeit in Schwellenmärkten | -0.6% | Afrika | Mittelfristig (2-4 Jahre) |

| Verbraucherskepsis und Verwirrung über Kennzeichnung | -0.4% | Global | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Höhere Herstellungs- und Zertifizierungskosten begrenzen das Wachstum

Hersteller von freie-von-Lebensmitteln stehen vor anhaltenden Kostenherausforderungen. Die Erlangung glutenfreier Zertifizierung umfasst umfangreiche Dokumentation, Anlagenupgrades und kontinuierliches Compliance-Management. Laut der regulatorischen Auswirkungsanalyse der FDA betragen die jährlichen Compliance-Kosten für glutenfreie Kennzeichnung etwa 8,8 Millionen USD[3]Quelle: Food and Drug Administration, "Food Labeling", www.fda.gov. Diese Kosten beeinträchtigen kleinere Hersteller, die keine Skaleneffekte haben, unverhältnismäßig stark. Die Notwendigkeit spezialisierter Inhaltsstoffbeschaffung, dedizierter Produktionslinien und strenger Testprotokolle schafft strukturelle Kostennachteile und behindert den Markteintritt in preissensitiven Segmenten. Dieses Problem ist besonders bedeutsam in Schwellenmärkten, wo Verbraucher begrenzte Toleranz für Premium-Preise haben und regulatorische Rahmenwerke für freie-von-Lebensmittel sich noch entwickeln. Allerdings verringern Fortschritte in Fertigungstechnologien und Inhaltsstoffalternativen allmählich diese Kostendisparitäten. Innovationen wie Präzisionsfermentation und alternative Proteintechnologien bieten Möglichkeiten zur Erreichung von Kostenparität.

Herausforderungen bei der Erreichung von Geschmacks- und Texturparität mit konventionellen Lebensmitteln

Trotz bemerkenswerter Fortschritte in der Inhaltsstoffwissenschaft und Verarbeitungstechnologien begrenzen weiterhin sensorische Erlebnislücken zwischen freie-von- und konventionellen Lebensmitteln eine breitere Marktdurchdringung. Verbraucherpräferenzstudien betonen konsistent Geschmack und Textur als kritische Treiber von Kaufentscheidungen, dennoch erfüllen viele freie-von-Produkte nicht die sensorischen Erwartungen, die durch konventionelle Alternativen gesetzt werden. Dieses Problem ist besonders bedeutsam im Backwarensegment, wo die Replikation der strukturellen Funktionalität von Gluten mit alternativen Bindemitteln und Proteinen herausfordernd bleibt. Innovationen in Enzymtechnologie, Fermentationstechniken und Proteinmodifikation adressieren diese Lücken schrittweise. Allerdings bleibt die Erreichung vollständiger sensorischer Äquivalenz über alle Produktkategorien hinweg ein langfristiges Ziel, das nachhaltige Investitionen in Forschung und Entwicklung erfordert.

Segmentanalyse

Nach Produkttyp: Milchalternativen treiben Innovation voran

Milchprodukte und Milchalternativen kommandieren 30,45% Marktanteil im Jahr 2024, was die Reife des Segments und breite Verbraucherakzeptanz über mehrere Ernährungsrestriktionskategorien hinweg widerspiegelt. Der Erfolg dieses Segments wird auf seine Fähigkeit zurückgeführt, gleichzeitig die Bedürfnisse von laktoseintoleranten Verbrauchern, Personen mit Milchallergien und solchen zu adressieren, die pflanzliche Diäten befolgen, wodurch ein breiterer Markt erfasst wird als bei Einzelrestriktionskategorien. Süßwarenprodukte repräsentieren das am schnellsten wachsende Segment und erreichen eine CAGR von 7,79% bis 2030, vorangetrieben durch Premiumisierungstrends und innovative Produktentwicklung über traditionelle zuckerfreie Angebote hinaus. Unterdessen zeigt das Backwarensegment konsistentes Wachstum, unterstützt durch Fortschritte in glutenfreien Produkten. Ebenso profitieren die Fleisch- und Meeresfrüchtekategorien von Innovationen in pflanzlichen Proteinen und alternativen Proteintechnologien.

Das steigende Bewusstsein für Laktoseintoleranz-Symptome und -Diagnosen hat die Nachfrage nach laktosefreien Produkten über mehrere Lebensmittelkategorien hinweg erheblich gesteigert. Als Reaktion erweitern Hersteller ihre Produktportfolios um laktosefreie Optionen in Schlüsselkategorien wie Milch, Joghurt, Käse und Eiscreme. Beispielsweise führte Califia Farms im Januar 2023 biologische Mandelmilch- und Haferdrinkprodukte ein, die mit einfachen Inhaltsstoffen wie gereinigtem Wasser, Meersalz und Mandeln hergestellt werden, wobei zugesetzte Öle oder Verdickungsmittel ausgeschlossen werden, um laktoseintolerante Verbraucher anzusprechen, die saubere Etiketten-Alternativen suchen. Zusätzlich bieten Saucen, Gewürze und Dressings eine wachsende Gelegenheit, da Hersteller 'freie-von'-Versionen traditionell herausfordernder Kategorien entwickeln. Darüber hinaus tragen Spezialprodukte, die Nischen-Ernährungsanforderungen ansprechen, zur Gesamtdiversifizierung des Marktes bei.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichterwerb

Nach Kennzeichnungstyp: Laktosefrei gewinnt an Dynamik

Glutenfreie Lebensmittel behalten die Marktführerschaft mit einem Anteil von 57,63% im Jahr 2024, unterstützt durch etabliertes Verbraucherbewusstsein und regulatorische Standardisierung. Laktosefreie Produkte erleben jedoch schnelleres Wachstum mit einer prognostizierten CAGR von 8,15% bis 2030, was eine Verschiebung der Verbraucherpräferenzen über die Zöliakiekrankheits-Management hinaus widerspiegelt. Das laktosefreie Segment nutzt seine breitere demografische Reichweite, da Laktoseintoleranz eine größere globale Bevölkerung betrifft im Vergleich zur Glutensensitivität, was eine bedeutende Marktgelegenheit darstellt. Die aktualisierten glutenfreien Kennzeichnungsanforderungen der FDA für fermentierte und hydrolysierte Lebensmittel von 2024 bieten Herstellern klarere Compliance-Wege und stabilisieren potenziell das Wachstum im glutenfreien Segment, während regulatorische Unsicherheiten reduziert werden.

Kennzeichnungskategorien expandieren um aufkommende freie-von-Angaben wie zuckerfrei, konservierungsmittelfrei und allergenspezifische Bezeichnungen, um zunehmend anspruchsvolle Verbraucher-Ernährungsanforderungen anzusprechen. Die Integration mehrerer freie-von-Angaben auf einem einzigen Produkt bietet Premium-Marktpositionierungsmöglichkeiten, führt aber auch zu größeren Herstellungskomplexitäten und höheren Zertifizierungskosten. Singapurs Lebensmittelkennzeichnungsvorschriften von 2025 verdeutlichen diese regulatorische Entwicklung durch die Etablierung klarer Standards für glutenfreie Angaben und das Verbot irreführender Aussagen, wodurch Marktstandardisierung unterstützt und Verbrauchervertrauen gestärkt wird.

Nach Kategorie: Bio-Segment beschleunigt

Im Jahr 2024 dominieren konventionelle freie-von-Lebensmittel weiterhin den Markt mit einem bedeutenden Anteil von 78,81%. Diese Dominanz unterstreicht ihre Erschwinglichkeit und breite Verfügbarkeit und macht sie zu einer bevorzugten Wahl für eine breite Verbraucherbasis. Diese Produkte bedienen kostenbewusste Verbraucher und behalten gleichzeitig eine starke Präsenz über verschiedene Vertriebskanäle bei. Im Gegensatz dazu erleben biologische freie-von-Produkte bemerkenswerte Wachstumsraten mit einer prognostizierten CAGR von 8,97% bis 2030. Dieses Wachstum spiegelt die zunehmende Expansion des Premium-Marktsegments wider, angetrieben durch sich entwickelnde Verbraucherpräferenzen für Produkte, die doppelte Vorteile wie Gesundheit und Umweltnachhaltigkeit bieten. Das schnelle Wachstum des Bio-Segments entspricht breiteren Trends im Bio-Markt und bietet Herstellern Gelegenheiten, eine einzigartige Position in einem zunehmend wettbewerbsintensiven Umfeld zu schaffen.

Gesundheitsbewusste Verbraucher neigen besonders zur biologisch-freie-von-Kombination, da sie diese Eigenschaften als komplementär und sich gegenseitig verstärkend wahrnehmen. Dieser Trend wird durch wachsendes Gesundheits- und Wellnessbewusstsein sowie eine Verschiebung hin zu nachhaltigen Konsummustern angeheizt. Hersteller stehen jedoch vor erheblichen operativen Herausforderungen bei der Erfüllung der strengen Anforderungen sowohl für biologische Zertifizierung als auch für freie-von-Compliance. Diese dualen Standards erfordern robuste Prozesse und Ressourcen und schaffen hohe Eintrittsbarrieren für neue Akteure. Etablierte Unternehmen mit fortgeschrittenen Lieferketten-Management-Fähigkeiten sind besser positioniert, diese Komplexitäten zu navigieren und die wachsende Nachfrage zu nutzen. Da freie-von-Lebensmittel weiterhin Mainstream-Akzeptanz gewinnen, wird die Bedeutung dualer Zertifizierung voraussichtlich erheblich steigen und zu einem Schlüsseldifferenziator für Premium-Positionierung im Markt werden.

Nach Vertriebskanal: Digitaler Handel transformiert den Zugang

Im Jahr 2024 behaupten Supermärkte und Hypermärkte ihre Dominanz mit einem erheblichen Marktanteil von 63,58% und nutzen effektiv ihre umfangreichen Regalflächen, während sie sich an etablierte Verbrauchereinkaufsgewohnheiten anlehnen. Diese Einzelhandelsformate nutzen ihre Fähigkeit, eine große Vielfalt an freie-von-Produkten anzubieten und gewährleisten dabei Bequemlichkeit und Zugänglichkeit für eine breite Kundenbasis. Gleichzeitig erleben Online-Einzelhandelskanäle erhebliche Dynamik mit einer robusten prognostizierten CAGR von 9,12% bis 2030. Dieses Wachstum verändert grundlegend, wie Verbraucher freie-von-Produkte entdecken und kaufen. Die Integration digitaler Technologien hat die Erfüllung spezialisierter Ernährungsanforderungen über verschiedene geografische Regionen hinweg erleichtert und die langjährige Herausforderung begrenzter lokaler Verfügbarkeit für Nischen-freie-von-Artikel addressiert. Reformhäuser spielen weiterhin eine kritische Rolle im Markt, indem sie nicht nur Produkte bereitstellen, sondern auch Bildungsressourcen und personalisierte Beratungen anbieten. Diese Geschäfte sind besonders unverzichtbar für Verbraucher mit komplexen Ernährungsrestriktionen, da sie fachkundige Beratung und maßgeschneiderte Produktempfehlungen für spezifische Gesundheitsbedürfnisse liefern.

Convenience- und Lebensmittelgeschäfte fungieren als zugängliche Vertriebspunkte für Mainstream-freie-von-Produkte und bedienen Verbraucher, die schnelle und einfache Einkaufsmöglichkeiten suchen. Zusätzlich sind andere Vertriebskanäle wie Spezialeinzelhändler, Foodservice-Anbieter und Direkt-an-Verbraucher-Modelle strategisch positioniert, um unterschiedliche Marktsegmente zu bedienen. Für Hersteller von freie-von-Lebensmitteln ist die Übernahme einer umfassenden Multi-Channel-Strategie unerlässlich, um die Marktdurchdringung zu maximieren und die vielfältigen Einkaufspräferenzen und Zugänglichkeitsanforderungen der Verbraucher anzusprechen. Online-Plattformen bieten insbesondere einen Wettbewerbsvorteil durch detaillierte Produktbeschreibungen, Inhaltsstofftransparenz und Kundenbewertungen. Diese Funktionen befähigen Verbraucher, informierte Kaufentscheidungen zu treffen und gleichzeitig die Einhaltung ihrer Ernährungsrestriktionen sicherzustellen, wodurch Vertrauen und Loyalität zur Marke gestärkt werden.

Geografische Analyse

Im Jahr 2024 sicherte sich Nordamerika den größten regionalen Umsatzanteil mit 35,86%, angetrieben durch strenge Allergen-Kennzeichnungsvorschriften, eine hohe Prävalenz medizinisch diagnostizierter Unverträglichkeiten und ein gut etabliertes Kühlketten-Logistiknetzwerk. Kollaborative Bemühungen zwischen Forschungsinstitutionen und Inhaltsstofflieferanten in der Region fördern texturverbessernde Hydrokolloide und Enzymsysteme, die rasch in kommerzielle Märkte eintreten. Die wachsende Betonung der ESG-Berichterstattung hat die Regalpräsenz von 'freie-von'-Produkten mit biologischen oder nachhaltig beschafften Zertifizierungen erhöht und Nordamerikas Marktführerschaft weiter gestärkt.

Asien-Pazifik ist die am schnellsten wachsende Region mit einer erwarteten CAGR von 8,45% bis 2030. Städtische Millennials in Schlüsselmärkten wie China, Indien und Thailand ersetzen zunehmend Kuhmilch durch pflanzliche Alternativen, ein Trend, der durch Social-Media-Influencer-Marketing angeheizt wird. Singapurs geplante Ausrichtung der glutenfreien Standards mit Codex bis 2025 wird voraussichtlich den grenzüberschreitenden E-Commerce für Marken rationalisieren, die aus Australien und den Vereinigten Staaten exportieren. Trotz Disparitäten in der Kaufkraft über Subregionen hinweg ermöglichen die Übernahme mobiler Zahlungen und der Aufstieg von Mikro-Fulfillment-Zentren 'freie-von'-Marken, traditionelle Vertriebsherausforderungen zu überwinden und das bedeutende Wachstum der Region im Markt für freie-von-Lebensmittel voranzutreiben.

Europa kombiniert etablierte biologische Konsummuster mit bestimmten Vertriebsineffizienzen, die die volle Produktverfügbarkeit begrenzen. Länder wie Deutschland und Schweden profitieren von starken Reformhaus-Netzwerken. Die strengen Allergen-Kennzeichnungsvorschriften der EU, die zu den rigorosesten weltweit gehören, bieten Verbrauchern hohes Vertrauen in sowohl inländische als auch importierte 'freie-von'-Produkte. Im Gegensatz dazu befinden sich Lateinamerika sowie der Nahe Osten und Afrika in den frühen Stadien der Marktadoption. Die expandierende Mittelschicht und zunehmende Exposition gegenüber westlichen Ernährungstrends in diesen Regionen deuten jedoch auf Wachstumspotenzial hin, insbesondere da sich regulatorische Rahmenwerke weiterentwickeln und sich die Kühlketten-Infrastruktur verbessert.

Wettbewerbslandschaft

Der Markt für Lebensmittelunverträglichkeits-Produkte ist fragmentiert, wobei die Konsolidierung an Dynamik gewinnt, da etablierte Konzerne zunehmend Innovation akquirieren, anstatt sie intern zu entwickeln. Die Marktdynamik wird durch eine Kombination aus Skaleneffizienzen und fortgeschrittenen Forschungs- und Entwicklungsfähigkeiten angetrieben. Unternehmen sichern sich einen Wettbewerbsvorteil, indem sie sich auf drei kritische Faktoren konzentrieren: Erreichen sensorischer Äquivalenz, Gewährleistung transparenter Beschaffung und Aufbau einer robusten Omnichannel-Präsenz. Die wichtigsten Akteure, die im Markt tätig sind, umfassen General Mills Inc., Danone S.A., Abbott Laboratories, Nestlé S.A. und Arla Foods amba, unter anderen.

Kleine bis mittelgroße Störer behalten ihre Relevanz bei, indem sie spezifische Ernährungsnischen anvisieren, wie keto-freundliche, nussfreie Backmischungen, oder durch den Betrieb zertifizierter allergenfreier Anlagen, die größere Wettbewerber ohne erhebliche Nachrüstungsinvestitionen schwer replizieren können. Der stetige Anstieg der Patentanmeldungen beim USPTO für pflanzliche Emulsionen, Extrusionstechnologien und Allergennachweis-Assays unterstreicht die anhaltenden Bemühungen der Branche, Geschmacks- und Kostenherausforderungen durch technische Fortschritte anzugehen.

Wettbewerbsdynamiken bevorzugen Unternehmen, die Zertifizierungskosten verwalten, dedizierte Produktionslinien betreiben oder leasen und direktes Datenfeedback von E-Commerce-Kanälen nutzen können. Strategische Kooperationen zwischen Inhaltsstoffspezialisten und Lohnherstellern beschleunigen die Markteinführungszeit für Start-ups, treiben hohe Kategoriefluktuation voran und gewährleisten eine kontinuierliche Innovationspipeline im Markt für freie-von-Lebensmittel.

Branchenführer für Lebensmittelunverträglichkeits-Produkte

-

General Mills Inc.

-

Danone S.A.

-

Abbott Laboratories

-

Nestlé S.A.

-

Arla Foods amba

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- März 2025: Doughlicious hat eine neue Reihe veganer und glutenfreier Gourmet-Kekse eingeführt. Das Produktsortiment umfasst Geschmacksrichtungen wie Double Chocolate Chip, Salted Caramel, Chocolate Chip und Banana Good Granola.

- Februar 2025: Flowers Foods hat seine 795 Millionen USD-Akquisition von Simple Mills abgeschlossen, einem führenden natürlichen Snackhersteller, der sich auf glutenfreie Cracker, Kekse und Backmischungen spezialisiert hat.

- Oktober 2024: Feel Good Foods hat glutenfreie Hühnersuppen-Dumplings eingeführt, die strategisch darauf ausgelegt sind, die Verbrauchernachfrage nach bequemen Mahlzeitenoptionen zu bedienen, einschließlich Mittagessen, leichten Abendessen und Nachmittagssnacks.

- Mai 2024: Mondelez International hat seinen ersten zertifizierten glutenfreien Keks unter der Marke Chips Ahoy! eingeführt. Das Unternehmen verbrachte Jahre damit, den neuen Keks zu perfektionieren, um eine Textur und einen dekadenten Geschmack zu erreichen.

Globaler Marktberichtsumfang für Lebensmittelunverträglichkeits-Produkte

Lebensmittelunverträglichkeits-Produkte beziehen sich auf freie-von-Produkte mit Angaben wie 'vegan', 'milchfrei' und andere.

Der globale Markt für Lebensmittelunverträglichkeits-Produkte ist nach Produkttyp, Kennzeichnungstyp, Vertriebskanal und Geografie segmentiert. Basierend auf dem Produkttyp ist der Markt in Backwaren, Süßwaren, Milchprodukte und Milchalternativen, Fleisch und Meeresfrüchte, Saucen, Gewürze und Dressings sowie andere unterteilt. Basierend auf dem Kennzeichnungstyp ist der Markt in glutenfreie Lebensmittel, laktosefreie Lebensmittel und andere Kennzeichnungstypen unterteilt. Auf Basis der Vertriebskanäle ist der Markt in Supermärkte/Hypermärkte, Convenience-/Lebensmittelgeschäfte, Online-Einzelhandelsgeschäfte und andere Vertriebskanäle unterteilt. Die Studie umfasst auch die globale Analyse von Regionen wie Nordamerika, Europa, Asien-Pazifik, Südamerika und dem Nahen Osten und Afrika.

Die Marktbewertung wurde in Wertangaben in USD für alle oben genannten Segmente durchgeführt.

| Milchprodukte und Milchalternativen |

| Backwaren |

| Süßwaren |

| Fleisch- und Meeresfrüchteprodukte |

| Saucen, Gewürze und Dressings |

| Andere Produkttypen |

| Glutenfreie Lebensmittel |

| Laktosefreie Lebensmittel |

| Andere |

| Konventionell |

| Bio |

| Supermärkte/Hypermärkte |

| Reformhäuser |

| Convenience- und Lebensmittelgeschäfte |

| Online-Einzelhandelsgeschäfte |

| Andere |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Restliches Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Italien | |

| Frankreich | |

| Spanien | |

| Niederlande | |

| Polen | |

| Belgien | |

| Schweden | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Restlicher Asien-Pazifik-Raum | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Restlicher Naher Osten und Afrika |

| Nach Produkttyp | Milchprodukte und Milchalternativen | |

| Backwaren | ||

| Süßwaren | ||

| Fleisch- und Meeresfrüchteprodukte | ||

| Saucen, Gewürze und Dressings | ||

| Andere Produkttypen | ||

| Nach Kennzeichnungstyp | Glutenfreie Lebensmittel | |

| Laktosefreie Lebensmittel | ||

| Andere | ||

| Nach Kategorie | Konventionell | |

| Bio | ||

| Nach Vertriebskanal | Supermärkte/Hypermärkte | |

| Reformhäuser | ||

| Convenience- und Lebensmittelgeschäfte | ||

| Online-Einzelhandelsgeschäfte | ||

| Andere | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Restliches Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Italien | ||

| Frankreich | ||

| Spanien | ||

| Niederlande | ||

| Polen | ||

| Belgien | ||

| Schweden | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Restlicher Asien-Pazifik-Raum | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Restlicher Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der aktuelle Markt für freie-von-Lebensmittel?

Die Marktgröße für freie-von-Lebensmittel beträgt 13,7 Milliarden USD im Jahr 2025 und wird voraussichtlich 18,7 Milliarden USD bis 2030 erreichen, unterstützt durch eine CAGR von 6,37%.

Welche Region führt den globalen Markt für freie-von-Lebensmittel an?

Nordamerika führt mit einem Umsatzanteil von 35,86% im Jahr 2024, angetrieben durch klare Kennzeichnungsvorschriften und hohes Verbraucherbewusstsein.

Welches Produktsegment wächst am schnellsten?

Süßwarenprodukte, einschließlich allergenfreundlicher Schokoladen und Gummibärchen, werden voraussichtlich mit einer CAGR von 7,79% bis 2030 wachsen.

Wie beeinflusst E-Commerce die Verkäufe von freie-von-Lebensmitteln?

Online-Lebensmittelkanäle expandieren mit einer CAGR von 9,12% und bieten breitere Sortimentsfilter und direkte Verteilung an Verbraucher mit spezialisierten Ernährungsbedürfnissen.

Seite zuletzt aktualisiert am: