Marktanalyse für Elektrobusse in Europa

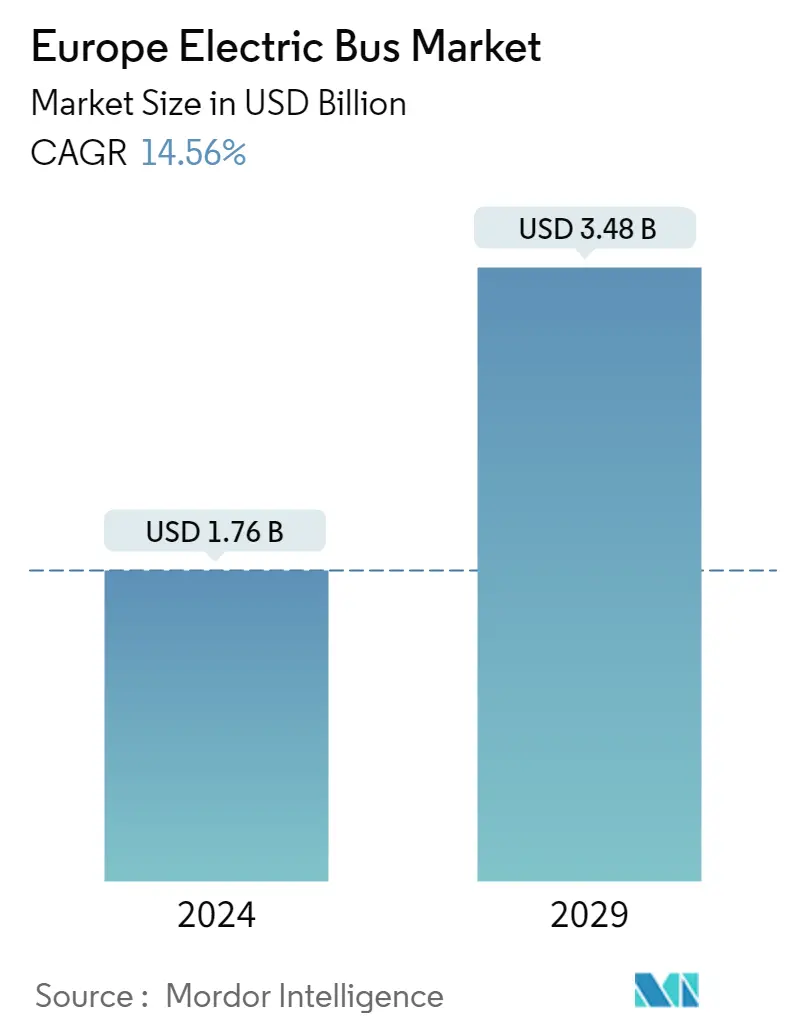

Die Größe des europäischen Marktes für Elektrobusse wird im Jahr 2024 auf 1,76 Milliarden US-Dollar geschätzt und soll bis 2029 3,48 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 14,56 % im Prognosezeitraum (2024–2029) entspricht.

- Um die Luftverschmutzung in städtischen Gebieten zu bewältigen, werden im aktuellen Szenario immer mehr saubere Technologien im öffentlichen Verkehr benötigt. Die Nachfrage nach Elektrobussen in Europa ist im letzten Jahrzehnt dramatisch gestiegen.

- Die Faktoren, die die Nachfrage nach Elektrobussen (EB) in Europa antreiben, sind strenge Emissionsvorschriften, eine hohe Abhängigkeit von konventionellen oder nicht erneuerbaren Kraftstoffen, eine strenge Umweltethik und die wachsende Notwendigkeit, erneuerbare Energien in ein Netzwerk zu integrieren. Auch die Durchdringung der Ladeinfrastruktur spielt bei der Marktentwicklung eine wichtige Rolle.

- Der Markt für Elektrobusse wächst in Europa deutlich. Es gibt jedoch einige Herausforderungen auf dem Markt, wie z. B. das Laden einer großen Anzahl von EBs hat potenzielle Auswirkungen auf das Netz und die Batterien, das gleichzeitige Laden einer EBs-Flotte könnte zu einer enorm hohen Leistungsspitze führen, Überdimensionierung der Infrastrukturen, Ausrüstung und Netzeinspeisung könnten zusätzliche Kosten verursachen.

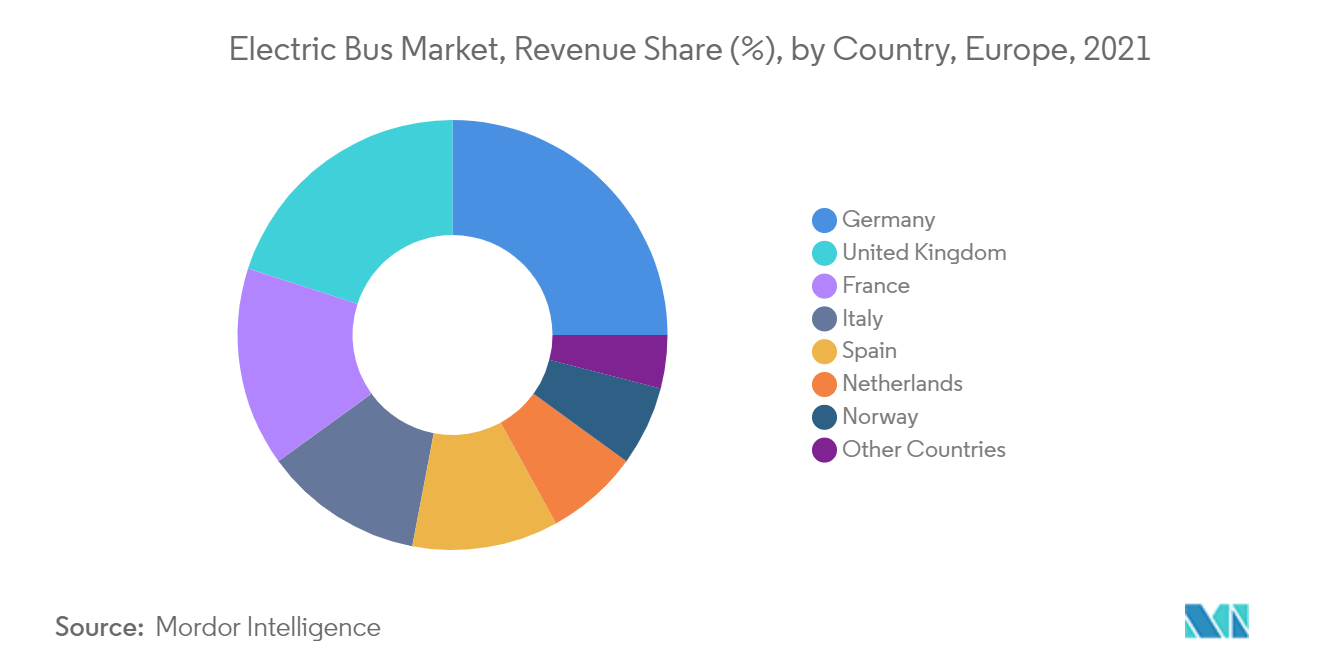

- Zu den wichtigsten europäischen Elektrobusmärkten gehören das Vereinigte Königreich, die Niederlande, Norwegen, Luxemburg und Polen. Das Vereinigte Königreich und andere mitteleuropäische Länder rüsten ihre Flotte mit emissionsarmen oder emissionsfreien Bussen auf und rüsten die alten Busse mit emissionsarmen Antriebssträngen nach, was wiederum das Wachstum des Elektrobusmarktes in Europa im Prognosezeitraum verstärken dürfte.

Markttrends für Elektrobusse in Europa

Zunehmende Umstellung der städtischen Busflotte auf Elektroantrieb

Die städtischen Busflotten in Europa sollten bis 2030 weitgehend auf Elektroantrieb umgestellt werden, unterstützt durch das vorgeschlagene Ziel, bis zu diesem Jahr 75 % aller in Europa verkauften Busse auf E-Busse auszuweiten. Die Initiative wird von öffentlichen Verkehrsbetrieben und Stadtverwaltungen unterstützt. In den letzten fünf Jahren ist die Zahl der Elektrobusse in Europa von rund 200 auf über 2.500 Fahrzeuge gestiegen.

Die wachsende Kundennachfrage nach E-Bussen ist in erster Linie eine Kombination aus regulatorischen und ökologischen Bedenken, die die europäischen Stadt-E-Bus-Märkte maßgeblich antreibt. Auf Europas weitgehend stagnierendem Busmarkt setzen Großstädte und grüne Länder auf Elektrobusse, um die Luftverschmutzung und die Lärmbelästigung einzudämmen, was ein dringendes Problem darstellt, und um ihren Verpflichtungen zum Schutz der Bürger vor Umweltgefahren nachzukommen.

Mehrere Länder in der europäischen Region haben Schritte zur Umstellung ihrer öffentlichen Verkehrsflotte auf wasserstoffbetriebene Fahrzeuge unternommen, um ihre eigenen Emissionsziele zu erreichen. Zum Beispiel,.

Im Juni 2020 hat Deutschland nach Zustimmung des Bundeskabinetts die Nationale Wasserstoffstrategie verabschiedet. Die Politik erweitert eine Gesamtinvestition des Landes in Höhe von 7 Milliarden Euro, um die bestehende öffentliche Verkehrsflotte künftig auf Wasserstofftechnologien umzustellen. Die Mittel stehen sowohl für die Nutzung von Fahrzeugen als auch für den Ausbau der Infrastruktur zur Verfügung.

Bis zum Ende des Jahrzehnts dürften E-Busse etwa drei Viertel des jährlichen Stadtbusabsatzes ausmachen. Die wachsende Nachfrage nach E-Bussen spiegelt größtenteils den allgemeinen Trend der Städte wider, sich der Elektrifizierung und neuen Geschäftsmodellen und Technologien für Mobilität wie Shared Mobility und autonomen Fahrzeugen zuzuwenden.

Westeuropäische Länder werden wahrscheinlich den Markt anführen

Auf Frankreich, das Vereinigte Königreich, Polen, die nordischen Länder, die Niederlande und Deutschland entfällt zusammen mehr als die Hälfte der Gesamtzahl der Elektrobusse in Europa. Im Jahr 2015 stimmten 195 Staaten und die Europäische Union einstimmig dem COP21-Abkommen zu. Seit 2016 haben 174 Länder damit begonnen, das Abkommen in ihr eigenes Rechtssystem zu übernehmen. Daraufhin haben die Kommunen die Ausschreibungskriterien angepasst oder sind gerade dabei, diese anzupassen, um bei neuen Konzessionen eine Umstellung auf ZE-Fahrzeuge herbeizuführen.

Darüber hinaus fördern mehrere Regierungen der Region den Einsatz emissionsfreier Busse. Beispielsweise kündigte Belgien im November 2021 die belgische Wasserstoffvision und -strategie nach deren Genehmigung durch den Ministerrat an. Die Politik konzentrierte sich hauptsächlich auf drei Sektoren für die Elektrifizierung durch Wasserstoff, darunter den Transportsektor des Landes. Damit geht das Land davon aus, bis 2050 zuverlässig mit Wasserstoff versorgt zu sein und im Verkehr völlig CO2-neutral zu sein.

Die Niederlande schreiben den 100-prozentigen Verkauf von Bussen für den öffentlichen Nahverkehr mit emissionsfreien Fahrzeugen (Zero Emission Vehicle, ZEV) bis 2025 vor, gefolgt von einer 100-prozentigen ZEV-Flotte bis 2030, die alle Fahrzeuge mit fossilen Brennstoffen ersetzen soll. Auf regionaler Ebene befürworteten Städte, Regionen, Hersteller und Verkehrsorganisationen das gemeinsame Ziel, die Einführung sauberer Busse zu beschleunigen, was durch die Unterzeichnung der European Clean Bus Deployment Initiative formalisiert wurde. Neben batterieelektrischen Bussen gelten auch Brennstoffzellenbusse als sauber, wenn sie mit grünem Wasserstoff betrieben werden.

Überblick über die europäische Elektrobusindustrie

Der europäische Markt für Elektrobusse wächst und wird von einigen großen Akteuren wie Solaris Bus Coach, IVECO Bus, Traton Group, AB Volvo, Mercedes-Benz Group AG usw. angeführt. Mittlerweile sind in 72 etwa 800 elektrisch angetriebene Solaris im Umlauf Städte, darunter Berlin (90), Mailand (250) und Warschau (130). 47 % der von Solaris gebauten Busse werden mit einem alternativen Antriebssystem angetrieben.

Im Juli 2021 gab MZK in Konin bekannt, dass es der erste öffentliche Verkehrsbetreiber in Polen sein werde, der seine Flotte um einen Wasserstoffbus erweitert. Der von Solaris Bus Coach gesicherte Vertrag sieht die vierjährige Miete eines Urbino 12-Wasserstoffbusses vor, der mit Energie aus Wasserstoff angetrieben wird. Das Fahrzeug wird 2022 nach Konin geliefert.

VDL BusCoach hat mit dem Bau einer neuen, klimaneutralen Fabrik im belgischen Roeselare begonnen, wo Anfang 2022 die Produktion des ersten Busses aufgenommen wurde. Die Industriegebäude sind so konzipiert, dass ausschließlich elektrisch betriebene Busse klimaneutral gebaut werden können und effiziente Art und Weise.

Europas Marktführer für Elektrobusse

Solaris Bus & Coach

Volvo Buses

TRATON GROUP

IVECO S.p.A

Mercedes-Benz Group AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Elektrobusse in Europa

- Im Juni 2022 stellte Van Hool auf der European Mobility Expo in Paris eine neue Reihe emissionsfreier öffentlicher Busse der A-Serie vor. Die emissionsfreien Busse der A-Serie werden wahlweise mit einem batterieelektrischen und einem Brennstoffzellen-Antriebsstrang (Wasserstoff) ausgestattet sein. Außerdem wird es vier verschiedene Längen (12 m, 13 m, 18 m und 24 m) mit jeweils zwei bis fünf Passagiertüren geben.

- Im April 2022 zeigte Switch Mobility seinen neuen Elektrobus Metrocity auf der BUS2BUS in Berlin. Später im Juni 2022 stellte das Unternehmen seinen neuen 12-Meter-Bus auf der European Mobility Expo in Paris vor.

- Im August 2021 gab Alexander Dennis Limited (ADL), eine Tochtergesellschaft der NFI Group Inc. (NFI), bekannt, dass sie von der Liverpool City Region Combined Authority als Lieferant für 20 emissionsfreie Wasserstoff-Doppeldeckerbusse ausgewählt wurde wettbewerbsorientiertes Ausschreibungsverfahren. Die Busse werden zunächst die verkehrsreichste Strecke der Stadtregion bedienen, die 10A zwischen St. Helens und dem Stadtzentrum von Liverpool. Dieses Wasserstoffbusprojekt ist ein wichtiger Teil der Vision für Busse des Metro-Bürgermeisters der Liverpool City Region, Steve Rotheram, da sich die Liverpool City Region das Ziel gesetzt hat, bis 2040 einen Netto-CO2-Ausstoß von Null zu erreichen.

- Im Juli 2021 gab Toyota bekannt, dass Caetano Bus, der portugiesische Bushersteller, und Toyota das Co-Branding des batterieelektrischen Stadtbusses e-City Gold und des Brennstoffzellen-Elektrobusses H2.City Gold angekündigt haben.

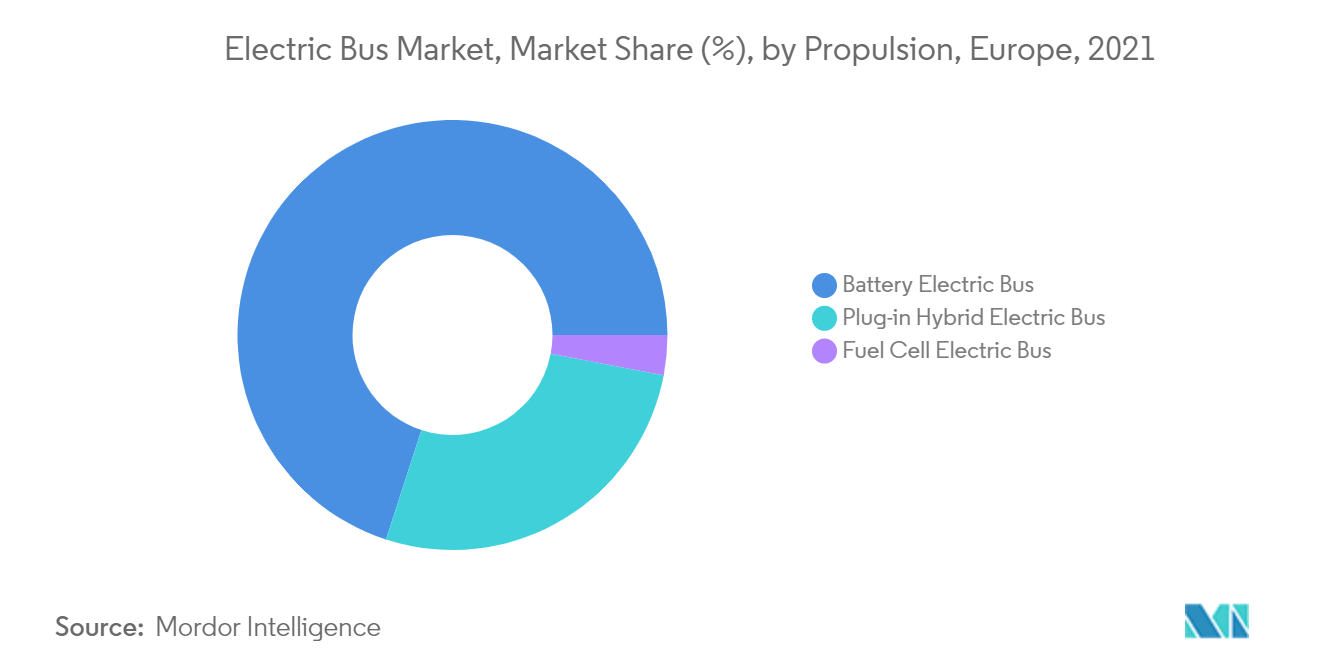

Segmentierung der europäischen Elektrobusindustrie

Der europäische Markt für Elektrobusse ist nach Antriebsart (Batterie-Elektrobus, Plug-in-Hybrid-Elektrobus und Brennstoffzellen-Elektrobus), nach Batterietyp (Lithium-Ionen-Batterie, Nickel-Metallhydrid-Batterie (NiMH) und andere) segmentiert. Nach Verbrauchertyp (Regierung und Flottenbetreiber) und nach Land. Der Bericht bietet die Marktgröße und Prognosen in Wert (in Milliarden US-Dollar) für alle oben genannten Segmente.

Der europäische Markt für Elektrobusse deckt die neuesten Trends bei der Nachfrage nach Elektrobussen, die technologische Entwicklung, die neuesten Regierungsrichtlinien, Batterietechnologien usw. ab. Er deckt auch den Marktanteil der großen Hersteller von Elektrobussen in ganz Europa ab.

| Batterieelektrischer Bus |

| Plug-in-Hybrid-Elektrobus |

| Brennstoffzellen-Elektrobus |

| Lithium-Ionen |

| Nickel-Metallhydrid-Akku (NiMH), |

| Andere |

| Regierung |

| Flottenbetreiber |

| Deutschland |

| Großbritannien |

| Frankreich |

| Italien |

| Niederlande |

| Norwegen |

| Spanien |

| Polen |

| Andere Länder |

| Nach Antriebstyp | Batterieelektrischer Bus |

| Plug-in-Hybrid-Elektrobus | |

| Brennstoffzellen-Elektrobus | |

| Nach Batterietyp | Lithium-Ionen |

| Nickel-Metallhydrid-Akku (NiMH), | |

| Andere | |

| Nach Verbrauchertyp | Regierung |

| Flottenbetreiber | |

| Nach Land | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Niederlande | |

| Norwegen | |

| Spanien | |

| Polen | |

| Andere Länder |

Häufig gestellte Fragen zur Marktforschung für Elektrobusse in Europa

Wie groß ist der europäische Markt für Elektrobusse?

Es wird erwartet, dass der europäische Markt für Elektrobusse im Jahr 2024 ein Volumen von 1,76 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 14,56 % auf 3,48 Milliarden US-Dollar wachsen wird.

Wie groß ist der europäische Markt für Elektrobusse derzeit?

Im Jahr 2024 wird die Größe des europäischen Marktes für Elektrobusse voraussichtlich 1,76 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Markt für Elektrobusse?

Solaris Bus & Coach, Volvo Buses, TRATON GROUP, IVECO S.p.A, Mercedes-Benz Group AG sind die größten Unternehmen, die auf dem europäischen Markt für Elektrobusse tätig sind.

Welche Jahre deckt dieser europäische Markt für Elektrobusse ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Marktes für Elektrobusse auf 1,54 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Marktes für Elektrobusse für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Elektrobusse für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Elektrobusse in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Elektrobussen in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der europäischen Elektrobusse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.