Marktanalyse für Schulbusse

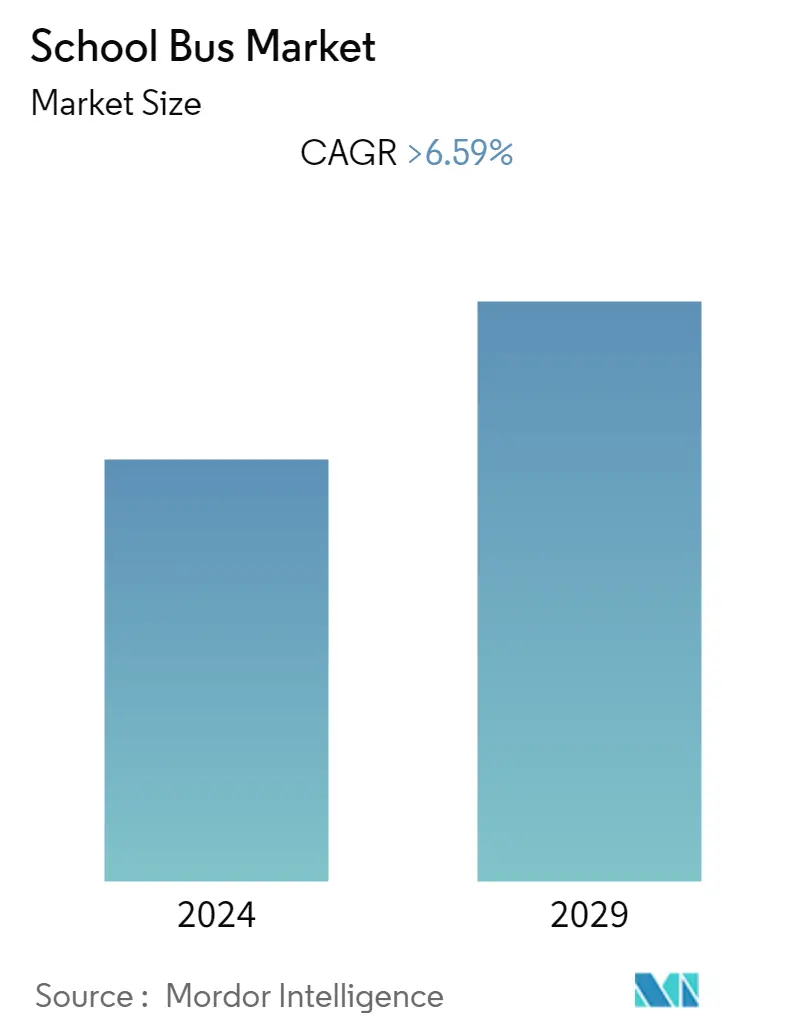

Der Markt für Schulbusse wurde im Jahr 2021 auf 3,95 Milliarden US-Dollar geschätzt und es wird erwartet, dass er in den nächsten fünf Jahren eine durchschnittliche jährliche Wachstumsrate (CAGR) von über 6,59 % in Bezug auf den Umsatz verzeichnen wird. Der Bericht bietet außerdem Marktdynamik, neueste Trends, Größe, Anteil und Branchenüberblick.

Produktionsschließungen, Sperrungen und Handelsbeschränkungen während der COVID-19-Pandemie wirkten sich negativ auf die Schulbusbranche aus. Während der Pandemie waren weltweit Schulen geschlossen und alle Schulen folgten dem Homeschooling-Modell. Dadurch entfiel der Bedarf an neuen Schulbussen, da die Kinder von zu Hause aus lernten und keinen Transport benötigten, um zu ihren Schulen zu gelangen. Dies wirkte sich massiv auf den Schulbusmarkt aus und verzeichnete im Jahr 2020 zweistellige Rückgänge. Darüber hinaus wirkten sich der Rückgang der Automobilproduktion und der Mangel an Arbeitskräften erheblich auf den Markt aus. Da die Automobilhersteller aufgrund der stetig steigenden Automobilverkäufe in Ländern mit einer begrenzten Anzahl von COVID-19-Fällen ihren Betrieb wieder aufgenommen haben, dürfte sich der Markt in den nächsten Jahren erholen. Darüber hinaus implementieren die Hersteller Notfallpläne, um künftige geschäftliche Unsicherheiten abzumildern und die Kontinuität mit Kunden in den kritischen Sektoren der Automobilindustrie aufrechtzuerhalten.

Langfristig haben zunehmende Investitionen in Forschung und Entwicklung durch wichtige Akteure der Branche, ein Anstieg der Verkäufe von elektrischen Schulbussen und die zunehmende Einschulung von Kindern zu einer Nachfrage in der Automobil- und Transportindustrie geführt, was zu einem Anstieg der Verkäufe von Schulbussen führte.

Wichtige Marktteilnehmer erweitern ihre Produktionskapazitäten, um der gestiegenen Nachfrage nach elektrohydraulischen Servolenkungssystemen gerecht zu werden. Zum Beispiel,.

- Im Mai 2022 gab Thomas Built Buses, einer der größten Schulbushersteller in Nordamerika und eine Tochtergesellschaft von Daimler Truck North America, seinen Plan bekannt, eine zusätzliche Schicht in seinem Saf-T-Liner C2-Werk in High Point, North Carolina, zu starten , Vereinigte Staaten, und schafft 250 neue Arbeitsplätze am selben Produktionsstandort.

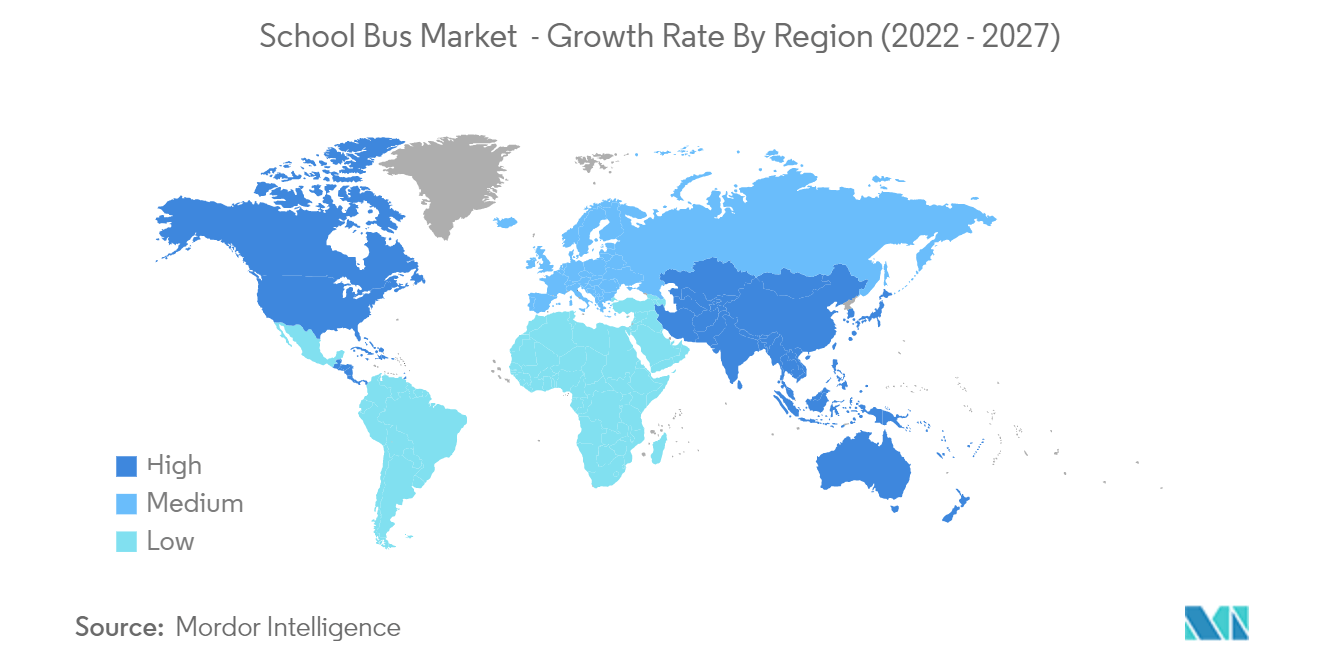

Aufgrund des umfangreichen und gut entwickelten Schulsystems, in dem Schulbusse das beliebteste Transportmittel für den Schulweg sind, und der Präsenz zahlreicher Schulbushersteller wird Nordamerika voraussichtlich der weltweit größte Markt für Schulbusse sein.

Der asiatisch-pazifische Raum wird voraussichtlich der zweitgrößte Markt für Schulbusse weltweit sein, da es dort weltweit

die größte schulpflichtige Kinderbevölkerung gibt, große Bushersteller präsent sind und kostenlose Schulbildungsprogramme wie Sarva Shiksha Abhiyan in Indien angeboten werden.

Markttrends für Schulbusse

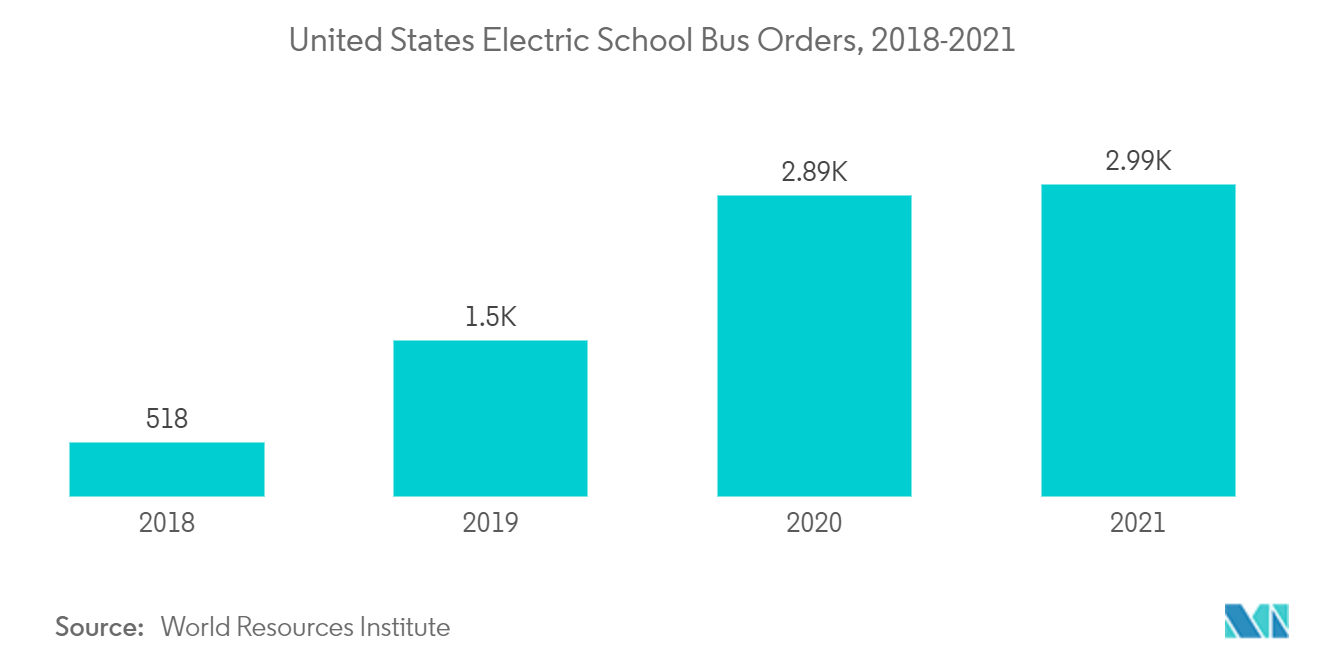

Steigender Absatz elektrischer Schulbusse

Die Elektromobilität gewinnt weltweit an Tempo. Grund dafür sind staatliche Anreize für die Einführung der Elektromobilität und den Verkauf von Elektrofahrzeugen, steigende Ölpreise, zunehmende Umweltverschmutzung, wachsendes Umweltbewusstsein, niedrigere Betriebskosten als bei der ICE-Mobilität und Ankündigungen verschiedener großer Märkte wie Europa, China und Indien verbieten bis 2035 den Neuverkauf von Fahrzeugen mit Verbrennungsmotor.

Mehr als 95 % der Schulbusse weltweit werden mit fossilen Brennstoffen, insbesondere Diesel, betrieben. Zahlreiche Studien zeigen, dass das Einatmen von Dieselabgasen Atemwegserkrankungen verursacht, die häufig bei Kindern, den Hauptpendlern, auftreten. Würde man allein in den USA alle Schulbusse durch Elektrobusse ersetzen, würden durchschnittlich 5,3 Millionen Tonnen Treibhausgasemissionen pro Jahr vermieden.

Elektrobusse verursachen keine Emissionen und ihre jährlichen Betriebskosten betragen fast die Hälfte der Kosten eines Dieselbusses. In Shenzhen, China, wird erwartet, dass die Anreize für elektrische Nahverkehrsbusse auch auf Schulbusse ausgeweitet werden und so deren Akzeptanz erhöhen wird. Einige US-Bundesstaaten wie Kalifornien und New York sowie Quebec in Kanada testen und führen ebenfalls Elektrobusse ein, was voraussichtlich das Wachstum des Marktes vorantreiben wird. Der US-Bundesstaat Kalifornien steht an der Spitze der Einführung elektrischer Schulbusse. Zum Beispiel,.

- November 2022 Der US-Bundesstaat Kalifornien kündigt die Investition von weiteren 1,8 Milliarden US-Dollar in die Elektrifizierung von Schulbussen im Bundesstaat an. Der Staat hat bisher 1,2 Milliarden US-Dollar für die Elektrifizierung von Schulbussen ausgegeben.

Auch die Elektrifizierung von Schulbussen in Europa nimmt zu, da die Europäische Kommission angekündigt hat, ab 2035 den Verkauf von Fahrzeugen mit Verbrennungsmotor in Europa zu verbieten.

- Dezember 2021 Fünf Gemeinden in Patecznica, Dziatoszyce, Krasnopol, Przedecz und Troszyn in Polen bestellten elektrische Schulbusse von Solaris, da sie im Rahmen des Programms Känguru Ein sicherer und umweltfreundlicher Weg zur Schule Mittel vom Nationalen Fonds für Umwelt und Wasserwirtschaft erhielten. für den Kauf elektrischer Schulbusse.

Nordamerika wird eine Schlüsselrolle bei der Entwicklung des Schulbusmarktes spielen

In den großen nordamerikanischen Ländern ist der Schultransport gut organisiert und seit vielen Jahrzehnten aktiv. Daher ist die Nachfrage in den letzten Jahren stabil geblieben und wird voraussichtlich auch in den nächsten fünf Jahren ähnlich sein.

Der Markt für Schulbusse in Nordamerika ist konsolidiert. Die Region zeichnet sich durch die Präsenz großer Schulbushersteller aus, die auch andere Länder beliefern. Blue Bird Corporation, IC Bus und Thomas Built Buses Inc. sind die drei Hauptakteure, die voraussichtlich einen großen Marktanteil einnehmen werden. Weitere große Unternehmen sind Collins Bus Corporation, Micro Bird und Lion Electric Company. Darüber hinaus führen Unternehmen neue Funktionen in ihre Produkte ein, um ihren Marktanteil zu erhöhen.

Kanadische Schulbusse ähneln ihren US-Pendants mehr oder weniger, sowohl was das Design als auch die Nutzung durch Schulsysteme betrifft. Busse werden in Kanada manchmal anders an Kunden vermarktet als in den Vereinigten Staaten. Beispielsweise wurde der Blue Bird All-American in Kanada in Blue Bird TX3 umbenannt. Micro Bird und Lion Electric Company sind die größten Schulbushersteller in Kanada.

In Mexiko werden neben den gelben Schulbussen auch verschiedene andere Bustypen für den Schülertransport eingesetzt. Je nach Kapazitätsbedarf kommen auch Transporter und Kleinbusse zum Einsatz. Mexiko importiert hauptsächlich gebrauchte und alte Schulbusse aus den USA, aber auch einige neuere Busse werden importiert und für Schuldienste eingesetzt. Der Markt für Schulbusse befindet sich in Mexiko noch im Anfangsstadium, da nur sehr wenige Hersteller eine Produktionsstätte im Land haben.

Es wird erwartet, dass der Markt hauptsächlich durch die Neueinführungen großer Hersteller elektrischer Schulbusse in der Region angetrieben wird. Zum Beispiel,.

- Im Januar 2022 stellte BYD seinen elektrischen Schulbus Typ A in den USA vor. Der Bus bietet Platz für 30 Schüler gleichzeitig und kann mit einer ADA-Heckklappe (American Disability Act) ausgestattet werden, die bis zu 800 Pfund heben kann, und kann mit einer einzigen, vollen Ladung 140 km zurücklegen.

- Im Mai 2022 stellte Greenpower Motor Co. mit Sitz in Vancouver, British Columbia, Kanada , einen neuen batterieelektrischen Schulbus vom Typ A namens Nano BEAST ( Battery Electric Automotive School Transport ) für den US-Markt vor.

Überblick über die Schulbusbranche

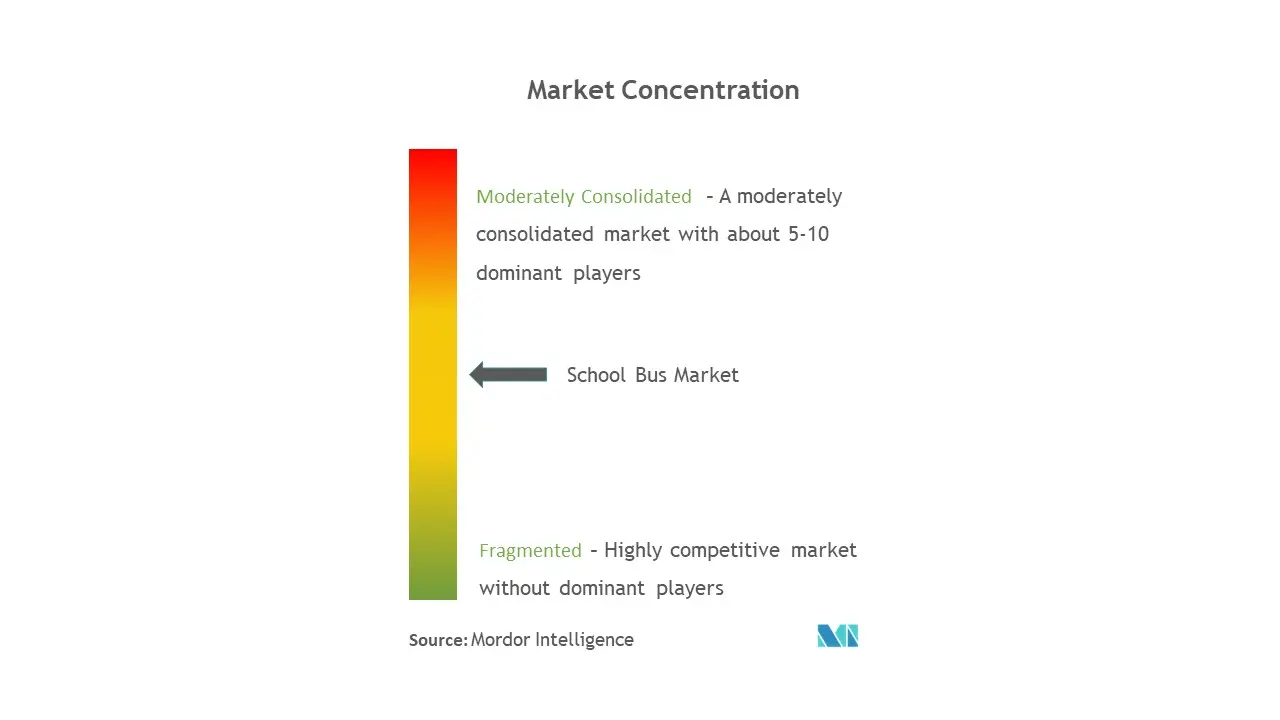

Der Schulbusmarkt ist mäßig konsolidiert. Der Markt ist durch die Präsenz großer globaler und lokaler Schulbushersteller gekennzeichnet, die auch andere Länder beliefern. Der Markt wird hauptsächlich von Akteuren mit Sitz in den USA, China und Indien dominiert. Diese Akteure engagieren sich auch in Joint Ventures, Fusionen und Übernahmen, der Einführung neuer Produkte und der Produktentwicklung, um ihr Markenportfolio zu erweitern und ihre Marktpositionen zu festigen.

Zu den wichtigsten Akteuren, die den Weltmarkt dominieren, gehören Thomas Built Buses, Yutong Bus Co., Tata Motors Ltd, Ashok Leyland Ltd und IC Bus. Wichtige Akteure engagieren sich dabei, Großaufträge zu sichern und neue Produkte auf den Markt zu bringen, um ihre Marktposition zu sichern und dem Markt einen Schritt voraus zu bleiben. Zum Beispiel,.

- Im April 2022 gab die Lion Electric Company, ein führender Hersteller vollelektrischer mittelschwerer und schwerer Lkw, bekannt, dass sie einen Auftrag über 50 vollelektrische Schulbusse des LIONC-Segments für die Provinz Quebec erhalten hat.

- Im September 2022 führte die Dwight School London in Zusammenarbeit mit dem globalen Smart-Bus-Transportunternehmen Zeelo elektrische Schulbusdienste ein. Es wird erwartet, dass die Initiative die CO2-Emissionen der Dwight School London jährlich um bis zu 33 % reduzieren wird.

- Im Mai 2022 führte First Student mit den von der Lion Electric Company beschafften Bussen elektrische Schulbusse in sein Netzwerk ein. First Student beabsichtigt, irgendwann 250 elektrische Schulbusse in sein Netzwerk aufzunehmen.

Marktführer für Schulbusse

Tata Motors Ltd.

Yutong Bus Co. Ltd.

Ashok Leyland Ltd.

Thomas Built Buses

IC Bus

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Schulbusmarkt

- Oktober 2022 Thomas Built Buses, eine Tochtergesellschaft von Daimler Truck North America, gab die Lieferung des 200. batterieelektrischen Schulbusses Proterra Powered Saf -T-Liner C2 Jouley an Monroe County Public Schools in Indiana, USA, bekannt.

- Oktober 2022 BYD unterzeichnet einen Vertrag mit dem Los Olivos Elementary School District zur Schaffung des ersten US-Schulbezirks mit einer 100 % emissionsfreien Busflotte.

- September 2022 Ashok Leyland Ltd erhält einen Auftrag zur Lieferung von 1400 Schulbussen in den Vereinigten Arabischen Emiraten. Die Busse würden auf den 55-Sitzer-Falcon- und 32-Sitzer-Oyster-Plattformen basieren. Die Busse würden im 50 Millionen US-Dollar teuren Werk des Unternehmens in Ras-Al-Khaimah in den Vereinigten Arabischen Emiraten hergestellt. Dies ist der größte Auftrag, der jemals für Schulbusse in den Vereinigten Arabischen Emiraten vergeben wurde.

Segmentierung der Schulbusbranche

Der Schulbus ist eine Art Bus, der dazu dient, Kinder von und zur Schule oder zu schulbezogenen Aktivitäten zu befördern. Schulbusse können Eigentum der Schule selbst sein oder von Busanbietern gemietet werden. Schulbusse werden mit speziellen Sitzanordnungen und Gepäckablagen gebaut, die speziell für Kinder konzipiert sind. Schulbusse sind außerdem mit den neuesten Sicherheitstechnologien wie Antikollisionssystemen, intelligenten Feststellbremsen, elektronischer Stabilitätskontrolle und Fußgängererkennungssystemen ausgestattet.

Der Schulbusmarkt ist nach Antriebstyp (Verbrennungsmotor, Elektro- und Hybridmotor), Kapazitätsdesign (Typ A, Typ B, Typ C und Typ D) und Geografie (Nordamerika, Europa, Asien-Pazifik, und Rest der Welt). Der Bericht bietet die Marktgröße und Prognosen in Bezug auf den Wert in Milliarden US-Dollar und das Volumen in Einheiten für alle oben genannten Segmente.

| Elektrisch |

| Hybrid |

| Tippe A |

| Typ B |

| Typ C |

| Typ D |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Russland | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Rest der Welt | Südamerika |

| Naher Osten und Afrika |

| Nach Antriebstyp | Elektrisch | |

| Hybrid | ||

| Nach Kapazitätsdesigntyp | Tippe A | |

| Typ B | ||

| Typ C | ||

| Typ D | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Russland | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Rest der Welt | Südamerika | |

| Naher Osten und Afrika | ||

Häufig gestellte Fragen zur Schulbus-Marktforschung

Wie groß ist der Schulbusmarkt derzeit?

Der Schulbusmarkt wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 6,59 % verzeichnen.

Wer sind die Hauptakteure auf dem Schulbus-Markt?

Tata Motors Ltd., Yutong Bus Co. Ltd., Ashok Leyland Ltd., Thomas Built Buses, IC Bus sind die wichtigsten Unternehmen, die auf dem Schulbusmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Schulbusmarkt?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Schulbusmarkt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Schulbusmarkt.

Welche Jahre deckt dieser Schulbusmarkt ab?

Der Bericht deckt die historische Marktgröße des Schulbusmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Schulbusmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Schulbusbranche

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Schulbussen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Schulbusanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.