Marktanalyse für Schulbusse in Nordamerika

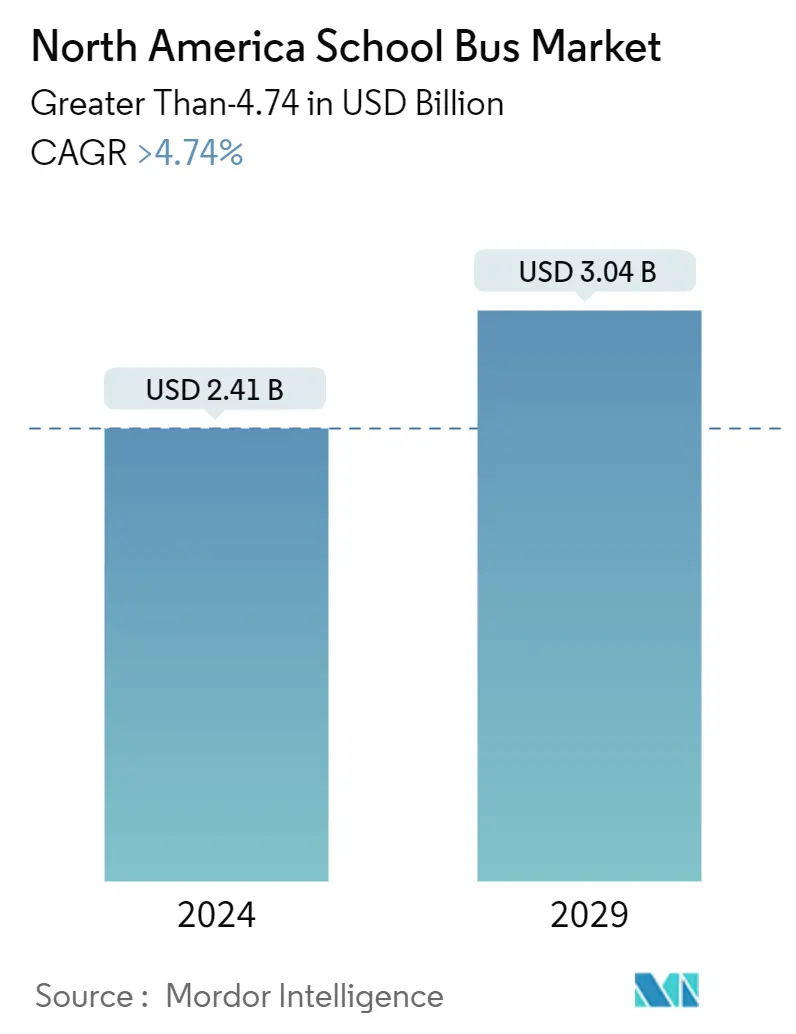

Es wird erwartet, dass die Marktgröße für Schulbusse in Nordamerika in Bezug auf mehr als 4,74 von 2,41 Milliarden US-Dollar im Jahr 2024 auf 3,04 Milliarden US-Dollar im Jahr 2029 wächst, was einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von mehr als 4,74 % im Prognosezeitraum (2024–2029) entspricht.

Langfristig haben strenge Abgasnormen die Nachfrage nach Fahrzeugen mit alternativen Kraftstoffen erhöht. Die Einführung von Elektrofahrzeugen im Nutzfahrzeugsegment hat sich auf das Schulbussegment ausgewirkt, das im Prognosezeitraum voraussichtlich den nordamerikanischen Schulbusmarkt antreiben wird. Auch verschiedene Vorteile von Schulbussen wie Überrollschutz, Schutzbestuhlung etc. gegenüber anderen Verkehrsmitteln zählen zu den Gründen, die zum Wachstum des Marktes beitragen können. Darüber hinaus versuchen neben den großen Playern auch viele Schulen im nordamerikanischen Raum, ihre Benzinflotte durch eine voll- oder hybridelektrische Flotte zu ersetzen. Zum Beispiel,.

Im Oktober 2022 haben die Montgomery County Public Schools, einer der größten Schulbezirke in den Vereinigten Staaten, die größte elektrische Schulbusflotte des Landes in Betrieb genommen. Im vergangenen Schuljahr erhielt der Bezirk seine ersten 25 Elektrobusse und installierte elektrische Infrastruktur in einem seiner Transportdepots. Montgomery County Public Schools (MCPS) plant, bis 2025 326 Diesel-Schulbusse durch Elektrobusse zu ersetzen, und hofft, in 10 Jahren über eine vollständig elektrische Schulbusflotte zu verfügen.

Schulbusse in Nordamerika sind speziell gebaute Fahrzeuge, die sich von anderen Bustypen durch Konstruktionsmerkmale unterscheiden, die durch Bundes- und Landes-/Provinzvorschriften vorgeschrieben sind. Schulbusse sind zusätzlich zu ihrer charakteristischen Lackierung (Schulbusgelb) mit Außenwarnleuchten ausgestattet, die ihnen den Vorrang vor dem Verkehr geben, sowie mit verschiedenen Sicherheitsvorrichtungen. Der Schultransport ist gut organisiert und existiert in den großen nordamerikanischen Ländern seit vielen Jahrzehnten. Infolgedessen war die Nachfrage in den letzten Jahren stabil und wird voraussichtlich auch im Prognosezeitraum so bleiben.

Markttrends für Schulbusse in Nordamerika

Der Wandel der Branche hin zur Einführung elektrischer Schulbusse

Schulbusse sind ein wichtiger Teil des Transportnetzes, das Schüler in den Vereinigten Staaten täglich zur Schule bringt. Ungefähr 480.000 Schulbusse legen jedes Jahr fast 3,5 Milliarden Meilen zurück, um Schüler in allen Bundesstaaten und Gemeinden zu befördern.

Der Großteil der alternden nordamerikanischen Schulbusflotte wird mit Benzin, Diesel oder Propan betrieben, die gefährliche Schadstoffe und Treibhausgase (THGs) in die Atmosphäre abgeben. Diese Schadstoffe tragen nicht nur zum vom Menschen verursachten Klimawandel bei, sondern können auch langfristige gesundheitliche Folgen für Schüler haben, die in und um Schulbusse herumfahren. Staatliche Unterstützung und die Nachfrage nach emissionsfreien öffentlichen Verkehrsmitteln haben den Marktanteil von Elektrobussen in Nordamerika erhöht.

Im Mai 2022 startete die Environmental Protection Agency (EPA) der Vereinigten Staaten auf einer Veranstaltung das Clean School Bus Program. Das Clean School Bus Program wird in den nächsten fünf Jahren 5 Milliarden US-Dollar investieren, um landesweit emissionsfreie Schulbusse einzusetzen, wobei der Schwerpunkt auf unterversorgten Gemeinden liegt.

Regierungsbehörden, Schulbezirke und Schulbushersteller haben damit begonnen, die Technologie für elektrische Schulbusse (ESB) zu demonstrieren, um den negativen Auswirkungen der Nutzung von Schulbussen mit fossilen Brennstoffen entgegenzuwirken. Kontinuierliche Fortschritte in der Batterietechnologie sowie die Einführung eines fortschrittlichen Elektrobusses verheißen Gutes für die Geschäftsaussichten. Kanada hat beispielsweise seine Bemühungen zur Elektrifizierung seiner Elektrobusflottenbereiche verstärkt, während die Vereinigten Staaten bei der Einführung umweltfreundlicher Nahverkehrslösungen Vorreiter waren. Auch wichtige Akteure unterstützen die Green-Drive-Initiative der Regierung zur Herstellung elektrischer Schulbusse. Zum Beispiel,.

Im August 2022 eröffnete GreenPower Motor Company Inc. seine neue Produktionsstätte in South Charleston, West Virginia. Das Produktionswerk in South Charleston erstreckt sich über 80.000 Quadratmeter und wird vollelektrische Schulbusse produzieren, um die Kunden von GreenPower an der US-Ostküste zu unterstützen.

Elektrobusse werden zu einer bevorzugten Option anstelle herkömmlicher Dieselbusse. Elektrobusse erzeugen keine Emissionen und ihre jährlichen Betriebskosten betragen fast die Hälfte der Betriebskosten eines Dieselbusses. Daher beschäftigen sich viele Städte und Kreise mit elektrischen Schulbussen. Kalifornien war Vorreiter bei der Einführung elektrischer Schulbusse.

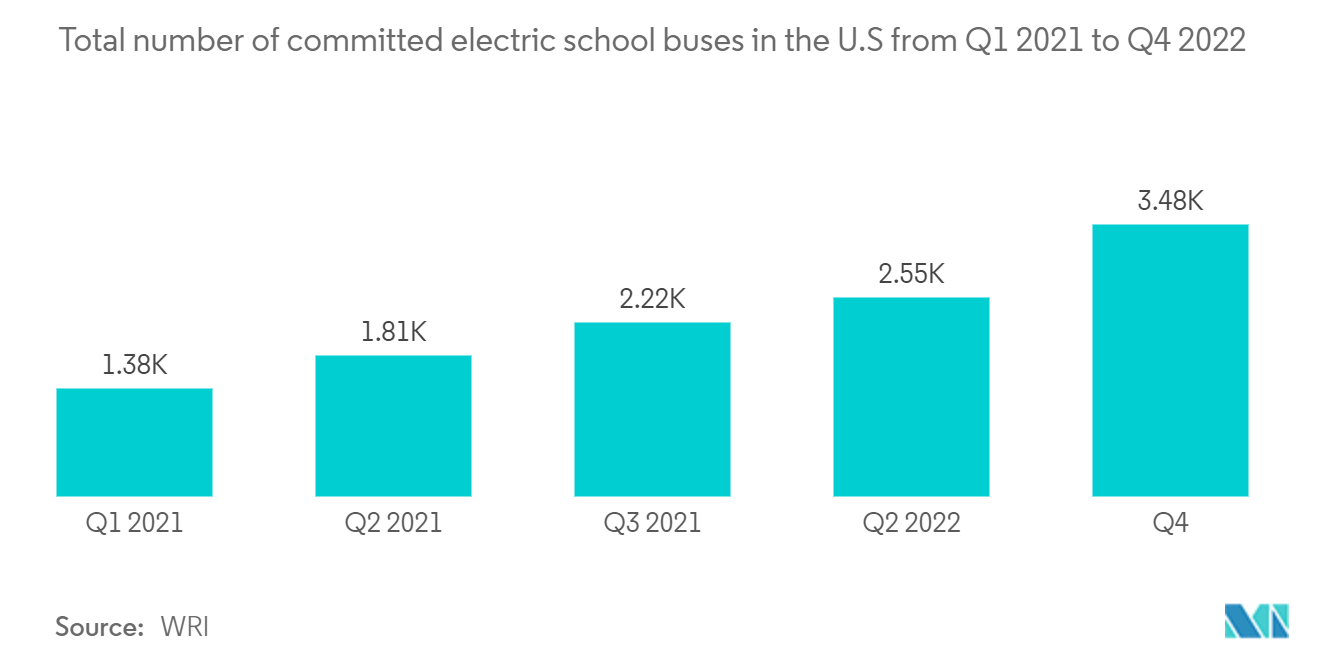

Bis Dezember 2022 hat die Einführung elektrischer Schulbusse (ESBs) in den Vereinigten Staaten erheblich zugenommen, wobei landesweit insgesamt 5.612 Fahrzeuge zum Einsatz kamen. Kalifornien führt diese Initiative mit der Bereitstellung von 1.852 elektrischen Schulbussen an, dicht gefolgt von Maryland mit 361 ESBs. Bemerkenswert sind auch Virginia und New York mit 253 bzw. 310 ESBs. Dieser Trend unterstreicht die zunehmende Nutzung elektrischer Schulbusse in verschiedenen Bundesstaaten.

In den Vereinigten Staaten wird ein hohes Wachstum erwartet

Aufgrund der breiten Akzeptanz durch Schulbezirke, Kommunalverwaltungen und private Partner gewinnen Busse auf dem US-amerikanischen Markt rasch an Bedeutung. Im Juni 2022 gab es in den Vereinigten Staaten insgesamt 12.720 engagierte elektrische Schulbusse. Das entspricht etwa 2–3 % der gesamten Schulbusflotte in den Vereinigten Staaten. 40 neue Schulbezirke haben sich verpflichtet, elektrische Schulbusse in ihre Flotten zu integrieren, sodass sich die Gesamtzahl auf 455 erhöht. Das ist ein Anstieg von 76 % gegenüber dem Sommer 2022, aber es ist immer noch ein kleiner Teil der Gesamtzahl der Bezirke.

Darüber hinaus hat die Regierung positive Schritte unternommen, um die Nachfrage nach elektrischen Schulbussen in den Vereinigten Staaten zu steigern. Als eines der wichtigsten Transportmittel in den Vereinigten Staaten hat die Regierung mehrere Pläne angekündigt, um die Nachfrage nach elektrischen Schulbussen zu steigern. Beispielsweise gab die US-Umweltschutzbehörde (EPA) im September 2022 als Reaktion auf die überwältigende Nachfrage bekannt, dass sie den Geldbetrag, der den Bundesstaaten für den Kauf elektrischer Schulbusse zur Verfügung steht, nahezu verdoppelt. Im Mai stellte die EPA 500 Millionen US-Dollar für saubere Busse zur Verfügung, doch dieser Betrag wurde nun für Bezirke im ganzen Land auf 965 Millionen US-Dollar erhöht.

Es gibt 38 Bundesstaaten mit elektrischen Schulbussen, wobei die meisten Busse zu Bezirken oder Einheiten an der Küste und in den Vororten gehören. Kalifornien ist nach wie vor führend bei der Einführung elektrischer Schulbusse, mit fast 1.400 engagierten Elektrobussen im ganzen Bundesstaat, von denen 41 % ausgeliefert wurden oder in Betrieb sind. Das ist mehr als das Vierfache der Anzahl an Bussen im nächstgrößten Bundesland. Nach Kalifornien hat Virginia mit 58 Zusagen für elektrische Schulbusse seit März 2022 die meisten Zusagen erhalten, was größtenteils auf Mittel des Volkswagen Mitigation Trust zurückzuführen ist.

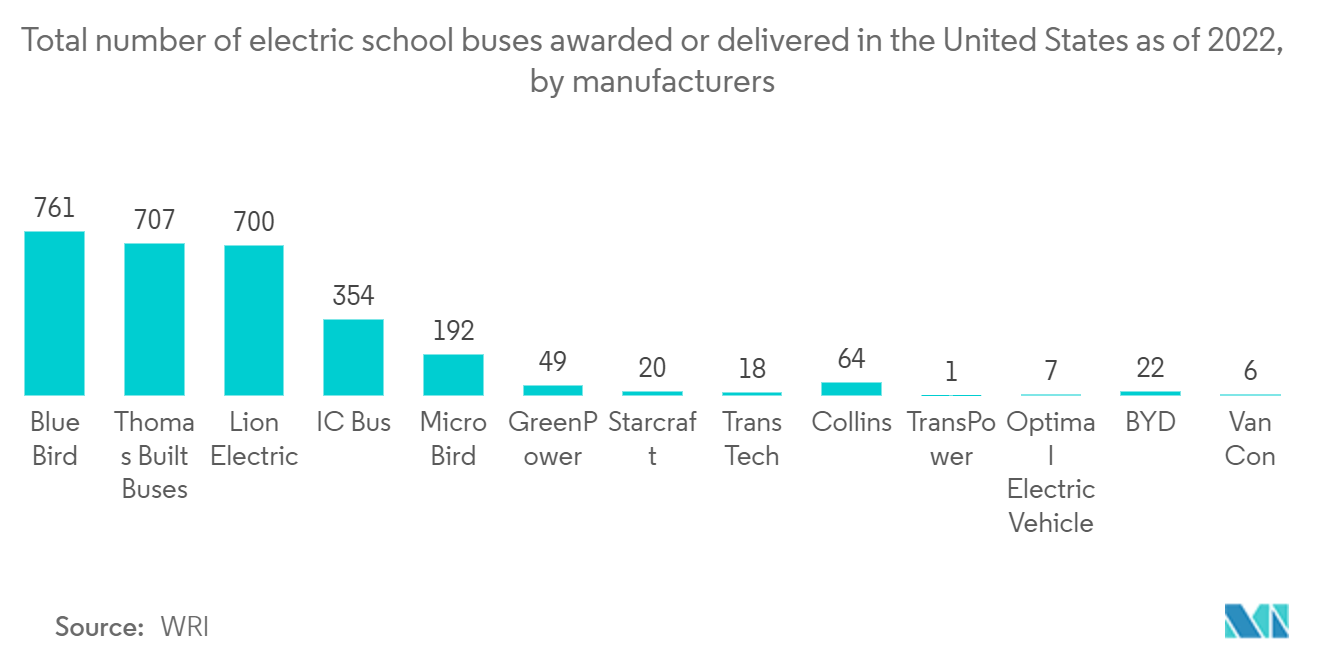

Viele regionale Hersteller arbeiten mit Technologieunternehmen zusammen, um neue und innovative Produkte zu entwickeln und so den Wettbewerb und den Markt voranzutreiben. Beispielsweise bestellten die kalifornischen Modesto City Schools im September 2022 30 elektrische Schulbusse vom Typ Blue Bird All-American Type D. Der Deal, Blue Birds bisher größte Einzelbestellung elektrischer Schulbusse von einem Schulbezirk, ermöglicht es dem Bezirk, rund 50 % seiner dieselbetriebenen Busflotte auf Elektrobusse umzustellen.

Überblick über die Schulbusbranche in Nordamerika

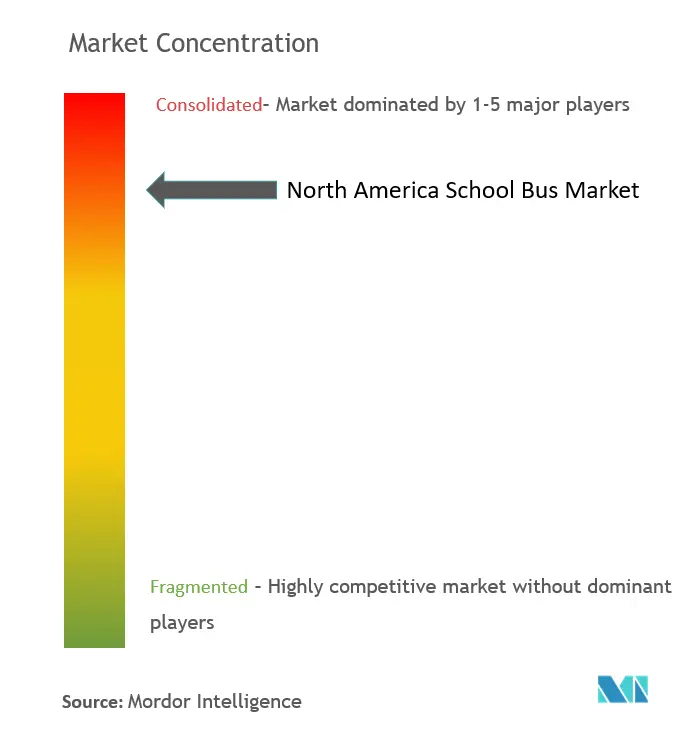

Der nordamerikanische Schulbusmarkt ist konsolidiert. Die Region zeichnet sich durch die Präsenz großer Schulbushersteller aus, die auch andere Länder beliefern. Blue Bird Corporation, IC Bus und Thomas Built Buses Inc. sind die drei Hauptakteure, von denen erwartet wird, dass sie einen großen Marktanteil einnehmen. Weitere große Unternehmen sind Collins Bus Corporation, Micro Bird und Lion Electric Company. Darüber hinaus führen Unternehmen neue Produktfunktionen ein, um ihre Marktanteile zu erhöhen.

Im April 2022 erhielt die Blue Bird Corporation, der führende Anbieter von elektrischen und emissionsarmen Schulbussen, einen Auftrag über acht elektrische Schulbusse vom Orange Unified School District (OUSD) in Kalifornien. Durch den Kauf wird der Schulbezirk die Größe seiner aktuellen elektrischen Schulbusflotte Blue Bird mehr als verdoppeln.

Marktführer für Schulbusse in Nordamerika

-

Blue Bird Corporation

-

Daimler AG (Thomas Built Buses)

-

Collins Bus Corporation

-

Lion Electric Company

-

Navistar, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Schulbusse in Nordamerika

- Oktober 2023 Blue Bird hat mit der Lieferung seines 1.500sten elektrischen, emissionsfreien Schulbusses an Modesto City Schools in Kalifornien einen Meilenstein erreicht. Vor Kurzem feierte das Unternehmen die Einweihung seines Aufbauzentrums für Elektrofahrzeuge (EV) in Georgia, mit dem Ziel, seine Produktionskapazität langfristig auf 5.000 elektrische Schulbusse pro Jahr zu steigern. Diese Erweiterung unterstreicht das Engagement von Blue Bird für die Weiterentwicklung emissionsfreier Schulbusse.

- November 2023 Die Lion Electric Company, ein bekannter Hersteller, der sich auf vollelektrische Mittel- und Schwerlastfahrzeuge spezialisiert hat, hat den Erwerb einer vorläufigen Bestellung für 50 vollelektrische Schulbusse LionC von Highland Electric Fleets bekannt gegeben. Auftraggeber ist Highland, ein wichtiger Anbieter von Electrification-as-a-Service für Schulbezirke, Regierungsbehörden und Flottenbetreiber in ganz Nordamerika.

- November 2022 Lion Electric Co., ein kanadischer Hersteller vollelektrischer mittelschwerer und schwerer Nutzfahrzeuge, kündigt die Produktion seines ersten emissionsfreien LionC-Schulbusses in seinem Werk in Joliet, Illinois, an.

- Oktober 2022 Thomas Built Buses (TBB) lieferte seinen 200. batterieelektrischen Schulbus Proterra Powered Saf-T-Liner C2 Jouley an Monroe County Public Schools (MCCSC) in Indiana. Monroe war Indianas erster Landkreis, der im Herbst 2020 einen elektrischen Schulbus erhielt, und hat seitdem zwölf weitere bestellt und sich verpflichtet, bis 2028 alle 85 Hauptbuslinien mit Jouley-Elektrobussen von TBB zu elektrifizieren.

- März 2022 Thomas Built Buses und Highland Electric Fleets, Nordamerikas führender Anbieter schlüsselfertiger Elektrifizierungsdienstleistungen für Schulbusflotten, gaben eine Ausweitung ihrer Partnerschaft bekannt, um die Vorlaufkosten zu senken und die Einführung elektrischer Schulbusse zu beschleunigen.

Segmentierung der Schulbusindustrie in Nordamerika

Ein Schulbus ist Eigentum einer Schule oder eines Schulbezirks, wird von dieser geleast, ist an sie vergeben oder wird von dieser betrieben. Er wird regelmäßig für den Transport von Schülern zur und von der Schule oder für schulbezogene Aktivitäten verwendet, wobei Charterbusse oder Transitbusse hiervon ausgenommen sind.

Der nordamerikanische Schulbusmarkt ist nach Antriebsstrang, Bustyp und Region segmentiert.

Nach Antriebsstrang ist der Markt in Verbrennungsmotoren und Elektroantriebe unterteilt. Nach Bustyp ist der Markt in Typ C, Typ D und andere Typen unterteilt. Nach Regionen ist der Markt in die Vereinigten Staaten, Kanada und den Rest Nordamerikas unterteilt. Der Bericht bietet die Marktgrößen und Wertprognosen (USD) für alle oben genannten Segmente.

| IC-Motor |

| Elektrisch |

| Typ C |

| Typ D |

| Andere Arten |

| Vereinigte Staaten |

| Kanada |

| Rest von Nordamerika |

| Antriebsstrang | IC-Motor |

| Elektrisch | |

| Bustyp | Typ C |

| Typ D | |

| Andere Arten | |

| Erdkunde | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika |

Häufig gestellte Fragen zur Marktforschung für Schulbusse in Nordamerika

Wie groß ist der Schulbusmarkt in Nordamerika?

Es wird erwartet, dass der Markt für Schulbusse in Nordamerika im Jahr 2024 ein Volumen von 2,41 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von mehr als 4,74 % auf 3,04 Milliarden US-Dollar im Jahr 2029 wachsen wird.

Wie groß ist der Schulbusmarkt in Nordamerika aktuell?

Im Jahr 2024 wird der Markt für Schulbusse in Nordamerika voraussichtlich ein Volumen von 2,41 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Schulbusmarkt in Nordamerika?

Blue Bird Corporation, Daimler AG (Thomas Built Buses), Collins Bus Corporation, Lion Electric Company, Navistar, Inc. sind die größten Unternehmen, die auf dem nordamerikanischen Schulbusmarkt tätig sind.

Welche Jahre deckt dieser Schulbusmarkt in Nordamerika ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des nordamerikanischen Schulbusmarktes auf 2,30 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Schulbusmarktes in Nordamerika für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Schulbusse in Nordamerika für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Schulbus in Nordamerika.

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Schulbussen in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Schulbussen in Nordamerika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.