حجم وحصة السوق العقاري التجاري الكندي

تحليل السوق العقاري التجاري الكندي من قبل Mordor Intelligence

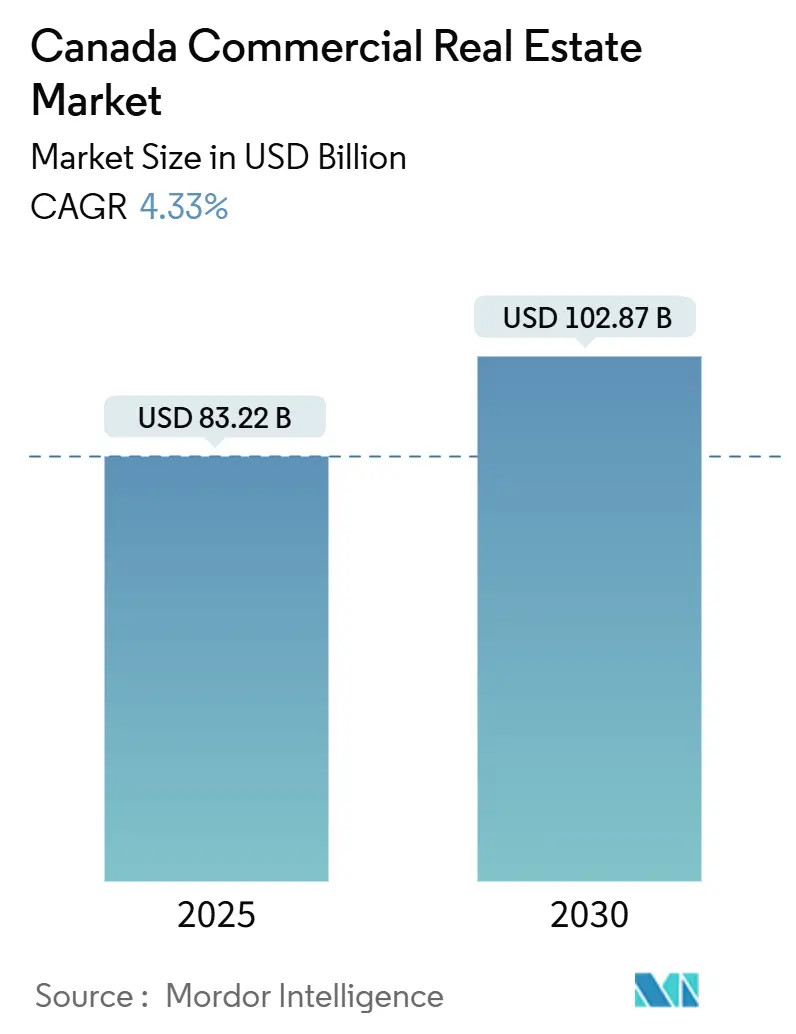

يُقدر حجم السوق العقاري التجاري الكندي حالياً بـ 83.22 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 102.87 مليار دولار أمريكي بحلول عام 2030، متوسعاً بمعدل نمو سنوي مركب قدره 4.33% خلال هذه الفترة. تحسنت معنويات المستثمرين حيث أدت أسعار الفائدة المنخفضة إلى تضييق فروقات التمويل، مما دفع صناديق المعاشات التقاعدية وصناديق الاستثمار العقاري إلى إعادة تدوير رؤوس الأموال في الأصول الأساسية مع التخلص من العقارات غير الاستراتيجية. النمو السكاني المدفوع بالهجرة، والارتفاع في التصنيع القريب من الشاطئ، والاعتماد المستمر على التجارة الإلكترونية يوسع الطلب على المكاتب ومرافق اللوجستيات والتطوير متعدد الاستخدامات. الإنفاق على البنية التحتية، مثل ترقية سكة حديد CN بقيمة 356 مليون دولار أمريكي في كيبيك، يعزز ممرات التجارة ويدفع امتصاص المواقع الصناعية. في الوقت نفسه، تجذب الطاقة الكهرومائية منخفضة التكلفة في كيبيك مشغلي مراكز البيانات، مما يعمق جاذبية المقاطعة كمركز لخدمات التكنولوجيا.

النقاط الرئيسية للتقرير

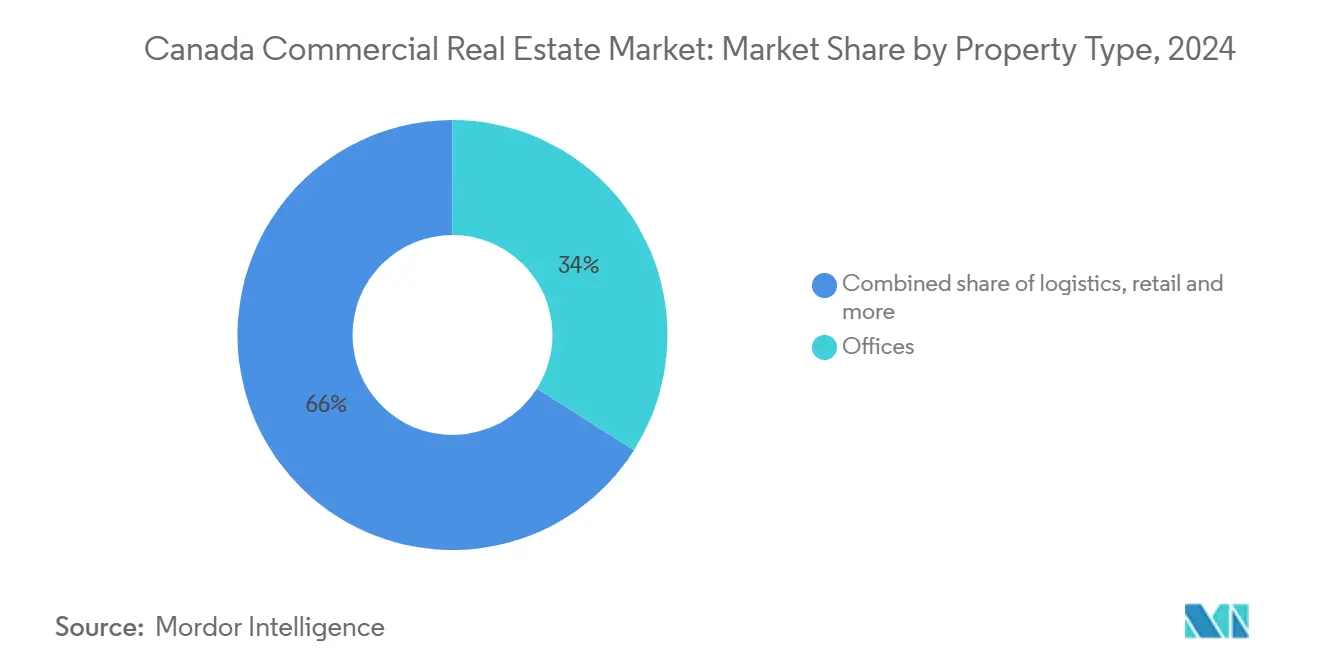

- حسب نوع العقار، تصدرت المكاتب بحصة 34.0% من السوق العقاري التجاري الكندي في عام 2024؛ من المتوقع أن تنمو الأصول اللوجستية بمعدل نمو سنوي مركب قدره 5.10% حتى عام 2030.

- حسب نموذج الأعمال، استحوذ قطاع المبيعات على 62.8% من حصة السوق العقاري التجاري الكندي في عام 2024، بينما يسجل قطاع الإيجار أسرع توسع بمعدل نمو سنوي مركب قدره 4.98% حتى عام 2030.

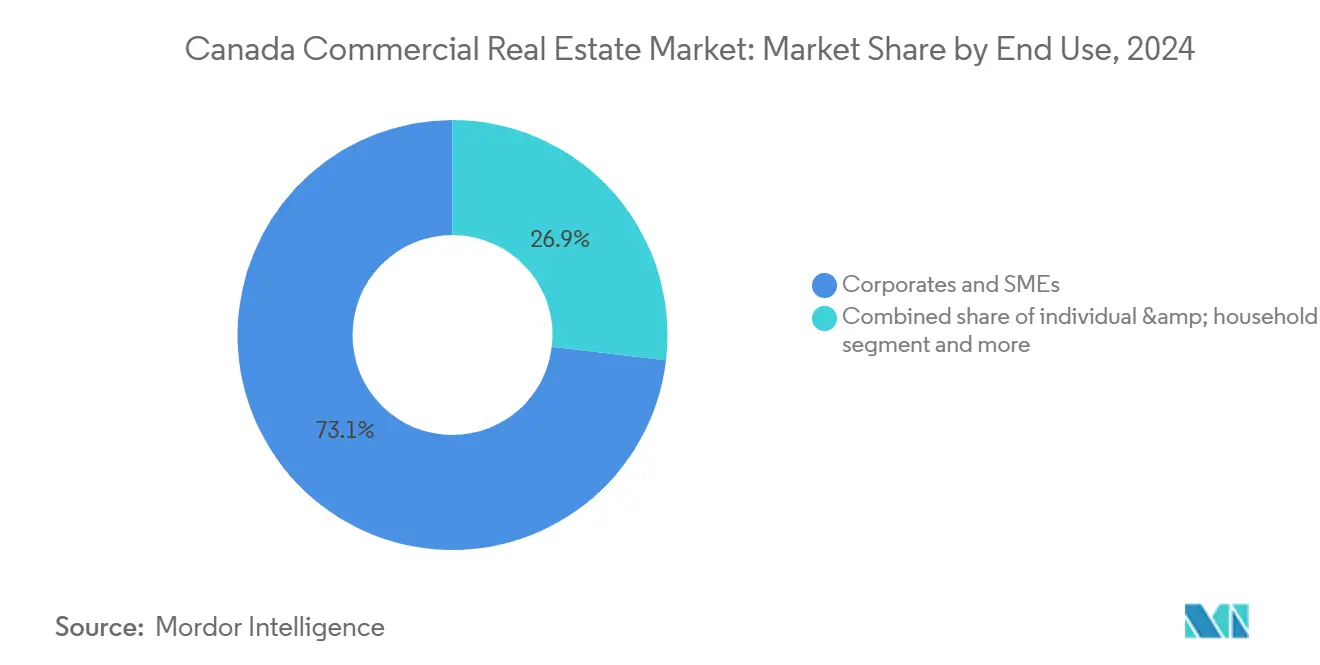

- حسب المستخدم النهائي، استحوذت الشركات والمؤسسات الصغيرة والمتوسطة على 73.1% من حجم السوق العقاري التجاري الكندي في عام 2024 وتتقدم بمعدل نمو سنوي مركب قدره 4.84%.

- حسب المنطقة، استحوذت أونتاريو على 29.1% من السوق العقاري التجاري الكندي في عام 2024؛ كيبيك هي المنطقة الأسرع نمواً بمعدل نمو سنوي مركب قدره 5.10% حتى عام 2030.

اتجاهات ورؤى السوق العقاري التجاري الكندي

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| الهدف الفيدرالي للهجرة بـ 500 ألف مقيم جديد سنوياً | +1.2% | وطني؛ مركز في تورونتو وفانكوفر ومونتريال | طويل المدى (≥ 4 سنوات) |

| الطلب الصناعي للإنتاج القريب من الشاطئ على طول ممر أونتاريو-كيبيك | +0.8% | أونتاريو وكيبيك، مع تأثيرات في كندا الأطلسية | متوسط المدى (2-4 سنوات) |

| التجارة الإلكترونية تتجاوز 8% من مبيعات التجزئة | +0.6% | المراكز الحضرية الوطنية | متوسط المدى (2-4 سنوات) |

| إعادة تدوير رأس المال من صناديق الاستثمار العقاري والسيولة الجافة لصناديق المعاشات التقاعدية | +0.5% | الأسواق الأساسية في تورونتو وفانكوفر ومونتريال | قصير المدى (≤ 2 سنة) |

| توسع مستأجري التكنولوجيا في تورونتو في مكاتب الدرجة الأولى | +0.4% | منطقة تورونتو الكبرى وأوتاوا ووترلو | قصير المدى (≤ 2 سنة) |

| هجرة مراكز البيانات إلى الطاقة الكهرومائية في كيبيك | +0.3% | كيبيك؛ امتداد إلى مانيتوبا وكولومبيا البريطانية | طويل المدى (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

ارتفاع الطلب الصناعي المدفوع بالإنتاج القريب من الشاطئ على طول ممر أونتاريو-كيبيك

المصنعون الذين ينقلون الإنتاج أقرب إلى المستهلكين في أمريكا الشمالية يمتصون أصول المستودعات والمرونة عبر امتداد وندسور-مدينة كيبيك، مشجعين بخطة التنافسية في كيبيك بقيمة 4.05 مليار دولار أمريكي التي تواجه الحواجز التجارية الأمريكية.[1]"خطاب الميزانية 2025-2026," finances.gouv.qc.ca، الهجرة," canada.ca يبقى التأجير الصناعي نشطاً في مجموعات السيارات والتصنيع المتقدم، حتى لو انخفضت الصادرات الوطنية بنسبة 2.8% في الربع الثالث من عام 2024. تعزز السعة المحسنة لسكة حديد CN، المدعومة بترقية بقيمة 356 مليون دولار أمريكي، الإنتاجية وتقلل أوقات العبور، مما يقوي الملف اللوجستي للممر. يضيف المطورون مرافق حديثة عالية الارتفاع، لكن خطوط أنابيب البناء تبقى منضبطة وسط تضخم التكاليف، مما يمنع الإفراط في العرض. من المقرر أن يهيمن الامتصاص متوسط المدى على الإنجازات الجديدة حيث يعطي مشغلو التوزيع الأولوية لمزايا السرعة إلى السوق.

الأهداف الفيدرالية للهجرة التي تضيف 500 ألف مقيم سنوياً تعزز البناء متعدد الأسر

يهدف صانعو السياسات إلى قبول 395,000 مقيم دائم في عام 2025، متناقصاً إلى 365,000 بحلول عام 2027، مع 29% من الوافدين يحملون مهارات في المهن الإنشائية.[2]إحصائيات كندا، "مؤشرات أسعار بناء المباني، الربع الأول 2025،" statcan.gc.ca يكثف التدفق الطلب على التجزئة في الأحياء وخدمات المكاتب دورة الحياة وعقد اللوجستيات الحضرية في تورونتو وفانكوفر ومونتريال. تدعم تشكيلة الأسر المستقرة المشاريع متعددة الاستخدامات بالقرب من وسائل النقل، مما يضيق فجوة المعروض من الإسكان بـ 670,000 وحدة متوقعة بحلول عام 2027. المدن الثانوية مثل هاليفاكس وساسكاتون تجذب أيضاً الوافدين الجدد، مما يوسع البصمة الجغرافية للتطوير التجاري. يستفيد المطورون من التصاميم النمطية التي يمكن أن تتحول بين الاستخدام السكني والتجاري في الطابق الأرضي لضمان مستقبل المشاريع.

توسع مستأجري التكنولوجيا في تورونتو يحافظ على التأجير المسبق لمكاتب الدرجة الأولى رغم العمل المختلط

أرباب العمل في التكنولوجيا يستمرون في إعطاء الأولوية للمراكز التعاونية، كما يظهر من تضاعف عدد موظفي Kainos في تورونتو ثلاث مرات إلى 300 بحلول عام 2025. صفقات التأجير المسبق الكبيرة في طابور للتسليم حتى عام 2026 حتى لو كان الشغور في المدينة 19.2%. المستأجرون يفضلون الأبراج الغنية بالمرافق التي تدعم رفاهية الموظفين ومؤهلات ESG، مما يؤدي إلى سوق مقسم حيث يتفوق فيه الفضاء من الدرجة A على المكاتب العادية. مشغلو العمل المشترك يقومون أيضاً بتوسيع البصمات، ممتصين مساحة الإعادة التعبئة من الشاغلين الذين يقومون بتصحيح حجم المحافظ. الحوافز قصيرة المدى، مثل البناء الجاهز وتخفيضات الإيجار، تبقى سائدة لكنها متوقعة أن تتناقص بمجرد أن يستقر الشغور.

اختراق التجارة الإلكترونية يعبر 8% من مبيعات التجزئة مما يدفع اللوجستيات الحضرية في الميل الأخير

تجار التجزئة الذين يرقون قدرات القناة الشاملة يؤجرون مراكز التنفيذ الصغيرة ضمن 10 كم من مجموعات المستهلكين الكثيفة، مما يقلل أوقات التسليم ويخفض الانبعاثات. يسلط منتدى النقل الدولي الضوء على روبوتات التسليم في الأرصفة كحل واعد لتخفيف الازدحام، مما يدفع سلطات التقسيم إلى السماح ببصمات لوجستية أصغر في المناطق متعددة الاستخدام. إعادة الاستخدام التكيفي لصناديق التجزئة الأقدم إلى معابر التوصيل أمر شائع، خاصة حول تورونتو وفانكوفر. المطورون يأخذون في الاعتبار أحمال الطاقة الأعلى واتصال البيانات لاستيعاب الأتمتة. الطلب متوسط المدى على المرافق دون 150 ألف قدم مربع متوقع أن يتفوق على العرض، مما يحافظ على الإيجارات في مسار تصاعدي.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| معدل السياسة المرتفع لبنك كندا يحافظ على معدلات الحد الأقصى لزجة وتقييمات متقلبة | -0.9% | وطني؛ الأكثر حدة في تورونتو وفانكوفر | قصير المدى (≤ 2 سنة) |

| تضخم تكاليف البناء بمتوسط معدل نمو سنوي مركب 11% يضغط على هوامش التطوير | -0.7% | المراكز الحضرية الرئيسية على الصعيد الوطني | متوسط المدى (2-4 سنوات) |

| تشديد متطلبات الإفصاح البيئي والاجتماعي والحوكمة يزيد نفقات رأس المال للتحديث في الأصول الموروثة | -0.6% | وطني؛ الأصول الأقدم من الدرجة B/C في تورونتو ومونتريال وكالغاري | متوسط المدى (2-4 سنوات) |

| ارتفاع شواغر المكاتب في الضواحي بعد الجائحة يخمد نمو الإيجار خارج مناطق الأعمال المركزية | -0.4% | الأسواق الفرعية في ضواحي تورونتو وفانكوفر وأوتاوا | قصير المدى (≤ 2 سنة) |

| المصدر: Mordor Intelligence | |||

معدل السياسة المرتفع لبنك كندا يحافظ على معدلات الحد الأقصى لزجة وتقييمات متقلبة

رغم أن معدل السياسة انخفض إلى 3% في عام 2025، تستمر فروقات الرهن العقاري في تتبع عوائد السندات، مما يحافظ على فجوة العرض والطلب التي تكتم سرعة المعاملات. انحلال معدل الحد الأقصى هو الأكثر وضوحاً في المكاتب والتجزئة الثانوية، بينما تبقى الصناعة الأساسية أكثر إحكاماً. الرعاة الأصغر الذين يعتمدون على ائتمان البنوك ينسحبون، مما يسمح لصناديق الاستثمار العقاري جيدة الرسملة بتوطيد المراكز. تكاليف التحوط الآجلة تحافظ على بدايات التطوير المكبوحة حتى تستقر أسواق التمويل أكثر. قصير المدى، اكتشاف الأسعار يعتمد على خفض إضافي للمعدلات والوضوح حول سياسات التعريفة الأمريكية.

تضخم تكاليف البناء بمتوسط معدل نمو سنوي مركب 11% يضغط على هوامش التطوير

سجلت إحصائيات كندا ارتفاعاً في التكلفة بنسبة 3.5% على أساس سنوي للمباني غير السكنية في الربع الأول من عام 2025، مع ارتفاعات محلية في لندن وريجينا. [3]حكومة كندا، "حكومة كندا تقلل I وزارة المالية في كيبيك، تقلبات المواد، خاصة للصلب والألومنيوم، تعقد تسعير العطاءات وتضغط على العقود ذات الأسعار الثابتة. مطورو الإسكان الميسور والمشاريع متعددة الاستخدام يكافحون لنقل التكاليف إلى المستأجرين، مما يفرض إعادة تصميم أو تسليم متدرج. التجهيز المسبق والمشتريات بالجملة تخفف بعض الضغوط لكن تتطلب نطاقاً يفتقر إليه البناة الأصغر. عراقيل سلسلة التوريد في المعدات الميكانيكية تطيل الجداول الزمنية للمشاريع، مما يضيف تكاليف الحمل وأقساط الطوارئ.

تحليل القطاعات

حسب نوع العقار: المكاتب ترسو النشاط بينما اللوجستيات تتسارع

استحوذت المكاتب على 34% من السوق العقاري التجاري الكندي في عام 2024، معززة دورها كمحرك الإيرادات الأساسي للقطاع. بلغ الشغور ذروته عند 18.4% على الصعيد الوطني لكنه استقر مع تداول المستأجرين للمساحة الحديثة، مما ضغط على مخاطر التقادم في الأبراج الأحدث. تدفق الاستثمار إلى الترقيات التجريبية-مراكز العافية ومناطق التعاون المرنة وأنظمة التكييف المدعومة بالطاقة المتجددة-للاحتفاظ بشاغلي قطاع المعرفة. ديناميكية الطيران إلى الجودة، إلى جانب بدايات البناء الجديد المحدودة، تدعم مرونة الإيجار في الأصول من الدرجة A عبر تورونتو وفانكوفر ومونتريال. في الوقت نفسه، الحوافز الإقليمية لتحويل المكاتب إلى سكنية أزالت 870,000 قدم مربع من المخزون في الربع الأول من عام 2024، مما شدد المعروض الأساسي ودعم نمو الإيجار في العقد وسط المدن.

اللوجستيات هي الفئة الأسرع نمواً، تتوسع بمعدل نمو سنوي مركب قدره 5.1% حتى عام 2030 حيث يستهدف تجار التجزئة معايير الوفاء في نفس اليوم. المستودعات الحضرية متعددة المستويات ومرافق السلسلة الباردة تجذب رأس المال المؤسسي الحريص على التقاط التدفقات النقدية المستقرة. المطورون يؤكدون على تكرار الطاقة ونسب أبواب الرصيف وممرات الاستدارة المتوافقة مع أساطيل التسليم الكهربائية. رغم ارتفاع أسعار الأراضي بالقرب من مطار بيرسون في تورونتو، الطلب يفوق المعروض باستمرار، مما يحافظ على أقساط الإيجار والشغور الهيكلي المنخفض. المستثمرون الذين يوظفون تحديثات المعابر المتقاطعة وبناء الميزانين يعززون العائدات دون مخاطر الحقول الخضراء الكبيرة. إجمالياً، المكاتب واللوجستيات معاً تمثل أكثر من نصف حجم السوق العقاري التجاري الكندي، مما يشير إلى تعرض متوازن بين الأصول الموروثة والموجهة نحو النمو.

ملاحظة: حصص القطاعات لجميع المناطق الفردية متاحة عند شراء التقرير

حسب نموذج الأعمال: دوران المبيعات يهيمن، لكن الإيجارات تقود النمو

شكلت معاملات المبيعات 62.7% من السوق العقاري التجاري الكندي في عام 2024، مما يعكس استراتيجيات إعادة تدوير رأس المال بين صناديق الاستثمار العقاري وصناديق المعاشات التقاعدية. الصفقات الضخمة، مثل برنامج التصفية لـ Artis REIT بقيمة 729.7 مليون دولار أمريكي، توضح إعادة التوازن النشط للمحفظة التي تدعم السيولة في الأسواق الأساسية. المستثمرون الأجانب، خاصة من سنغافورة وألمانيا، هم مشترون صافون للأصول التجارية والصناعية المستقرة، مستفيدين من الفروقات العملة المواتية. تجمعت تحويلات الملكية حول تورونتو وفانكوفر، حيث شفافية البيانات تسرع الاكتتاب. مع ذلك، يبقى توافق العرض والطلب هشاً عندما تكون أسعار الدين متقلبة.

نموذج الإيجار، الذي ينمو بمعدل نمو سنوي مركب قدره 4.98%، يصبح محورياً لاستراتيجيات المؤسسات التي تعطي الأولوية لمتانة الدخل خلال عدم اليقين الاقتصادي. إشغال CAPREIT البالغ 98.1% والدخل التشغيلي الصافي للعقارات نفسها البالغ 117.3 مليون دولار أمريكي في عام 2024 يسلط الضوء على مرونة الإيجار s25.q4cdn.com. مدراء الأصول ينشرون أنظمة المباني الذكية لتحسين المرافق المتحكم بها من المؤجر، مما يرفع صافي الدخل التشغيلي دون رفع الإيجارات الوجهية. أطر الامتثال البيئي والاجتماعي والحوكمة تفتح أيضاً مزايا التمويل الأخضر، مما يخفض تكاليف الفوائد على إعادة التمويل. مع استقرار أسواق الدين، يتوقع المحللون أن تحقق محافظ الإيجار أقساط تقييم نسبة إلى المنصات الموجهة للتداول، مما يرسخ حصتها من حجم السوق العقاري التجاري الكندي على مدار أفق التوقعات.

حسب المستخدم النهائي: الشركات والمؤسسات الصغيرة والمتوسطة تشكل أنماط الطلب

استحوذت الشركات والمؤسسات الصغيرة والمتوسطة على 73.1% من السوق العقاري التجاري الكندي في عام 2024 ومن المتوقع أن تتوسع بمعدل نمو سنوي مركب قدره 4.84%، مدعومة بتوظيف قطاع التكنولوجيا وتصنيع الشاطئ القريب. أرباب العمل يبحثون عن مخافر المكاتب عالية الكثافة والغنية بوسائل النقل للوصول إلى المواهب وتعزيز التعاون. نمو القطاع يغذي أيضاً المتطلبات لمراكز التوزيع الإقليمية التي تدعم استراتيجيات التجزئة الشاملة. المؤسسات الصغيرة والمتوسطة في علوم الحياة والتكنولوجيا المالية والصناعات الإبداعية تنجذب إلى عقود الإيجار المرنة داخل مناطق الابتكار، مما يخلق فرصاً للمؤجرين الذين يقدمون مساحة جاهزة للاستخدام.

الطلب من الأفراد والأسر يركز على أصول التجزئة على مستوى الحي والأصول متعددة الاستخدام التي تدمج مراسي البقالة مع خدمات المجتمع. المستخدمون الحكوميون والمؤسسيون، بينما أصغر، يوفرون تدفقات إيرادات مستقرة من خلال عقود الإيجار طويلة المدى، خاصة في مرافق الدفاع والتعليم والرعاية الصحية. تحول الشركات نحو العمل المختلط زاد الاهتمام بألواح الأرضيات القابلة للتكيف وأنظمة تنقية الهواء المعتمدة للعافية، مما يدفع المؤجرين لتحديث المخزون بسرعة. النمو العمالي المدفوع بالهجرة يضيف عمقاً إضافياً لخطوط أنابيب الشاغلين، مما يضمن أن الشركات والمؤسسات الصغيرة والمتوسطة تبقى المؤثرين المهيمنين على حصة السوق العقاري التجاري الكندي على المدى المتوسط.

ملاحظة: حصص القطاعات لجميع المناطق الفردية متاحة عند شراء التقرير

التحليل الجغرافي

استحوذت أونتاريو على 29.1% من السوق العقاري التجاري الكندي في عام 2024، مرتكزة على التجمع الكثيف لمنطقة تورونتو الكبرى من مستأجري القطاع المالي والتكنولوجي وعلوم الحياة. من المتوقع أن يرتفع الطلب على الكهرباء في المقاطعة بنسبة 60% بحلول عام 2050، مما يدعم استثمار البنية التحتية الذي يعزز البناء التجاري. خصصت وزارة التنمية الاقتصادية 1.85 مليار دولار أمريكي لعام 2025-2026 لاستقطاب مشاريع التصنيع المتقدم، بينما مبادرة المجتمعات الموجهة للنقل تحفز العقد متعددة الاستخدام حول محطات المترو الجديدة. تستمر الضعف أمام السياسة التجارية الأمريكية، حيث ثلاثة أرباع الصادرات الإقليمية تعبر الحدود الأمريكية، لكن اتجاهات الإنتاج القريب من الشاطئ تعوض جزئياً تلك المخاطر بتشجيع الإنتاج المحلي.

كيبيك، المقاطعة الأسرع نمواً بمعدل نمو سنوي مركب قدره 5.1%، تستفيد من 4.05 مليار دولار أمريكي في البرامج الاقتصادية والطاقة الكهرومائية الوفيرة لاستقطاب مستثمري مراكز البيانات والطيران. سجل Investissement Québec 6.5 مليار دولار أمريكي في الاستثمار الأجنبي المباشر عبر 82 مشروعاً في 2024-2025، مما يشير إلى طلب متنوع خارج التصنيع التقليدي. ترقية CN للسكك الحديدية بقيمة 356 مليون دولار أمريكي ومشروع القطار الخفيف REM تدفع القدرات اللوجستية وتحفز 9 مليار دولار أمريكي في تطوير العقارات المتجاورة. استراتيجيات التصدير الأوسع التي تستهدف أوروبا وآسيا تقلل الاعتماد على الأسواق الأمريكية، مما يخفف الصدمات الدورية.

كولومبيا البريطانية وألبرتا تقدمان وضعاً مضاداً للدورة، مع تعافي كالغاري مرتكز على تنويع الطاقة ونمو الخدمات المهنية. خط أنابيب بنك البنية التحتية الكندي الذي يتجاوز 25 مليار دولار أمريكي في مشاريع الشراكة بين القطاعين العام والخاص عبر المقاطعات الغربية يوسع البصمات الصناعية والمكتبية لمدن الدرجة الثانية. كندا الأطلسية تستفيد من طلب اللوجستيات الفائض وبصمة متنامية للإنتاج القريب من الشاطئ في معالجة الأغذية ومكونات التكنولوجيا النظيفة. عبر المناطق، التخصص-سواء في الطاقة النظيفة أو بنية الذكاء الاصطناعي التحتية أو التصنيع المتقدم-يملي استراتيجيات تخصيص رأس المال، مما يوسع اللوحة للمستثمرين الذين يسعون لتعرض متوازن داخل السوق العقاري التجاري الكندي.

المشهد التنافسي

المنافسة في السوق معتدلة، مع صناديق الاستثمار العقاري المتنوعة وطنياً ومدراء مدعومين من صناديق المعاشات التقاعدية يحتفظون بمحافظ كبيرة بينما يحفر المطورون المختصون منافذ عالية النمو. RioCan وBrookfield Properties وOxford Properties تعتمد على النطاق للوصول إلى دين منخفض التكلفة والاستيلاء على قطع إعادة التطوير الحضري الأساسية. شراء Colliers المعلق لـ Triovest يشكل قوة خدمات تشرف على أكثر من 95 مليون قدم مربع، مما يضيف قدرة إدارة الأصول المتكاملة ويوسع وجود الوساطة في الأسواق الثانوية. موجة الدمج تعزز القوة التفاوضية مع المقرضين والمقاولين، لكنها تضيق تنوع الموردين للمؤجرين الأصغر.

النشاط الاستراتيجي يركز على إعادة تدوير رأس المال: Artis REIT خفض الرافعة المالية إلى 40.2% بعد تفريغ 729.7 مليون دولار أمريكي من الأصول، إعادة نشر الأموال في مشاريع فانكوفر الصناعية عالية النمو. استحواذ PROREIT على وينيبيغ بقيمة 72.4 مليون دولار أمريكي يرفع وزنه الصناعي إلى 88% من إجمالي المساحة القابلة للتأجير، مما يدل على تحول نحو أصول التدفق النقدي الدفاعية. صناديق المعاشات التقاعدية مثل CDPQ تسعى لمنصات مراكز البيانات وعلوم الحياة التي تتوافق مع الالتزامات طويلة المدى وتفويضات ESG. كل حركة تؤكد اتجاهاً نحو شحذ تركيز المحفظة، تقليل التعرض للمكاتب الضاحية الضعيفة.

اعتماد التكنولوجيا يمايز كذلك المؤجرين الرائدين. مجموعات تقارير ESG وتطبيقات مشاركة المستأجرين ومنصات الصيانة التنبؤية هي الآن معيار عبر المحافظ الأعلى. Brookfield تستفيد من تحليلات الطاقة المدعومة بالذكاء الاصطناعي لتقليم التكاليف التشغيلية، بينما Oxford تنشر أجهزة استشعار المباني الذكية لتحسين جودة الهواء وراحة الشاغلين. الداخلون الأصغر يخففون عيوب النطاق باستهداف منافذ غير محدمة-التخزين البارد بالقرب من موانئ الأطلسي أو مباني المكاتب الخشبية الضخمة التي تجذب مستأجري الاقتصاد الأخضر. الديناميكية التنافسية الناتجة تكافئ كلاً من عضلة رأس المال والخبرة التشغيلية المتخصصة داخل السوق العقاري التجاري الكندي.

قادة صناعة العقارات التجارية الكندية

-

Brookfield Property Partners L.P.

-

Cadillac Fairview Corporation Ltd.

-

Oxford Properties Group

-

Allied Properties REIT

-

Dream Office REIT

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- يونيو 2025: حقق CDPQ عائداً بنسبة 9.4% لعام 2024، زاد الأصول الصافية إلى 354.8 مليار دولار أمريكي رغم التحديات في ممتلكات المكاتب الأمريكية.

- مايو 2025: أعلن CN عن برنامج بنية تحتية بقيمة 356 مليون دولار أمريكي في كيبيك، معزز سعة السكك الحديدية والأنظمة الرقمية لتبسيط تدفقات الشحن.

- أبريل 2025: كشف Colliers عن خطط لشراء Triovest، مما يخلق منصة تدير أكثر من 95 مليون قدم مربع و15 مليار دولار أمريكي في المشاريع.

- مارس 2025: كشفت كيبيك عن حزمة تحفيز بقيمة 4.05 مليار دولار أمريكي لحماية الشركات من الحمائية الأمريكية وتوسيع الإنفاق على البنية التحتية على مدار ثلاث سنوات.

نطاق تقرير السوق العقاري التجاري الكندي

العقارات التجارية (CRE) هي عقار يُستخدم حصرياً لأغراض متعلقة بالأعمال أو لتوفير مساحة عمل بدلاً من مساحة معيشة. العقارات التجارية غالباً ما تُؤجر للمستأجرين لإجراء أنشطة مولدة للدخل. هذه فئة العقارات الواسعة يمكن أن تشمل كل شيء من واجهة متجر واحدة إلى مركز تسوق ضخم.

السوق العقاري التجاري الكندي مقسم حسب النوع (المكاتب والتجزئة والصناعي ومتعدد الأسر والضيافة) وحسب المدينة (تورونتو وفانكوفر وكالغاري وأوتاوا ومونتريال وإدمونتون، بالإضافة إلى مدن أخرى).

يقدم التقرير حجم السوق والتوقعات للسوق العقاري التجاري في كندا من حيث القيمة (الدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| المكاتب |

| التجزئة |

| اللوجستيات |

| أخرى (العقارات الصناعية وعقارات الضيافة، إلخ) |

| المبيعات |

| الإيجار |

| الأفراد / الأسر |

| الشركات والمؤسسات الصغيرة والمتوسطة |

| أخرى |

| أونتاريو |

| كيبيك |

| كولومبيا البريطانية |

| ألبرتا |

| باقي كندا |

| حسب نوع العقار | المكاتب |

| التجزئة | |

| اللوجستيات | |

| أخرى (العقارات الصناعية وعقارات الضيافة، إلخ) | |

| حسب نموذج الأعمال | المبيعات |

| الإيجار | |

| حسب المستخدم النهائي | الأفراد / الأسر |

| الشركات والمؤسسات الصغيرة والمتوسطة | |

| أخرى | |

| حسب المنطقة (المقاطعة) | أونتاريو |

| كيبيك | |

| كولومبيا البريطانية | |

| ألبرتا | |

| باقي كندا |

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو الحجم الحالي للسوق العقاري التجاري الكندي وما مدى سرعة نموه؟

السوق مُقدر بـ 83.22 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يتوسع بمعدل نمو سنوي مركب قدره 4.33% ليصل إلى 102.87 مليار دولار أمريكي بحلول عام 2030.

أي نوع عقار يحتل أكبر حصة سوقية اليوم؟

المكاتب تقود المشهد بحصة 34% من السوق العقاري التجاري الكندي لعام 2024، مدعومة بالطيران إلى الجودة نحو المباني الغنية بالمرافق من الدرجة A.

أي قطاع متوقع أن ينمو بأسرع وتيرة حتى عام 2030؟

عقارات اللوجستيات متوقع أن تحقق أسرع نمو، متقدمة بمعدل نمو سنوي مركب قدره 5.1% حيث التجارة الإلكترونية والإنتاج القريب من الشاطئ يعززان الطلب على مساحة التوزيع الحضرية.

أي مقاطعة هي أكبر مساهم، وأيها تتوسع بأسرع وتيرة؟

أونتاريو تتصدر المخطط بـ 29.12% من إيرادات السوق في عام 2024، بينما كيبيك هي صانعة الوتيرة بمعدل نمو سنوي مركب قدره 5.1% مدفوعة بمزايا الطاقة النظيفة واستثمارات الإنتاج القريب من الشاطئ.

كيف تؤثر أهداف الهجرة المتزايدة على طلب العقارات التجارية؟

التدفقات السنوية لما يقرب من 500,000 مقيم جديد تعزز الطلب على التطوير متعدد الاستخدام وتجزئة الأحياء ومحاور اللوجستيات الداعمة، خاصة في تورونتو وفانكوفر ومونتريال.

ما هي المخاطر الأساسية التي تظلل قرارات الاستثمار قريبة المدى؟

تكاليف الدين المرتفعة وتضخم أسعار البناء-الذي يعمل بنسبة 3.5% على أساس سنوي في الربع الأول من عام 2025-يضغطان على هوامش التطوير ويؤخران المعاملات حتى تستقر أسواق التمويل.

آخر تحديث للصفحة في: