尼日利亚临床实验室服务市场规模和份额

尼日利亚临床实验室服务市场分析 by Mordor Intelligence

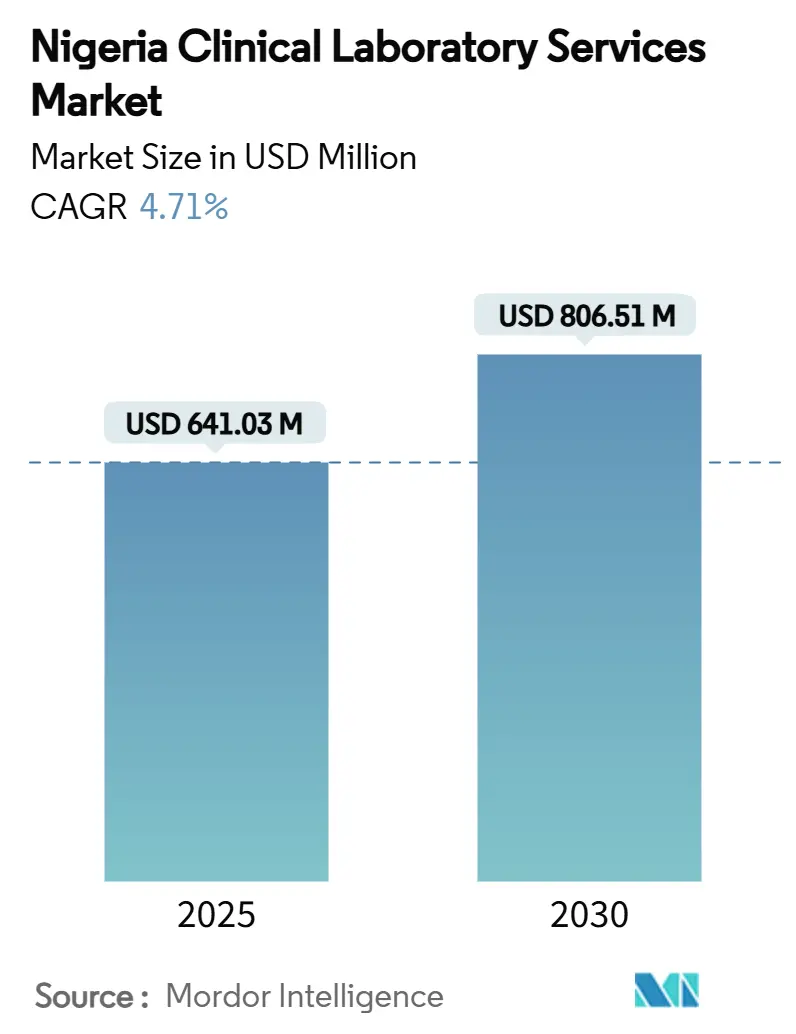

尼日利亚临床实验室服务市场规模在2025年为6.4103亿美元,预计到2030年将增长至8.0651亿美元,在预测期内反映出4.71%的复合年增长率。持续的需求源于双重疾病负担、健康保险参保率上升,以及现代化诊断基础设施的持续公私投资。汇率波动和跨国制药公司退出后抗生素成本上涨1100%,压缩了利润率,但随着临床医生加强循证医疗以应对药物短缺,检测量有所上升。技术采用,特别是实验室信息系统和即时检测平台,改善了城市中心的周转时间,而人工智能分析开始渗透到糖尿病视网膜病变筛查工作流程中。尽管存在人力约束--尼日利亚仅为2.2亿公民保留了5.5万名医生--任务分担、远程病理学和集中式参考网络帮助实验室维持服务连续性。

关键报告要点

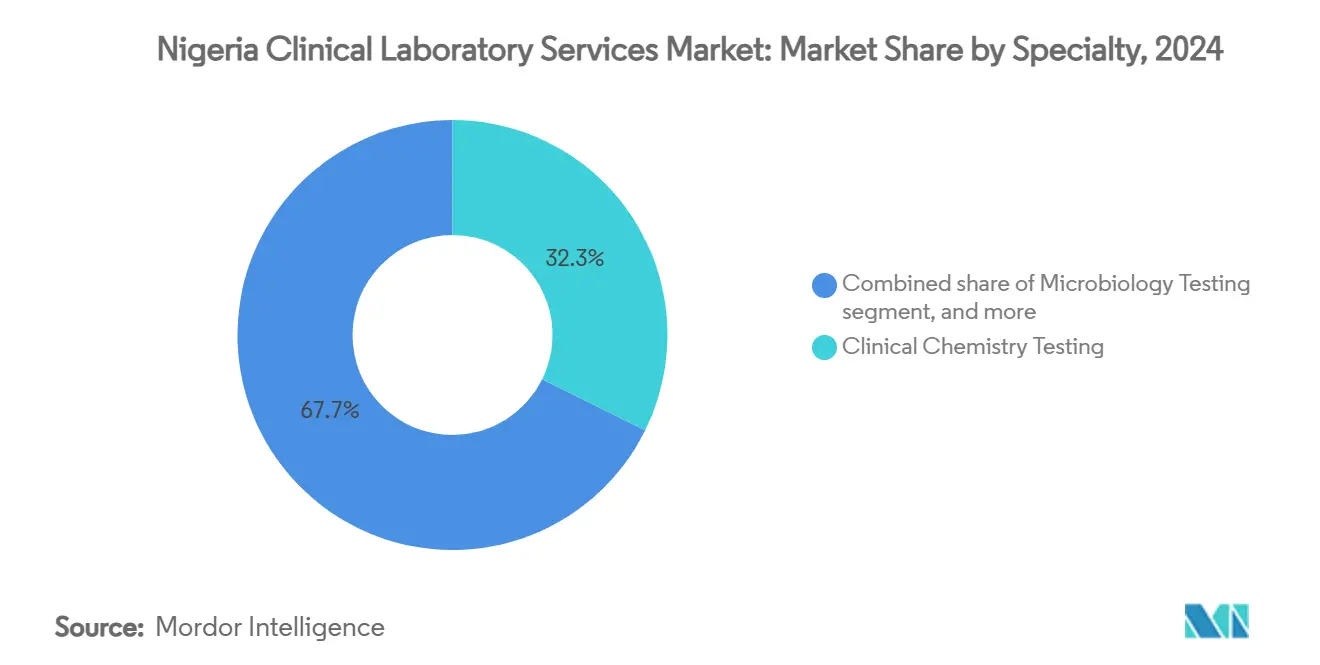

- 按专科划分,临床化学在2024年以32.34%的收入份额领先;基因和分子检测预计将以6.54%的复合年增长率增长至2030年。

- 按提供商类型划分,独立和参考实验室在2024年占尼日利亚临床实验室服务市场份额的59.65%,而医院实验室正以6.32%的复合年增长率扩张至2030年。

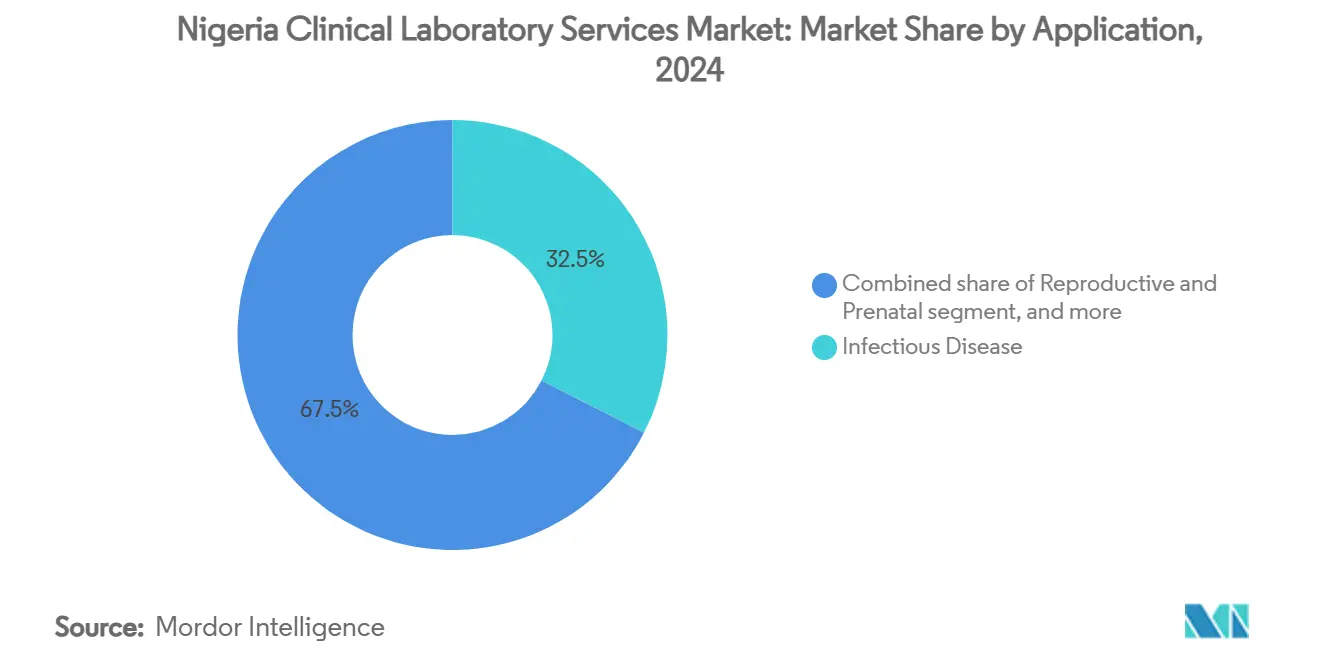

- 按应用划分,传染病检测在2024年占尼日利亚临床实验室服务市场规模的32.56%;非传染性疾病检测预计将以7.43%的复合年增长率增长至2030年。

- 按检测类型划分,常规检测在2024年占尼日利亚临床实验室服务市场规模的55.67%份额;专科和特殊检测预计将以6.78%的复合年增长率增长至2030年。

尼日利亚临床实验室服务市场趋势和见解

驱动因素影响分析

| 驱动因素 | (~) 对复合年增长率预测的%影响 | 地理相关性 | 影响时间表 |

|---|---|---|---|

| 疾病负担上升和诊断需求 | +1.2% | 拉各斯、卡诺、河流州 | 中期(2-4年) |

| 公私医疗投资扩张 | +0.9% | 拉各斯、阿布贾、哈科特港 | 长期(≥4年) |

| 健康保险覆盖率增长 | +0.7% | 全国 | 长期(≥4年) |

| 数字化和即时检测技术采用 | +0.8% | 从城市中心扩展到农村地区 | 中期(2-4年) |

| 侨民汇款驱动的医疗支出 | +0.5% | 西南和东南部 | 短期(≤2年) |

| 政府质量和认证倡议 | +0.6% | 全国三级医疗机构 | 长期(≥4年) |

| 来源: Mordor Intelligence | |||

疾病负担上升和诊断需求

尼日利亚同时对抗传染病和非传染性疾病,为尼日利亚临床实验室服务市场的结构性增长奠定了基础。2024年期间,多个州的疟疾阳性率超过52.4%,而结核病GeneXpert覆盖率从2015年的7.4%飙升至2023年的66%,突显了积极的病例发现项目。与此同时,心血管疾病患病率加速上升,但只有31.6%的三级医院在推荐的1小时内提供心脏标志物结果[1]F. Mbonu et al., "Cardiac Marker Turnaround Study," African Journal of Health Sciences, ajhsjournal.org。病毒性肝炎发病率--乙型肝炎6.9%,丙型肝炎4.8%--需要持续的病毒载量监测。到2050年人口增长至4.4亿将加剧现有实验室的压力,促使网络扩张和高通量分析仪的采用。总体而言,这些流行病学趋势转化为持久的多专科检测需求,保护尼日利亚临床实验室服务市场免受周期性经济波动的影响。

公私医疗投资扩张

国家卫生部门更新投资倡议催化30亿美元的混合融资,将资金引导至计划中的3000个配备基础实验室的初级医疗中心。2023年联邦卫生预算拨款增长41.5%,包括370亿奈拉用于设施升级。私人资本紧随其后:一家拉各斯连锁机构为网络扩张获得200万美元资金,而一家国际体外诊断制造商于2023年在西非建立了抗菌药物管理中心,为西非带来了先进的表型检测能力。跨境合作伙伴关系降低了设备采购成本,实现试剂批量折扣,并加速ISO 15189认证追求。这种投资势头支撑长期销量增长,即使宏观风险持续存在。

健康保险覆盖率增长

2022年《国家健康保险局法》的实施重塑了尼日利亚临床实验室服务市场的支付流程。弱势群体基金针对8300万公民,可能使参保人数翻倍,并削减目前76%的自费支出率。脆弱群体基金在北部各州的早期部署已经提升了产前筛查接受率和慢性病监测频率。实验室正在重新设计计费界面以整合理赔管理模块,缩短报销周期并改善现金流。更广泛的覆盖范围鼓励预防性检测和长间隔疾病管理检查,支持未来十年的稳定销量增长。

数字化和即时检测技术采用

数字化从孤立的实验室信息系统发展为能够在拉各斯和阿布贾的三级医院实现双向电子健康记录连接的集成云托管平台。全州准备情况审计确定,2022年至2024年间实验室信息系统采用得分提高了35分。移动诊断中心利用轻量级分析仪和卫星连接,大幅缩短农村患者的标本转运时间。即时血糖仪和尿液试纸现已在68%的受调查设施中标准化,但不到56%的设施维持持续的质量控制记录。人工智能分析仪,如目标在2027年前检测500万尼日利亚人的眼科筛查平台,有望弥补专科医生短缺并提高诊断精度。监管机构已更新验证清单以嵌入网络安全和数据隐私协议,平衡创新与患者安全要求。

限制因素影响分析

| 限制因素影响分析 | (~) 对复合年增长率预测的%影响 | 地理相关性 | 影响时间表 |

|---|---|---|---|

| 技能型劳动力和基础设施有限 | −0.8% | 农村和北部地区 | 长期(≥4年) |

| 供应链和电力可靠性挑战 | −0.6% | 全国,北部各州尤为严重 | 中期(2-4年) |

| 汇率波动增加投入成本 | −0.5% | 全国依赖进口的设施 | 短期(≤2年) |

| 分散的监管和质量监督 | −0.4% | 全国多机构 | 长期(≥4年) |

| 来源: Mordor Intelligence | |||

技能型劳动力和基础设施有限

医生密度为1:4000,远低于世界卫生组织1:600的目标,过去五年有15000-16000名临床医生移民海外。实验室技术专家项目每年招收不到2100名毕业生,留下不断扩大的技能缺口。薪资差异--国内薪酬范围为每年2000-4000美元,而英国为60000美元--助长了对外移民。设备短缺加剧了人力压力:只有55.9%的三级医院运营功能性心脏标志物分析仪,43%缺乏对冷链试剂储存至关重要的不间断电源。农村诊断中心承受短缺的冲击,将样本到结果的时间延长到临床有用窗口之外。如果不加快培训补助和保留激励,尼日利亚临床实验室服务行业将面临限制长期增长的产能瓶颈风险。

供应链和电力可靠性挑战

实验室进口79%的分析仪、试剂和耗材,使其面临外汇波动风险,2024年奈拉对美元贬值55%时成本激增[2]Central Bank of Nigeria, "Foreign Exchange Market Statistics 2024," cbn.gov.ng。2024年跨国制药分销商的退出扰乱了及时试剂交付管道,迫使实验室预订六个月的库存,从而占用营运资金。国家电网可靠性徘徊在68%的正常运行时间,迫使设施依赖柴油发电机,使每次检测的能源成本增加11%。2023年疟疾高峰季节期间,冷链故障导致周边实验室7.3%的试剂浪费。NAFDAC已开始试点与世界卫生组织预认证相一致的快速通道体外诊断进口渠道,以将海关延误减少一半,但规模化仍有待实现。

细分分析

按专科:分子检测加速精准医疗

临床化学在2024年尼日利亚临床实验室服务市场中保持32.34%的收入领先地位,突显了该类别在糖尿病、肾脏和血脂谱管理中的作用。该细分市场的主导地位得益于能够每小时运行400-600次检测的自动化分析仪,最大限度地降低了每次检测成本。然而,分子诊断以6.54%的复合年增长率增长,正在重塑高利润增长轨迹。拉各斯人类病毒学和基因组学中心启动后,镰状细胞病基因筛查项目和肿瘤学检查获得政策支持。联邦采购协议将PCR试剂价格降低18%,促进了27个额外三级中心的采用。传染病核酸检测现在覆盖66%的结核病病例检测,而新兴的下一代测序设施在2024年产生了尼日利亚首个病原体基因组监测仪表板。因此,随着能力扩张和成本曲线下降,尼日利亚临床实验室服务市场分子诊断规模预计将稳步攀升。

平行增长渗透微生物学、血液学和免疫学。微生物学收入在国家结核病分子扩展后上升,将检测周转时间降低至3小时。血液学需求仍与疟疾和镰状细胞管理相关;阿夫卡专门血红蛋白病实验室的开放将专门流式细胞术检测扩展到拉各斯之外。免疫学增长锚定在HIV病毒载量监测,在汇集采购方案下试剂包价格下降12%。由于病理学家与人口比例为1:250000,细胞学和病理学服务滞后,但远程切片阅读试点可能释放潜在需求。随着疾病谱的多样化,能够通过化学、免疫分析和分子检测线路运送样本的多学科实验室将获得溢价,加深竞争差异化。

备注: 购买报告后可获得所有单个细分市场的份额

按提供商:独立网络保持规模优势

独立和参考实验室在2024年占据59.65%的尼日利亚临床实验室服务市场份额,利用中心辐射式物流、品牌信任和直接面向消费者的营销。领先连锁机构每年处理超过200万次检测,提供从血液学到高分辨率基因组学的360度菜单。成本效率源于集中式高通量分析仪和试剂批量采购合同,允许较窄的每次检测利润率,同时保持盈利能力。医院实验室历来受到资本预算限制,现在受益于卫生更新倡议下的专项基础设施资金,注册6.32%的复合年增长率并缩小城郊地区的服务缺口。

合作伙伴关系模式增加,私人实验室与公立医院签署管理服务协议,安装分析仪以换取保证的最小量。远程病理学网络将组织切片路由至参考中心,在没有全职现场病理学家的情况下扩展服务广度。随着三级中心升级至ISO 15189以改善移植准备度指标,归属于医院嵌入式运营的尼日利亚临床实验室服务市场规模预计将上升。然而,向医院实验室的利润池迁移可能仍然受限,直到报销关税与实时汇率波动对齐。独立网络通过整合上门收集和数字结果门户来应对,巩固市场地位。

按应用:慢性病检查超越传统传染病重点

传染病检测仍在2024年产生32.56%的收入,但随着非传染性疾病(NCD)检查获得关注,其份额正在下降。城市化和饮食转变推动成人糖尿病患病率超过6%,2024年HbA1c检测订单激增14%。心血管风险检查包括血脂谱、hs-CRP和心脏标志物分析,尽管试剂价格激增,仍逐年增长11%。因此,归属于NCD应用的尼日利亚临床实验室服务市场规模预计将以7.43%的复合年增长率增长最快。产前筛查量也有所攀升,与要求早期产前血液检查的政府资助孕产妇死亡率降低活动相关。

肿瘤诊断仍处于起步阶段但前景看好。2024年估计有125000例新癌症病例,刺激了肿瘤标志物检查、HER2免疫组织化学和液体活检试点的需求,尽管专科医生短缺继续限制能力。随着企业保险覆盖率上升,健康检测套餐扩大,将维生素D、甲状腺和激素谱嵌入常规高管健康检查。传染病子细分市场本身也在演变:多重呼吸道病原体检查和登革热RT-PCR填补了鉴别诊断的空白,因为气候变化更新了媒介传播疾病地图。多样化进入综合慢性病检查同时保持强大传染病能力的实验室将获得平衡的收入流,抵抗季节性波动。

备注: 购买报告后可获得所有单个细分市场的份额

按检测类型:专科和特殊检测释放利润率上行空间

常规检测在2024年占总量的55.67%,以全血细胞计数、电解质和尿液分析为主。这些检测的自动化在城市中心达到85%的渗透率,实现每次分析不到1美元的可变成本。然而,专科和特殊检测--细胞因子检查、药物基因组学分析和下一代测序--以6.78%的复合年增长率增长,超过常规扩张。高复杂性检测的毛利率超过45%,而常规检查为22%,为盈利意识强的提供商提供了有吸引力的组合转换。随着肿瘤学家和风湿病学家将分子生物标志物整合到治疗路径中,归属于专科检测的尼日利亚临床实验室服务市场规模预计到2030年将翻一番。

即时检测(POC)采用增加了复杂性:POC设备在急诊科提供快速血糖和肌钙蛋白读数,但如果不整合到实验室信息系统进行数据整合,可能会侵蚀集中实验室的业务量。调查数据显示,只有56%的设施进行每日POC质量检查,存在结果变异风险。整合协调POC和核心实验室数据的中间件仍然是避免诊断孤岛的优先事项。对专科检测的需求也刺激了物流演变;冷链要求和标本稳定性约束导致参考实验室部署配备-80°C冷冻器的区域小中心。因此,检测类型多样化塑造了采购策略、人员配置模式和资本投资视野。

竞争格局

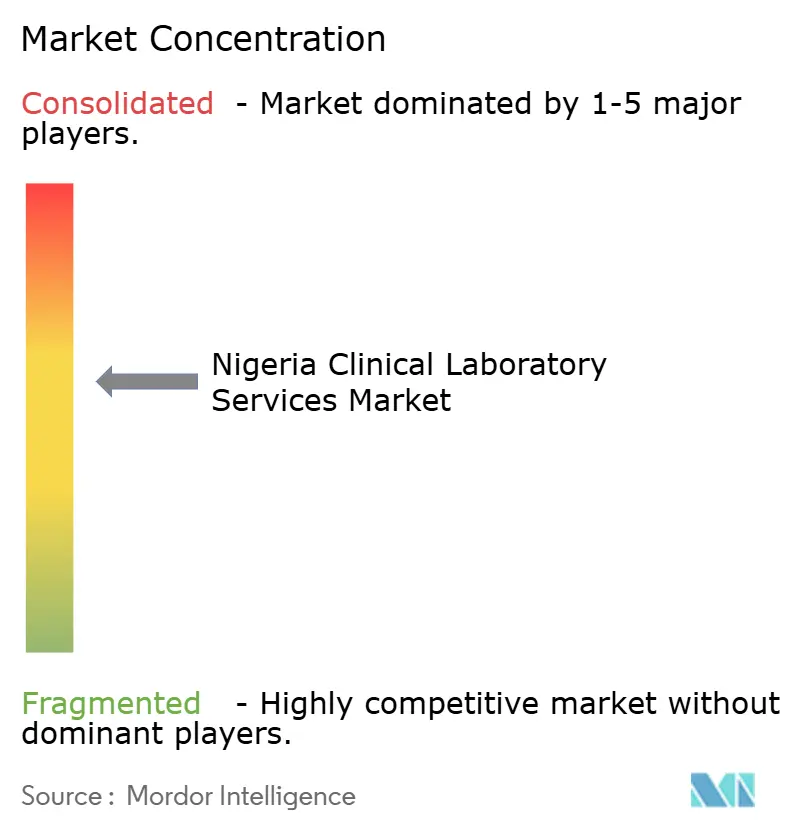

竞争强度适中,全国没有运营商超过15%的业务量份额。国际支持的SYNLAB利用其全球6亿年度检测网络和集中采购提供专科检查,而Lancet Laboratories在微生物学和肿瘤学检测方面保持优势。本土连锁机构MDaaS Global采用数字优先模式,整合上门收集、远程医疗咨询和BeaconOS报告,战略性地在3小时车程内为5300万尼日利亚人配置17个中心。独立单体实验室在便利性和快速周转方面竞争,但规模劣势限制了其获得试剂折扣的能力。

技术是关键差异化因素。FundusAI的糖尿病视网膜病变解决方案正在将视网膜图像分析嵌入合作伙伴实验室工作流程,将眼科医生转诊负担减少38%。成熟企业投资中间件以统一POC、核心实验室和放射学数据,从而改善临床医生用户体验。认证状态影响付款人谈判;ISO 15189认证实验室在选定企业保险计划下可获得8%的关税溢价。市场准入壁垒包括MLSCN许可要求、NAFDAC进口许可和自动化化学检测线的资本成本,缓解了新进入者的威胁。

战略联盟激增。连锁医院在试剂租赁协议下外包实验室运营,保证最小量以降低供应商投资风险。设备供应商在大量实验室内配置维护工程师,将平均修复时间从72小时缩短至24小时。通过多币种采购合同进行的供应链对冲在2024年汇率波动后获得关注。随着远程医疗提供商整合按需实验室订购,模糊诊断和初级医疗生态系统之间的界限,并强化数据驱动服务交付在尼日利亚临床实验室服务市场中的中心地位,竞争动态可能会加剧。

尼日利亚临床实验室服务行业领导者

-

Mecure Healthcare Limited

-

AfriGlobal Medicare Limited

-

Synlab Bondco PLC

-

Echolab

-

Union Diagnostic & Clinical Services PLC

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年1月:非洲卓越医疗中心开始商业运营,在阿布贾整合先进的分子和影像实验室。

- 2024年10月:Cinven同意收购SYNLAB AG 10%的股份,为撒哈拉以南扩张强化资本。

- 2024年8月:HJFMRI在阿布贾启动模块化结核病实验室,提升国家GeneXpert能力。

- 2024年6月:eHealth Africa投资200万美元并向EHA诊所捐赠价值11.2万美元的设备,增强实验室自动化。

尼日利亚临床实验室服务市场报告范围

根据报告范围,临床实验室利用患者的体液或组织样本获取有关患者健康的信息,以协助疾病的诊断、预防和治疗。该领域分为解剖病理学、临床化学、血液学、遗传学、微生物学、静脉穿刺和血库。

尼日利亚临床实验室服务市场按专科和提供商细分。市场按专科细分为临床化学检测、微生物学检测、血液学检测、免疫学检测、细胞学检测、基因检测和其他专科。提供商将市场细分为独立、参考和医院实验室。报告以美元价值形式提供上述所有细分市场的市场规模。

| 临床化学检测 |

| 微生物学检测 |

| 血液学检测 |

| 免疫学检测 |

| 细胞学检测 |

| 基因和分子检测 |

| 其他专科 |

| 独立和参考实验室 |

| 医院实验室 |

| 传染病 |

| 非传染性/慢性病 |

| 生殖和产前 |

| 肿瘤学 |

| 健康和预防筛查 |

| 常规检测 |

| 专科/特殊检测 |

| 按专科 | 临床化学检测 |

| 微生物学检测 | |

| 血液学检测 | |

| 免疫学检测 | |

| 细胞学检测 | |

| 基因和分子检测 | |

| 其他专科 | |

| 按提供商 | 独立和参考实验室 |

| 医院实验室 | |

| 按应用 | 传染病 |

| 非传染性/慢性病 | |

| 生殖和产前 | |

| 肿瘤学 | |

| 健康和预防筛查 | |

| 按检测类型 | 常规检测 |

| 专科/特殊检测 |

报告中回答的关键问题

2025年尼日利亚临床实验室服务市场有多大?

尼日利亚临床实验室服务市场规模在2025年为6.4103亿美元,预计到2030年将以4.71%的复合年增长率达到8.0651亿美元。

全国哪个检测细分增长最快?

基因和分子诊断以预计6.54%的复合年增长率领先增长,因为精准医学倡议获得资金支持且设备成本下降。

独立实验室占多少份额?

独立和参考实验室通过利用集中式高通量中心和上门收集服务,在2024年占据59.65%的尼日利亚临床实验室服务市场份额。

为什么健康保险扩张对实验室至关重要?

国家健康保险局目标覆盖8300万公民,预计将提升检测利用率并稳定报销流程。

实验室面临的主要运营挑战是什么?

关键障碍包括技能型工人短缺、电力供应不稳定、使试剂成本膨胀的外汇波动,以及分散的监管监督。

实验室如何解决农村诊断缺口?

提供商部署移动检测单元,采用即时检测设备,并整合远程病理学网络,以缩短结果时间并扩大服务不足地区的检测菜单覆盖范围。

页面最后更新于: