Анализ рынка жилой недвижимости Египта

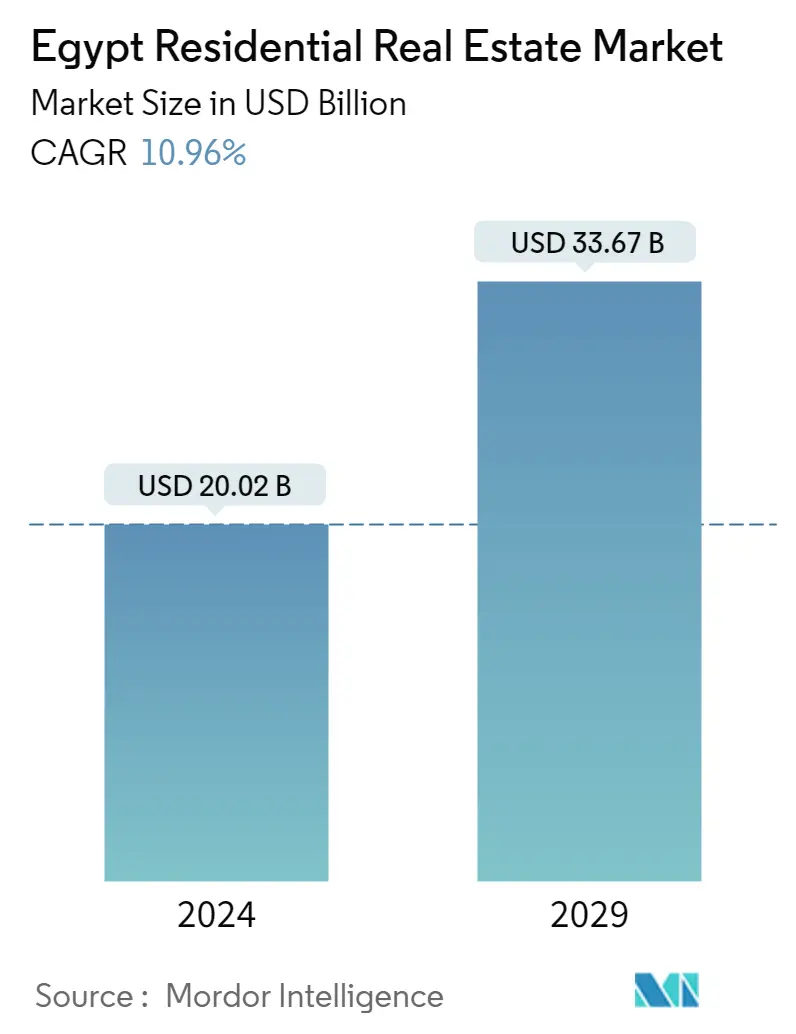

Объем рынка жилой недвижимости Египта оценивается в 20,02 миллиарда долларов США в 2024 году и, как ожидается, достигнет 33,67 миллиарда долларов США к 2029 году, среднегодовой рост составит 10,96% в течение прогнозируемого периода (2024-2029 годы).

Растет спрос на жилые помещения в ключевых городах Египта, особенно в Каире. Правительственные инициативы и предстоящие проекты также являются ключевыми драйверами рынка.

Несмотря на сложный экономический фон, вызванный глобальной пандемией, все основные сектора недвижимости Египта могут расти или оставаться стабильными в 2021 году. На рынке жилой недвижимости Каира в прошлом году наблюдался наибольший рост арендная плата в некоторых районах выросла на 8% г/г.

В 2021 году в Каире было построено около 19 000 жилых единиц, в результате чего общий жилой фонд провинции составил примерно 227 000. Это на 40% больше, чем в предыдущем году, когда было сдано всего 2500 жилых единиц. Большая часть жилищного строительства, завершенного в 2021 году, будет представлять собой крупные многофункциональные комплексы, при этом некоторые застройщики предпочитают менее масштабные проекты для управления денежными потоками. В 2021 году было издано постановление правительства, запрещающее застройщикам выставлять на продажу какие-либо объекты до тех пор, пока не будет завершено не менее 30% проекта.

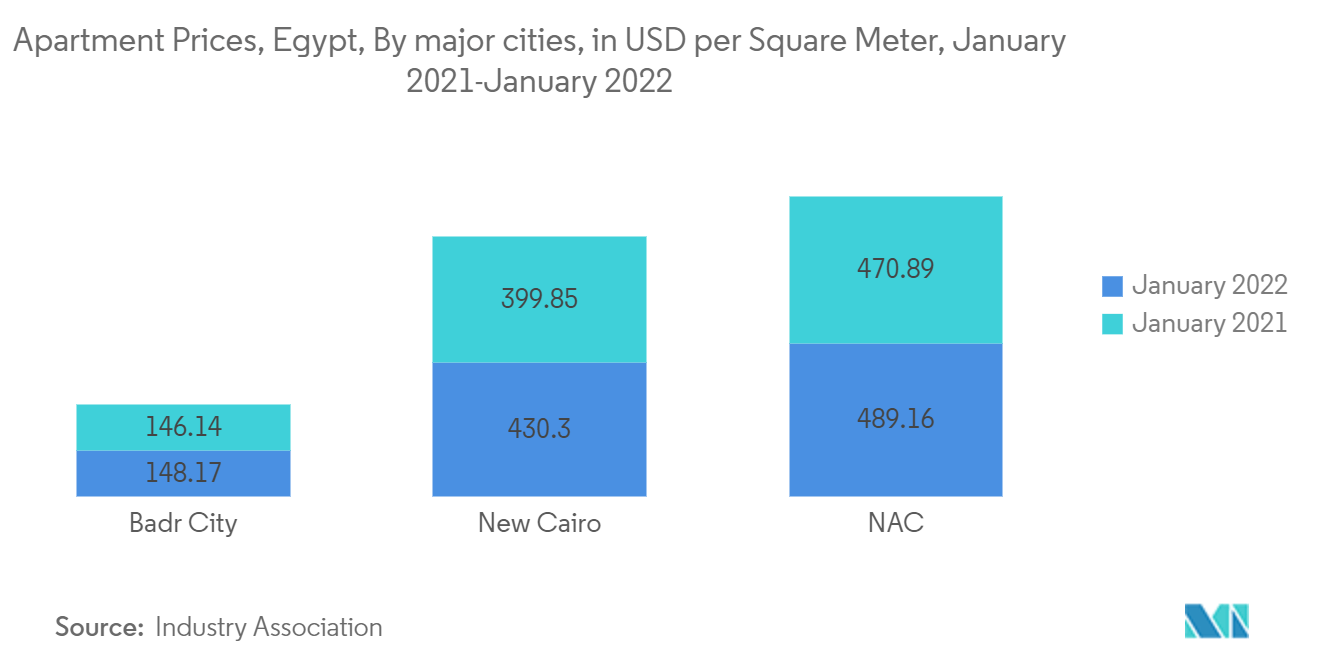

Действия Административной столицы городского развития, вероятно, привели к увеличению темпов завершения проектов, побуждая застройщиков сократить время их реализации. Забегая вперед, предполагается, что в 2022 году будет завершено строительство около 29 000 единиц жилья, большая часть из которых будет расположена к востоку от Каира. Поскольку население Большого Каира, как ожидается, удвоится в течение следующих двух десятилетий, застройщики будут пользоваться большим спросом на жилую недвижимость. Новая административная столица (НАК) – это один из районов, в котором за последний год значительно увеличилось предложение жилой недвижимости.

Несколько знаковых проектов, в том числе New Garden City и Capital Residence, уже завершены или близки к завершению, что расширяет возможности для жителей, желающих переехать в новый город. Новая административная столица, в которой расположены ключевые министерства, правительственные здания и иностранные посольства Египта, в ближайшие годы должна стать главным административным и финансовым центром страны. Поскольку ожидается, что в ближайшее время в NAC переедут более 50 000 рабочих, город увидит приток новых жителей, а застройщики должны извлечь выгоду из концентрированного спроса на жилье.

Тенденции рынка жилой недвижимости Египта

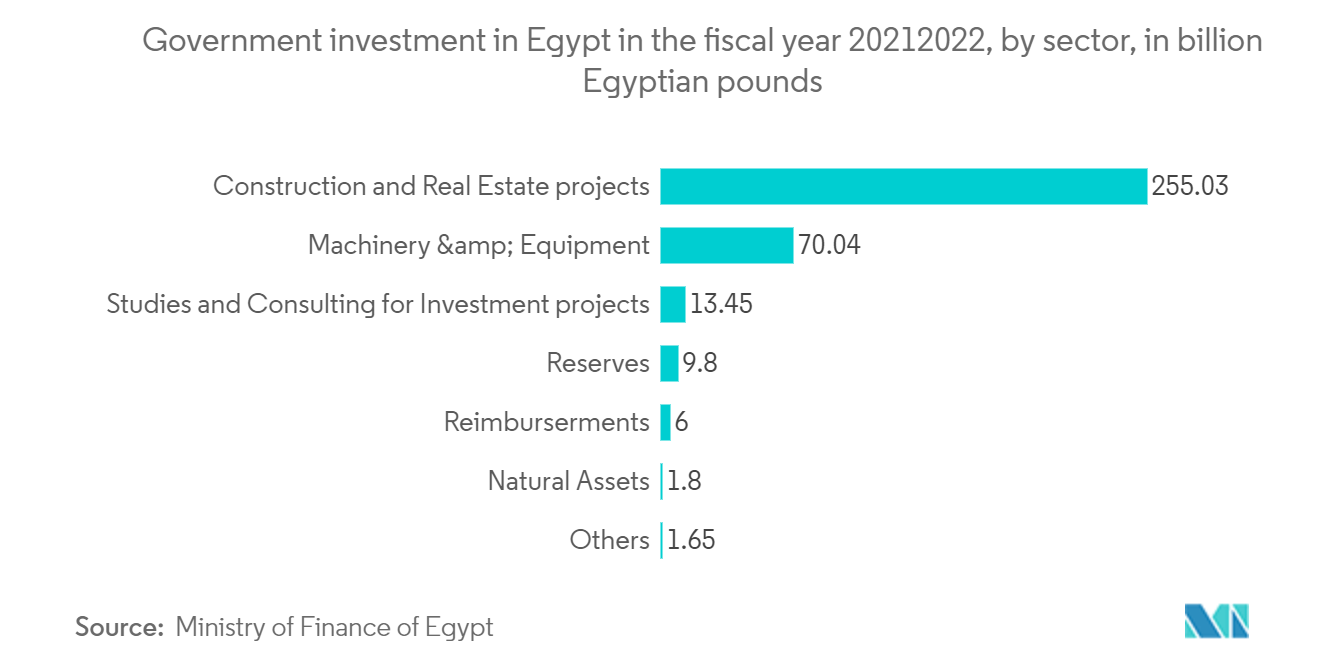

Увеличение частных инвестиций в сектор недвижимости, стимулирующее рынок

Сектор недвижимости Египта является одним из самых горячих инвестиционных направлений страны. По данным Министерства планирования и международного сотрудничества, темпы роста недвижимости превысили 15% в 2021 году. Сектор извлек выгоду из неопределенности и нестабильности региональных и глобальных экономических проблем. Однако эти общие тенденции должны давать полную картину спроса. Они дают лишь частичную картину, поскольку представляют лишь формальный рынок, который обслуживает небольшую часть общества.

С другой стороны, в этом сегменте рынка наблюдается тенденция к продаже недвижимости. Это говорит о том, что стандартные показатели оценки спроса на основе доходов и сбережений, возможно, придется пересмотреть в конкретных областях рынка. Наконец, несмотря на растущую тенденцию к спекуляциям на верхнем сегменте рынка, Египет имеет значительное ядро внутренних конечных пользователей, что обеспечивает высокий спрос, который в конечном итоге принесет выгоду разработчикам в долгосрочной перспективе. Эти тенденции указывают на расширение возможностей для покупки жилья в Египте.

Хотя спрос, по-видимому, существует, цены за единицу продукции начинают усугублять проблему доступности. Жилье будет по-прежнему пользоваться высоким спросом, поскольку население страны растет на 2,5 миллиона человек в год и регистрируется один миллион браков. Развитие ряда мегапроектов, в том числе расширение особых экономических зон, стимулирует экономический рост. Другие меры по стимулированию экономического роста включают Суэцкий канал, Нью-Аламейн и новую административную столицу. Например, нынешнее разрешение на использование земли для государственно-частного партнерства в сочетании с фундаментально устойчивым местным спросом будет стимулировать рынок жилья.

Рост рынка элитного жилья

Недвижимость в Египте популярна среди местных жителей и иностранцев, особенно в курортных зонах Красного моря. Спрос со стороны россиян, например, вырос на 49% в первом квартале 2022 года по сравнению с аналогичным периодом прошлого года. Люди все чаще стремятся купить недвижимость в Египте, а не просто арендовать дом для отдыха. Рост цен также способствовал падению египетского фунта по отношению к доллару США. В целом продажи активны по всем направлениям. Курорт Макади переживает значительную динамику.

Цены растут на первичном и вторичном рынках Хургады. Увеличение первичного рынка частично связано с ростом цен на строительные материалы. Наиболее ликвидными объектами на любом рынке являются студии и однокомнатные квартиры, но большим спросом пользуются и двухкомнатные квартиры. Покупатели в основном из соседних стран, включая Европу, Великобританию, Россию, Украину и Ближний Восток. Многие египтяне со всей страны также заинтересованы в приобретении дачи на Красном море.

Рынок недвижимости Египта привлекает покупателей, но цены остаются относительно низкими по сравнению с другими странами. Плюс сезон круглый год, низкая стоимость жизни и Красное море. Государство сейчас вкладывает значительные средства в инфраструктуру всех регионов Египта, строя целые города, а не просто комплексы. Для региона Сахл Хашиш заявлен новый мини-город с лагунами, всей инфраструктурой, международными выставочными центрами и даже оперой. В Эль-Гуне также строится роскошный курорт Сома Бэй и множество новых проектов.

Обзор индустрии жилой недвижимости Египта

Египетский рынок жилой недвижимости фрагментирован и высококонкурентен, на нем присутствуют местные, региональные и международные игроки. Orascom Development Egypt, Connect Homes, Emaar Misr, Avenues Real Estate, Coldwell Banker Egypt и другие являются одними из крупнейших игроков на рынке. Крупные фирмы имеют финансовые ресурсы в своих интересах, тогда как малые предприятия могут эффективно конкурировать, накапливая опыт на местных рынках. Огромные инвестиции в устойчивую жилую инфраструктуру привлекают игроков на рынок Египта.

Лидеры рынка жилой недвижимости Египта

Orascom Development Egypt

Ora Developers

Emaar Misr

Avenues Real Estate

Coldwell Banker Egypt

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка жилой недвижимости Египта

- Ноябрь 2022 г. египетский девелопер Wadi Degla Developments запустил новый жилой проект Club Town в Нью-Дегла, Маади, Южный Каир, за 1,5 миллиарда египетских фунтов (61 миллион долларов США). Трехэтапный проект занимает площадь 70 акров и включает в себя 550 жилых единиц и коммерческую площадь. Согласно заявлению, Breeze, являющийся частью первой фазы Club Town, будет сдан в период с 2024 по 2026 год. В период с 2022 по 2023 год застройщик намеревался построить более 1500 единиц.

- Октябрь 2022 г. SODIC, материнская компания Orascom Development Egypt, предложила купить Orascom Real Estate за 125 миллионов долларов США. В 2021 году компания Aldar Properties из Абу-Даби и государственная холдинговая компания ADQ приобрели контрольный пакет акций SODIC. Ожидалось, что покупка Orascom Real Estate приведет к дальнейшему расширению их бизнеса в сфере недвижимости в Египте. Предложение поступило в связи с тем, что Египет искал миллиарды долларов инвестиций в Персидском заливе, поскольку он боролся с финансовыми последствиями украинского конфликта, такими как рост цен на сырьевые товары.

Сегментация индустрии жилой недвижимости Египта

Жилая недвижимость – это территория, предназначенная для проживания людей. Согласно местным постановлениям о зонировании, жилая недвижимость не может использоваться в коммерческих или промышленных целях.

Всесторонний анализ рынка жилой недвижимости Египта, охватывающий текущие рыночные тенденции, ограничения, технологические обновления, а также подробную информацию о различных сегментах и конкурентной среде отрасли. Влияние COVID-19 также было учтено и рассмотрено в ходе исследования.

Рынок сегментирован по типам (квартиры и кондоминиумы, виллы и земельные дома).

В отчете представлены размеры рынка и прогнозы египетского рынка жилой недвижимости в стоимостном выражении (в долларах США) для всех вышеуказанных сегментов.

| Квартиры и кондоминиумы |

| Виллы и земельные дома |

| По типу | Квартиры и кондоминиумы |

| Виллы и земельные дома |

Часто задаваемые вопросы по исследованию рынка жилой недвижимости Египта

Насколько велик рынок жилой недвижимости Египта?

Ожидается, что объем рынка жилой недвижимости Египта достигнет 20,02 млрд долларов США в 2024 году и вырастет в среднем на 10,96%, достигнув 33,67 млрд долларов США к 2029 году.

Каков текущий размер рынка жилой недвижимости Египта?

Ожидается, что в 2024 году объем рынка жилой недвижимости Египта достигнет 20,02 миллиарда долларов США.

Кто являются ключевыми игроками на рынке жилой недвижимости Египта?

Orascom Development Egypt, Ora Developers, Emaar Misr, Avenues Real Estate, Coldwell Banker Egypt — основные компании, работающие на рынке жилой недвижимости Египта.

Какие годы охватывает рынок жилой недвижимости Египта и каков был размер рынка в 2023 году?

В 2023 году объем рынка жилой недвижимости Египта оценивался в 18,04 миллиарда долларов США. В отчете рассматривается исторический размер рынка жилой недвижимости Египта за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка жилой недвижимости Египта на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об индустрии жилой недвижимости Египта

Статистические данные о доле, размере и темпах роста доходов на рынке жилой недвижимости Египта в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ жилой недвижимости Египта включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.