Размер и доля рынка дрожжей и дрожжевых ингредиентов

Анализ рынка дрожжей и дрожжевых ингредиентов от Mordor Intelligence

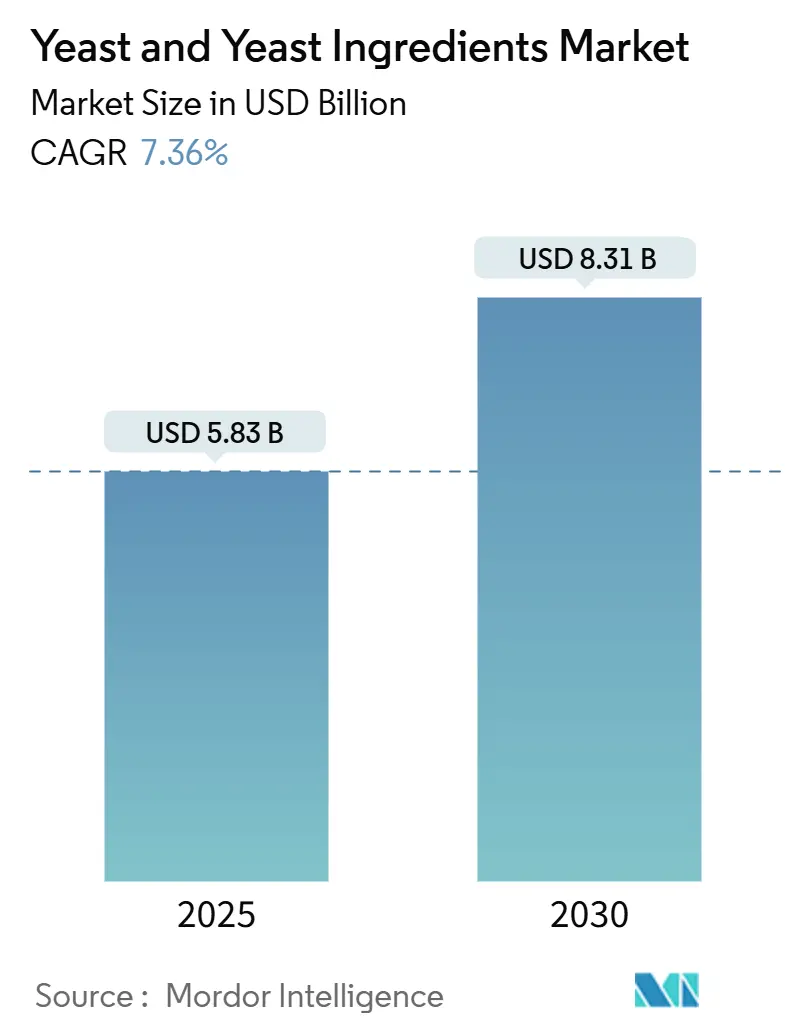

Размер глобального рынка дрожжей и дрожжевых ингредиентов оценивается в 5,83 млрд долларов США в 2025 году и, согласно прогнозам, достигнет 8,31 млрд долларов США к 2030 году, развиваясь с CAGR 7,36%. Устойчивый рост отражает стабильный поворот от товарных хлебопекарных дрожжей к специализированным экстрактам, бета-глюканам, нуклеотидам и пробиотическим штаммам, которые удовлетворяют растущий спрос на продукты с чистой маркировкой и функциональные продукты в каналах пищевых продуктов, напитков, нутрацевтиков и питания животных. Рост также извлекает выгоду из регулятивных предпочтений статуса микроорганизмов "Общепризнанный как безопасный" (GRAS) или "Квалифицированная презумпция безопасности" (QPS), что ускоряет время выхода на рынок инноваций на основе Saccharomyces. Европа остается крупнейшим региональным потребителем благодаря исторической хлебопекарной культуре и строгому надзору за добавками, тогда как Азиатско-Тихоокеанский регион выступает как наиболее быстро растущая территория из-за стремительных инвестиций в пищевую переработку в Китае и Индии, в сочетании с растущим принятием добавок, нацеленных на микробиом. Между тем, достижения в точной ферментации открыли новые источники доходов в фармацевтике и устойчивых химикатах, дополнительно поддерживая массовое принятие в отраслях конечного использования.

Ключевые выводы отчета

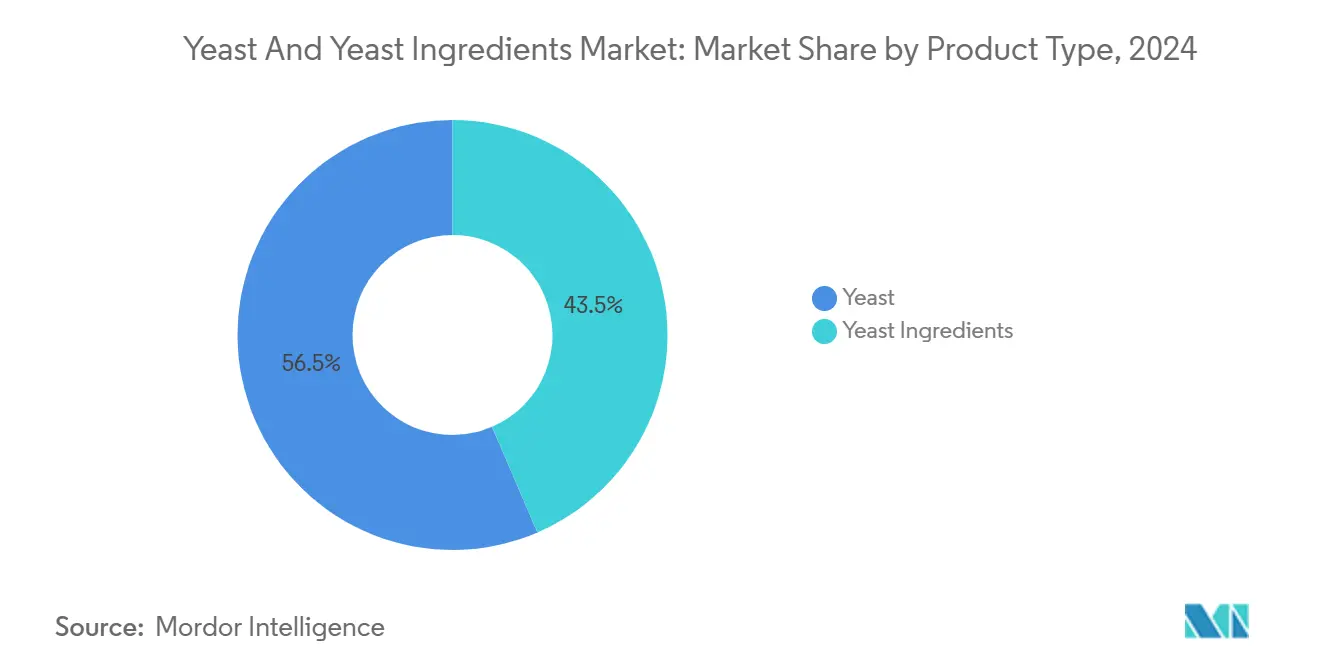

- По типу продукта дрожжи занимали 56,47% доли рынка дрожжей и дрожжевых ингредиентов в 2024 году, а дрожжевые ингредиенты прогнозируются к росту с CAGR 9,56% до 2030 года.

- По форме активные сухие дрожжи занимали 39,52% размера рынка дрожжей и дрожжевых ингредиентов в 2024 году, тогда как быстрорастворимые сухие дрожжи ожидаются к расширению с CAGR 9,88% к 2030 году.

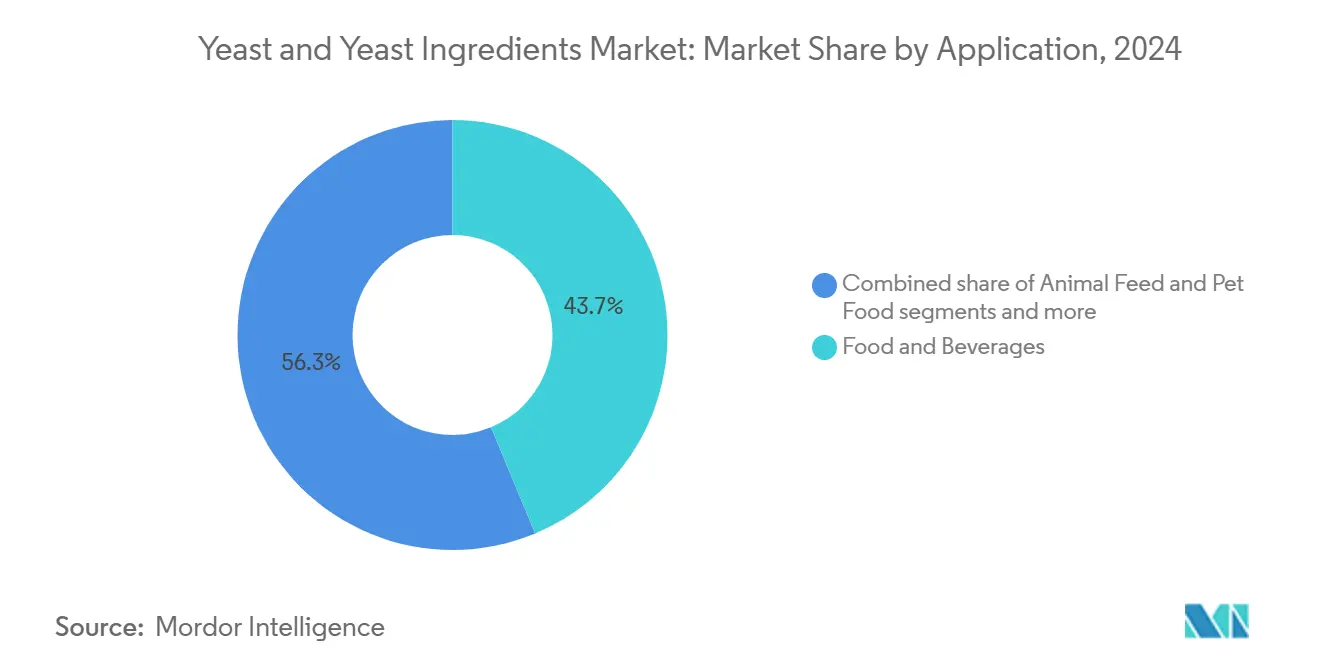

- По применению продукты питания и напитки составляли 43,71% спроса в 2024 году, а фармацевтические препараты и диетические добавки прогнозируются к продвижению с CAGR 10,01% до 2030 года.

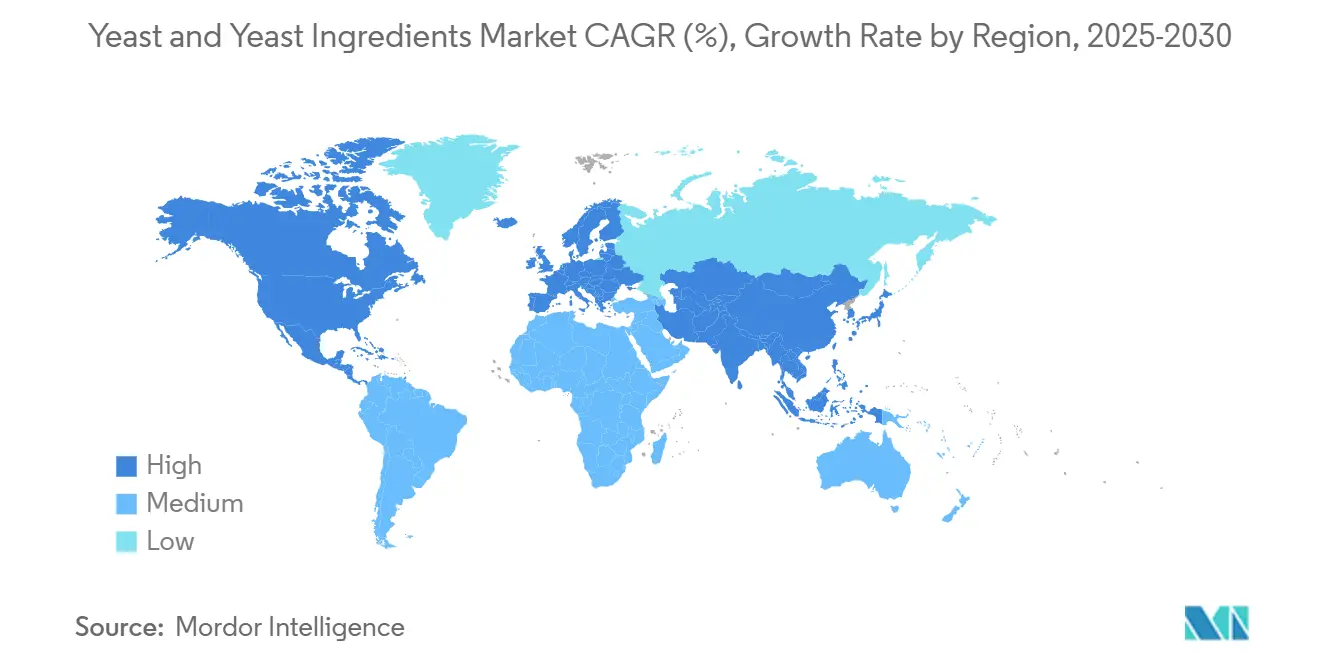

- По географии Европа лидировала с 33,89% долей доходов в 2024 году, а Азиатско-Тихоокеанский регион намерен зафиксировать самый быстрый CAGR 9,67% до 2030 года.

Глобальные тенденции и аналитика рынка дрожжей и дрожжевых ингредиентов

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущая популярность натуральных ингредиентов с чистой маркировкой | +1.8% | Глобально, с наиболее сильным воздействием в Северной Америке и Европе | Средний срок (2-4 года) |

| Расширение хлебопекарной индустрии | +1.5% | Глобально, с ускоренным ростом в Азиатско-Тихоокеанском регионе | Долгий срок (≥ 4 лет) |

| Увеличение использования в пищевых добавках и обогащенных продуктах | +1.2% | Основа в Северной Америке и Европе, расширение в Азиатско-Тихоокеанский регион | Средний срок (2-4 года) |

| Технологические достижения в дрожжевой ферментации | +1.0% | Глобально, с инновационными центрами в Европе и Северной Америке | Долгий срок (≥ 4 лет) |

| Растущее принятие в питании животных | +0.8% | Глобально, с наиболее сильным ростом в Азиатско-Тихоокеанском регионе и Южной Америке | Средний срок (2-4 года) |

| Расширение нутрацевтических дрожжей, нацеленных на микробиом | +0.7% | Северная Америка и Европа, глобальное расширение | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущая популярность натуральных ингредиентов с чистой маркировкой

Потребительский скептицизм по отношению к синтетическим добавкам стимулирует спрос на дрожжевые усилители вкуса и пищевые ингредиенты. Согласно Международному совету по пищевой информации, в 2024 году почти 26% респондентов в Соединенных Штатах указали, что "Натуральный" лучше всего определяет здоровую пищу, при этом дрожжевые экстракты все чаще заменяют искусственные усилители вкуса в пикантных применениях [1]Источник: Международный совет по пищевой информации, "Обзор продуктов питания и здоровья IFIC 2024", Food Insight, foodinsight.org. Дрожжевые экстракты расширились за пределы традиционных применений, служа как усилители умами в формулах с пониженным содержанием натрия, где их естественное содержание глутамата обеспечивает глубину вкуса без синтетических добавок. Исследования показывают, что дрожжевой экстракт эффективно маскирует нежелательные привкусы в маринованных продуктах с пониженным содержанием натрия, функционируя как ингредиент, который удовлетворяет как требования чистой маркировки, так и потребности переформулирования, ориентированные на здоровье. Статус "Общепризнанный как безопасный" (GRAS) дрожжевых ингредиентов исключает длительные процессы одобрения, необходимые для синтетических альтернатив. Производители продуктов питания теперь рассматривают дрожжевые ингредиенты как защиту от развивающихся регуляций чистой маркировки, что приводит к устойчивому росту спроса независимо от рыночных колебаний.

Расширение хлебопекарной индустрии

Глобальное расширение хлебопекарной отрасли выходит за рамки традиционных категорий хлеба в премиальные, ремесленные и ориентированные на здоровье сегменты, увеличивая спрос на специализированные дрожжевые формулы. Дрожжи улучшают характеристики продукта в хлебобулочных изделиях, таких как пицца, хлеб и домашние изделия. Рост хлебопекарной и кондитерской индустрии поддерживает расширение этого сегмента. Согласно LocalCircles, ноябрьский опрос 2023 года о потреблении сахара в Индии показал, что 31% респондентов потребляли хлебобулочные изделия ежедневно. Переход индустрии к безглютеновым и безаллергенным продуктам требует специализированных штаммов дрожжей и процессов ферментации, побуждая производителей разрабатывать целевые решения для альтернативных мучных систем. В то время как развивающиеся рынки стимулируют объемный рост, развитые рынки делают акцент на премиализацию, создавая параллельный спрос как на товарные, так и на специализированные дрожжевые продукты. Разработка форматов контроля порций и удобства создает дополнительные возможности роста, особенно для быстрорастворимых и активных сухих дрожжевых формул, которые соответствуют современным потребительским моделям.

Увеличение использования в пищевых добавках и обогащенных продуктах

Дрожжи эволюционировали от традиционного агента ферментации в систему доставки питательных веществ, обеспечивая высокоценные применения в диетических добавках и функциональных продуктах питания. Обогащенные селеном дрожжи демонстрируют это продвижение, с одобрениями EFSA, позволяющими формулировки содержания селена до 3000 мг/кг, что обеспечивает более концентрированные пищевые добавки при сохранении стандартов безопасности. Извлечение бета-глюкана из клеточных стенок дрожжей производит ингредиенты, поддерживающие иммунитет, с доказанной эффективностью, в то время как В-витамины, полученные из дрожжей, обеспечивают лучшую биодоступность по сравнению с синтетическими версиями. Статус GRAS FDA для пептидных комплексов дрожжевого гидролизата в пищевых применениях подтверждает регулятивное принятие современных методов обработки дрожжей. Пробиотические дрожжевые применения расширились за пределы обычных Saccharomyces boulardii, включая инженерные штаммы с усиленными терапевтическими преимуществами, такими как улучшенная устойчивость к желудочной кислоте и специфическое производство метаболитов. Эта интеграция биотехнологии и питания создает возможности для премиальной ценовой политики, превышающей традиционные дрожжевые применения.

Технологические достижения в дрожжевой ферментации

Технологические достижения в дрожжевой ферментации стимулируют значительный рост глобального рынка дрожжей и дрожжевых ингредиентов. Инновации в улучшении штаммов, метаболической инженерии и точной ферментации повысили эффективность, выход и универсальность производства дрожжей. Эти разработки обеспечивают производство специализированных штаммов дрожжей со специфическими функциональностями, включая улучшенные вкусовые профили, стрессоустойчивость и продуктивность. Revyve, голландская компания пищевых технологий, представила дрожжевой текстурирующий ингредиент в сентябре 2024 года. Этот ингредиент, разработанный через собственный процесс с использованием хлебопекарных дрожжей, функционирует как заменитель яиц с чистой маркировкой, без аллергенов, с нейтральным вкусом и цветом. Он обеспечивает преимущества эмульгирования, гелеобразования, связывания и удержания воды, что делает его применимым в соусах, хлебобулочных изделиях, кондитерских изделиях и растительных молочных альтернативах. Нетрадиционные дрожжевые платформы, такие как Issatchenkia orientalis, появляются как ценные альтернативы из-за их повышенной стрессоустойчивости и способности обрабатывать разнообразные субстраты по сравнению с традиционными Saccharomyces cerevisiae [2]Источник: Министерство сельского хозяйства США, "Разработка микробных платформ, способных к совместной ферментации нетрадиционных субстратов для усиленного производства химических веществ с добавленной стоимостью", USDA, usda.gov. Дрожжи продолжают утверждаться как фундаментальная платформенная технология для устойчивого производства, с растущими применениями в пищевой, фармацевтической, химической и материальной индустриях.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокая стоимость специализированных дрожжевых ингредиентов | -1.2% | Глобально, с наиболее сильным воздействием на чувствительные к цене развивающиеся рынки | Краткий срок (≤ 2 лет) |

| Колебания цен на сырье | -0.9% | Глобально, с особенным воздействием на регионы, зависимые от мелассы | Краткий срок (≤ 2 лет) |

| Ограниченная осведомленность потребителей о дрожжевых ингредиентах | -0.6% | Преимущественно Азиатско-Тихоокеанский регион и развивающиеся рынки | Средний срок (2-4 года) |

| Конкуренция с альтернативными усилителями вкуса | -0.4% | Глобально, с наиболее сильной конкуренцией на развитых рынках | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Высокая стоимость специализированных дрожжевых ингредиентов

Премиальные дрожжевые ингредиенты стоят в 3-5 раз дороже товарных дрожжей, ограничивая их принятие в чувствительных к цене применениях и развивающихся рынках. Производство обогащенных селеном дрожжей требует специализированных условий ферментации и систем контроля качества, что увеличивает производственные затраты. Ограниченное количество одобренных производственных предприятий ограничивает поставки и поддерживает высокие цены. Требования регулятивного соответствия для новых дрожжевых ингредиентов добавляют значительные затраты, особенно для применений, требующих обширной документации по безопасности и клинической валидации. Малые и средние производители продуктов питания часто не имеют технической экспертизы для эффективного использования специализированных дрожжевых ингредиентов, что ограничивает проникновение на рынок, несмотря на их доказанные преимущества. Соотношение затрат и выгод становится благоприятным преимущественно в высокоценных применениях, таких как нутрацевтики и премиальные пищевые продукты, что ограничивает широкое принятие передовых дрожжевых технологий.

Колебания цен на сырье

Индустрия производства дрожжей сильно зависит от сельскохозяйственного сырья, преимущественно мелассы и субстратов на основе сахара, делая производителей уязвимыми к колебаниям цен на сырьевые товары, которые влияют на прибыльность. Хотя утилизация сельскохозяйственных отходов и альтернативные субстраты представляют возможности для снижения затрат, эти решения требуют значительных капитальных инвестиций в технологии ферментации и регулятивное соответствие. Энергоемкая природа процессов ферментации, которые требуют точного контроля температуры и аэрации, делает производственные затраты чувствительными к изменениям цен на коммунальные услуги. Для компаний, которые закупают сырье на международном уровне, обслуживая местные рынки, валютные колебания на развивающихся рынках дополнительно усиливают проблемы входных затрат. Недавние глобальные нарушения цепочки поставок подчеркнули уязвимость индустрии к доступности и ценовой волатильности входов, что приводит к периодическому давлению на маржу, ограничивающему инвестиции в расширение мощностей и инновации.

Сегментный анализ

По типу продукта: дрожжевые ингредиенты стимулируют инновационную премию

Дрожжи занимают доминирующую долю рынка 56,47% в 2024 году, движимые их основной ролью в традиционных процессах ферментации, в то время как сегмент дрожжевых ингредиентов демонстрирует наивысший потенциал роста с прогнозируемым CAGR 9,56% до 2030 года. Эта модель роста указывает на рыночный сдвиг к специализированным применениям, где дрожжевые ингредиенты генерируют более высокие маржи через усиленную функциональность. Хлебопекарные дрожжи остаются основным продуктом в обычных применениях, поддерживаемым стабильным спросом от расширяющейся глобальной хлебопекарной индустрии. Пивные дрожжи сохраняют свое значение в растущем секторе крафтового пива и рынке пищевых добавок из-за их высокого содержания В-витаминов и белка.

Винные дрожжи извлекают выгоду из увеличивающегося глобального производства премиального вина, поскольку специализированные штаммы улучшают характеристики вина и выражение терруара. Дрожжи Torula и не-Saccharomyces приобретают важность в новых ферментационных применениях, особенно в разработке альтернативных белков и усилении вкуса. Дрожжевые экстракты лидируют в расширении сегмента ингредиентов, преимущественно из-за их роли в переформулировании продуктов с чистой маркировкой и усилении натурального вкуса умами, заменяя искусственные вкусовые соединения.

По форме: быстрорастворимые сухие дрожжи захватывают премию удобства

Активные сухие дрожжи занимают долю рынка 39,52% в 2024 году, поддерживаемые установленными сетями дистрибуции и знакомыми характеристиками обращения. Быстрорастворимые сухие дрожжи демонстрируют наивысший темп роста в 9,88% CAGR до 2030 года, движимые их удобством, стабильностью при хранении и стабильной производительностью. Свежие дрожжи сохраняют свою позицию в коммерческих хлебопекарных операциях, где немедленное использование и превосходные свойства ферментации компенсируют их требования к обращению и ограниченный срок хранения.

Принятие быстрорастворимых сухих дрожжей увеличивается на развивающихся рынках, где инфраструктурные ограничения благоприятствуют продуктам с более долгим сроком хранения и усиленными возможностями дистрибуции. Профессиональные пекари выбирают быстрорастворимые формулы из-за их свойств прямого добавления и сниженных потребностей в гидратации, которые оптимизируют эффективность производства. Рост домашней выпечки, движимый изменениями образа жизни, поддерживает спрос на быстрорастворимые сухие дрожжи из-за их надежной производительности и продленного срока хранения, который подходит для случайного использования.

По применению: фармацевтические препараты лидируют в трансформации роста

Сегмент продуктов питания и напитков занимает долю рынка 43,71% в 2024 году, подчеркивая основную роль дрожжей в традиционных пищевых применениях. Сегмент фармацевтических препаратов и диетических добавок прогнозируется к росту с CAGR 10,01% до 2030 года, поскольку дрожжи переходят от базового ингредиента к ключевому компоненту в терапевтических и пищевых применениях.

В секторе продуктов питания и напитков хлебобулочные и кондитерские применения поддерживают стабильный рост, движимый увеличивающимся глобальным населением и урбанизацией, которые стимулируют спрос на переработанные продукты. Сегмент пикантных продуктов и закусок расширяется через инициативы чистой маркировки, с производителями, использующими дрожжевые экстракты для замены искусственных усилителей вкуса. Молочные продукты и молочные альтернативы представляют новые возможности, особенно в пробиотических продуктах, где дрожжи дополняют бактериальные культуры. Сегменты кормов для животных и кормов для домашних животных показывают стабильный рост из-за расширяющегося производства скота на развивающихся рынках и увеличенного фокуса на премиальном питании для домашних животных.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

Европа занимает долю рынка 33,89% в 2024 году, поддерживаемая традиционными пищевыми практиками, регуляциями качества и биотехнологической инфраструктурой, которые создают премиальное рыночное позиционирование. Рынок дрожжей и дрожжевых ингредиентов движим потребительским спросом на продукты с чистой маркировкой и натуральные процессы ферментации. Установленная хлебопекарная индустрия Европы, наряду с расширяющимися применениями в пикантных закусках, мясных альтернативах и функциональных напитках, позиционирует регион как значительный центр разработки дрожжевых продуктов.

Азиатско-Тихоокеанский регион показывает наивысший потенциал роста с CAGR 9,67% до 2030 года, подпитываемый промышленным развитием, увеличенными потребительскими тратами и правительственными инициативами в модернизации пищевой переработки. Расширяющийся сектор пищевой переработки Китая представляет значительные возможности для производителей дрожжей, с регуляциями, подчеркивающими безопасность пищи и стандарты качества, которые выгодны установленным международным поставщикам [3]Источник: Министерство сельского хозяйства США, "Китай: Ингредиенты пищевой переработки Ежегодно", USDA, usda.gov.

Северная Америка демонстрирует стабильный рост через инновации продуктов и премиализацию, особенно в высокомаржинальных специализированных сегментах. Сельскохозяйственные ресурсы Южной Америки и увеличивающееся потребление белка поддерживают как пищевые, так и кормовые применения, в то время как Ближний Восток и Африка показывают потенциал роста из-за развивающихся возможностей пищевой переработки и растущего городского населения.

Конкурентная среда

Глобальные лидеры, такие как Lesaffre, Angel Yeast и Associated British Foods, доминируют на рынке дрожжей и дрожжевых ингредиентов, используя экономию масштаба в хлебопекарных дрожжах. Их фокус на инновациях позволяет им удовлетворить растущий спрос на ингредиенты с чистой маркировкой, применения функциональных продуктов и устойчивые методы производства. Дополнительно, эти компании расширяют свое глобальное присутствие через стратегические партнерства, приобретения и сотрудничество, дополнительно укрепляя свою конкурентную позицию на рынке.

Рынок свидетельствует значительные возможности роста в появляющихся сегментах, таких как микробиомная терапия, устойчивое производство белков и специализированные формулы кормов для животных. Эти сегменты характеризуются высокой технической сложностью, включая продвинутые техники ферментации и соответствие строгим регулятивным рамкам, что создает существенные барьеры для входа. Увеличивающийся потребительский фокус на персонализированном питании и экологически дружественных продуктах дополнительно стимулирует спрос на достижения в этих сегментах.

Меньшие компании набирают обороты, нацеливаясь на нишевые сегменты и региональные рынки, используя свою гибкость и глубокое понимание местных регулятивных сред. Строя сильные отношения с клиентами и принимая инновационные технологии, меньшие игроки способны эффективно конкурировать с более крупными глобальными фирмами. Дополнительно, многие из этих компаний принимают устойчивые практики и разрабатывают специализированные продукты, приспособленные к специфическим потребительским требованиям, что позволяет им дифференцироваться и обеспечить лояльную клиентскую базу на все более конкурентном рынке.

Лидеры индустрии дрожжей и дрожжевых ингредиентов

-

Associated British Foods plc

-

Angel Yeast Co. Ltd.

-

Lesaffre Yeast Corporation

-

Lallemand Inc.

-

Novonesis

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние развития в отрасли

- Июнь 2025: MicroBioGen, австралийская компания дрожжевых биотехнологий, и Lesaffre, глобальная ферментационная компания, заключили эксклюзивное всемирное соглашение о лицензировании и сотрудничестве для разработки дрожжевых решений для хлебопекарных, пищевых и биохимических рынков. Партнерство объединяет платформу дрожжевых штаммов MicroBioGen и 20-летнюю генетическую библиотеку с возможностями биоинженерии Lesaffre, инфраструктурой исследований и разработок, и глобальной производственной сетью для повышения эффективности и устойчивости в отраслях.

- Декабрь 2024: Yeastup AG, швейцарская компания пищевых технологий, обеспечила 8,9 млн швейцарских франков (~9,9 млн долларов США) в раунде финансирования Series A для создания крупномасштабного производственного предприятия. Компания планирует преобразовать бывшее молочное предприятие в Швейцарии для обработки более 20 000 тонн отработанных пивных дрожжей ежегодно. Используя свою патентованную технологию, Yeastup стремится извлечь три функциональных ингредиента за один шаг: белок (под брендом Yeastin), бета-глюкан и маннопротеин.

- Август 2024: AB Mauri North America приобрела Omega Yeast Labs LLC. Работая из 14 000-квадратного предприятия в Чикаго, Omega Yeast Labs фокусируется на исследованиях, разработках и производстве, с дополнительными локациями по всему Среднему Западу. AB Mauri рассматривает это приобретение как стратегическое дополнение к своему подразделению AB Biotek. AB Biotek специализируется на создании специализированных дрожжевых решений, приспособленных для разнообразных рынков, включая алкогольные напитки (охватывающие пиво, вино, дистиллированные спирты, селтцер и сидр), производство биоэтанола и питание животных.

- Апрель 2024: Lesaffre, крупнейший в мире производитель дрожжей, базирующийся во Франции, открыл новое производственное предприятие дрожжей в регентстве Маланг, Восточная Ява, Индонезия. Предприятие управляется через PT Lesaffre Sari Nusa, совместное предприятие с местным партнером PT Citra Bonang. Завод, построенный на участке площадью 9,8 гектара рядом с предприятием смешивания в Сурабае, производит как прессованные, так и сухие дрожжи для Индонезии и хлебопекарных рынков АСЕАН.

Область охвата глобального отчета по рынку дрожжей и дрожжевых ингредиентов

Дрожжевые ингредиенты обеспечивают ряд функций в пищевом производстве. Они обычно доступны в различных формах, включая прессованные, сушеные/гранулированные, кремовые и жидкие.

Глобальный рынок дрожжей и дрожжевых ингредиентов сегментирован по типу, применению и географии. По типу рынок сегментирован на дрожжевые экстракты, дрожжевые аутолизаты, дрожжевой бета-глюкан и дрожжевые дериваты. По применению рынок сегментирован на продукты питания и напитки, фармацевтические препараты, корма и корма для домашних животных, и другие применения. Сегмент продуктов питания и напитков дополнительно разделен на хлебобулочные и кондитерские изделия, напитки и прочее. По географии рынок сегментирован на развивающиеся и установленные рынки по всему земному шару, включая Северную Америку, Европу, Азию, Южную Америку и Ближний Восток и Африку.

Определение размера рынка было выполнено в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Дрожжи | Хлебопекарные дрожжи |

| Пивные дрожжи | |

| Винные дрожжи | |

| Дрожжи Torula/не-Saccharomyces | |

| Дрожжевые ингредиенты | Дрожжевые экстракты |

| Аутолизаты | |

| Бета-глюкан | |

| Дериваты | |

| Специализированные/высоконуклеотидные дрожжи |

| Свежие дрожжи |

| Активные сухие дрожжи |

| Быстрорастворимые сухие дрожжи |

| Продукты питания и напитки | Хлебобулочные и кондитерские изделия |

| Пикантные продукты и закуски | |

| Молочные продукты и молочные альтернативы | |

| Напитки | |

| Прочее | |

| Корма для животных и корма для домашних животных | |

| Фармацевтические препараты и диетические добавки | |

| Прочее |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Франция | |

| Великобритания | |

| Испания | |

| Нидерланды | |

| Италия | |

| Швеция | |

| Польша | |

| Бельгия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Южная Корея | |

| Индонезия | |

| Таиланд | |

| Сингапур | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Чили | |

| Колумбия | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Южная Африка | |

| Нигерия | |

| Саудовская Аравия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Ближний Восток и Африка |

| По типу продукта | Дрожжи | Хлебопекарные дрожжи |

| Пивные дрожжи | ||

| Винные дрожжи | ||

| Дрожжи Torula/не-Saccharomyces | ||

| Дрожжевые ингредиенты | Дрожжевые экстракты | |

| Аутолизаты | ||

| Бета-глюкан | ||

| Дериваты | ||

| Специализированные/высоконуклеотидные дрожжи | ||

| По форме | Свежие дрожжи | |

| Активные сухие дрожжи | ||

| Быстрорастворимые сухие дрожжи | ||

| По применению | Продукты питания и напитки | Хлебобулочные и кондитерские изделия |

| Пикантные продукты и закуски | ||

| Молочные продукты и молочные альтернативы | ||

| Напитки | ||

| Прочее | ||

| Корма для животных и корма для домашних животных | ||

| Фармацевтические препараты и диетические добавки | ||

| Прочее | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Франция | ||

| Великобритания | ||

| Испания | ||

| Нидерланды | ||

| Италия | ||

| Швеция | ||

| Польша | ||

| Бельгия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Южная Корея | ||

| Индонезия | ||

| Таиланд | ||

| Сингапур | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Чили | ||

| Колумбия | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Южная Африка | ||

| Нигерия | ||

| Саудовская Аравия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Какого размера рынок дрожжей и дрожжевых ингредиентов в 2025 году?

Размер рынка дрожжей и дрожжевых ингредиентов оценивается в 5,83 млрд долларов США в 2025 году, с прогнозом достижения 8,31 млрд долларов США к 2030 году при CAGR 7,36%.

Какой регион лидирует в глобальном спросе?

Европа занимает наибольшую долю доходов 33,89% из-за укоренившегося потребления хлебобулочных изделий и строгой регулятивной культуры чистой маркировки.

Какой сегмент расширяется быстрее всего?

Применения фармацевтических препаратов и диетических добавок растут на 10,01% ежегодно благодаря регулятивным одобрениям обогащенных селеном, обогащенных хромом и пробиотических дрожжевых ингредиентов.

Почему продукты быстрорастворимых сухих дрожжей набирают обороты?

Быстрорастворимые сухие дрожжи предлагают долгий срок хранения и удобство прямого добавления, поддерживая прогнозируемый CAGR 9,88%, который превосходит все другие форм-факторы.

Последнее обновление страницы: