Размер и доля глобального рынка биосимиляров

Анализ глобального рынка биосимиляров от Mordor Intelligence

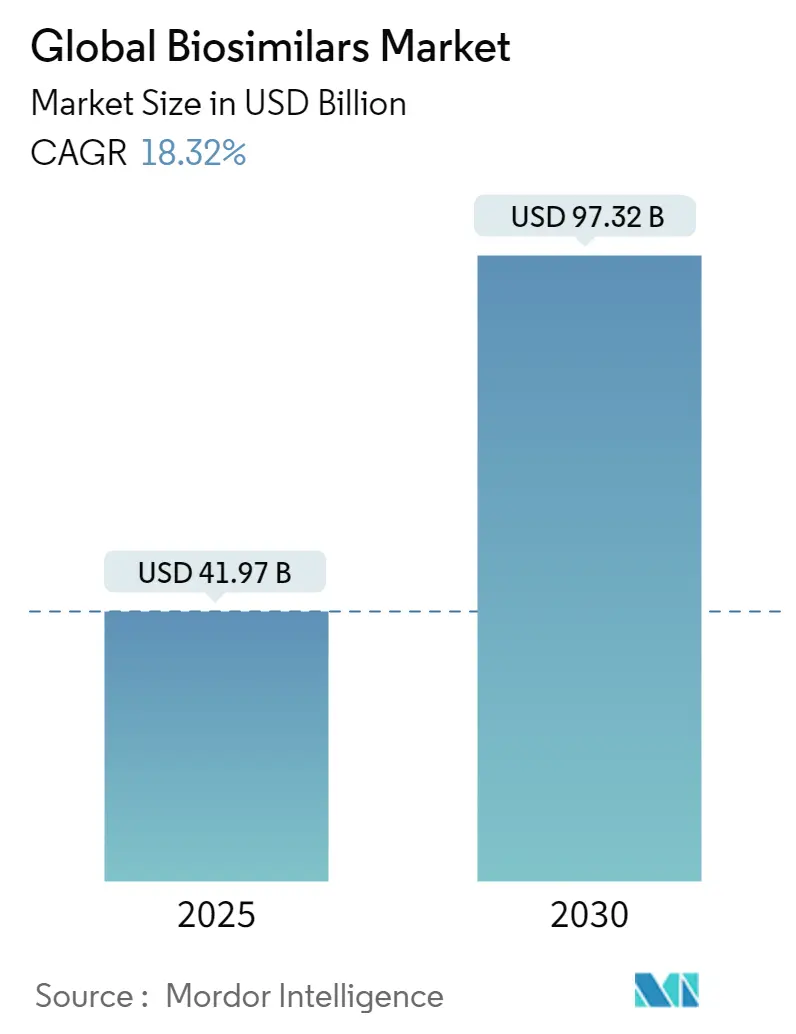

Размер рынка биосимиляров оценивается в 41,97 млрд долларов США в 2025 году и, по прогнозам, достигнет 97,32 млрд долларов США к 2030 году, расширяясь со среднегодовым темпом роста 18,32%. Эта резкая кривая роста отражает переход отрасли биосимиляров от осторожных пилотных программ к рутинному клиническому использованию и сигнализирует о том, что плательщики рассматривают биологические препараты-аналоги как структурный рычаг для долгосрочного сдерживания затрат. Новый вывод, который вытекает из текущих цифр, заключается в том, что глобальные расходы на референтные биологические препараты вряд ли достигнут плато даже при ускорении развития биосимиляров, поскольку многие новые оригинальные молекулы одновременно выходят на рынок. 37% доля рынка биосимиляров в Европе подчеркивает, как ранняя, четкая регуляторная база может трансформироваться в коммерческий масштаб, но также иллюстрирует, что лидирующие позиции не являются неизменными - Азиатско-Тихоокеанский регион теперь регистрирует самый высокий региональный среднегодовой темп роста в 24%. Этот региональный сдвиг подразумевает, что решения по цепочке поставок, принимаемые в Сеуле, Шанхае и Хайдарабаде, будут все больше определять глобальные ценовые точки.

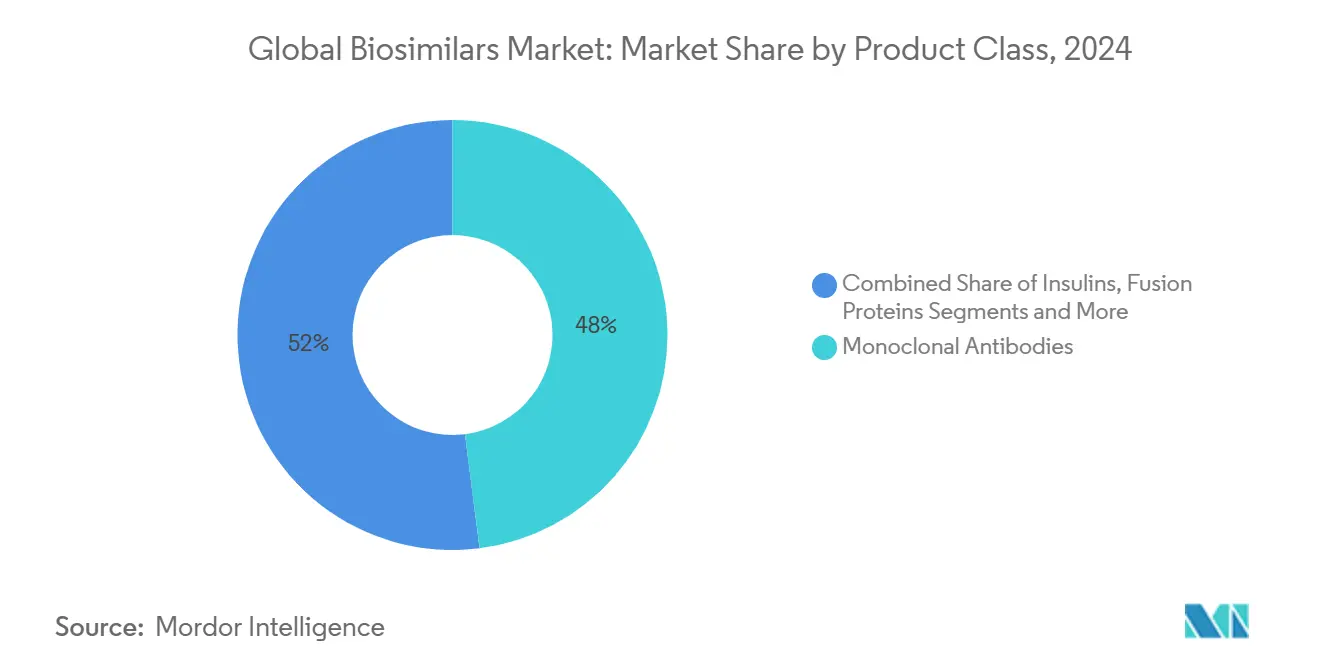

Пятилетний прогноз предполагает, что более 170 млрд долларов США выручки от биологических препаратов потеряют эксклюзивность к 2030 году, расширяя пул доходов, доступный для участников рынка биосимиляров. Эта единственная точка данных означает, что размер рынка биосимиляров может расти быстрее, чем даже предполагает высокий среднегодовый темп роста, поскольку усиливается политика замещения, движимая плательщиками. Второй вывод заключается в том, что хотя моноклональные антитела занимают 48% долю, их относительное доминирование может снизиться, поскольку низкомолекулярные гепарины и новые гибридные белки показывают более крутые кривые роста. Кроме того, недавние пересмотры политики Управления по контролю за продуктами и лекарствами США (FDA), которые упрощают обозначения взаимозаменяемости, вероятно, сожмут временные рамки запуска, склоняя конкурентное преимущество к компаниям с масштабными производственными мощностями.

Ключевые выводы отчета

- Прогнозируется, что рынок биосимиляров почти удвоится с 41,97 млрд долларов США в 2025 году до 97,32 млрд долларов США к 2030 году, развиваясь со среднегодовым темпом роста 18,32%.

- Европа сохраняет наибольшую региональную долю в 37%, в то время как Азиатско-Тихоокеанский регион демонстрирует самый быстрый рост со среднегодовым темпом роста 24% до 2030 года.

- Моноклональные антитела доминируют в доходах по классам продукции с 48% долей в 2024 году; низкомолекулярные гепарины представляют самый быстрорастущий класс со среднегодовым темпом роста 21%.

- Онкологические применения лидируют с 55% доходов 2024 года, тогда как аутоиммунные и хронические воспалительные показания растут быстрее всего со среднегодовым темпом роста 23%.

- Контрактные организации разработки и производства планируют контролировать более 54% глобальных мощностей по производству биологических препаратов к 2028 году, изменяя стратегии 'производить или покупать'.

Тенденции и аналитика глобального рынка биосимиляров

Анализ воздействия движущих факторов

| Движущий фактор | (~) % Воздействие на среднегодовой темп роста | Прогнозная географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Неминуемое истечение патентов на несколько блокбастерных биологических препаратов | +3.8 % | Глобально | Краткосрочные (≤ 2 лет) |

| Растущая распространенность хронических и аутоиммунных заболеваний | +2.9 % | Северная Америка, Европа, Азиатско-Тихоокеанский регион | Долгосрочные (≥ 4 лет) |

| Глобальные мандаты по сдерживанию затрат и тендерные закупки | +2.5 % | Европа, Латинская Америка, MENA | Среднесрочные (2-4 года) |

| Растущая уверенность клиницистов и пациентов (данные реального мира) | +1.7 % | Глобально | Среднесрочные (2-4 года) |

| Рост капитальных инвестиций и расширение мощностей CMO/CDMO | +1.4 % | Азиатско-Тихоокеанский регион, Северная Америка | Среднесрочные (2-4 года) |

| Растущий спрос из-за экономической эффективности | +1.2 % | Глобально | Долгосрочные (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Неминуемое истечение патентов на несколько блокбастерных биологических препаратов

Расширение размера рынка стимулируется беспрецедентной волной истечения патентов, которая откроет доступ к продажам референтных продуктов на сумму около 400 млрд долларов США в период с 2029 по 2034 год. Поскольку только в 2025 году 25 высокоценных биологических препаратов теряют эксклюзивность, разработчики спешат одновременно обеспечить слоты для разработки и производственные слоты. Вывод, сделанный здесь, заключается в том, что пайплайны разработки теперь настолько переполнены, что аналитическая тестирующая мощность, а не финансирование, становится сдерживающим фактором для некоторых программ. Компании, такие как Sandoz, уже раскрыли пайплайны из 28 молекул, демонстрируя масштаб возможности [1]John Doe, 'Novartis Expands Biosimilar Pipeline,' Novartis, novartis.com. Моноклональные антитела, ориентированные на онкологию, наиболее подвержены риску, что подразумевает более низкие средние продажные цены на блокбастерные противораковые препараты в течение прогнозного периода. Эта дестабилизация снизит стоимость лечения и расширит доступ, но также повысит конкурентную напряженность в терапевтических областях, которые ранее включали только двух или трех поставщиков.

Растущая распространенность хронических и аутоиммунных заболеваний

Хронические и аутоиммунные заболевания растут во всем мире, а специализированные лекарства уже составляют более половины расходов на рецептурные препараты в США. Следовательно, биосимиляры, нацеленные на эти состояния, представляют самую быстрорастущую когорту показаний, фиксируя среднегодовой темп роста 23% с 2025 по 2030 год. Вывод из растущих данных о распространенности заключается в том, что бюджеты плательщиков будут испытывать растущее напряжение, даже если биосимиляры достигнут двузначного прироста рыночной доли, поскольку абсолютное число пациентов растет параллельно. Онкология остается крупнейшим пулом доходов сегодня, но рецепты на аутоиммунные заболевания сужают этот разрыв по мере роста диагностических показателей. Данные реального мира из программ в Бразилии показывают экономию затрат, превышающую 50%, когда стабильных пациентов переводят, что позволяет предположить, что аналогичные результаты могут появиться на других развивающихся рынках. Постоянная миграция пациентов к долгосрочным поддерживающим терапиям повышает коммерческую привлекательность биосимиляров хронических заболеваний и стимулирует инвестиции в подкожные составы.

Растущая уверенность клиницистов и пациентов, движимая данными реального мира

Кумулятивные данные о воздействии на пациентов - почти 700 миллионов дней терапии по всему миру - развеяли ранние опасения относительно безопасности перехода на биосимиляры. Руководство FDA от июня 2024 года сняло рутинное требование отдельных исследований переключения, эффективно снизив затраты на разработку и ускорив время выхода на рынок [2]Jane Smith, 'Real-World Evidence Reinforces Biosimilar Safety,' AJMC, ajmc.com. Немедленный вывод заключается в том, что более мелкие компании теперь могут конкурировать за статус первой подачи, поскольку финансовый барьер был снижен. Комфорт клиницистов явно улучшается; биосимиляры адалимумаба захватили 22% доли рынка США в течение девяти месяцев после запуска, темп, который был бы неправдоподобным десятилетие назад. Важно отметить, что растущая уверенность переходит к плательщикам, что, в свою очередь, укрепляет размещение в формуляре для биосимиляров. Поскольку онкология лидирует с показателями проникновения биосимиляров выше 80% в некоторых показаниях, врачи начинают экстраполировать положительный опыт на другие терапевтические области.

Рост капитальных инвестиций, стратегических альянсов и расширения мощностей CMO/CDMO

Прогнозируется, что контрактные производственные организации (CMO) и гибридные разработчики будут контролировать более 54% глобальных мощностей по производству биологических препаратов к 2028 году. Только Samsung Biologics инвестирует 1,46 млрд долларов США в дополнительные южнокорейские мощности, в то время как Fujifilm Diosynth добавляет объекты стоимостью 3,2 млрд долларов США в Дании и Северной Каролине. Последующий вывод заключается в том, что географическая диверсификация производственных площадок снизит риски цепочек поставок и может смягчить ценовую волатильность, связанную с локализованными дефицитами. Крупномасштабные альянсы, такие как сотрудничество Alvotech с Dr. Reddy's и Teva, иллюстрируют, как компании объединяют ресурсы для ускорения графиков запуска. Эти партнерства часто сочетают западные знания доступа к рынку с азиатскими преимуществами по затратам, изменяя конкурентные границы. Рост гибридных структур сделок - лицензирование плюс совместное производство - сигнализирует о том, что модели обмена интеллектуальной собственностью становятся более нормализованными в индустрии биосимиляров.

Анализ воздействия сдерживающих факторов

| Сдерживающий фактор | (~) % Воздействие на среднегодовой темп роста | Прогнозная географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Внутренняя производственная и аналитическая сложность | −2.3 % | Глобально | Долгосрочные (≥ 4 лет) |

| Скептицизм по поводу взаимозаменяемости и замещения | −1.5 % | MENA, части Азии и Восточной Европы | Краткосрочные (≤ 2 лет) |

| Оборонительная тактика оригинаторов (судебные разбирательства, стены скидок) | −1.8 % | Соединенные Штаты | Среднесрочные (2-4 года) |

| Серьезная ценовая эрозия и узкие маржи | −2.1 % | Европа, Канада | Долгосрочные (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Внутренняя производственная и аналитическая сложность

Разработка биосимиляра все еще стоит 100-300 млн долларов США и занимает от семи до восьми лет, поскольку каждая молекула должна пройти более 40 ортогональных аналитических тестов. Вывод из этих цифр заключается в том, что нормирование капитала направит более мелких разработчиков к узким, высокоценным нишам, а не к широким портфелям. Культура клеток млекопитающих, особенно линии китайских хомячков (CHO), остается рабочей лошадкой производства из-за своего человекоподобного профиля гликозилирования. Сложность возрастает еще больше, когда разработчики нацелены на конъюгаты антитело-лекарство или гибридные белки, оба из которых начинают появляться в раскрытиях пайплайнов. Аналитические вызовы, включая профилирование гликанов и анализ зарядовых вариантов, требуют дорогого оборудования, заставляя многие фирмы передавать на аутсорсинг специализированным CDMO. Высокие показатели неудач - колеблющиеся около 50% для поздних стадий программ биосимиляров - сигнализируют о том, что экспертиза, а не только капитал, определяет вероятности успеха.

Продолжающийся скептицизм по поводу взаимозаменяемости и замещения в определенных системах здравоохранения

Несмотря на регулятивный прогресс, скептицизм сохраняется в регионах с ограниченным законодательством о биосимилярах. Опросы в частях Ближнего Востока и Северной Африки показывают, что примерно одна треть клиницистов остается некомфортной с автоматическим замещением. Вывод здесь заключается в том, что образовательные инициативы, а не дополнительные клинические данные, могут открыть значительный спрос на нерешительных рынках. Обозначение FDA Simlandi (adalimumab-ryvk) как первого высококонцентрированного, не содержащего цитрат взаимозаменяемого биосимиляра облегчает некоторые опасения в США, но инерция сохраняется среди пациентов, которые были стабильными на референтных продуктах. Нерешительность наиболее очевидна в биологических препаратах с множественными показаниями, где дозовые режимы различаются по заболеваниям. Со временем мандаты плательщиков и данные о экономии в реальном мире, вероятно, разрушат остающееся сопротивление, но производители должны учитывать расширенные кривые принятия в планировании запуска.

Сегментный анализ

Класс продукции: Моноклональные антитела ведут трансформацию рынка

Размер рынка биосимиляров для моноклональных антител составляет 48% от общей выручки в 2024 году, и хотя их совокупный среднегодовой темп роста замедляется до середины подросткового возраста, абсолютные продажи продолжают расти. Один вывод заключается в том, что лидерство в доле маскирует основную фрагментацию, поскольку десятки целей mAb теперь разделяют фокус производителей. Низкомолекулярные гепарины растут со среднегодовым темпом роста 21%, сигнализируя о том, что антикоагуляция может стать следующим конкурентным полем боя. Одобрение FDA пяти биосимиляров устекинумаб в 2024 году подчеркивает, как кластеризация запусков сжимает ценовые точки и может сократить жизненные циклы продуктов для каждого последующего участника. Разработчики приоритизируют mAb, такие как ритуксимаб и бевацизумаб, поскольку клинические конечные точки хорошо установлены, снижая объем сравнительных исследований. Тем не менее, появляющиеся биспецифические антитела могут усложнить будущую работу по эквивалентности, заставляя регуляторов снова уточнять руководящие принципы.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Показание: Онкология доминирует, в то время как аутоиммунные заболевания растут

Сегмент онкологии составляет 55% доли рынка биосимиляров в 2024 году, командуя самой большой долей бюджетов возмещения. Немедленный вывод заключается в том, что плательщики онкологии обладают наибольшим рычагом для принуждения к переключению, тем самым ускоряя проникновение. Аутоиммунные и воспалительные заболевания демонстрируют прогнозный среднегодовой темп роста 23%, что подразумевает, что к 2030 году разрыв в выручке между двумя показаниями может значительно сократиться. Предстоящие запуски биосимиляров, нацеленных на ингибиторы контрольных точек, такие как Yervoy, намекают на эффект второго порядка: если дорогие иммуно-онкологические препараты увидят эрозию биосимилярами, экономия может финансировать более широкое использование точных терапий. В свою очередь, эта динамика может подтолкнуть инноваторов к еще более сложным биологическим конструкциям, возобновляя инновационный цикл.

Конечный пользователь: Больницы доминируют, в то время как розничные каналы расширяются

Больницы занимают 68% доли рынка биосимиляров в 2024 году, поскольку внутривенное (IV) введение и дорогостоящие онкологические режимы закрепляют расходы в центрах инфузии. Вывод: покупательная сила больничных групп формирует ранние ценовые переговоры, но как только доминируют подкожные составы, розничные аптечные сети будут иметь больше влияния. Розничный канал и канал доставки по почте уже показывает прогнозный среднегодовой темп роста 22% до 2030 года, стимулируемый самоинъекционными биосимилярами, которые обходят инфузионные кресла. Tyenne (tocilizumab-aazg) от Fresenius Kabi предоставляет как IV, так и подкожные варианты, свидетельствуя о стратегическом повороте к моделям удобства для пациентов[3]Michael Brown, 'Tyenne Biosimilar Receives FDA Approval,' Fresenius Kabi, fresenius-kabi.com. Этот сдвиг также вводит вызовы управления запасами, поскольку аптеки должны хранить несколько размеров флаконов и устройств, увеличивая логистическую сложность.

Тип производства: Внутреннее доминирование сталкивается с вызовом CDMO

Внутреннее производство сохраняет 60% доли рынка биосимиляров в 2024 году, но аутсорсинговые мощности растут со среднегодовым темпом роста 20%. Вывод здесь заключается в том, что только разности в затратах не могут объяснить всплеск аутсорсинга; вместо этого время выхода на рынок и регулятивная осведомленность движут тренд. CDMO предлагают готовые к использованию процессные платформы и валидированные аналитические наборы, делая их привлекательными как для стартапов, так и для подразделений больших фармацевтических компаний, ищущих гибкость. Собственное процессное знание остается причиной для некоторых фирм держать критические шаги внутри, но инновации передачи технологий снижают риск утечки знаний. Стратегии вертикальной интеграции теперь взвешивают компромисс между поглощением фиксированных затрат и гибкостью цепочки поставок.

Способ введения: Эволюционирующие предпочтения изменяют рынок

Внутривенные инфузии остаются доминирующими сегодня, но подкожные биосимиляры растут в использовании, поддерживаемые инновациями устройств, которые сокращают время инъекции. Новый вывод заключается в том, что одобрения двойного пути повышают долю рынка, поскольку они позволяют клиницистам соответствовать предпочтениям пациентов без переключения продуктов. Одобрение Tyenne в обеих составах exemplifies эту гибкость. Подкожное принятие также коррелирует с принятием телемедицины, поскольку самостоятельное введение обеспечивает удаленный мониторинг пациентов. Патенты на системы подкожной доставки, такие как ритуксимаб SC, истекают в течение десятилетия, предполагая, что прибудут больше многоформатных запусков и могут склонить долю рынка к розничным аптекам.

Географический анализ

Европа продолжает лидировать с 37% долей рынка биосимиляров, отражая свой пионерский регулятивный путь 2006 года и скоординированные политики закупок. Многие государства-члены ЕС ввели схемы разделения прибыли, направляющие экономию обратно в больничные бюджеты, что поощряет вовлеченность врачей. Вывод заключается в том, что зрелая инфраструктура Европы теперь действует как тест-площадка для продвинутых контрактных моделей, таких как тендеры с несколькими победителями, которые сохраняют разнообразие поставщиков. Кейс-стади по инфликсимабу показывают, что цены оригинаторов резко упали, когда появились биосимиляры, доказывая, что конкуренция работает даже в специализированной терапии. Регион сталкивается с тройным набором событий потери эксклюзивности, которые ускорят проникновение биосимиляров, но также могут усилить ценовую эрозию за пределы комфортных порогов для более мелких производителей.

Азиатско-Тихоокеанский регион является самой быстрорастущей территорией с прогнозируемым среднегодовым темпом роста 24%, катализируемой южнокорейскими гигантами Samsung Bioepis и Celltrion и регулятивными реформами Китая. Вывод, сделанный из цифр мощности, заключается в том, что Азия эволюционирует от хаба контрактного производства в силовую станцию дизайна и разработки, очевидную в локализации инфраструктуры клинических испытаний. Индия использует свое наследие дженериков для ускорения подач биосимиляров, в то время как Австралия и Япония инвестируют в отечественное биопроизводство для устойчивости цепочки поставок. Пандемия ускорила правительственные стимулы для самодостаточности биологических препаратов, предполагая, что доля Азии в глобальных одобрениях будет расти быстрее, чем один только рост глобального спроса указывал бы.

Северная Америка - доминируемая Соединенными Штатами - отстает от Европы по проникновению, но предлагает самый большой абсолютный потенциал выручки, поддерживаемый 56 одобрениями FDA и 41 запуском по состоянию на июль 2024 года. Заметный вывод заключается в том, что реформы выплат Medicare, встроенные в Закон о снижении инфляции (IRA), могут перестроить стимулы к быстрому переходу на биосимиляры в государственных программах. Прогнозируемая экономия США в 181 млрд долларов США за пять лет подчеркивает экономические ставки. Канадские провинциальные формуляры также мандатируют немедицинские переключения, политический выбор, который может гармонизировать принятие по всему континенту. Коллективно эти факторы указывают на то, что Северная Америка обгонит Европу по размеру рынка к началу 2030-х годов, если текущие различия в росте сохранятся.

Конкурентный ландшафт

Топ-10 фирм контролируют примерно 70% доли рынка биосимиляров, но эта концентрация маскирует расходящиеся стратегии. Samsung Bioepis превысила 1 триллион вон в продажах с 12 коммерциализованными молекулами, подчеркивая, как масштабное производство и сфокусированные портфели могут обойти диверсифицированную Big Pharma. Вывод здесь заключается в том, что специализированные игроки получают гибкость, ограничивая внутреннюю конкуренцию за капитал с высокомаржинальными инновационными препаратами. Возможности белого пространства также существуют в офтальмологии, где проникновение биосимиляров минимально, но цены референтных препаратов остаются высокими.

Технологическая дифференциация растет в важности; собственные платформы Samsung Biologics S-AfuCHO и S-HiCon нацелены на сокращение циклов разработки и улучшение выходов. AI-assisted скрининг молекул и дизайн исследований увеличивают вероятности успеха с первого раза, предполагая, что цифровые возможности могут расширить разрывы производительности. Некоторые аналитики предсказывают, что Big Pharma может отступить от биосимиляров из-за ценового давления, но заявления от Amgen и Pfizer указывают на продолжающуюся приверженность, подразумевая, что конкурентные выходы, если они произойдут, будут селективными. Вывод заключается в том, что рынки капитала могут вознаграждать фирмы, которые либо доминируют в инновациях, либо специализируются на эффективности, штрафуя гибридные модели.

Вертикальная интеграция менеджеров выгод аптек (PBM) в производство биосимиляров - через такие сущности, как Cordavis от CVS Health - может перестроить экономику распределения. Вход PBM может усилить контроль формуляра, укрепляя их переговорные рычаги. Вывод заключается в том, что разработчики биосимиляров, у которых нет партнерств с PBM, могут столкнуться с ограниченным доступом к рынку, несмотря на регулятивное одобрение. Следовательно, будущее конкурентное преимущество может зависеть от интеграции вниз по течению, а не только от масштаба производства.

Лидеры глобальной индустрии биосимиляров

Pfizer Inc

Novartis AG

Samsung Bioepies Co., Ltd

Coherus Biosciences, Inc.

Amgen Inc

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в отрасли

- Март 2025: FDA одобрило Omlyclo (omalizumab-igec) от Celltrion USA как первый биосимиляр к референтному Xolair (omalizumab). Биосимиляр, получивший статус взаимозаменяемости, является первым респираторным биосимиляром в США. Omlyclo одобрен для лечения умеренной и тяжелой астмы у взрослых и детей в возрасте 6 лет и старше с аллергиями, не отвечающими на ингаляционные стероиды. Он также одобрен для взрослых с хроническим воспалением пазух и носовыми полипами, не отвечающими на назальные кортикостероиды.

- Январь 2025: Amgen запустила Wezlana (ustekinumab-auub), первый взаимозаменяемый биосимиляр Stelara, через платформу Nuvaila от Optum, расширяя доступ к лечению аутоиммунных заболеваний.

- Октябрь 2024: FDA одобрила Imuldosa (ustekinumab-srlf), пятый американский биосимиляр устекинумаб, с правами коммерциализации, переданными Intas Pharmaceuticals.

- Октябрь 2024: Биосимиляр деносумаб TVB-009P от Teva поступил на рассмотрение FDA и EMA, решения ожидаются во втором полугодии 2025 года.

Область применения отчета по глобальному рынку биосимиляров

В соответствии с областью применения отчета, биосимиляр - это биологический препарат, который 'аналогичен' другому биологическому лекарству (известному как референтный продукт), который уже лицензирован регулятивными органами. Биосимиляры очень похожи на референтный продукт с точки зрения безопасности, чистоты и потенции, но могут иметь незначительные различия в клинически неактивных компонентах. При одобрении биосимиляров регулятивный орган может потребовать от производителей проведения клинического исследования (или исследований), достаточного для установления безопасности, чистоты или потенции в одном или нескольких применениях, для которых лицензирован референтный продукт, и биосимиляр стремится к лицензированию.

Рынок биосимиляров сегментирован по классу продукции (моноклональные антитела, рекомбинантные гормоны, иммуномодуляторы, противовоспалительные средства и другие классы продукции), применению (заболевания крови, дефицит гормона роста, хронические и аутоиммунные заболевания, онкология и другие применения) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка, и Южная Америка). Отчет по рынку также охватывает предполагаемые размеры и тенденции глобального рынка биосимиляров для 17 стран в различных регионах. Отчет предлагает стоимость (млн долларов США) для вышеупомянутых сегментов.

| Моноклональные антитела |

| Рекомбинантные гормоны (EPO, G-CSF) |

| Инсулины |

| Низкомолекулярные гепарины |

| Гибридные белки и прочие |

| Онкология |

| Аутоиммунные и хронические воспалительные |

| Метаболические расстройства |

| Заболевания крови и коагуляции |

| Прочие |

| Больницы |

| Специализированные клиники |

| Розничные аптеки и доставка по почте |

| Внутреннее |

| Контрактное/Аутсорсинговое (CMO/CDMO) |

| Клетки млекопитающих (CHO, SP2/0) |

| Микробные (E. coli, дрожжи) |

| Внутривенно |

| Подкожно |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток | ССЗ |

| Южная Африка | |

| Остальной Ближний Восток | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По классу продукции | Моноклональные антитела | |

| Рекомбинантные гормоны (EPO, G-CSF) | ||

| Инсулины | ||

| Низкомолекулярные гепарины | ||

| Гибридные белки и прочие | ||

| По показаниям | Онкология | |

| Аутоиммунные и хронические воспалительные | ||

| Метаболические расстройства | ||

| Заболевания крови и коагуляции | ||

| Прочие | ||

| По конечному пользователю | Больницы | |

| Специализированные клиники | ||

| Розничные аптеки и доставка по почте | ||

| По типу производства | Внутреннее | |

| Контрактное/Аутсорсинговое (CMO/CDMO) | ||

| По системе экспрессии | Клетки млекопитающих (CHO, SP2/0) | |

| Микробные (E. coli, дрожжи) | ||

| По способу введения | Внутривенно | |

| Подкожно | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток | ССЗ | |

| Южная Африка | ||

| Остальной Ближний Восток | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, рассмотренные в отчете

Насколько велик глобальный рынок биосимиляров?

Ожидается, что размер глобального рынка биосимиляров достигнет 41,97 млрд долларов США в 2025 году и будет расти со среднегодовым темпом роста 18,32% до 97,32 млрд долларов США к 2030 году.

Какой регион занимает наибольшую долю рынка биосимиляров?

Европа лидирует с 37% долей рынка, поддерживаемой ранней регулятивной базой и высокими показателями принятия.

Какой самый быстрорастущий регион на глобальном рынке биосимиляров?

Азиатско-Тихоокеанский регион, по оценкам, растет с самым высоким среднегодовым темпом роста в течение прогнозного периода (2025-2030).

Почему биосимиляры моноклональных антител так важны?

Моноклональные антитела командуют 48% выручки биосимиляров, поскольку их референтные продукты являются дорогостоящими терапиями в онкологии и аутоиммунных заболеваниях, создавая сильные экономические стимулы для последующих версий.

Последнее обновление страницы: