Размер и доля рынка систем навигации полета

Анализ рынка систем навигации полета от Mordor Intelligence

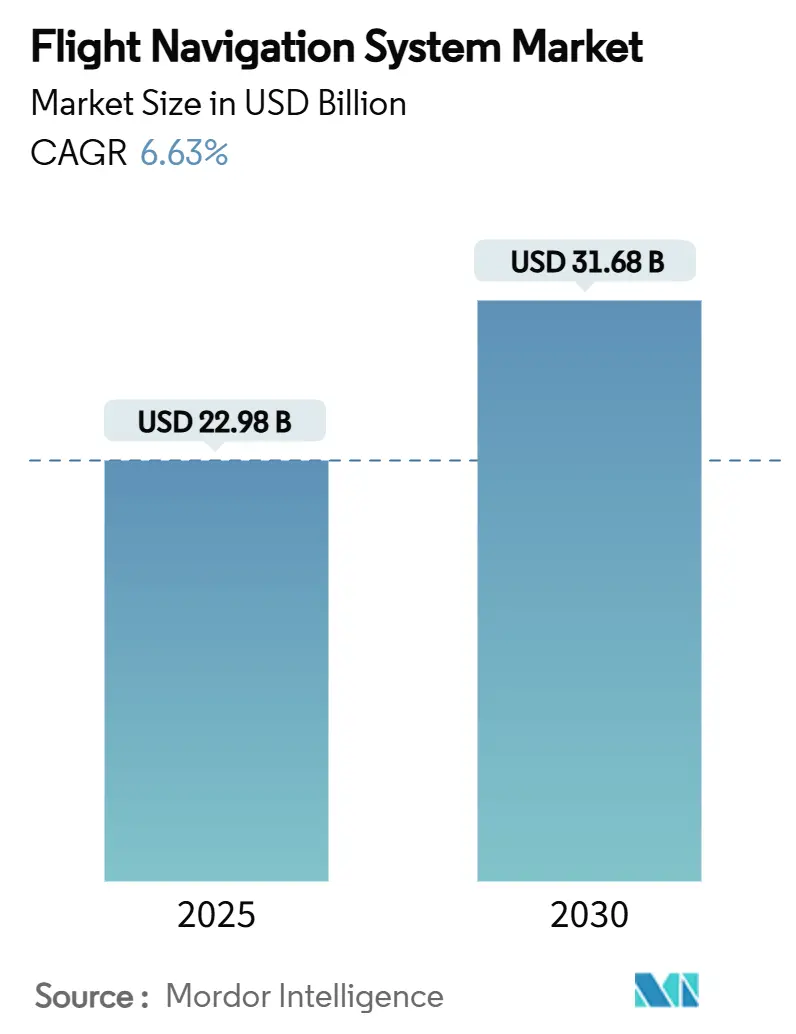

Рынок систем навигации полета оценивается в 22,98 млрд долларов США в 2025 году и прогнозируется к достижению размера рынка в 31,68 млрд долларов США к 2030 году, расширяясь при CAGR 6,63%. Текущий импульс роста отражает увеличение поставок воздушных судов, обязательные модернизации NextGen и SESAR, а также быстрое внедрение ИИ-интегрированного объединения датчиков в кабинах пилотов. Спрос также получает преимущества от расширения коридоров городской воздушной мобильности, где критически важны сантиметровая точность позиционирования и каналы передачи данных с низкой задержкой. Между тем, многослойные архитектуры резервирования, объединяющие спутниковое усиление, инерциальные датчики и наземные средства, снижают расход топлива и увеличивают пропускную способность воздушного пространства. Эти преимущества помогают компенсировать растущие риски кибербезопасности и помех спектра, сопровождающие более высокую сложность системы.

Ключевые выводы отчета

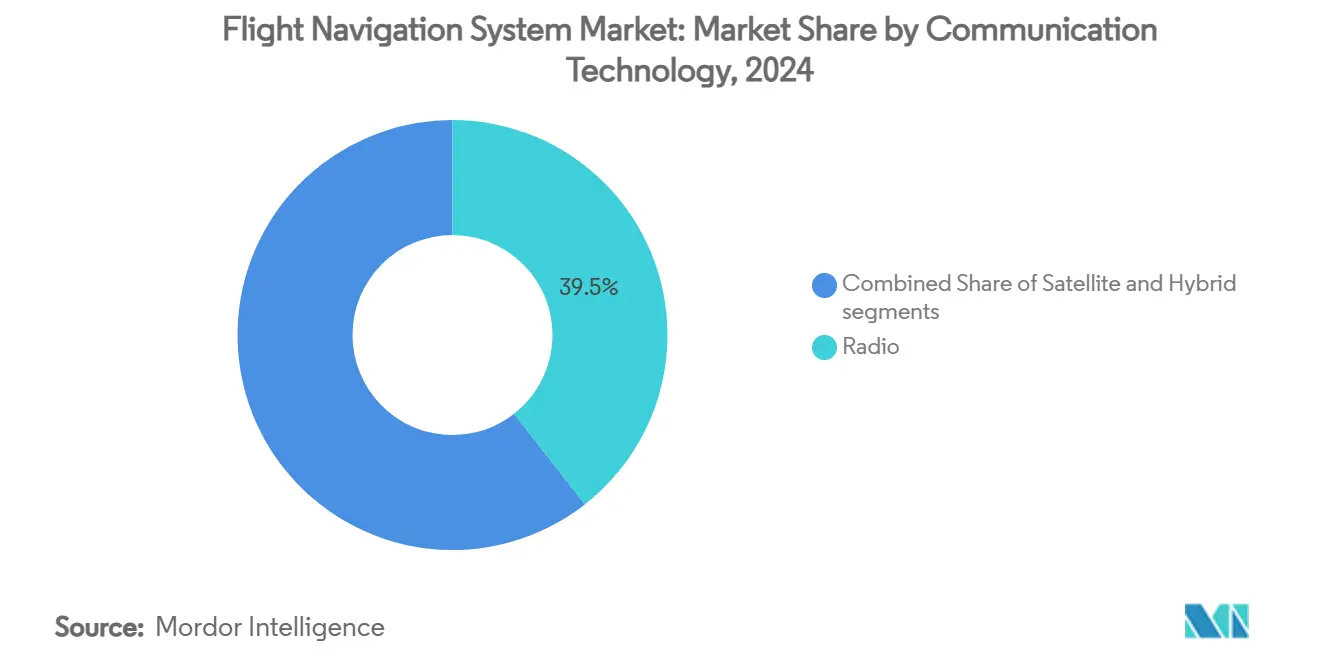

- По технологии связи радиосвязь лидировала с долей выручки 39,45% в 2024 году, в то время как прогнозируется рост гибридных решений GNSS-SBAS при CAGR 8,95% до 2030 года.

- По платформе гражданская и коммерческая авиация составляли 41,25% доли рынка систем навигации полета в 2024 году, тогда как военная авиация продвигается при CAGR 9,23% до 2030 года.

- По бортовым приборам системы автопилота занимали долю 29,21% рынка систем навигации полета в 2024 году, а гироскопические приборы расширяются быстрее всего при CAGR 10,12%.

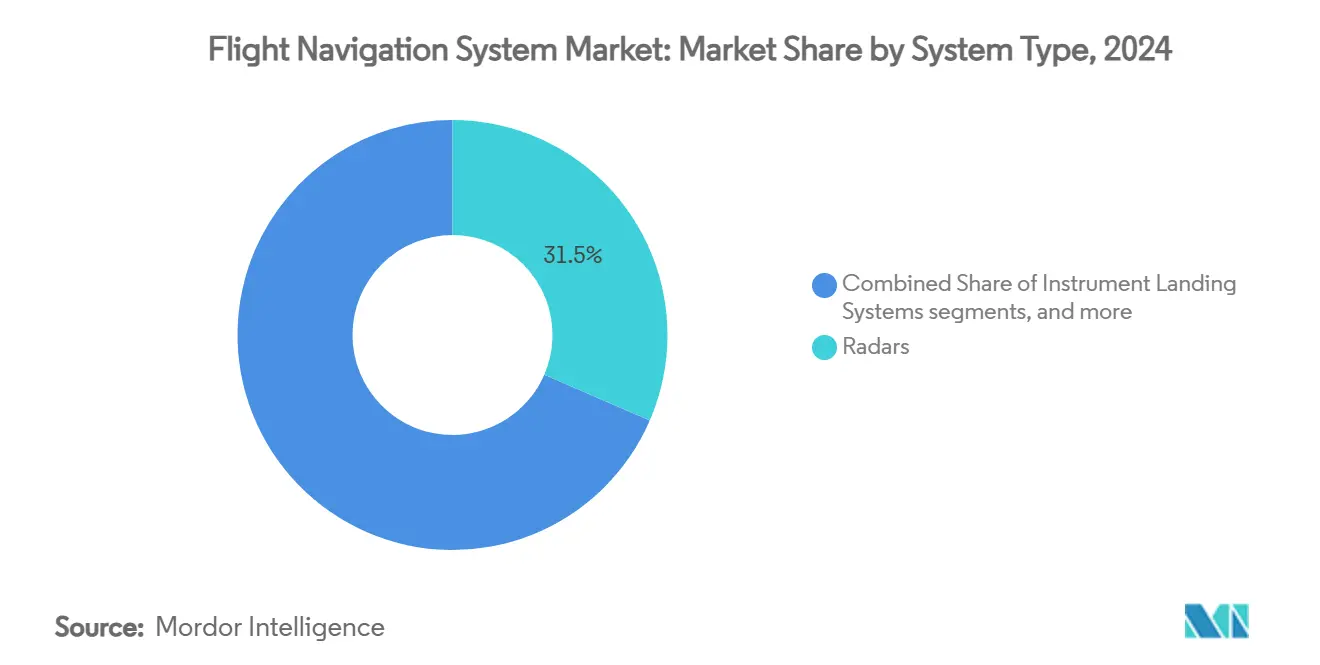

- По типу системы радарные системы внесли долю 31,51% в 2024 году, в то время как системы предотвращения столкновений показали наивысший CAGR 6,53% до 2030 года.

- По компоненту оборудование доминировало с долей 39,41% в 2024 году, но программные решения регистрируют CAGR 7,27%, поскольку облачные архитектуры набирают популярность.

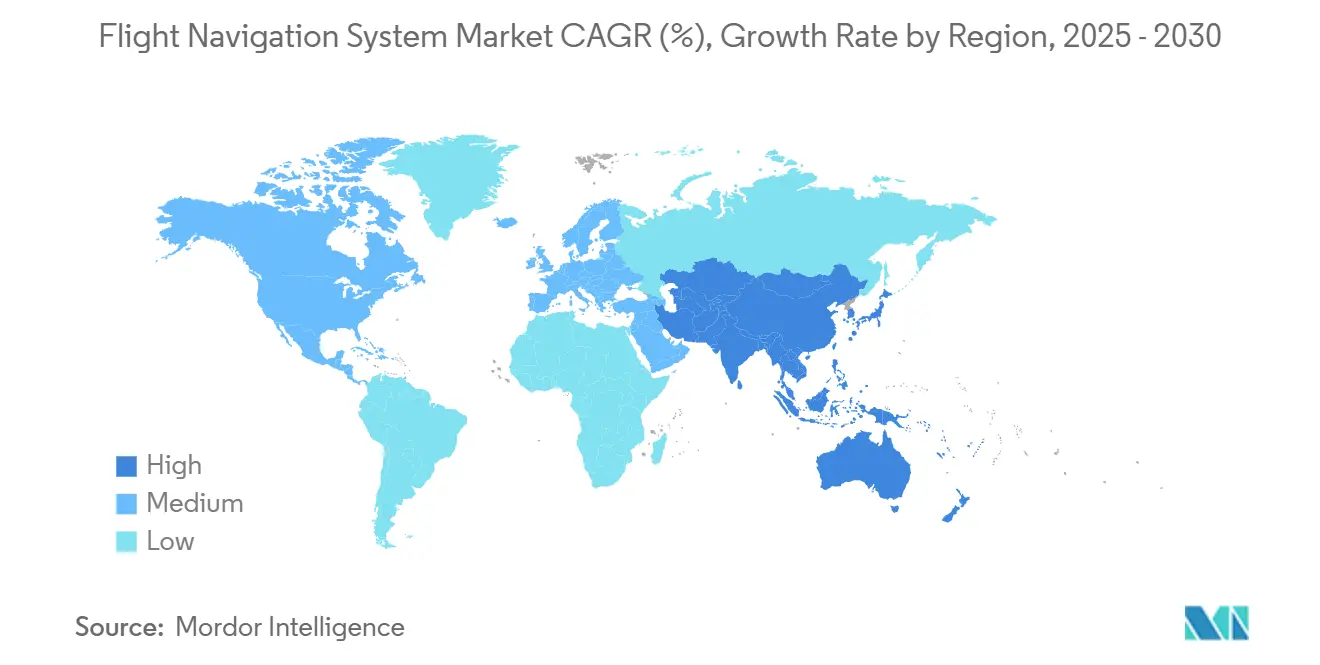

- По географии Северная Америка сохранила долю 35,65% в 2024 году, однако прогнозируется рост Азиатско-Тихоокеанского региона при CAGR 8,12%, отражающий расширение флота в Китае и Индии.

Тенденции и аналитика глобального рынка систем навигации полета

Анализ влияния драйверов

| Драйвер | (~)% Влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Спутниковое усиление (SBAS) и мандаты NextGen/SESAR | +1.2% | Северная Америка и Европа, расширяясь на АТЭС | Среднесрочный период (2-4 года) |

| Рост глобального парка коммерческих воздушных судов | +1.8% | Глобально, с лидирующим ростом АТЭС | Долгосрочный период (≥ 4 года) |

| Переход к стандартам навигации на основе производительности (PBN) | +1.5% | Глобально, государства-члены ИКАО | Среднесрочный период (2-4 года) |

| Растущий спрос на надежность навигации БПЛА и дальних БАС | +0.9% | Северная Америка и Европа, развивающийся в АТЭС | Краткосрочный период (≤ 2 года) |

| Потребности интеграции коридоров городской воздушной мобильности | +0.8% | Крупные metropolitan areas глобально | Долгосрочный период (≥ 4 года) |

| ИИ-управляемое резервирование слияния датчиков для безотказных кабин | +0.6% | Продвинутые авиационные рынки | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Спутниковые системы усиления управляют трансформацией инфраструктуры

EGNOS получил продление на 51 млн евро (60,01 млн долларов США) до 2028 года, позволяя европейским аэропортам поддерживать точные подходы без установки новых наземных маяков.[1]Thales Alenia Space, 'EUSPA подписывает контракт на продление срока службы EGNOS', thalesaleniaspace.com Аналогичные программы в Корее и странах к югу от Сахары отражают этот успех, побуждая авиакомпании списывать старые приемники в пользу SBAS-совместимого оборудования. Обязательные пункты совместимости в рамках NextGen и SESAR ускоряют циклы замены оборудования и продвигают глобальную совместимость, что снижает часы подготовки пилотов и накладные расходы на планирование полетов. Авиакомпании приветствуют более низкие затраты на обслуживание наземных станций, поскольку спутниковые сигналы обеспечивают требуемую точность для операций Required Navigation Performance. Эти комбинированные факторы усиливают спрос на модернизацию во всех сегментах флота.

Расширение коммерческого флота стимулирует спрос на навигационные системы

Портфели заказов Airbus и Boeing вернулись к допандемическим уровням в 2024 году, побуждая OEM, такие как Thales, сообщать о 6,4 млрд евро (7,54 млрд долларов США) заказов на авионику для комплектов управления полетом и навигации.[2]Thales Group, 'Годовые результаты Thales за 2024 год', thalesgroup.com Авиакомпании приоритизируют программное обеспечение непрерывного снижения и динамической маршрутизации, которое сокращает расход топлива и углеродные штрафы. Одновременно архитектуры более электрифицированных воздушных судов предполагают интегрированные вычислительные платформы, которые консолидируют задачи навигации, связи и управления полетом для экономии веса. Программно-определяемая навигация открывает возможности для обновлений функций по воздуху, защищая стоимость активов на протяжении длительного срока службы.

Стандарты навигации на основе производительности преобразуют операционные требования

Последние редакции Приложения 11 ИКАО требуют от государств-членов мониторинга целостности спутников и защиты каналов передачи данных воздух-земля от кибер-компрометации. Авиакомпании, применяющие навигацию на основе производительности, летают по более коротким маршрутам и оптимизированным вертикальным траекториям, увеличивая пропускную способность в загруженных узлах. Многоуровневые уровни Required Navigation Performance вознаграждают перевозчиков, которые инвестируют в наиболее точные приемники, оставаясь при этом обратно совместимыми со старыми флотами. Наложения погоды в реальном времени внутри компьютеров управления полетом помогают диспетчерам корректировать траектории и избегать турбулентности без отклонения от ограничений воздушного пространства.

Надежность навигации БПЛА стимулирует технологические инновации

Система ИКАО для дистанционно пилотируемых воздушных судов требует точной навигационной производительности для полетов за пределами визуальной линии видимости, создавая спрос на устойчивые инерциальные датчики, объединенные с диагностикой ИИ icao.int. Квантовые гироскопы, находящиеся в разработке, обещают четырехчасовую точность без GPS, как доказано в испытаниях Boeing в марте 2025 года. Та же технология кажется привлекательной для военных БАС дальнего действия, которые должны функционировать в сценариях глушения, побуждая поставщиков укреплять системы против электронных атак.

Анализ влияния ограничений

| Ограничение | (~)% Влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Высокие затраты на модернизацию и сертификацию | -0.8% | Глобально, наиболее затронуты небольшие операторы | Краткосрочный период (≤ 2 года) |

| Уязвимости кибер-глушения и спуфинга | -1.1% | Глобально, усиливается в конфликтных регионах | Краткосрочный период (≤ 2 года) |

| Перераспределение спектра 5G, вытесняющее навигационные полосы | -0.7% | Северная Америка и Европа, расширяясь глобально | Среднесрочный период (2-4 года) |

| Дефицит редкоземельных магнитов для МЭМС-гироскопов | -0.5% | Глобальные цепочки поставок | Долгосрочный период (≥ 4 года) |

| Источник: Mordor Intelligence | |||

Угрозы кибербезопасности выявляют уязвимости навигации

Подтвержденные инциденты GPS-спуфинга резко возросли в 2024 году, нарушая коммерческие полеты над зонами конфликтов и вынуждая операторов устанавливать резервное позиционирование из нескольких источников. Такая избыточность повышает затраты и рабочую нагрузку на сертификацию. Производители теперь встраивают инерциальные датчики квантового класса для поддержания точности во время отключений, в то время как авиакомпании инвестируют в мониторинг в реальном времени для выявления аномальных спутниковых данных. Правительства отвечают сетями мониторинга спектра, но полное развертывание остается годы спустя.

Помехи спектра 5G бросают вызов работе радиовысотомеров

FAA продолжает оценивать помехи 5G C-диапазона с радиовысотомерами, накладывая временные ограничения подхода в нескольких аэропортах при плохой видимости.[3]Федеральная авиационная администрация, 'Руководство FAA по 5G C-диапазону', faa.gov Авиакомпании должны заложить в бюджет модернизацию фильтров или новые высотомеры, особенно на широкофюзеляжных флотах, работающих в нескольких регионах с различными правилами спектра. Эти незапланированные расходы давят на малых перевозчиков и замедляют внедрение другой продвинутой авионики.

Сегментный анализ

По технологии связи: Гибридные архитектуры набирают импульс

Радиосвязь сохраняла 39,45% выручки 2024 года благодаря укоренившейся VHF-инфраструктуре и всемирным регулятивным мандатам. Тем не менее, гибридные решения GNSS-SBAS настроены обогнать все другие технологии с CAGR 8,95%, иллюстрируя отраслевой сдвиг в сторону точных подходов и океанического покрытия без наземных средств. Размер рынка систем навигации полета для гибридных решений прогнозируется расти быстрее любой другой категории связи, поддерживаемой спутниковыми операторами, запускающими выделенные созвездия ADS-B, которые подают данные о трафике в реальном времени экипажам.

Спутниковая связь получает актуальность на полярных и трансокеанских трассах, в то время как программно-определяемые радиостанции позволяют динамический выбор частоты для смягчения помех. Комбинация космических приемников и наземных сетей обеспечивает авиакомпании устойчивыми связями, которые лежат в основе будущих упражнений четырехмерного управления траекторией. 100-спутниковая программа ADS-B от Thales типична для этой миграции к интегрированному наблюдению и связи, сокращая количество оборудования и затраты на сертификацию через общие авионические модули.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По платформе: Военная модернизация ускоряет заказы

Гражданские и коммерческие флоты контролировали 41,25% доли рынка систем навигации полета в 2024 году, подкрепляемые заменой стареющих узкофюзеляжных воздушных судов и восстановлением пассажирского спроса. Военные ведут наивысшую скорость расходования с CAGR 9,23%, поскольку нации преследуют суверенную навигационную способность, неуязвимую для иностранных GNSS-сигналов. Эти программы часто объединяют фильтры электронной войны, резервные инерциальные датчики и ИИ-ассистированное планирование миссий в том же кабинном сервере для сокращения проводки и веса.

Концепция истребителя шестого поколения Глобальной боевой авиационной программы демонстрирует, что слияние датчиков и адаптивная навигация будут лежать в основе будущих платформ воздушного превосходства.[4]Army Recognition, 'Глобальная боевая авиационная программа продвигает истребитель шестого поколения', armyrecognition.com В то же время eVTOL воздушные такси, категоризированные под городской воздушной мобильностью, начинают специфицировать сертифицированные антенны и многочастотные приемники, предназначенные для коридоров низкой высоты. Этот спрос на разнообразие поддерживает портфель для платформо-агностических авионических комплектов, которые могут быть переупакованы через истребители, грузовики и летающие такси с минимальной переквалификацией.

По бортовому прибору: Гироскопы ведут инновации следующей волны

Компьютеры автопилота держали наибольшую долю инструментов на уровне 29,21% в 2024 году, отражая их незаменимую роль в управлении рабочими нагрузками дальних рейсов. Гироскопические инструменты регистрируют самый резкий подъем при CAGR 10,12% до 2030 года, поскольку усовершенствование МЭМС и квантовое зондирование открывают характеристики дрейфа сантиметрового уровня. Результирующая производительность позволяет безотказным кабинам поддерживать навигационную точность во время длительных отключений GNSS, функция, критичная для военных и транс-полярных полетов.

Оптические гироскопы от Anello Photonics достигли ошибки 0,1% на 100 километрах в полевых испытаниях, подчеркивая темп улучшения. Достижения в алгоритмах слияния датчиков дополнительно сокращают неопределенность положения путем смешивания гироскопических, акселерометрических, воздушных данных и небесных подсказок внутри общего фильтра Калмана, укрепляя устойчивость против атак спуфинга. Эти разработки питают рынок систем навигации полета, позволяя более дешевые инерциальные референтные блоки, подходящие для небольших БПЛА и eVTOL.

По типу системы: Наблюдение и безопасность сходятся

Радарные системы сохранили долю 31,51% в 2024 году, поскольку гражданские и оборонные операторы зависят от них для осведомленности о погоде и местности. Тем не менее, комплекты предотвращения столкновений росли при CAGR 6,53%, поскольку ИКАО внедрила усиленные мандаты наблюдения, поддерживаемые космическими ADS-B-трансляциями. Размер рынка систем навигации полета для оборудования и программного обеспечения предотвращения столкновений прогнозируется стабильно расширяться, поскольку автономные воздушные суда требуют разрешения конфликтов на машинной скорости.

Одновременно инерциальная навигация остается основной способностью для операторов, летающих в GPS-отрицаемых зонах. В то же время системы инструментальной посадки (ILS) выживают благодаря регулятивной настойчивости на двухпутевой избыточности во время подходов низкой видимости. Поставщики, следовательно, объединяют метеорадар, предотвращение столкновений трафика и модули точной посадки в интегрированные стойки, которые сокращают накладные расходы жизненного цикла.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По компоненту: Программное обеспечение трансформирует создание стоимости

Оборудование составляло 39,41% выручки в 2024 году, закрепленное блоками кабинных дисплеев, антеннами и инерциальными датчиками. Программное обеспечение представляет более быстро движущуюся границу, возрастая при CAGR 7,27% на основе облачного планирования полетов, панелей предиктивного обслуживания и ИИ-копилотов. Отрасль систем навигации полета все больше рассматривает обновления по воздуху как ключ к экономике жизненного цикла; SmartCharts от Garmin и 'Luci' от FlightPath3D являют собой инновации пользовательского интерфейса, которые стимулируют подписочную выручку.

Синхронизация edge-cloud позволяет экипажам получать слои погоды в реальном времени и оптимизированную маршрутизацию во время полета, в то время как наземные инженеры мониторят метрики здоровья, передаваемые от каждого заменяемого в линии блока. Эта архитектура сокращает незапланированное обслуживание и поддерживает более быструю сертификацию незначительных выпусков функций, укрепляя послепродажные связи поставщиков.

Географический анализ

Северная Америка сохранила свое лидерство с долей 35,65% в 2024 году, подкрепленное стабильным финансированием NextGen, сильным производством бизнес-джетов и проактивным правотворчеством FAA по воздушным судам с приводом подъемной силы. Добавления маршрутов зональной навигации, таких как Q-143 и T-467, показывают, что модернизации эффективности по маршруту продолжаются даже при восстановлении числа пассажиров. Широкое внедрение регионом обновлений программного обеспечения по воздуху позиционирует его как испытательную площадку для облачной навигационной аналитики, которая питает напрямую алгоритмы диспетчерских центров.

Азиатско-Тихоокеанский регион является самой быстро растущей ареной при CAGR 8,12% до 2030 года. Китай и Индия доминируют в портфелях заказов узкофюзеляжных джетов, в то время как региональные правительства выделяют капитал на спутниковое усиление и фреймворки управления беспилотным трафиком. Новый MRO-объект Thales в Дели-NCR и его дорожная карта UTM с тайскими властями иллюстрируют поворот поставщика к местным инженерным хабам, которые могут сократить время до сертификации для местных перевозчиков. Эти движения ускоряют внедрение гибридных GNSS-SBAS приемников через новые односекционные флоты.

Европа регистрирует твердые прибыли, поскольку SESAR-управляемые PBN-процедуры распространяются, и Европейское агентство безопасности авиации завершает всеобъемлющие VTOL-регулирования, которые устанавливают базовые линии навигационной производительности для городской воздушной мобильности. Продление срока службы EGNOS до 2028 года защищает операции низкой видимости более чем для 400 аэропортов, поддерживая спрос на SBAS-способные компьютеры управления полетом и дисплеи точного подхода.[5]Европейское агентство безопасности авиации, 'Специальное условие для воздушных судов VTOL-категории', easa.europa.eu Приоритеты устойчивости толкают авиакомпании к принятию инструментов предсказания траектории, которые позволяют прибытия непрерывного снижения, укрепляя роль предиктивной аналитики внутри кабинных серверов.

Конкурентная среда

Рынок систем навигации полета умеренно консолидирован. Аэрокосмические мажоры используют глубокое know-how сертификации и долгосрочные клиентские отношения для защиты установленных баз, селективно распродавая непрофильные активы. Продажа Boeing компаний Jeppesen и ForeFlight компании Thoma Bravo за 10,55 млрд долларов США перефокусировала авиастроителя на оборудование, создав чистую цифровую авиационную платформу для быстрого роста подписок. Конкурирующие претенденты, такие как Honeywell, GE и RTX Corporation, подчеркнули стратегическую важность баз данных планирования полетов в кабинах следующего поколения.

Новые игроки дифференцируются через квантовое зондирование, оптические гироскопы и ИИ-копилотов. Покупка VIAVI Solutions компании Inertial Labs за 50 млн долларов США расширяет ее линейку инерциальных датчиков как для пилотируемых, так и для беспилотных платформ, отражая тренд к вертикально интегрированным портфелям датчиков движения. Между тем, Thales Group, Garmin и Honeywell соревнуются в поставке многочастотных антенн и открытых архитектурных кабин полета разработчикам eVTOL, ожидая сертификации городской мобильности в течение десятилетия.

Конкурентная интенсивность также проявляется в совместных космических предприятиях наблюдения. Thales, Spire Global и ESSP строят 100-спутниковую службу ADS-B, которая обещает покрытие трафика по всему земному шару к 2027 году. Доступ к таким потокам данных улучшает алгоритмы предотвращения столкновений и создает премиальные аналитические услуги для авиакомпаний. Поставщики, которые сочетают оборудование, подписки на данные и панели предиктивного обслуживания, способны захватить большую пожизненную стоимость через флоты, которые теперь в среднем служат 20-плюс лет.

Лидеры отрасли систем навигации полета

Honeywell International Inc.

RTX Corporation

Thales Group

Garmin Ltd.

Northrop Grumman Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июнь 2025: Garmin представил интегрированную кабину полета G5000 PRIME, улучшающую ситуационную осведомленность с синтетическим видением и предиктивным руководством руления.

- Май 2025: Garmin представил SmartCharts, доставляющие интерактивное картографирование с наложениями данных в реальном времени для снижения рабочей нагрузки пилота.

- Август 2024: Thales стал единственным поставщиком навигационных и коммуникационных антенн для программы eVTOL-джета Lilium.

- Июнь 2024: Thales, Spire Global и ESSP начали строительство спутниковой службы наблюдения, которая будет использовать 100 спутников для сбора глобальных ADS-B-сообщений.

Сфера охвата глобального отчета по рынку систем навигации полета

Системы навигации полета определяют точное местоположение воздушного судна, помогая пилотам придерживаться назначенных маршрутов. Наше рыночное исследование погружается в разнообразные системы навигации полета, применяемые в военной, коммерческой и общей авиации. Оно охватывает все компоненты и системы авионики, критичные для навигации и связи, обеспечивая, чтобы воздушные суда могли эффективно передавать свои позиции наземным станциям и другим воздушным судам.

Рынок систем навигации полета сегментирован по типу связи, применению, бортовому прибору, системам и географии. По типу связи рынок сегментирован на радио и спутник. По применению рынок сегментирован на гражданскую и коммерческую авиацию и военную авиацию. По бортовому прибору рынок сегментирован на автопилот, высотомер, гироскоп, датчики и магнитный компас. По системам рынок сегментирован на радары, системы инструментальной посадки, инерциальные навигационные системы, системы предотвращения столкновений, VOR/DME и глобальные навигационные спутниковые системы (GNSS). Отчет также покрывает размеры рынка и прогнозы для рынка систем навигации полета в основных странах различных регионов. Для каждого сегмента размер рынка предоставляется в стоимостном выражении (USD).

| Радио |

| Спутник |

| Гибрид (GNSS+SBAS) |

| Гражданская и коммерческая авиация |

| Бизнес и общая авиация |

| Военная авиация |

| БПЛА/eVTOL |

| Автопилот |

| Высотомер |

| Гироскоп |

| Система отсчета курса и угла атаки (AHRS) |

| Датчики (IMU, воздушные данные и т.д.) |

| Магнитный компас |

| Радары |

| Системы инструментальной посадки (ILS) |

| Инерциальные навигационные системы (INS) |

| Системы предотвращения столкновений (CAS) |

| GNSS/VOR-DME |

| Другие системы |

| Оборудование |

| Программное обеспечение |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| ОАЭ | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Остальная Африка | ||

| По технологии связи | Радио | ||

| Спутник | |||

| Гибрид (GNSS+SBAS) | |||

| По платформе | Гражданская и коммерческая авиация | ||

| Бизнес и общая авиация | |||

| Военная авиация | |||

| БПЛА/eVTOL | |||

| По бортовому прибору | Автопилот | ||

| Высотомер | |||

| Гироскоп | |||

| Система отсчета курса и угла атаки (AHRS) | |||

| Датчики (IMU, воздушные данные и т.д.) | |||

| Магнитный компас | |||

| По типу системы | Радары | ||

| Системы инструментальной посадки (ILS) | |||

| Инерциальные навигационные системы (INS) | |||

| Системы предотвращения столкновений (CAS) | |||

| GNSS/VOR-DME | |||

| Другие системы | |||

| По компоненту | Оборудование | ||

| Программное обеспечение | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Великобритания | ||

| Германия | |||

| Франция | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Южная Корея | |||

| Остальной Азиатско-Тихоокеанский регион | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная Южная Америка | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| ОАЭ | |||

| Турция | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Остальная Африка | |||

Ключевые вопросы, освещенные в отчете

Какова текущая стоимость рынка систем навигации полета?

Рынок оценивается в 22,98 млрд долларов США в 2025 году.

Как быстро ожидается рост рынка систем навигации полета?

Прогнозируется расширение при CAGR 6,63%, достигнув 31,68 млрд долларов США к 2030 году.

Какая технология связи занимает наибольшую долю?

Радиосвязь лидирует с долей 39,45%, хотя гибридные решения GNSS-SBAS растут быстрее.

Почему Азиатско-Тихоокеанский регион является самым быстрорастущим регионом?

Расширение флота в Китае и Индии и крупные инвестиции в модернизацию воздушного движения стимулируют CAGR региона 8,12%.

Как сети 5G повлияют на навигацию полета?

Развертывания 5G C-диапазона могут помешать радиовысотомерам, побуждая авиакомпании модернизировать оборудование, а регуляторов издавать эксплуатационные ограничения.

Какая технологическая тенденция наиболее разрушительна для будущих навигационных систем?

Квантовые гироскопы и ИИ-управляемое слияние датчиков обещают GPS-независимую точность и архитектуры безотказных кабин.

Последнее обновление страницы: