Размер и доля рынка систем автопилотов воздушных судов

Анализ рынка систем автопилотов воздушных судов от Mordor Intelligence

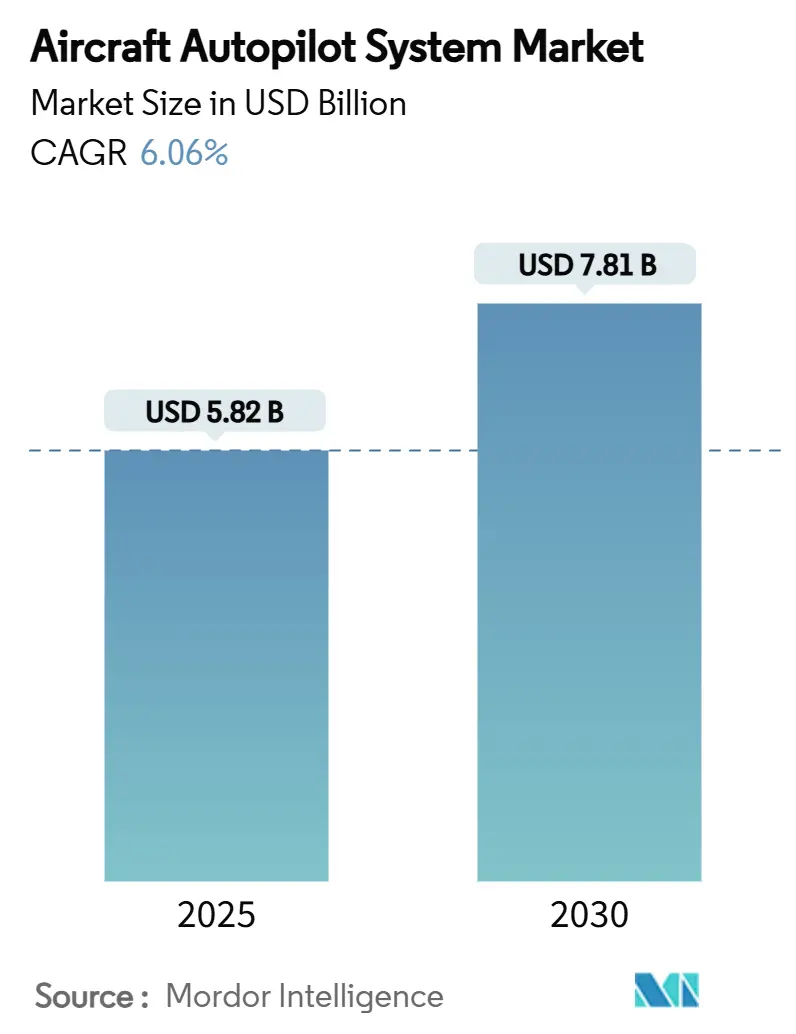

Рынок систем автопилотов воздушных судов оценивается в 5,82 млрд долларов США в 2025 году и, согласно прогнозам, достигнет размера рынка в 7,81 млрд долларов США к 2030 году, показывая среднегодовой темп роста 6,06% в период 2025-2030 гг. Эта траектория отражает поворот сектора к более высоким уровням автоматизации кабины экипажа, поскольку регулирующие органы, авиакомпании и оборонные ведомства готовятся к коммерческим операциям с одним пилотом и более широкому внедрению беспилотных полетов. Устойчивое восстановление коммерческой авиации, большие портфели заказов и программы модернизации авионики в совокупности укрепляют спрос, в то время как решения по управлению чрезвычайными ситуациями на основе искусственного интеллекта открывают новые возможности для платформ. Лидеры сосредотачиваются на программно-определенных архитектурах, которые продлевают жизненные циклы систем и обеспечивают обновления функций по беспроводным каналам. Ограничения цепочки поставок инерциальных датчиков и растущие расходы на соответствие требованиям кибербезопасности остаются болевыми точками ближайшего периода. Тем не менее, устойчивые капитальные расходы операторов Северной Америки и Азиатско-Тихоокеанского региона поддерживают рынок систем автопилотов воздушных судов на пути расширения.

Ключевые выводы отчета

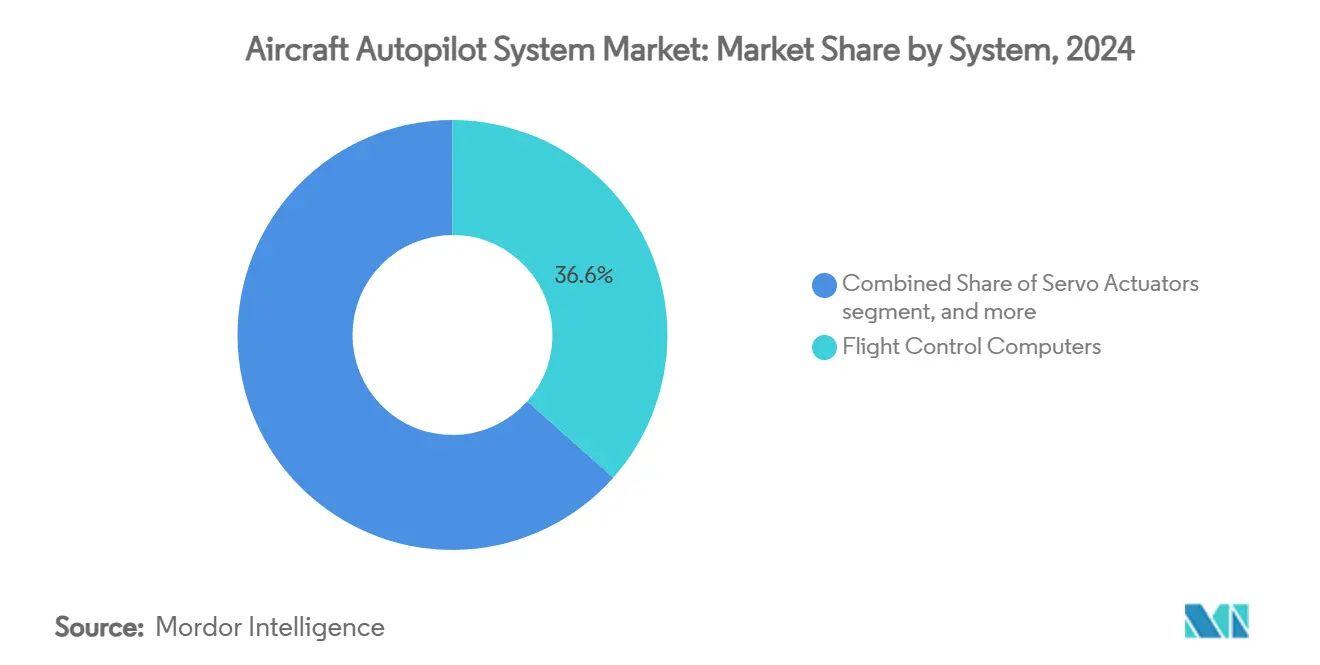

- По системам, вычислители управления полетом занимали 36,55% доли рынка систем автопилотов воздушных судов в 2024 году, тогда как программные пакеты автопилота развиваются со среднегодовым темпом роста 9,45% до 2030 года.

- По типу воздушного судна, узкофюзеляжные самолеты лидировали с долей выручки 40,92% в 2024 году, в то время как беспилотные летательные аппараты, по прогнозам, будут расширяться со среднегодовым темпом роста 7,65% до 2030 года.

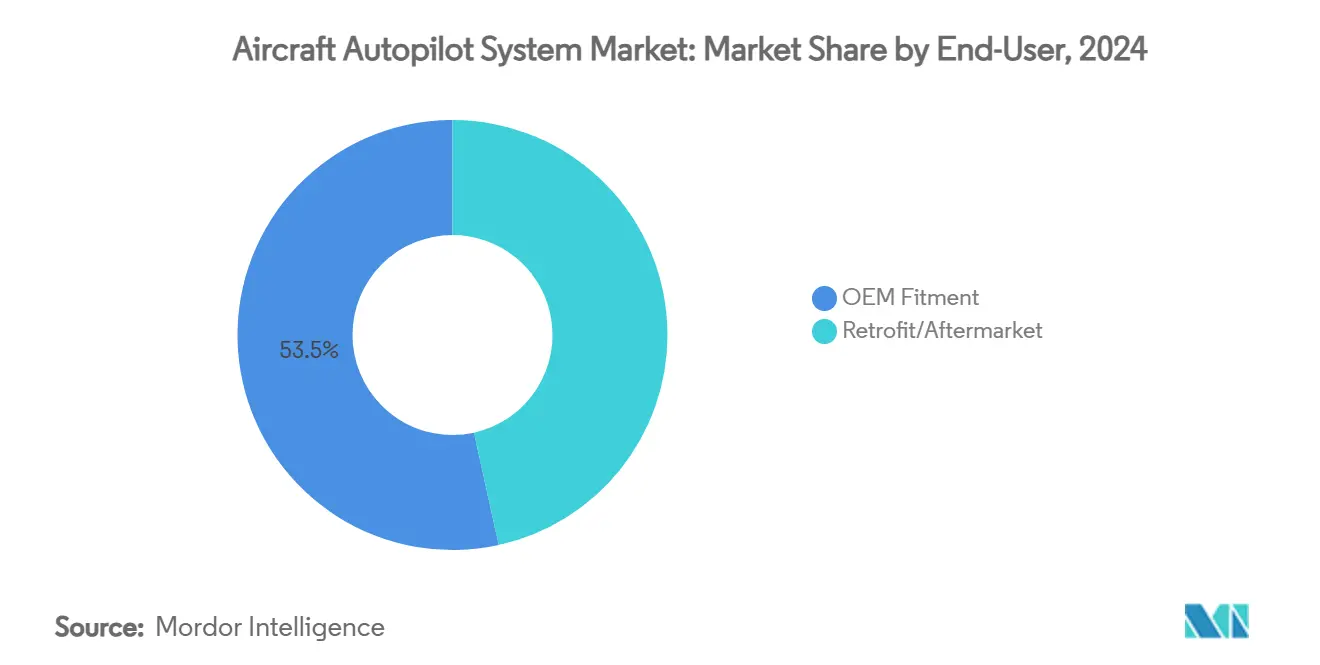

- По конечному пользователю, установка OEM составляла 53,45% рынка систем автопилотов воздушных судов в 2024 году; модернизация/послепродажное обслуживание является самым быстрорастущим каналом со среднегодовым темпом роста 7,23%.

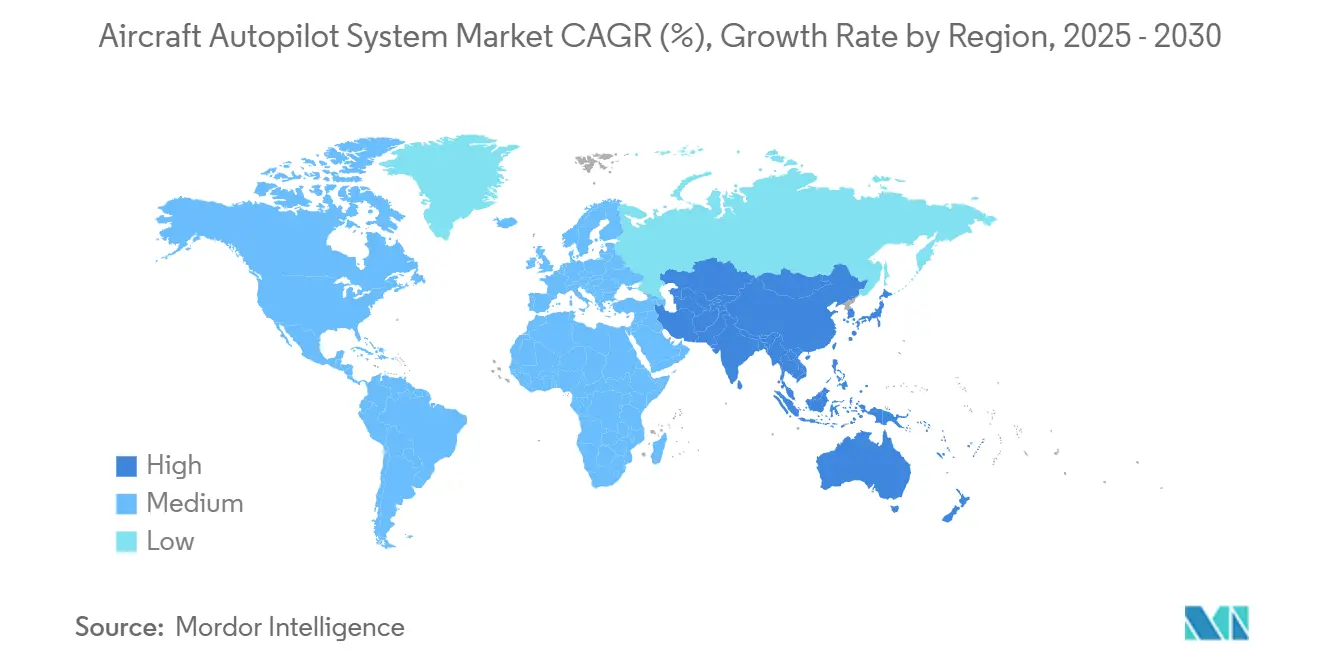

- По географии, Северная Америка занимала 43,35% доли размера рынка систем автопилотов воздушных судов в 2024 году, тогда как Азиатско-Тихоокеанский регион развивается со среднегодовым темпом роста 8,12% до 2030 года.

Тенденции и инсайты глобального рынка систем автопилотов воздушных судов

Анализ влияния драйверов

| Драйвер | % влияния на прогнозируемый среднегодовой темп роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Рост поставок коммерческих воздушных судов | +1.8% | Глобально, с концентрацией в Северной Америке и Азиатско-Тихоокеанском регионе | Средний срок (2-4 года) |

| Растущий спрос на продвинутую автоматизацию полета | +1.5% | Глобально, с лидерством Северной Америки и Европы | Долгий срок (≥ 4 лет) |

| Общефлотные программы модернизации авионики | +1.2% | Основа в Северной Америке и Европе, расширение в Азиатско-Тихоокеанском регионе | Средний срок (2-4 года) |

| Расширение операций БПЛА и UAM | +1.0% | Глобально, с ранним внедрением в Северной Америке и Европе | Долгий срок (≥ 4 лет) |

| Автопилоты управления чрезвычайными ситуациями с ИИ | +0.9% | Раннее внедрение в Северной Америке и Европе, глобальное расширение | Долгий срок (≥ 4 лет) |

| Переход к коммерческим операциям с одним пилотом | +0.8% | Регулятивное лидерство Северной Америки и Европы, глобальное последующее развитие | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Рост поставок коммерческих воздушных судов

План Boeing по увеличению производства B737 до 42 самолетов в месяц и намерение Airbus достичь 75 единиц семейства A320 в месяц подкрепляют стабильное увеличение производства, которое поднимает установки автопилотов. Азиатско-тихоокеанские авиакомпании обеспечивают значительную долю этих обязательств, гарантируя, что интегрированные системы управления полетом и автопилота остаются приоритетами линейной установки. Поставщики расширяют производственные мощности для вычислителей управления полетом и сервоприводов, чтобы поспевать за темпом. Рынок систем автопилотов воздушных судов получает прямую выгоду, поскольку каждый устанавливаемый на заводе узкофюзеляжный или широкофюзеляжный самолет требует сертифицированного цифрового автопилота с возможностями роста для будущих программных функций. Прогноз производства стабилизирует видимость доходов для поставщиков авионики первого уровня до 2030 года.

Растущий спрос на продвинутую автоматизацию полета

Система FAA 'Больше пилотов, больше самолетов, упрощенная сертификация' (MOSAIC) прокладывает путь для воздушных судов, которые полагаются на уровни автоматизации для защиты от потери управления, ускоряя внедрение автопилотов с высокими полномочиями.[1]Федеральная авиационная администрация, "Проект правил MOSAIC," faa.gov Авиакомпании определяют связанное с погодой наведение, спутниковое дополнение и интегрированные функции канала передачи данных для снижения рабочей нагрузки на загруженных маршрутах. Академические исследования подчеркивают цифровых помощников полета, которые контекстуализируют данные датчиков и представляют практические сигналы, усиливая ценностное предложение улучшенной автоматизации. Эти возможности расширяют рынок систем автопилотов воздушных судов, поскольку покупатели переходят от устаревших систем, основанных на скорости, к основанным на положении, поддерживаемым ИИ решениям.

Общефлотные программы модернизации авионики

Авиакомпании продлевают срок службы планера, переоснащая устаревшие кабины экипажа сенсорными пилотскими кабинами и функциями навигации на основе производительности. Пакет модернизации King Air от Collins Aerospace является примером того, как операторы мигрируют к логике автопилота Pro Line Fusion, которая снижает рабочую нагрузку пилота и соответствует предстоящим мандатам воздушного пространства. Путь сертификации FAA, ориентированный на производительность, сокращает сроки модернизации, открывая повторяющиеся доходы послепродажного рынка. Зрелые флоты в Европе и Северной Америке поддерживают рынок систем автопилотов воздушных судов в мягкие периоды поставок новых самолетов. Авиакомпании распределяют капитальные затраты по многолетним программам, создавая предсказуемый спрос на модульные LRU автопилотов и лицензии на программное обеспечение.

Автопилоты управления чрезвычайными ситуациями с ИИ

Партнерства, такие как Honeywell и NXP Semiconductors, интегрируют высокопроизводительные процессоры, которые позволяют моделям машинного обучения в реальном времени выполнять логику избежания погоды, предотвращения выкатывания за пределы взлетно-посадочной полосы и аварийного снижения. Военные проекты, такие как Centaur от Saab, демонстрируют агентов обучения с подкреплением, маневрирующих самолетами без вмешательства пилота во время сложных столкновений. Коммерческие варианты сосредотачиваются на автономных последовательностях отклонения и посадки, которые защищают пассажиров, когда экипаж выведен из строя. Эти прорывы поднимают долгосрочный потолок роста рынка систем автопилотов воздушных судов, открывая грузовые ниши и воздушное такси, требующие ограниченного или нулевого бортового экипажа.

Анализ влияния ограничений

| Ограничение | % влияния на прогнозируемый среднегодовой темп роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокие затраты на сертификацию и соответствие | −1.1% | Глобально, особенно строгие в Северной Америке и Европе | Средний срок (2-4 года) |

| Уязвимости кибербезопасности в каналах управления полетом | −0.8% | Глобально, с повышенными опасениями в оборонных приложениях | Короткий срок (≤ 2 лет) |

| Нехватка квалифицированных инженеров DO-178C | −0.6% | Глобально, наиболее остро в Северной Америке и Европе | Средний срок (2-4 года) |

| Узкие места цепочки поставок в MEMS/IMU | −0.5% | Глобально, с особым влиянием на производство в Азиатско-Тихоокеанском регионе | Короткий срок |

| Источник: Mordor Intelligence | |||

Высокие затраты на сертификацию и соответствие

Правило FAA по оценке безопасности систем требует исчерпывающей проверки, чтобы обеспечить вероятность катастрофических отказов ниже 1 × 10-9 на час полета, доводя бюджеты валидации программного обеспечения до диапазона 5-15 миллионов долларов США на программу.[2]Федеральный реестр, "Оценка безопасности систем для транспортных самолетов," federalregister.gov Соответствие DO-178C уровня A требует множественных независимых обзоров и полного покрытия кода, продлевая графики до двух лет. Более мелкие новаторы в отрасли систем автопилотов воздушных судов часто партнерствуют с прайм-подрядчиками для навигации по этим препятствиям, что сохраняет высокие барьеры входа на рынок и консолидирует долю среди действующих игроков.

Уязвимости кибербезопасности в каналах управления полетом

Рост авиационных киберинцидентов на 131% год к году усилил внимание к целостности шины данных автопилота. Предлагаемые мандаты по безопасности информации оборудования, систем и сетей заставляют производителей встраивать шифрование, обнаружение вторжений и протоколы безопасной загрузки, которые добавляют затраты на оборудование и циклы проверки. Авиакомпании, столкнувшиеся с инцидентом CrowdStrike в 2024 году, столкнулись с сетевыми сбоями, которые выявили скрытый риск в подключенных кабинах экипажа, усиливая критерии закупок, которые благоприятствуют защищенным решениям. Дополнительная нагрузка соответствия сдерживает скорость внедрения в ближайшем периоде в сегментах, таких как беспилотные грузовые самолеты, но также способствует продажам модернизированных безопасных вычислителей управления полетом, косвенно поддерживая рынок систем автопилотов воздушных судов в среднесрочной перспективе.

Сегментный анализ

По системам: программно-определенная архитектура набирает обороты

Вычислители управления полетом сохранили 36,55% доли рынка систем автопилотов воздушных судов в 2024 году, поскольку каждый коммерческий транспортный самолет требует тройного резервирования обработки команд тангажа, крена, рыскания и скорости. Наоборот, программные пакеты автопилота расширяются со среднегодовым темпом роста 9,45%, поскольку операторы переходят к облачно-обновляемым логическим пакетам, которые накладывают прогнозные алгоритмы на существующее оборудование. Платформа PureFlyt от Thales иллюстрирует этот поворот, оптимизируя траектории в реальном времени для топливных и шумовых преимуществ.[3]Группа Thales, "Техническая спецификация PureFlyt FMS," thalesgroup.com Размер рынка систем автопилотов воздушных судов для программно-центрических решений, по прогнозам, достигнет 2,1 млрд долларов США к 2030 году, отражая более широкую цифровизацию аэрокосмической отрасли. Аппаратные компоненты, такие как сервоприводы и датчики положения, остаются существенными, но маржи мигрируют к проприетарному коду, дифференцируя режимы захода на посадку, ухода на второй круг и аварийные режимы. Поставщики инвестируют в конвейеры DevSecOps, которые сокращают циклы сертификации и позволяют быстрое развертывание функций ИИ, усиливая конкурентную важность дорожных карт программного обеспечения.

Второй абзац анализа подчеркивает тенденцию модульности. Авиакомпании предпочитают блоки, заменяемые на линии, которые изолируют обработку от плат ввода-вывода, позволяя обновления возможностей без глубоких механических изменений. Открытые архитектурные стандарты, такие как FACE в оборонной авиации и ARINC 653 в гражданском транспорте, поощряют межвендорную совместимость, расширяя адресуемый объем для нишевых разработчиков программного обеспечения. В результате новые участники используют модели лицензирования на основе подписки, в то время как установленные интеграторы объединяют гарантии на программное обеспечение с расширенными сервисными соглашениями. Эти сдвиги способствуют многоуровневой экосистеме, где рынок систем автопилотов воздушных судов вмещает как прайм-подрядчиков первого уровня, так и гибких специалистов по коду.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу воздушного судна: БПЛА нарушают традиционные иерархии

Узкофюзеляжные самолеты захватили 40,92% размера рынка систем автопилотов воздушных судов в 2024 году за счет производственных рампов A320neo и B737-8, каждый из которых встраивает автопилоты как часть интегрированной пилотской кабины. Широкофюзеляжные самолеты восстанавливаются в тандеме с дальнемагистральным трафиком, но остаются ниже уровней поставок до 2020 года. Разрушительная сила исходит от БПЛА, чей среднегодовой темп роста 7,65% до 2030 года отражает закупки дронов MALE и развивающихся прототипов городской воздушной мобильности. Автопилоты БПЛА отличаются по весу, мощности и пути сертификации, но они все еще полагаются на тесно связанные инерциальные и GNSS датчики. Sky-Drones Technologies приняла каналы 5G и классификаторы ИИ для навигации в спорном воздушном пространстве, расширяя свою привлекательность среди логистических операторов.[4]Sky-Drones Technologies, "Автопилот AIRLink Enterprise," sky-drones.com

Интеграция автопилота винтокрылых машин набирает обороты после трехосной системы Garmin для Airbus H130, которая стабилизирует режимы висения и крейсерского полета. Покупатели бизнес-джетов определяют функции авто-дросселя и авто-тормоза, когда-то зарезервированные для авиалайнеров, сжимая дифференциацию функций между классами самолетов. В целом, рынок систем автопилотов воздушных судов находит новые полосы роста по мере созревания концепций беспилотного груза и пассажиров, бросая вызов поставщикам наследия проектировать более легкие, независимые от стандартов контроллеры, которые все еще соответствуют метрикам надежности транспортной категории.

По конечному пользователю: Рынок модернизации ускоряется

Установка OEM продолжает доминировать с долей 53,45% в 2024 году, поскольку каждый планер покидает завод с базовым автопилотом, сертифицированным для этого типового сертификата. Однако авиакомпании и долевые владельцы наращивают кампании модернизации, которые обеспечивают среднегодовой темп роста 7,23% в спросе послепродажного рынка. Путь FAA для необязательного оборудования повышения безопасности (NORSEE) упрощает одобрения для цифровых автопилотов, позволяя установки Garmin GFC 600 в поршневых и турбовинтовых флотах.[5]Garmin Ltd., "Автопилот GFC 600 расширяет одобрения," garmin.com Этот политический сдвиг поднимает размер рынка систем автопилотов воздушных судов для модернизации до 2,4 млрд долларов США к 2030 году. Стареющие самолеты A320ceo и B737-NG являются основными целями для обновлений директора полета и авто-дросселя, которые соответствуют маршрутам требуемой навигационной производительности-требуемого разрешения (RNP-AR).

Поставщики MRO партнерствуют с OEM авионики по контрактам "мощность по часу", которые объединяют запчасти, обновления программного обеспечения и прогнозную диагностику. Такие модели привлекают операторов, ищущих предсказуемость фиксированных затрат. Появляющиеся лизинговые пулы для заменяемых на линии блоков автопилота дополнительно сокращают время простоя во время тяжелых проверок. Следовательно, рынок систем автопилотов воздушных судов получает выгоду от благотворного цикла, где деятельность по модернизации продлевает срок службы планера, а продленный срок службы, в свою очередь, требует инкрементальных обновлений возможностей.

Географический анализ

Северная Америка лидировала на рынке систем автопилотов воздушных судов с долей выручки 43,35% в 2024 году, поддерживаемая устойчивыми оборонными бюджетами и быстрым восстановлением внутренних авиаперевозок. Лидерство FAA в регулировании автоматизации и кибербезопасности делает Соединенные Штаты ранним приверженцем продвинутых функций автопилота, усиливая внутренние закупки. Модернизация флота региональных самолетов Канады и расширение узкофюзеляжных самолетов Мексики вносят инкрементальный вклад. Высокие коэффициенты использования ускоряют циклы замены для вычислителей управления полетом, закрепляя базовый спрос. Honeywell, Collins Aerospace и Garmin все поддерживают существенные производственные и инженерные центры в регионе, обеспечивая тесное выравнивание с требованиями клиентов.

Азиатско-Тихоокеанский регион является самой быстрорастущей территорией, развивающейся со среднегодовым темпом роста 8,12% до 2030 года. Принятие авиаперевозок средним классом и программы модернизации обороны центрально движут Китаем и Индией. Airbus прогнозирует, что глобальный флот удвоится до 50 000 самолетов к 2044 году, при этом Азиатско-Тихоокеанский регион обеспечит большую часть этого прироста.[6]Economic Times, "Airbus ожидает удвоения глобального флота к 2044 году," economictimes.indiatimes.com Внутренние OEM, такие как COMAC, интегрируют локально разработанные подсистемы автопилота, в то время как региональные авиакомпании запускают крупные контракты модернизации для соответствия мандатам навигации на основе производительности. Япония и Южная Корея инвестируют в автономные экосистемы UAM, что проиллюстрировано испытательным полигоном управления беспилотным трафиком Thales в Таиланде. Разнообразные режимы сертификации создают накладные расходы на настройку и способствуют партнерствам между глобальными прайм-подрядчиками и местными системными домами, расширяя отпечаток рынка систем автопилотов воздушных судов.

Европа остается зрелым, но инновационно-ориентированным рынком. Принятие EASA Garmin Autoland на платформах King Air подчеркивает регулятивную открытость к автоматизации с высокими полномочиями. Thales, Safran и BAE Systems поставляют интегрированные пакеты автопилота и управления полетом по программам Airbus и Eurofighter. Европейский фонд обороны направляет ресурсы в функции устойчивости с улучшенным ИИ, такие как проект AIDA, который защищает шины авионики от кибервторжений. Ближний Восток и Африка, хотя и меньшие по объему, регистрируют устойчивые закупки от авиакомпаний Персидского залива и оборонных агентств, модернизирующих транспортные и винтокрылые флоты. Факторы-барьеры включают неравномерные экономические условия и регулятивные возможности, но регион все еще добавляет инкрементальную стоимость к рынку систем автопилотов воздушных судов по мере восстановления использования широкофюзеляжных самолетов.

Конкурентный ландшафт

Рынок остается умеренно консолидированным, при этом топ-5 поставщиков держат примерно 65% коллективной выручки, закрепленной Honeywell, Collins Aerospace, Safran, Thales и Garmin. Эти лидеры объединяют аппаратное обеспечение, программное обеспечение и поддержку жизненного цикла в комплексные предложения, которые закрепляют долгосрочные контракты. Стратегическое соглашение Honeywell с Bombardier, оцениваемое до 17 млрд долларов США на весь срок, является примером масштаба захвата интегрированной авионики. Collins Aerospace использует свою архитектуру Pro Line Fusion в бизнес и региональных самолетах, в то время как Safran капитализирует возможности двойного использования, охватывающие коммерческие лайнеры и боевые самолеты.

Конкуренты второго уровня дифференцируются через нишевые технологии. Moog поставляет пакеты высокого подъема и первичного привода для V-280 Valor Future Long-Range Assault Aircraft, акцентируя свою силу в электромеханических элементах управления. Avidyne и Dynon Avionics нацеливаются на общую авиацию с доступными IFR-способными автопилотами, используя модульность для роста в классы легких турбин. Стартапы, такие как Sky-Drones Technologies и UAV Navigation, преследуют сегмент БПЛА и eVTOL, где вес, стоимость и алгоритмическая сложность занимают более высокое место, чем традиционный родословная сертификации. Программные разрушители лицензируют стабилизированный код, который накладывается на существующие вычислители управления полетом, расширяя конкурентную интенсивность в рамках рынка систем автопилотов воздушных судов.

Стратегические альянсы и приобретения ускоряют закрытие пробелов в возможностях. Планируемое выделение Honeywell Aerospace от Honeywell намерено обострить фокус на автономии и электрифицированной пропульсии к 2026 году. Сотрудничество Regal Rexnord с Honeywell в приводах eVTOL и совместная линия кабинных голосовых регистраторов Curtiss-Wright демонстрируют конвергентный интерес к системам городской воздушной мобильности. Эти маневры направлены на обеспечение статуса раннего участника в платформах нового поколения, тем самым усиливая долгосрочные позиции долей.

Лидеры отрасли систем автопилотов воздушных судов

-

Honeywell International Inc.

-

Collins Aerospace (RTX Corporation)

-

Garmin Ltd.

-

Thales Group

-

Safran SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Май 2025: Vertical Aerospace и Honeywell расширили свое партнерство по VX4 eVTOL, нацеливаясь на сертификацию критически важных для полета систем до вероятностей катастрофических отказов 1 × 10⁻⁹.

- Март 2025: Garmin получила одобрение EASA для модернизации Autoland и Autothrottle на самолетах Beechcraft King Air.

- Октябрь 2024: Airbus разрабатывает новую 3-осную систему автопилота для вертолета H130 в сотрудничестве с Garmin. Система будет доступна на рынке в 2025 году.

- Сентябрь 2024: Boeing заключила контракт с MicroPilot на разработку программных улучшений для малых беспилотных авиационных систем. Контракт, подписанный в рамках политики промышленных и технологических преимуществ (ITB), устанавливает соглашение об инвестиционной структуре между Boeing и MicroPilot, ведущим разработчиком автопилотов БПЛА.

Объем глобального отчета по рынку систем автопилотов воздушных судов

Система автопилота используется для автоматизации наведения и управления воздушным судном. Типичная система автопилота может автоматизировать множественные задачи, такие как поддержание положения и высоты, скорость набора высоты и снижения, а также перехват и наведение курса. Чтобы обеспечить всесторонний взгляд, рынок систем автопилотов воздушных судов охватывает компании, предлагающие программное обеспечение и аппаратные компоненты автопилота и директора полета. Оценки рынка основаны на установках автопилотных систем в кабине экипажа самолетов нового поколения, закупаемых авиакомпаниями-операторами по всему миру, и не включают модернизацию самолетов старого поколения. Кроме того, отчет не рассматривает беспилотные летательные аппараты (БПЛА), но рассматривает винтокрылые машины и экспериментальные демонстраторы, такие как NASA X-57.

Рынок систем автопилотов воздушных судов сегментирован по системе, применению и географии. Рынок систем автопилотов воздушных судов сегментирован по системе на системы определения положения и курса, системы директора полета, системы управления полетом и авионические системы. По применению рынок сегментирован на гражданский, коммерческий и военный. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Латинскую Америку и Ближний Восток и Африку.

Размеры рынка и прогнозы для всех сегментов были предоставлены в стоимостном выражении (доллары США).

| Системы определения положения и курса |

| Системы директора полета |

| Вычислители управления полетом |

| Авто-дроссель и управление тягой |

| Блоки данных о воздухе и инерциальных опорных данных |

| Сервоприводы |

| Программные пакеты автопилота |

| Узкофюзеляжные самолеты |

| Широкофюзеляжные самолеты |

| Региональные и пассажирские самолеты |

| Бизнес-джеты |

| Вертолеты |

| Беспилотные летательные аппараты (БПЛА) |

| Городская воздушная мобильность/eVTOL |

| Установка OEM |

| Модернизация/Послепродажное обслуживание |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Соединенное Королевство | |

| Германия | ||

| Франция | ||

| Италия | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты |

| Саудовская Аравия | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Остальная Африка | ||

| По системе | Системы определения положения и курса | ||

| Системы директора полета | |||

| Вычислители управления полетом | |||

| Авто-дроссель и управление тягой | |||

| Блоки данных о воздухе и инерциальных опорных данных | |||

| Сервоприводы | |||

| Программные пакеты автопилота | |||

| По типу воздушного судна | Узкофюзеляжные самолеты | ||

| Широкофюзеляжные самолеты | |||

| Региональные и пассажирские самолеты | |||

| Бизнес-джеты | |||

| Вертолеты | |||

| Беспилотные летательные аппараты (БПЛА) | |||

| Городская воздушная мобильность/eVTOL | |||

| По конечному пользователю | Установка OEM | ||

| Модернизация/Послепродажное обслуживание | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Соединенное Королевство | ||

| Германия | |||

| Франция | |||

| Италия | |||

| Россия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Южная Корея | |||

| Австралия | |||

| Остальной Азиатско-Тихоокеанский регион | |||

| Южная Америка | Бразилия | ||

| Остальная Южная Америка | |||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты | |

| Саудовская Аравия | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Остальная Африка | |||

Ключевые вопросы, освещенные в отчете

Какова текущая стоимость рынка систем автопилотов воздушных судов?

Рынок систем автопилотов воздушных судов составляет 5,82 млрд долларов США в 2025 году с прогнозируемой стоимостью 7,81 млрд долларов США к 2030 году.

Какой регион занимает наибольшую долю рынка систем автопилотов воздушных судов?

Северная Америка лидирует с долей 43,35% в 2024 году, движимая сильными оборонными расходами и климатом раннего принятия продвинутой автоматизации.

Какой системный сегмент растет быстрее всего?

Программные пакеты автопилота расширяются со среднегодовым темпом роста 9,45% до 2030 года, поскольку авиакомпании переходят к программно-определенным архитектурам авионики.

Как быстро растет рынок модернизации?

Применения модернизации и послепродажного обслуживания увеличиваются со среднегодовым темпом роста 7,23%, поскольку операторы модернизируют парки в эксплуатации цифровыми автопилотами.

Каково самое большое ограничение роста рынка?

Высокие затраты на сертификацию и соответствие снижают скорость выхода на рынок для новых участников и добавляют от 5 до 15 миллионов долларов США к программным бюджетам.

Почему беспилотные летательные аппараты важны для этого рынка?

БПЛА показывают среднегодовой темп роста 7,65%, поскольку оборонные операторы и операторы развивающейся городской воздушной мобильности требуют легкие, готовые к ИИ решения автопилота.

Последнее обновление страницы: