Tamanho e Participação do Mercado Imobiliário de Singapura

Análise do Mercado Imobiliário de Singapura pela Mordor Intelligence

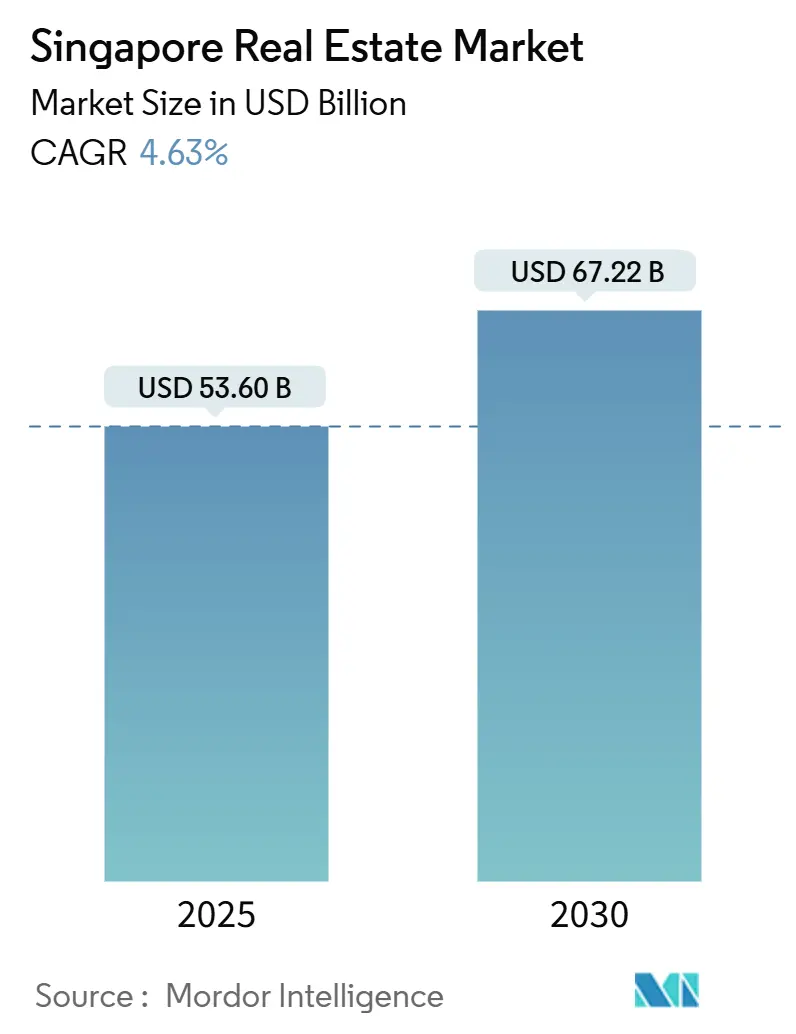

O tamanho do mercado imobiliário de Singapura está estimado em USD 53,6 bilhões em 2025, e espera-se que alcance USD 67,22 bilhões até 2030, a uma TCAC de 4,63% durante o período de previsão (2025-2030). Governança estável, regulamentações transparentes e um pipeline ativo de programas de construção urbana liderados pelo governo continuam atraindo um amplo espectro de investidores. Habitação de luxo mantém apelo global, enquanto a demanda por logística moderna, centros de dados e ativos de uso misto é impulsionada pelo crescimento do e-commerce, manufatura avançada e expansão do papel de sede regional de Singapura. Oferta restrita, capacidade limitada de recuperação de terras e regras mais rigorosas de empréstimo-valor moderam a atividade especulativa, mas não descarrilaram os fluxos de capital de longo prazo. Desenvolvedores estão se diferenciando através da adoção de PropTech, construção pré-fabricada e projetos de baixo carbono de nova geração que se alinham aos requisitos do Green Mark 2021.

Principais Conclusões do Relatório

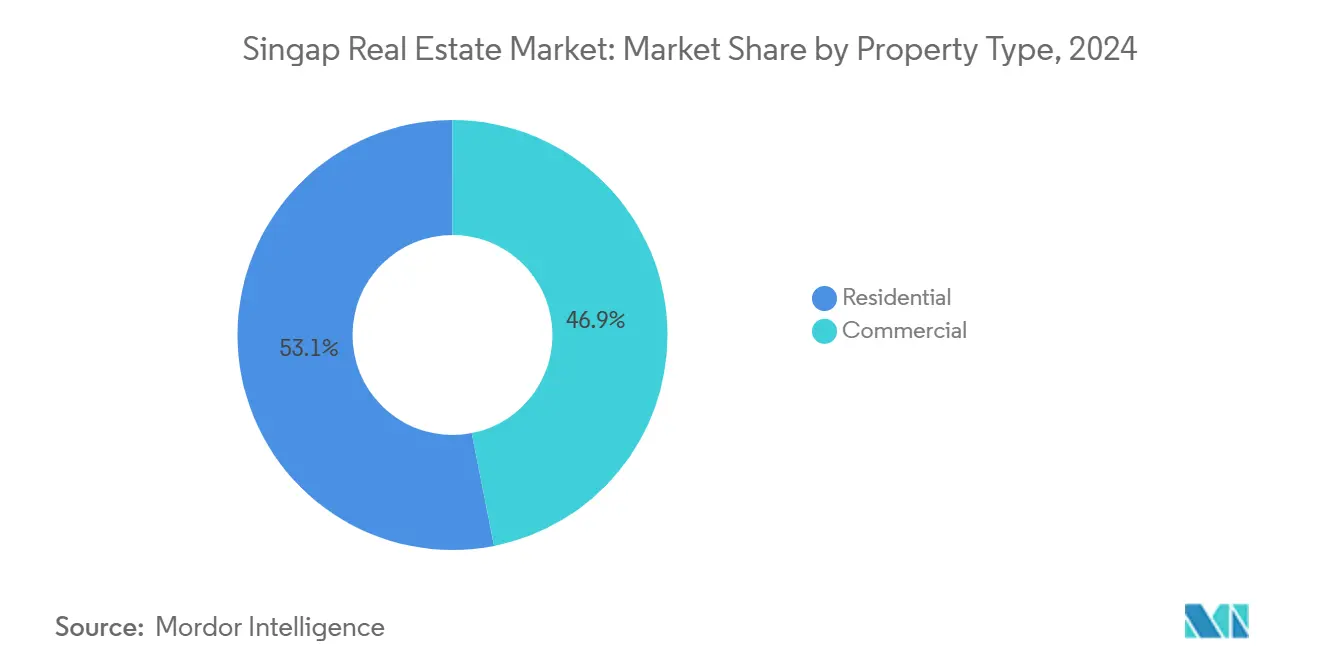

- Por tipo de propriedade, ativos residenciais lideraram com 53,1% da participação de mercado imobiliário de Singapura em 2024; propriedades comerciais registraram a maior TCAC projetada de 5,13% até 2030.

- Por modelo de negócio, transações de vendas detiveram 61,4% da participação do mercado imobiliário de Singapura em 2024, enquanto aluguéis expandiram mais rapidamente a uma TCAC de 5,27% até 2030.

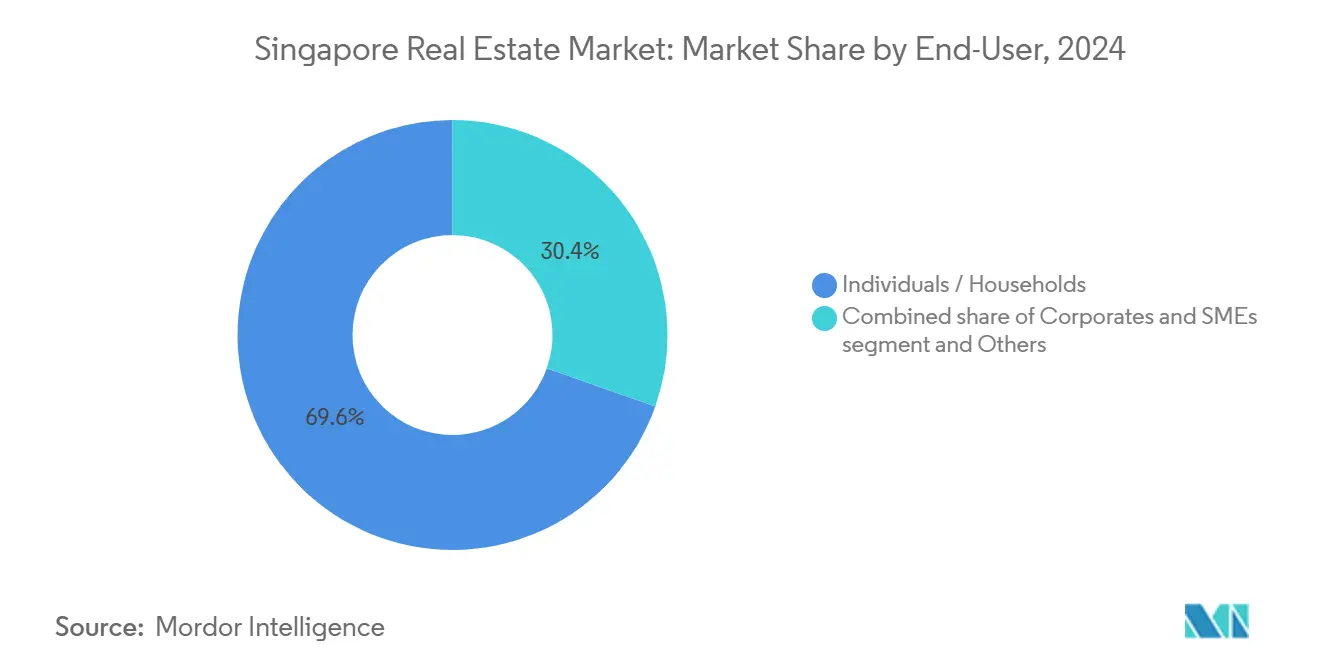

- Por usuário final, indivíduos e famílias representaram 69,6% da participação em 2024; demanda corporativa e de PMEs está prevista para crescer a uma TCAC de 5,51% até 2030.

- Por região, a Região Central Principal capturou 42,2% da receita de 2024; o Resto da Região Central está posicionado para a expansão mais rápida, avançando a uma TCAC de 5,91% até 2030.

Tendências e Insights do Mercado Imobiliário de Singapura

Análise de Impacto dos Impulsionadores

| Impulsionador | ( ~ ) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Programas de planejamento urbano do governo (ex: Greater Southern Waterfront) | +1.2% | Nacional | Longo prazo (≥ 4 anos) |

| Status de hub de sedes de Singapura apoiando demanda por escritórios e uso misto | +0.9% | CCR, parques empresariais | Médio prazo (2-4 anos) |

| Confiança de investidores estrangeiros ancorada em ambiente legal previsível | +0.8% | CCR, RCR | Longo prazo (≥ 4 anos) |

| Rápido crescimento de e-commerce e manufatura avançada elevando demanda logística | +0.7% | Zonas industriais OCR | Curto prazo (≤ 2 anos) |

| Apetite de high-net-worth por ativos residenciais premium | +0.6% | CCR, RCR selecionado | Médio prazo (2-4 anos) |

| Incentivos para edifícios inteligentes e sustentáveis | +0.5% | Nacional | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Interesse Robusto de Investidores Estrangeiros Impulsionado por Estabilidade Política e Estruturas Legais Sólidas

Capital estrangeiro continua vendo Singapura como uma base de baixo risco devido à aplicabilidade de contratos, tributação clara e resolução eficiente de disputas. O Conselho de Desenvolvimento Econômico registrou USD 10 bilhões em compromissos de ativos fixos durante 2024, canalizando fundos para projetos de semicondutores, biofarmacêuticos e IA que indiretamente ampliam a absorção de escritórios prime e industriais. O Overseas Networks & Expertise Pass, introduzido em 2023, sustenta influxos de talento global e sustenta demanda de aluguel premium. Juntas, essas forças reforçam a atratividade de longo prazo do mercado imobiliário de Singapura.

Planejamento Urbano Apoiado pelo Governo Estimulando Desenvolvimento de Longo Prazo

O Plano Diretor Rascunho 2025 da Autoridade de Redesenvolvimento Urbano estabelece um projeto integrado e resiliente ao clima que reformará o mercado imobiliário de Singapura na próxima década. Projetos emblemáticos incluem o Greater Southern Waterfront de 2.000 acres e a recuperação de Long Island de 800 hectares, ambos adicionando habitação mista, clusters comerciais e 20 quilômetros de recreação à beira-mar enquanto melhoram a defesa costeira. Extensões planejadas do MRT, como as Linhas Tengah e Seletar, conectarão mais de 400.000 famílias, encorajando migração de valor para distritos anteriormente mal atendidos[1]Urban Redevelopment Authority, "Master Plan 2025 Highlights," Urban Redevelopment Authority, ura.gov.sg.

Demanda Sustentada no Segmento Residencial Luxo e High-End de UHNWIs Globais

Compradores ultra-ricos globais continuam favorecendo Singapura por motivos de preservação de ativos e estilo de vida. Enquanto transações de bangalôs moderaram após o aumento de 2024 no Additional Buyer's Stamp Duty, compras de shophouses patrimôniais isentas de muitas medidas de resfriamento subiram, com preços médios superando USD 3.700 por pé quadrado. Crescimento paralelo é evidente no leasing high-end, onde custos ABSD empurraram muitos UHNWIs para alugar casas prime, estabilizando rendimentos em distritos centrais. Essas nuances sinalizam uma camada de luxo em amadurecimento dentro do mercado imobiliário de Singapura.

Posicionamento Estratégico como Hub Regional de Negócios Apoiando Crescimento de Escritórios e Uso Misto

O apelo de sedes de Singapura persiste mesmo com reformas de trabalho híbrido reformando demanda por espaço. Novos distritos como Punggol Digital District hospedarão 28.000 empregos e integrarão usos acadêmicos e residenciais, ilustrando a mudança para ativos mistos estilo campus. Torres do CBD permanecem o endereço preferido para líderes financeiros e de tecnologia, e movimentos de consolidação de gigantes tecnológicos chineses sublinham confiança em escritórios premium do centro. Desenvolvedores estão, portanto, reconfigurando plantas baixas para ambientes colaborativos e habilitados por tecnologia.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Medidas de resfriamento rigorosas e impostos de selo moderando investimento residencial especulativo | -1.1% | Nacional, com maior impacto no segmento de luxo CCR | Curto prazo (≤ 2 anos) |

| Oferta limitada de terras e altos custos de aquisição de terras restringindo novo desenvolvimento | -0.9% | Nacional, particularmente agudo em CCR e localizações RCR prime | Longo prazo (≥ 4 anos) |

| Ventos contrários geopolíticos e econômicos impactando fluxo de capital estrangeiro e demanda de inquilinos | -0.8% | Global, com influência pronunciada em escritórios CBD e ativos industriais orientados para exportação | Médio prazo (2-4 anos) |

| Desequilíbrios oferta-demanda em classes de ativos selecionadas (ex: excesso de oferta em varejo suburbano ou localizações de escritório periféricas) | -0.6% | Corredores de varejo OCR e parques empresariais periféricos | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Medidas de Resfriamento Rigorosas e Impostos de Selo Moderando Investimento Residencial Especulativo

Impostos de selo mais altos, tetos mais rígidos de empréstimo-valor e um período de espera de 15 meses para mudanças de privado para HDB desaceleraram a velocidade transacional. Crescimento de preços de revenda HDB moderou para 1,6% no Q1 2025 após o pacote de políticas de 2024. Vendas de novas casas privadas caíram abaixo de 350 unidades em maio de 2025, sublinhando a eficácia das políticas, ainda que demanda estrutural permaneça intacta graças ao crescimento salarial e imigração.

Oferta Limitada de Terras e Altos Custos de Aquisição de Terras Restringindo Novo Desenvolvimento

Escassez de terras intensifica competição de licitação. A lista Government Land Sales de 1H 2025 elevou a oferta de habitação privada para 8.505 unidades, um aumento marginal que ilustra limites físicos. Trocas do setor público e estudos de espaço subterrâneo estão emergindo como estratégias alternativas, mas prêmios elevados de terra continuam pressionando margens de desenvolvedores e elevando preços de venda alcançáveis.

Análise de Segmentos

Por Tipo de Propriedade: Momento Comercial Supera Dominância Residencial

O segmento residencial comandou 53,1% da receita de 2024, sublinhando a liderança de tamanho do mercado imobiliário de Singapura em desenvolvimento centrado em pessoas. Planos governamentais para lançar mais de 50.000 apartamentos Build-to-Order entre 2025 e 2027 reforçam uma base estável de proprietários-ocupantes. Classificação de apartamentos Standard, Plus e Prime vincula subsídios ao valor de localização, encorajando demanda equilibrada através de townships. Projetos privados agora favorecem formatos integrados onde residências ficam acima de pódios de varejo e amenidades comunitárias, apoiando absorção resiliente de pipeline[2]Housing & Development Board, "Build-to-Order Flat Supply 2025-2027," Housing & Development Board, hdb.gov.sg.

Estoque comercial está expandindo mais rapidamente a uma TCAC de 5,13% até 2030 conforme a economia se digitaliza. Ativos logísticos e industriais ganham do papel de Singapura em cadeias de suprimento de semicondutores e e-commerce; a construção de uma zona de carga aérea Changi ampliada e automação do Porto Tuas elevará absorção de armazéns. Enquanto isso, investidores visam campus de centros de dados e escritórios descentralizados com credenciais verdes, sinalizando uma mudança para fluxos de renda menos vinculados a varejo tradicional ou escritórios de inquilino único. Esta reorientação sustenta a trajetória avançada do mercado imobiliário de Singapura.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Modelo de Negócio: Segmento de Aluguel Acelera Sob Restrições de Propriedade

Transações de vendas detiveram 61,4% da atividade em 2024, ainda que demanda de aluguel esteja crescendo a uma TCAC vigorosa de 5,27% até 2030. Contagens crescentes de expatriados, o Overseas Networks & Expertise Pass e uma recuperação em matrículas de estudantes internacionais estão elevando volumes de leasing residencial, com aprovações de aluguel HDB subindo 12% ano-a-ano no Q1 2025. Ao mesmo tempo, custos ABSD mais altos e volatilidade de taxas hipotecárias fazem do aluguel de longo prazo uma alternativa flexível, especialmente para profissionais globalmente móveis.

O canal de vendas continua se beneficiando do apoio a compradores de primeira viagem, incluindo descontos únicos de impostos prediais de 2025 e subsídios CPF aprimorados. Atividade de disposição comercial permanece seletiva em um clima de taxas mais altas, mas aquisições REIT de escritórios classe A e blocos logísticos urbanos indicam confiança sustentada. Desenvolvedores que combinam recursos de casa inteligente com espaços comunitários alinhados ao ESG estão melhor posicionados para capturar as preferências em evolução que definem o mercado imobiliário de Singapura.

Por Usuário Final: Corporações Impulsionam Sofisticação Amid Dominância Doméstica

Indivíduos e famílias representaram 69,6% do valor bruto de transação em 2024, refletindo ênfase política em propriedade habitacional de base ampla. Subsídios habitacionais, incentivos Fresh Start e complementos Silver Housing Bonus facilitam acessibilidade e encorajam redimensionamento adequado entre idosos. Demograficamente, uma taxa de fertilidade sub-1,0 está gradualmente reformulando preferências de tamanho de unidade em direção a formatos de dois quartos e estúdio.

Usuários corporativos e PME estão previstos para expandir a 5,51% TCAC até 2030, aproveitando lotes industriais build-to-suit, negócios sale-leaseback e arrendamentos vinculados à sustentabilidade. Apetite institucional se aprofunda conforme a Autoridade Monetária de Singapura introduz um teto uniforme de alavancagem de 50% e um limiar de cobertura de juros de 1,5× para REITs, promovendo estruturas de capital disciplinadas. Demanda empresarial, portanto, sustenta um mercado imobiliário de Singapura cada vez mais sofisticado.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A Região Central Principal (CCR) capturou 42,2% da receita do mercado imobiliário de Singapura em 2024, refletindo a atração duradoura de Marina Bay, Orchard Road e enclaves de luxo de Sentosa. Aluguéis prime de escritório em Raffles Place e Marina Bay tocaram seus níveis mais altos desde 2010, apoiados por inquilinos globais de finanças e tecnologia que valorizam certeza de governança e acesso a talentos. Varejo de luxo na Orchard Road se beneficia de redesigns contínuos amigáveis a pedestres que criam sub-precintos experienciais e apoiam recuperação de tráfego de pedestres. Não obstante, taxas residenciais mais rígidas resfriaram vendas de bangalôs de alto valor, sinalizando que mesmo compradores ultra-ricos agora escrutinam preços[3]Land Transport Authority, "Rail Expansion Projects," Land Transport Authority, lta.gov.sg.

O Resto da Região Central está ganhando momento. Projetos ferroviários como a Jurong Region Line e o potencial ramal Seletar reduzirão tempos de viagem e melhorarão conexões de última milha para mais de 400.000 famílias. Tengah, comercializada como a primeira cidade eco-inteligente, apresenta resfriamento centralizado e testes de transporte autônomo, reforçando as aspirações verdes e digitais de Singapura. O Greater Southern Waterfront de 2.000 acres mesclará ofertas residenciais, comerciais e recreativas, incentivando empresas a se relocalizarem e famílias a trocar proximidade por estilos de vida integrados.

Fora da Região Central, áreas alavancam política industrial. O Porto Tuas totalmente automatizado está previsto para manusear 65 milhões de TEUs anualmente até 2040, ancorando absorção de real estate logístico e atraindo atividade habitacional de apoio. O hub de cadeia de suprimento de USD 480 milhões da PSA International e investimentos em fabricação de semicondutores em Jurong ilustram demanda liderada por manufatura. Como resultado, propriedades suburbanas ao redor de corredores industriais estão transitando para townships equilibrados, adicionando profundidade ao mercado imobiliário de Singapura.

Cenário Competitivo

O mercado imobiliário de Singapura é moderadamente concentrado. CapitaLand, City Developments Limited (CDL) e UOL Group combinam escala de banco de terras com portfólios multipaíses que espalham risco. CapitaLand integrou serviços de resfriamento habilitados por IoT através de seus shopping centers emblemáticos e visa operações net-zero até 2050. CDL pilota estruturas híbridas madeira-concreto, cortando carbono incorporado e encurtando ciclos de construção. UOL investe em construção volumétrica pré-fabricada pré-acabada para acelerar entregas e reduzir congestionamento de canteiro.

Desenvolvedores de segunda linha se concentram em segmentos de nicho. Frasers Property se posiciona como um parceiro de ciclo de vida, agrupando unidades senior-living, armazéns de cadeia fria e varejo de vizinhança. Far East Organization canaliza capital para ativos de co-living e acomodação estudantil perto de nós MRT. Keppel Land refoca em desenvolvimento de centro de dados, alavancando know-how de engenharia da empresa-mãe para oferecer edifícios de colocalização turnkey com eficácia de uso de energia sob 1,3.

PropTech e sustentabilidade estão redefinindo vantagem. As e-submissions CORENET X da Autoridade de Construção e Edificação cortam cronogramas regulatórios, beneficiando empresas com fortes capacidades BIM. Robótica para pintura e gesso será obrigatória em metade dos sites BTO a partir de 2025, elevando produtividade em 30%. Desenvolvedores que incorporam sensores inteligentes, manutenção preditiva e microgrids renováveis alcançam maior satisfação do inquilino e comandam prêmios de aluguel, reforçando um ciclo virtuoso onde prontidão tecnológica molda liderança de mercado dentro do mercado imobiliário de Singapura.

Líderes da Indústria Imobiliária de Singapura

-

CapitaLand

-

City Developments Limited

-

UOL Group Limited

-

Frasers Property Limited

-

GuocoLand Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Governo de Singapura e Regente de Johor Tunku Ismail executaram uma troca de terras de 13 hectares perto dos Jardins Botânicos de Singapura, desbloqueando terra de desenvolvimento prime avaliada em até USD 2,7 bilhões.

- Maio de 2025: CapitaLand Ascendas REIT adquiriu duas propriedades de Singapura por USD 408 milhões, expandindo sua pegada logística e de escritórios doméstica.

- Março de 2025: HDB anunciou planos para liberar 50.000 apartamentos BTO até 2027 e introduziu classificações atualizadas Standard, Plus e Prime.

- Fevereiro de 2025: MAS lançou um Programa de Desenvolvimento do Mercado de Ações de USD 3,7 bilhões para aprofundar liquidez para títulos imobiliários listados em Singapura.

Escopo do Relatório do Mercado Imobiliário de Singapura

O mercado imobiliário refere-se às vendas de serviços imobiliários por entidades (organizações, comerciantes individuais e parcerias) que alugam, arrendam e permitem o uso de edifícios e/ou terras. Uma análise completa de background do mercado imobiliário em Singapura, incluindo avaliação da economia e contribuição de setores na economia, visão geral do mercado, estimativa de tamanho de mercado para segmentos-chave e tendências emergentes nos segmentos de mercado, dinâmicas de mercado e tendências geográficas, e impacto da COVID-19, está incluída no relatório.

O mercado imobiliário singapurense é segmentado por tipo (apartamentos, condomínios, vilas e outros) e valor (premium, luxo e acessível). O relatório oferece tamanho de mercado e previsões em valores (USD) para todos os segmentos mencionados.

| Residencial | Apartamentos e Condomínios |

| Vilas e Casas Térreas | |

| Comercial | Escritório |

| Varejo | |

| Logística | |

| Outros (real estate industrial, real estate hoteleiro, etc.) |

| Vendas |

| Aluguel |

| Indivíduos / Famílias |

| Corporações e PMEs |

| Outros |

| Região Central Principal (CCR) |

| Resto da Região Central (RCR) |

| Fora da Região Central (OCR) |

| Por Tipo de Propriedade | Residencial | Apartamentos e Condomínios |

| Vilas e Casas Térreas | ||

| Comercial | Escritório | |

| Varejo | ||

| Logística | ||

| Outros (real estate industrial, real estate hoteleiro, etc.) | ||

| Por Modelo de Negócio | Vendas | |

| Aluguel | ||

| Por Usuário Final | Indivíduos / Famílias | |

| Corporações e PMEs | ||

| Outros | ||

| Por Região | Região Central Principal (CCR) | |

| Resto da Região Central (RCR) | ||

| Fora da Região Central (OCR) | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado imobiliário de Singapura?

O mercado imobiliário de Singapura foi avaliado em USD 51,23 bilhões em 2024 e está projetado para crescer para USD 67,22 bilhões até 2030.

Qual segmento de propriedade detém a maior participação?

Ativos residenciais dominaram com 53,1% de participação em 2024, refletindo demanda sustentada de proprietários-ocupantes apoiada por programas habitacionais governamentais.

Qual região espera-se que cresça mais rapidamente?

O Resto da Região Central está previsto para expandir a uma TCAC de 5,91% até 2030 devido a novas linhas MRT, propriedades eco-inteligentes e o projeto Greater Southern Waterfront.

Como as medidas de resfriamento estão afetando o mercado?

Aumentos do Additional Buyer's Stamp Duty e tetos mais baixos de empréstimo-valor desaceleraram atividade especulativa, com crescimento de preços de revenda HDB moderando para 1,6% no início de 2025 enquanto preserva estabilidade subjacente.

Por que aluguéis estão subindo mais rápido que vendas?

Impostos de selo mais altos, influxos móveis de expatriados e preferências de estilo de vida flexível estão direcionando muitos ocupantes para leasing, impulsionando uma TCAC projetada de 5,27% no segmento de aluguel até 2030.

Como desenvolvedores estão se diferenciando em um cenário competitivo?

Empresas líderes investem em PropTech, pré-fabricação e projetos de construção net-zero para cortar custos, acelerar projetos e atender aos padrões Green Mark 2021, thereby assegurando inquilinos premium e capital de investimento.

Página atualizada pela última vez em: