Análise do mercado imobiliário residencial na Malásia

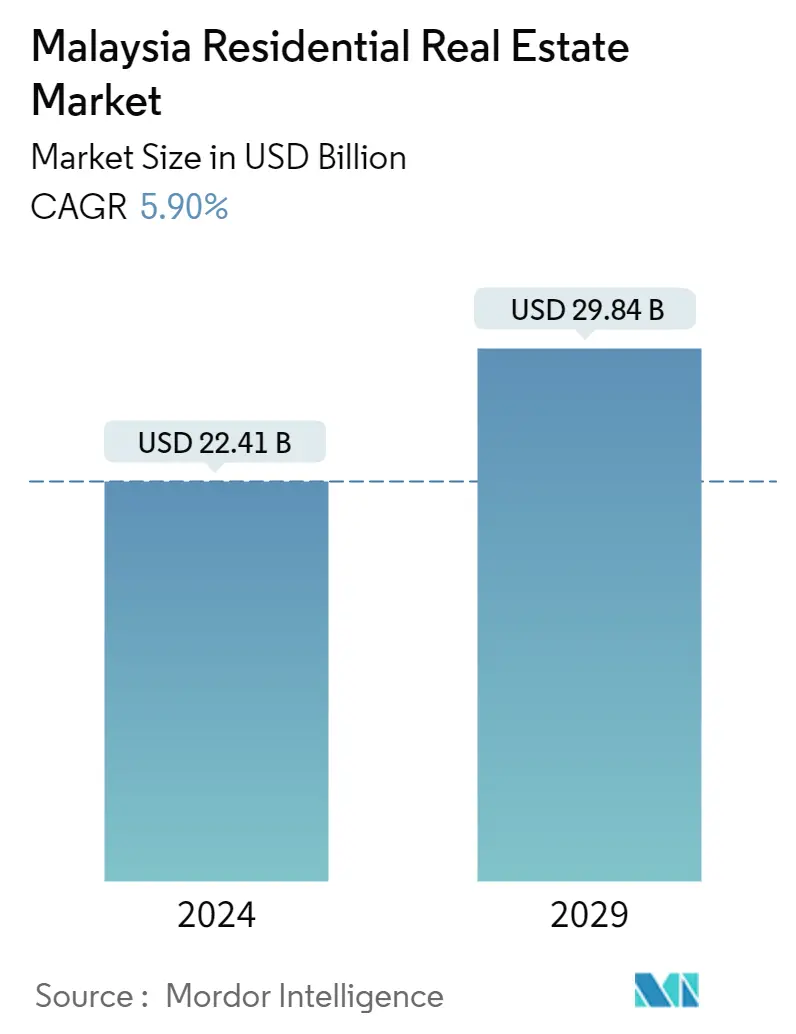

O tamanho do mercado imobiliário residencial da Malásia é estimado em US$ 22,41 bilhões em 2024 e deverá atingir US$ 29,84 bilhões até 2029, crescendo a um CAGR de 5,90% durante o período de previsão (2024-2029).

- Em 2022, o mercado imobiliário residencial da Malásia recuperou com o aumento da procura direcionada para habitação barata. Devido à possibilidade de uma forte procura de residências entre a geração mais jovem, os promotores estão cautelosamente optimistas quanto às perspectivas imobiliárias a médio e longo prazo.

- O mercado imobiliário residencial da Malásia teve um desempenho inferior ao previsto no primeiro trimestre de 2021. O ressurgimento das infecções por COVID-19 e a reimposição de requisitos rigorosos da Ordem de Controlo de Movimento (MCO 2.0) são dois factores significativos para a diminuição do desempenho.

- De acordo com o Índice do Mercado Imobiliário da Malásia, o preço médio total pedido em quatro principais mercados da Malásia (Kuala Lumpur, Selangor, Penang e Johor) caiu -1,79% em termos homólogos no primeiro trimestre de 2021. O mercado imobiliário residencial de subvenda registou um elevado crescimento anual da procura de + 19,2% no primeiro semestre de 2021.

- O aumento da inovação e um foco mais forte em soluções digitais são dois bons resultados de um negócio imobiliário atingido por uma pandemia. Ao interagir com os compradores através de atividades online, os principais intervenientes no setor imobiliário aceleraram os seus esforços para anunciar produtos.

- Devido à impossibilidade de inspecionar as propriedades pessoalmente devido aos bloqueios induzidos pela COVID-19, os compradores de imóveis mudaram o seu foco para a navegação online, alimentados por descontos substanciais oferecidos pelos promotores malaios para propriedades recém-lançadas.

- Além disso, a Campanha de Propriedade de Casa (HOC) do governo foi prorrogada até dezembro de 2021. Durante o primeiro trimestre de 2021, o mercado imobiliário total teve uma redução anual de -5% nos preços medianos solicitados. No entanto, a procura por propriedades de subvenda em Kuala Lumpur aumentou 8,1% em termos homólogos no primeiro trimestre de 2021.

Tendências do mercado imobiliário residencial na Malásia

Aumento da urbanização impulsionando a demanda por imóveis residenciais

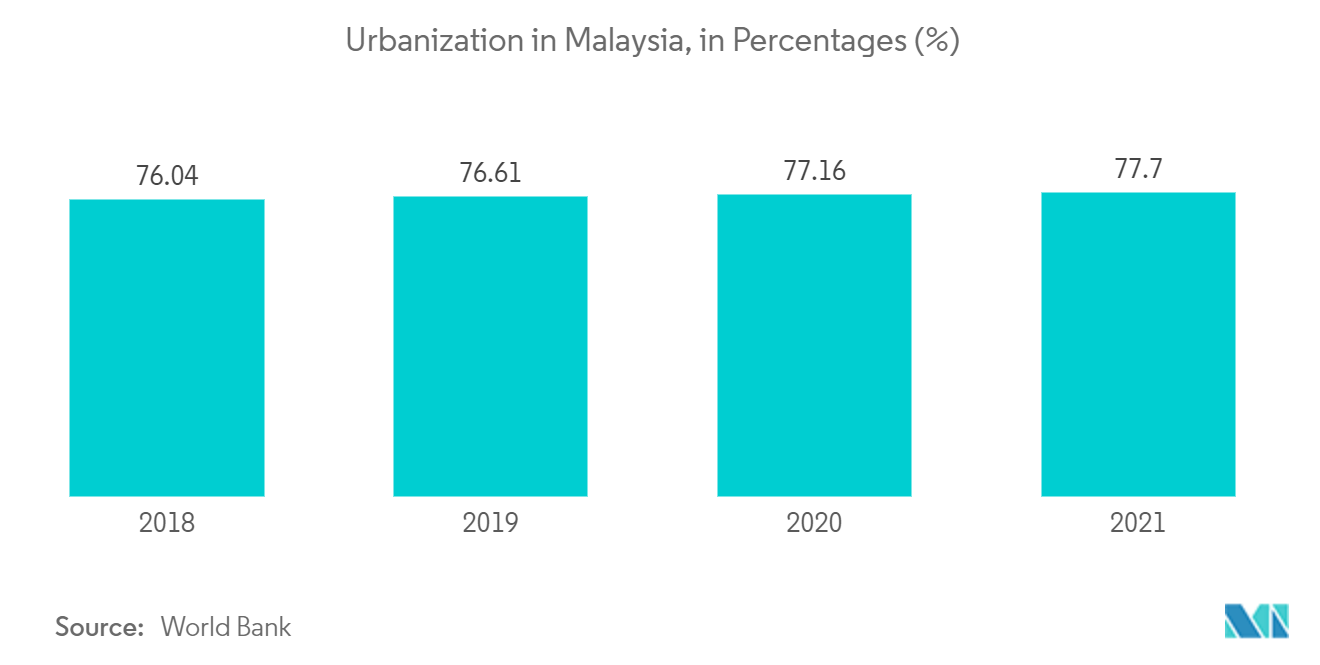

A Malásia é atualmente um dos países mais urbanizados do Leste Asiático e uma das regiões mais rapidamente urbanizadas do mundo. As pessoas das zonas rurais estão a migrar para as zonas urbanas devido à mudança da economia e do emprego da agricultura para a indústria e serviços.

A população da Malásia está a crescer rapidamente, dando origem à procura de mais habitação, edifícios comerciais, espaços sociais e infra-estruturas. Assim, o governo da Malásia está empenhado em fornecer habitação adequada, de alta qualidade e acessível.

O governo dedica-se a fornecer habitação barata para a geração mais jovem e concentra-se na construção de habitação acessível em pequenas cidades e subúrbios para aumentar a probabilidade de as pessoas comprarem um imóvel.

Esta estatística mostra a crescente urbanização na Malásia de 2017 a 2021. Urbanização significa a percentagem da população urbana na população total de um país. Em 2021, 77,7% da população total da Malásia vivia em áreas urbanas e cidades.

Iniciativas governamentais impulsionando o mercado

Espera-se que o mercado imobiliário da Malásia se recupere em 2022, uma vez que uma maior procura provavelmente será direcionada para habitação a preços acessíveis. O 12º Plano da Malásia (12MP) terá nove áreas de enfoque que abrangem a economia, a pobreza e as disparidades de rendimento.

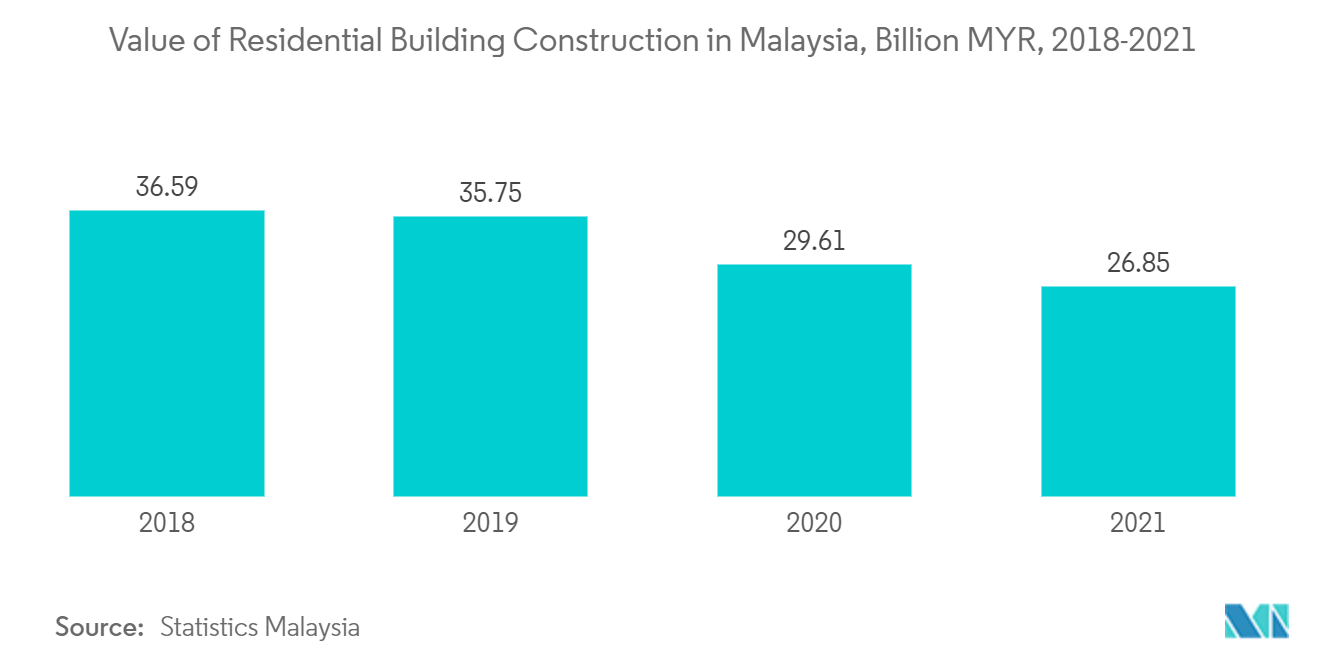

As políticas e regulamentações do governo da Malásia levaram ao aumento no desenvolvimento de novas unidades de projetos no país. Vários trabalhadores, projetos de desenvolvimento no local e atividades de construção estiveram envolvidos ao longo do tempo, levando a enormes desenvolvimentos contínuos em todo o país.

O governo planeia construir 500.000 casas a preços acessíveis para pessoas com rendimentos nos grupos de 40% mais pobres (B40) e 40% médios (M40), juntamente com alocações de MYR 2,25 mil milhões (52,8 milhões de dólares) durante o período de 12 MP para construir e reparar 85.500 habitações. unidades para os pobres no âmbito do Programa Bantuan Rumah.

O Programa de Habitação Popular da Malásia (PPR) receberá uma nova orientação do Conselho Nacional de Habitação Acessível (MPMMN), que pode incluir componentes adicionais destinados a alcançar a agenda Malásia habitável.

Novos desenvolvimentos em localidades estabelecidas e populares (que continuam a cobrar preços razoáveis) como Bangsar, Mont Kiara e Sri Hartamas estão a ajudar a reavivar o interesse imobiliário em Kuala Lumpur, enquanto as medidas lideradas pelo governo para fornecer opções de habitação mais acessíveis também estão a ter impacto.

Visão geral da indústria imobiliária residencial na Malásia

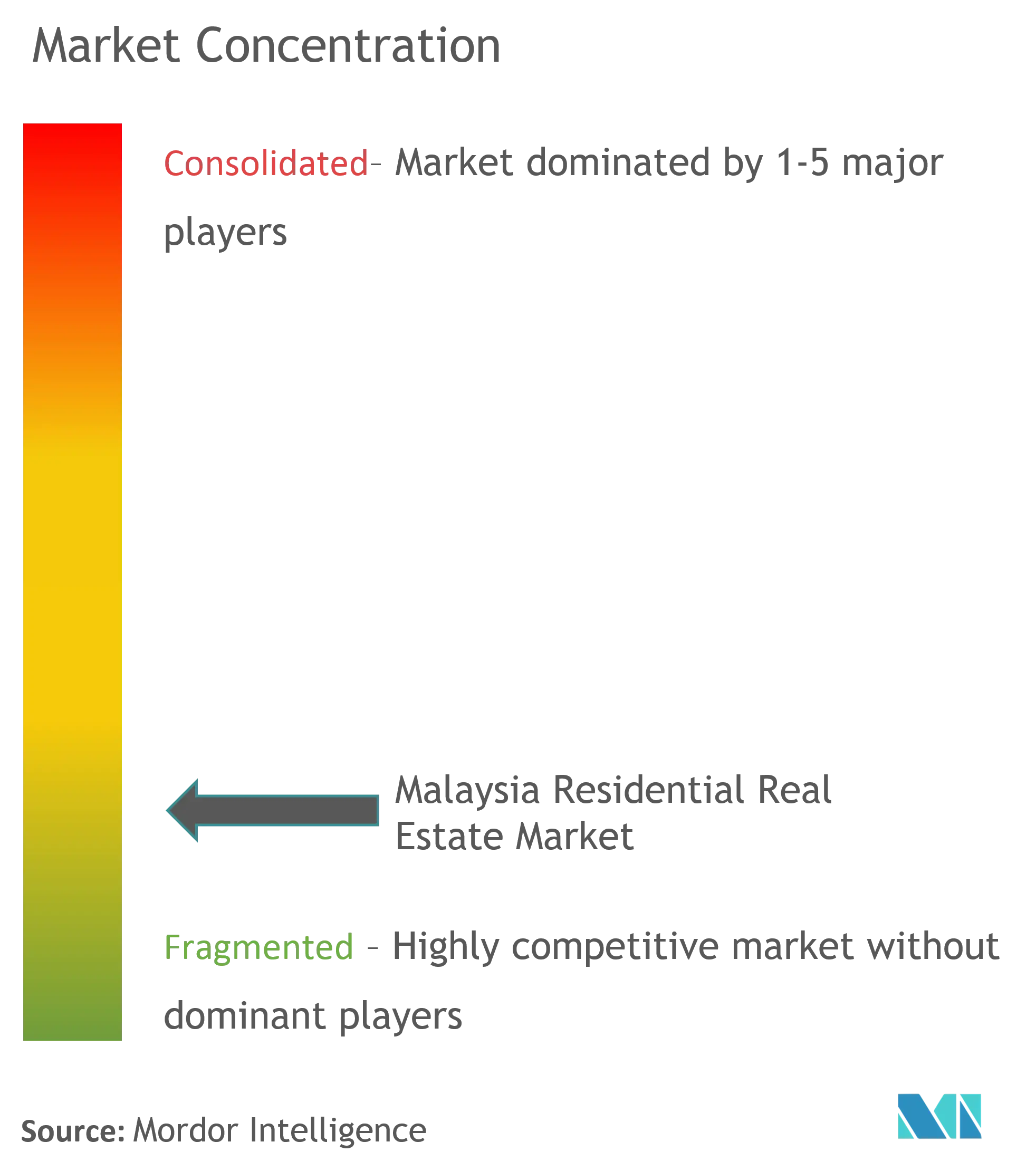

O mercado imobiliário residencial da Malásia está fragmentado com muitos participantes. A proporção de vendas de imóveis residenciais através de canais online cresce consistentemente devido à crescente penetração da Internet, à crescente procura, ao aumento dos rendimentos pessoais disponíveis, ao aumento da população jovem de classe média e às oportunidades oferecidas pelos investimentos governamentais em infra-estruturas.

Os principais players incluem SP Setia, IOI Properties, UEM Sunrise, Mah Singh Group Bhd e Matrix Concepts Holdings Bhd.

Líderes do mercado imobiliário residencial na Malásia

S P Setia

IOI Properties

UEM Sunrise

Mah Sing Group Bhd

Matrix Concepts Holdings Bhd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado imobiliário residencial na Malásia

- Dezembro de 2022: A empresa de tecnologia imobiliária do sudeste asiático, The PropertyGuru Group, finalizou a aquisição da iProperty Malaysia. Dado que duas marcas (PropertyGuru e iProperty) estão em fusão, atualmente têm um enorme dever. A aquisição permite-lhes concentrar-se no que consideram necessário para apoiar os seus clientes e pretendem agregar-lhes ainda mais valor.

- Abril de 2022: A imobiliária global Knight Frank Malaysia expande sua presença no mercado imobiliário residencial na Malásia com a aquisição da Property Hub Sdn Bhd.

Segmentação da indústria imobiliária residencial na Malásia

Os imóveis residenciais consistem em moradias para indivíduos, famílias ou grupos de pessoas. O relatório fornece uma análise completa do mercado imobiliário residencial da Malásia, que inclui uma avaliação da economia, tendências emergentes por segmentos e mercados regionais, mudanças significativas na dinâmica do mercado, visão geral do mercado e perfis de empresas.

O mercado imobiliário residencial da Malásia é segmentado por tipo (apartamentos e condomínios e casas e vilas) e por cidades-chave (Kuala Lumpur, Seberang Perai, George Town, Johor Bahru). O relatório oferece tamanho de mercado e previsão em valores (US$ bilhões) para todos os segmentos acima.

| Apartamentos e Condomínios |

| Casas e Vilas Terrestres |

| Kuala Lumpur |

| Do outro lado de Perai |

| Cidade de George |

| Johor Bahru |

| Por tipo | Apartamentos e Condomínios |

| Casas e Vilas Terrestres | |

| Por cidades-chave | Kuala Lumpur |

| Do outro lado de Perai | |

| Cidade de George | |

| Johor Bahru |

Perguntas frequentes sobre pesquisa de mercado imobiliário residencial na Malásia

Qual é o tamanho do mercado imobiliário residencial da Malásia?

Espera-se que o tamanho do mercado imobiliário residencial da Malásia atinja US$ 22,41 bilhões em 2024 e cresça a um CAGR de 5,90% para atingir US$ 29,84 bilhões até 2029.

Qual é o tamanho atual do mercado imobiliário residencial da Malásia?

Em 2024, o tamanho do mercado imobiliário residencial da Malásia deverá atingir US$ 22,41 bilhões.

Quem são os principais atores do mercado imobiliário residencial da Malásia?

S P Setia, IOI Properties, UEM Sunrise, Mah Sing Group Bhd, Matrix Concepts Holdings Bhd são as principais empresas que operam no mercado imobiliário residencial da Malásia.

Que anos cobre esse mercado imobiliário residencial da Malásia e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado imobiliário residencial da Malásia foi estimado em US$ 21,16 bilhões. O relatório abrange o tamanho histórico do mercado imobiliário residencial da Malásia para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado imobiliário residencial da Malásia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria imobiliária residencial da Malásia

Estatísticas para a participação de mercado de imóveis residenciais da Malásia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise imobiliária residencial da Malásia inclui uma previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.