Tamanho e Participação do Mercado de Bebidas Proteicas Prontas para Consumo

Análise do Mercado de Bebidas Proteicas Prontas para Consumo pela Mordor Intelligence

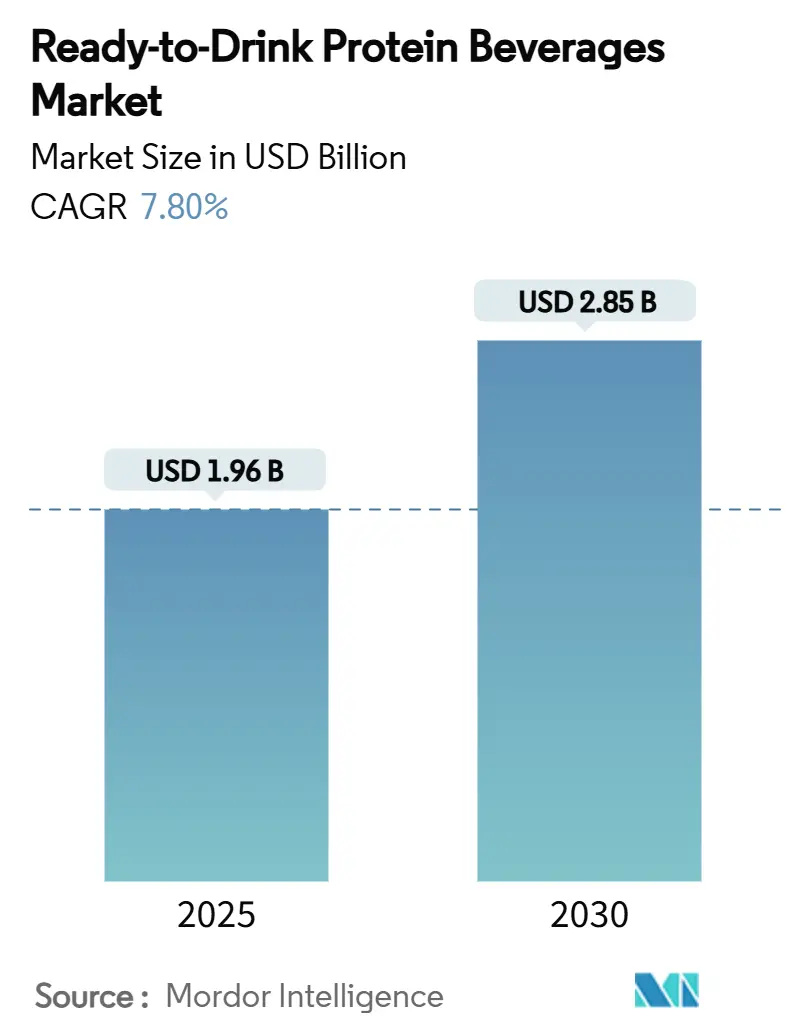

O mercado global de bebidas proteicas prontas para consumo (RTD) atingiu USD 1,96 bilhão em 2025 e deve crescer para USD 2,85 bilhões até 2030, a uma CAGR de 7,80%. Este crescimento deriva das mudanças nas preferências dos consumidores, combinando consciência sobre saúde com a necessidade de opções nutricionais convenientes nos estilos de vida modernos. Os consumidores preferem cada vez mais soluções nutricionais portáteis que apoiem o condicionamento físico, recuperação muscular e bem-estar, mantendo sabor e qualidade. Os fatores de crescimento do mercado incluem a expansão da cultura fitness global, urbanização e demanda crescente por proteínas vegetais e livres de alérgenos. Proteínas animais, particularmente whey, permanecem dominantes devido à infraestrutura láctea estabelecida e confiança do consumidor. No entanto, alternativas vegetais como proteínas de ervilha e soja estão ganhando participação de mercado, impulsionadas pela consciência ambiental e preferências por dietas sustentáveis. A América do Norte domina o mercado através de sua infraestrutura de varejo robusta, aceitação de produtos premium e cultura fitness estabelecida. A região Ásia-Pacífico apresenta a maior taxa de crescimento, apoiada pelo desenvolvimento econômico, crescente consciência sobre saúde entre consumidores da classe média e regulamentações favoráveis.

Principais Conclusões do Relatório

- Por tipo de proteína, a proteína whey deteve 61,38% da participação do mercado de Bebidas Proteicas Prontas para Consumo em 2024; a proteína de ervilha está projetada para expandir a uma CAGR de 9,1% até 2030.

- Por fonte de proteína, as proteínas animais representaram 71,2% da participação do tamanho do mercado de Bebidas Proteicas Prontas para Consumo em 2024, enquanto as proteínas vegetais avançam a uma CAGR de 8,6% até 2030.

- Por tipo de embalagem, as garrafas capturaram 46,8% da participação de receita em 2024; caixas e sachês são previstos para crescer a uma CAGR de 7,96% entre 2025-2030.

- Por canal de distribuição, supermercados e hipermercados comandaram 53,65% da participação do tamanho do mercado de Bebidas Proteicas Prontas para Consumo em 2024; o varejo online registra a maior CAGR projetada de 10,15% até 2030.

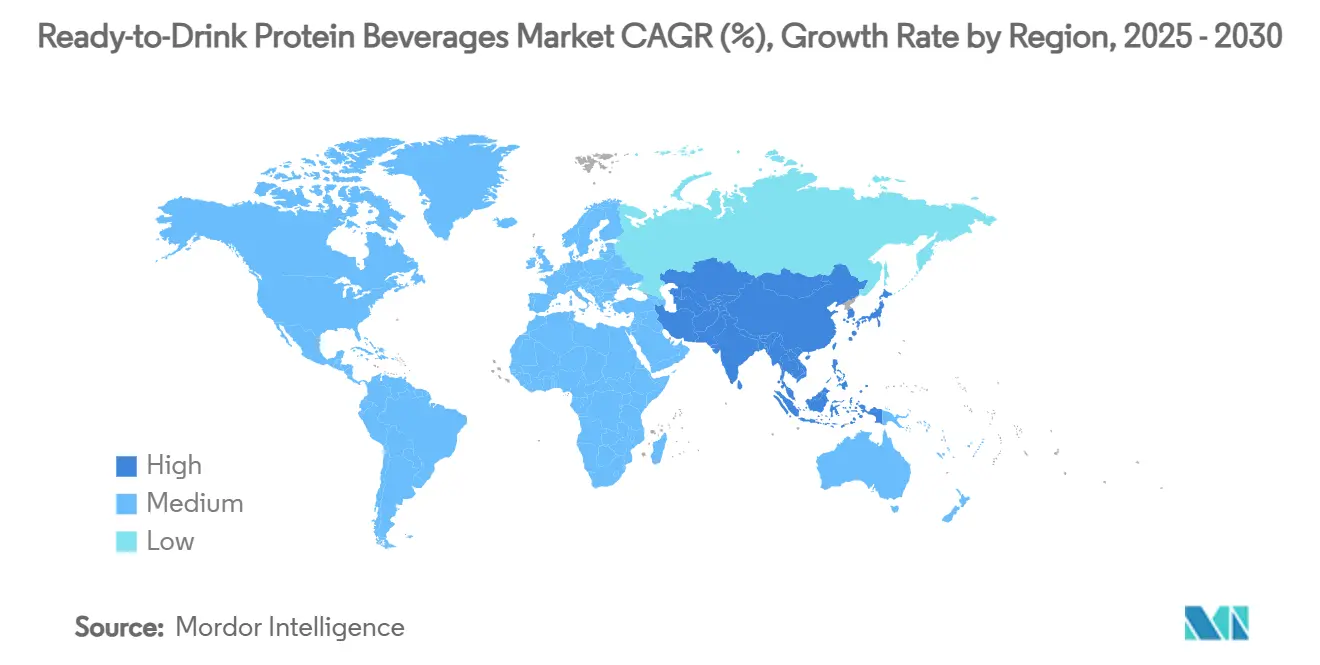

- Por geografia, a América do Norte liderou com 38,76% da participação de receita em 2024, enquanto a Ásia-Pacífico está definida para registrar o ritmo regional mais rápido a uma CAGR de 9,16% até 2030.

Tendências e Insights do Mercado Global de Bebidas Proteicas Prontas para Consumo

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente consciência sobre saúde e bem-estar entre os consumidores | +1.8% | Global, com maior impacto na América do Norte e Europa | Médio prazo (2-4 anos) |

| Crescente adoção de condicionamento físico e estilos de vida ativos | +1.5% | América do Norte e Ásia-Pacífico centrais, expansão para Europa | Longo prazo (≥ 4 anos) |

| Demanda crescente por soluções nutricionais convenientes e para viagem | +1.2% | Global, particularmente centros urbanos | Curto prazo (≤ 2 anos) |

| Expansão da base de consumidores para dietas vegetais e veganas | +0.9% | América do Norte e União Europeia, emergindo na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Inovação contínua de produtos no mercado | +0.8% | Global, com maior impacto na América do Norte | Longo prazo (≥ 4 anos) |

| Demanda crescente por produtos de substituição de refeições e controle de peso | +1.0% | Global, concentrada em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Consciência sobre Saúde e Bem-estar entre os Consumidores

A consciência sobre saúde e bem-estar entre os consumidores impulsiona o crescimento do mercado de bebidas proteicas prontas para consumo (RTD). Os consumidores estão cada vez mais informados sobre sua saúde devido a preocupações com condições relacionadas ao estilo de vida, como obesidade, diabetes e doenças cardiovasculares. Esta consciência leva a hábitos alimentares mais saudáveis e aumento do consumo de alimentos e bebidas funcionais que apoiam o controle de peso, saúde muscular e bem-estar geral. Segundo os Centros de Controle e Prevenção de Doenças dos Estados Unidos (CDC), a prevalência de obesidade em adultos foi de 40,3% de agosto de 2021 a agosto de 2023 [1]Fonte: Centros de Controle e Prevenção de Doenças (CDC), "Prevalência de Obesidade e Obesidade Severa em Adultos", www.cdc.gov. Esta alta taxa de obesidade, particularmente em adultos de 40-59 anos, demonstra a necessidade de produtos orientados para o bem-estar e aumenta o interesse do consumidor em bebidas proteicas prontas para consumo. As taxas consistentes de obesidade, apesar das iniciativas de saúde pública, indicam demanda contínua por produtos nutricionais convenientes que apoiem o controle de peso, saúde muscular e bem-estar geral.

Crescente Adoção de Condicionamento Físico e Estilos de Vida Ativos

A crescente adoção de condicionamento físico e estilos de vida ativos impulsiona o crescimento do mercado de bebidas proteicas prontas para consumo (RTD). A maior participação em exercícios estruturados e associações a academias cria demanda por produtos nutricionais convenientes que apoiem a recuperação muscular, reposição de energia e desempenho físico. As bebidas proteicas prontas para consumo (RTD) oferecem uma fonte acessível de proteína de alta qualidade, atendendo às necessidades de entusiastas do fitness que requerem nutrição eficiente em torno dos treinos. Segundo a Associação de Saúde e Fitness (HFA), em 2024, aproximadamente 77 milhões de americanos com seis anos ou mais-representando 25% da população dos Estados Unidos-possuíam associações em academias, estúdios ou instalações de fitness. O crescimento de estúdios de fitness, academias e clubes multiuso, combinado com taxas de frequência aumentadas, gera maior demanda por suplementos proteicos que apoiem a construção muscular, controle de peso e recuperação. As bebidas proteicas prontas para consumo (RTD) atraem particularmente consumidores ativos que precisam de soluções nutricionais compatíveis com suas agendas ocupadas.

Demanda crescente por soluções nutricionais convenientes e para viagem

A crescente demanda do consumidor por soluções nutricionais convenientes e para viagem serve como fator primário de crescimento no mercado de bebidas proteicas prontas para consumo (RTD). A força de trabalho contemporânea, caracterizada por horários intensivos, períodos prolongados de deslocamento e restrições de tempo, necessita alternativas alimentares nutritivas que requerem tempo mínimo de preparação. As bebidas proteicas prontas para consumo (RTD) atendem a este requisito de mercado oferecendo fontes portáteis e pré-embaladas de proteína apropriadas para consumo em vários ambientes, incluindo ambientes de trabalho, períodos de recuperação pós-exercício e durante o trânsito. Em maio de 2023, a Danone expandiu estrategicamente sua presença no mercado além dos produtos lácteos tradicionais através da introdução dos Oikos Protein Shakes no segmento RTD de bebidas estáveis em prateleira. As especificações do produto incluem 30 gramas de proteína, 5 gramas de fibra prebiótica para melhorar a função digestiva, 1 grama de açúcar sem adoçantes adicionais e vitaminas essenciais A e D para apoio imunológico por porção de 12 onças. Esta introdução estratégica de produto atende à demanda do mercado por produtos nutricionais funcionais de rótulo limpo que acomodam horários diários rigorosos enquanto fornecem benefícios sustentados de energia e saciedade.

Expansão da Base de Consumidores para Dietas Vegetais e Veganas

A crescente preferência do consumidor por dietas vegetais e veganas impulsiona o mercado de bebidas proteicas prontas para consumo (RTD). Este crescimento deriva do aumento da consciência sobre sustentabilidade ambiental, preocupações com bem-estar animal e os benefícios à saúde da nutrição vegetal. Os consumidores buscam alternativas às proteínas derivadas de animais devido a preocupações sobre mudanças climáticas, escassez de recursos e produção ética de alimentos. A prevalência de restrições alimentares, incluindo intolerância à lactose e alergias a laticínios e soja, aumenta a demanda por fontes proteicas vegetais como ervilha, arroz e cânhamo. Os fabricantes estão respondendo introduzindo bebidas vegetais com alto teor proteico. Por exemplo, em janeiro de 2024, a Suja Organic lançou os Suja Organic Protein Shakes, contendo 16 gramas de proteína vegetal de fontes de ervilha, arroz e cânhamo. A linha de produtos apresenta sabores incluindo Canela Baunilha, Chocolate e Grão de Café, atendendo à demanda do consumidor por opções vegetais nutritivas. Este lançamento de produto demonstra a resposta do mercado aos requisitos do consumidor por produtos proteicos vegetais com certificação orgânica e rotulagem transparente de ingredientes.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade de preços e altos custos de matérias-primas | -1.2% | Global, particularmente impactando mercados emergentes | Curto prazo (≤ 2 anos) |

| Disponibilidade de substitutos e intensa concorrência de mercado | -0.8% | Global, mais intensa em mercados maduros | Médio prazo (2-4 anos) |

| Requisitos regulamentares rigorosos e padrões de conformidade | -0.5% | América do Norte e União Europeia principalmente | Longo prazo (≥ 4 anos) |

| Desafios de desenvolvimento de produtos na otimização de sabor e textura | -0.3% | Global, afetando mais os segmentos vegetais | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade de Preços e Altos Custos de Matérias-primas

A volatilidade dos preços de matérias-primas e os altos custos restringem o crescimento do mercado global de bebidas proteicas prontas para consumo (RTD). A indústria depende de ingredientes essenciais como whey, soja e derivados lácteos, cujos preços flutuam devido a condições climáticas, interrupções na cadeia de suprimentos e mudanças nas políticas comerciais. Essas variações de preço aumentam os custos de produção, tornando difícil para os fabricantes manter preços competitivos enquanto garantem a qualidade do produto. Segundo o Departamento de Agricultura dos Estados Unidos (USDA), o preço de todo o leite está projetado em USD 22,00 por hundredweight em 2025 e USD 21,65 por hundredweight em 2026. Estes altos preços do leite afetam diretamente a estrutura de custos dos fabricantes de bebidas proteicas que usam ingredientes lácteos. A instabilidade de preços impacta o crescimento do mercado reduzindo as margens de lucro, forçando os fabricantes a aumentar os preços de varejo, potencialmente limitando o acesso do consumidor, ou absorver os custos mais altos, afetando seu desempenho financeiro. Adicionalmente, os fabricantes enfrentam desafios no planejamento de suprimentos e operações estratégicas devido a dificuldades na previsão precisa de custos.

Disponibilidade de substitutos e intensa concorrência de mercado

O mercado global de bebidas proteicas prontas para consumo (RTD) encontra limitações substanciais atribuídas à substituição de produtos e concorrência de mercado. O segmento experimenta concorrência direta de formatos alternativos de entrega de proteína, incluindo barras proteicas, pós e produtos lácteos convencionais como leite e iogurte. Estes substitutos competem em múltiplos parâmetros, abrangendo pontos de preço, acessibilidade, propriedades organolépticas e composição nutricional, posteriormente impactando as margens de lucro dos fabricantes de bebidas prontas para consumo (RTD). A proliferação de fragmentos de fontes proteicas afeta os gastos do consumidor e a distribuição do mercado, criando barreiras para marcas individuais estabelecerem dominância no mercado. Os produtos lácteos tradicionais mantêm lealdade significativa do consumidor como fontes fundamentais de proteína, particularmente em regiões com padrões estabelecidos de consumo lácteo. Este cenário competitivo necessita iniciativas contínuas de desenvolvimento de produtos e investimentos estratégicos em marketing para sustentar o engajamento do consumidor e posicionamento de mercado.

Análise de Segmentos

Por Tipo de Proteína: Dominância do Whey Impulsiona Maturidade do Mercado

A proteína whey mantém sua liderança de mercado em 2024 com participação de 61,38%, apoiada pela infraestrutura estabelecida da indústria láctea e familiaridade do consumidor com proteínas derivadas do leite. O Departamento de Agricultura dos Estados Unidos relata que a produção láctea nos Estados Unidos atingiu 227,2 bilhões de libras, garantindo disponibilidade consistente de proteína whey através de maior conteúdo de gordura e sólidos desnatados no leite [2]Departamento de Agricultura dos Estados Unidos (USDA), "Perspectivas de Pecuária, Laticínios e Aves: Janeiro de 2025", www.usda.gov. Esta base de produção láctea permite aos fabricantes atender à demanda de forma confiável. A posição de mercado da proteína whey deriva de seu perfil nutricional, alta biodisponibilidade e benefícios de recuperação muscular, que atraem entusiastas do fitness e consumidores conscientes da saúde.

A proteína de ervilha mostra o maior potencial de crescimento com CAGR projetada de 9,1% de 2025 a 2030. Este crescimento resulta do aumento da adoção de dietas vegetais e suas características livres de alérgenos, que atraem consumidores com sensibilidades lácteas e intolerância à lactose. Derivada de ervilhas amarelas, esta proteína oferece aminoácidos essenciais em forma hipoalergênica, fornecendo uma alternativa a alérgenos comuns como laticínios e soja. A expansão de dietas veganas, vegetarianas e flexitarianas, combinada com considerações ambientais e éticas, aumenta a demanda por proteína de ervilha como opção sustentável. Os consumidores escolhem proteína de ervilha por seus benefícios à saúde cardiovascular, propriedades de controle de peso e capacidades de preservação muscular.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Fonte de Proteína: Proteínas Animais Lideram Apesar do Momentum Vegetal

Proteínas animais detêm 71,2% da participação de mercado em 2024, principalmente devido às cadeias de suprimentos estabelecidas e aceitação do consumidor de ingredientes derivados de laticínios. A infraestrutura da indústria láctea fornece um suprimento consistente de proteínas de alta qualidade como whey e caseína. Estas proteínas oferecem perfis completos de aminoácidos, alta biodisponibilidade e benefícios demonstrados para construção muscular e recuperação. A preferência do consumidor por essas fontes proteicas tradicionais deriva de sua familiaridade, benefícios à saúde cientificamente validados e disponibilidade em vários formatos, incluindo pós, bebidas prontas para consumo e suplementos nutricionais. A posição de mercado se fortalece ainda mais através de inovações em opções de rótulo limpo, alimentado a pasto e orgânico.

Proteínas vegetais estão experimentando crescimento rápido a uma CAGR de 8,6% de 2025 a 2030, impulsionadas por preferências alimentares em evolução e consciência ambiental. Proteínas derivadas de ervilha, soja, lentilha e arroz estão aumentando em popularidade devido às suas propriedades livres de alérgenos e compatibilidade com dietas veganas, vegetarianas e flexitarianas. Preocupações do consumidor sobre o impacto ambiental da agricultura animal, incluindo emissões de gases de efeito estufa, uso da terra e consumo de água, apoiam a expansão de alternativas vegetais. Além disso, segundo Agricultura e Agro-alimentação do Canadá, a produção de leite de soja da Índia usou 19,5 toneladas métricas de ingredientes proteicos vegetais em 2023, destacando a importância da proteína de soja no mercado de alternativas lácteas vegetais [3]Fonte: Agricultura e Agro-alimentação do Canadá, "Análise de Tendências do Setor - Tendências de alimentos e bebidas proteicos vegetais na Índia", https://agriculture.canada.ca.

Por Tipo de Embalagem: Sustentabilidade Impulsiona Inovação de Formato

Garrafas constituem 46,8% da participação de mercado de embalagens em 2024, atribuído ao reconhecimento estabelecido do consumidor e vantagens de merchandising no varejo que melhoram a visibilidade do produto. O formato convencional de garrafa oferece controle preciso de porções e acessibilidade, especificamente vantajoso em instalações de fitness e ambientes profissionais onde embalagens de porção única são essenciais. Garrafas de vidro atendem a segmentos de mercado premium, enquanto alternativas plásticas fornecem custo-benefício e durabilidade para consumidores com estilos de vida ativos. Os fabricantes aproveitam a infraestrutura estabelecida de produção e enchimento de garrafas para otimizar o gerenciamento de volume de produção.

Caixas e sachês demonstram uma taxa de crescimento projetada de 7,96% de CAGR de 2025-2030, principalmente atribuída às vantagens de sustentabilidade ambiental e avanços tecnológicos de embalagem. A consciência ambiental entre consumidores e objetivos de sustentabilidade organizacional influenciam comportamentos de compra entre segmentos demográficos. Estas configurações flexíveis de embalagem minimizam despesas de transporte e maximizam a eficiência de armazenamento, gerando vantagens operacionais que se traduzem em propostas de valor aprimoradas para o consumidor. A implementação de tecnologias de processamento asséptico em caixas e sachês facilita o armazenamento à temperatura ambiente, expandindo capacidades de distribuição e reduzindo requisitos de infraestrutura de cadeia fria em várias regiões geográficas.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canal de Distribuição: Transformação Digital Remodela Acesso ao Varejo

Supermercados e hipermercados detêm participação de 53,65% da distribuição em 2024. Estes formatos de varejo tradicionais se beneficiam de hábitos estabelecidos de compras do consumidor e criam oportunidades de cross-merchandising que encorajam compras por impulso e descoberta de marca. Estes canais oferecem visibilidade do produto e oportunidades de amostragem essenciais para desenvolvimento de marca, especialmente para novos lançamentos de produtos e educação de consumidores sobre benefícios de bebidas proteicas. A adição de seções de saúde e bem-estar em lojas de varejo tradicionais fornece espaço dedicado para bebidas proteicas, melhorando a visibilidade da categoria e consideração do consumidor. O alcance de distribuição se expande através de parcerias de varejo com centros de fitness e varejistas focados em saúde, conectando com segmentos-chave de consumidores.

O varejo online está projetado para crescer a uma CAGR de 10,15% de 2025-2030, tornando-o o canal de distribuição de crescimento mais rápido. Este crescimento reflete o aumento da adoção de e-commerce em alimentos e bebidas, apoiado por modelos de assinatura que geram compras repetidas. Canais digitais permitem relacionamentos diretos com o consumidor, fornecendo aos fabricantes dados do consumidor e feedback para desenvolvimento de produtos e melhorias de marketing. Pedidos online e entrega em domicílio atendem às necessidades de consumidores ocupados enquanto apoiam compras em volume que melhoram a economia tanto para compradores quanto fabricantes. Plataformas de e-commerce apoiam decisões de compra através de informações nutricionais detalhadas e avaliações de clientes, particularmente importante para bebidas funcionais onde benefícios requerem explicação.

Análise Geográfica

A América do Norte lidera o mercado global de bebidas proteicas em 2024, detendo uma participação substancial de 38,76%. Esta liderança deriva de sua cultura fitness estabelecida e aceitação do consumidor de bebidas funcionais premium que impulsionam taxas mais altas de consumo per capita. A infraestrutura de varejo avançada da região apoia diversos canais de distribuição, enquanto os consumidores demonstram disposição para pagar preços premium por produtos orientados à saúde. Este ambiente de mercado apoia o desenvolvimento contínuo de marcas e inovação de produtos, particularmente em formulações de rótulo limpo, vegetais e com açúcar reduzido. Os Estados Unidos e Canadá dominam o mercado norte-americano, com tendências crescentes de fitness, consciência sobre saúde e altas taxas de associação a clubes de saúde impulsionando a adoção de bebidas proteicas.

A Ásia-Pacífico emerge como a região de crescimento mais rápido com CAGR projetada de 9,16% de 2025 a 2030. O desenvolvimento econômico e populações de classe média em expansão impulsionam este crescimento. Aumento da consciência sobre saúde, adoção de fitness e dietas ricas em proteínas, e urbanização na China, Índia, Japão e Austrália apoiam a expansão do mercado. Os fabricantes respondem às preferências regionais desenvolvendo bebidas proteicas com sabores locais, incluindo opções vegetais e de rótulo limpo. Programas governamentais de bem-estar, aumento de associações a academias e interesse do consumidor em estilos de vida sustentáveis aceleram ainda mais o crescimento do mercado.

A Europa mantém um mercado maduro e estável com estruturas regulamentares estabelecidas e alta consciência do consumidor sobre bebidas funcionais e seus benefícios à saúde. América do Sul e Oriente Médio e África demonstram potencial de crescimento emergente impulsionado pela urbanização, aumento da renda disponível e crescente consciência sobre saúde. A demanda crescente por alimentos ricos em proteínas e expansão das indústrias de alimentos e bebidas apoiam o desenvolvimento do mercado, juntamente com interesse crescente em nutrição esportiva e suplementos.

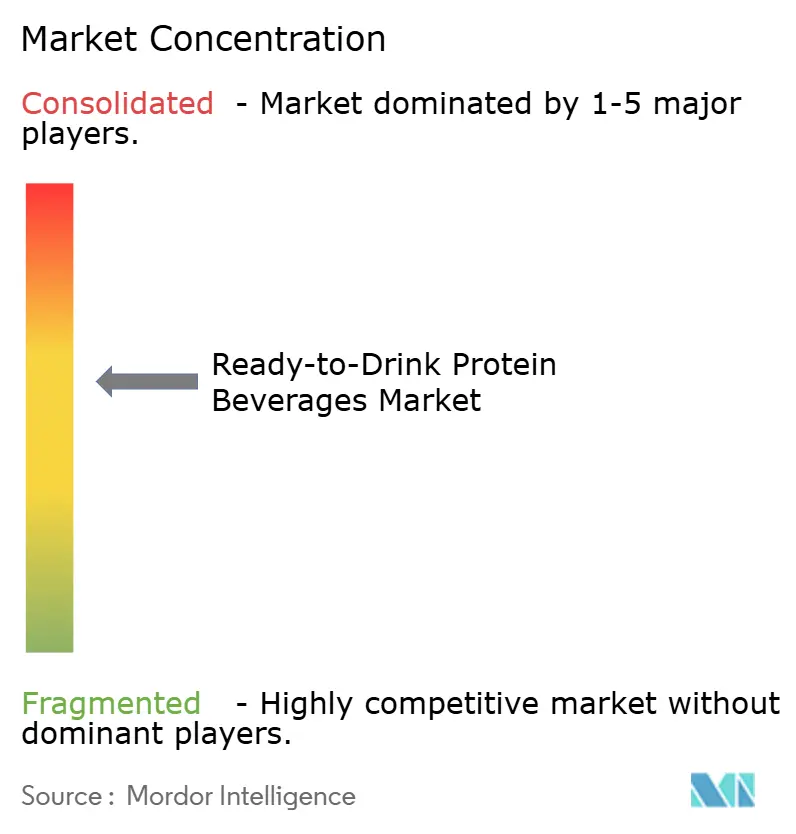

Cenário Competitivo

O mercado de bebidas proteicas prontas para consumo mostra fragmentação moderada, com competição entre empresas de bebidas estabelecidas, empresas de nutrição especializadas e fabricantes emergentes vegetais. A concentração de mercado reflete os requisitos substanciais de capital para operações de fabricação e redes de distribuição. Requisitos de conformidade regulatória criam barreiras de entrada que beneficiam empresas com sistemas de qualidade estabelecidos e expertise em conformidade. Os principais players no mercado incluem Glanbia PLC, PepsiCo Inc., The Coca-Cola Company, Danone SA e Nestlé S.A.

As empresas focam na diferenciação de ingredientes, credenciais de sustentabilidade e capacidades de distribuição omnicanal para obter vantagens competitivas. A inovação em fontes proteicas e ingredientes funcionais impulsiona a diferenciação de produtos. A aquisição da OWYN pela The Simply Good Foods Company em junho de 2024 representa consolidação estratégica no segmento de proteína pronta para consumo vegetal, visando aproveitar redes de distribuição e expandir o alcance ao consumidor.

A adoção de tecnologia melhora a eficiência da cadeia de suprimentos e engajamento do consumidor, com plataformas digitais permitindo relacionamentos diretos com o consumidor e modelos de assinatura que aumentam a retenção de clientes. Empresas com sistemas robustos de gestão de qualidade e capacidades de conformidade regulatória ganham vantagens através de segurança alimentar aprimorada e controles preventivos.

Líderes da Indústria de Bebidas Proteicas Prontas para Consumo

-

Glanbia PLC

-

PepsiCo Inc.

-

The Coca-Cola Company

-

Danone SA

-

Nestlé S.A.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Agosto de 2025: Vital Proteins lançou seu primeiro shake proteico pronto para consumo. A bebida com sabor chocolate contém 30 gramas de proteína e 10 gramas de peptídeos de colágeno por porção para apoiar objetivos de saúde e bem-estar.

- Julho de 2025: Not Rocket Science introduziu um shake proteico pronto para consumo contendo 26g de proteína para consumo diário. O produto, Protein Punch, fornece benefícios nutricionais para atividades diárias regulares. O shake é livre de lactose, livre de glúten e não contém açúcar adicionado.

- Junho de 2025: BioSteel, uma marca canadense de nutrição esportiva, entrou no mercado de bebidas proteicas lançando sua primeira bebida proteica Pronta para Consumo (RTD). Cada garrafa de 330mL do BioSteel Protein RTD contém 30 gramas de proteína e é livre de açúcar adicionado, conservantes e lactose.

- Abril de 2025: Nestle lançou uma nova linha de bebidas proteicas direcionada a consumidores em programas de perda de peso, especificamente aqueles usando medicamentos GLP-1 como Ozempic. Os produtos incorporam tecnologia de microgel de proteína whey.

Escopo do Relatório do Mercado Global de Bebidas Proteicas Prontas para Consumo

As bebidas proteicas prontas para consumo são produtos produzidos usando uma variedade de substâncias ricas em proteínas para atender aos requisitos nutricionais diários dos indivíduos e são consideradas uma maneira conveniente de consumir nutrientes em movimento. O mercado de bebidas proteicas prontas para consumo é segmentado por fonte, tipo de embalagem, canal de distribuição e geografia. O mercado é segmentado ainda por fonte: whey, caseína, soja e outras fontes. Por tipo de embalagem, o mercado é segmentado como garrafas, latas e outros. Por distribuição, o mercado é segmentado como supermercados/hipermercados, farmácias/drogarias, varejistas especializados, varejo online e outros canais. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América do Sul, Oriente Médio e África. O tamanho do mercado para cada segmento é baseado em valor (milhões USD).

| Whey |

| Caseína |

| Soja |

| Ervilha |

| Outras Fontes |

| Animal |

| Vegetal |

| Garrafas |

| Latas |

| Caixas / Sachês |

| Outros |

| Supermercados / Hipermercados |

| Farmácias / Drogarias |

| Varejistas Especializados |

| Varejo Online |

| Outros Canais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Países Baixos | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Tipo de Proteína | Whey | |

| Caseína | ||

| Soja | ||

| Ervilha | ||

| Outras Fontes | ||

| Por Fonte de Proteína | Animal | |

| Vegetal | ||

| Por Tipo de Embalagem | Garrafas | |

| Latas | ||

| Caixas / Sachês | ||

| Outros | ||

| Por Canal de Distribuição | Supermercados / Hipermercados | |

| Farmácias / Drogarias | ||

| Varejistas Especializados | ||

| Varejo Online | ||

| Outros Canais | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Países Baixos | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual o tamanho do mercado de Bebidas Proteicas Prontas para Consumo em 2025 e qual crescimento é esperado até 2030?

O valor atingiu USD 1,96 bilhão em 2025 e está projetado para alcançar USD 2,85 bilhões até 2030, refletindo uma CAGR de 7,8% impulsionada por tendências de saúde e conveniência.

Qual região compra mais bebidas proteicas prontas para consumo atualmente?

A América do Norte lidera com 38,76% da receita global graças à cultura fitness consolidada e aceitação premium.

Qual fonte de proteína está se expandindo mais rapidamente?

Bebidas vegetais, especialmente aquelas usando proteína de ervilha, estão previstas para crescer a uma CAGR de 8,6% entre 2025-2030.

Como as plataformas online estão influenciando as vendas da categoria?

O varejo online mostra uma CAGR de 10,15% conforme assinaturas e modelos direto ao consumidor impulsionam compras repetidas e personalização baseada em dados.

Página atualizada pela última vez em: