Análise de mercado de amido de ervilha

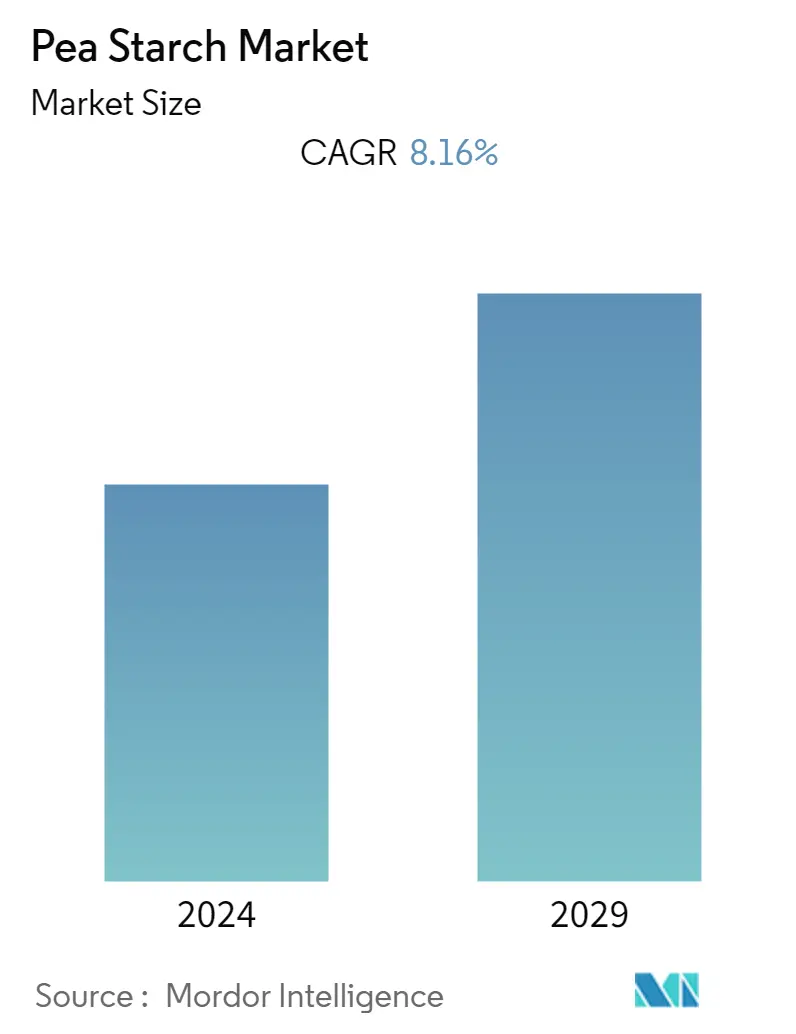

O tamanho do mercado de amido de ervilha deverá crescer de US$ 128,50 milhões em 2023 para US$ 190,21 milhões até 2028, com um CAGR de 8,16% durante o período de previsão (2023-2028).

O surto global da pandemia de COVID-19 teve um impacto significativo no comércio internacional. O efeito nos sectores dos cereais, leguminosas, leguminosas e oleaginosas foi geralmente menor do que noutras indústrias agrícolas. No entanto, de acordo com o Banco Mundial, a importação de leguminosas (incluindo ervilhas) e leguminosas entre Janeiro de 2019 e Fevereiro de 2020 diminuiu 6%, devido a perturbações na cadeia de abastecimento, seguidas de restrições à exportação. As restrições à exportação tiveram um impacto directo nos preços dos produtos agrícolas, incluindo as ervilhas, que se esperava que tivessem automaticamente um efeito negativo nos preços dos seus produtos processados, como proteínas, fibras e amido. O elevado preço de muitas opções à base de ervilha tinha sido um desafio crítico, que se tornou um problema mais significativo com a recessão criada pela pandemia, resultando num menor rendimento disponível para muitos.

No entanto, o amido de ervilha ganhou imensa popularidade nas indústrias alimentícia e de amido. O amido de ervilha é amplamente utilizado em diversas aplicações, desde fácil processamento até géis firmes, pois oferece benefícios vitais de desempenho e funcionalidade. Os consumidores estão sempre buscando alimentos com ótima textura e sabor, feitos com rótulos limpos e ingredientes reconhecíveis, e o amido de ervilha fornece todos esses atributos preferidos sem comprometer a cor e o sabor dos alimentos.

Um aumento na demanda por amido de ervilha da indústria de alimentos para animais de estimação e desenvolvimentos contínuos nas indústrias de alimentos e bebidas podem oferecer oportunidades lucrativas para o crescimento do mercado global de amido de ervilha durante o período de previsão.

Tendências do mercado de amido de ervilha

A preferência do consumidor por alimentos isentos de consumo está impulsionando a demanda por amido de ervilha

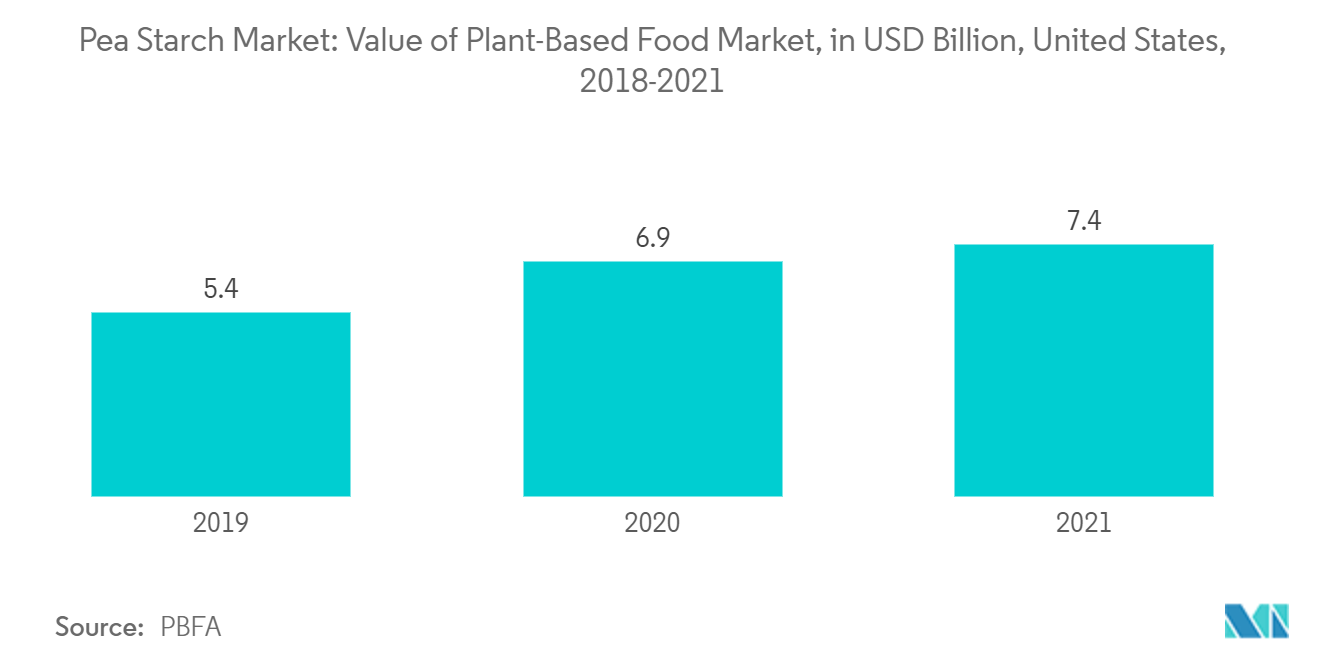

À medida que os consumidores se tornam mais preocupados com a saúde, estão a ser desenvolvidas alternativas de rótulo limpo aos amidos modificados. Um foco mais abrangente em produtos alimentícios minimamente processados, ingredientes mais autênticos, sem aditivos sintéticos e produtos alimentícios livres de antibióticos impulsiona a demanda por amidos com rótulo limpo em todo o mundo. Devido ao aumento da procura por produtos saudáveis, as empresas lançaram produtos alimentares processados, incluindo produtos à base de amido de ervilha. A crescente popularidade do veganismo, dos suplementos dietéticos e da dieta flexitariana é o principal acelerador para o crescimento do mercado de amido de ervilha.

O número crescente de pessoas que abandonam a carne e a influência das redes sociais impactaram o crescimento do mercado, à medida que as pessoas estão cada vez mais conscientes dos efeitos secundários da carne e dos produtos lácteos. Os players do mercado estão lançando novos produtos para chamar a atenção do consumidor. Por exemplo, em março de 2021, Roquette Frères colaborou com Delpharm Evereux para desenvolver uma nova cápsula de gel mole com revestimento vegetal. Baseado na tecnologia de gel macio de amido de ervilha LYCAGEL da Roquette, este gel macio vegetariano é composto de amido de ervilha hidroxipropil, carragenina e outros ingredientes funcionais.

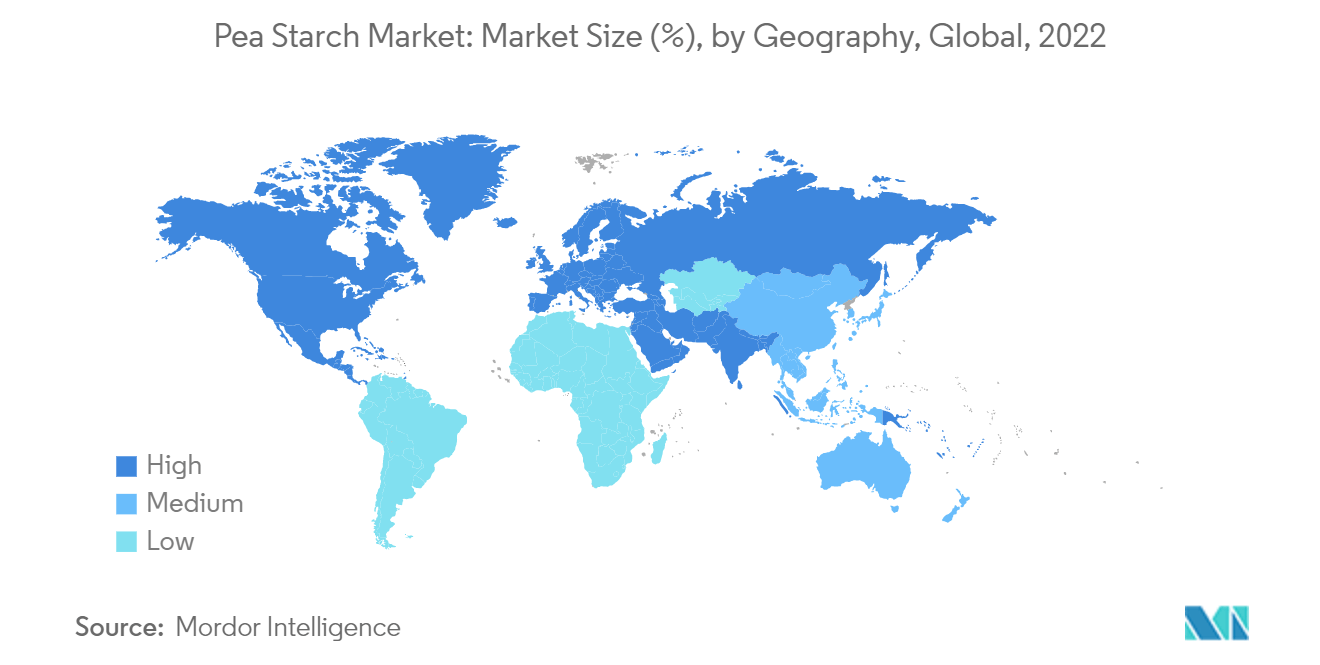

A Europa domina o mercado de amido de ervilha

Países europeus como Reino Unido, Alemanha, Itália, Rússia e França são os principais contribuintes para o crescimento global do mercado. Os consumidores da região estão optando por consumir produtos sem glúten devido à crescente prevalência da doença celíaca. De acordo com dados da Celiac UK, 1 em cada 100 pessoas no Reino Unido tem doença celíaca. A crescente popularidade dos produtos sem glúten, acompanhada pela tendência contínua do veganismo, é um dos principais fatores que resultam na penetração ativa do amido de ervilha no país. De acordo com dados do Departamento de Agricultura dos EUA, em 2021, 2% das pessoas na Alemanha são veganas e 10% são vegetarianas. Os participantes do mercado da região estão adotando novas estratégias, como aquisições e parcerias, para expandir o alcance de seus produtos.

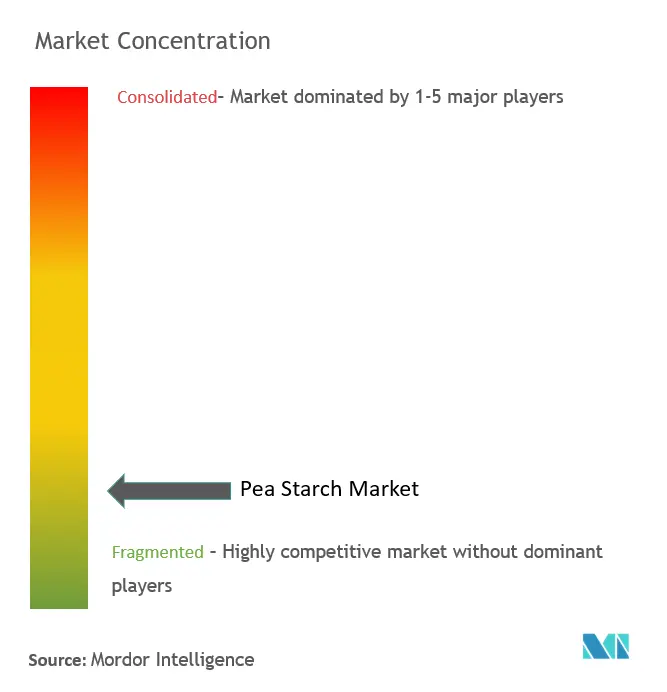

Visão geral da indústria de amido de ervilha

O mercado de amido de ervilha é competitivo por natureza, com muitos players locais e internacionais competindo pela participação de mercado. Emsland Group, Roquette Frères, Puris Foods, Cosucra Groupe Warcoing SA e Ingredion Incorporated detêm as posições dominantes no mercado. Os principais players estão expandindo suas presenças no mercado para ganhar uma participação lucrativa na crescente indústria de amido de ervilha. Para manter a sua posição no mercado ou obter vantagem sobre os seus concorrentes, estas empresas centraram-se na ID, na expansão, na parceria e na inovação.

Líderes de mercado de amido de ervilha

Ingredion Incorporated

Roquette Frères

Yantai Shuangta Food Co. Ltd

Cosucra- Groupe Warcoing

The Scoular Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de amido de ervilha

- Em outubro de 2022, Roquette Freres, uma empresa de ingredientes vegetais, lançou uma nova linha de ingredientes orgânicos para ervilhas, ou seja, amido de ervilha e proteína de ervilha orgânica. Os produtos estão disponíveis na América do Norte, México e Europa.

- Em maio de 2021, a Gillco Ingredients e a Cosucra Inc. firmaram um acordo de distribuição. A Gillco distribuirá ingredientes especiais, como amido de ervilha nativo Nastar, para clientes finais em vários setores de consumo nos Estados Unidos.

- Em março de 2021, a Ingredion adicionou dois novos ingredientes ao seu portfólio à base de plantas, o isolado de proteína de ervilha VitessensePulse 1853 e o amido de ervilha Purity P 1002. Ambos os ingredientes são 100% provenientes de fazendas norte-americanas de forma sustentável. O amido de ervilha nativo Purity P 1002 combina versatilidade e apelo de rótulo limpo para fornecer a textura certa para aplicações tão diversas quanto queijos vegetais, confeitaria sem gelatina e produtos assados sem glúten.

Segmentação da indústria de amido de ervilha

O amido de ervilha é uma fonte rica em amilose (35%), o que lhe confere boas propriedades de espessamento e gelificação, melhores do que outros amidos comumente usados. O mercado de amido de ervilha é segmentado por fonte, aplicação e geografia. Por origem, o mercado é segmentado em orgânico e convencional. Por aplicação, o mercado é segmentado em alimentos e bebidas, rações animais e rações para animais de estimação, além de aplicações de nutrição clínica e cosméticos. O segmento de alimentos e bebidas é ainda subsegmentado em produtos de panificação, sopas e molhos, salgadinhos e cereais, carnes e produtos cárneos, laticínios e outras aplicações de alimentos e bebidas. O mercado é segmentado por geografia na América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos acima mencionados.

| Orgânico |

| Convencional |

| Alimentos e Bebidas | Produtos de confeitaria |

| Sopas e Molhos | |

| Lanches e Cereais | |

| Carne e produtos cárneos | |

| Laticínio | |

| Outras aplicações em alimentos e bebidas | |

| Ração Animal e Alimentos para Animais de Estimação | |

| Cuidados Pessoais e Cosméticos |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Reino Unido |

| Alemanha | |

| Espanha | |

| França | |

| Itália | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Fonte | Orgânico | |

| Convencional | ||

| Aplicativo | Alimentos e Bebidas | Produtos de confeitaria |

| Sopas e Molhos | ||

| Lanches e Cereais | ||

| Carne e produtos cárneos | ||

| Laticínio | ||

| Outras aplicações em alimentos e bebidas | ||

| Ração Animal e Alimentos para Animais de Estimação | ||

| Cuidados Pessoais e Cosméticos | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Reino Unido | |

| Alemanha | ||

| Espanha | ||

| França | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de amido de ervilha

Qual é o tamanho atual do mercado de amido de ervilha?

O Mercado de Amido de Ervilha deverá registrar um CAGR de 8,16% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de amido de ervilha?

Ingredion Incorporated, Roquette Frères, Yantai Shuangta Food Co. Ltd, Cosucra- Groupe Warcoing, The Scoular Company são as principais empresas que operam no mercado de amido de ervilha.

Qual é a região que mais cresce no mercado de amido de ervilha?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de amido de ervilha?

Em 2024, a Europa é responsável pela maior participação de mercado no mercado de amido de ervilha.

Que anos este mercado de amido de ervilha cobre?

O relatório abrange o tamanho histórico do mercado de amido de ervilha para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de amido de ervilha para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de amido de ervilha

Estatísticas para a participação de mercado de amido de ervilha em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de amido de ervilha inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um relatório gratuito em PDF download.

.webp)