Tamanho e Participação do Mercado de Amido Nativo

Análise do Mercado de Amido Nativo pela Mordor Intelligence

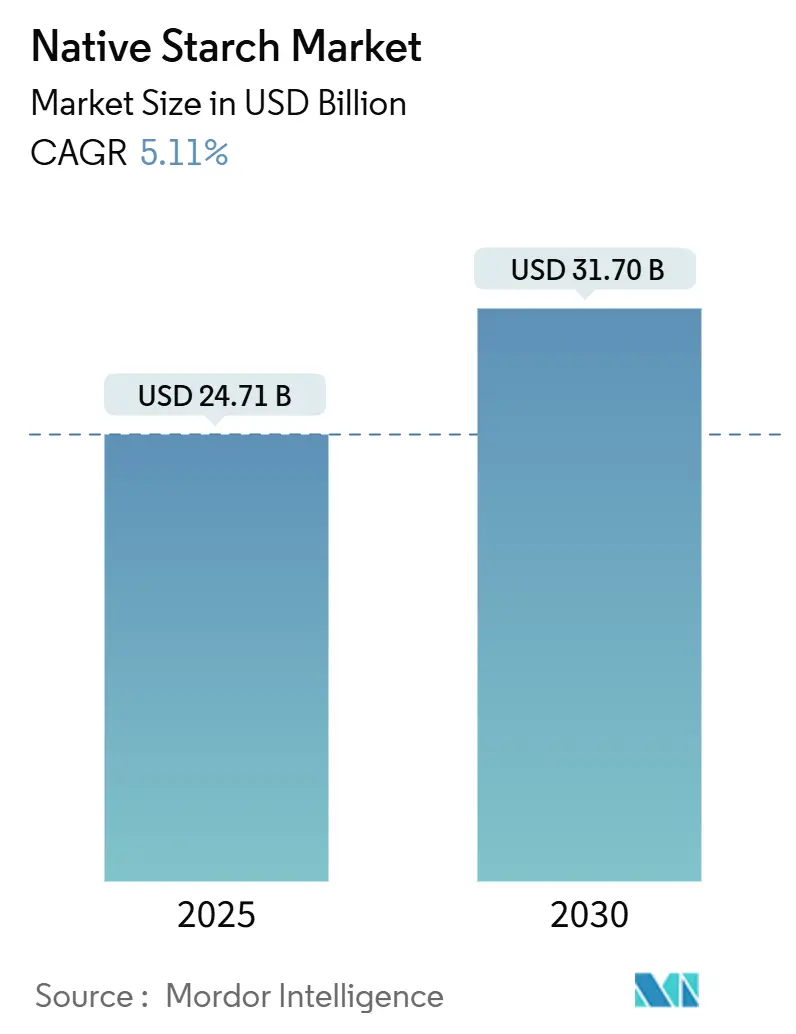

O mercado de amido nativo está projetado para crescer de USD 24,71 bilhões em 2025 para USD 31,70 bilhões até 2030, registrando uma TCAC de 5,11% durante o período de previsão. Este crescimento é impulsionado pela expansão de aplicações em alimentos, farmacêuticos, cuidados pessoais, papel, adesivos e bioplásticos, juntamente com as tendências de reformulação de rótulos limpos que elevam o amido nativo como um ingrediente funcional e livre de químicos. Os produtores estão enfrentando a volatilidade dos preços de matérias-primas através de sourcing diversificado, integração vertical e avanços nas tecnologias de extração que melhoram os rendimentos e reduzem o uso de recursos. As principais áreas de demanda incluem panificação, confeitaria, laticínios, alternativas à carne e embalagens biodegradáveis, com dietas à base de plantas e alimentos funcionais impulsionando ainda mais seu papel como texturizador e componente nutricional. Usuários industriais em papel e embalagens estão adotando amido para objetivos de sustentabilidade, promovendo investimentos em graus especializados e tecnologias como extração assistida por ultrassom e tratamentos de calor-umidade para melhorar o desempenho mantendo um perfil de rótulo limpo. Apesar dos desafios regulatórios e flutuações nos custos agrícolas, esses fatores coletivamente sustentam a trajetória de crescimento do mercado.

Principais Conclusões do Relatório

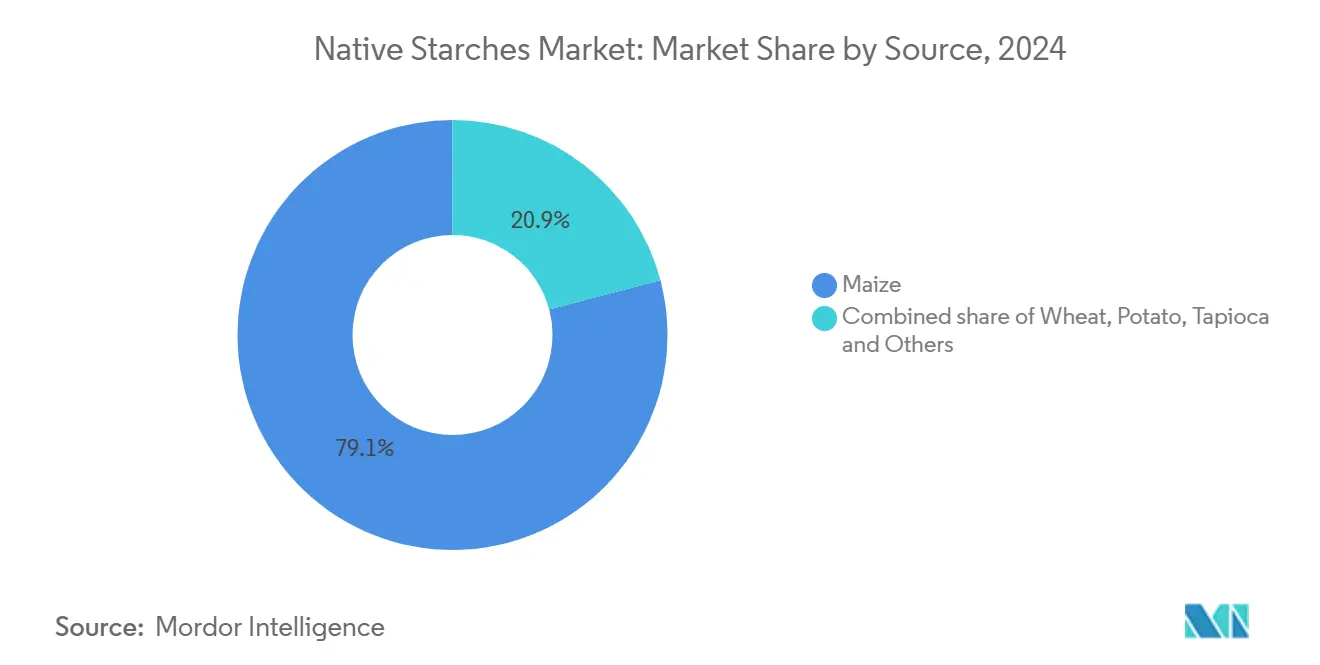

- Por fonte, o milho capturou 79,04% da participação do mercado de amido nativo em 2024, enquanto a tapioca está projetada para crescer a uma TCAC de 5,46% entre 2025 e 2030.

- Por forma, o pó comandou 79,83% da participação do tamanho do mercado de amido nativo em 2024; os formatos líquidos estão avançando a uma TCAC de 5,95% até 2030.

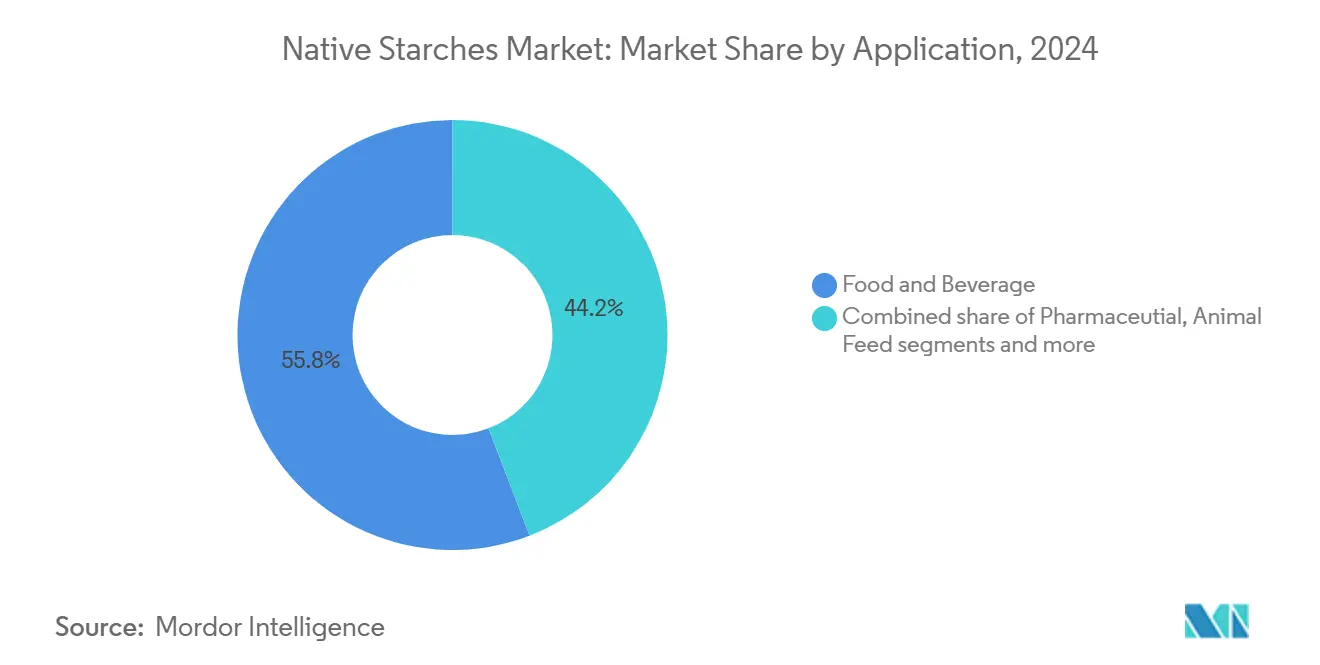

- Por aplicação, alimentos e bebidas representaram 55,84% da participação do tamanho do mercado de amido nativo em 2024, enquanto a aplicação farmacêutica registra a maior TCAC de 6,16% até 2030.

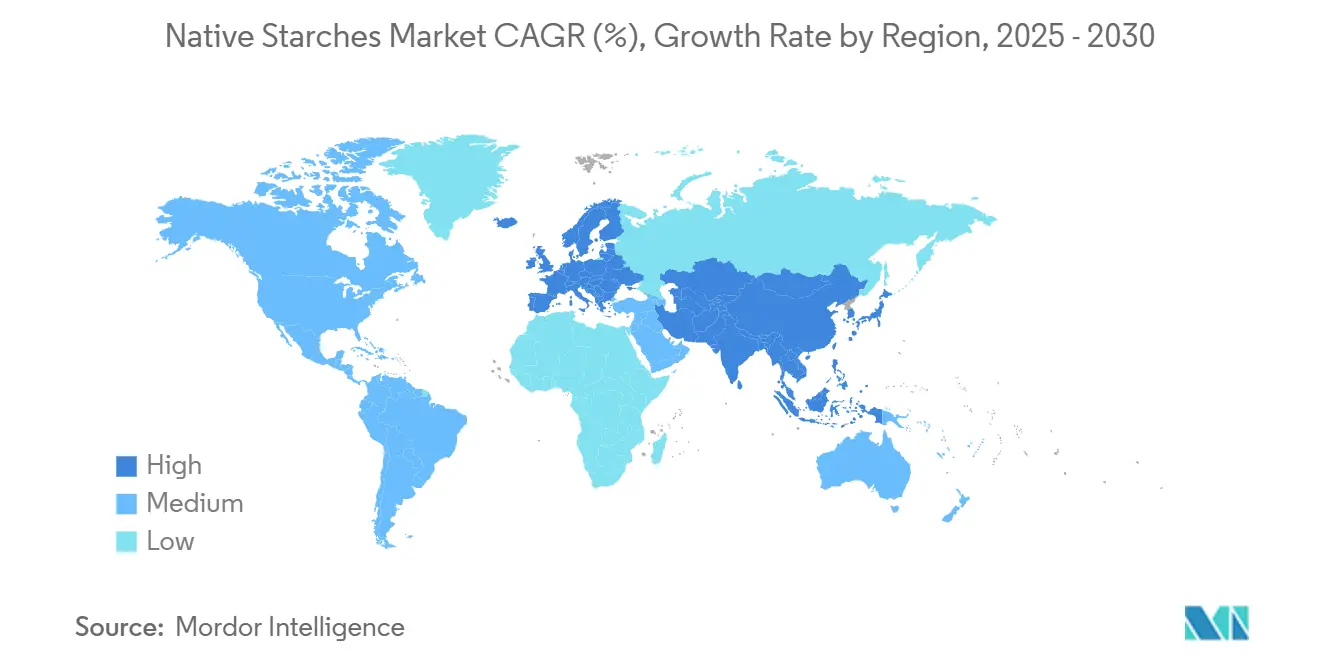

- Por geografia, a Ásia-Pacífico liderou com 32,26% da participação de receita em 2024, enquanto a região do Oriente Médio e África está prevista para expandir a uma TCAC de 5,78% até 2030.

Tendências e Insights do Mercado Global de Amido Nativo

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Uso Crescente em Panificação e Confeitaria como Texturizador | +1.2% | Global, com impacto mais forte na Europa e América do Norte | Médio prazo (2-4 anos) |

| Agente Espessante Custo-Efetivo para Alimentos Processados | +0.9% | Global, com impacto significativo na Ásia-Pacífico e América do Sul | Curto prazo (≤ 2 anos) |

| Aumento na Demanda por Ingredientes de Alimentos à Base de Plantas e Funcionais | +1.4% | América do Norte, Europa, com impacto crescente na Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Adoção de Amido Nativo em Aplicações Industriais Além de Alimentos | +0.8% | Global, com impacto mais forte na Europa e América do Norte | Médio prazo (2-4 anos) |

| Colaboração Estratégica Entre Gigantes Alimentícios e Produtores Locais de Amido | +0.6% | Global, com ênfase na Ásia-Pacífico e América do Sul | Médio prazo (2-4 anos) |

| Inclusão de Amido Nativo em Alimentos Impulsionada pela Tendência de Rótulos Limpos | +1.1% | América do Norte, Europa, com adoção crescente na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Uso Crescente em Panificação e Confeitaria como Texturizador

O amido nativo é cada vez mais favorecido nos setores de panificação e confeitaria por sua capacidade de melhorar a textura, reter umidade e estender a vida útil sem aditivos químicos. Esta reformulação estratégica ajuda os fabricantes a atender à demanda por rótulos limpos enquanto reduzem os custos de produção. Amidos nativos derivados de milho e tapioca, valorizados por seus sabores neutros, têm bom desempenho em contextos com alto teor de açúcar, garantindo estabilidade e preservando qualidades sensoriais. Atuando tanto como agente espessante quanto texturizador, o amido nativo simplifica as listas de ingredientes e garante qualidade consistente do produto globalmente. O apoio regulatório impulsiona ainda mais a adoção. Por exemplo, o FDA dos EUA promove transparência na rotulagem de alimentos, encorajando ingredientes naturais, enquanto o Projeto de Rótulos Limpos da Europa influencia as escolhas dos consumidores em direção a alternativas como o amido nativo. Na região Ásia-Pacífico, o aumento da renda e a consciência sobre qualidade alimentar estão impulsionando a demanda por produtos de panificação e confeitaria com rótulos limpos. Esses fatores posicionam o amido nativo como essencial para atender às preferências dos consumidores e requisitos regulatórios, impulsionando o crescimento global do mercado.

Agente Espessante Custo-Efetivo para Alimentos Processados

O amido nativo, cada vez mais favorecido no setor de alimentos processados, se destaca por suas propriedades espessantes custo-efetivas. Ele oferece resultados consistentes a um preço mais baixo que hidrocoloides e outros ingredientes especializados. Esta vantagem financeira é vital para produtores de alimentos que lidam com a inflação enquanto mantêm preços estáveis. Derivados de milho e batatas, os amidos nativos passam por processamento mínimo, reduzindo custos de produção e conservando energia em comparação com contrapartes modificadas ou texturizadores de proteína vegetal. Sua adaptabilidade a vários níveis de pH e condições de processamento permite padronização em produtos diversos, de sopas e molhos a alternativas lácteas e refeições prontas. Dados do USDA mostram que a produção de milho dos EUA atingiu 389,67 milhões de toneladas métricas em 2023/24, garantindo um fornecimento estável de matéria-prima [1]Fonte: U.S. Department of Agriculture, "USDA Grain World Markets and Trade-2025", www.fas.usda.gov. Esta abundância melhora a custo-efetividade dos amidos nativos, solidificando seu status como uma escolha principal para fabricantes. Avanços nas tecnologias de extração de amido melhoraram as taxas de rendimento e atributos funcionais, permitindo que fabricantes alcancem viscosidade e sensação na boca desejadas com menos amido. Essas melhorias reduzem custos da cadeia de suprimentos e fortalecem uma imagem de rótulo limpo.

Aumento na Demanda por Ingredientes de Alimentos à Base de Plantas e Funcionais

Com a crescente popularidade de alimentos à base de plantas e produtos de nutrição funcional, a demanda por amido nativo disparou. Antes visto apenas como fonte de carboidrato, o amido nativo, especialmente suas variantes resistentes, agora é valorizado por suas propriedades prebióticas e potencial no controle da glicose sanguínea. Esta versatilidade o torna essencial em formulações à base de plantas. Fabricantes de alimentos estão usando amidos nativos de várias fontes botânicas para criar texturas em alternativas à carne, criando estruturas fibrosas e retendo umidade para imitar proteínas animais. Seu status de rótulo limpo aumenta ainda mais seu apelo no mercado premium de alimentos funcionais, onde a transparência dos ingredientes é fundamental. Iniciativas governamentais também destacam o crescimento do mercado global de amidos nativos. A Política Agrícola Comum (PAC) da União Europeia promove agricultura sustentável e culturas produtoras de amido, alinhando-se com a demanda dos consumidores por produtos de rótulos limpos e à base de plantas. Adicionalmente, a Organização para Alimentação e Agricultura (FAO) enfatiza os amidos nativos no aprimoramento de dietas à base de plantas e no enfrentamento da segurança alimentar global. Esses fatores ressaltam a importância do amido nativo em atender às necessidades evolutivas dos consumidores e da indústria.

Adoção de Amido Nativo em Aplicações Industriais Além de Alimentos

Impulsionado pela busca por sustentabilidade, o setor industrial está cada vez mais se voltando para o amido nativo, marcando uma expansão notável além de suas aplicações tradicionais centradas em alimentos. Liderando a mudança, as indústrias de papel e embalagens estão integrando amidos nativos em dimensionamento de superfície, revestimentos e adesivos. Essas indústrias colhem os benefícios ambientais da biodegradabilidade do amido, especialmente em aplicações de uso único que enfrentam crescente escrutínio regulatório. Inovações em bioplásticos à base de amido, apresentando desempenho aprimorado e características superiores de fim de vida, estão impulsionando ainda mais esta tendência. Enquanto isso, o setor farmacêutico está aproveitando o amido nativo como um excipiente multifuncional em formulações de comprimidos, crucial para desintegração, ligação e liberação controlada. Esta adoção generalizada entre indústrias não apenas estabiliza e diversifica a demanda para produtores de amido, protegendo-os de flutuações específicas do setor, mas também estimula investimentos em graus especializados de amido adaptados para necessidades industriais distintas.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Flutuação dos Preços de Matérias-Primas Agrícolas Impacta Margens de Lucro da Indústria | -0.7% | Global, com maior impacto em regiões com vulnerabilidade climática | Médio prazo (2-4 anos) |

| Requisitos Regulatórios Complexos | -0.5% | América do Norte, Europa, com impacto crescente na Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Possíveis Preocupações com Alérgenos para Amido à Base de Trigo | -0.3% | Global, com impacto mais forte na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Sensibilidade à Umidade do Amido Nativo Reduz Vida Útil | -0.4% | Global, com maior impacto em regiões tropicais úmidas | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Flutuação dos Preços de Matérias-Primas Agrícolas Impacta Margens de Lucro da Indústria

Produtores na indústria de amido nativo enfrentam pressões nas margens devido à volatilidade dos preços de commodities agrícolas. Fabricantes de amido de milho são particularmente afetados, competindo com o setor de biocombustíveis por matérias-primas. Interrupções climáticas induzidas pelas mudanças climáticas, como secas em regiões-chave, pioraram as incertezas das colheitas, causando escassez de suprimento e picos de preços que não podem ser rapidamente repassados aos clientes industriais com contratos de longo prazo. Para enfrentar isso, produtores estão diversificando fontes de amido e se integrando verticalmente na produção agrícola. Muitos estão formando parcerias diretas com agricultores com preços garantidos para proteger cadeias de suprimento e investindo em tecnologias de processamento para lidar com qualidades variáveis de colheitas mantendo padrões de produto. Embora essas estratégias exijam capital significativo, elas são essenciais para permanecer competitivo no mercado.

Requisitos Regulatórios Complexos

O panorama regulatório para amido nativo está se tornando cada vez mais complexo, representando desafios de conformidade para produtores menores e players de mercados emergentes. Fabricantes devem navegar por regulamentações diversas sobre segurança alimentar, modificação genética, gerenciamento de alérgenos e certificações de sustentabilidade em mercados de exportação. Por exemplo, os rigorosos requisitos de documentação não-OGM da União Europeia obrigam produtores de amido de milho a estabelecer cadeias de suprimento segregadas e realizar testes extensivos. Adicionalmente, o uso do amido nativo pela indústria farmacêutica como excipiente o submete a padrões mais rigorosos de boas práticas de fabricação (BPF), exigindo produção e validação especializadas. Essas demandas impulsionam a consolidação, pois produtores menores lutam com custos, enquanto empresas verticalmente integradas ganham vantagem competitiva mantendo documentação da cadeia de suprimento. Para abordar conformidade e transparência do consumidor, fabricantes visionários estão adotando sistemas de rastreabilidade baseados em blockchain.

Análise de Segmentos

Por Fonte: Milho Domina, Tapioca Acelera

Em 2024, o milho lidera o mercado de amido nativo com 79,04% de participação, impulsionado por sua custo-efetividade, disponibilidade e propriedades versáteis. Processos de moagem úmida para extração de amido de milho fornecem vantagens econômicas sobre alternativas. O amido de trigo, embora secundário, oferece interações proteicas únicas para aplicações de panificação, mas enfrenta desafios de crescimento devido a preocupações com alérgenos de glúten. O amido de batata, valorizado por seu poder espessante e sabor neutro, é favorecido em aplicações de rótulo limpo apesar dos custos mais altos. O amido de tapioca, o segmento de crescimento mais rápido, está projetado para crescer a uma TCAC de 5,46% (2025-2030) devido à sua estabilidade de congelamento-descongelamento e formação de gel claro, ideal para alimentos congelados e molhos transparentes.

A dinâmica competitiva entre fontes de amido está mudando, pois fabricantes desenvolvem cada vez mais graus especializados otimizados para aplicações específicas em vez de tratar amidos nativos como ingredientes commoditizados. Esta estratégia de especialização é particularmente evidente no segmento de tapioca, onde produtores estão aproveitando suas propriedades funcionais naturais para atingir aplicações premium de rótulos limpos sem modificação química. Simultaneamente, pesquisa em fontes de amido não convencionais como ervilha, palma e outras origens botânicas está expandindo a base de matérias-primas da indústria, criando oportunidades para diferenciação de produtos e resiliência da cadeia de suprimento que remodelará a dinâmica competitiva durante o período de previsão.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Forma: Pó Lidera, Líquido Ganha Impulso

Em 2024, o amido nativo em pó lidera o mercado com 79,83% de participação devido à sua estabilidade de armazenamento, facilidade de transporte e versatilidade. Fabricantes valorizam sua dosagem precisa e longa vida útil, essencial para ingredientes armazenados antes do uso. A infraestrutura da indústria alimentícia para ingredientes em pó apoia ainda mais esta dominância com ajustes mínimos de produção. Enquanto isso, o amido nativo líquido, embora detenha uma participação menor, está definido para crescer a uma TCAC de 5,95% de 2025 a 2030, impulsionado pela integração perfeita em sistemas contínuos e redução de riscos relacionados à poeira.

Avanços no processamento de pó melhoram a funcionalidade do amido nativo preservando seu status de rótulo limpo, abrindo novas aplicações tradicionalmente dominadas por amidos modificados. Por exemplo, técnicas de moagem aprimoradas otimizam o tamanho de partícula para melhor dispersão e solubilidade em água fria sem químicos. O amido de milho nativo funcional da Ingredion exemplifica esta tendência, igualando o desempenho de variantes modificadas mantendo um rótulo limpo. Simultaneamente, o amido líquido se beneficia de tecnologias de estabilização que estendem a vida útil sem conservantes, abordando um desafio-chave. Essas inovações expandem aplicações para ambos os formatos, com fabricantes escolhendo baseado nas necessidades de processamento em vez de limitações.

Por Aplicação: Alimentos e Bebidas Lideram Enquanto Farmacêutica Acelera

Em 2024, o setor de alimentos e bebidas lidera o mercado com 55,84% de participação, destacando o papel do amido nativo como texturizador, estabilizador e agente de volume. Aplicações de panificação e laticínios dominam, aproveitando suas propriedades para melhorar textura e apoiar rótulos limpos. Em cuidados pessoais e cosméticos, a demanda cresce por alternativas naturais a espessantes sintéticos, especialmente em produtos de beleza limpa. A indústria de papel e ondulado usa amido nativo como aglutinante sustentável e agente de revestimento, melhorando a capacidade de impressão e propriedades de superfície.

Embora menor no valor atual de mercado, o setor farmacêutico é o de crescimento mais rápido, projetado para expandir a uma TCAC de 6,16% entre 2025 e 2030. Amido nativo de grau premium é cada vez mais usado na desintegração de comprimidos e enchimento de cápsulas devido à sua conformidade com padrões farmacopeicos. O setor também está explorando seu uso em sistemas novos de entrega de medicamentos, aproveitando a biocompatibilidade e biodegradabilidade do material. A categoria "Outros", incluindo bioplásticos, adesivos e processamento têxtil, continua a expandir, refletindo o alcance industrial mais amplo do amido nativo à medida que indústrias buscam alternativas renováveis a materiais derivados de petróleo. Esta adoção inter-industrial apoia demanda estável enquanto encoraja especialização em graus de amido adaptados a requisitos técnicos específicos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Em 2024, a Ásia-Pacífico lidera o mercado de amido nativo com 32,26% de participação, impulsionada por seu vasto setor de processamento de alimentos e usos industriais em expansão. China e Índia, priorizando segurança alimentar e autonomia industrial, agem como os principais impulsionadores de crescimento da região. Beneficiando-se de ricos recursos agrícolas e custos de produção reduzidos, produtores na Ásia-Pacífico podem sustentar margens saudáveis mesmo quando os preços de matérias-primas flutuam. A Tailândia, fortalecida pelo clima favorável e iniciativas governamentais, posicionou-se como um player-chave no amido de tapioca, aprimorando a produção de mandioca. Enquanto isso, o cenário de amido nativo da Índia está evoluindo, com a produção de milho projetada para atingir 42 milhões de toneladas até 2025-26 [2]Fonte: World Grain, "India's grains production continues to climb", www.world-grain.com. Este aumento está definido para fortalecer o processamento doméstico, reduzir importações e elevar a Índia ao status de exportador emergente.

A Europa mantém uma posição proeminente no mercado, liderando na produção de amido de batata e trigo. O continente aperfeiçoou técnicas especializadas de extração, garantindo qualidade superior do produto. A postura regulatória da Europa, especialmente em questões de OGM, influenciou sua dinâmica de produção, levando a cadeias de suprimento distintas que obtêm preços premium globalmente. A América do Norte, com sua produção eficiente de amido de milho, vê os EUA como um player global chave e exportador. Enfatizando avanços tecnológicos, empresas como a Ingredion destacam que amidos representaram quase 49% de suas vendas líquidas de USD 7,4 bilhões em 2024 [3]Fonte: Ingredion Incorporated, "Annual Report-2024", www.ingredion.com.

O Oriente Médio e África, partindo de uma base modesta, está posicionado para o crescimento mais rápido, com uma TCAC projetada de 5,78% de 2025 a 2030. Este crescimento é amplamente impulsionado por investimentos estratégicos em segurança alimentar, especialmente em nações do Conselho de Cooperação do Golfo que visam reduzir sua dependência de importações. No entanto, a região enfrenta desafios como escassez de água e restrições agrícolas. Estes obstáculos estão direcionando investimentos em direção a tecnologias de processamento eficientes e fontes alternativas de amido que se alinham com condições agrícolas locais. Na América do Sul, Brasil e Argentina dominam a cena, aproveitando sua abundante produção de milho para oferecer vantagens competitivas para produtores de amido nativo atendendo tanto mercados locais quanto internacionais.

Panorama Competitivo

O mercado de amido nativo exibe consolidação moderada, caracterizado pela presença de corporações multinacionais estabelecidas ao lado de especialistas regionais com posições fortes em geografias específicas ou fontes de amido. O foco da diferenciação estratégica mudou de mera liderança em custos para uma abordagem mais nuanceada, enfatizando desenvolvimento de produtos especializados, sourcing sustentável e integração vertical ao longo da cadeia de valor. Gigantes da indústria como Ingredion, Archer Daniels Midland e Tate & Lyle não estão apenas fortalecendo seus portfólios de amido nativo através de pesquisa e desenvolvimento interno, mas também estão fazendo aquisições estratégicas. Essas empresas estão aproveitando sua presença global, capacidades tecnológicas avançadas e redes de distribuição extensas para manter sua vantagem competitiva. Adicionalmente, estão investindo em parcerias e colaborações para aprimorar seu alcance de mercado e ofertas de produtos.

Enquanto isso, especialistas regionais na Ásia-Pacífico, capitalizando em forças agrícolas locais e sua proximidade a mercados em crescimento, esculpiram nichos competitivos, mesmo que não tenham a escala de suas contrapartes globais. Esses players frequentemente focam em aproveitar matérias-primas indígenas e adaptar seus produtos para atender às necessidades específicas dos consumidores locais. Sua agilidade em responder às dinâmicas regionais de mercado e sua capacidade de oferecer soluções custo-efetivas permitiram que sustentassem suas posições de mercado. Além disso, essas empresas regionais estão cada vez mais explorando oportunidades de exportação para expandir sua presença além dos mercados domésticos, intensificando assim a competição na arena global.

A inovação no setor está tomando um rumo. A ênfase agora está em impulsionar a funcionalidade do amido nativo sem recorrer a modificações químicas. Técnicas como tratamento por ultrassom, recozimento e aplicações controladas de calor-umidade estão sendo aproveitadas, alcançando propriedades desejadas que antes necessitavam métodos químicos. Esta mudança não apenas ressoa com a crescente preferência do consumidor por ingredientes de rótulos limpos, mas também fortalece o panorama de propriedade intelectual da indústria. Empresas estão investindo ativamente em pesquisa para desenvolver tecnologias proprietárias que melhoram o desempenho do amido nativo em várias aplicações, incluindo alimentos e bebidas, farmacêuticos e setores industriais. O foco em soluções de rótulos limpos também está impulsionando colaborações entre fabricantes e usuários finais para co-desenvolver produtos que se alinham com as tendências evolutivas do consumidor.

Líderes da Indústria de Amido Nativo

-

Cargill, Incorporated

-

Archer Daniels Midland Company

-

Ingredion Incorporated

-

Tate & Lyle PLC

-

Roquette Frères S.A.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: A KMC, especialista dinamarquês em amido de propriedade de agricultores, fez parceria com a Daymer Ingredients, com sede no Reino Unido, para expandir o alcance de seus amidos nativos de batata no Reino Unido. A colaboração posteriormente incluirá variantes funcionais e modificadas, apoiando o desenvolvimento de produtos de rótulo limpo, à base de plantas e livres de alérgenos.

- Abril de 2025: A Ulrick & Short introduziu o Synergie A, uma linha de amido nativo projetada para fornecer espessamento e estabilização de rótulo limpo, usando processamento físico para melhorar a funcionalidade mantendo seu status nativo.

- Junho de 2024: A Daymer Ingredients assinou um acordo com a AKV, produtor dinamarquês especializado em ingredientes de batata, para comercializar seus amidos nativos de batata e funcionais de rótulo limpo em todo o Reino Unido. Esta colaboração ressalta o compromisso da Daymer em fornecer aos fabricantes de alimentos uma gama de ingredientes naturais e sustentáveis, abrangendo fibras, amidos, extratos de malte, proteínas, farinhas e gomas.

- Fevereiro de 2024: A Ingredion revelou seu primeiro amido nativo funcional, NOVATION® Indulge 2940. Este amido de rótulo limpo possui propriedades gelificantes e sensação aprimorada na boca. Projetado para atender consumidores conscientes da saúde, é um ingrediente amigável ao rótulo que oferece uma textura indulgente e à base de plantas em produtos alimentícios.

Escopo do Relatório Global do Mercado de Amido Nativo

Por fonte, o mercado global de amido nativo é segmentado em milho, trigo, batata, mandioca e outras fontes. Por aplicação, o mercado é segmentado em alimentos, bebidas e outras aplicações. O sub-segmento de alimentos é dividido ainda em panificação, confeitaria, sopas e molhos, e outros alimentos processados.

| Milho |

| Trigo |

| Batata |

| Tapioca |

| Outras Fontes |

| Pó |

| Líquido |

| Alimentos e Bebidas |

| Farmacêutica |

| Cuidados Pessoais e Cosméticos |

| Ração Animal |

| Papel e Ondulado |

| Outras Aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Reino Unido |

| Alemanha | |

| Espanha | |

| França | |

| Itália | |

| Países Baixos | |

| Suécia | |

| Polônia | |

| Bélgica | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Coreia do Sul | |

| Indonésia | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Chile | |

| Colômbia | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| África do Sul | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Fonte | Milho | |

| Trigo | ||

| Batata | ||

| Tapioca | ||

| Outras Fontes | ||

| Por Forma | Pó | |

| Líquido | ||

| Por Aplicação | Alimentos e Bebidas | |

| Farmacêutica | ||

| Cuidados Pessoais e Cosméticos | ||

| Ração Animal | ||

| Papel e Ondulado | ||

| Outras Aplicações | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Reino Unido | |

| Alemanha | ||

| Espanha | ||

| França | ||

| Itália | ||

| Países Baixos | ||

| Suécia | ||

| Polônia | ||

| Bélgica | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Coreia do Sul | ||

| Indonésia | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Chile | ||

| Colômbia | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| África do Sul | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho do mercado de amido nativo em 2025?

O mercado de amido nativo está em USD 24,71 bilhões em 2025 com uma TCAC projetada de 5,11% até 2030.

Qual região lidera o mercado de amido nativo?

A Ásia-Pacífico detém a maior participação com 32,26% em 2024, impulsionada pela alta atividade de processamento de alimentos e abundantes suprimentos de milho e mandioca.

Qual fonte domina a produção de amido nativo?

O milho representa 79,04% do mercado global devido à infraestrutura bem estabelecida de moagem úmida e preços competitivos de matérias-primas.

Quais avanços tecnológicos estão moldando o mercado?

Extração assistida por ultrassom, recozimento e tratamentos controlados de calor-umidade melhoram o desempenho funcional mantendo o status nativo, permitindo expansão em aplicações premium.

Página atualizada pela última vez em: